P-oneカードとは、「ファミマTカード」の発行などで知られるポケットカード株式会社のオリジナルカード。

特徴はなんといっても還元率の高さで、申し込み先や使い方によっては1.396%相当の高還元を実現できます。

今回はそれぞれの「P-oneカード」の特徴や違い、選び方に焦点を当て、あなたに合った申込先の選び方を分かりやすくまとめてみました。

目次

1分で分かる!P-oneカード(ポケットカード)の特徴とは

P-oneカードは「毎月の請求額が自動で1.0%オフになる」ことを特徴とする、ポケットカード株式会社のクレジットカード・シリーズです。

その他のカード会社のプロパーカード(オリジナルカード)に比べると、P-oneカードは「ステータス性や特典よりも、還元率」に優れています。

そのためクレジットカードを選ぶ上で還元率(お得さ)を重視したい方にとっては、有力な申込先候補となってくれることでしょう。

P-oneカードに共通する特徴とメリット

P-oneカードは全部で5種類。年会費や細かい特典に違いはあるものの、共通する部分が多いことも確かです。

そこでまずは「P-oneカード」シリーズすべてに当てはまる、特徴やメリットについて見ていきましょう。

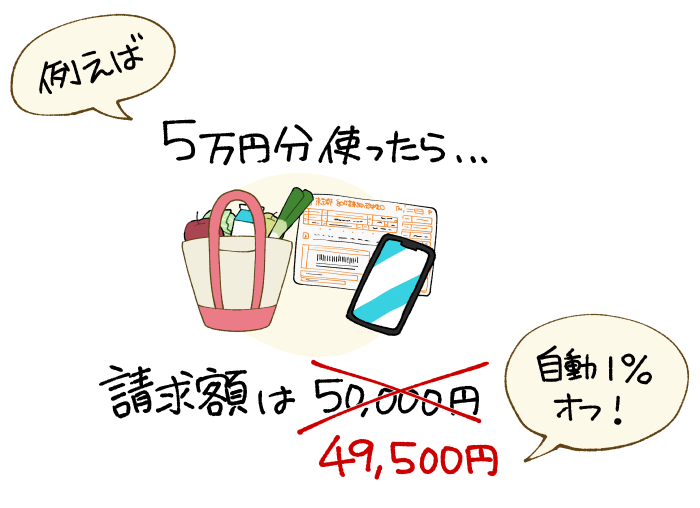

毎月の請求が自動で1.0%オフになる

P-oneカードシリーズ最大の特徴は、毎月の請求額が自動的に1.0%オフとなることです。

例えば当月の請求額が5万円であれば、その1.0%にあたる500円分の請求が減額。

結果的にその月のお支払い額は49,500円となるわけですね。

この「1.0%オフ」特典は、公共料金の支払いや税金の支払い等にも適用されます。

「P-oneカード<Standard>」を除くP-oneシリーズのカードであれば、1.0%減の残額に対し、さらにポイントが付与されますよ!

利用限度額(利用可能枠)の上限が総じて高め

P-oneカードの利用限度額(利用可能枠)は、一般カードであっても最大230万円と、他社に比べてかなり高く設定されています。

例えば楽天カード(一般)の利用限度額は、最大でも100万円です。

実際の利用限度額は審査によって決定されるものの…。

無料カードであっても高額決済に耐えうる可能性がある、というのはP-oneカードの大きな利点と言えるでしょう。

「ポケットモール」経由のインターネットショッピングでお得さアップ

各P-oneカードの利用者は、「ポケットモール」というサイトを通してインターネットショッピングを行うと、「ポケット・ポイント」の還元率が上乗せされます。

| 利用するサイト | 上乗せポイント |

| 楽天市場 | 2ポイント/1,000円 ※最大0.8%相当 |

| Yahoo!ショッピング Qoo10 ビックカメラ | 4ポイント/1,000円 ※最大1.6%相当 |

| さとふる | 6ポイント/1,000円 ※最大2.4%相当 |

| 大丸松坂屋 | 14ポイント/1,000円 ※最大5.6%相当 |

※情報は2024年6月現在のもの。

現在の還元率については公式サイト参照

例えば「P-one Wiz」を使用し、「ポケットモール」を経由してビックカメラのネットショップを利用したなら、

- 自動1.0%オフ

- 残額1,000円につき1の「ポケット・ポイント」還元

- さらに1,000円につき4の「ポケット・ポイント」還元

という、実質的な「三重取り」を狙えることでしょう。

この特典は「ポケットモール」を通して所定のネットショップを利用するだけで適用されるため、P-oneカードに入会したならぜひ活用したいところです。

この特典は通常「ポケット・ポイント」が還元されない、P-oneカード<Standard>においても適用されます。

対象のレンタカーやツアーで割引特典あり

その他P-oneカードには、以下のレンタカーやパッケージツアーに関連する優待が用意されています。

| レンタカー関連 (最大基本料金15%オフ) | ・タイムズカーレンタル ・ニッポンレンタカー ・日産レンタカー ・オリックスレンタカー ・トヨタレンタリース 詳細:公式サイト 参照 |

| ツアー関連 (最大8%オフ) | ・エイチ・アンド・エス ・日本旅行 ・名鉄観光サービス ・JALパック ・その他公式サイト 参照 |

利用できるタイミングは限られるかもしれませんが、国内旅行の際には、

- 提携の旅行会社を使って最大8%オフの優待を受ける

- 旅行先のレンタカーで最大15%オフの優待を受ける

といった併せ技も可能かもしれませんね。

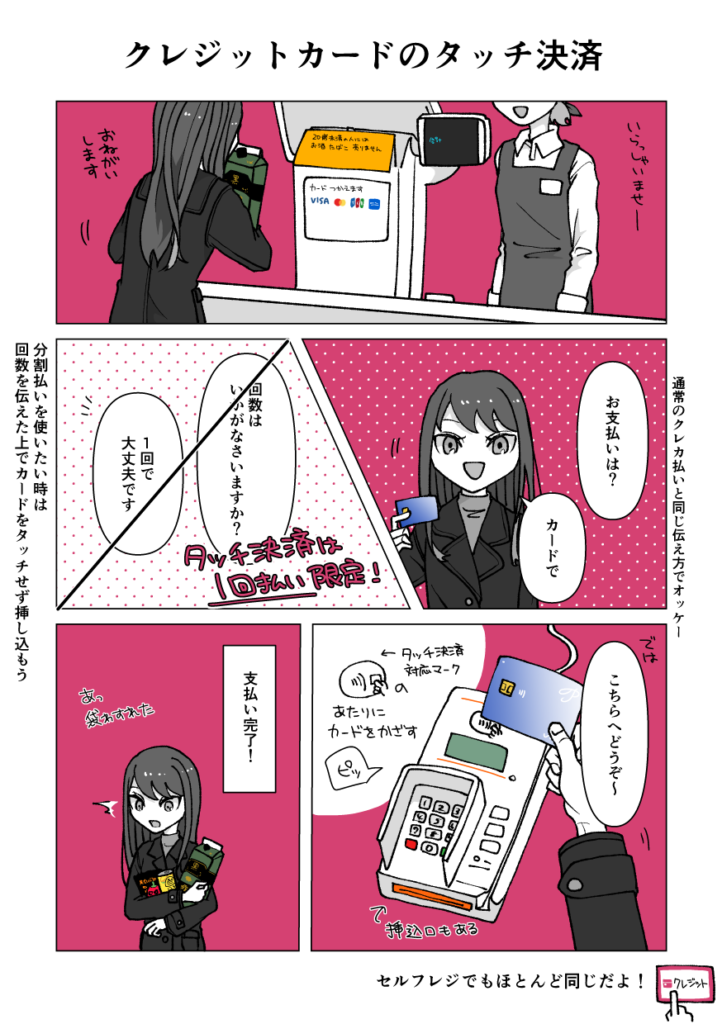

便利な「タッチ決済」の機能付き

現行のP-oneカードシリーズには、いずれも「タッチ決済」の機能が搭載されています。

この機能を使用することで、大手コンビニエンスストアや一部のスーパー、ドラッグストア等において、「P-oneカードをかざすだけ」での決済が可能となることでしょう。

もちろんタッチ決済を利用する場合であっても、カードを読取機に挿し込む場合と同様の還元を受けられます。

P-oneカードを利用する上での注意点とデメリット

ここからは、P-oneカードに共通する注意点やデメリットについて、簡単に解説していきます。

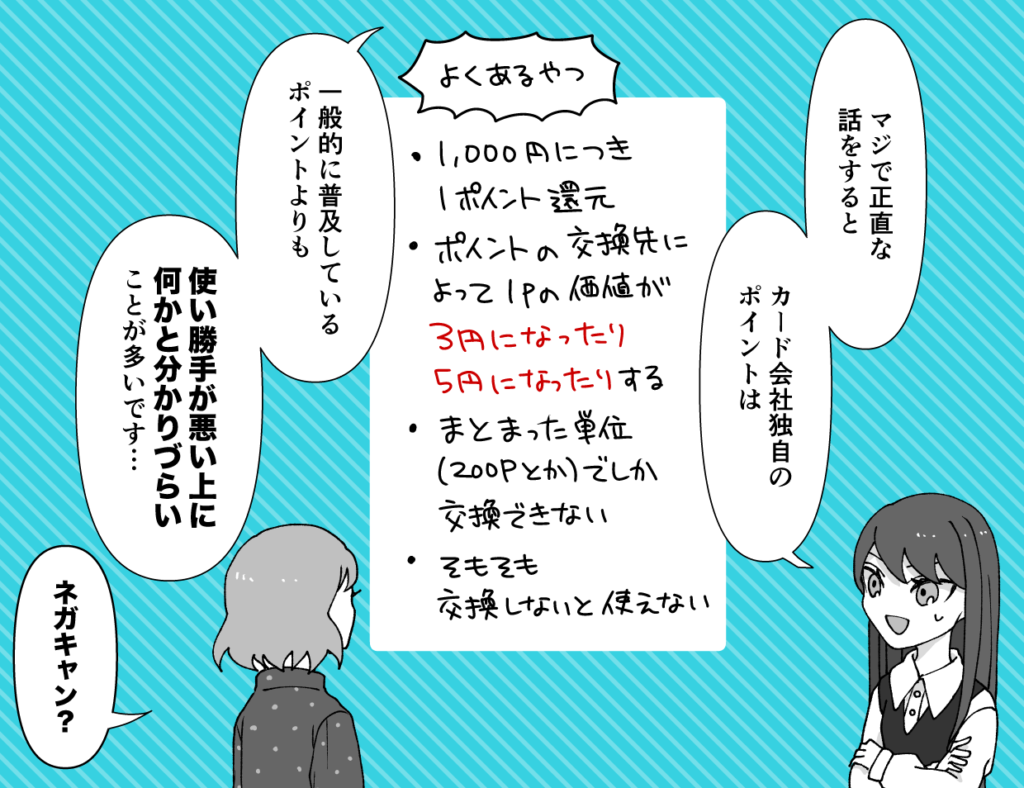

ポケット・ポイントの使い勝手は決して良いとは言えない

P-oneカード<Standard>を除くP-oneカード・シリーズの決済で、還元されるのが「ポケット・ポイント」です。

…ただし正直なところ、このポイントサービスの使い勝手は、

- 比較的高レートで交換できるポイントの交換先が限られる

- 一定単位でしか交換できないことが多い

- 有効期限も最長2年と長くない

と、決して良いとは言えません。

ただし自動キャッシュバックのみが適用される「P-oneカード<Standard>」であれば、ポケット・ポイントの使い道を気にする必要はあまりありません。

→P-oneカードを使ってもらえる「ポケット・ポイント」の使い道と交換レート

電子マネーへのチャージやETCカードの利用分等は1%オフの対象外

以下の決済は、P-oneカードにおける1.0%オフの対象外となります。

サンリブ、マルショク、ポケットカードトラベルセンター、電子マネーチャージ、金券類、生損保等の各種保険料、ETCカードのご利用分、キャッシングご利用分は「1%OFF特典」対象外となります。

引用元:ポケットカード公式サイト

ご覧の通り、ETCカードの利用分や電子マネー(nanaco、モバイルSuica等)、各種保険料には1.0%オフが適用されないため注意が必要です。

ちなみにマルショク・サンリブが1.0%オフの対象外として設定されているのは、ポケットカードがこのスーパーチェーンとの提携カードを発行していることが関連していると推測されます。

ちなみにマルショク・サンリブでの決済や生命保険料の支払いは、1.0%オフの対象にはならないもののポケット・ポイントの還元は適用されるようです。(参考元:ポケットカード公式サイト)

P-oneカードを使ってもらえる「ポケット・ポイント」の使い道と交換レート

ここからは、P-oneカードの利用でもらえる「ポケット・ポイント」の使い道や交換レートについて見ていきましょう。

「P-oneカード<Standard>」の場合、ポケット・ポイントが還元されるのは「ポケットモール」利用時等に限られます。

主な「ポケット・ポイント」の交換先と交換レート

現行のポケット・ポイントの主な交換先を、交換レート別にまとめると以下のようになります。

| 1ポイント →10円相当! | ・バリュースターモールオンラインクーポン |

| 1ポイント →4円相当 | ・ファミペイギフト ・ファミリーマートクーポン ・ファミリーマート500円お買い物券2枚 ・DMMポイントコード(1,000円分) ・ユニー商品券1,000円分 ・dポイントへの交換 ・Gポイントへの交換 |

| 1ポイント →3.3円相当 | ・Amazonギフトカード 1,000円分 |

| 1ポイント →3円相当 | ・キャッシュバック ・VJAギフトカード 3,000円分 ・QUOカード 3,000円分 |

バリュースターモールオンラインクーポン(後述)の使い道はかなり限定的なので、基本的には

- ファミペイギフト、ファミリーマートクーポン等への交換

- dポイントへの交換

- DMMポイントカードへの交換

といった、1ポイント=4円の交換レートを狙うと良いでしょう。

その他のポイント交換先やポイント交換の単位などの詳細については、こちらの公式サイト情報 をご確認ください。

以前は1ポイント=5円のレートでTポイント(現Vポイント)への交換が可能だったんですけどね…。

ダントツで交換レートが優秀なのは「バリュースターモールオンラインクーポン」

上の交換レートをご覧になっても分かる通り、ポケット・ポイントの交換先として最も優秀なのが「バリュースターモールオンラインクーポン」です。

聞き慣れないクーポンの名前ではありますが、こちらは現在、

- WOWOWオンデマンド

- フェリシモ定期便

- nosh(初回購入のみ対象)

- リンベル(カタログギフト)

- ミラブル(シャワーヘッド)

にのみ使用できるようですね(2024年6月現在)。

使い道はかなり限られますが、もしもこれらのクーポンを活用できそうなら、ポケット・ポイントの交換先は「バリュースターモールオンラインクーポン」に決めたいところです。

「バリュースターモールオンラインクーポン」の最新情報については、こちらの公式サイト をご確認ください。

ポケット・ポイントの有効期限は「最長2年間」

ポケット・ポイントの有効期限は「最長2年間」、もう少し詳しく言うと、「5月~翌年の4月までに獲得したポイントが、翌々年の4月10日まで存続される」形となります。

ポイントを失効させないためには、少なくとも1年に1回はポイントを消費することを心がけると良いでしょう。

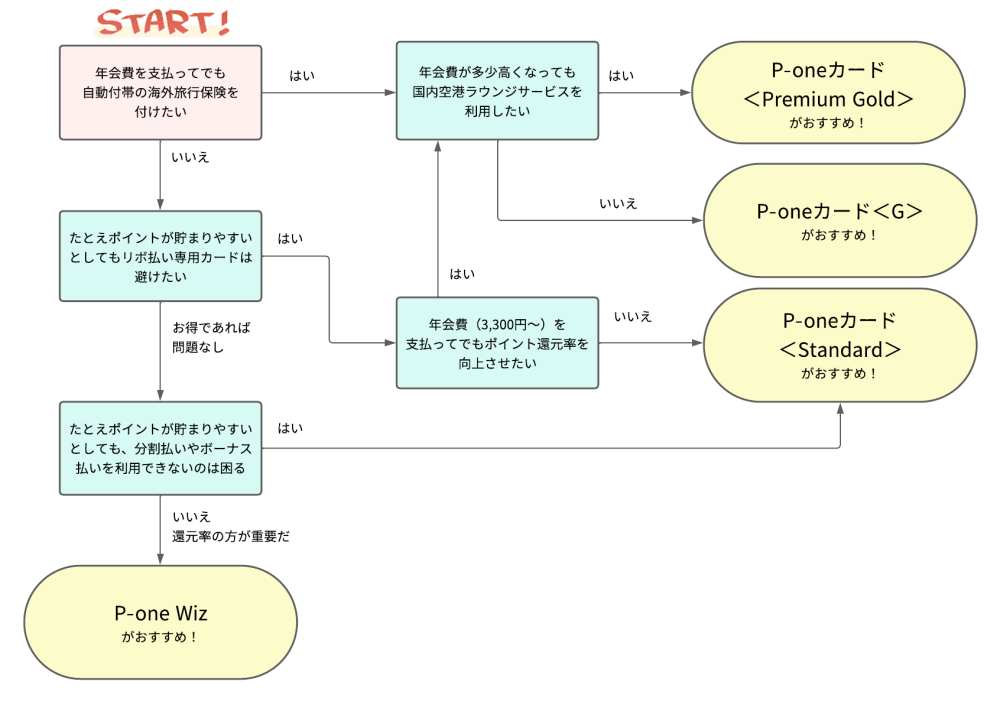

5つのP-oneカードの違いと特徴について

▲クリック/タップで拡大できます

現行のP-oneカード(ポケットカードのオリジナルカード)は、全部で5種類です。

ここからは各P-oneカードの特徴について、詳しく解説していきます。

上のフローチャートと下の比較表、お好きな方法であなたに合ったP-oneカードを絞り込んでみてくださいね!

※ポケット・ポイントを1ポイント→4円のレートで交換する場合

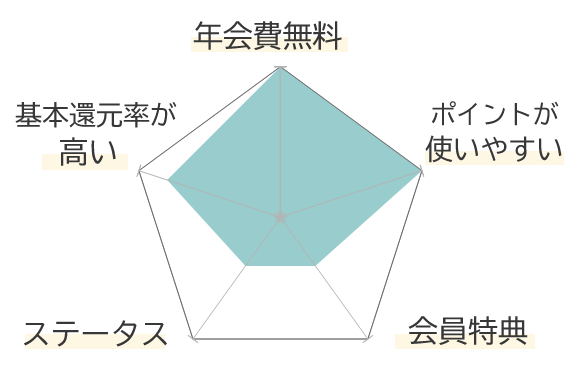

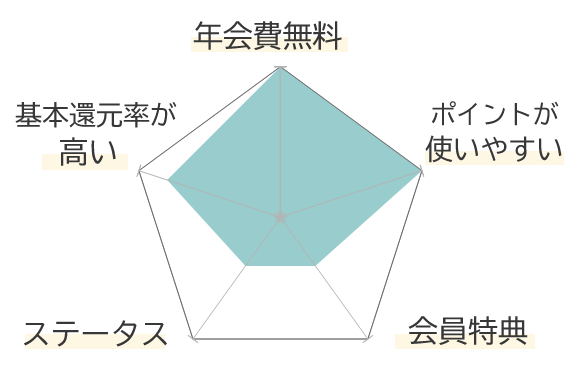

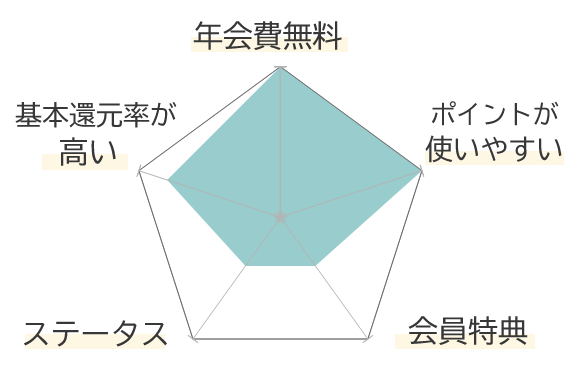

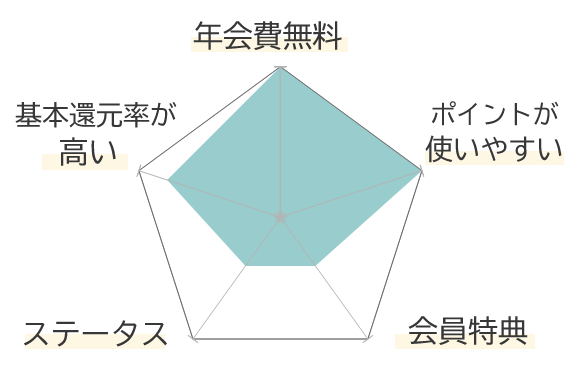

P-oneカード<Standard>は自動1%オフのみ適用されるシンプルなクレジットカード

P-oneカード<Standard>は、最も広い層におすすめしやすい年会費無料のP-oneカード。

その特徴はやはり、「毎月の請求額が、自動的に1.0%オフ」となる点にあります。

残念ながらポケット・ポイントの還元は受けられないものの、1.0%という還元率は「楽天カード」と並ぶ数字であり、これだけでも十分に高水準。

- どこで使ってもシンプルにお得なクレジットカードがほしい

- ポイントの有効期限や使い道について考えるのが面倒

という場合には、このP-oneカード<Standard>がおすすめと言えるでしょう。

今なら新規入会で、最大5,000円分のキャッシュバックを受けられる点もポイントです!

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

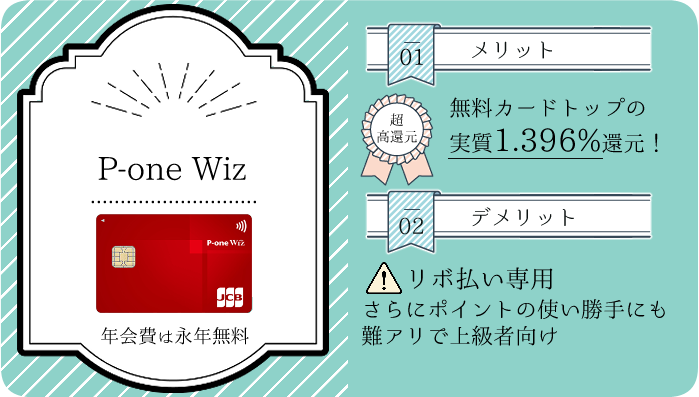

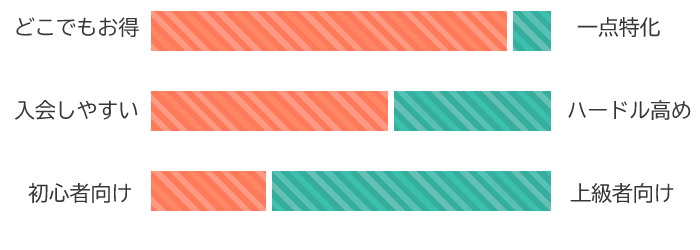

P-one Wizは無料カード最大の1.396%還元を実現可能!ただしクセもある

P-one Wizもまた、年会費無料のP-oneカードの1つです。

このカードの特徴は、

- リボ払い専用

- 自動1.0%に加え、残額1,000円につき1の「ポケット・ポイント」が還元される

(※ファミペイギフト等への交換時なら実質0.4%相当還元)

という点ですね。

「自動1.0%オフ+残額に0.4%相当のポイント還元」を計算し直すと、このカードの実質還元率は1.396%相当となります。

学生専用のJALカードを除くと、この実質還元率は無料カードトップの数字となります!

ここで気になるのは「リボ払い専用」という部分ですが…。

こちらはカード入会後、インターネット会員サービスより「ずっと全額コース」の設定を適用させたなら、実質的な一回払いが可能。

その性質上「回数分割払い」「ボーナス払い」等は利用できないものの、意外と低いリスクで高還元率を実現できるカードとなっています。

P-oneカード<Standard>に比べると、リボ払い周りのサービスがやや煩雑な代わりにポイントがもらえる、といった具合でしょうか。

|  |

P-one FLEXYはカタログスペックの高いリボ払いカードだが「ずっと一回払い」不可

P-one FLEXYもまた、P-one Wiz同様「リボ払い専用の無料P-oneカード」です。

公式サイト情報からP-one Wizとの違いを探ってみたところ、どうやら

- 1.0%オフの残額1,000円に対し、P-one Wizの2倍に当たる2ポイントが還元される

(=実質還元率は1.792%) - 「実質一回払い」時でもリボ払い手数料がかかる

しかも「ずっと全額コース」の選択不可

という点がポイントとなっているようですね。

以下の場合でも手数料・利息がかかります。あらかじめご了承ください。

引用元:ポケットカード公式サイト

(1)ご利用金額がリボ払い最少弁済金未満で1回払いとなった場合

(2)増額により残額を一括でご返済された場合

さて、ここで気になるのが「P-one Wiz」とこの「P-one FLEXY」のどちらがお得なのか、という点ですが…。

このカードにおける「ショッピングリボ払い」利用時の金利は年14.95%。これを月あたりに直すと、12で割って約1.2458…%となります。

つまりせっかく1.792%相当の還元を受けても、1ヶ月分のショッピングリボ手数料が発生すると、そのうち1.245%前後は手数料として徴収される形に。

この場合の実質還元率はP-one WizどころかP-oneカード<Standard>を下回るということで、基本的にはおすすめできない券種と言ってよいでしょう。

ちなみにこのカードの券面デザインは、P-oneカード<Standard>とまったく同じなようですね。

年会費 | 永年無料 | 基本還元率 | 1.792% ※ポイントをファミペイギフト等に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 自動1%オフ+ポケット・ポイント |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- リボ払い専用

また毎月の支払額の継続的な引き上げ/「ずっと全額払い」不可 - 「実質1回払い」達成時でも年14.95%のリボ払い手数料が発生する

- 自動で1.0%オフ+残額に最大0.8%相当のポイントが付く

(ポイントの価値は交換先によって変動) - レンタカー優待

(タイムズカーレンタルで基本料金15%オフ等) - パッケージツアーが最大8%オフ

|  |

P-oneカード<G>はリボ払いなしで1.396%還元を実現できる安価なゴールドカード

P-oneカード<G>は、3,300円の年会費が発生する代わりに「リボ払い専用」の制約なしで、P-one Wizと同様のポイント還元を受けられるカードです。

(自動1.0%オフ+残額1,000円につき4円相当の1ポイント還元)

ポケット・ポイントをファミペイギフト等に交換するのなら、実質還元率は1.396%相当ですね。

さらにこちらは安価ながらゴールドカードということで、

- 最大2000万円の海外旅行保険

- 最大2000万円の国内旅行保険

も付帯。

「高還元率は魅力的だけれど、リボ払い専用カードには抵抗がある」「保険付きのカードが欲しい」という場合には、有力な申込先候補となってくれることでしょう。

ちなみに海外旅行保険の方は、今となってはめっきり珍しくなった「自動付帯」(=決済方法を問わず適用される保険)となっています。

P-oneカード<G>の付帯保険について詳しく見る

| 海外旅行保険(自動付帯) | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 傷害治療費用 疾病治療費用 | 最高200万円 |

| 賠償責任 | 最高2000万円 |

| 携行品損害 | 最高20万円 ※自己負担額3,000円 |

| 救援者費用 | 最高200万円 |

| 国内旅行保険(利用付帯) | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 怪我による入院 | — |

| 怪我による手術 | — |

| 怪我による通院 | — |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間50万円 ※当該カードで購入した品物が、90日間以内に偶然壊れたり、盗まれた場合の損失を補償 ※自己負担額3,000円 |

参考元:ポケットカード公式サイト

ただし他社の多くのゴールドカードとは異なり、国内空港ラウンジサービスは付帯しませんのでご注意ください。

|  |

P-oneカード<Premium Gold>は国内空港ラウンジサービス等が付帯したゴールドカード

P-oneカード<Premium Gold>は年会費11,000円を必要とする、P-oneカードのゴールドカード。

内容としてはP-oneカード<G>の上位互換といったところで、

- 付帯保険の強化

(最大2000万円→5000万円、さらに家族特約の適用など) - 国内空港ラウンジサービスの付帯

- 年間決済額50万円の達成で1,000ポイントプレゼント

(ファミペイギフト等への交換なら4,000円相当) - 国際線利用時の手荷物配送料金の割引などのトラベル特典

(Visa・Mastercard限定)

といった優位性が設けられています。

以上の差別化点に魅力を感じるなら、P-oneカードで最もグレードの高い「Premium Gold」を選択するのも良いでしょう。

4,000円相当のボーナスポイントの獲得を前提とするなら、このカードの実質的な年会費は6,100円と考えてもよさそうです。

ちなみに券面デザインはP-oneカード<G>と全く同じなようです。

P-oneカード<G>の付帯保険について詳しく見る

| 海外旅行保険(自動付帯) | |

| 傷害死亡・後遺障害 | 最高5000万円 ※家族特約1000万円 (生計を共にする親族に適用) |

| 傷害治療費用 疾病治療費用 | 最高500万円 ※家族特約200万円 |

| 賠償責任 | 最高5000万円 |

| 携行品損害 | 最高50万円 ※自己負担額3,000円 ※家族特約20万円 |

| 救援者費用 | 最高500万円 ※家族特約200万円 |

| 国内旅行保険(利用付帯) | |

| 傷害死亡・後遺障害 | 最高2000万円 ※家族特約1000万円 |

| 怪我による入院 | 5,000円/日 ※家族特約2,000円/日 |

| 怪我による手術 | 5,000円×倍率 ※手術の種類により変動 |

| 怪我による通院 | 3,000円/日 ※家族特約1,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間300万円 ※当該カードで購入した品物が、90日間以内に偶然壊れたり、盗まれた場合の損失を補償 ※自己負担額3,000円 |

年会費 | 11,000円 | 基本還元率 | 1.396% ※ポイントをファミペイギフト等に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 自動1%オフ+ポケット・ポイント |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上の方(高校生を除く) |

- 国内空港ラウンジサービス

- 年間決済額50万円以上なら毎年1,000ポイントプレゼント

┗ファミペイギフト等への交換なら4,000円相当 - 【Mastercard・Visa】国際線利用時の手荷物配送料金の割引など

|  |

P-oneカード(一般・ゴールド)の審査について

ここからは申し込みを行う上で気になる、P-oneカードの審査傾向や難易度について簡単に解説していきます。

P-oneカード(一般)は18歳から収入や職業を問わずに申し込める

P-oneカード(一般カード/ゴールドカードでないもの)の申し込み条件は以下の通りです。

18歳以上でご連絡が可能な方

引用元:ポケットカード公式サイト

※高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。

このようにP-oneの一般カードは、高校を卒業したばかりの18歳の方のみならず、所定の条件を満たした高校生ですら申し込みが可能。

この点だけを見ても、P-oneカードが申込者に対し、高い支払い能力を要求していないことが分かりますね。

支払い能力や職業、就業状況についての条件が設定されていない点を見ても、P-oneの一般カードは、

- 学生

- パート・アルバイト

- 専業主婦

- その他、収入に不安のある方

であっても申し込みやすいカードと言えるでしょう。

ただし信用情報(後払いサービスの利用履歴)に問題がある場合はその限りではありません。

ゴールドカードでも申し込み条件にほとんど違いはなし=審査難易度に大きな差はない?

P-oneカードには2つのゴールドカードがありますが、そのうち年会費の安いP-oneカード<G>の申し込み条件は、一般カードと一切変わりありません。

標準的なゴールドカードは一般カードと異なる申込条件が設けられていることが多い…と考えると、もしかするとP-oneカード<G>の審査の内容は、一般カードとほとんど変わりがないのかもしれませんね。

ちなみに標準的なゴールドカードの申し込み条件は、「20歳以上で安定収入がある」といったものです。

また年会費11,000円を要求する「P-oneカード<Premium Gold>」の申し込み条件も、高校生の申込みが不可という程度で、一般カードらと大きな違いがありません。

18歳以上(高校生除く)でご連絡が可能な方

引用元:ポケットカード公式サイト

他社ゴールドカードの申し込み条件と比較すると、P-oneのゴールドカードは申込者に対し、さほど高い収入やステータスを要求しないという方向性が見えてきます。

ちなみに申込条件が厳しいゴールドカードの例としては、UCカードゴールド(原則として満25歳以上で年収500万円以上の方のみ申込み可)が挙げられます。

ただしSNS上では多重申し込みに厳しいという声も多い

一般カード・ゴールドカードともに申込条件がゆるめで、あまり高い収入やステータスを要求しているとは考えにくいP-oneカード。

ですがSNS上の口コミからは、このカードが支払い能力「以外」の部分を重視していることが分かります。

特に短期間に非常に多くのカードへ申し込んだ方(=いわゆる多重申込み状態の方)の、審査落ち報告は多く見受けられました。

P-oneカードが盛ってるけど

— とっぽ (@toppo1765) November 21, 2023

イシュアがポケットカードで、ここは多重に厳しいので注意した方がいいかと

今月イオンカード3枚やった人、それなりにいるでしょ?w😏

今審査落ちのCIC履歴が付いちゃうと、年度末を超えて4月までクレカの審査が相当不利になっちゃう…😱

p-oneカード申し込んだら審査落ちハガキ到着w

— Sutabaka (@starbuckslvsjp) July 27, 2023

ポケットカードって50枚以上あると厳しいのでだろうか、、

このように、多重申込み者を含む信用情報に問題のある方は、P-oneカードの審査に落ちてしまう可能性が高くなります。

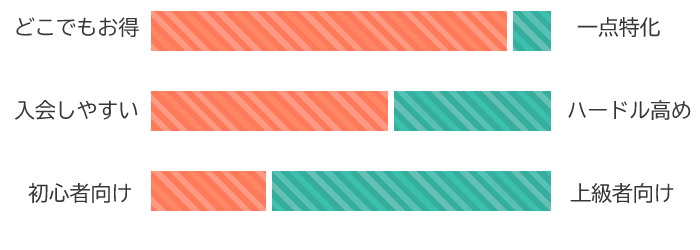

P-oneカードの作り方と申し込みの流れ

基本的なP-oneカードの作り方の流れをまとめると、以上のようになります。

近頃は審査が数分以内で完了するクレジットカードも増えていますが、SNS上の口コミを見る限り、P-oneカードの場合は発行完了までに数営業日を要することが多いようですね。

ちなみにP-oneカードにおけるカードのお届け方法は原則として「本人確認受取郵便」、つまりカード受け取りの際に、写真付きの本人確認書類を提示する必要のある方法ですが…。

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- ゆうちょ銀行

のいずれかの口座をお持ちの方であれば、申し込みの過程で本人確認を完了させ、簡易書留でカードを受け取ることが可能となります。

対象の四つの銀行の口座をお持ちであれば、カードの受け取りが少し楽になるということですね!

P-oneカードシリーズの口コミ・評判

P-oneカード・シリーズを使用している方は、これらのカードについてどういった印象を抱いているのでしょうか。

SNSから実際に、P-oneカードに関する口コミをピックアップしてみました。

私は、p-oneカード<Standard>を

— 0107taku【キャンペーン・リポスト】 (@0107taku_space) October 9, 2023

使ってます。

年会費無料で、自動1%OFFしてくれる

カードです。

ポイント交換の申請等しなくても

いいので、気に入ってます😄

結局のところp-one wizがクレカの最適解なんだよな

— 孔明 (@garyo_koumei) January 18, 2023

ポイ活ガチ勢、メインクレカは何使ってるのかなぁ…

— ポイ活ボブ~毎月残高が借越なミニオン~ (@poikatsu_bob) April 26, 2023

旅行行かないからマイルも貯めないしマリオットも興味ない。

最近整理して、解約したカードで払ってた各料金の請求書がバンバン届いてしんどい。

結局、困った時のP-one Wizなんだよね。

固定費用は継続利用するカードでないとやっぱり不安…

支払いを延滞して毎日電話掛かってきていたポケットカードに勇気を出して電話しました

— きむ借金返済垢 (@KimuShakkin) March 21, 2024

来週月曜でokですって

オペレーターさんめっちゃ優しくて良かった

「今月なんでこんなに通信料高いの?」って思ったら【P-ONEカード(ポケットカード)】の解約にかかった通話料だった💦

— メシア (@ayatakaooo) October 13, 2023

「解約方法が電話のみ」➕「ナビダイヤルなのにオペレーターに全然繋がらない」➕「やっと繋がったと思ったら、解約理由聞かれて長々説明される」で、年会費無料だが、かなりの出費😵

いつの間にやら、ポケットポイントのポイントチェンジ先からPonta消えておる、、、

— kotetsu (@WildTiger_LH) June 21, 2023

dポイントにしてポイント投資するか、メインカード他のに乗り換えるか。

ポイント交換とかわりと面倒だから、P-One WIZ、ほったらかしでほぼ1%割引なるのよかったんだけどな。

このようにP-oneカードでは、

- P-oneカード<Standard>のシンプルな還元サービス

- 主にP-one Wizの高還元率

を中心に、好評の声が多いです。

また無料カードを主体としているカード会社には珍しく、「電話が繋がりにくい」という旨の悪い口コミもほとんどありませんでした。

トラブル発生の際に電話が繋がらない…といった無料カードによくある問題も、P-oneカードなら避けられそうですね!

その一方、

- 解約の際に電話手続きが必要なこと

- ポケット・ポイントの改悪や使い道の狭さ

についての苦言はちらほら見受けられました。

P-oneカード(ポケットカード)に関するよくある質問と回答

ここからは、P-oneカードに関連するよくある質問にお答えしていきます。

P-oneカードの1%オフは公共料金や税金の支払いにも適用されますか?

はい、適用されます。

以下のようにP-oneカードの、「1%オフ」の対象外となる決済に、公共料金や税金の支払いは含まれていません。

サンリブ、マルショク、ポケットカードトラベルセンター、電子マネーチャージ、金券類、生損保等の各種保険料、ETCカードのご利用分、キャッシングご利用分は「1%OFF特典」対象外となります。

引用元:ポケットカード公式サイト

結果として、P-oneカードを使った電気代やガス代・水道代や地方税などの支払いも、1%オフ(カードによっては+ポケット・ポイント還元)の対象であると分かります。

P-oneカードは家族カードやETCカードの発行に対応していますか?

はい、対応しています。

家族カードやETCカードの発行を希望する場合には、

- 新規入会時の申し込みフォーム

- 入会後、任意のタイミングで「会員専用ネットサービス」または電話

を通してお手続きください。

P-oneカードのサジェストに「やばい」と表示されるのはなぜですか?

おそらくポケットカードは「P-one Wiz」「ファミマTカード」のように、リボ払い専用のカードの取り扱いが多いからではないかと思います。

P-oneカードの発行元であるポケットカード自体は、きちんと「包括信用購入あっせん業者」等としての登録を済ませている正規業者です。

ですがリボ払い専用カードをそれと知らずに申し込み、トラブルとなってしまう例はさほど珍しくありません。

真偽は不明なものの、こういった事情が結果としてGoogleのサジェストに繋がっているのではないかと推測されます。

P-oneカードやその選び方についてのまとめ

- P-oneカードはポケットカードが発行する、「自動1.0%オフ」を特徴とするカードシリーズ

- P-oneカードは全部で5種類。特に申込先候補となりやすいのは、

・大きなデメリットがなく初心者にもおすすめの「P-oneカード<Standard>」

・リボ専用だが高還元率な「P-one Wiz」

の2つか - 審査通過に高い収入やステータスは必要ないが、多重申し込みには注意が必要かも

知名度やステータス性はさほど高くないものの、「自動1.0%オフ」の機能性や還元率に優れる「P-oneカード」シリーズ。

それぞれのカードの特徴を見比べて、あなたに合った1枚を選んでみてくださいね。

.png)

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

年会費 | 11,000円 | 基本還元率 | 1.396% ※ポイントをファミペイギフト等に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 自動1%オフ+ポケット・ポイント |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上の方(高校生を除く) |

- 国内空港ラウンジサービス

- 年間決済額50万円以上なら毎年1,000ポイントプレゼント

┗ファミペイギフト等への交換なら4,000円相当 - 【Mastercard・Visa】国際線利用時の手荷物配送料金の割引など

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。