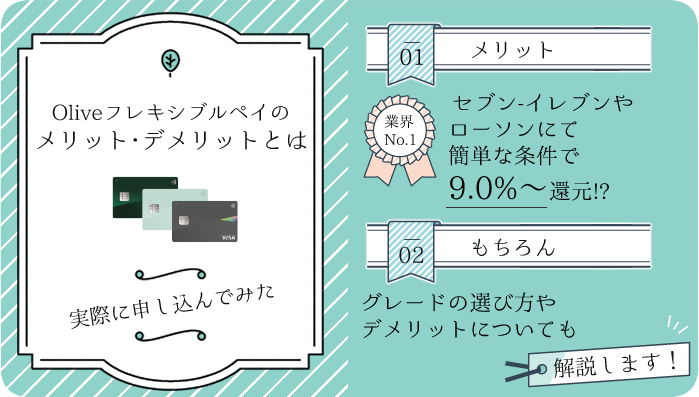

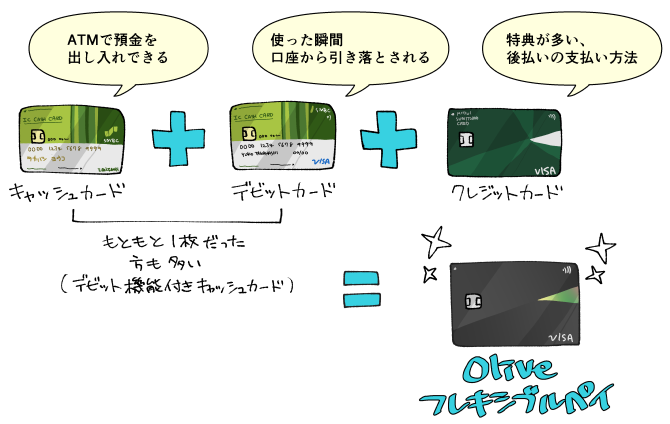

三井住友銀行&三井住友カードの機能が1つにまとまった「Oliveフレキシブルペイ」。

普通のキャッシュカードに比べ単純にサービスや特典が多いことから、特に「三井住友銀行の口座」を使っている方であればぜひチェックしたいカードです。

そこで今回は、実際に三井住友銀行の口座をメインバンクにしている私の視線から、「Oliveフレキシブルペイ」のメリット・デメリットをまとめてみました。

結論から言うと、私もデビット機能付きキャッシュカードからOliveフレキシブルペイに切り替えました!

目次

1分で分かる!Oliveフレキシブルペイ

Oliveフレキシブルペイとは、三井住友グループの「キャッシュカード」「デビットカード」「クレジットカード」が1つになったカードです。

.png)

※Oliveアカウントご契約口座を出金口座とした、SMBCダイレクトでの他行あて振込手数料が月3回まで無料。

基本的にこのカードは、三井住友銀行をメインバンクとしている方(またはこれからそうしようという方)向け。

普段から同銀行のサービスを利用しているのであれば、「Oliveフレキシブルペイ」を使ってコンビニ等での決済や、振り込みなどの手続きをよりお得に済ませられることでしょう。

一方、

- 給与の受け取り等に、三井住友銀行以外の口座を使用している

- 年会費無料で高還元率なカードがほしい

- アプリを使った明細の確認や、ポイントの使用などに抵抗や不安がある

といった場合には、その他のカードや決済方法を選択した方が良いかもしれません。

この記事では、あなたが三井住友銀行ユーザー(あるいは今後そうなる予定)であることを前提に解説を進めていきます。

Oliveフレキシブルペイの主な特典とサービス

それではここからは、Oliveフレキシブルペイの具体的な機能やメリットについて見ていきましょう。

三井住友系列のサービスを1枚に集約できる

※正確に言うとOlive限定の特典も追加される(イイネ!)

先にも触れた通り、Oliveフレキシブルペイとは、

- 三井住友銀行のキャッシュカード

(ATMを使って預金を出し入れできるカード) - 三井住友銀行のデビットカード

- 三井住友カードのクレジットカード

(三井住友カードNL系列) - (Olive限定の特典)

が1枚になった多機能カード。

単純に「キャッシュカードとクレジットカードを一体化できる」というだけでも、お財布がかさばりにくいという利点があります。

ちなみに発行時期などにもよりますが、三井住友銀行のキャッシュカードにはもともとデビットカード機能が付いていることも多いです。

この場合、実質的にはクレジット機能(と後述の特典)のみが追加される形となりますね。

そもそもデビットカードとは?

デビットカードとは、「使った瞬間に口座から料金が引き落とされる」仕組みのカードを指します。

例えば5,000円の買い物をしたら、その瞬間に口座から5,000円がマイナスされるわけですね。

デビットカードの発行元は主に銀行で、発行元と引き落とし先の金融機関は同じとなります。

三井住友銀行のデビットカードであれば、三井住友銀行の口座から引き落としが行われる、ということですね。

使えるお店はクレジットカードとあまり変わりませんが、

- ガソリンスタンドなど、一部利用できないお店がある

- 分割払いやリボ払いなどに対応していない

といった点で違いがあります。

またデビットカードは「ATMで引き出し→決済」を簡略化しただけの支払い方法ですので、「後払い」であるクレジットカードと違い審査が必要ありません。

その一方で、信用情報(クレヒス/後払いサービスの利用実績)を積めないというデメリットも存在します。

そもそもクレジットカード(クレジット決済)とは?

クレジットカードは、即時引き落としのデビットカードとは違い「カードを使った1~2ヶ月後に引き落とし」が行われる後払い式の支払い方法です。

その仕様上、デビットカードとは異なり「18歳以上かつ所定の審査に通過した人」しか利用できませんが、

- 分割払いなどの多様な支払い方法を選択できる

- デビットカードよりも特典や還元率などのサービスが充実していることが多い

- 信用情報(クレヒス/後払いサービスの利用実績)を獲得できる

(=良い支払い実績があれば、大きな審査を受けるときに優位になりやすい)

といったアドバンテージを持ちます。

「後払い」に大きな問題や心配がない18歳以上の方であれば、デビットカードよりもサービスの充実した、クレジットカードの方が何かとメリットが多いでしょう。

実際にわたしもデビットカードを持っていますが、クレジットカードしか使っていません。

ただし、「お金をあるだけ使ってしまう」「後払いの管理ができない」という方にとって、ややリスキーな支払い方法であることもまた確かです。

デビットカードとクレジットカード(両方Visa)の選択や切り替えはどうやるの?

画像引用元:三井住友カード公式サイト

Oliveフレキシブルペイには、デビットカードとクレジットカードの機能が両方搭載されています。

…が、支払いの規格はいずれも「Visa」(カード払い)。となると、2つの支払い方法をどうやって選択するのか気になるところですが…。

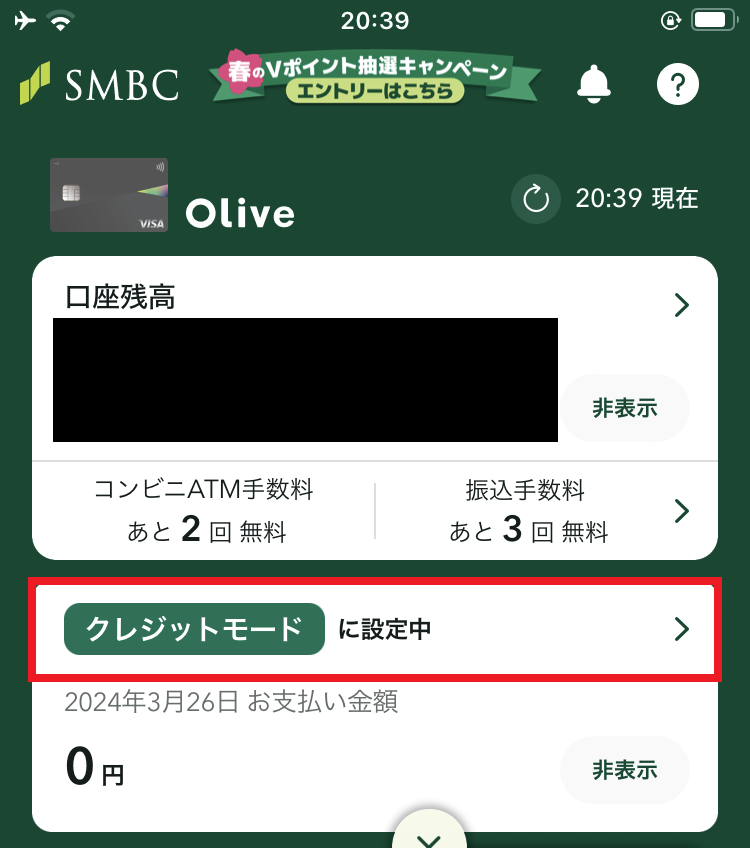

結論から言うとクレジット機能とデビット機能のどちらを選ぶかは、三井住友銀行の公式アプリで切り替え可能。

同じように「カード払いで」と伝えた場合であっても、

- 「クレジットモード」を選択中であればクレジット払い

- 「デビットモード」を選択中であれば即時引き落とし

が適用されます。

詳細・参考元:三井住友カード公式サイト

ちなみにクレジットモード等で貯めた「Vポイント」があれば、「ポイント払いモード」も選択可能です(スマホ決済の場合)。

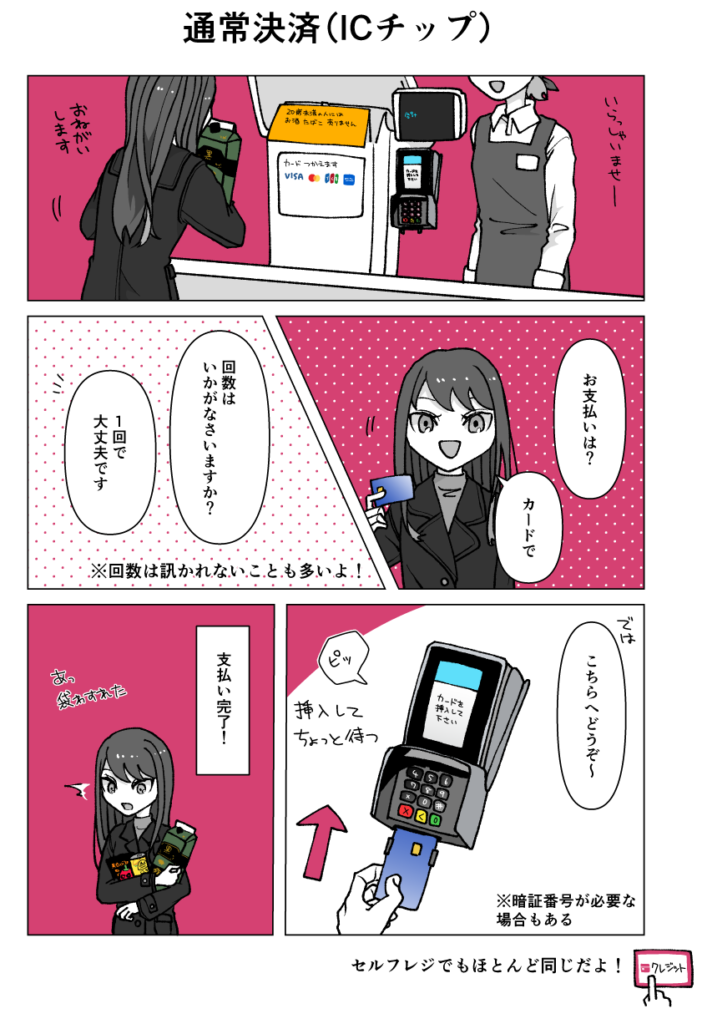

1ページ漫画「カード払いの使い方」

クレジット機能があればデビット機能を使う必要はない?

正直なところ、支払いに関連するサービスは三井住友銀行のデビットカードよりも、三井住友カード(クレジット機能)の方が優秀です。

| デビット機能 (デビットモード) | クレジット機能 (クレジットモード) | |

| 還元率 | 0.5% (Vポイント還元を選択時) 0.25% (キャッシュバック選択時) | 0.5% (無料カードの場合) |

| 付帯保険 | 不正利用補償のみ | 不正利用補償に加え、2000万円の海外旅行保険 (無料カードの場合) |

| コンビニ等での優待 | なし | あり (最大20.0%還元) |

| その他 | — | 学生向けの特別優待あり ゴールドカード等の上位カードも選択可 |

クレジット機能を問題なく使用できる方であれば、あえてデビット機能を利用する必要はほぼないでしょう。

あえてデビット機能を利用するべきは、クレジット機能の「後払い」に不慣れな方や不安がある方などでしょうか。

(詳細:デビットカードについての個別記事)

ちなみに実際に申し込んでみたところ、支払い方法の初期設定は「デビットモード」でした。

ただしクレジット機能の審査通過後は、支払いモードの選択を促されます。

【三井住友銀行】振込手数料やATM手数料などの優待を受けられる

Oliveアカウントをお持ちの方(実質的にほぼOliveフレキシブルペイを持っている方)は、「三井住友銀行」にて以下の特典が適用されます。

- SMBCダイレクトを使った他行宛て振込手数料が月3回無料

- 三井住友銀行ATM、三菱UFJ銀行のATM利用手数料が24時間無料※1

- 定額自動送金《きちんと振込》・定額自動入金の手数料が無料

- 以下のうち1つ※2 の「選べる特典」の適用

・毎月3万円以上の入金(給与など)で200ポイントプレゼント

・コンビニATM手数料が月に1回無料

・Vポイントアッププログラム+1.0%

・毎月100ポイントプレゼント

(※預金残高10,000円以上の場合に適用)

※1 Oliveアカウントご契約口座を出金口座とした、ダイレクトでの他行あて振込手数料が月3回まで無料

(現在、リリース特典として回数制限なし(終了時期未定))

※2 プラチナプリファードの場合は2つ選択可能、

その他のグレードの場合も申込当月・翌月は2つ選択可能

330円の他行宛て振込手数料(振込額3万円以上の場合)が月に3度無料になるというのは嬉しいサービスですね。

このようにOliveフレキシブルペイへ申し込める方であれば、三井住友銀行を今よりもお得に利用可能となります。

→Oliveアカウントとは何ですか?Oliveフレキシブルペイとの違いは何ですか?

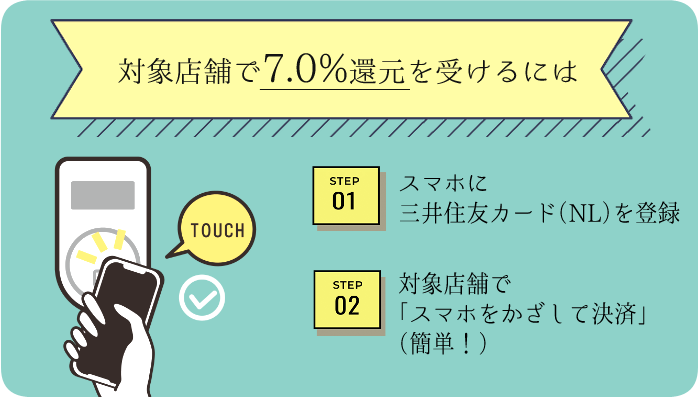

【クレジット】セブン-イレブン等の対象店で「スマホのタッチ決済」利用時7.0%~還元

Oliveフレキシブルペイに付随するクレジット関連のサービスは、「三井住友カード(NL)」(あるいはその上位カード)と同一の内容。

そしてこのクレジットカードの特徴は、何といっても「セブン-イレブン」や「ローソン」といったお店で「スマホのタッチ決済」を利用したとき、7.0%もの還元が適用される点にあります。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

7.0%還元を受けられるお店を見る

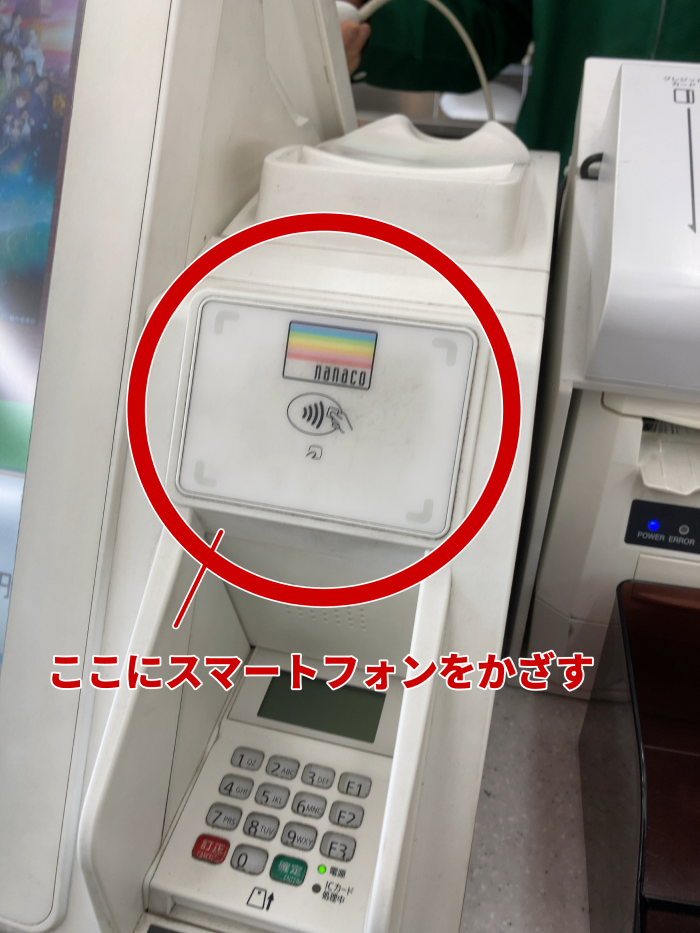

「スマホのタッチ決済」とは、スマートフォンにOliveフレキシブルペイの情報(カード番号など)を登録、「スマートフォンをかざすだけ」で完了する決済方法のことですね。

コンビニエンスストアをはじめとする優待対象店を利用する機会が多いなら、それだけでも「Oliveフレキシブルペイ」(または同様のサービスを持つ三井住友カード)を持つ価値があります。

iPhoneを使ったタッチ決済の登録・利用方法

- iPhoneにあらかじめインストールされている「Wallet」アプリを開く

- 「カードの追加」ボタンより、画面の指示に従ってカード情報を入力する

- お店に行き「カードで」または「VISAで」と店員に伝える。iPhoneのロックを解除し、電子マネー部分に近づけるだけで決済完了

Androidを使ったタッチ決済の登録・利用方法

- カード申込後、三井住友カードの専用アプリ「VPass」をインストール

- ログインして「Google Payの設定」メニューへ

- 支払方法を選択できるので「VISAタッチ決済」を選択(※「iD」を選ばないこと)

- 画面の指示に従い電話認証などを済ませる

- お店に行き「カードで」または「VISAで」と店員に伝える。スマートフォンのロックを解除し、電子マネー部分に近づけるだけで決済完了

「スマホのタッチ決済で7.0%還元」の特典は、クレジット機能限定です。

デビットモードを使用している場合、この特典は適用されませんのでご注意ください。

2つの支払い方法は、三井住友銀行のアプリを使って簡単に切り替えられます。

▲赤枠で囲った部分をタップすると支払い方法を切り替えられる

(実際のスクリーンショットより)

Oliveフレキシブルペイ・ユーザーなら最大20.0%還元のチャンスも

セブン-イレブンなどの優待対象店で「スマホのタッチ決済」を使った場合の還元率は、以下の条件を満たすことで最大20.0%にまでアップします。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

適用条件 | ポイントアップ | |

| 家族ポイント | 二親等以内に指定の「三井住友カード」ユーザーがいれば、人数%分ポイントアップ | 最大+5.0% |

| Vポイントアッププログラム | Oliveアカウント契約+三井住友銀行アプリもしくはVpassアプリへ月に1回ログイン | +1.0% |

| Oliveアカウントの選べる特典として「Vポイントアッププログラム+1%」を選択 | +1.0% | |

| Oliveアカウント契約+三井住友銀行で住宅ローンの契約 | +1.0% | |

| SBI証券口座を保有し、SBI証券Vポイントサービスに登録の上で対象の取引を実施 | 最大+2.0% | |

| OliveアカウントおよびSMBCモビットの契約を済ませ、Oliveアカウント契約口座を支払方法に設定し利用 | 最大+1.0% | |

| 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施 | 最大+2.0% |

「優待対象店でスマホでタッチ決済」なら7.0%還元、上の条件を満たすことでさらに最大で+13.0%、合計20.0%還元が可能と言うことですね。

「Oliveアカウント契約」という条件は、Oliveフレキシブルペイを持つことでほぼ自動的に達成可能。

住宅ローンなどをすぐに契約することは難しいものの、

- Oliveアカウント契約+三井住友銀行アプリもしくはVpassアプリへ月に1回ログイン

- Oliveアカウントの選べる特典として「Vポイントアッププログラム+1%」を選択

という条件であれば簡単にクリアできるはずです。

この場合であれば、セブン-イレブン等で9.0%相当の還元を受けられるわけですね!

またコンビニ等をよく利用するご家族がいるのなら、その方に「Oliveフレキシブルペイ」や「三井住友カード(NL)」を勧めてポイントアップを狙うのも良いでしょう。

「三井住友カード(NL)」であれば、使用している銀行口座を問わず申し込みが可能ですよ!

決済などで貯まった「Vポイント」はキャッシュバック等の他、アプリを通して1円単位で使用可能

Oliveフレキシブルペイのクレジット機能(またはデビット機能/Vポイント還元選択時)を利用すると、「Vポイント」という種類のポイントが還元されます。

こちらは三井住友カード独自のポイントサービス…だったのですが、2024年4月22日になんと「Tポイント」と統合。名前はそのままで、使用できるお店がより多くなります。

とは言え現行でも、Vポイントはクレジットカード会社の独自ポイントらしからぬ、使い勝手の良いサービスですのでご安心ください。

- クレジット機能への支払い充当(キャッシュバック)

- 公式アプリを経由したタッチ決済

(Visaのタッチ決済、またはiD加盟店で使用可能) - 公式アプリを経由したインターネット決済 (Visaを使えるネット決済で使用可能)

- 三井住友銀行の振込手数料への充当

- SBI証券の投資信託の買付

- その他他社ポイントへの交換、お好きな商品との交換など

使い道として分かりやすいのは「クレジット機能への支払い充当」ですが、貯めたポイントをスマホ決済で使用することも可能。

いずれにせよ、ポイントは1円単位で無駄なく活用できます。

Oliveフレキシブルペイのユーザーは、デビットモード・クレジットモードの他に「ポイント払いモード」を選択可能。

Visaのタッチ決済またはiDの加盟店であれば、ポイントをほぼ直接、多くのお店でのお買い物に使えますよ!

券面デザインが美麗、かつ好きなカラーを選択できる

▲カラーバリエーション(一般ランクの場合)

非常に個人的な意見で申し訳ないのですが、Oliveフレキシブルペイ、見た目が良くないですか?

グリーンのデザインは三井住友カード(NL)とほぼ同じですが、パステルグリーンやグレーのデザインは「Olive」限定のものです。

機能とは関係のない部分ですが、カードの見た目が良いに越したことはないのでこちらも十分なメリットと言えるでしょう。…言えますよね?

特にパステルグリーン、めちゃくちゃ可愛いですよね……

三井住友カードOlive到着

— AMI (@crash_channel_) March 16, 2023

✩°̥࿐୨୧めっちゃ綺麗✩°̥࿐୨୧

提携の黒いカードって

たくさんありすぎて

なんとなく嫌だったんだけど

銀行のクレジットカードは似合う!

かっこいい(ㅅ´ ˘ `)♡

マットな配色ひとつで

小さなカードに存在感がつく。

まさにその代表だと思う❀︎.(*´▽︎`*)❀︎. pic.twitter.com/Ez8hykBVHh

今更ながらOlive到着。パステルグリーンできれい pic.twitter.com/ZxIrqF5edg

— みつみ (@6Vj8G2604metzgt) March 13, 2023

Oliveフレキシブルペイのデメリット

利点の多いOliveフレキシブルペイですが、デメリットがないとは言えません。

ここからはこの多機能カードを取得する前に知っておきたい、注意点について触れていきます。

ちなみにOliveフレキシブルペイへ申し込むにあたって、三井住友銀行の口座を持っていること(あるいはこれから解説し、それを支払い用口座に充てられること)は大前提ということで、デメリットには含めていません。

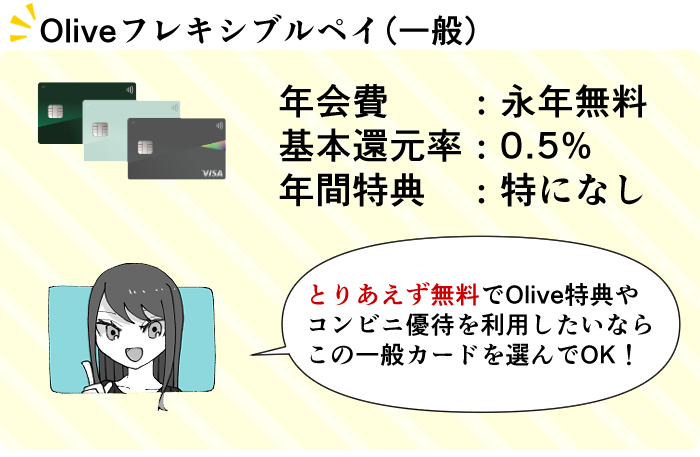

一般ランク(無料カード)の場合、基本の還元率は低め(0.5%)

Oliveフレキシブルペイは、選択した「アカウントランク」(一般・ゴールド・プラチナ)によってサービス内容や年会費が変動します。

そしておそらく多くの人にとって、最も申くの申し込みを集めるのは年会費無料の一般ランクでしょう。

ただしこちらの一般ランク、セブン-イレブンを始めとする優待対象店での還元率こそ高いものの、基本還元率自体は0.5%(200円につき1ポイント)と低めです。

「どこで使っても高還元率」なカードを希望するのであれば、

- Olive最高ランクの「プラチナプリファード」(年会費33,000円)を選択する

- 優待対象以外のお店では、他社の高還元カード(楽天カードなど)を使用する

といった方法を取った方が良いでしょう。

ちなみに一般に高還元率とされるのは、「基本還元率1.0%」かそれ以上のクレジットカードです。

インターネットを利用できない環境だと不便が生じる可能性がある

Oliveの会員は公式アプリをはじめとするスマートフォン上のサービスを通し、

- 支払い方法の変更

(デビットモード、クレジットモード、ポイント払いモード) - 利用明細の確認、その他手続きなど

- スマホのタッチ決済

を行う形となります。

普段からスマートフォンを活用している方にとっては便利な仕様ですが、「スマートフォンに依存する部分が多い」と言い換えられなくもありません。

結果的にスマートフォンが故障したり、電波障害が発生したりした場合には、「支払い方法を切り替えられない」等の問題が生じ得るため注意が必要です。

クレジット機能に関するアフターサービスの評判に不安が残る

三井住友カードは大手カード会社ですが、近頃アフターサービスの評判があまりよくありません。

特典が充実した無料カード、「三井住友カード(NL)」等の導入で一気に会員数が増えたからでしょうか…。

「カード入会後にいつでも相談ができる」「トラブルに遭った際、すぐに電話サポートに繋がる」といった部分を重視したい場合、やや不安が残ることは確かです。

三井住友VISAのコールセンター、繋がらないまま営業時間が過ぎたが!?

— おしょう🕊🏭 (@okshot) November 2, 2020

諸般の事情で久しぶりに三井住友 VISA カードを持ったのですが、チケットを購入しようとしたら何故かロックされるわ、解除をお願いしようとする電話は30分繋がらないわ、そうこうしている間に営業時間が終わるわで、24時間365日即座に電話で対応してくれる AMEX への信仰心が高まる結果となった。

— sekkai (@sekkai) March 1, 2024

スマホのタッチ決済有効期限が自動更新されない

— Houtaru (@houtaru_39) January 8, 2024

↓

カードデスクに電話

↓

予約制・しかも予約の電話も繋がらない

三井住友カード地獄じゃないですか?w

ちなみに三井住友「銀行」が提供するサービス(口座関連やデビット関連)に問題が生じた場合には、三井住友カードではなく銀行の方に問い合わせを行う必要があります。

Oliveフレキシブルペイの種類とその選び方

Oliveフレキシブルペイは、クレジット機能のサービスや年会費が異なる3つのアカウントランク(グレード)を選択できます。

ここでは3つの「Oliveフレキシブルペイ」の違いや、その選び方について解説します。

ちなみにキャッシュカードやデビットカードに関する機能はどのランクも同じですよ!

| 一般 | ゴールド | プラチナプリファード | |

| デザイン |  |  |  |

| 年会費 | 永年無料 | 5,500円 ※年100万円以上の決済で翌年以降無料 | 33,000円 |

| 基本還元率 | 0.5% | 0.5% | 1.0% |

| 国際ブランド | Visa | ||

| 年間ボーナス | 特になし | 年100万円の決済で1万円相当付与 | 年100万円の決済ごとに1万円相当 (最大4万円相当) |

| 付帯保険 | 最大2000万円 | 最大2000万円 | 最高5000万円 |

| 投資積立での還元率(SBI証券) | 0.5% | 1.0% | 5.0% ※2024年10月より最大3.0%に改悪 |

| 特徴 | 対象のコンビニ等で「スマホのタッチ決済」利用時、7.0%還元 | 左記に加え、ボーナスポイントや国内空港ラウンジサービス等 | 左記に加え、コンシェルジュサービス等 |

| こんな人におすすめ | とりあえずOliveやコンビニ等での還元率アップといった特典を、無料で利用したい | 最低1度、年間100万円以上のクレカ決済が可能 | お得に投資信託をしたい 効率よくポイントを貯めたり、コンシェルジュを活用したりしたい |

| 詳細 |  |  |  |

一般ランク(年会費無料)は優待対象店専用のサブカードとして使うのがおすすめ

年会費無料の一般ランクは、基本的に

- キャッシュカード機能

- セブン-イレブンなどの優待対象店での決済

- (必要に応じてポイント決済やデビット機能の利用)

のために使いたい1枚。

つまりクレジット機能は、日常の決済全般…ではなく優待対象のお店でのみ使うことが基本となります。

これは優待対象店以外でカードを使ったときの還元率が0.5%と低め(楽天カードの半分)ながら、コンビニなどで獲得したポイントを1円単位で無駄なく使いやすいためですね。

- 「他行宛ての振込手数料無料」などのOlive限定特典を、とりあえず利用したい

- 優待対象のお店で効率よくポイントを貯めたい

- 還元率の高いメインカードをすでに持っている

という場合には、この一般ランクを選択するのが良いでしょう。

ちなみにセブン-イレブンやローソンといった優待対象店での最大還元率は、一般ランクもプラチナカードも同じです。

私もすでにメインカードを持っているので、この一般ランクを選びました!

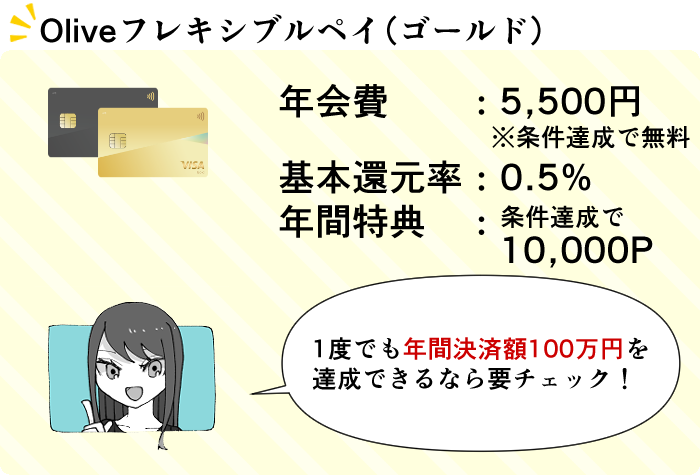

ゴールドカードはメインカードとしてもサブカードとしても有用な1枚

Oliveフレキシブルペイのゴールドカードの基本年会費は5,500円。

ですが年間100万円の決済が可能であれば、

- 以後の年会費が永年無料

- 10,000円相当の「Vポイント」プレゼント

という恩恵を受けられます。

基本還元率は0.5%のまま据え置きですが、ボーナスポイントのおかげで年間決済額が100万円にようやく達するくらいであれば、実質還元率は最大1.5%相当に。

- 年間決済額が100万円以上(ただし100万円を大きく超えはしない)方が、メインの決済方法として使用する

- 一度だけ年間決済額100万円を達成し、その後はコンビニ優待や国内空港ラウンジサービスのためのサブカードとして使用する

のどちらも旨味のある、なかなか優秀な1枚です。

のボーナスポイント.png)

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- ゴールド会員限定デスク

ただしボーナスポイントは、年間決済額が100万円の場合も500万円の場合も10,000ポイント。

年間決済額が100万円を大きく超えると、実質的な還元率は下がってしまうため注意が必要です。

年間決済額が200万円以上の方は、次に紹介する「プラチナプリファード」を選んだ方が良いかもしれません。

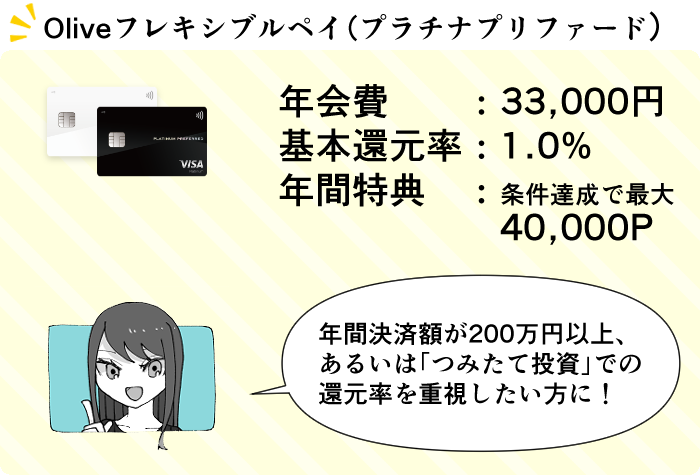

プラチナプリファードは投資信託(つみたて投資)が特にお得なポイント特化カード

「プラチナプリファード」は一言で言うと、ポイント特化のプラチナカード。

ゴールドカード以下に無い、主な特典は以下の通りです。

- 基本還元率が高い(0.5%→1.0%)

- 年間決済額100万円ごとに10,000円相当のポイントプレゼント(年40,000円相当まで)

- 入会月の3ヶ月後までに40万円の決済で、40,000円相当プレゼント

- プリファードストア(特約店)で還元率1.0%~9.0%

- 外貨ショッピングで還元率+2.0%

- SBI証券の投資信託を利用する場合、積立額の5%相当を毎月還元

※2024年10月より1.0%~3.0%還元に引き下げ - コンシェルジュサービス

注目すべきはボーナスポイントや特約店制度の他、SBI証券で「つみたて投資」を行ったとき、5.0%ものポイントが還元される点ですね。

つみたて投資関連の優待が設けられたカードは他にもありますが、「月5.0%」の還元率は突出しています(改悪予定ですが)。

例えば楽天証券で似たような優待を受けられる「楽天プレミアムカード(年11,000円)」における、つみたて投資利用時の還元率は1.0%です。

プラチナプリファード限定の特典、そしてSBI証券の「つみたて投資」を積極的に利用したいという方は、このランクを選択するのも良いでしょう。

ただし標準的なプラチナカードとは違い、海外空港ラウンジサービスは設けられていないため注意が必要です。

実際にOliveフレキシブルペイに申し込んでみた

▲いわゆる証拠画像

実はわたくし、日本を離れている間に三井住友銀行のデビット機能付きキャッシュカードの有効期限が切れていて……新カードを受け取れてすらいなかったんですよね

(こんなサイトをやっているくせにお金の管理がガバガバな人!)

今回の記事はリクエストを受けて作成したものですが……

コンビニ優待があるに越したことはない、ということで私もこの記事をきっかけに、Oliveフレキシブルペイに切り替えてみました。

Oliveをリクエストして下さった方、本当にありがとう!キャッシュカードのない生活から脱却できます

言われずともやりなよ それはそう

申し込みはアプリから済ませられる

すでに三井住友銀行を利用している方であれば、公式アプリに「Olive」への切り替え案内が表示されているはずです。

というわけで赤枠で囲った部分の「Oliveアカウントに切替」を選択し、手続きを進めていきましょう。

SMBC ID(今後のログイン等で必要なアカウント)をお持ちでない場合は、このタイミングで作成する形となります(私もそうでした)。

ちなみにアプリ経由であればあらかじめ一部の情報が記入されているため、一般的なクレジットカードの申し込みに比べると、入力事項は少なくて済むでしょう。

現在三井住友銀行の口座をお持ちでない方の場合は、公式サイト から同時申し込みが可能です。

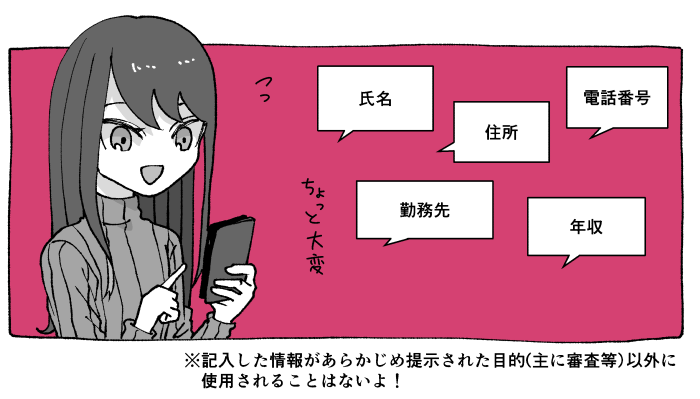

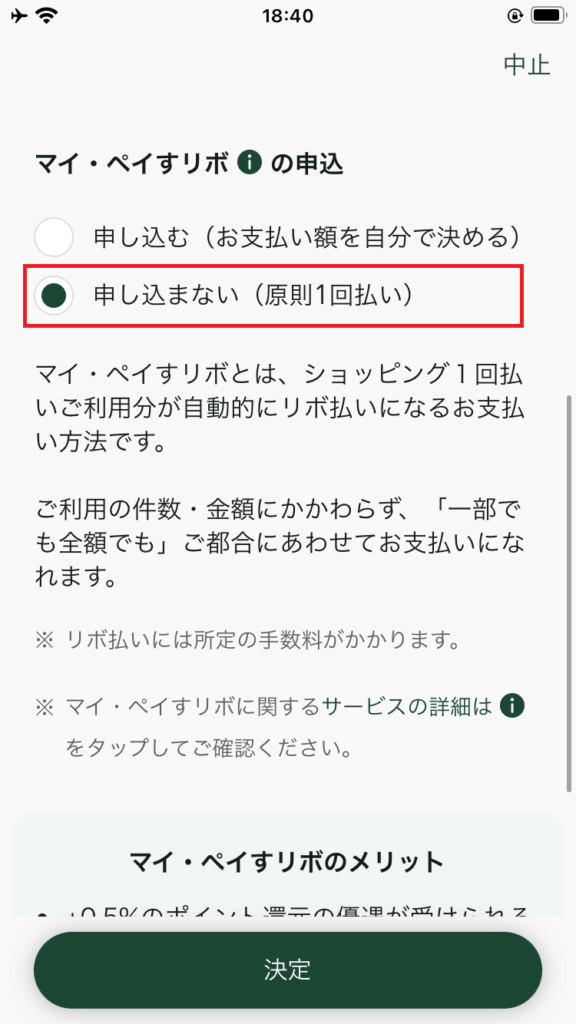

マイ・ペイすリボへの申し込みは避けておくのが無難

申し込みに関しては要求された情報をホイホイと入力していけばよいのですが、注意点を挙げるとすれば「マイ・ペイすリボ」、つまり自動リボ払いについての箇所。

結論から言うと自動リボ払いは、リボ払いの特性を完璧に理解した上で、これを使用する理由を説明できる人でなければ一切おすすめできません。

よく分からないまま申し込めば、「支払い待ち」の残高ばかりが膨れ上がっていくことにもなりかねないでしょう。

ということで、マイ・ペイすリボには「申し込まない」ことを選択するのが基本となります。

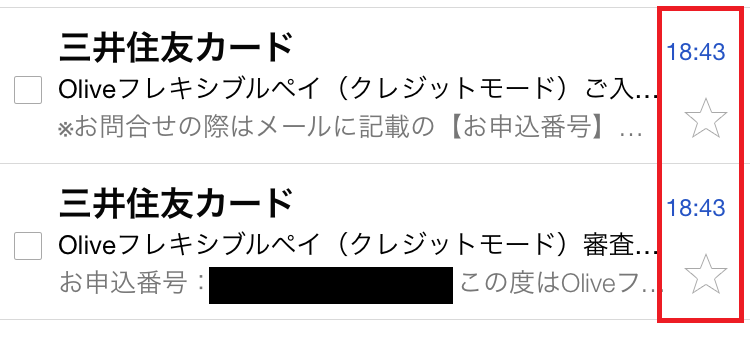

審査は爆速!勤務先欄に「フリーランス」と書いたのに1分以内で可決

▲下が審査開始のお知らせで、上が可決のお知らせ

さて、クレジットカード(正確にはクレジット機能付きの多機能カード)へ申し込むにあたり、気になるのはその審査ですが…。

結論から言うと問題なく通過できました、1分以内で。

やったぜ!現在ほぼ無職なので、勤務先欄には「フリーランス」とだけ書いておいたんですけど……

というわけで特に信用情報に問題がなければ、決して収入の高くない事業所得者でも特に問題なく利用できるようですね。

このスピードを見るに、基本的な審査は機械的に行われていると見て良いでしょう。

つまり申し込みから1分以内で、7.0%~還元などの優待を受けながらクレジット決済を利用できるということですね!

以前ジャックスに申し込んだときには、「お仕事は何をされていますか?」という電話が掛かってきたものですが…。

審査結果がすぐに出るのは嬉しいですね。

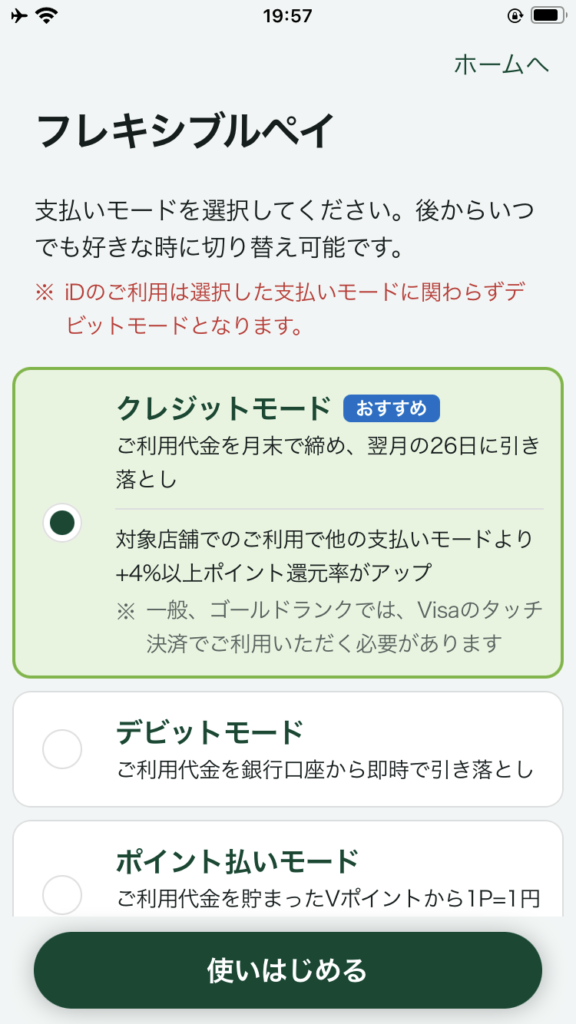

三井住友銀行アプリにログインすると既に「クレジットモード」を利用可能に

審査通過後、改めて三井住友銀行のアプリにログインすると「クレジットモード」を選択可能になっていました。

▲選択肢はクレジット・デビット・ポイント払いの3つ

もちろんここは、セブン-イレブン等で優待を受けられる「クレジットモード」を選択。

すると以下のような画面が現れました。

セブン-イレブン等の対象店で優待を受けるためには「スマホのタッチ決済」、実質的にApplePayまたはGoogle Payの利用が必須。

ということでiPhoneユーザーのわたしは「ApplePayをはじめる」しかありません。

ApplePayへの登録、めちゃくちゃ簡単でした

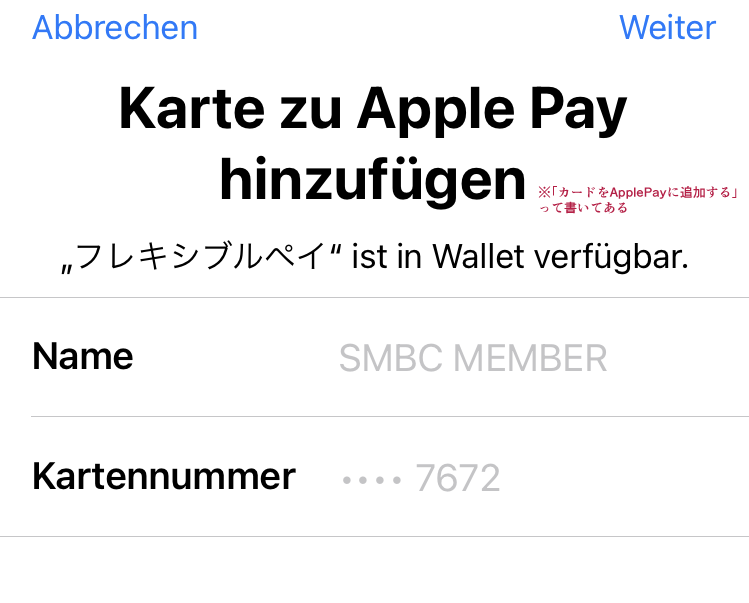

▲すまない!わたしのiPhoneの言語はいまだドイツ語のままなんだ

(再留学を諦めていないから……)

ということで「ApplePayをはじめる」を選択したのですが、、

- 名前やカードナンバー(上の画像で言うNameとKartennummer)は自動的に入力してくれる

- 後は画面の内容に従って承認するだけ

という非常に簡単な形で、Oliveフレキシブルペイを「ApplePay」に追加できました。おそらくGoogle Payの場合も、大きな違いはないのではないかと思います。

今後わたしは、ロックを解除したiPhoneを電子マネーの読取部分にかざすだけで、Oliveフレキシブルペイのクレジット機能を使った支払いが可能だって三井住友カードが言ってた

(※わたしはスマホ決済未経験です)

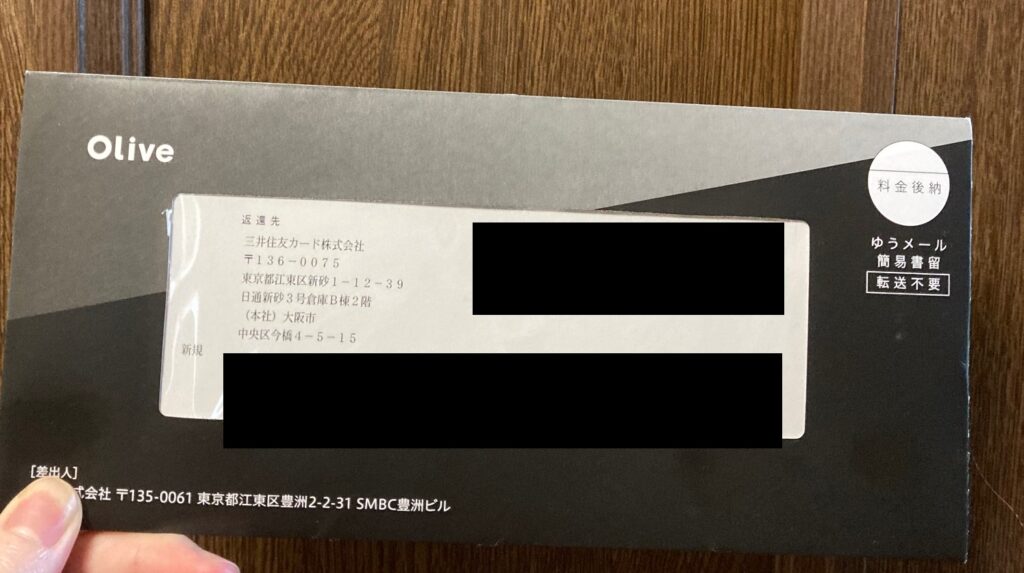

1週間くらいでオシャレにカードが到着

申し込みから1週間くらい(7日だったか8日だったか忘れちゃった…)で黒いスタイリッシュな封筒が届きました。

写真にある通りこちらは簡易書留、つまりサインをして受け取るタイプの郵便ですね。

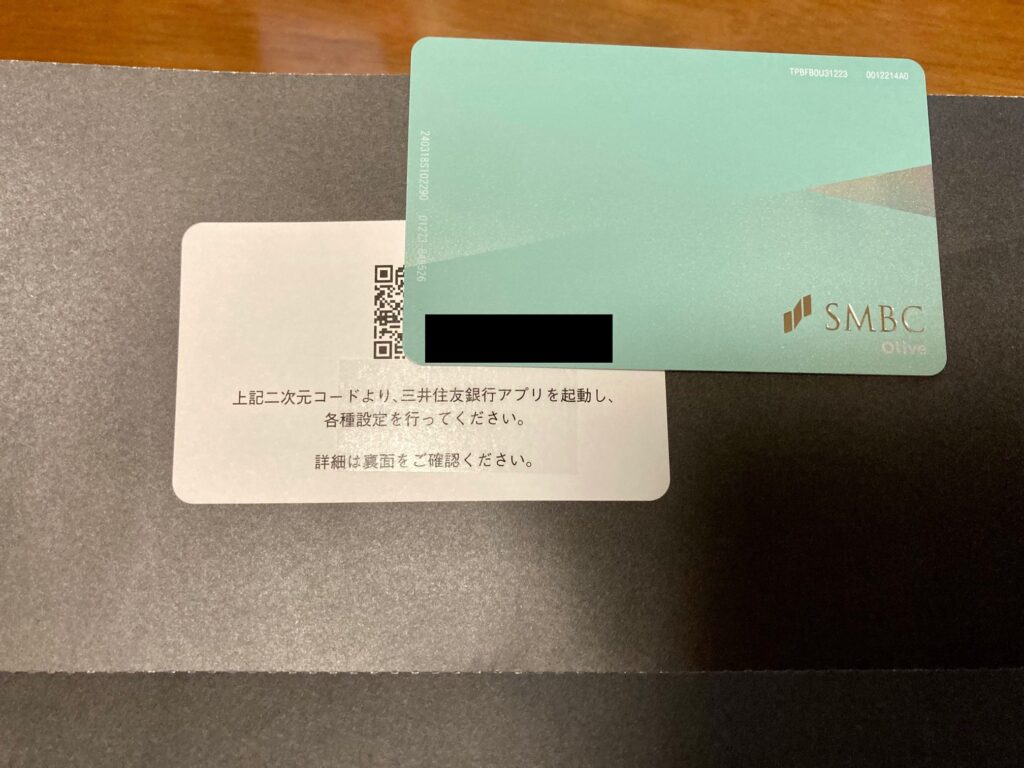

中を開けてみると……。

カードが2枚入った、黒い紙が1枚入っているだけ!オシャレ~!

諸々の手続きや確認は、アプリ等でやれということでしょうね。

▲裏面もナンバーレスでおしゃれです。

ただしこのように、「Oliveフレキシブルペイ」本体にはカード番号や口座番号に関する情報が一切書かれていないため、これらが必要な場合には、

- 同封されている紙のカードを確認する

- アプリ内の情報を確認する

といった方法を取る必要があります。

ちなみにOliveフレキシブルペイが届いた時点で、旧キャッシュカードは利用不可になるとのことでした。

まあ私のカードはもともと有効期限切れだからいいんだけれど…(よくはないよ)

実際にセブン-イレブンでスマホ決済を使用して7.0%還元を受けてみた

さきほどの過程でApplePayへの登録は完了していたので、満を持して近所のセブン-イレブンに、はじめてのスマホ決済を利用すべく行ってみました!

わたしの端末の場合、「ホームボタンを2回すばやく押す」だけですぐにApplePayの画面が出てきたのですが、その……今ってホームボタンがある端末の方が少ないですよね……。

(※わたしはいつ購入したのかも覚えていないiPhoneSE2をいまだに使用しています)

▲実際のスクリーンショット(+翻訳とか)

ホームボタンのないiPhoneの場合、「サイドボタンを2度素早く押す」ことで、Android端末の場合は「画面ロックを解除する」ことで、「かざすだけ」でのスマホ決済が可能になるようです!

そして結果から言うと、

- セブン-イレブンのレジで、通常通り購入したい商品を読み取ってもらう

- 支払い方法に「クレジットカード」を選択

- iPhoneのホームボタン(ホームボタンが無い方はサイドボタン)を2回押し、ApplePayの画面を出す

- そのままiPhoneを電子マネーの読み取り部分にかざす

ことで超・簡単に支払いは完了。

わたし自身スマホ決済を利用するのは初めてでしたが、ApplePayの呼び出し方すら分かっていれば、一切困ることはなさそうです。

(Google Payの場合は「スマホのロックを解除するだけでOK」とのこと)

「スマホ決済」…というとなんだか難しそうですが、「ボタンを2度押してかざすだけ」なので本当に難しいことはありません!

今後も優待対象のお店では、この支払い方法を活用していきたいところです。

Oliveフレキシブルペイの口コミ・評判

わたしの感想だけをお伝えしてもなんですので、ここからは実際にOliveフレキシブルペイを使用している方の口コミを紹介していきます。

Oliveフレキシブルペイ(一般)を使用しているKenaさんの口コミ

当サイトをご覧下さったKenaさんから、Oliveの一般カードに関する詳しい口コミを頂戴しました!ありがとうございます!!

このカードを選んだ理由 |

| 「7%還元率対象店舗を日常的に使う点と、三井住友の口座を作ろうと思ったきっかけから作成しました。 |

自由な口コミ・感想 |

| 巷では三井住友ナンバーレスの方が取り上げられやすいですが、キャッシュカードとデビットカードの機能も兼ね備えている点は学生としてはつかいやすい点でもあります。 三井住友の口座の縛りさえ苦にならないのであれば、還元率を上げやすいなどの点からもお勧めできるのかなと感じています。 ただ、やたらとゴールドカードが推されている三井住友カード、還元率アップ対象店での使用頻度などから、100万円も使うにはほかの場所でも使う必要なども考えると、他のゴールドカードでも良いのではないかと感じる日々です。 年会費永年無料と10000ポイントのために、100万円も使うかと問われるとそこまででもないのかなと感じるカードです。 ですので、oliveを含む三井住友カードは一般カードが最適だと考えています。 |

わかる~なぜならわたしも一般カード民だから……

ゴールドカードやプラチナカードにも妙味はあるのですが、特に学生さんの場合は無理をして上位カードを狙う必要もありません。コンビニ等での還元率も共通ですしね。

ゴールドカードなんて今後「クレカ積立やりたいな~」とか「国内ラウンジ無料で使いたいな~」とかいう気持ちになったときに検討すればいいんや

何にせよこちらの口コミからは、

- 学生の方でもOliveの審査に通過できること

- 学生の方でもOliveの特典や機能を、十二分に便利&お得に利用できること

がよく分かります。

嬉しいメッセージ&貴重な口コミ、本当にありがとうございます!!

| 一般 | ・セブン等の優待対象店で7.0%~還元を狙いたい人 (わたしはココ) |

| ゴールド | ・1回だけ年100万円使って、以後は「無料のサブ・ゴールドカード」として保有したい人 ・年間決済額が「100万円を大きく超えない」人 ┗ボーナスポイントを加味すると実質還元率が最大1.5%相当となるため ・SBI証券ユーザー |

| プラチナプリファード | ・SBI証券ユーザー ・年間決済額が高い(目安300万円~) |

Oliveフレキシブルペイに関するSNS上の口コミ

ここではさらに多くの方の意見を求め、SNS上の書き込みをピックアップしてみました。

ポイ活オタク的には今三井住友のOliveめっちゃアツいで。

— みや (@miya_27su) February 8, 2025

タッチ決済で三井住友NLのコンビニ飲食店7%還元がOliveだと最低8%なるし、毎月3万円の振り込み(給与とか)あればVポイント毎月200ポイント貰える。

あと紹介ポイントとか新規開設のキャンペーンえぐい。 pic.twitter.com/H6wThBgLkB

Oliveフレキシブルゴールド💳✨

— まよなか@積立OL (@mayonaka2951) December 23, 2024

メインで使うクレカ決定!三井住友銀行の給与受取特典で200pt、SBI証券の毎月10万オルカン積立で1000pt、年間100万以上利用でボーナス10000pt!年会費は100万修行クリアで永年無料。デザインはゴールドグレーにしました。これからはVポイント経済圏極めていきます🥳 pic.twitter.com/2MYEI53irR

Oliveくん!!!改悪がすぎるぞ!!! pic.twitter.com/tZifcX8Qnj

— サカウヱ (@sakasakaykhm) December 12, 2024

セブンイレブン等でポイント優遇を受けられる、Olive(というより三井住友カードNLら)の特典はかなり好評です。

また特にSBI証券ユーザーの方においては、「クレカ積立」の恩恵を受けやすい上位カード(ゴールド・プラチナ)の選択も目立ちました。

一方、あまり良くない口コミとしてはクレカ積立周辺を中心とする「改悪」への言及が目立った印象です。

Oliveは比較的新しいサービスということもあってか、特典の内容などがやや不安定なことは否めません。

とは言え代替品となるカードが他にあるか?というと、それも難しいんですよね。

ということでひとまずは、「改悪があったときはあったとき」で良いのではないかと思います。

Oliveフレキシブルペイに関するよくある質問と回答

ここからは、Oliveフレキシブルペイに関連するよくある質問にお答えしていきます。

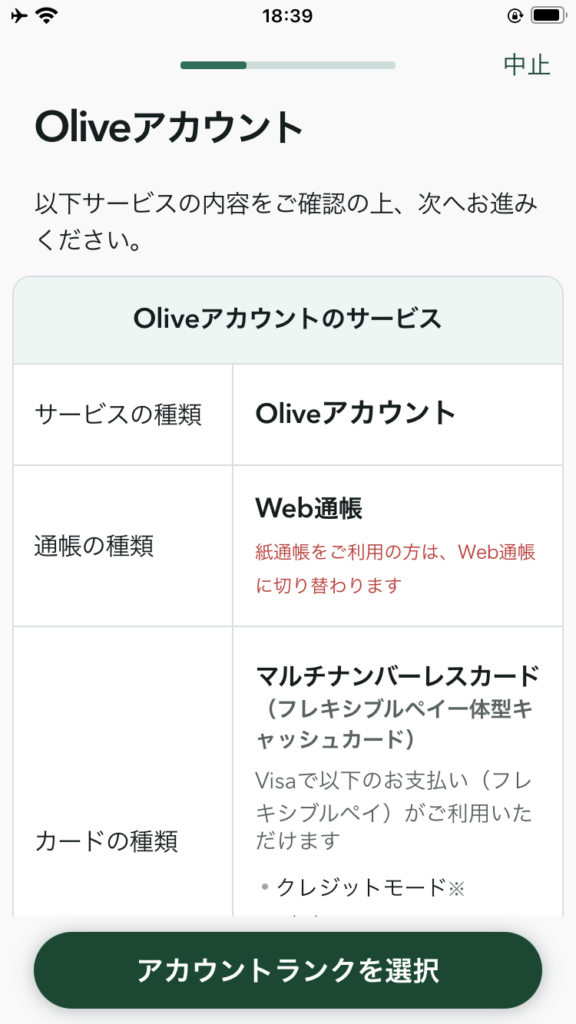

Oliveアカウントとは何ですか?Oliveフレキシブルペイとの違いは何ですか?

Oliveアカウントとは、

- Oliveフレキシブルペイ(多機能カード)

- SMBC ID

(三井住友銀行や三井住友カードのアプリにログインするためのID) - SMBCダイレクト(インターネットバンキング)

- 三井住友銀行の残高別金利型普通預金、または普通預金

- Web通帳

をすべて申し込んだ方に適用されるパッケージサービスです。

…とは言うものの、上の5つのサービスは「Oliveフレキシブルペイ」への申し込み1つで達成可能。

というわけでほとんどの場合、「Oliveアカウント=Oliveフレキシブルペイユーザー」と言っても良いだろうと思います。

実際に申し込んでみたところ…。

SMBC IDはOliveフレキシブルペイへ申し込む過程で必ず作成しますし、SMBCダイレクトや普通預金口座は三井住友銀行ユーザーの標準装備。Web通帳も、フレキシブルペイに申し込む時点で確定事項でした。

「Oliveフレキシブルペイを持っているが、Oliveアカウントを持っていない」という現象は存在しうるのでしょうか…。

(少なくとも私の申し込み画面上では不可能なようでした)※

※同封されていた紙を見る限り、公式アプリ以外の方法でOliveフレキシブルペイを申し込むと、SMBC IDの作成が「カード発行後」になりうるようです。

▲Oliveフレキシブルペイよりも先に、「Oliveアカウントの作成」があるかんじの手続き画面。

Oliveアカウントの必須要素の1つである、「Web通帳」が自動的に適用されることが分かります。

Oliveフレキシブルペイは、家族カードやETCカードの発行に対応していますか?

Oliveフレキシブルペイはキャッシュカードが一体になっているという仕様上、家族カードの発行には対応していません。

ただしETCカードであれば、 三井住友カードの公式サイト から申し込みが可能です。

三井住友カードが発行するETCカードは、1年間利用しなかった場合、カードランクにかかわらず550円の年会費が発生しますのでご注意ください。

参考元:三井住友カード公式サイト

三井住友カードは2024年4月16日より、「家族カード」の発行に対応するとのこと。

内容は「アカウントランクを問わず、年会費永年無料のクレジットモード専用カード」ということで、家族カードにキャッシュカードやデビットカードとしての機能は付帯しません。

ちなみにカードの見た目はアカウントランクを問わず、グレーカラーとなるようです。

参考元:PR TIMES

OLIVEフレキシブルペイのグレード(アカウントランク)を、発行後に変更(アップグレード・ダウングレード)できますか?

いいえ。おそらくキャッシュカード機能がついているためでしょう、通常のクレジットカードのように簡単にアカウントランク(グレード)を上げ下げすることはできません。

この仕様上、三井住友カード(NL)の「年間決済額100万円の達成で、ゴールドカードへの無料招待」という特典は、Oliveフレキシブルペイには適用されません。

Oliveフレキシブルペイはランクの変更ができないため、ご希望の場合は一度退会(解約)していただき、約2週間後をめどにご希望のランクのOliveフレキシブルペイを新規でお申し込みください。

引用元:三井住友カード公式サイト

Oliveフレキシブルペイの審査は厳しいですか?

少なくとも年会費無料の「一般ランク」であれば、特別に高い支払い能力を求めることはないと推測されます。

Oliveフレキシブルペイのクレジット機能はほぼ「三井住友カード(NL)」と同じ。よって審査難易度や審査基準も共通化、ほぼ変わりないものと推測されます。

そして三井住友カード(NL)では、年収100万円未満の方の審査通過報告もさほど珍しくはありません。

実際に当サイトに寄せられた、年収50万円の方の審査通過口コミ

ということで信用情報などに問題がない限り、審査を極端に不安に思う必要はないでしょう。

実際に決して高収入ではない、かつ審査が不利に進みやすい事業所得者のわたしでも、1分以内に審査に通過できましたよ!

クレジット機能なしで、キャッシュカードとデビットカードのみを使いたいのですが。

Oliveフレキシブルペイに申し込み、クレジットモードの審査に落ちるとクレジット機能のないカードが発行されます。

一方で18歳以上の方がクレジット機能をあらかじめ付けない、とする選択肢はないようですね。

ちなみに18歳未満の方が申し込みを行った場合は、自動的にクレジット機能のないカードが発行されます。

クレジット機能を利用したくないのなら、支払いモードを常に「デビットモード」(またはポイント払いモード)に設定しておくのが良いでしょう。

ただし現金またはデビット派の方も、若いうちに最低限の「信用情報(クレヒス)」を作っておきたいところではあります。

公共料金や会費など、デビットカードを使えない支払いのみを「クレジットモード」でこなすことだけでも、信用情報を獲得できますよ!

手持ちの三井住友カードをOliveフレキシブルペイに切り替えられますか?

お申し込みにあたり、三井住友カードをお持ちの方は、お手持ちのクレジットカードからの切替えはできません。追加でのカード発行となります。

引用元:三井住友カード公式サイト

ということで、既存の三井住友カードからの切り替えには対応していないようですね。

- 旧カードとOliveフレキシブルペイをそれぞれ持つ

- Oliveフレキシブルペイの発行後に、旧カードを解約する

のいずれかの方法を取りましょう。

三井住友カードは2024年4月8日より、最短即日での「アカウントランク切り替え」が可能になると発表。

今後はわざわざ解約をすることなく、カードをアップグレード/ダウングレードさせられるようになります。

プラチナプリファードの改悪を受けてアカウントランクを下げたい、という方にとっても嬉しい対応ですね。

参考元:PR TIMES

スマホ決済(ApplePay、Google Pay)はインターネットが無い環境でも使用できますか?

実際に試してみましたが、問題なく使用できました。

そもそもわたしは帰国してから携帯キャリアと契約を結んでいない(!?)ので、Wi-Fiがない限り常に機内モード状態なのである

こんな状況でも問題なく支払いが完了、もちろん7.0%還元も適用されたことから、スマホ決済自体は何かしらの電波トラブルなどが発生した場合でも、問題なく利用できそうです。

よく考えたら通常のクレジットカードも、それ自体が電波などを発しているわけではありませんしね。

Oliveフレキシブルペイについてのまとめ

※クレジット決済(後払い)に問題がない場合に限る

- Oliveフレキシブルペイは「三井住友銀行のキャッシュカード」「同デビットカード」「三井住友カード(クレジットカード)」が1つになった多機能カード。

三井住友銀行ユーザー、かつ「一般ランク」選択時であれば単純に昨日や特典が増えてお得 - Oliveアカウントがあれば(≒Oliveフレキシブルペイを持っていれば)「他行口座宛ての振込手数料が月3回無料」などの特典が適用される

- クレジット機能はセブン-イレブン等の対象店で「スマホのタッチ決済」時、7.0%~還元を受けられるのが嬉しい。

Oliveユーザーなら9.0%還元も難なく達成可能 - 年間決済額が100万円以上の方なら、ゴールドカードやプラチナプリファードの選択もアリ

三井住友銀行をメインバンクとして使用しているなら、何かとメリットの多い「Oliveフレキシブルペイ」。

- 単純にデビット機能付きのキャッシュカードとして利用する

(クレジットカードを作れない方や抵抗がある人向け) - 上記に加えてコンビニ等で優待を受けられる、サブのクレジットカードとしても活用する

- ゴールドカード以上を選んで、日常の決済に使用する

のどれもが有力な選択肢となることから、あなたに合った使い方を見つけていきたいところです。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大4,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大16,600円相当プレゼント

- 【クレジット】対象のコンビニや飲食店で「スマホのタッチ決済」利用時7.0%還元

(条件を満たせば最大20.0%還元) - 【銀行】SMBCダイレクトを使った他行宛て振込手数料が月3回無料

- 【銀行】三井住友銀行ATM、三菱UFJ銀行のATM利用手数料が無料

- 【銀行】定額自動送金《きちんと振込》・定額自動入金の手数料が無料

- 【クレジット】「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 【クレジット・学生限定】対象のサブスクサービスなどで最大10%還元

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。