クレジットカードや各種ローン等の審査で重要になるらしい「信用情報」。

…という言葉自体は有名ですが、具体的にそれが「どこに保存されて誰が閲覧している、どんな情報なのか」説明できる方は多くありません。

そこで今回はそんな「知っているようで知らない」信用情報のすべてを、可能な限り分かりやすくまとめてみました。

目次

- 1分で分かる!そもそも信用情報(個人信用情報)とは?

- 審査で「異動」「ブラック状態(ブラックリスト)」として扱われてしまう人の条件

- 「ブラック未満のキズ」として審査に影響する信用情報の問題について

- 金融機関とほぼ同じ情報を閲覧できる!「信用情報の開示」とは

- 個人信用情報機関は全部で3つ!その違いや特徴と開示請求先の選び方

- 意外と簡単!3つの信用情報機関における信用情報開示の方法と見方

- 傷ついた信用情報(ブラック状態)を回復する方法とは

- 金融事故を起こしてしまったなら知っておきたい「社内ブラック」と情報共有について

- 参考:主な金融機関が加盟している個人信用情報機関の一覧

- 信用情報やその開示に関するよくある質問と回答

- 信用情報を通してわたしの支払い情報はどこまでわかるものなのですか?

- 本人以外の信用情報(家族を含む)を開示することはできますか?

- 配偶者や家族の信用情報がわたしの審査に影響することはありますか?

- 個人信用情報を開示せずに無料で自分がブラックか確かめる方法はありますか?

- 審査の前にどの個人信用情報機関の情報が閲覧されるか、確認する方法はありますか?

- CICの信用情報のaマークはいつ消えるものですか?

- 信用情報の延滞の記録はいつ消えるものですか?

- 信用情報のキズが家族や親にバレることはありますか?

- 信用情報の問題が勤務先にバレる場合があると聞いたのですが。

- 信用情報のチェックなしで利用できるクレジットカードやローンはありますか?

- 悪い信用情報を消してもらったり、回復を早めたりする方法はありますか?

- 信用情報の反映(返済・追加借入など)にはどれくらいの日数が掛かりますか?

- 公共料金や税金などの支払い滞納は信用情報に影響しますか?

- 故人の信用情報を相続人などが開示することはできますか?

- 3つの信用情報機関は提携を結んでいるとのことですが、ブラック情報はどのくらい共有されているのですか?

- 金融機関のミスで間違った信用情報が登録されることがあるって本当ですか?

- 信用情報とその開示、ブラック状態などについてのまとめ

1分で分かる!そもそも信用情報(個人信用情報)とは?

信用情報(個人信用情報とも)とは、簡単に言うとあなたがクレジットカードや各種ローン、分割払いといった「後払いサービス」を利用した記録のこと。

例えばわたしは数年間、ずっとJALカード(クレジットカード)をメインの支払い方法として使用しているのですが…。

そんなわたしの「信用情報」の中には、

- ○○年××月から、利用可能枠△△万円のJALカードを使用中

- 2024年3月は、請求された分の支払いを問題なくこなしました

といった記録が残っていることでしょう。

そしてここで重要となるのは、この信用情報が新たな金融機関の審査を受ける際、必ずチェックされるということ。

そのため万が一、「支払いが2ヶ月間滞っています!」といった悪い記録が残ってしまったなら、リスクを回避したい金融機関から審査に落とされてしまうというわけです。

このように信用情報に悪い記録が残り、審査に通過しづらくなってしまった人のことを、一般に「ブラック状態」と呼びます。

審査で「異動」「ブラック状態(ブラックリスト)」として扱われてしまう人の条件

「後払いサービス」で問題を起こし、信用情報に悪い記録が残ってしまった人のことを一般に「ブラック状態」と呼びます。

問題を起こした人の名前などをリストアップした「ブラックリスト」なるものが存在するわけではない、ということですね。

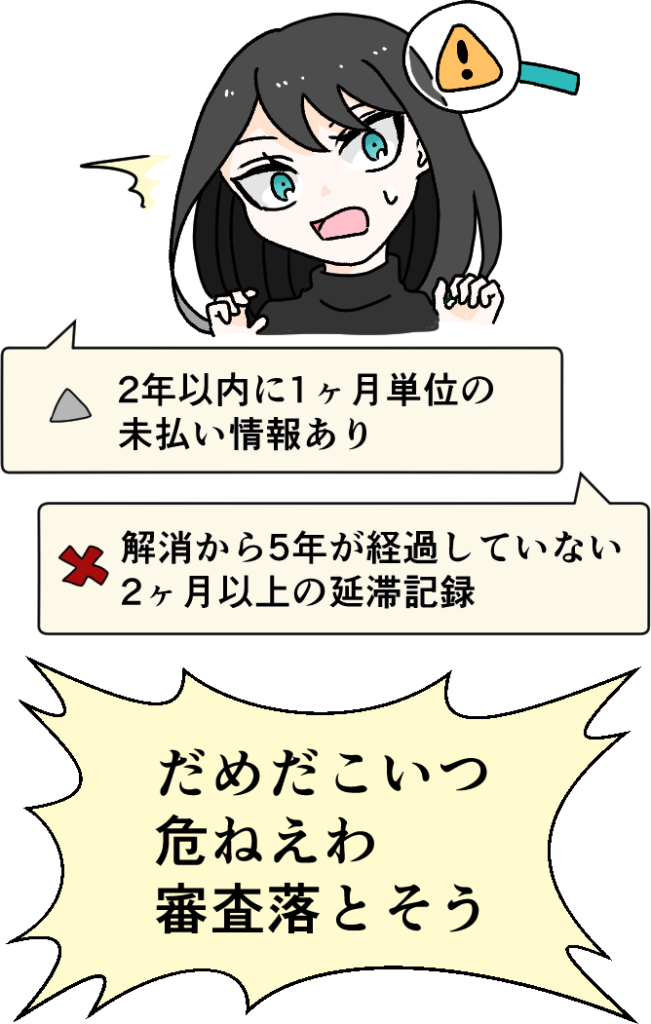

ですが実際のところ、「誰にでもある支払いミスや遅延」と「ブラック状態」を分ける基準とは何なのでしょうか?

ここからは、延滞などによりブラック状態に陥ってしまう、具体的な条件について解説していきます。

61日または3ヶ月以上の延滞の「解消と解約から」5年が経過していない

クレジットカードやローン、分割払いといった各種後払いを「延滞」することでブラック状態に陥るのは、その延滞が61日または3ヶ月間に達した場合です。

延滞がこの機関に達することで、あなたの信用情報に「異動」の文字が誕生。これがいわゆるブラック状態(=金融機関から避けられてしまう状態)というわけですね。

【異動】

引用元:個人信用情報機関「CIC」公式PDF

返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるものまたはあったもの(※抜粋)

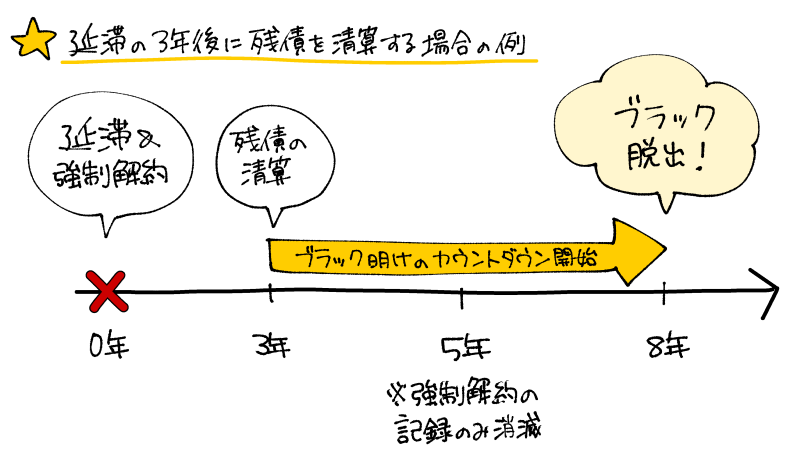

そして重要となるのが、この延滞による異動(ブラック)情報は「延滞の解消と解約から5年間」残り続けるということ。

つまり何かしらの後払いを61日または3ヶ月以上延滞してしまうと、「その延滞を清算した上で解約」して5年間が経つまで、原則として信用情報が回復することはありません。

(d)債務の支払いを延滞した事実

引用元:三井住友カード公式サイト

契約期間中および契約終了後(完済していない場合は完済後)5年間

信用情報機関の公式サイトを見ると、「契約が終了して5年間」で自動的に信用情報が回復するようにも見えるのですが…。

実際に私は、企業時代に「7年前に強制解約処分に遭ったが、残債を清算していないせいで今でもブラック状態」という方の信用情報を見たことがあります(その際金融機関に問い合わせを行い事実確認済み)。

信用情報回復のカウント開始が「解約、そして延滞の清算から5年」であることは珍しくないのでしょう。

以上の内容は、逆に言うと延滞が60日以内なら、ブラック状態に陥ることはないという意味でもあります。

→「ブラック未満のキズ」として審査に影響する信用情報の問題について

5年以内に強制解約の処分を受けた

何らかの理由で各種「後払い」サービスについて、強制解約処分を受けた場合にも異動、つまりブラック情報が記録されます。

【異動参考情報等:強制解約】

引用元:日本信用情報センター公式PDF

お客様の支払い能力の欠如等により、契約先が強制的に契約または会員資格を取り消した情報

この問題は延滞と重複して発生することが多いですが、金融機関の判断によっては延滞による「ブラック」入り前(=延滞60日以内)で処分が下される可能性もあるため注意が必要です。

また強制解約によるブラック情報は「強制解約の発生から5年間」残りますが、残債(=支払い待ちのお金)が残っている場合はその限りではないためご注意ください。

ちなみに個人信用情報機関「CIC」(詳細後述)には、強制解約についての情報が残りません。

(まあCICに加盟している会社の多くはJICCにも加盟しているので、あまり意味のない差異ですが…)

5年~7年以内に債務整理(任意整理や自己破産など)を行った

任意整理や個人再生、自己破産といった債務整理は、典型的な「ブラック」入り条件の1つですね。

【異動参考情報等】

引用元:日本信用情報センター公式PDF

・返済条件変更:お客様の支払い能力の欠如等により、契約上の返済金額の減額を含まない繰り延べ弁済等の返済条件が変更された情報※

・破産申立:お客様が破産を申し立てた情報

・特定調停:お客様が特定調停を申し立てた情報

・民事再生:お客様が民事再生法(小規模個人再生手続き、給与所得者等再生手続き等)の適用を申請した情報

※任意整理のこと

自己破産などによる債務整理そのものの保有期間は、原則として5年間です。

ただし、

- 任意整理などを起こした場合で、残債(支払い待ちの残高)がいまだ残っている

(=「残債清算から」5年間、ブラック状態が続く可能性がある) - 全国銀行個人情報センターに加盟している金融機関(主に銀行、労金など)と契約を結んでいる状態で、個人再生や自己破産を行った

(この機関の場合、官報情報が7年間記録される)

といった例外は少なくないためご注意ください。

ちなみに個人信用情報機関「CIC」(詳細後述)には、任意整理についての情報そのものは残りません。

が、CICに加盟している会社の多くはJICCにも加盟しているので以下略です。

注意!官報に残った個人再生や自己破産の記録は半永久的に消滅しない

あなたが個人再生や自己破産といった程度の重い債務整理を行うと、その情報が「官報」という政府の広報誌に記録されます。

そしてその情報は信用情報と異なり、時間が経っても消えません。

さらに各金融機関は、信用情報とは別口で官報情報をチェックしていることが多々あります。

3.当社は、前項の情報に加えて、以下の情報を本条第1項記載の目的の範囲内で取り扱います。

引用元:プロミス公式サイト

(1)登記簿等から取得した会社情報(代表者の氏名、生年月日を含む)

(2)官報等から取得した破産・免責・民事再生情報

(3)電話番号帳等から取得した電話番号情報

(4)地図等から取得した地図情報および表札情報

そのため一度でも個人再生や自己破産を発生させると、その事実が一生涯、審査に影響する可能性があります。

とは言え過去の免責情報をどのくらい審査結果に反映させるかは、金融機関の方針次第です。

過去に免責を受けたことがある=100%審査落ち、とまでは言えません。

(さすがに5年以内に自己破産を行った、等となると契約できる会社はかなり限られますが…)

その他「連帯保証人弁済」「債権回収」など特殊な異動の条件も

その他の「異動」入りの条件としては、以下の内容などが挙げられます。

| 代位弁済 | 保証会社が銀行などに対し、一時的に延滞金などを肩代わりした |

| 債権譲渡 | 契約先が債権を第三者に譲渡した |

| 債権回収 | 契約先が強制執行などの法的措置を行った |

| 名義注意 | 他人名義や架空名義等での契約 |

| 【銀行系】 保証債務未履行 | 連帯保証人としての支払い延滞・未履行 |

参考元:日本信用情報センター公式PDF

全国銀行個人情報センター公式PDF

ただし上のような問題が起こる際には、多くの場合で「61日以上の延滞」「強制解約」等、その他の異動要件もすでに発生しているだろうと思います。

「ブラック未満のキズ」として審査に影響する信用情報の問題について

延滞が60日以内、かつ強制解約などの処分も受けていないのであれば、ほとんどの場合であなたは「ブラック状態」ではないハズ。

…ではあるものの、「ブラック状態には至らないまでも、信用情報を理由に審査に通過しづらくなってしまっている」状態は確かに存在します。

ここからはそんな「ブラック未満の信用情報のキズ」について、簡単に見ていきましょう。

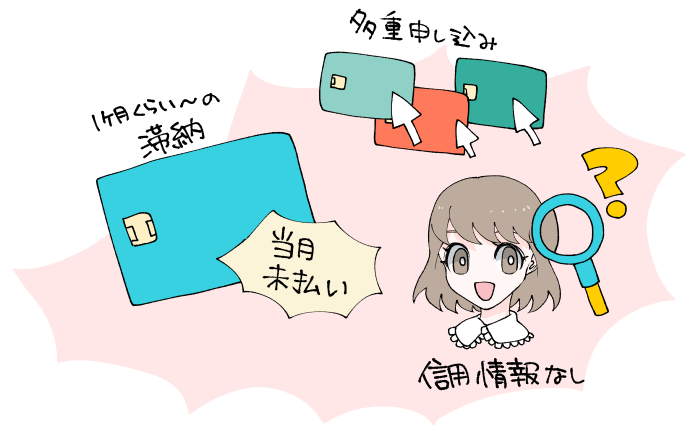

直近6ヶ月以内の申込み記録が立て続けに残っている状態(多重申込み・申込みブラック)

実は信用情報には、契約情報や利用情報(延滞状況を含む)の他にも「直近6ヶ月以内の申込み記録」が含まれます。

そしてこの6ヶ月以内にやたら多くの金融機関の審査を受けると、件数を重ねるに従い審査に通過しづらくなることが珍しくありません。

この状態は一般に、「多重(申し込み)」や「申込みブラック」と呼ばれています。

多重申込みが審査上不利に働く理由としては、「新規入会目当てでの申込を防ぐため」「金策に必死な状況の人を弾くため」等と言われていますね。

多重申込み状態自体は6ヶ月で自然に解消されるものの、特別な理由がない限り、短期間に多くの審査を受けることは避けるべきでしょう。

昨年エポスカード 審査落ちた原因

— せいじ (@honda6514) March 22, 2020

違うカードの審査中 申し込んだのが最大の原因(@_@)

金融ブラックにはなってないが

多重申し込みブラックを初めて経験した。

まぁ調子こいて一月 4~5枚ってアホですね。

初めてクレカの審査落ちたわ。やっぱり多重申し込みが響いたか…

— ごん太 (@gontanuki4) March 4, 2023

ちなみに「多重申込みをどのくらい重視するか」といった方針は、金融機関によって大きく異なります。

申込み件数10件~で審査に通過できる会社もありますし、その逆もしかりということですね。

1ヶ月単位の未払い情報(aマーク)が残っている状態

詳しい内容は後述するものの、信用情報の中には「1ヶ月ごと・2年分の支払い状況」の記録が含まれます。

そしてこの中に未払い(遅延)を意味する「A」のマークが残っていると、その延滞がブラック状態に至るものでなくても、いくらか審査が不利に進んでしまう可能性があるでしょう。

「未払い(A)」記録を残す基準は金融機関によって異なるものの、一般的には1ヶ月~の遅延で「ブラック未満のキズ」が残る可能性が高くなります。

ただしこちらのAマークをどのくらい重視するかにおいても、金融機関によって差があります。

Aマークが少数であれば、特に問題なく審査に通過できることも珍しくはありません。

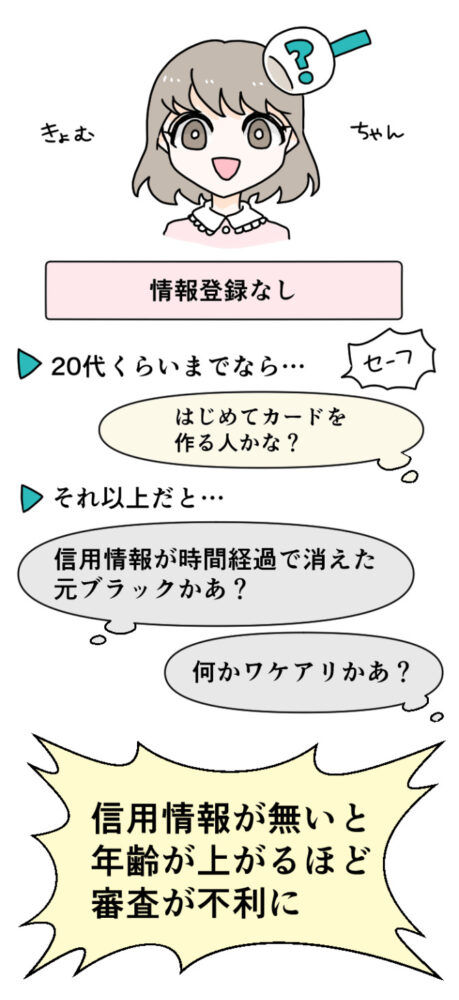

「信用情報がない」せいで審査が不利に進むホワイト(スーパーホワイト)状態

「ある程度の年齢になっても、一切信用情報を持っていない方」は一般に「ホワイト」と呼ばれ、それだけで審査が不利に進んでしまう場合があります。

というのも「信用情報がない」状態は、「ブラック状態に至る問題を起こし5年が経過、信用情報が消えてしまった」状態の人と一切区別がつかないんですね。

20代のうちであればその疑いも小さくなりますが、年齢を重ねるにうち、「信用情報がない=過去に何かやらかした人かも…」といった懸念は強くなります。

仮に過去に問題を起こした方でなくても、「後払いの利用実績がない」ことは事実ですしね…。

もしも30歳以上になっても後払いサービスを利用したことがない、という場合には、ホワイト状態に比較的寛容なクレジットカードを作るなどして、良い信用情報を構築しておきたいところです。

金融機関とほぼ同じ情報を閲覧できる!「信用情報の開示」とは

信用情報は、「後払い」の審査を受ける際に金融機関から必ずチェックされるあなたの記録。

ではあるものの実はこの情報、個人が自分の意志で開示・閲覧することも可能です。

しかものその内容は、実際に金融機関が審査の際に閲覧しているものとほぼ変わりありません。

よってもしもあなたが自分の信用情報に不安を感じているのなら、「信用情報の開示」を行うことで、現状を確認することができるでしょう。

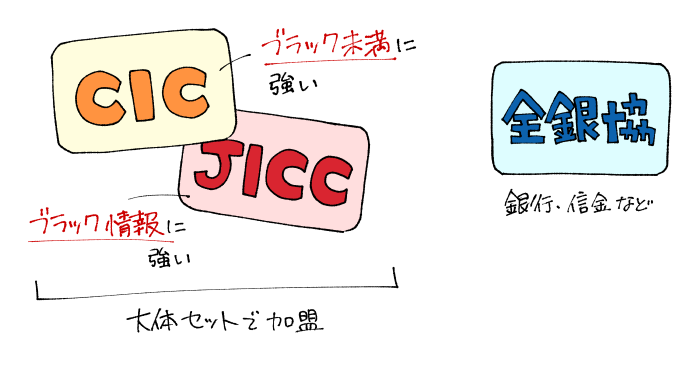

個人信用情報機関は全部で3つ!その違いや特徴と開示請求先の選び方

あなたの信用情報はあなたの意志を持って開示可能……ではあるのですが、実は信用情報を取り扱う「(個人)信用情報機関」は、現在3つ存在します。

ここからは3つの個人信用情報機関の違いと、それに基づいた開示請求先の選び方について解説していきます。

| 個人信用情報機関 | 特徴 |

| CIC | ・クレジットカード会社と大手消費者金融、銀行ローンの保証会社などが加盟 ・「ブラック未満のキズ」に強い |

| 日本信用情報センター (JICC) | ・大小の消費者金融とクレジットカード会社、銀行ローンの保証会社などが加盟 ・ブラック情報に強い |

| 全国銀行個人信用情報センター (KSC/全銀協) | ・銀行や信用金庫、労金などが加盟 ・ブラック未満、ブラック情報の両方を記録 |

CICはクレジットカード会社や大手貸金業者が加盟している主要な信用情報機関の1つ

「自分の信用情報を確かめたい」と思ったとき、おそらく最も有力な開示先候補となる個人信用情報機関が「CIC」です。

こちらに加盟しているのは、

- ほぼすべてのクレジットカード会社(信販会社)

- 大手消費者金融会社(アコム、プロミスなど)

- 携帯キャリア(docomo、ソフトバンクなど)

- 各銀行ローンの保証会社

ということで、後払いサービスの提供元であれば十中八九該当すると言っても良いでしょう。

さらにCICは「1ヶ月ごと」の支払い情報にも精通しているため、自身に「ブラック未満のキズ」が存在するかどうかも確認可能となっています。

ただし任意整理や強制解約についての情報は残らないため、こちらを確認したい場合には、後述する「JICC」と併せた開示請求が推奨されます。

日本個人信用情報センター(JICC)は貸金業者とブラック関連の情報に強い

続いて紹介する日本信用情報センター、通称「JICC」は、

- 中小業者(いわゆる町金など)を含む消費者金融会社

- クレジットカード会社(信販会社)

- 大手携帯キャリア(docomo、ソフトバンク)

- 各銀行ローンの保証会社

が加盟する信用情報機関です。

お気づきかもしれませんが、大手企業のほとんどは「CIC」と「JICC」の両方に加盟し、両方の情報を記録&確認しています。

こちらはCICと違い1ヶ月単位での支払い履歴が残らないものの、

- 任意整理

- 強制解約処分

- 連帯保証人による弁済

といった異動情報(ブラック情報)に強いという特徴があります。

上記の内容に思い当たるところがあるのなら、CICと併せて「JICC」にも開示請求を行った方が良いでしょう。

ちなみに61日以上の延滞記録の有無のみであれば、CICの情報だけでも確認可能です。

(CICに加盟していない中小消費者金融会社などを除く)

全国銀行個人情報センターは銀行や信金などが加盟している信用情報機関

全国銀行個人情報センター(KSC)とは、一般社団法人全国銀行協会が設置している個人信用情報機関。

先述のCICやJICCと異なり、この機関に加盟しているのは原則として銀行や信金、労金などの「預金機能を備えた金融機関」となっています。

例外的に日本奨学金支援機構で借りた奨学金を長期間滞納すると、ここに延滞情報が残ったりします。

加盟している金融機関の数は限られるものの、こちらの信用情報機関には、

- 一ヶ月ごとの支払い状況

- 任意整理を行った場合などにも発生する、保証会社による代位弁済

- その他支払い延滞、債務整理の情報など

が記録されています。

銀行系のローンなどで問題を起こしてしまった場合には、こちらの機関へも開示請求を出しておくと良いでしょう。

逆に言うと銀行などの金融機関で直接お金を借りたり、トラブルを起こしたりしていないのであれば、全銀協への開示請求は不要です。

(日本学生支援機構は例外ですが)

各信用情報機関が保有している主な情報の一覧

ここでは参考情報として、各金融機関が保有している情報を一覧の形でまとめてみました。開示請求先を選ぶ際の参考にしてみてください。

| CIC | JICC | 全銀協 | |

| 申込み記録 (6ヶ月) | ○ | ○ | ○ |

| 1ヶ月単位の支払い記録 | ○ | 記録なし | ○ |

| 延滞による異動 | ○ ※61日~ | ○ ※61日~ | ○ ※期間の明記なし |

| 強制解約による異動 | 記録なし | ○ | 記録なし |

| 任意整理 | 記録なし | ○ | 記録なし ※ただし保証会社の代位弁済などの形で記録に残る可能性は高い |

| 個人再生 自己破産 | ○ | ○ | ○ |

| 連帯保証人による債務履行 | 記録なし | ○ | ○ |

| 連帯保証人としての債務不履行 | 記録なし | 記録なし | ○ |

| CIC | ・ブラック未満のキズを含む、自分の信用情報を確認したい ・多くの人にとって、最も有力な開示先候補 |

| JICC | ・任意整理や強制解約などを起こしたことがある ・CICに加盟していない中小消費者金融会社などで問題を起こしたことがある |

| 全銀協 | ・銀行や信金、労金のローン等で問題を起こしたことがある ・日本奨学金機構の奨学金を長期間延滞した |

意外と簡単!3つの信用情報機関における信用情報開示の方法と見方

開示するべき信用情報機関に目星がついたなら、ここからは具体的な開示請求の方法と、その味方について見ていきましょう。

CICでの信用情報開示について

まずは多くの方にとって第一の請求先候補となる、「CIC」での手続きについて見ていきましょう。

【CIC】信用情報の開示請求の方法とその手数料

現在CICが対応している、信用情報の開示請求の方法は以下の通りです。

| インターネット | ・手数料500円 ・指定された発行元のクレジットカード、JCBデビットまたはキャリア決済の利用環境が必要 ・即日開示が可能 ・詳細については公式サイト参照 |

| 郵送 | ・手数料1,500円 ・開示報告書が届くまで時間が掛かる ・詳細については公式サイト参照 ・本人死亡時などの特例もこちらで対応 |

※窓口での開示手続きは終了済み

基本的にクレジットカードやキャリア決済(auかんたん決済など)の利用環境があれば「インターネット」、そうでないなら「郵送」で手続きを行う形となるでしょう。

インターネット手続きが難しい場合、開示請求には少し時間や手間が掛かりそうですね…。

CICのインターネット開示で使用できる支払い方法

【1】以下のカード会社が発行するクレジットカード

- 株式会社イオン銀行(イオンカード)

- 株式会社エポスカード

- 株式会社オリエントコーポレーション(オリコカード)

- 株式会社クレディセゾン(セゾンカード)

- 三井住友トラストクラブ株式会社 ※ダイナースクラブカードのみ

- 株式会社ジェーシービー

- 株式会社ジャックス

- トヨタファイナンス株式会社

- 三井住友カード株式会社

- 三菱UFJニコス株式会社

- ユーシーカード株式会社

- ユーシーカード株式会社

- ライフカード株式会社

※2024年現在、楽天カード、PayPayカード等は未対応です。

【2】その他の支払い方法

- 株式会社ジェーシービーが発行するデビットカード

- d払い

- auかんたん決済

- ソフトバンクまとめて支払い

- ワイモバイルまとめて支払い

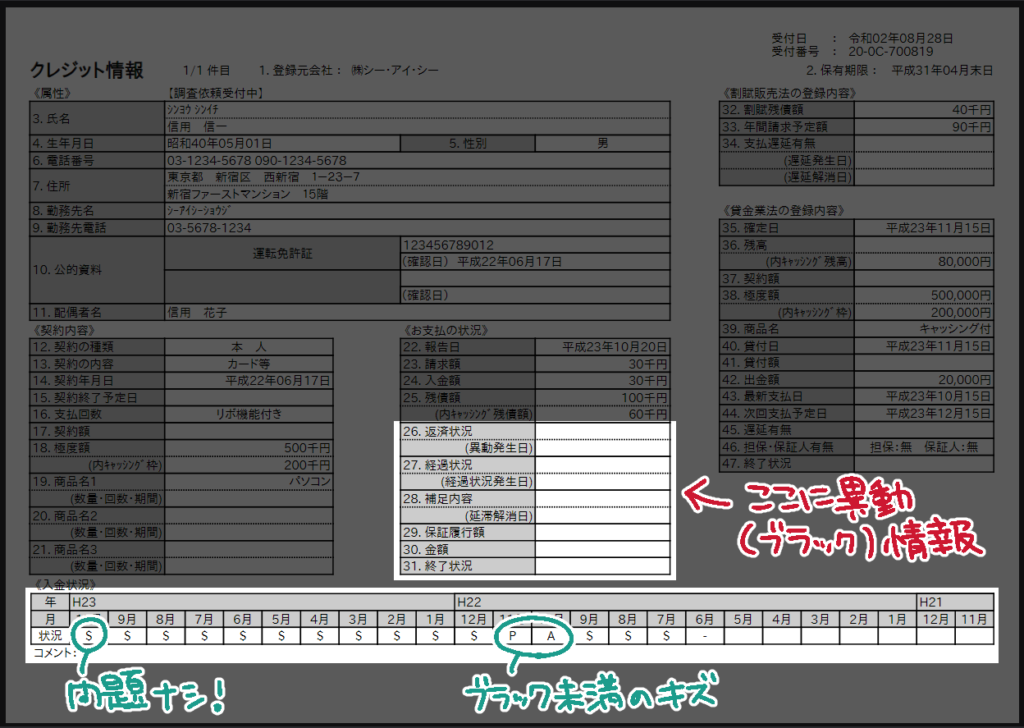

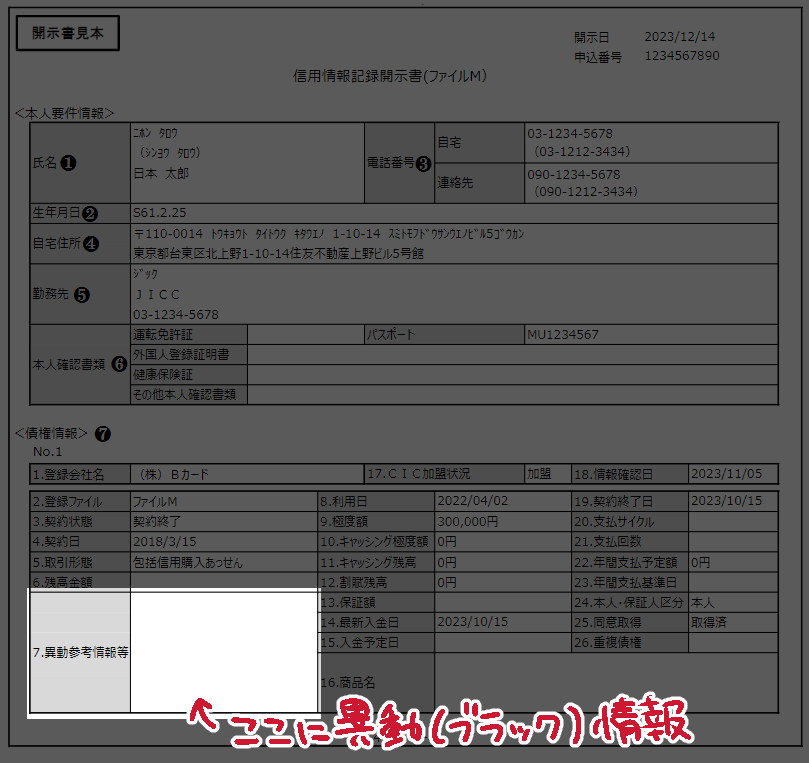

【CIC】での信用情報開示の見方

CICで信用情報を開示すると、以下のような「開示報告書」を、「後払い」の利用状況分だけ確認可能。

そして信用情報のキズについて確認したい場合、特に重要となるのが以下に示した部分です。

▲クリック/タップで拡大できます

もしも「お支払いの状況」欄に「異動」「貸倒」などの記載があった場合、残念ながら現在ブラック状態であることは確定。

後はその前後の情報(あれば延滞解消日など)を確認し、ブラック状態が明けることを待つしかありません。

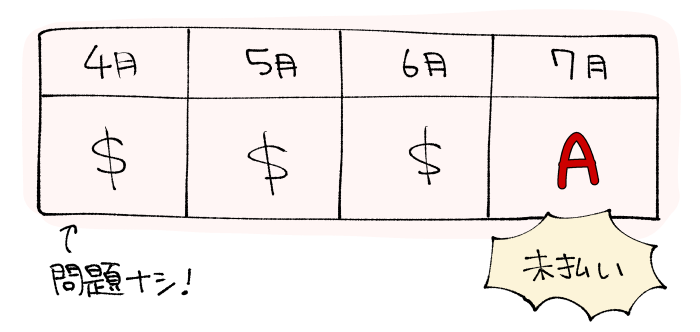

また下部の「入会状況」欄は、1ヶ月ごと・24ヶ月分の支払いの状況を示しています。

記載してあるマークが「$」や「-」のみであれば問題ないものの、「A」や「P」等が並んでいる場合、信用情報にブラック未満のキズが付いている状態と見なされます。

| $ | 問題なく入金済み |

| -または空欄 | そもそも支払うべき請求がない |

| A | 未払い |

| P | 一部のみ入金 |

| R | 他者からの入金 |

| B、C | 何らかの事情あっての未払いなど |

とは言えAマークやPマークは、ブラック状態とは違い24ヶ月間で自然と押し流されますよ!(※解約時を除く)

参考元:CIC公式PDF

「信用情報開示報告書(サンプル)」

「信用情報開示報告書の見方」

JICC(日本信用情報センター)での信用情報開示について

ここからは中小消費者金融会社の利用履歴や「ブラック状態」に関する記録に強い、JICC(日本信用情報センター)の開示について解説していきます。

【JICC】信用情報の開示請求の方法とその手数料

現在使用できる、JICCの開示請求方法は以下の通りです。

| スマホアプリ | ・手数料1,000円 (※結果を郵送で受け取る場合は1,300円) ・クレジットカード払いの他、コンビニ決済等も可 ・即日開示が可能 ・詳細については公式サイト参照 |

| 郵送 | ・手数料1,300円 ・開示報告書が届くまで時間が掛かる ・詳細については公式サイト参照 ・本人死亡時などの特例もこちらで対応 |

※窓口での開示手続きは終了済み

基本となる開示方法は「スマホアプリ」。

CICとは違いコンビニやATMを使った手数料の支払いも可能なため、ブラック状態でカードを持てないという場合であっても利用可能となっています。

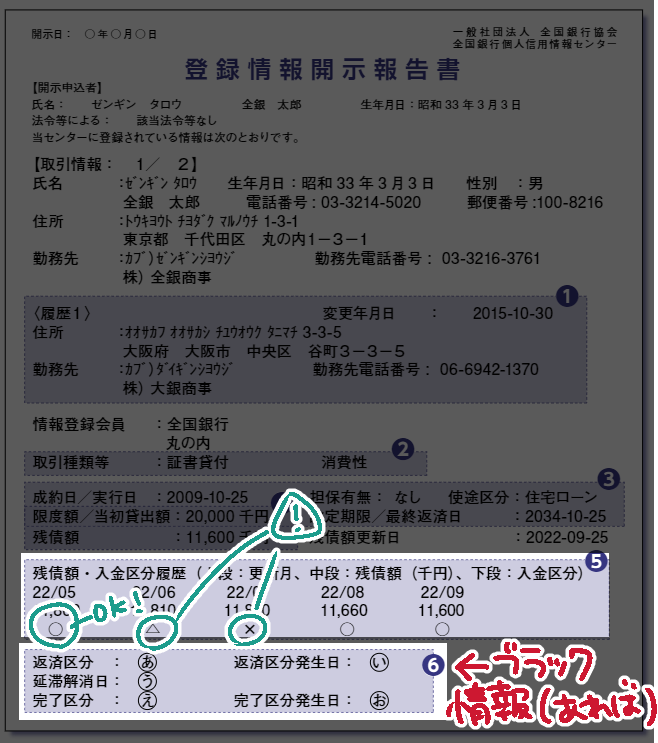

【JICC】での信用情報開示の見方

JICCの開示報告書で重要となるのは、「信用情報記録開示書(ファイルM)」という名前の付いた箇所。

このうち「異動参考情報等」という部分に「元本・手数料遅延」「強制解約」などの記載があると、ブラック状態確定ということになります。

▲クリック/タップで拡大できます

ちなみにJICCの場合、1ヶ月ごとの支払い記録は保存されません。

参考元:JICC公式PDF「<詳細版>『信用情報記録開示書』項目説明書」

全国銀行個人情報センター(全銀協・KSC)での信用情報開示について

ここからは銀行や信金などで問題を起こした場合に重要となりうる、全銀協の個人信用情報機関「全国銀行個人情報センター」への開示請求について見ていきましょう。

【全銀協】信用情報の開示請求の方法とその手数料

以前は郵送での開示請求にしか対応していなかった全銀協ですが、いつの間にかインターネットでの開示に対応していました。

ただしこちらの機関の場合、インターネットを利用する場合であっても申し込み~開示までに1営業日以上の日数が必要ですのでご注意ください。

| インターネット | ・手数料1,000円 (※結果を郵送で受け取る場合は1,300円) ・クレジットカード払いの他、PayPay払いやキャリア決済等も可 ・本人確認に1営業日~を要する ・詳細については公式サイト参照 |

| 郵送 | ・手数料は最大で1,800円 ・開示報告書が届くまで時間が掛かる ・詳細については公式サイト参照 |

【全銀協】での信用情報開示の見方

全国銀行個人信用情報センターの開示報告書で、特に重要となるのは以下の部分。

▲クリック/タップで拡大できます

最下部の「返済区分」の箇所に「延滞」の文字が残っていたり、「完了区分」の箇所に「代位弁済」等の文字が残っていると、信用情報にキズが付いた状態と言えます。

またその直上にある「残債額・入金区分履歴」の項目では、CICと同様に1ヶ月ごとの支払い状況を確認できることでしょう。

| ○ | 問題なく入金済み |

| △ | 一部のみ入金 |

| × | 未払い |

| – | そもそも支払うべき請求がない |

その他、個人再生や自己破産による免責を受けたことがあるのなら、これに連なるページで「官報情報」を確認できるはずです。

以上ざっくり説明しましたが、「自分の信用情報を読んでほしい」という要望など御座いましたら、メールフォームから個別にご相談ください!

傷ついた信用情報(ブラック状態)を回復する方法とは

もしもあなたがブラック状態に陥っているなら、何とかしてその現状を改善したいところ。

ここからは、いったん悪化してしまった信用情報をなんとか回復させる方法について解説していきます。

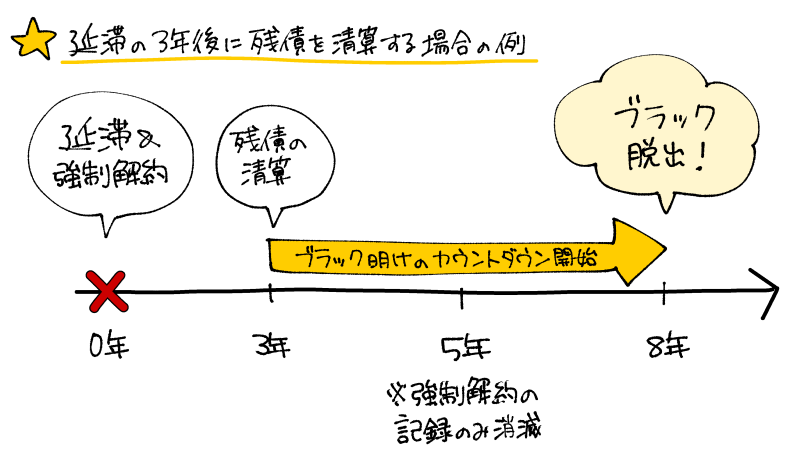

根本的な解消方法は「問題を解決して保有期間(5年)が切れるのを待つ」しかない

結論から言うと、ブラック状態から脱出する方法は(金融機関のミスのような特例を除くと)「条件をクリアした上で待つこと」しかありません。

そして多くの場合ブラック状態は、

- 61日以上または3ヶ月以上の延滞「とその清算」、そして契約解消から5年間

- 強制解約や債務整理(任意整理の場合はその残債の清算)から5年間

継続されます。

つまりブラック状態から脱出するためには、原則として

- 残債(支払い待ちの残高の清算)の清算

- 問題を起こした金融機関との契約解除(解約)

- 以上の両方から5年の経過

という条件の、すべてを満たさなければなりません。

「残債の支払い方法や金額が分からない」という場合には、個別に金融機関に問い合わせるのが良いでしょう。

ブラック明けを見越して特殊なクレジットカード等を使用して実績を積むことは有効

ブラック状態から脱出する方法そのものは、「残債を清算して時が来るのを待つ」ことに限られますが…。

ブラック状態であっても、特殊なクレジットカードなどを使用し「良い信用情報を積む」ことは可能です。

あらかじめ「良い信用情報」を獲得しておいたなら、いざブラック期間が明けた際にも「信用情報がなく、審査が不利に進みやすい状態(ホワイト)」を経由することなく、可能な限り早い段階での信用情報の回復が可能でしょう。

ブラック状態でも審査に通過できる可能性があるクレジットカードには、デポジット型の「Nexusカード」等が挙げられます。

要は「ただのブラック」よりも、「良い信用情報を持っているブラック」の方がいくらかマシだ!ということですね。

金融事故を起こしてしまったなら知っておきたい「社内ブラック」と情報共有について

ここまでは主に、個人信用情報機関に記録された「信用情報」についてお話を進めてきましたが…。

あなたがこれまで長期延滞や債務整理といった「金融事故」を起こしたことがあるのなら、信用情報機関以外の場所にもその記録が残ってしまっている可能性が高いです。

ここからは金融事故を起こした際、「その金融機関自体に残る」悪い顧客情報と、それに関連する注意点についてお話していきます。

問題を起こした金融機関内の顧客情報は半永久的に消滅しない可能性がある

原則として契約解消後「5年間」(残債などがない場合)で消える信用情報とは異なり、問題を起こした金融機関内の顧客情報は半永久的に残り得ます。

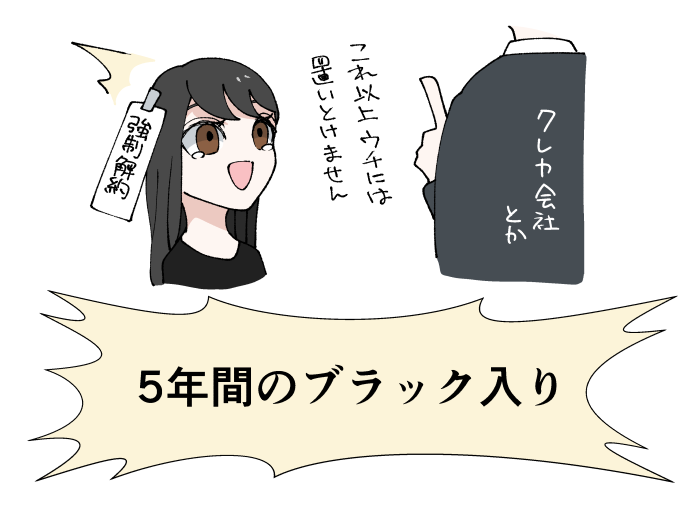

このように、特定の金融機関で重大な問題を起こし、以後その金融機関の審査に通過できなくなってしまった状態のことを、一般に「社内ブラック」「自社ブラック」等と呼びます。

信用情報と違い、各金融機関が自社データを何年間保有しているかを、外から知る方法はありません。

例えばアコムでお金を借りたまま自己破産をすると、以後何年経ってもアコムと契約を結べない可能性がある…ということですね。

「保証会社」に残った情報によっては一見無関係な銀行ローンの審査も不利に

銀行などが提供するローンには一般的に、「保証会社」と呼ばれる会社が介在しています。

例えば三菱UFJ銀行のカードローン「バンクイック」の保証会社はアコム。

もしも「バンクイック」の利用者が長期延滞などの問題を起こした場合には、アコムが一時的に、その損害を三菱UFJ銀行に対し肩代わりします。

(その後はアコムが、延滞を起こした本人に請求を行います)

ここで問題となるのはこの保証会社の存在のため、1つの金融事故で2つ以上の金融機関で「自社ブラック」となってしまう可能性があるということ。

上の例で言うと、三菱UFJ銀行とアコムの両方で「悪い顧客情報」が保存されてしまう可能性がある…ということですね。

しかも保証会社は複数の様々な銀行に対し保証業務を行っていることも珍しくありません。

そのため、「過去の事故とは無関係な銀行ローンに申し込んだはずが、保証会社での自社ブラックを理由に審査に通過できなかった」という例は十分に考えられます。

例えばアコムはバンクイック(三菱UFJ銀行)の他、「ソニー銀行カードローン」「セブン銀行カードローン」などで保証会社を務めています。

結果として「過去に三菱UFJ銀行で起こした事故が原因で、ソニー銀行のローンの審査に通過できない」といった事態が起こりうるわけですね。

同じグループ内の金融機関は情報を共有していることも多い

三菱UFJ、SMBC(三井住友)といったグループ企業は、グループ内で顧客情報を共有している場合があります。

そのため親会社で金融事故を起こしたなら子会社の、子会社で金融事故を起こしたなら親会社(あるいは兄弟会社)の審査結果に影響する、という事態は少なからず考えられます。

当社は、保護措置を講じたうえでお客様の個人情報を当社のホームページ(https://cyber.promise.co.jp/)にて公表している関係会社および提携会社に提供することがあります。

引用元:SMBCコンシューマーファイナンス(プロミス)公式サイト

とは言え仮に情報共有が行われたとしても、その情報をどこまで審査結果に反映させるかは金融機関の方針次第です。

消費者金融系であれば大手金融機関グループでも、信用情報の問題に寛容な場合はありますしね。

参考:主な金融機関が加盟している個人信用情報機関の一覧

開示請求先を決定するため、あるいはどの金融機関がどういった個人信用情報機関に加盟しているのかイメージしやすくするため、ここでは各社の「加盟信用情報機関」を一覧の形でまとめてみました。

| CIC | JICC | 全銀協 | |

| 三井住友カード | 【加盟】 | 【加盟】 | — |

| 三菱UFJニコス | 【加盟】 | 【加盟】 | — |

| 楽天カード | 【加盟】 | 【加盟】 | — |

| その他多くのクレカ会社 | 【加盟】 | 【加盟】 | — |

| アコム | 【加盟】 | 【加盟】 | — |

| プロミス (SMBCコンシューマーファイナンス) | 【加盟】 | 【加盟】 | — |

| その他多くの大手消費者金融 | 【加盟】 | 【加盟】 | — |

| セントラル | 【加盟】 | — | — |

| アムザ | 【加盟】 | — | — |

| スペース | 【加盟】 | — | — |

| その他多くの中小消費者金融 | 【加盟】 | ※稀に加盟 | — |

| 三井住友銀行カードローン | 【加盟】 ※保証会社も加盟 | 【加盟】 ※保証会社も加盟 | 【加盟】 |

| 三菱UFJ銀行バンクイック | 【保証会社が加盟】 | 【保証会社が加盟】 | 【保証会社が加盟】 |

| みずほ銀行カードローン | 【加盟】 ※保証会社も加盟 | 【保証会社が加盟】 | 【加盟】 |

| 楽天銀行スーパーローン | 【加盟】 ※保証会社も加盟 | 【加盟】 ※保証会社も加盟 | 【加盟】 |

| その他多くの銀行カードローン | 【保証会社または銀行の1つ以上が加盟】 | 【加盟】 | |

| docomo | 【加盟】 | 【加盟】 | — |

| KDDI (au、UQ Mobile) | 【加盟】 | — | — |

| ソフトバンク ワイモバイル | 【加盟】 | 【加盟】 | — |

| 楽天モバイル | 【加盟】 | — | — |

このように各社が加盟している信用情報機関は、業種(カード会社か消費者金融か、銀行系か)等によってわりと共通しています。

またクレジットカードやカードローンに関する契約であれば、中小消費者金融を除くとほとんどの場合で2~3の信用情報機関の情報が閲覧されると分かりますね。

一方、中小消費者金融や一部の携帯キャリアであれば、1つの信用情報機関の情報しか閲覧されない場合もあります。

レアケースではあるものの、「JICCがブラックでもCICがクリーンなら、auで携帯端末の分割払いができる」…なんてことも起こり得そうですね!

ちなみに各金融機関が加盟している個人信用情報機関は、各公式サイトの「個人情報保護方針」ページ等から確認できますよ!

→3つの信用情報機関は提携を結んでいるとのことですが、ブラック情報はどのくらい共有されているのですか?

信用情報やその開示に関するよくある質問と回答

ここからは、信用情報やその開示に関連するよくある質問にお答えしていきます。

- 信用情報を通してわたしの支払い情報はどこまでわかるものなのですか?

- 本人以外の信用情報(家族を含む)を開示することはできますか?

- 配偶者や家族の信用情報がわたしの審査に影響することはありますか?

- 個人信用情報を開示せずに無料で自分がブラックか確かめる方法はありますか?

- 審査の前にどの個人信用情報機関の情報が閲覧されるか、確認する方法はありますか?

- CICの信用情報のaマークはいつ消えるものですか?

- 信用情報の延滞の記録はいつ消えるものですか?

- 信用情報のキズが家族や親にバレることはありますか?

- 信用情報の問題が勤務先にバレる場合があると聞いたのですが。

- 信用情報のチェックなしで利用できるクレジットカードやローンはありますか?

- 悪い信用情報を消してもらったり、回復を早めたりする方法はありますか?

- 信用情報の反映(返済・追加借入など)にはどれくらいの日数が掛かりますか?

- 公共料金や税金などの支払い滞納は信用情報に影響しますか?

- 故人の信用情報を相続人などが開示することはできますか?

- 3つの信用情報機関は提携を結んでいるとのことですが、ブラック情報はどのくらい共有されているのですか?

- 金融機関のミスで間違った信用情報が登録されることがあるって本当ですか?

信用情報を通してわたしの支払い情報はどこまでわかるものなのですか?

信用情報を通して確認できる事柄は、主に以下の通りです。

- 氏名や住所、勤務先などの届出情報

- 当該「後払い」の契約日や契約内容(利用可能枠など)

- 当該「後払い」の支払い状況

(支払い待ちの金額、CICであれば1ヶ月ごとの支払い記録など) - 異動情報(長期延滞などの問題発生)の有無

以上の事柄が、契約している「後払い」ごとに記録されます。

例えばクレジットカードを5枚保有し、自動車ローンを1件組んでいる方であれば、合計6つの「後払い」の情報が保存されるわけですね。

本人以外の信用情報(家族を含む)を開示することはできますか?

開示対象者本人の委任を受けた任意代理人または法定代理人等はお申し込みできます。

引用元:日本信用情報センター(JICC)公式サイト

ということで、

- 何らかの理由で信用情報の開示の対象となる本人が承認した「任意代理人」

- 本人に知的障害、精神障害、認知症がある場合などに定められる「法定代理人」

でもない限り、家族を含めた他者が信用情報を開示することはできません。

(本人死亡の場合を除く)

法定代理人がいるような例を除き、本人の意志なしで信用情報を開示することはできないということですね…。

配偶者や家族の信用情報がわたしの審査に影響することはありますか?

配偶者貸付制度(今はかなり稀です)を利用する場合や、信用情報に問題がある家族を保証人に設定しようとする場合には、家族の信用情報が審査に影響します。

逆に言うと上記に当てはまらない場合、つまりあなたが単独で「後払い」の契約を結ぶ場合、家族の信用情報はあなたの審査に影響しません。

ただし信用情報とは関係なく、申込先の金融機関が保有している顧客情報(家族情報を含む)が審査に影響する可能性までは否定できません。

個人信用情報を開示せずに無料で自分がブラックか確かめる方法はありますか?

確実にブラック状態かどうかを確かめるには、個人信用情報の開示が必要となりますが…。

「年会費無料の、あまり審査難易度が高くないとされるクレジットカード(楽天カード等)に申し込んでみて、信用情報を推測する」という手段がないとは言えません。

「もし審査に通過できたならブラックじゃなさそう!」くらいの見立てが可能、ということですね。

審査の前にどの個人信用情報機関の情報が閲覧されるか、確認する方法はありますか?

どの個人信用情報機関の情報が確認されるかは、金融機関の公式サイト等において必ず明示されています。

例えばこちらは楽天カードの例。個人信用情報機関のうち、「CIC」「JICC」の2機関に加入していることが分かります。

当社が加盟する個人信用情報機関の名称は下記のとおりです。

引用元:楽天カード公式サイト

名称:(株)シー・アイ・シー(CIC)(割賦販売法および貸金業法に基づく指定信用情報機関)

(中略)

名称:(株)日本信用情報機構(JICC)(貸金業法に基づく指定信用情報機関)

このように大手の金融機関は、複数(主にCICとJICC)の個人信用情報機関に加盟していることが一般的です。

ちなみに銀行カードローン等の場合は、

・銀行は「全国銀行個人信用情報センター」に加盟

・審査の一部を代行する保証会社は「CIC」「JICC」に加盟

という二重体制を取っていることが多いですね。

CICの信用情報のaマークはいつ消えるものですか?

CICにおける1ヶ月単位の支払い記録は24ヶ月、つまり2年間残ります。

この期間が終了したなら過去のAマーク、つまり「未払い」情報は押し流され、金融機関からも利用者からも閲覧不可となります。

ただしAマークが残っている状態でその「後払い」を解約してしまうと、解約時点の記録が5年間残りますのでご注意ください。

→「ブラック未満のキズ」として審査に影響する信用情報の問題について

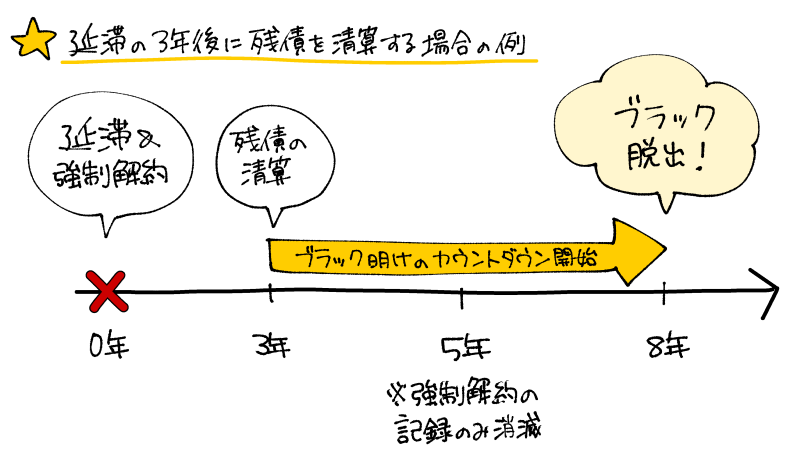

信用情報の延滞の記録はいつ消えるものですか?

CICやJICCの公式サイトには「解約から5年間」といった旨の記載が見られますが…。

正確なところを言うと、延滞情報が解消されるのは「延滞解消かつ契約解消から5年後」です。

(d)債務の支払いを延滞した事実

引用元:三井住友カード公式サイト

契約期間中および契約終了後(完済していない場合は完済後)5年間

つまり強制解約などによって契約が解消された場合であっても、「支払い待ちの残高」が残っている場合、ブラック状態はいつまでも続いてしまいますのでご注意ください。

ちなみに信用情報機関に「延滞」の記録が残るのは、延滞が61日または3ヶ月以上に達した場合に限られます。

→金融機関の審査で「ブラック状態(ブラックリスト)」として扱われてしまう人の条件

信用情報のキズが家族や親にバレることはありますか?

原則として本人の同意がない中で信用情報を開示することはできないため、ブラック状態等の状況を「直接的に」知られてしまうことはありませんが…。

「複数の審査に不自然に落ちてしまう」といった事態が生じた場合には、間接的に信用情報を疑われる結果となってしまいそうです。

さすがにこの状況自体はどうしようもないですよね…。

せめて信用情報を開示して、「ブラック明け」の予定を把握しておきたいところです。

信用情報の問題が勤務先にバレる場合があると聞いたのですが。

「クレジット機能付きの社員証や従業員カードを発行している会社で、一人だけ審査に通過できなかった」といった事態は稀にあるようですね…。

とは言え、信用情報をすぐに改善させる方法がないというのもまた事実です。

信用情報のチェックなしで利用できるクレジットカードやローンはありますか?

「後払い」ではない支払い方法、具体的に言うと、

- 使用した瞬間に口座からお金が引き落とされる「デビットカード」

- 前払いチャージ式の「プリペイドカード」

- 自分の預金や解約返戻金を担保にお金を引き出す「定期預金担保融資」や生命保険の「契約者貸付」

などは、信用情報のチェックを含む審査なしで利用可能です。

その他のところだと、「質屋」は信用情報と関係なく借入ができる貴重な手段ですね。

また最近増えている、後払い対応のVisaプリペイドアプリ(バンドルカード等)も、多くは個人信用情報機関に加盟していないようです。

ただし信用情報が閲覧されないということは、良い信用情報が保存されないという意味でもあります。

「これから良いクレヒスを積んでいきたい」という場合には、審査難易度の低いクレジットカード等を利用した方が良いでしょう。

悪い信用情報を消してもらったり、回復を早めたりする方法はありますか?

金融機関側のミスなどで誤った信用情報が記録されてしまった…といった特例を除き、信用情報の回復を劇的に早める方法はありません。劇的に早め

ただしブラック期間中であっても利用できる「後払い」で利用実績を積み、信用回復を可能な限り早めることは可能です。る方法はありません。

信用情報の反映(返済・追加借入など)にはどれくらいの日数が掛かりますか?

公式サイトに記載されている情報をまとめると、以下のようになります。

| クレジット (各種分割払いを含む) | 貸金業法に関連するもの (主にカードローン、キャッシング) | |

| CIC | 原則月に一度 (タイミングはカード会社による) | 変更の翌日まで |

| JICC | 同上 | 同上 |

| 全国銀行個人情報センター | 非公開 | 非公開 |

全銀協の情報は不明ですが、CICと同じく1ヶ月単位の支払い情報を記録していることを考えると、そう大きな隔たりは生じないのではないでしょうか。

なんにせよ貸金業法に関連する取引、つまりカードローンやキャッシングの借入・返済に関する内容であれば、非常にスピーディに情報が反映されるようですね。

公共料金や税金などの支払い滞納は信用情報に影響しますか?

いいえ、国や地方自治体は個人信用情報機関に加盟していないため、仮に長期間延滞などの問題を起こしても、信用情報には影響しません。

ただし、

- クレジットカードを経由して各料金を支払おうとしていた場合、クレジットカードを通して間接的に信用情報に傷が付く

- 差し押さえなどの問題を起こした場合、信用情報ではなく「銀行が個別に保有する顧客情報」にその記録が残る

といった懸念はあります。

故人の信用情報を相続人などが開示することはできますか?

はい、配偶者や子供(いない場合は主に両親)といった法定相続人であれば、故人の信用情報の開示が可能です。

必要な書類や手間はやや大きいものの、故人が借金トラブルを抱えていた可能性があるのなら、早い段階で開示手続きを済ませておいた方が良いでしょう。

詳細:CIC公式サイト「ご本人がお亡くなりの場合」

JICC公式サイト「本人が亡くなっている場合、開示申し込みできますか?」

ちなみに借金は、原則としてマイナスの財産として相続人に引き継がれます。

ただし相続開始を知って3ヶ月以内であれば、相続放棄の選択を取ることも可能です。

※このあたり(相続関連)は行政書士の試験に通ったときに一応勉強しているので、もし詳しい解説が必要であればリクエストしてみてください!

3つの信用情報機関は提携を結んでいるとのことですが、ブラック情報はどのくらい共有されているのですか?

CIC、JICC、全銀協は提携関係にあり、一部の情報を共有している…とされています。が、正直なところその情報共有の程度は、外部から一切分かりません。

なのでここからは完全に憶測となってしまいますが…。

これまで8年ほど金融ライターをやってきて、さまざまな方の信用情報や審査通過データを見てきた結果、金融機関が加盟していない機関の情報はほとんど審査に影響していないんじゃないかな、というのが個人的な見解です。

そもそも「A信用機関はブラックだがBはクリーン、かつBにしか加盟していない金融機関に申し込む」というケース自体がレアケースなので何とも言えないところではありますが…。

個人的には「提携している個人信用情報機関」については、あまり気にしなくてよいのではないかと思います。

ちなみに私が目にしたことがあるのは、「全銀協ブラック(7年以内に個人再生)で大手消費者金融の審査に通過できた」といった例ですね。

「JICCはブラック、CICはクリーンな状態でKDDIや楽天モバイルの審査に通過できた/落ちた」といった口コミがあれば、ぜひお寄せくださいませ!

金融機関のミスで間違った信用情報が登録されることがあるって本当ですか?

はい、稀にですが起こり得ます。

2013年にソフトバンクが起こした入金登録情報の誤登録問題はニュースにもなりましたし、実際にわたしのTwitterのフォロワーさんにも三井住友トラストクラブ(ダイナース)に「誤登録」されたという方がいらっしゃいました。

おいトラストクラブてめぇ💢💢💢💢

— 下呂子(げろこ) aka でゅらちん (@Geroko) November 7, 2018

CIC誤登録芸…(当該時期にいきなり手持ちカードが減枠されて何故に?と思っていたが貴様が原因か pic.twitter.com/4PoWfNSI0O

とは言えもちろん謂れのない、100%金融機関側のミスであればもちろん信用情報の修正に応じてもらえます。

万が一「一切身に覚えのない、悪い信用情報が記載されている」という事態に陥った場合には、できる限り早くその原因となった金融機関にお問い合わせください。

信用情報とその開示、ブラック状態などについてのまとめ

- 信用情報とは、あなたがクレジットカードやローン、分割払いなどの「後払い」を利用した履歴・記録のこと

- 後払いサービスで長期延滞などの問題を起こすと、その記録が審査の際に閲覧されるため、新たな審査に通過することが困難となる(=いわゆるブラック状態)

- 信用情報は「個人信用情報機関」に開示請求を行うことで、個人であっても閲覧できる。

ただし請求先によって加盟している金融機関や保有している情報にやや違いがあるので注意 - 一度ブラック状態に陥ると、脱出する方法は原則として「支払い待ちの残高を清算し、その契約を解消し、5年間待つ」ことしかない

いったん深い傷が付いてしまうと、回復させることが難しい「信用情報」。

とは言えそのまま放置してしまうと、今後クレジットカード等を利用したい場合はもちろん、スマートフォンや自動車などを購入したくなった場合などにも悪影響が生じます。

必要によっては信用情報を開示するなどして現状を確認した上、今のあなたに合った対処方法(場合によっては債務整理などを含む)を取っていけると良いですね。

今回の内容はなかなか複雑でしたよね…。

もしも「自分の信用情報について知りたいが、何をどうすればいいか分からない」という方がいらっしゃれば、メールフォーム等を通して個別にご相談ください。