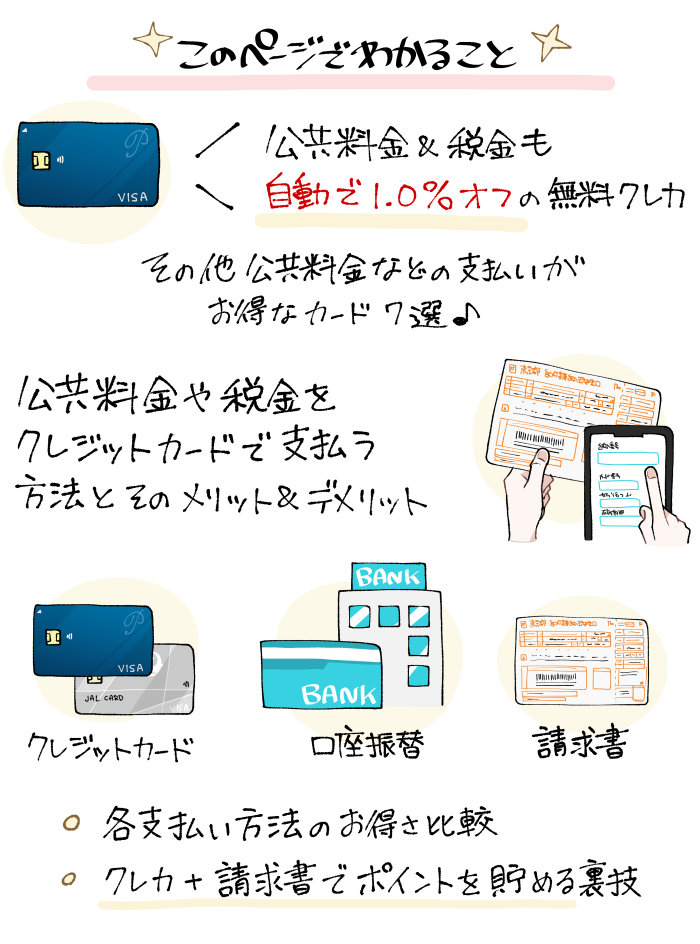

「電気代やガス代、水道料金といった公共料金を、少しでもお得に支払いたい…」

そんなときに是非チェックしたいのが、「公共料金の支払いでもきちんと還元を受けられるクレジットカード」です。

逆に言うと、公共料金の支払いでは十分な還元を受けられないカードも存在する、というわけですね。

そこで今回は「公共料金」あるいは「税金」の支払いに焦点を当て、これらの決済を可能な限りお得に済ませる方法を、分かりやすくまとめました。

目次

公共料金の支払いでもきちんとお得なクレジットカード7選

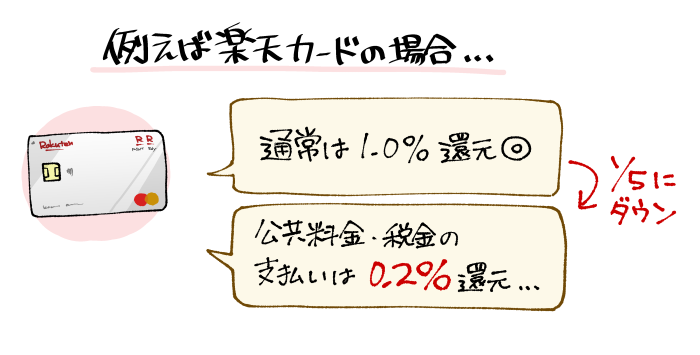

楽天カードやセゾンカードを筆頭に、近頃は「公共料金や税金の支払いではポイント還元率が下がってしまう」カードが増えてきています。

今回はそんな逆境の中、公共料金や税金の支払いでも1.0%以上の高還元率をキープしているクレジットカードのみを7種類、厳選してまとめました。

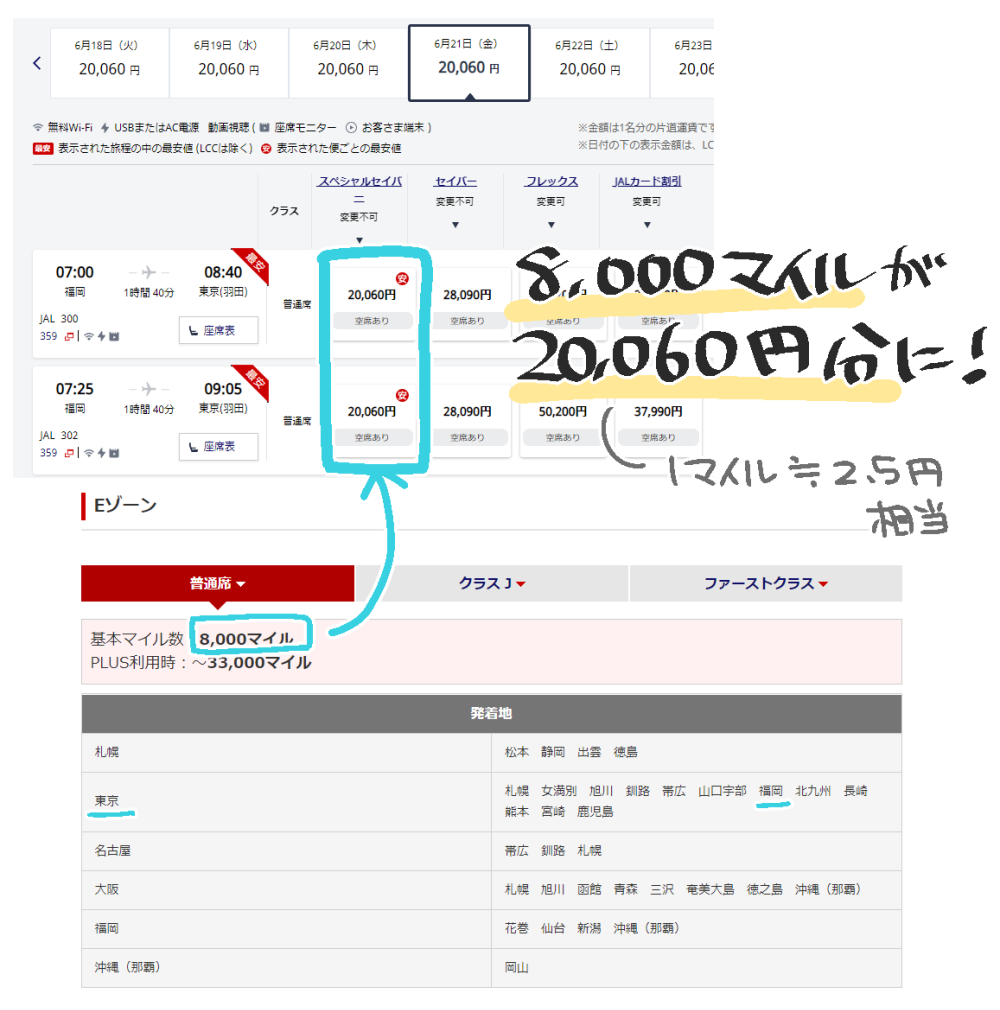

※1 マイルを航空券と交換する場合の目安値

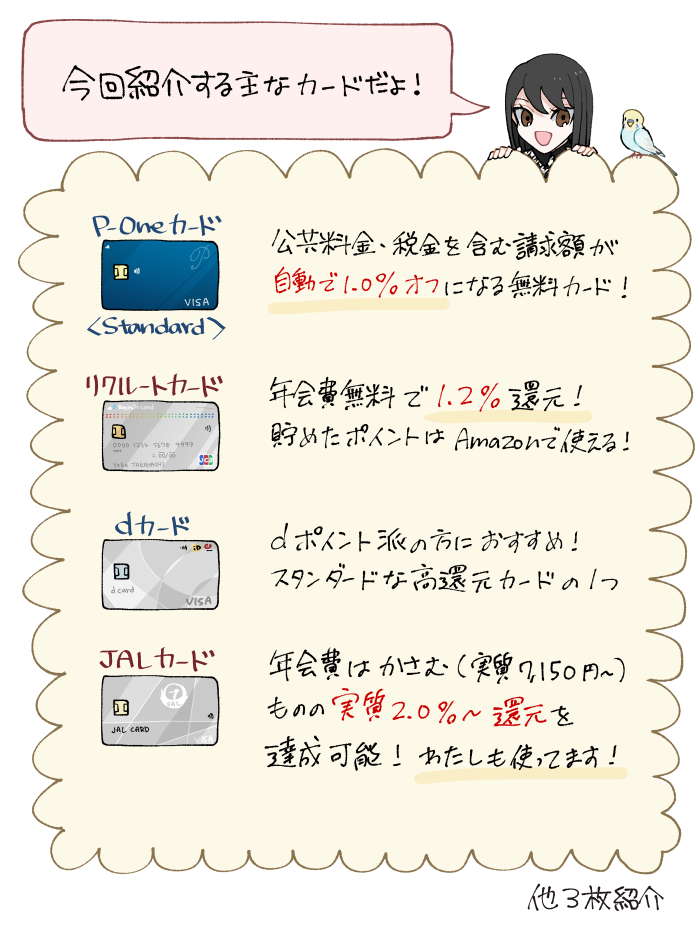

P-oneカード<Standard>は公共料金の支払いも自動で1.0%オフ

P-oneカード<Standard>は、ポイントが貯まらない代わりに毎月の請求額が自動で1.0%オフとなるクレジットカードです。

そして公共料金や税金(国税・地方税)、国民健康保険料などの支払いもその例外ではありません。

例えば1ヶ月あたりの公共料金の支払い額が12,000円であれば、自動で120円分が減額されて請求されるわけですね。

あまり知名度の高いカードではないものの、

- とにかくシンプルにお得なクレジットカードが欲しい

- ポイントの使い道や有効期限などについて考えるのが面倒

- 「公共料金・税金」専用のカードとして使用しても、中途半端にポイントが残ったりしないカードが欲しい

といった場合には、このP-oneカード<Standard>が有力な申込先候補となってくれます。

日常の決済を任せるメインカードとしても、公共料金・税金の支払い専用のサブカードとしても、便利で優秀な1枚です!

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

リクルートカードは1.2%の高還元&貯めたポイントをAmazonで直接使用可能

リクルートカードは年会費無料のクレジットカードの中でもトップクラスである、1.2%の基本還元率を実現させているクレジットカード。

ちなみに「年会費無料で高還元率」の代名詞的存在である「楽天カード」の基本還元率は1.0%です。

以前はポイントの使い道にやや難があったのですが、2024年3月からはカードの決済に応じてもらえる「リクルートポイント」を、直接Amazonで使用可能となりました。

これにより、リクルートカードをメインカードとして使用する場合でも、公共料金専用のカードとして使用する場合でも、ポイントを無駄なく消費することができるでしょう。

- 年会費無料で、少しでも還元率の高いクレジットカードを選びたい

- Amazonを利用する機会が多い

という場合には、このリクルートカードが有力な申込先候補となってくれます。

年会費 | 永年無料 | 基本還元率 | 1.2% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | リクルートポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(VISA、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

- 【JCB限定】新規入会で6,000ポイントプレゼント

- モバイルSuicaへのチャージでもポイント還元

(月3万円まで/1.2%還元はVISA、Mastercardのみ)

- 「タッチ決済」対応は現在JCBブランドのみ

|  |

dカードはdポイントを貯めている方やdocomoユーザーにとって利用しやすい1枚

dカードは年会費無料で高還元率(1.0%)なクレジットカードの一角です。

さらに「dポイントカード」機能が付いているということでスペック面では「楽天カードのdポイントバージョン」…といった趣がありますが…。

こちらのカードは楽天カードと違い、(今のところ)公共料金の支払いでも1.0%還元が適用されます。

docomoユーザーの方であれば、docomoの猟奇(税抜き)に対し10.0%もの還元を受けられる、「dカードGOLD」もチェックしたいところです!

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く) |

※29歳以下限定

- 新規入会で最大2,000ポイントプレゼント

- dポイントカード機能付き

(=dポイント加盟店でいつでもポイント二重取り) - マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※積立額が月5万円以下の場合) - 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

- dカードケータイ補償(1年間、最大1万円)

- 5つのカードデザインを選択可能

|  |

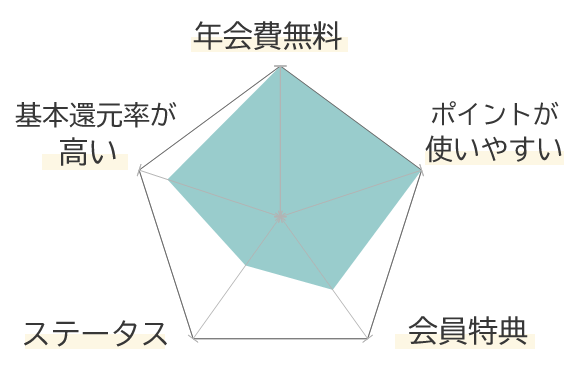

PayPayカードはPayPayユーザーやキャッシュレス決済の利用額が大きい方におすすめ

PayPayカードは名前通り、PayPay系列のクレジットカード。こちらも年会費無料で高還元率(1.0%)な1枚ですね。

- PayPayの決済で使えるポイントが貯まる

- 特定の条件を満たすと、基本還元率が1.5%にアップする

という特性を持つことからこのカードはPayPayユーザー、そしてキャッシュレス決済の利用額が大きい方におすすめの1枚と言えるでしょう。

- PayPayの名前が付くサービス(PayPay、PayPayカード)を1ヶ月に合計10万円以上利用する

- PayPayの名前が付くサービスを、1ヶ月に30回以上利用する

(※200円以上の決済のみカウント)

またこのカードを使い、「ファミペイ」にチャージを行って公共料金を支払うと、

- ファミペイチャージ分の1.0%または1.5%還元

- 「ファミペイ請求書払い」還元分の10ポイント

の最大1.5%~還元を受けられます。

ファミペイへのチャージでポイントがもらえる、高還元クレジットカードはかなり貴重です!

ファミペイを使った請求書払い(※店舗に行く必要なし)を利用できるなら、ぜひチェックしてみてください。

-1.png)

|

年会費

|

永年無料 |

基本還元率

|

1.0% ※条件達成で最大1.5% |

|

国際ブランド

|

VISA Mastercard JCB |

還元ポイント

|

PayPayポイント |

|

発行元

|

PayPayカード株式会社 | ||

|

申込条件

|

・日本国内在住で満18歳以上 ・ご本人様または配偶者に安定した継続収入がある ・有効なYahoo! JAPAN IDがある ※お申し込みにはスマートフォンが必要です |

||

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の還元率が最大1.5%に

- ソフトバンクの携帯料金支払いで還元率+1.5%

(ワイモバイルは+1.0%) - ファミペイやモバイルSuica等へのチャージでもポイント還元

※ファミペイへチャージできるのはJCBブランドのみ

PayPayへのチャージはポイント還元の対象外

【24時間365日モニタリング体制】不正利用率の詳細はこちら

|

|

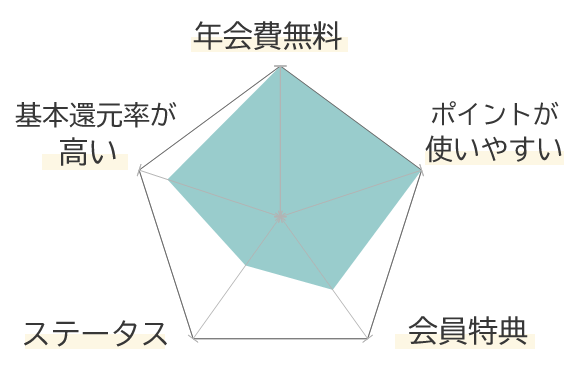

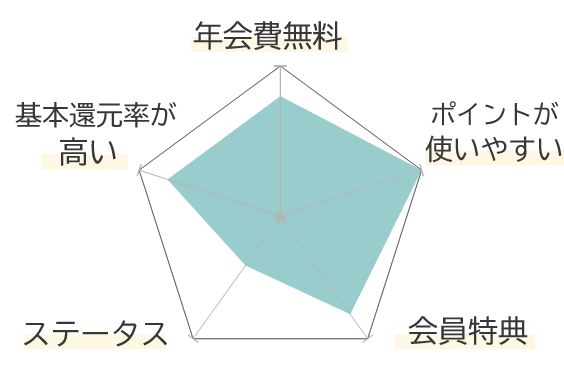

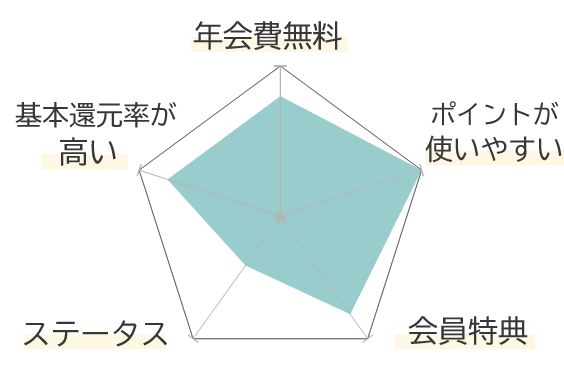

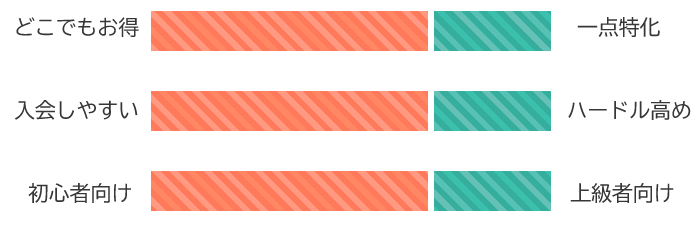

Ponta Premium PlusはPontaポイント派の方におすすめの高還元カード

ここまで紹介したクレジットカードを使って貯められるポイントよりも「Pontaポイント」を獲得したいなら、有力候補となる1枚が「Ponta Premium Plus」。

こちらは年5万円の決済を条件に年会費が無料となる、Ponta系の高還元カードですね。

公共料金や税金の支払いのついでに効率よくPontaポイントを貯めたい、とお考えなら、このカードを申込先候補に加えてみるのも良いでしょう。

ローソン等のPontaポイント加盟店で使用すれば、ポイントの二重取りも可能です。

dカード(docomo)、PayPayカード(ソフトバンク)ときたらau PAYカードを紹介するべきだとも思ったのですが…。

au PAYカードにはPontaポイントカードの機能が付いていない上、ポイント関連のサービスもこちらの方が優秀なので、Ponta Premium Plusを選んでみました。

年会費 | 2,200円

※初年度、または年5万円以上の決済の翌年は無料 | 基本還元率 | 1.0%> |

国際ブランド | JCB |

還元ポイント | Pontaポイント |

|

発行元 | 株式会社ジャックス |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会と条件達成で最大8,000円相当の「Pontaポイント」プレゼント

- Pontaポイントカード機能付き

- 毎月7月、12月において、

・月10万円以上の決済…+0.5%分のポイント上乗せ

・月20万円以上の決済…+1.0%分のポイント上乗せ - 国内外20万以上のお店やサービスで優待を受けられるクラブオフ(J’sコンシェル)の優待あり

|  |

※リボ払い専用カードも選択できますが、ここでは一般カードの情報を記載しています。

Amazon MastercardはAmazonで使えるポイントを簡単に貯められる

Amazon MastercardはAmazonで使える「Amazonポイント」を獲得できる高還元(1.0%)クレジットカード。

さらに、

- Amazonにて1.5%還元(プライム会員なら2.0%還元!)

- セブン-イレブンやローソン、ファミリーマートにて1.5%還元

といったポイント優遇も嬉しい1枚となっています。

…が、2024年3月以降はより還元率が高い(1.2%)リクルートカードにおいて、貯めたポイントを直接Amazonで使用可能となりました。

有名かつ人気なカードなのでここで名前を挙げましたが、現在「Amazonで使えるポイントを効率よく貯めたい」という場合には、リクルートカードの方が優先度が高いかもしれません。

とは言えAmazonや公共料金の支払いのみに使うサブカードをお探しなら、Amazon Mastercardも十二分に選択肢には入りますよ!

(特にAmazonプライム会員の場合)

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | Mastercard |

還元ポイント | Amazonポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- プライム会員ならAmazonでの還元率2.0%(該当しない場合は1.5%)

- セブン-イレブン、ローソン、ファミリーマートで還元率1.5%

- 申し込みから最短5分程度でカードを使用可能

※9時~19時に独自基準の「即時発行審査」に通過できた方に限る - 年間200万円のショッピング保険が付帯

JALカードは公共料金の支払いでも実質2.0%~相当還元

_汎用.png)

JALカードは名前通り、JAL(日本航空)と提携したクレジットカード。

こちらのカードの特徴は、貯めた「マイル」を航空券に交換する場合、実質的な還元率が2.0%~相当に達する点にあります。

- たまにでも飛行機を利用する機会がある

- とにかく高還元率なクレジットカードが欲しい

という場合には、このJALカードの選択がおすすめと言えるでしょう。

実際にわたしも、メインカードとしてJALカードを使用しています!

ただし実質還元率2.0%~の達成(マイル還元率1.0%)の達成には、最低でも7,150円の年会費が必要です。

年会費 | 7,150円 ※マイル還元率1%達成時 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | JALマイル |

|

発行元 | 三菱UFJニコス株式会社 他 |

申込条件 | 18歳以上(高校生を除く) |

- 本来の年会費は2,200円(初年度無料)だが、マイル還元率1.0%の達成には「ショッピングマイル・プレミアム(年4,950円)」への加入が必要

- カード継続後の初回搭乗で1,000マイルプレゼント

- JALのフライトマイル+10%

- スターバックス、マツモトキヨシなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

- パッケージツアーやホテルニッコー & JALシティの割引・優待

|  |

公共料金の支払いでポイント還元率が下がってしまう主なクレジットカード

通常の還元率にかかわらず、公共料金や税金の支払いの際に還元率が低下してしまうカードは少なくありません。

そこで2024年現在における、公共料金や税金の支払いに向かないカードを具体的に挙げてみました。

おそらく他にも存在するとは思いますが、利用者が多いカードで目立つのは以上のカード・発行元です。

該当するカードで公共料金を支払っているという場合には、支払い方法の見直しを検討しても良いでしょう。

クレジットカードで支払いのできる公共料金・税金とは

ここからはクレジットカードで支払える、具体的な公共料金や税金の種類について解説していきます。

電気代やガス代・水道代などの公共料金は原則クレジットカード払いに対応

電気代やガス代・水道代、NHK放送受信料や固定電話の電話代といった公共料金は、いずれもクレジットカード払いに対応しています。

契約している電力会社や水道局などに対しクレジットカード払いの手続きを済ませられたなら、以後はお手持ちのカードでの決済が可能となるでしょう。

ただし電気やガスの自由化によって、「クレジットカード払い可能」にも例外が存在する可能性はあります。

地方税・国税の多くもクレジットカード払いが可能だが例外もある

2016年の税制改正に伴い、現在は多くの地方税や国税の「クレジットカード納付」が可能となりました。

対象となる税金の種類は以下の通りです。

| 地方税 ※福岡県福岡市の場合 | (市)軽自動車税(種別割) (市)個人市県民税(普通徴収) (市)固定資産税・都市計画税 (市)固定資産税 (県)自動車税(種別割) (県)個人事業税 (県)不動産取得税 |

| 国税 | ・申告所得税及復興特別所得税 ・消費税及地方消費税 ・法人税 ・法人税(連結納税) ・地方法人税 ・地方法人税(連結納税) ・相続税 ・贈与税 ・源泉所得税及復興特別所得税(告知分) ・源泉所得税(告知分) ・申告所得税 ・復興特別法人税 ・復興特別法人税(連結納税) ・消費税 ・酒税 ・たばこ税 ・たばこ税及 ・たばこ特別税 ・石油税 ・石油石炭税 ・電源開発促進税 ・揮発油税及地方道路税 ・揮発油税及地方揮発油税 ・石油ガス税 ・航空機燃料税 ・登録免許税(告知分) ・自動車重量税(告知分) ・印紙税 ・国際観光旅行税 ・国際観光旅行税(告知分) |

国税はご覧の通り、一般の人にとっては縁遠い税金までがクレジットカード納付の対象となります。

一方、地方税に関してはお住まいの地域によって、クレジット納付のできる税金の種類が変わりますのでご注意ください。

例えば福岡県福岡市の場合は、住民税のクレジット納付に対応していないようですね。

わたしが以前住んでいた東京都東大和市は住民税のクレジット納付が可能でしたが、このあたりは自治体によって異なると言わざるを得ません。

国民健康保険料や年金保険料もクレジットカード納付が可能

国民健康保険料(自治体によっては国民健康保険税)や国民年金保険料も、クレジットカードによる納付が可能です。

特に国民年金保険料は、1年・2年といった単位で一括納付(前納)を行うことで、支払い総額を減額することも可能です。

もちろん一回当たりの負担額は重くなるものの、支払いの回数や金額を減らしたいという場合には、年金保険料の「一括納付(前納)」を検討するのも良いでしょう。

ただし自治体によっては、国民健康保険料(保険税)のクレジット納付に対応していない可能性もあります。

※会社に勤めている方であれば、自分で国民健康保険料や国民根金保険料の支払いを行う必要はありません。

クレジットカードで公共料金や税金を支払う方法・やり方

ここからはクレジットカードを使い、公共料金や税金を支払う方法について解説していきます。

公共料金は各公式サイトなどで支払いの設定を済ませられる

電気代やガス代、水道代などの公共料金をクレジットカードで支払いたい場合には、まず各サービスの提供元の公式サイト情報をご覧ください。

うちの場合だと電気なら九州電力、ガスは西部ガス、水道なら福岡市水道局…といった具合ですね!

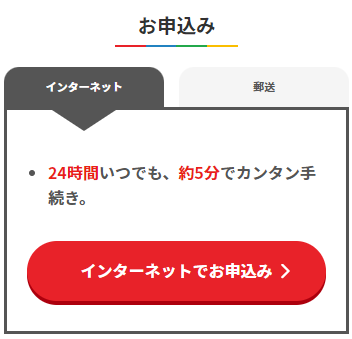

具体的な手続きの方法はサービス提供元によってやや異なるものの、例えば東京電力の場合であれば、インターネット上で簡単に支払い方法を設定できます。

画像引用元:東京電力公式サイト

支払い方法の変更には各種「お客様番号」などが要求されることも多いです。

お手元にはあらかじめ、検針票などを用意しておくと良いでしょう。

ただし利用しているサービスの提供元やお住まいの自治体によっては、「支払い方法の変更に郵送による手続きが必要」といった可能性も考えられます。

※検針票などを用意できず、インターネット手続きに必要な情報が足りないという場合には、直接サービス提供元に電話をかけて相談することをおすすめします。

国税や地方税は専用サイトにカード情報を入力することで決済ができる

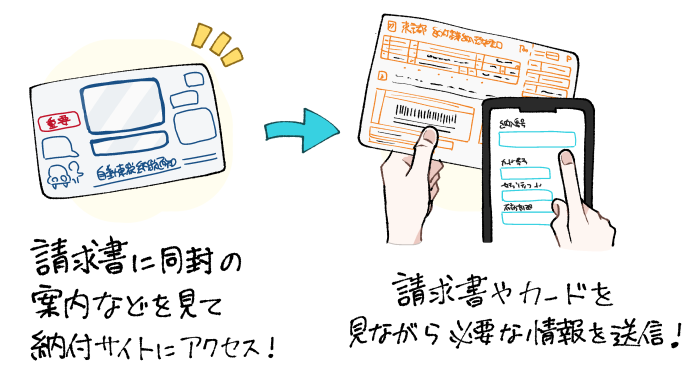

国税や地方税は、「国税クレジットカードお支払サイト」「地方税お支払サイト」といった専用のウェブサイトを使った納付が可能です。

国や市区町村、都道府県から請求書を受け取ったら、まずは同封の案内書(あるいは請求書の裏面)などに記載してある支払い用サイトにアクセスしましょう。

その後は、

- 請求書に書いてある納付番号などを記入する

- 請求書に搭載してあるQRコードを読み取る

といった方法で支払うべき税金の情報を送信。さらにクレジットカード情報を入力することで、カードを使った納付が可能となるはずです。

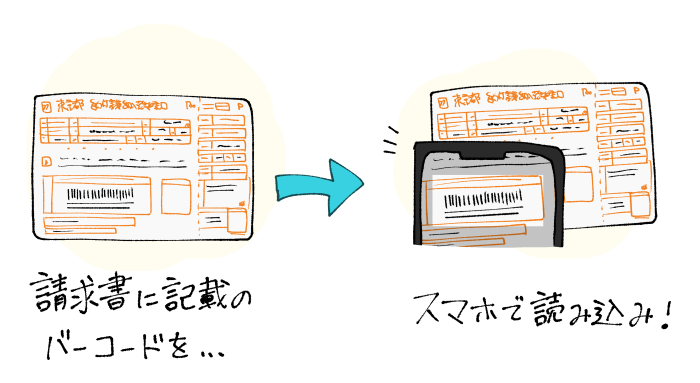

国民健康保険料はバーコードの読み取りアプリで支払いができる(※地域による)

※事前に「モバイルレジ」アプリのインストールが必要です。

国民健康保険料の納付方法は自治体によって異なるかと思いますが、現在わたしが済んでいる福岡市では「モバイルレジ」というアプリを使った納付が可能です。

こちらは請求書に記載のバーコードをアプリで読み取り、クレジットカードで支払いを済ませるというサービスですね。

公式サイト を見たところ、お住まいの地域によっては

- 住民税

- 軽自動車税

- 水道料金

- 学校給食費(!)

等の支払いも可能とのこと。

地域によって利用できるサービスには差があるものの、こういった最新のシステムを活用し、納税等の手間を削減するのも良いでしょう。

ただこの「モバイルレジ」アプリ、1回入力したカード情報を保存してくれない(=毎回カード情報の入力が必要)で、地味に面倒なんですよね…。

クレジットカードで公共料金や税金を支払うメリット

ここからは、現金や口座振替でなく「クレジットカード」を使用して公共料金や税金を支払うメリットについて、簡潔に解説していきます。

ポイント還元やキャッシュバック等のお得なサービスを受けられる

やはり支払い方法にクレジットカードを選ぶ第一の利点は、「ポイント還元」「キャッシュバック」といったお得なサービスにあるでしょう。

特に「特定のポイントやマイルを効率よく貯めたい」という方にとっては、公共料金の支払いも重要なチャンスとなってくれます。

公共料金の支払いであれば都度入金の手間を解消できる

電気代やガス代、水道料金などの公共料金の支払い方法を「クレジットカード」に設定したなら、都度コンビニなどで現金払いを行う必要はなくなります。

結果として、毎月のお支払いにかかる手間を大きく削減できることでしょう。

ただしこのメリットは、口座振替(自動引き落とし)で支払いを行う場合にも共通します。

→クレジットカードとその他の「公共料金や税金の支払い方」の比較

コンビニに出向いたり現金を用意したりする手間が掛からない

クレジットカードを使った公共料金や税金の支払いであれば、自宅ですべての手続きが完了します。

わざわざコンビニに出向いたり、ATMで現金を下したりする必要はありません。

個人的にはこの手軽さが、クレジットカードを使った納付の1番のメリットだと思っています。

今いる実家が田舎すぎてコンビニに行くのが大変という事情もある

必要であれば「あとから分割」などによる負担の軽減が可能

公共料金や税金の支払いは、一般に「一括払い」のみしか選択できませんが…。

利用しているクレジットカード会社のサービスを使えば、「あとから分割」「あとからリボ」といった方法で、一回当たりの支払いを軽減できる可能性があります。

このように「支払いに融通が利く」という点も、クレジットカード払いの利点と言えます。

ただし分割払いや後払いには手数料が発生します。

どうしても必要、という場合でなければ、利用しないのが無難でしょう。

良い信用情報(クレヒス)や利用実績を獲得できる

クレジットカードを継続的に、延滞などの問題なく利用し続けると、

- 個人信用情報機関

(後払いサービスの利用履歴を保存してある場所) - カード会社

のそれぞれに、「良い利用実績」が蓄積されます。

良い利用実績や信用情報(後払いサービスの利用履歴)があれば、

- 以後のクレジットカード等の審査を有利に進めやすくなる

- 現在のクレジットカードの利用限度額が増える

- ゴールドカード等の上位カードを取得しやすくなったり、インビテーション(招待)を受けられたりする

といった恩恵を受けられる可能性があります。

また利用しているカードによっては、年間決済額に応じたボーナスポイント等をもらえる場合もありますよ!

クレジットカードで公共料金や税金を支払うデメリットと注意点

利点の多い「クレジットカード納付」ではあるものの、実のところデメリットや注意点も少なくありません。

ここからは、公共料金や税金をカード払いする前に知っておきたい懸念について解説します。

利用しているカードによってはポイントが貯まらなかったり還元率が下がったりする

一部のカード会社は、公共料金や税金の支払いに対するポイント還元率を制限しています。

例えば「楽天カード」の通常還元率は1.0%(100円につき1ポイント還元)ですが、公共料金や税金の支払いであれば0.2%(500円につき1ポイント)の還元しか適用されません。

お得に公共料金や税金を支払いたい場合には、支払いに使っているカードの制約をチェックしておく必要があります。

→公共料金の支払いでポイント還元率が下がってしまう主なクレジットカード

悪い方向での仕様変更、いわゆる「改悪」によって、途中から公共料金等に対する還元率が引き下げられてしまうこともあります。

最近ではセゾンカードが、公共料金・税金に対する還元率を半減させてしまいましたね。

ポイントよりも多くの手数料が発生する場合がある(税金の場合)

クレジットカードを使って税金の支払いを行うと、少なからず手数料が発生します。

| 納付額/回 | 手数料(税込)/回 |

| 1万円以下 | 40円 |

| 1万円超~2万円 | 123円 |

| 2万円超~3万円 | 205円 |

| 3万円超~4万円 | 288円 |

| 4万円超~5万円 | 370円 |

| 以後+1万円ごとに+75円 | |

手数料の金額は、納付先や一回当たりの納付額によって変動します。

ただし手数料が、クレジットカードの決済によって得られたポイントやキャッシュバックを上回ることは珍しくないでしょう。

例えば上の福岡市の例、かつ還元率1.0%のクレジットカードを使用する場合だと、納税額が1万2300円未満の場合には、もらえるポイントより手数料の方が高くなってしまいますね。

※電気代やガス代、水道料金といった公共料金の支払いであれば、手数料は発生しません。

支払いのタイムラグや負担や利用限度額の圧迫が気になる可能性も

その他クレジットカードを使った公共料金・税金の支払いには、

- 決済~引き落としまでに1~2ヶ月のタイムラグが生じる

- 日常の決済のための利用限度額(利用可能枠)を圧迫する

といった懸念があります。

十分な限度額を持ち、クレジットカードを使った決済に慣れている方であれば、これらのデメリットはさほど気にならないかと思いますが…。

クレジットカードの初心者の方や、審査の結果与えられた限度額が少額だった方の場合は、これらの懸念についても気を配った方が良いでしょう。

クレジットカードとその他の「公共料金や税金の支払い方」の比較

メリット・デメリットの両方を持つ、「公共料金や税金のクレジットカード払い」。

それでは結局、その他の支払い方法と比べてもクレジットカード払いは優位性が高いのでしょうか。実際に比較してみました。

電気代やガス代などの公共料金の支払い方法の比較

スタンダードな大手電力会社等を利用する場合の「公共料金の支払い方法」を、比較してみると以下のようになります。

今回は「東京電力」の場合を例に挙げてみました。

| クレジットカード払い ※P-oneカード<Standard>の場合 | ・決済額の1.0%キャッシュバック ・手数料無料 ・一度カードを登録したら都度の支払いは不要 |

| 口座振替 (自動引き落とし) | ・55円/月の割引あり (口座振替割引サービス) ・手数料無料 ・一度口座を登録したら都度の支払いは不要 |

| 請求書払い(コンビニ等) | ・毎月コンビニや銀行等での支払いが必要 ・プランによっては220円/月の手数料が発生 ※特定のカード+nanaco+セブンイレブンの組み合わせならポイント獲得が可能 |

| SMS選択払い | ・スマホ決済やカード等、任意のキャッシュレス決済でお支払い ・毎月支払いの手続きが必要 ・自由料金プランに加入の場合は220円/月の手数料が発生 |

参考元:東京電力公式サイト

お得さや支払いの手間から考えると、優先度が高いのは

- クレジットカード払い

- 口座振替(自動引き落とし)

のどちらかでしょう。

基本還元率1.0%のP-oneカード<Standard>の使用を前提とするのなら、

- 1回あたりの請求額が5,500円以下なら「口座振替」

- 5,500円を超えるなら「クレジットカード払い」

の方がお得、という計算になりますね。

どちらの支払い方法を選ぶかはお好み、あるいはメリット・デメリットを見比べて検討する形で差し支えないかと思います。

上記はあくまで東京電力の場合の支払い方法です。

利用しているサービスの提供元によって、手数料や口座振替割引のシステムは異なりますのでご注意ください。

国税や地方税の支払い方法の比較

福岡市を例に、税金の支払い方法を比較してみると以下のようになりました。

| クレジットカード払い ※P-oneカード<Standard>の場合 | ・決済額の1.0%キャッシュバック ・40円の手数料が発生(1万円未満の場合) ・「地方税お支払いサイト」経由 |

| 口座振替 (自動引き落とし) | ・一度口座を登録したら都度の支払いは不要 ・指定の地方銀行+一部のネット銀行しか利用できない ・手数料は無料 |

| 請求書払い(コンビニ等) | ・コンビニや銀行等での支払い手続きが必要 ・PayPay、楽天ペイといった一部のアプリも利用可 ┗ただしポイント還元はなし ・手数料は無料 |

| インターネットバンキング Pay-Easy | ・「地方税お支払いサイト」経由 ・手数料が発生する可能性あり |

参考元:福岡市公式サイト

ポイントやキャッシュバックといったメリットがある一方、手数料も発生するクレジットカード払いはまさに、一長一短の支払い方法といった具合ですね。

地方税の納付方法や手数料は自治体によって異なるため、お住まいの市区町村や都道府県の情報を、公式サイト等で確認してみるのも良いでしょう。

PayPayや楽天ペイ等を利用している方であれば、そちらを使って税金を納めるのも手軽です。

ちなみにわたしは1番簡単な口座振替を利用したい…のですが、対象の口座を持っていないのでカードで支払っています。

なんで三井住友銀行がダメなの…(九州は地銀のシェアが圧倒的だから)

「コンビニでの公共料金の支払い」でポイントを貯められるクレジットカードの裏技

コンビニにおける公共料金や税金の支払い方法は、原則として「現金のみ」。

…ではあるものの特定のクレジットカードとコンビニを利用する場合であれば、例外的にキャッシュレス決済&ポイントの獲得が可能です。

ここからは「コンビニで請求書払いを利用しながらポイントを貯める」裏技について、簡単に解説していきます。

この方法は通常のクレジットカード決済と異なり、「コンビニに出向く」という手間が掛かります。あらかじめご承知おきください!

「ファミペイチャージ+ファミペイ請求書払い」なら手数料なしで二重取りを狙える

あなたがアプリ「ファミペイ」、そして

- PayPayカード

- ファミマTカード

等の一部のクレジットカードをお持ちなら、

- ファミペイチャージによるポイント

(PayPayカードなら最大1.5%) - ファミペイ請求書払いによる10ポイント還元

の二重取りが可能。

しかもファミペイのアプリさえあれば、ファミリーマートの店舗に向かう必要もありません。

加えて地方税であれば手数料なしで支払えるということで、現在最もおすすめの支払法穂と言えるでしょう。

ファミペイとそれを使った請求書払いについては、以下のページで詳しく解説しています。

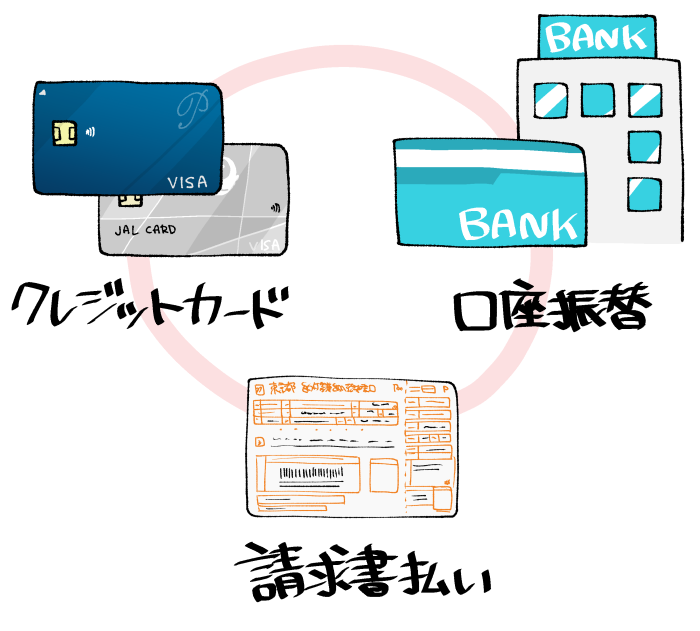

「nanacoにチャージ+セブンイレブンでお支払い」なら請求書払いでもポイントが貯まる

「コンビニでの請求書払いでポイントを貯める」ための前提条件は、「セブンイレブンでnanaco払いをする」というものです。

基本的にコンビニエンスストアにおける、請求書払いの支払い方法は「現金」のみ。

ですがセブン-イレブンだけは例外的に、nanacoを使った請求書払い(=公共料金や税金の支払い)を受け付けています。

残念ながらnanacoを使った請求書払いそのものに対し、ポイントが還元されることはありませんが…。

「nanacoのチャージ」でポイントが貯まるカードがあれば、チャージ分のポイントを受け取ることができるでしょう。

nanacoのチャージでポイントが貯まるカードは確認できている限り3種類のみ

現在わたしが確認できている範囲で、「nanacoのチャージでポイントを貯められるクレジットカード」は3種類のみとなっています。

(※招待制のセブンカード・プラスのゴールドカードを除外した場合)

| セブンカード・プラス | 大丸松坂屋カード | 大丸松坂屋ゴールドカード | |

| デザイン |  |  |  |

| 年会費 | 無料 | 2,200円 ※初年度無料 | 11,000円 |

| 基本還元率 ※nanacoチャージ還元率も同様 | 0.5% (nanacoポイント) | 0.5% (QIRAポイント) | 1.0% (QIRAポイント) |

| 特徴 | 「8」がつく日はイトーヨーカドー5%オフ | 大丸松坂屋で5.5%相当還元 20万以上のお店やサービスで優待 | 左記に加え国内空港ラウンジサービス等 |

| 詳細 |  |  |  |

※以前はリクルートカード等も利用可能だったものの、現在は新規登録不可

それぞれの特徴を見比べて、気になるカードの情報をチェックしてみてください。

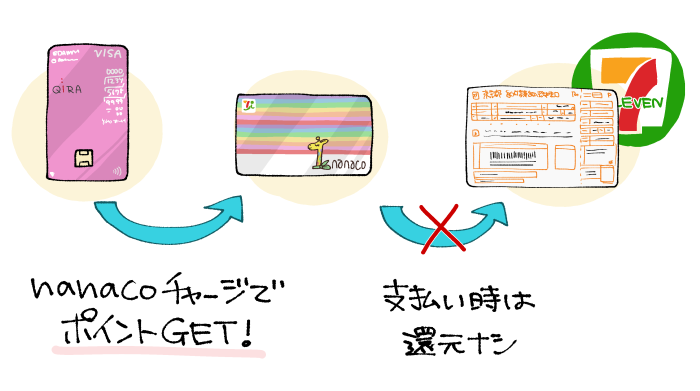

セブンカード・プラスは永年無料&nanacoへのチャージで0.5%還元

セブンカード・プラスは年会費を掛けずにnanacoへのチャージで0.5%還元を受けられるクレジットカード。

- 年会費を支払わずにnanacoチャージでポイントを貯めたい

- イトーヨーカドーを利用する機会がある

という場合には、ぜひ活用したいクレジットカードだと言えるでしょう。

ちなみにセブン-イレブン自体での還元率は微妙(1.0%)なので、そちらは「三菱UFJカード」や「三井住友カード(NL)」に任せた方が良さそうです。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA JCB |

還元ポイント | nanacoポイント |

|

発行元 | 株式会社セブン・カードサービス |

申込条件 | 18歳以上(高校生を除く) |

- 7iDの登録でセブン-イレブン10.0%還元

- nanacoポイントカード機能を付けられる

- nanacoへのチャージ・オートチャージで0.5%還元

- 毎月8日、18日、28日はイトーヨーカドーが5%オフ

- IDを紐づければアプリを提示しなくても「セブンマイルプログラム」のマイルを貯められる

|  |

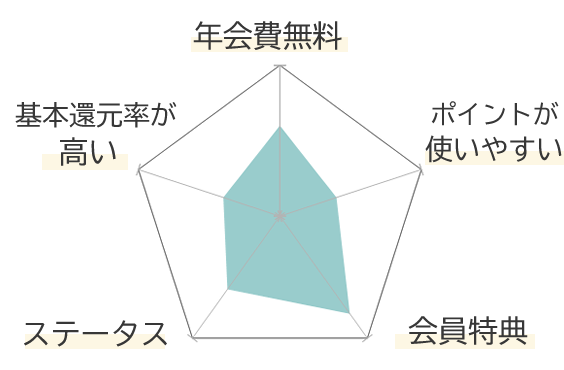

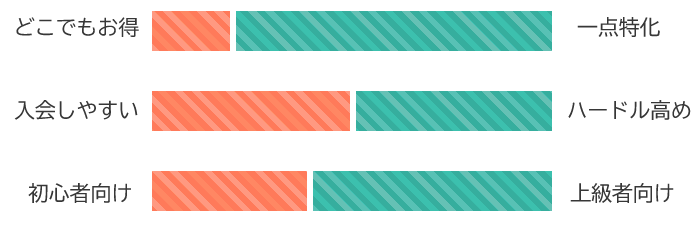

大丸松坂屋カードは公式サイトに案内はないもののnanacoチャージでポイントが貯まる

大丸松坂屋カードはその名の通り、大丸や松坂屋でポイント優遇(5.5%相当!)を受けられるクレジットカードです。

初年度以外は2,200円の年会費が発生してしまうものの、

- 大丸や松坂屋を利用する機会が多い

- このカードを使って優待を受けられる、コメダ珈琲などの利用機会がある

という場合にはチェックして損のない1枚と言えるでしょう。

ちなみに「nanacoのチャージでポイントが貯まる」件については、わたしが実際に電話を掛けて確認しています(電話問い合わせ:2024年6月)。

大丸松坂屋カードはnanacoへのチャージでもポイントが貯まりますか?

確認して参りますので少々お待ちください。(保留)

…はい、nanacoを含む電子マネーのチャージ分もQIRAポイント還元の対象になるとのことです。

年会費 | 2,200円 ※初年度無料/2024年4月~ | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | QIRAポイント |

|

発行元 | JFRカード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大9,000ポイントプレゼント

- 大丸松坂屋でQIRAポイントとは別に100円につき5ポイントの「大丸松坂屋ポイント」が貯まる(※博多大丸を除く)

- 20万以上のお店やサービスで割引などの優待(クラブオフ)

- QIRAポイントプラス対象店でポイントアップ

- 対象のグルメやトラベルサービスなどの優待

- 各種電子マネーへのチャージでもポイント還元(0.5%)が適用される

※nanacoを含む/電話問い合わせによる確認済み

|  |

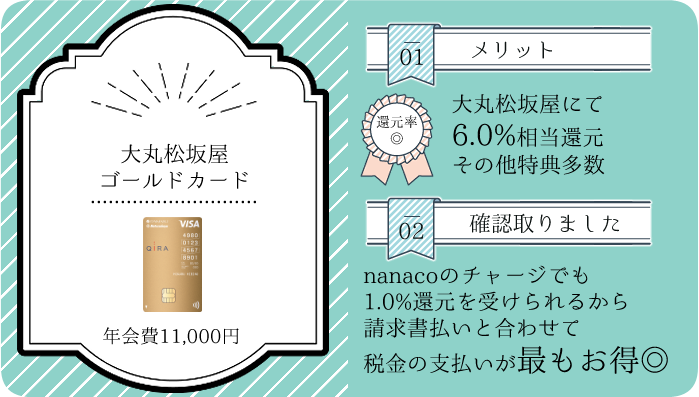

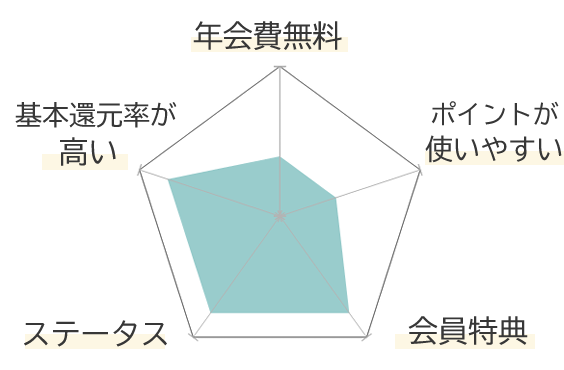

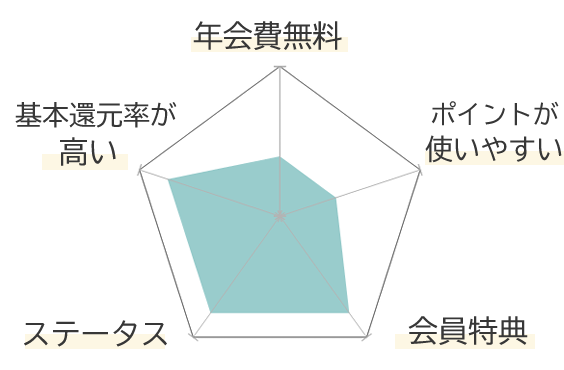

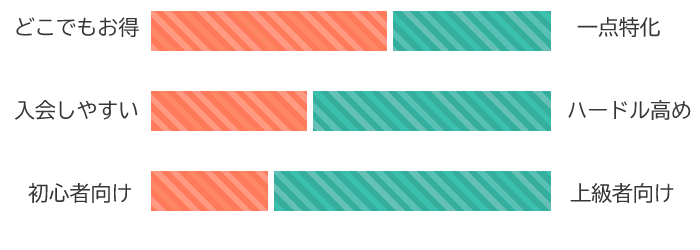

大丸松坂屋ゴールドカードはnanacoへのチャージで1.0%相当のポイントが貯まる

大丸松坂屋ゴールドカードは、上で紹介した「大丸松坂屋カード」の上位グレードにあたる1枚ですね。

もちろんこちらも、nanacoへのチャージでポイントが貯まります。

このカードにおいて特筆すべきは、基本還元率が一般カードの2倍にあたる1.0%と高めに設定されている点でしょう。

- 公共料金や税金の支払いでも、効率よくポイントを貯めたい

- 大丸松坂屋の利用機会がある

- 国内空港ラウンジサービス等のゴールド特典を利用したい

という場合には、こちらのカードが有力な申込先候補となります。

単純な還元率だけで言うと、「大丸松坂屋カードでチャージしたnanacoでの支払い」が、最もお得な国税や地方税の支払い方法となってくれそうです。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA |

還元ポイント | QIRAポイント |

|

発行元 | JFRカード株式会社 |

申込条件 | 満25歳以上でご本人に安定継続収入のある方、または、配偶者に安定継続収入のある方 。 |

- 新規入会で最大30,000ポイントプレゼント

- 年間決済額150万円以上なら5,000ポイントプレゼント

- 国内空港ラウンジサービス

- 大丸松坂屋でQIRAポイントとは別に100円につき5ポイントの「大丸松坂屋ポイント」が貯まる(※博多大丸を除く)

- 20万以上のお店やサービスで割引などの優待(クラブオフ)

- QIRAポイントプラス対象店でポイントアップ

- 対象のグルメやトラベルサービスなどの優待

- 各種電子マネーへのチャージでもポイント還元(1.0%)が適用される

※nanacoを含む/電話問い合わせによる確認済み

:ゴールドカード限定特典

|  |

クレジットカードを使った公共料金や税金の支払い関するよくある質問と回答

ここからは、クレジットカードを使った公共料金や税金の支払いに関するよくある質問にお答えしていきます。

公共料金の支払い期限が過ぎてしまってもクレジットカードで支払えますか?

契約先の電力会社や水道局などによって異なります。

電気の場合は以下のように、「翌月に2ヶ月分の請求を行う」といった形でリカバリーできることも多いようですね。

引き落としができなかった場合、ご登録のメールアドレスにお知らせいたします。引き落としされなかった電気料金は翌月10日に再度、2か月分合算してご請求いたします。

引用元:東北電力フロンティア公式サイト

ただし契約先によっては、迅速な銀行振り込みや請求書払いを求める書類などが届く可能性も考えられます。

不安がある場合は契約先に直接問い合わせてみるのが良さそうです。

税金の支払い期限が過ぎてしまってもクレジットカードで支払えますか?

わたし自身も経験がありますが、税金の請求書に記載のバーコード等は一定の期限を過ぎると使用できなくなることが多いです。

請求書に記載の方法でクレジットカード決済ができなくなってしまった場合には、コンビニや銀行などで支払いを行いましょう。

公共料金は何で支払うのが一番お得なんですか?

単純なお得さで言うと、「大丸松坂屋ゴールドカードでチャージしたnanacoで、セブンイレブン払い」(1.0%還元&原則手数料なし)になるかと思います。

ただしこの方法には大丸松坂屋ゴールドカードの年会費(11,000円)と、コンビニ支払いという手間が掛かります。

そのため結果的には通常のクレジットカード払い、または口座振替の優先度が高いと考えて良いでしょう。

PayPayや楽天ペイで公共料金を支払う場合にポイントは還元されますか?

いいえ、還元されません(クレジットカードを使ったチャージ分を含む)。

以前までは「楽天カードでチャージ+楽天ペイで支払い」という方法で0.5%還元を受けられましたが、2024年6月の仕様変更によりこちらも不可能となりました。

公共料金の支払いに使うクレジットカードを変更するにはどうすればいいですか?

契約している電力会社やガス会社、水道局の公式サイトなどからお手続きください。

またクレジットカードを更新し、カード情報が変更された場合にも同様の手続きが必要となります。

公共料金の支払いがお得なクレジットカードについてのまとめ

- 公共料金や税金の還元率を制限しているカード会社が増えている一方、今でも通常通りの高還元を受けられるカードも多く存在する。

特にP-oneカード<Standard>やリクルートカードはサブカードとしても使用しやすい - 公共料金のカード払いの設定は、電力会社やガス会社・水道局の公式サイトから済ませられることが多い

- 税金のカード払いは専用サイトへのアクセスと請求書の情報が必要となることが一般的

※自治体によっては一部の税金の納付不可 - コンビニでの請求書払いは原則「現金のみ」だが、大丸松坂屋カード等とnanacoを併用すると、セブン-イレブンにて実質0.5%~1.0%還元を受けられる/li>

公共料金・税金周りの「改悪」が増えてきた昨今ではあるものの、これらの料金をお得に支払えるカードは今でも案外多いです。

それぞれのカードや支払い方法の特徴をよく把握して、あなたに合った公共料金や税金の支払い方法を見つけてみてくださいね。

※1 マイルを航空券と交換する場合の目安値

.png)

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

最新の情報については各公式サイト情報をご確認ください。