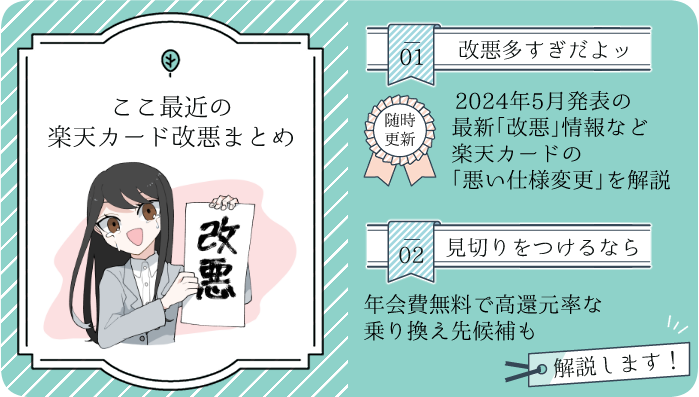

「年会費無料で高還元」で知られる楽天カード。

使ってもらえる「楽天ポイント(楽天スーパーポイント)」の使い勝手の良さもあり、大変な人気を誇る1枚ではあるものの、「改悪」と呼ばれる仕様変更が多いことも確かです。

特に2023年11月の請求分から適用された「実質的な還元率の引き下げ」は、多くのユーザーが離れる原因ともなりかねません。

…とか言ってたら2024年5月にも新たな改悪発表だよ!もう!!

【2024年8月・12月にも加筆しました】

そこで今回は、楽天カードにおける最新の「改悪」の内容や、乗り換え先候補となる高還元カード情報などを詳しくまとめました。