「年会費無料で高還元」で知られる楽天カード。

使ってもらえる「楽天ポイント(楽天スーパーポイント)」の使い勝手の良さもあり、大変な人気を誇る1枚ではあるものの、「改悪」と呼ばれる仕様変更が多いことも確かです。

特に2023年11月の請求分から適用された「実質的な還元率の引き下げ」は、多くのユーザーが離れる原因ともなりかねません。

…とか言ってたら2024年5月にも新たな改悪発表だよ!もう!!

【2024年8月・12月にも加筆しました】

そこで今回は、楽天カードにおける最新の「改悪」の内容や、乗り換え先候補となる高還元カード情報などを詳しくまとめました。

目次

- 多すぎるんじゃい!近頃の楽天カードの改悪まとめ・目次

- 【最新】2024年12月17日発表の楽天カードの「改悪」について【還元率半減】

- 【2025年1月から改悪】楽天プレミアムカードの「選べる特典」の縮小

- 【2024年8月から改悪】保険料や携帯電話料金などの還元率が半分または5分の1に

- 【2023年11月の請求分から】ポイント還元率は低下した?全楽天カード共通の改悪とは

- 【2023年12月1日から】楽天カード・楽天プレミアムカードの楽天市場特典も縮小へ

- 楽天カードからの乗り換えにおすすめの無料&高還元クレジットカード5選

- 楽天カードから別のカードに乗り換えるべき人・そうでない人とは?

- 楽天カードの改悪への対策とは?おすすめは「サブカードへの移行」

- いつから?その内容は?楽天カードの「改悪」一覧【順次更新】

- 楽天カードの改悪についてのまとめ

多すぎるんじゃい!近頃の楽天カードの改悪まとめ・目次

▲タレコミを受けてこの記事を加筆するわたくし

(あとたしかアイスカフェオレは250円じゃなくて350円だった)

近頃楽天カードの改悪が多すぎて、皆さまがどの改悪を目当てにサイトにいらしてくれたのか分からない!

ということでここしばらくの主な解説付き改悪、つまり「悪い方向の仕様変更」情報をまとめました。

| 発表時期・適用時期 | 改悪の内容 |

| 【2024年12月発表・最新】 2025年3月~適用 | ・海外での還元率半減&海外事務手数料の引き上げ (Visa・Mastercard/ネット決済含む) |

| ・還元率の半減対象となる公共料金や電子マネー等の拡大 | |

| 【2024年12月発表・最新】 2025年2月~適用 | 支払い遅れ時に275円の「回収事務手数料」の付与 |

| 2025年1月~ | 「楽天プレミアムカード」選べる特典の縮小 ┗「選べない特典」になっちゃった |

| 楽天カード ハワイラウンジ、年間利用回数の制限付与 ・無制限 →プレミアム会員:年20回 →その他会員:年10回 ※ブラックは回数制限なし | |

| 2024年8月~ | 保険料や携帯電話料金、NHK受信料支払い時の還元率を引き下げ |

| 2024年4月~ | 海外事務手数料の引き上げ |

| 2023年12月 | 「楽天プレミアムカード」を使って楽天市場でもらえるポイント付与率が +3倍→+1倍(無料カードと同じ)に引き下げ 等 |

| 2023年11月 | 基本のポイント還元が「毎月の利用総額に対し100円に1ポイント還元」から「お買い物ごとに100円につき1ポイント還元」に見直し |

詳しくご覧になりたい「改悪」の内容をクリック/タップして、解説をご覧になってみてください。

【最新】2024年12月17日発表の楽天カードの「改悪」について【還元率半減】

年末に大幅改悪のお知らせ!先行き不安だぜ!!ということで、2024年12月に発表された楽天カードの改悪情報について解説していきます。

【2025年2月~適用】支払い遅れ時の「回収事務手数料」の発生

2025年2月27日以降、楽天カードでの支払いが遅れると275円の「回収事務手数料」なる費用が上乗せされます。

これはなんというか……悪い意味で斬新ですね……

というのもすでに楽天カードには、支払いが遅れた場合に課せられる「遅延損害金」が存在するためです。

(ショッピング枠・年14.6%、キャッシング枠・年20.0%)

もともとの審査難易度が低めということもあり、現在の楽天カードでは、

支払いが遅れがちな人や支払い不能になる人が多く発生する

→遅延損害金だけでは損失の穴埋めができない

という負のループが発生しているのかもしれません。

余計な出費を増やさないためにも、楽天カードの支払いが遅れないよう注意したいところです。

また同じタイミングで、カードの作り直し(再発行)に1,100円の手数料が発生するようになるとのこと。

とは言えこちらは他社でもよく見られる、一般的な内容です。

【2025年3月~適用】海外での還元率半減&事務手数料の引き上げ(Visa・Mastercard)

楽天カードはこれまで「タッチ決済付き・海外旅行保険あり」で海外適性の高いクレジットカードでしたが…。

2025年3月より楽天カードでは、

- 海外での決済(海外サイトでの外貨決済を含む)において、還元率の半減

(Visa・Mastercardのみ) - 海外事務手数料の引き上げ

(2.20%→3.63%/全ブランド共通)

という、外貨決済時の大幅改悪が行われます。

このことから海外に行く機会はもちろん、ネットショッピングで外貨決済を利用する場合においても、楽天カードを利用しづらくなったと言わざるを得ません。

【2025年3月~適用】還元率の「引き下げ」対象の公共料金や電子マネーの増加

楽天カードでは以前から、一部の公共料金の支払いや電子マネーへのチャージ時、ポイント還元率が制限されていましたが…。

2025年3月からは、

- すでに還元率の制限を受けている、大手電力会社「以外」の電力会社

(Looopでんき、ソフトバンクでんき、ENEOSでんき等) - すでに還元率の制限を受けている、都市ガス「以外」のガス会社

(エネライフ、東海ガス、日本ガス、レモンガス等) - ANA Pay、JAL Pay等の一部電子マネー/決済サービス

等での決済も、ポイント半減または1/5(500円につき1ポイント)の対象に加わってしまいます。

大手電力会社やガス会社「以外」で楽天カードを使用している方も、支払い方法を見直した方が良いかもしれません。

プロパンガスでの還元率ダウンなんて初めて聞いたよ

詳細・参考元:楽天カード公式サイト

→楽天カードからの乗り換えにおすすめの無料&高還元クレジットカード5選

【2025年1月から改悪】楽天プレミアムカードの「選べる特典」の縮小

ここからは2025年1月から適用される、「楽天プレミアムカード」(年会費11,000円)の改悪について見ていきましょう。

現行の楽天プレミアムカードには、以下の「選べる特典」が設けられています。

| コース名 | 内容 |

| トラベルコース | ・楽天トラベルで還元率+1.0% ・国際線利用時の手荷物配送が年2回無料 |

| 楽天市場コース | 毎週火曜日、木曜日に楽天市場での還元率が+1.0% |

| エンタメコース | Rakuten TV、楽天ブックスで還元率+1.0% |

ただし2025年1月15日以降に「楽天プレミアムカード」へ申し込んだ方は、自動的に「楽天市場コース」が適用されるとのこと。

「選べない特典」じゃん!!!

「トラベルコース」の特典は海外空港ラウンジサービス付きの「楽天プレミアムカード」とも好相性だったため、こちらは手痛い改悪と言えるでしょう。

ただし2025年1月より前に「トラベルコース」または「エンタメコース」を選択した場合は、引き続き現行の特典を利用できるとのことでした。

そのためこの改悪は、現在すでに「楽天プレミアムカード」をお持ち、かつ今後も継続予定の方には関係のないものとなっています。

もしも乗り換え先候補の「プライオリティ・パス」付きカードをお探しの場合は、以下のページなどをチェックしてみてくださいね。

参考元:楽天カード公式サイト

【2024年8月から改悪】保険料や携帯電話料金などの還元率が半分または5分の1に

2024年5月9日に発表された「楽天カード」の改悪の内容は、以下の条件に該当する場合のポイント付与率の引き下げです。

| 各種保険料の支払い ※主に生命保険会社、損保保険会社への支払い ※ちなみに国民健康保険料は以前から0.2%還元 | 100円につき1ポイント還元 →200円につき1ポイント還元 (1.0%還元→0.5%還元) ※楽天モバイルは還元率の引き下げなし |

| 携帯電話料金の支払い (楽天モバイルを除く) ※各キャリアの合算払い(auかんたん決済等)を含む | |

| NHK放送受信料の支払い | 100円につき1ポイント還元 →500円につき1ポイント還元 (1.0%還元→0.2%還元) |

こちらの「改悪」が適用されるのは、2024年8月1日からとのこと。

該当する保険料や携帯料金、NHK受信料の支払いを「楽天カード」でこなしていたという方は、これらの決済だけでも別カードに切り替えた方が良いかもしれません。

またこの「改悪」は無料カードのみならず、すべてのグレードの楽天カードに適用されます。

公共料金(電気・ガス・水道代)や税金(国民健康保険料を含む)の支払いに対する還元率の引き下げは、2021年からすでに適用されています。

楽天カードを使って公共料金の支払いを行う場合、還元率は0.2%(500円につき1ポイント還元)にしかなりませんのでご注意ください。

詳細・参考元:楽天カード公式サイト

生命保険会社や損保保険会社に対して還元率を冷遇するカード会社ははじめて見ましたね…。重箱の隅をつつくような改悪だ……

対象となる保険会社について詳しくは、こちらの公式サイト からご確認頂けます。

ちなみに上の条件に該当しないお支払いには、今まで通り「原則として100円につき1ポイント」還元が適用されますよ!

【2023年11月の請求分から】ポイント還元率は低下した?全楽天カード共通の改悪とは

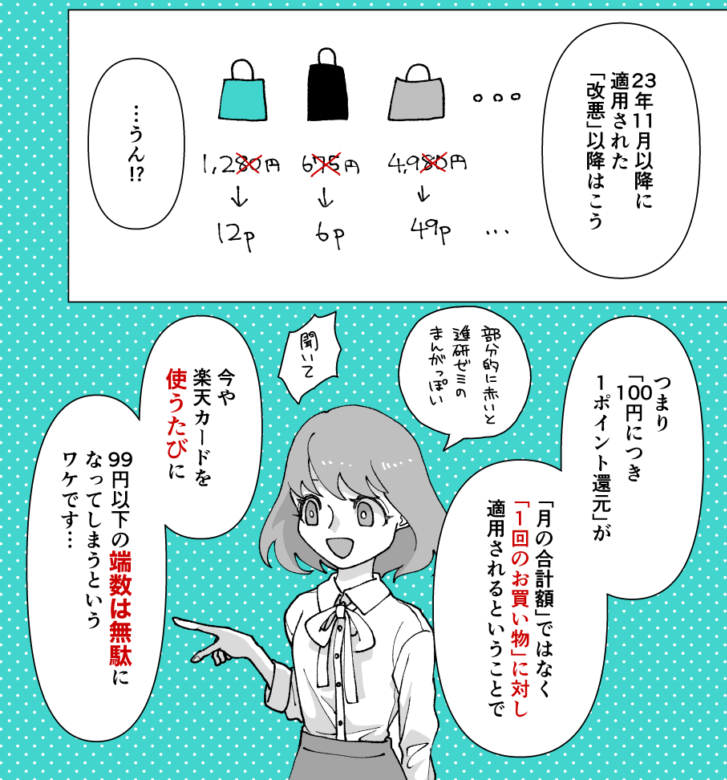

何かと「改悪」が多い楽天カードではあるものの、2023年11月の請求分から適用された仕様変更は「無視できない」という方も多いでしょう。

ここでは全グレードの「楽天カード」に共通する、「実質的な還元率低下」について解説しましょう。

▲2023年11月からの改悪を漫画で知りたい方はこちら!

ポイント還元の対象が「お買い物ごと」となり端数分のポイントを受け取りづらくなった

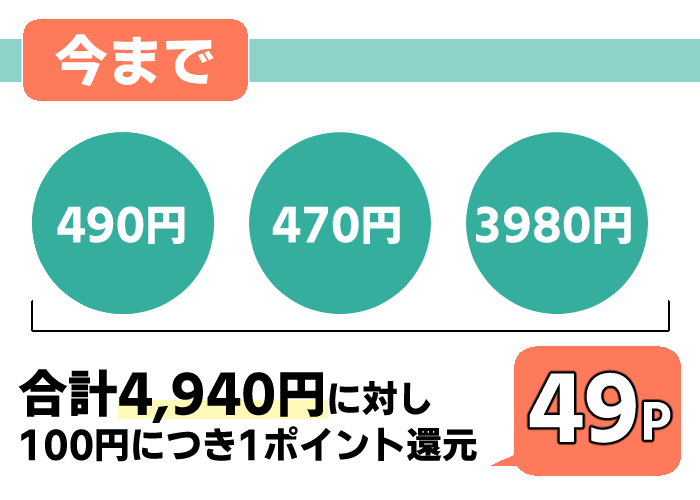

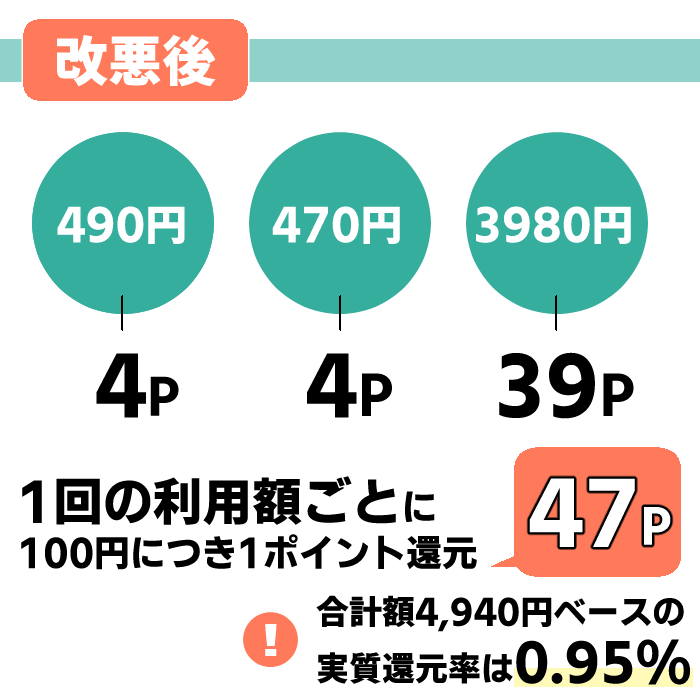

今回の「楽天カード」改悪の内容は、「100円につき1ポイント」の基準が「カードの利用総額」から「1回あたりのカード利用ごと(お買い物ごと)」に変更になったというものです。

…と言っても分かりづらいので、図を作ってみました。

分かりやすくするためにこちらは「1ヶ月で3回のみ楽天カードを使った」場合を想定していますが、たった3回の支払いでも還元されるポイントが減少していることが分かります。

このように今回の「改悪」では、100円未満の端数がポイント還元の対象外となりました。

この仕様変更により、楽天カードを利用する機会が多いほど、実質的なポイント還元率は低下しやすくなると言えるでしょう。

「実質的な還元率の低下」という改悪への対策はあまり現実的ではない

ここで気になるのは現在の「楽天カード」ユーザーが、改悪への影響を減らす対策方法についてですが…。

実際のところ月間利用額ならまだしも、「1回あたりのお買い物額」を完璧に調整することは現実的ではありません。

スーパーやコンビニでのお買い物の際、毎回毎回「99円以下の端数を発生させない」よう気を付けることは困難ですし、端数調整のために出費を増やすような形になれば本末転倒です。

また固定料金などの「調整しようがない出費」も少なくはないでしょう。

今回の改悪が気になるのであれば、素直に「毎月の利用額」をポイント還元等の対象とする他社カードへの乗り換えを推奨します。

ただしこれは、楽天カードを「メインカード」として運用する場合の話です。

楽天カードを「サブカード」にスライドできたなら、改悪の影響を可能な限り抑えた上で、楽天カードならではの特典を利用し続けられます。

→楽天カードからの乗り換えにおすすめの無料&高還元クレジットカード5選

→楽天カードの改悪への対策とは?おすすめは「サブカードへの移行」

【2023年12月1日から】楽天カード・楽天プレミアムカードの楽天市場特典も縮小へ

「実質的な還元率の低下」のせいでやや霞んでしまっているものの、楽天市場を利用する機会が多い方なら、「2023年12月からの改悪」についても知っておきたいところ。

ここからは現在の、そしてこれからの「楽天市場」優待の内容について解説していきます。

【改悪】楽天カード(無料)で獲得できる楽天ポイントの上限は大きく制限された

2023年12月より、楽天カード(無料)における「楽天市場」での月間ポイント獲得可能額が、従来の「5,000」から「1,000」に引き下げられます。

つまり2023年12月からは、無料の楽天カードを使って「楽天市場」で買い物をしても、月1,000を超えるポイントを受け取ることができません。

制限が適用されるのは「税抜き価格に対して1.0%」相当の「楽天カード特典分」に限られるため、楽天ヘビーユーザーでなければあまり影響はないものの、

- 1ヶ月で税抜き10万円以上「楽天市場」を利用する可能性がある方

- 楽天市場を通した「ふるさと納税」等による、多額の出費を予定している方

は注意が必要です。

【改悪】楽天プレミアムカードのポイント付与率が無料カードと同じに

年会費11,000円の「楽天プレミアムカード」は楽天市場において、無料の楽天カードよりも常に「税抜き2%分」ポイントを上乗せされるカードでした。

ですがこの特典は2023年12月に廃止され、楽天市場における還元率は無料の楽天カードと同じ(約3.0%)となります。

この改悪により、楽天プレミアムカードは実質「海外に行く機会がある方専用」のカードとなってしまいました。

加えて楽天プレミアムカードでは、月当たりの楽天市場におけるポイント獲得上限額が15,000から5,000に引き下げられています。

そもそも2022年4月よりポイント付与は「税抜き」価格に対してのみ適用

意外と知られていないのですが、そもそも現在の「楽天市場」におけるポイント還元システムもすでに何度かの「改悪」が施されたものです。

現行の楽天カード(12月からは楽天プレミアムカードも)で「楽天市場」を利用した際にもらえるポイントは、

- 通常カード利用分(税込み価格に対し1.0%)

- 「楽天市場」利用分(決済方法にかかわらず、税抜き価格に対し1.0%)

- 「楽天カード」特典分(税抜き価格に対し1.0%)

ということで、「税込み」3.0%還元には届きません。

本体価格1,000円、税込み価格1,100円の品物を例にして考えると、還元されるポイントは、

- 通常カード利用分11P

- 「楽天市場」利用分10P

- 「楽天カード」利用分10P

の合計31Pで、税込み価格1,100円に対する実質還元率は約2.8%相当と言えるでしょう。

さらに今回の改悪により、通常カード利用分における99円以下の端数は完全切り捨てとなってしまうわけですね…。

楽天カードからの乗り換えにおすすめの無料&高還元クレジットカード5選

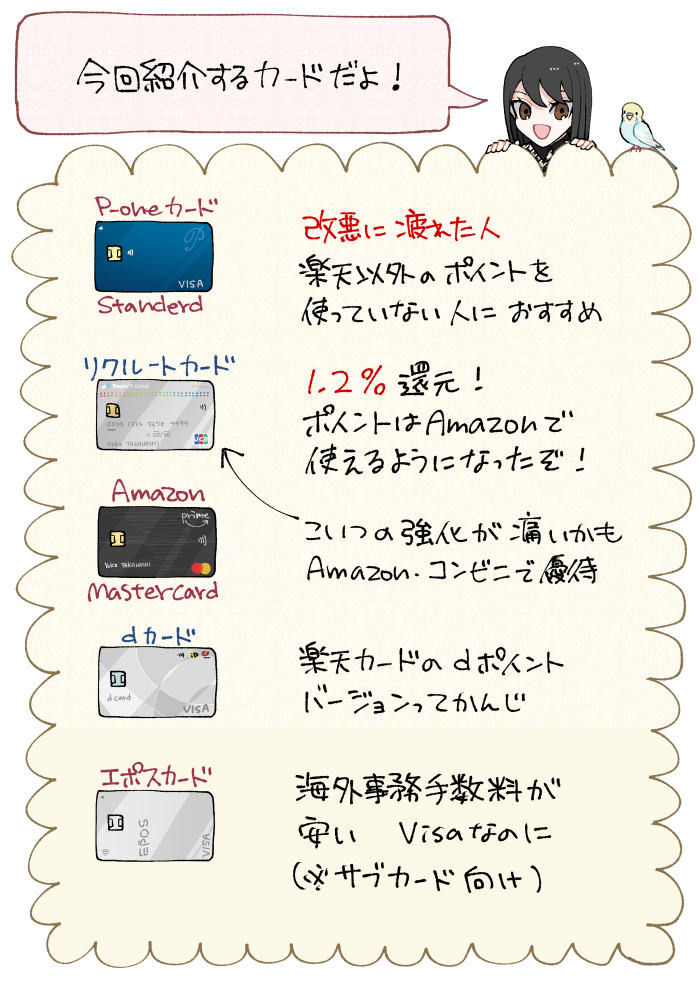

楽天カードから「乗り換え」るなら、具体的にどんなクレジットカードを選ぶのが良いのでしょうか。

ここからは楽天カードの近頃の「改悪」を踏まえた年会費無料の乗り換え先候補を、簡単に紹介させて頂きましょう。

「年会費が有料でもいいからもっと高還元率なカードが欲しい!」という方は、こちらのページからポイント特化カードをチェックしてみてください!

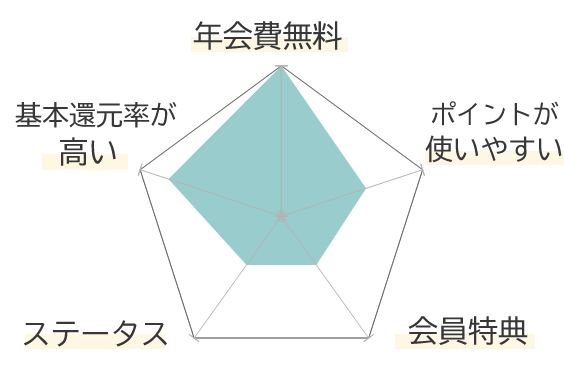

P-oneカード<Standard>は広い層におすすめの「自動1%オフ」クレジットカード

楽天カードからの「乗り換え」先として、広くお勧めしやすいのが「P-oneカード<Standard>」。

このカードの特徴は、ポイントが貯まる代わりに毎月の請求が自動的に1%オフとなる点にあります。

この特性から、「改悪を受けてクレジットカードを乗り換えたいけれど、楽天ポイントよりも使い勝手の良いポイントは無いしなあ…。」という方であっても、一切の損なく利用できると言えるでしょう。

「ポイントを貯めて一気に使いたい」という場合にはあまり向かないものの、特に

- ポイントの使い道や有効期限について考えるのが面倒

- 無料で高還元、そして簡単に使えるクレジットカードがほしい

という方にとっては、楽天カードに代わるお得なメインカードとなってくれるはずです。

個人的には「毎月1.0%減額」というサービスがシンプル過ぎて、改悪の余地がほとんどなさそうな点が推し・ポイントですね…。

(改悪情報の更新に疲れた人!)

さらにMastercardブランドを選んだ場合であれば、海外事務手数料を1.90%に抑えられる点もポイントです。

もちろん1%オフは「お買い物ごと」ではなく、「毎月の請求額の合計」に適用されますよ!

ちなみにJCBブランドを選んだ場合の海外事務手数料は1.60%とさらに低いものの…。

海外(特に欧州圏など)ではJCBに対応していないお店自体が多いため注意が必要です。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

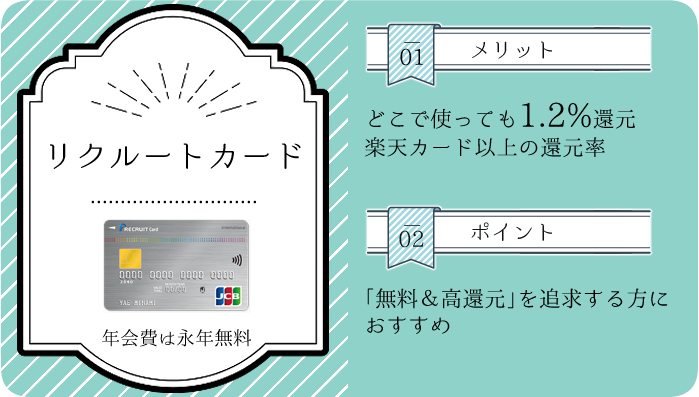

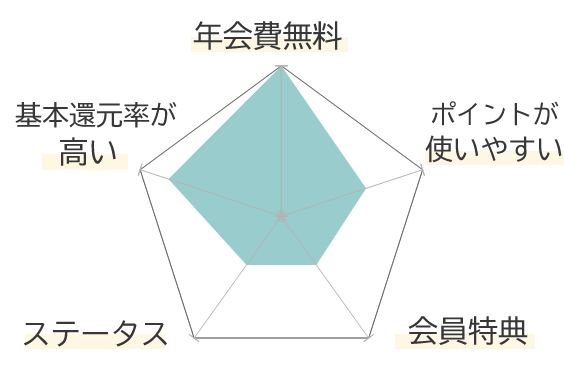

リクルートカードは楽天カード超えの1.2%還元を実現!さらにポイントの使い勝手も向上◎

リクルートカードは年会費無料、そして楽天カードを超える1.2%の高還元率を実現させているクレジットカードです。

さらに海外旅行保険や国内旅行保険、ショッピング保険が付帯することから、無料カードであっても非常にスペックの高い1枚と言えるでしょう。

またこちらのカード、以前はポイントの使い道に難があったものの、2024年3月からは貯めたポイントを直接Amazonで使用可能となりました。

Amazonの利用機会が多い方であれば、「リクルートカード」を使って効率よく貯めたポイントを、無駄なく活用することができるでしょう。

この機会に楽天派からAmazon派に移行したい、という方も要チェックの1枚です!

年会費 | 永年無料 | 基本還元率 | 1.2% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | リクルートポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(VISA、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

- 【JCB限定】新規入会で6,000ポイントプレゼント

- モバイルSuicaへのチャージでもポイント還元

(月3万円まで/1.2%還元はVISA、Mastercardのみ)

- 「タッチ決済」対応は現在JCBブランドのみ

|  |

Amazon Mastercardも無料で高還元、インターネットショッピングとの相性◎

Amazon Mastercardは年会費無料、かつ毎日のお買い物でAmazonポイントを貯められるクレジットカードです。

- 基本還元率1.0%

- プライム会員ならAmazonで2.0%還元

(プライム会員でないなら1.5%還元) - セブン-イレブン、ローソン、ファミリーマートで1.5%還元

- 海外事務手数料がやたら安い(1.63%!)

といった点に魅力を感じるなら、ぜひチェックしたい1枚と言えるでしょう。

…ただし2024年3月から、基本還元率1.2%の「リクルートカード」を使って貯めたポイント(リクルートポイント)が直接Amazonで使用可能になったことを考えると、このカードの優位性は相対的に落ちているかもしれません。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | Mastercard |

還元ポイント | Amazonポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- プライム会員ならAmazonでの還元率2.0%(該当しない場合は1.5%)

- セブン-イレブン、ローソン、ファミリーマートで還元率1.5%

- 申し込みから最短5分程度でカードを使用可能

※9時~19時に独自基準の「即時発行審査」に通過できた方に限る - 年間200万円のショッピング保険が付帯

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | Mastercard |

還元ポイント | Amazonポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- プライム会員ならAmazonでの還元率2.0%(該当しない場合は1.5%)

- セブン-イレブン、ローソン、ファミリーマートで還元率1.5%

- 申し込みから最短5分程度でカードを使用可能

※9時~19時に独自基準の「即時発行審査」に通過できた方に限る - 年間200万円のショッピング保険が付帯

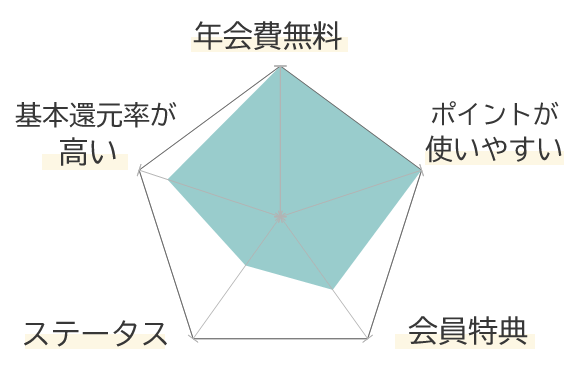

dポイントが貯まるdカードは楽天カードと近い感覚で利用できる

楽天カードと近い感覚で使える「年会費無料で高還元(1.0%)、かつポイントカード機能付き」なクレジットカードの1つが「dカード」です。

- docomoやローソン、ファミリーマートなどのdポイント加盟店を使用する機会が多い

- ポイントを貯めて一気に使いたい

という方であれば、乗り換え先に「dカード」を選ぶのも良いでしょう。

また楽天市場ほど有名ではないものの、docomoの系列にも「dショッピング 」というショッピングサイトがあります。

日々の生活で貯めた「dポイント」を、dポイント加盟店ではなく「dショッピング」で使用するのも一考です。

dカードはdocomoの携帯電話などを使用していない方でも、問題なく入会&利用できますよ!

ただしdカードも楽天カードと同様、「お買い物ごと」に「100円につき1ポイント」が還元されるクレジットカードとなっています。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く) |

※29歳以下限定

- 新規入会で最大2,000ポイントプレゼント

- dポイントカード機能付き

(=dポイント加盟店でいつでもポイント二重取り) - マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※積立額が月5万円以下の場合) - 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

- dカードケータイ補償(1年間、最大1万円)

- 5つのカードデザインを選択可能

|  |

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く) |

※29歳以下限定

- 新規入会で最大2,000ポイントプレゼント

- dポイントカード機能付き

(=dポイント加盟店でいつでもポイント二重取り) - マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※積立額が月5万円以下の場合) - 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

- dカードケータイ補償(1年間、最大1万円)

- 5つのカードデザインを選択可能

|  |

エポスカードはVisaブランドながら1.63%の海外事務手数料をキープ

エポスカードは2024年現在も、Visaブランドながら1.63%の海外事務手数料をキープしているクレジットカードです。

残念!改悪が入って2.20%になりました。

(とは言え改悪後の楽天カードの3.63%よりは低いです)

年会費無料で入会できるため、海外に行ったり外貨を使った通販などを利用する機会が多いなら、このエポスカードを作ってみるのも良いでしょう。

- 無料で海外旅行保険が付帯する

- 海外で普及率が高い「Visaのタッチ決済」付帯

- マルイや対象のレジャー施設、サブスクサービス等で優待あり

といった利点もあることから、サブカードとして持っておいて損はないかもしれません。

基本還元率は0.5%と低めなので、「海外決済+優待用」のサブカードとしての活用がおすすめです!

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | エポスポイント |

|

発行元 | 株式会社エポスカード |

申込条件 | 18歳以上(高校生を除く) |

- 「マルコとマルオの○日間」中、マルイやモディでのお買い物が10%オフ

※マルイの通販サイト も10%オフの対象 - 対象の飲食店やレジャー施設、イベントチケットなどの優待

- 対象の舞台やコンサートで割引などの優待や先行予約

- 継続利用でゴールドカードへ無料招待の可能性あり

- キャラクターデザイン、コラボデザイン多数

|  |

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | エポスポイント |

|

発行元 | 株式会社エポスカード |

申込条件 | 18歳以上(高校生を除く) |

- 「マルコとマルオの○日間」中、マルイやモディでのお買い物が10%オフ

※マルイの通販サイト も10%オフの対象 - 対象の飲食店やレジャー施設、イベントチケットなどの優待

- 対象の舞台やコンサートで割引などの優待や先行予約

- 継続利用でゴールドカードへ無料招待の可能性あり

- キャラクターデザイン、コラボデザイン多数

|  |

楽天カードから別のカードに乗り換えるべき人・そうでない人とは?

サービスの根幹を揺るがすような改悪が続いている「楽天カード」…ではあるものの、今なおこのカードを使い続けるべき人がいることは確かです。

数々の改悪を加味しても、「楽天カード」を利用し続ける旨味があるのは、主に以下の条件を満たす方でしょう。

- 楽天ポイント加盟店を利用する機会が多い

- ポイントアップの対象となる、楽天市場を利用する機会が多い

(※ただし税抜き月10万円以上の決済はNG) - 楽天カードとの組み合わせで1.5%還元を実現できる「楽天ペイ」を使用している

- 【プレミアムカード】海外に行く機会が多い

「楽天ポイントが貯まる」「楽天市場で(改悪を経たとはいえ)優遇を受けられる」という利点は、今なお楽天カードならではのものです。

これらの特典に魅力を感じるのであれば、楽天カードを利用し続ける意味は十分と言えるでしょう。

西友やサニーなど、楽天ポイント加盟店において「簡単にポイントを二重取りできる」ことは確かですしね!

楽天カードの改悪への対策とは?おすすめは「サブカードへの移行」

さて、実のところ「楽天カードならではの利点」とは、楽天カードをサブカードとして使う場合、つまり「優待を受けられる場所でのみ楽天カードを使う」場合にも適用されます。

つまり楽天カードの長所を活かすことを目的とするなら、「楽天カードをどこででも使う」必要はありません。

結果的に、毎日のお買い物を少しでもお得に済ませるためには、

- 楽天ポイント加盟店(西友、ファミリーマート等)や楽天市場、楽天ペイのチャージ等には「楽天カード」を使う

- それ以外の場所では、その他の高還元カード(リクルートカード等)を使う

といった使い分けを行うのがベストでしょう。

これにより、楽天カードの改悪の影響を可能な限り抑えながら、楽天カードならではの特典を利用し続けられます。

いつから?その内容は?楽天カードの「改悪」一覧【順次更新】

正直なところ、楽天ポイントや楽天カードは「改悪」と呼ばれる仕様変更が多いです。

実際の内容はどのようになっているのか、ここ数年の主な「改悪」を一覧の形でまとめてみました。

| 2025年3月 | ・海外での還元率半減&海外事務手数料の引き上げ (Visa・Mastercard/ネット決済含む) ・還元率の半減対象となる公共料金や電子マネー等の拡大 ┗都市ガスや大手電力会社以外も0.2%還元に |

| 2025年2月 | ・支払い遅れ時に275円の「回収事務手数料」の加算 (※遅延損害金とは別途請求) |

| 2025年1月 | ・「楽天プレミアムカード」の海外空港ラウンジサービスが、 何度でも無料→年5回無料に ・「楽天プレミアムカード」の選べる特典が、「楽天市場コース」固定に ┗ただし2025年1月より前に「トラベルコース」等を選択した場合は引き続き利用可能 |

| 2024年8月 | 生命保険や損保会社に支払う保険料、「楽天モバイル」以外の携帯料金に対する還元率が1.0%→0.5%へ引き下げ NHK受信料に対する還元率が1.0%→0.2%へ引き下げ |

| 2024年4月 | 海外事務手数料が1.63%(Visa、Mastercardの場合)から2.20%(全ブランド共通)へ引き上げ |

| 2023年12月 | 「楽天カード」を使って楽天市場でもらえるポイントの上限額が 5,000ポイント→1,000ポイント/月に |

| 「楽天プレミアムカード」を使って楽天市場でもらえるポイント付与率が +3倍→+1倍(無料カードと同じ)に 上限15,000ポイント/月→上限5,000ポイント/月に | |

| 「5と0のつく日」の楽天市場ポイントアップが1.0%減(税抜き価格に適用) | |

| 2023年11月 | 基本のポイント還元が「毎月の利用総額に対し100円に1ポイント還元」から「お買い物ごとに100円につき1ポイント還元」に見直し (=決済ごとに99円以下の端数を切り捨て) |

| 2023年1月 | 【Mastercardのみ】Amazon利用時の還元率が1.0%→0.2%に 【ただし2024年8月から1.0%に復活】 |

| 2022年11月 | 紙の利用明細書の発行手数料が84円→132円に |

| 2022年7月 | 「楽天銀行+楽天カード」利用時の楽天市場におけるポイント付与率が +1.0%→+0.5%に |

| 2022年6月 | 海外旅行保険の「携行品損害」に対する補償が廃止 等 |

| 2022年4月 | 「楽天カード」「楽天市場」利用時のポイント付与が「税込み」価格に対し付与→「税抜き」価格に対しての付与に |

| 2021年6月 | 公共料金や税金などの支払い時、還元率が1.0%→0.2%に |

| 2021年4月 | 「楽天ゴールドカード」を使って楽天市場でもらえるポイント付与率が +3倍→+1倍(無料カードと同じ)に |

※特記がない場合、全グレード共通の仕様変更

こう見ると結構、無視できない仕様変更が多いですよね…。

個人的には現行のサービスやスペックがどうというよりも、「いつまた改悪されるかわからない」というサービスの安定感の無さが気になるように思えます。

ただし仕様変更は「改悪」のみではありません。

楽天ポイント加盟店の増加、「楽天ペイ」との提携など、サービスが向上した面があることも確かではあります。

楽天カードの改悪についてのまとめ

- 2023年8月から、各生命保険会社や携帯料金(楽天モバイルを除く)に対する還元率は0.5%に半減。

さらにNHK受信料に対する還元率は0.2%に大きく引き下げられる - 2023年11月の請求分より、楽天カードの還元率は実質的に低下。

1回のお買い物あたりの「99円以下の端数」がポイント還元の対象外となってしまった - 楽天市場に関する特典や、プレミアムカード限定の優待も縮小中と風向きは悪い

- 還元率の高さを重視するなら、少なくともメインカードは乗り換えたい。

ただし楽天カード限定の優待を加味すると、「サブカード」としての旨味はまだある

悪い方面でのサービス変更、いわゆる「改悪」が多く、不安定さの否めない「楽天カード」。

「楽天ポイントカード付帯」「楽天市場でポイントアップ」といった独自の利点が存在することは確かですが、ポイント還元率の高さを重視たいのであれば、この機会に別のカードを選んでみるのも良いだろうと思います。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大15,000円相当還元!

┗詳細は公式サイト 参照

|  |

年会費 | 永年無料 | 基本還元率 | 1.2% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | リクルートポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(VISA、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

- 【JCB限定】新規入会で6,000ポイントプレゼント

- モバイルSuicaへのチャージでもポイント還元

(月3万円まで/1.2%還元はVISA、Mastercardのみ)

- 「タッチ決済」対応は現在JCBブランドのみ

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。