消費者金融会社「アコム」が発行するクレジットカード「ACマスターカード」。

クレジットカードとしての機能は正直に言って低いものの、このカードには「他社の審査に通過できない人でも発行できる可能性がある」という差別化点があります。

今回はそんなACマスターカードのサービス内容や注意点、そして上手な使い方を中心に、分かりやすくまとめました。

目次

1分で分かる!ACマスターカードのメリット・デメリット

ACマスターカードとは基本的に、「一般的なクレジットカードの審査に通過できない方」に向いたクレジットカードです。

正直なところ、通常のクレジットカードの審査に通過できる方があえてこのカードを選ぶメリットはほとんどありません。

理由は簡単で、このカードよりもお得で使いやすいクレジットカードは山ほどあるからです。

結果的にあえて申込先にACマスターカードを選ぶべきは、

- 信用情報などに問題があり、一般的なクレジットカードの審査に通過できない方

- 今日中にクレジットカード(またはカードローン)を利用したい事情がある方

に限られてくることでしょう。

「自分にはACマスターカードは向いていないかも…?」と思った方は、以下のページ等から別のカードを探してみてくださいね。

他のクレジットカードではなくACマスターカードを選ぶメリットとは

ここからはアコムのクレジットカード「ACマスターカード」を利用するメリットについて、もう少し詳しく解説していきます。

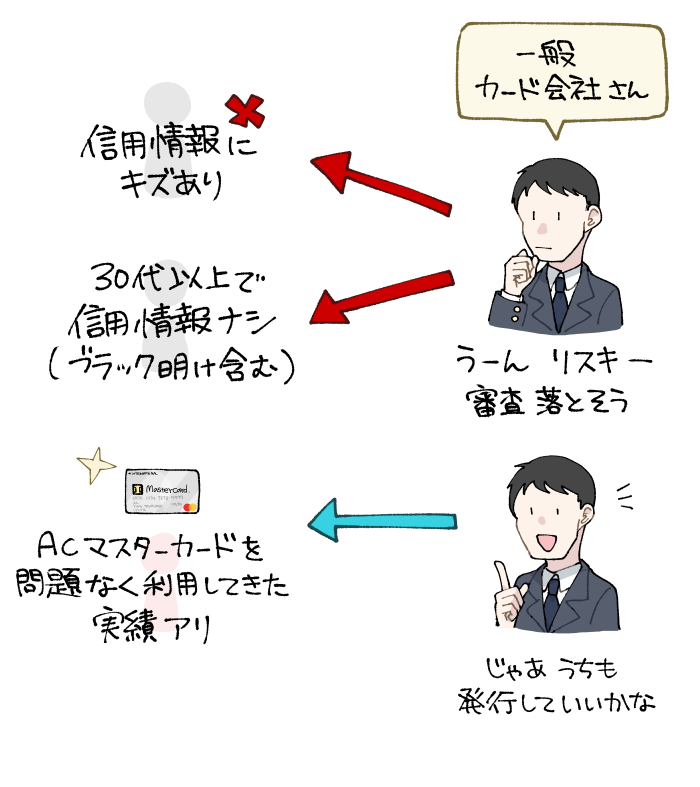

最大の差別化点は信用情報などに難があっても審査に通過できる可能性があること

標準的なクレジットカードと比べた際の「ACマスターカード」最大の特徴は、やはりその審査基準。

実際にこれまで実施したアンケート調査では、

- クレジットカードの支払いを2年以内に1ヶ月以上延滞した

- 端末の分割払いを含む携帯料金の支払いを、5年以内に2ヶ月以上延滞した

といった方の審査通過が確認されています。

信用情報に問題を抱えながら審査に通過できた「ジョン」さんの口コミを見る

ハンドルネーム |

| ジョンさん |

申込時の属性 |

| ・37歳 ・会社員 ・年収290万円 ・他社借入1社20万円 (プロミス) |

信用情報 |

| ・2年以内に、クレジットカードの支払いを1ヶ月以上延滞した(申込時には清算済み) ・5年以内に、携帯電話料金の支払いを2ヶ月以上延滞した(申込時には清算済み) |

契約内容 |

| 金利18.0% 総利用枠50万円 |

このカードを選んだ理由 |

| 審査が緩い、と聞いたから。 |

審査に関する不安 |

| 支払いが遅れたことが何度もあるが、それがどれだけ影響してくるか。 |

自由な口コミ・感想 |

| 支払いが遅れたり収入が低いことなどの懸念を踏まえて前向きに審査してもらえたのが良かったですが、正直金利はかなり痛いです。 |

このように「信用情報が決してクリーンではない状況でも、カードを発行できる可能性がある」というのはACマスターカードの大きな特徴と言えるでしょう。

一度審査に通過してしまえば、ACマスターカードを起点に「良い信用情報(クレヒス)を積み始める」ことも可能です。

いわゆるブラック状態から明けたばかりの方や、ホワイト状態の方が信用情報を回復・向上させるためにはピッタリというわけですね!

ただしACマスターカードは「収入の有無を問わず無職の方」「10代の方」にはカードを発行していません。あらかじめご了承ください。

近隣の無人店舗(むじんくん)を使えば最短即日でクレジットカードを発行できる

ACマスターカードは全国に設置されているアコムの無人店舗にて、曜日を問わず最短即日発行が可能です。

何らかの理由で急いでクレジットカードを作りたいという場合にも、ACマスターカードは有力な申込先候補となり得るでしょう。

ただし一部の無人店舗(自動契約機)は「ACマスターカード」の発行に対応していません。

お近くの店舗の設置場所や、ACマスターカードへの対応状況についてはこちらの公式サイト からご確認頂けます。

ACマスターカードには必ずアコムの「カードローン」機能が付帯します

ACマスターカードはアコムのクレジットカード…ですが、その実態をよく見ると「クレジット機能の付いたアコムカード」と言った方が的確です。

ここで言うアコムカードとはローンカード、つまり現金借入を行うためのカードの意味ですね。

もちろん無理をしてカードローンの機能を使用する必要はありませんが、

- アコムでお金を借りるついでに、クレジット機能付きの「ACマスターカード」を選ぶ

- ACマスターカードを利用中、必要に応じてアコムからお金を借りる

といったことは十分選択肢に入ります。

ちなみにアコムからお金を借りる場合に発生する利息(手数料)の目安は、「借入額に対し月1.5%」程度です。

詳細については以下のページをご覧ください。

Mastercardブランドなので国内外で使用できるお店は多い

ACマスターカードは名前通り、Mastercardブランドのクレジットカード。

このブランドは楽天カードや三井住友カード等でも選択できる、国内外で非常に普及している「国際ブランド」の1つです。

よってACマスターカードが1枚あれば、コンビニエンスストアやスーパー、ドラッグストアはもちろん、

- 街中のほとんどの「クレジットカードを使えるお店」

- ほとんどの「クレジットカードを使えるインターネット決済」

(※ただし3Dセキュア認証が必要な場合を除く)

にて、クレジット決済が可能でしょう。

「ACマスターカード」を使えるお店の数は、楽天カード等の一般クレジットカードと同じということですね!

ApplePayに加えGoogle Payを使ったスマホ決済にも対応

現在のACマスターカードは、何気に「ApplePay」そして「Google Pay」を使ったスマホ決済にも対応済み。

つまりiPhoneやAndroidのスマートフォンに「ACマスターカード」を登録すれば、

にて、「スマートフォンをかざすだけ」での決済が可能となります。

ApplePayに対応しているカード会社は多いものの、Google Pay対応のカードはいまだ希少ですよ!

「パッと見アコムと分からないデザインが好ましい」といった口コミ・評判も確認

現行の「ACマスターカード」のデザインは上の通り。

よほどこのカードに詳しい方でなければ、これを見て「アコムのカード」「消費者金融のカード」と思い至ることはまずないでしょう。

実際、今回実施したアンケート調査においてもカードデザインに対する好感の声を頂戴することができました。

一番ありがたいのはパッと見アコムには見えないこと、初見何のカードかわからない、まるでポイントカードのよう、アコムという文字が入っているとちょっと恥ずかしいという人にも安心です。

24歳会社員・匿名希望

ただし現在流行りの「ナンバーレス化」は未実行。

もしかすると近いうちに、カードデザインが一新されるかもしれませんね。

ACマスターカードのデメリットと注意点

使いようによってはメリットの多い「ACマスターカード」。…ではあるものの、一般の方にとって注意点が多いカードであることもまた事実です。

ここからは、ACマスターカードへ申し込む前に知っておきたいデメリットについて見ていきましょう。

支払い方法はリボ払いのみ・さらに引き落としによる金額設定(一回払い)は不可能

ACマスターカードの支払いシステムは「アコム」のカードローンと同じもの。つまりリボ払い専用です。

お店でACマスターカードを使用し、その支払い方法として「一回払い」と伝えた場合であっても、自動的にリボ払いが適用されてしまいますのでご注意ください。

しかも一般的なクレジットカードの「自動リボ払い」と異なり、アコムには毎月の引き落とし額を増額したり、一括支払いを行ったりするシステムそのものが存在しません。

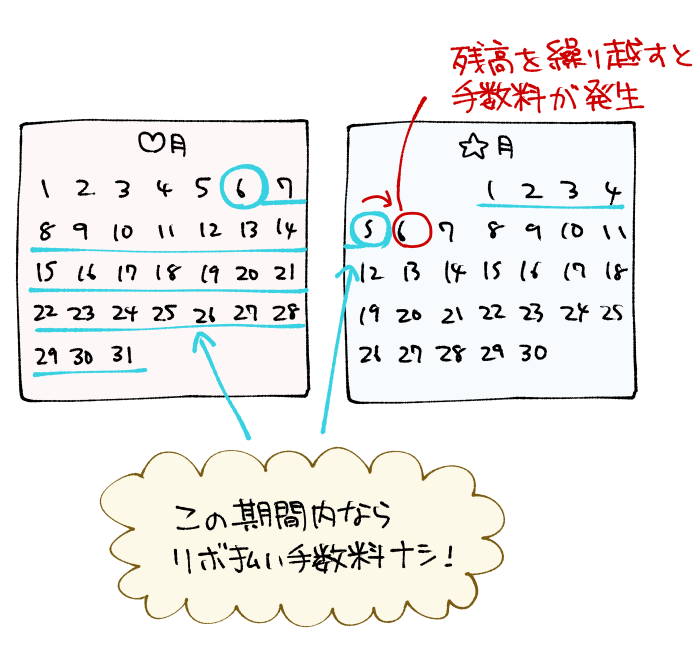

結果として、「リボ払い残高を次回に持ち越させず、手数料を発生させない」ためには毎月「6日になる前」までに、手動で入金を済ませる必要があります。

要はリボ払い手数料を0円にするためには、毎月1回以上の支払い手続きが必要になるということですね…。

→【リボ払いのみ】ACマスターカードで損をしないための支払い方法

基本還元率は0.25%とかなり低い

ACマスターカードの還元システムは、「毎月の利用額のうち0.25%が、自動的にキャッシュバック(減額)される」というもの。

つまりこのカードの基本還元率は0.25%ということで、基本還元率1.0%の楽天カードの4分の1にしかなりません。

言うまでもなく、クレジットカードに「お得さ」を求める方には不向きとなります。

とは言え何年か前まではこのキャッシュバックシステムすら存在しませんでしたから、その頃に比べれば改善されています。

3Dセキュア(ID・パスワードを使ったネット決済)に対応していない

ACマスターカードは3Dセキュア認証、つまりIDやパスワードの入力を必要とするインターネット決済に対応していません。

そのため本来であればMastercardが使えるインターネット上のお店であっても、3Dセキュアを使ったログインができないばかりに、「ACマスターカードを使用できない」という事態は十分に考えられます。

3Dセキュア認証が必要かどうかは、実際に決済を進めるまで分からないことが多いというのもネックです。

クレジットカード本体には「タッチ決済」の機能が搭載されていない

ACマスターカード本体には、「Mastercardコンタクトレス(タッチ決済)」の機能が搭載されていません。

ApplePayやGoogle Payを使用すれば「Mastercardコンタクトレス」を使った支払いも可能ですが、プラスチックのカード1枚では「カードをかざすだけ」での決済は不可能です。

とは言えタッチ決済の機能が付いていなくても、「カードを読取機に挿入して支払う」ことは問題なく可能です。

ETCカードの発行や旅行保険・お得な優待などの標準的なサービスを利用できない

ACマスターカードには、

- ETCカードの発行

- 家族カードの発行

- 旅行保険(海外旅行保険・国内旅行保険)の付帯

- ショッピング保険の付帯

- その他お得な会員サービス・優待など

といった、標準的なクレジットカードに搭載されているサービスが設けられていません。

無いものは仕方ないので、現状を受け入れるしかないというのが実際のところです。

そもそもお得さやサービスを求める人が選ぶようなカードではない、と言えばそれまでなんですけどね…。

審査の結果によってはショッピング枠が適用されない場合がある

ACマスターカードは独立したクレジットカードというよりは、「クレジット機能が付いたアコムカード」。

そして審査にもその実態は反映されているようで、申込者によっては「ACマスターカードに申し込んだのに、ショッピング枠が付かなかった」(=ローン専用カードが発行されてしまった)ということが起こり得ます。

もちろんこの場合は契約を断ることもできますが、起こりうる可能性の一つとして知っておくに越したことはないでしょう。

一般的なクレジットカードと違い、アコムの場合における審査難易度は、キャッシング枠>ショッピング枠ということですね。

ACマスターカードを作るべきはどんな人?アコムのカードの上手な使い方

メリット・デメリットを踏まえた上で、「あえてACマスターカードを選ぶべき人」とはどういった方なのでしょうか?

ここからはACマスターカードを選ぶべき人の特徴、そしてこのカードの上手な活かし方について解説していきます。

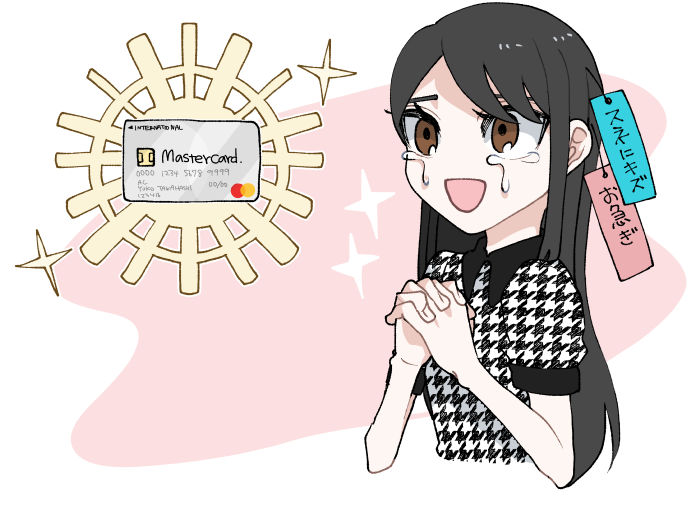

信用情報(クレヒス)を改善・向上したい方(ブラック明け・ホワイト等)

ACマスターカードを上手に活かしやすいのは、やはり「一般的なクレジットカードの審査に通過できない事情がある方」。

具体的に言うと、

- 信用情報に「重度ではない傷」がある方

(※さすがに「5年以内に自己破産」などの重度ブラックは厳しい) - 30代以上で信用情報がない方・消えてしまった方

(いわゆるホワイト、スーパーホワイト)

といった状況にある方ですね。

これらに該当する方が「ACマスターカード」の審査に通過できたなら、このカードを使って「クレジットカードの良い利用実績」を獲得可能。

そしてその利用実績(信用情報・クレヒス)を積み重ねていけば、ACマスターカードよりももっとお得で使用しやすい、一般クレジットカードにも手が届くようになるでしょう。

このようにACマスターカードには、「信用情報に問題がある状態」から「一般的なクレジットカードの審査に通過できる状態」の期間を繋ぐという役割があります。

ただしブラック状態が続いている中で良い信用情報を積んでも、一般的なクレジットカードでの審査通過は困難です。

信用情報やそれに関する問題について詳しくは、以下のページをご覧ください。

即日でクレジットカードやキャッシングを利用したい方

ACマスターカードはかなり貴重な、「本カードを即日発行できる」クレジットカードの1つ。

特定のお店で使える「仮カード」を即日で作れることはさほど珍しくないものの、全世界のMastercard加盟店で使用可能な「本カード」を即日で手に入れられる会社は多くありません。

しかもアコムは全国各地に無人店舗を設置してあることから、地方にお住まいの方でも店舗に出向き、その場でカードを発行することが容易となっています。

よって何らかの事情があって「今日中にクレジットカードを手に入れたい」という方にとっても、ACマスターカードは有力な申込先候補となってくれることでしょう。

ACマスターカードには必ずアコムのカードローン機能が付帯します。

そのためクレジットカード機能のみならず、「今日中にお金を借りたい」という方にとっても便利にご活用頂けますよ!

【リボ払いのみ】ACマスターカードで損をしないための支払い方法

ACマスターカードの支払い方法は「カードローン準拠」。そのため多くのクレジットカードとは仕様が異なります。

ここからはACマスターカードを利用する上で知っておくべき、「損をしないための支払い方法」について解説していきます。

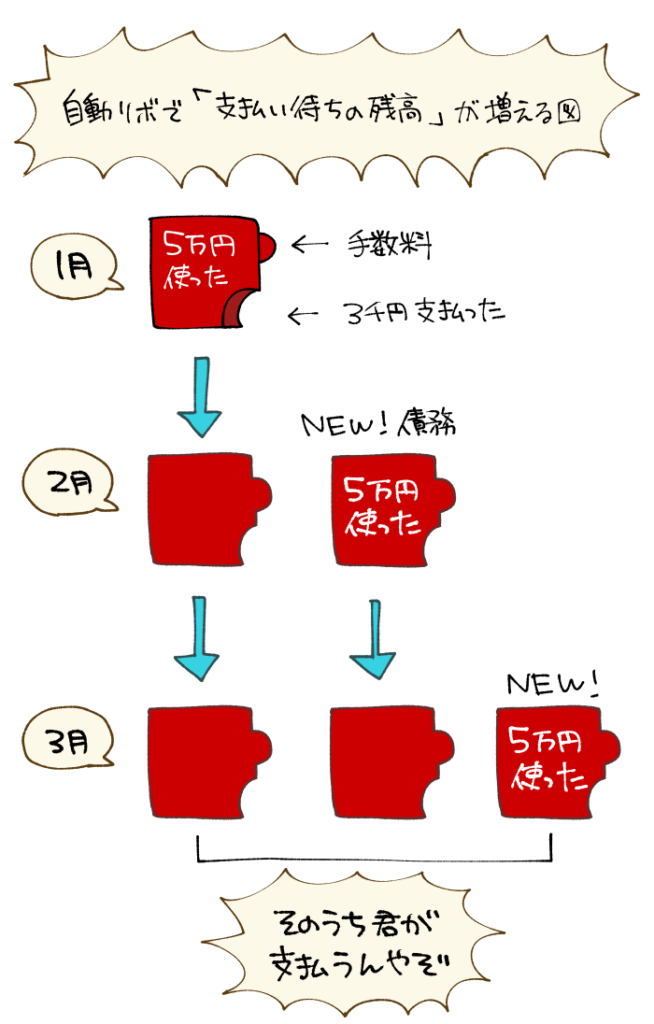

前提として請求を放っておくと勝手に「支払い待ちの残高」が増えていく可能性がある

先にも触れた通り、ACマスターカードは「リボ払い専用」のクレジットカード。

そして毎月の支払い金額は、以下のように「限度額」と「支払い待ちのリボ払い残高」によって決定します。

| 契約極度額(限度額) | 最低支払い額(引き落とし額) |

| 30万円以下 | リボ残高の4.2%以上 ※1,000円未満切り上げ |

| 30万円超~100万円未満 | リボ残高の3.0%以上 ※1,000円未満切り上げ |

| 100万円以上 | 契約者によって異なる (会員サイト、アプリなど参照) |

- 限度額30万円以下かつリボ残高が5万円なら、最低支払い額は3,000円

- 限度額30万円以下かつリボ残高が10万円なら、最低支払い額は5,000円

- 限度額30万円以下かつリボ残高が30万円なら、最低支払い額は13,000円

つまりどういうことかと言うと、仮に「限度額30万円で当月のカード利用額が5万円」の場合、支払いを口座振替に任せておくと、たった3,000円しか引き落とされません。

そして残りの47,000円+手数料分はそのまま次の月に持ち越され、さらに手数料を発生させます。

このようにACマスターカードにおいて、「毎月の支払いを最低額(引き落とし額)のみで行う」ことは非常にリスキーとなっています。

放っておくと「手数料を生み続ける支払い待ちのリボ払い残高」が膨らみ続けかねない、ということですね…。

巷でACマスターカードがヤバいだのこわいだの言われているのは、このシステムのせいでしょう。

支払い待ちの残高には月あたり1.216%程度の手数料が発生(ショッピング枠の場合)

ちなみにアコムを利用する場合に発生しうる、手数料の目安は以下の通りです。

| ショッピング枠 (ショッピングリボ) | 最大で年14.6% ※月あたり1.216%程度 ※手数料が発生するのは「カード利用の翌月6日」から |

| キャッシング枠 (カードローン) | 最大で年18.0% ※月あたり1.500%程度 |

例えば10万円の「支払い待ちのリボ払い残高」を1ヶ月抱えると、その1.216%にあたる1,216円程度の手数料が発生する形となります(実際には誤差あり)。

ただしカードを利用し、「翌月の6日」になるまでの間であれば手数料は発生しません(ショッピングリボの場合)。

「手数料なしの実質一回払い」のためには毎月5日までの全額入金が必要

そんなACマスターカードではありますが、ショッピング枠(ショッピングリボ)を利用する場合、「カードを利用した翌月の5日まで」であればリボ払い手数料が発生しません。

よってこのタイミングまでにすべての「支払い待ちの残高」を清算してしまえば、手数料0円で債務(支払い待ちの残高)を帳消しにできると言えます。

…が、アコムには毎月の引き落とし額を増額するシステムそのものが存在しません。

そのため「手数料0円」でACマスターカードのショッピング枠を使用し続けるためには、毎月5日までに手動で一括入金を済ませる必要があります。

引き落とし額の増額には未対応なので「インターネット」「ATM」等での入金が必須

アコムにおいて利用できる、債務の清算(ショッピングリボの支払い・カードローンの返済)方法は以下の通りです。

| インターネット | ・インターネットバンキングを使い、預金残高をアコムへの支払いに充てる方法 ・1円単位で支払い可能 ・手数料は無料 |

| ATM | ・アコムのATM、または提携ATM(各コンビニATM等)で支払いを済ませる方法 ・アコムATMなら手数料は無料 (提携ATMは110円または220円の手数料発生) |

| 銀行振込 | ・アコムのマイページから確認できる口座に振込を行う方法 ・振込手数料は利用者負担なので注意 |

| 自動引き落とし | ・毎月6日、所定の金融機関の口座から「最低支払額」のみを引き落とし ・一括支払いや増額支払いには対応していないので注意 |

おすすめは手数料無料、かつ1円単位で入金ができる「インターネット」を使った支払いですね。

少し手間はかかりますが、「毎月5日に、支払い待ちのリボ残高をすべて解消する」ことを徹底すれば、手数料0円で「ACマスターカード」を使用し続けることができるでしょう。

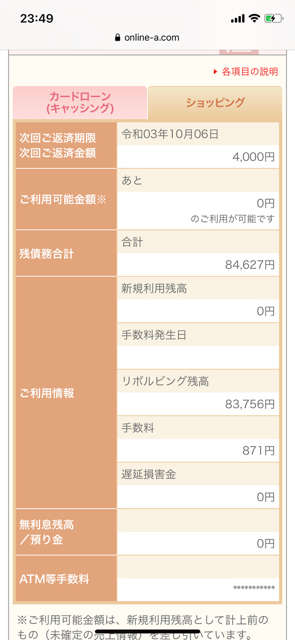

支払い待ちのリボ払い残高の金額については、アコムの公式アプリやインターネット会員サービス等を通して逐一確認できますよ!

▲実際のインターネット会員サービスの画像。

この方のリボ払い残高は83,756円だと分かります。(アンケート回答者提供)

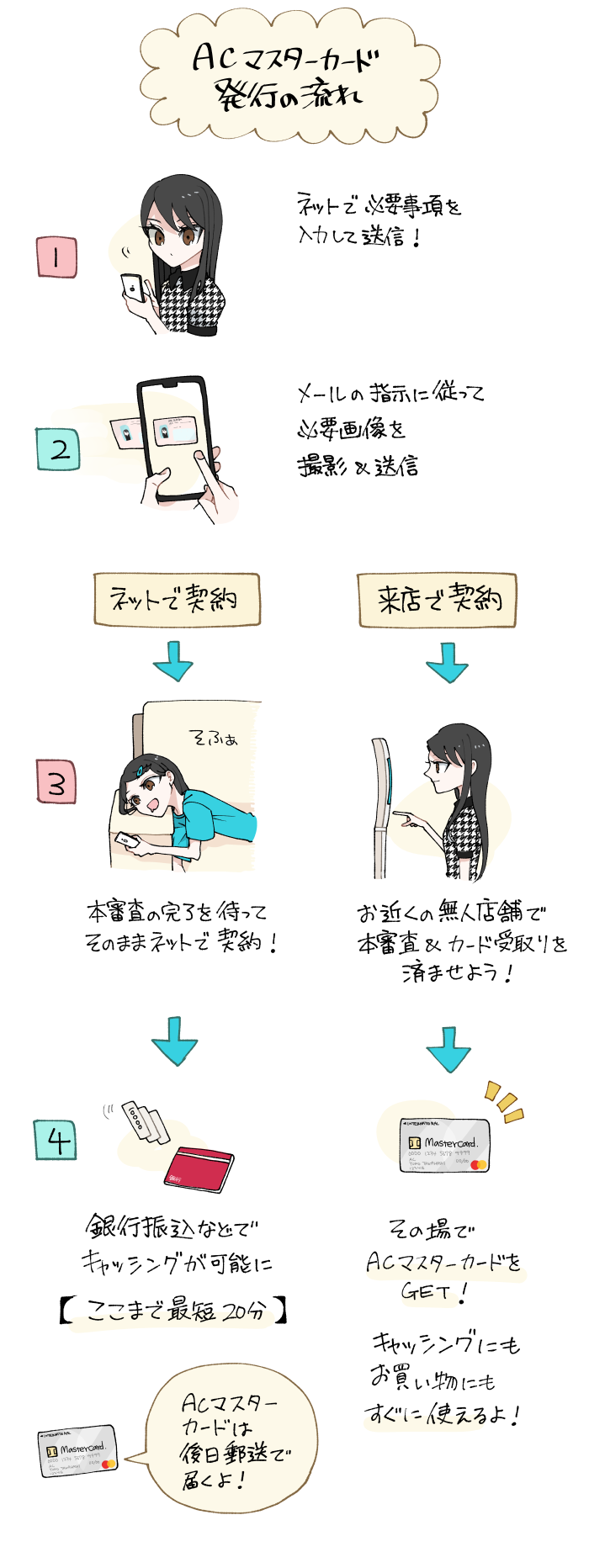

最短20分!ACマスターカードを即日発行する流れ

ACマスターカードを手に入れる流れを簡単にまとめると、以下のようになります。

「インターネット契約」「来店契約」のどちらを選ぶかは、クレジットカード本体がいつまでに必要かによって選ぶと良いでしょう。

カードが今すぐ必要なら「来店契約」を、そうでないなら「インターネット契約」がおすすめです!

ちなみにキャッシング(現金借入)のサービスに限れば、インターネット契約でも最短20分で利用できますよ。

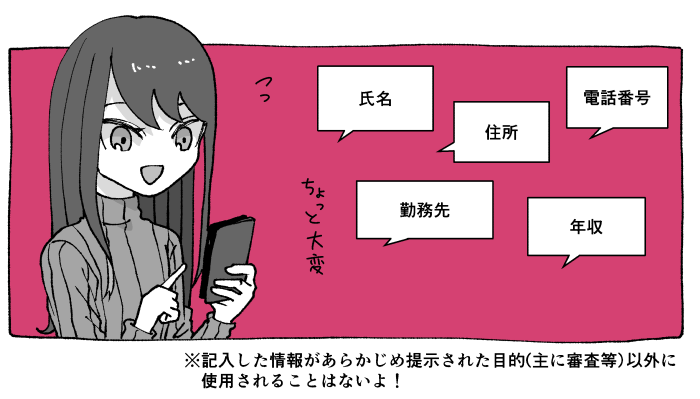

まずはインターネットから申し込みを済ませよう

ACマスターカードへの申し込みは、アコムの公式サイトから進める形となります。

氏名や住所といったカード発行に必要な情報に加え、「年収」「勤務先」などの審査に必要な情報を入力し、送信しましょう。

このとき提供した情報はアコムの「個人情報保護方針」に則って処理され、アコムがあらかじめ定めている目的(審査など)のためにのみ使用されます。

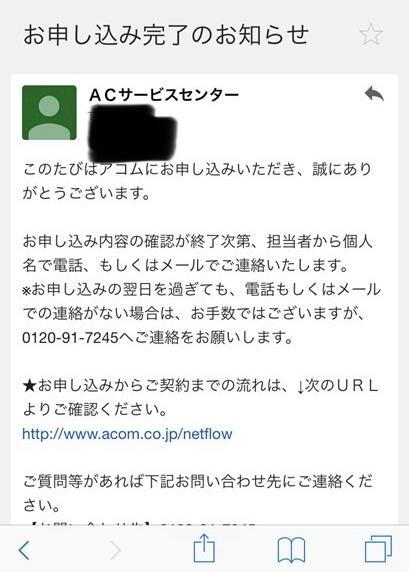

また申し込みが完了した後は、アコムから以下のような自動送信メールが届きます。

▲アンケート回答者提供

ちなみにカード発行をお急ぎなら、最初の申し込みをアコムの店舗で済ませることも可能です。

(おそらくインターネットの方が何かと楽ではありますが…)

アコムは審査の過程で、あなたの携帯電話に申込内容の確認を行う場合があります。

アコムとの契約を急ぎたいのであれば、この段階で審査が滞ってしまわないよう、着信にも気を配っておけると良いでしょう。

ちなみに電話の内容は主に「申込者本人で間違いないか」「必要であればお仕事の内容の詳細確認」等となります。

仮審査に通過したら必要書類の提出を促すメールが届く

▲アンケート回答者提供

アコムの審査は「仮審査」と「本審査」の二段階。

そして入力した情報や信用情報を参考に「仮審査」を突破できたなら、上のような必要書類の提出を促すメールが届きます。

| 本人確認書類 【全申込者必須】 | 以下のうちいずれか1点 ・運転免許証 ・マイナンバーカード ・健康保険証 ・パスポート ┗住所欄のある旧規格のものに限る |

| 収入証明書類 【限度額が50万円を超える方】 【アコムでの限度額+他の貸金業者からの借入額が100万円を超える方】 【その他アコムから要求のあった方】 | 以下のうちいずれか1点 ・源泉徴収票 ・給与明細書 ・市民税・県民税額決定通知書 ・所得証明書 ・確定申告書、青色申告書、収支内訳書 |

※いずれもインターネット提出の場合。

無人店舗を利用する場合については公式サイト参照

各書類は「スマートフォンで撮影+送信」という形で提出可能。コピーを取ったり、郵送を行ったりする必要はありません。

もちろんこのとき送信した書類も、アコムの「個人情報保護方針」に則って定められた用途(主に審査)でのみ使用されますよ!

契約手続きの方法は「インターネット」「無人店舗」から選択可能

「ACマスターカード」本体の受け取り方法は、申し込みの過程で「郵送」または「無人店舗」のいずれかから選択可能。

基本的には、

- カード発行を急がないなら、手間のかからない「郵送」

- 今日~目安として1週間以内にカードが欲しいなら、「無人店舗」

での受け取りを選択すると良いでしょう。

無人店舗でのカード受け取りを希望する場合には、インターネットでの申し込みを済ませた後、メール等での案内に従ってお近くの店舗に出向く形となります。

その後、本人確認書類などを確認したアコムからの承認が降りれば「本審査通過」となり、具体的な利用限度額などを確認できることでしょう。

契約内容に同意ができたら、アコムとの契約は完了となります。

ちなみに郵送でカードを受け取る場合であれば、申し込み~契約手続きまでをすべてインターネット上で済ませられますよ!

契約後はすぐにキャッシング(来店契約ならクレカ決済も)が可能に

本審査に通過し、アコムとの契約が完了したなら、契約方法にかかわらずすぐにキャッシング(カードローン/現金借入)の利用が可能となります。

| 銀行振込 | ・最短10秒で入金 ・振込先の銀行によって振込対応時間が異なるので注意 (詳細:公式サイト) |

| スマホATM | ・「セブン銀行ATM」とアコムのアプリを使ってカードレスでお金を借りられるサービス ・110円または220円の手数料が必要 |

| ATM 【要カード】 | ・アコムのATM、または提携ATM(各コンビニATM等)で支払いを済ませる方法 ・アコムATMなら手数料は無料 (提携ATMは110円または220円の手数料発生) ※来店契約でない場合は郵送でカードを受け取るまで利用不可 |

あなたが利用している銀行が、

- 楽天銀行

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

であれば、土日祝日であっても最短10秒でアコムからの振込を受けられます。

この場合、カードが手元にない「インターネット契約」の方であっても申し込みから最短20分でアコムから必要なお金を借りられることでしょう。

アコムの銀行振込の仕様について詳しくは、こちらの公式サイト情報 をご確認ください。

もしも急いでお金が必要、かつ銀行振込を利用できない状況にある場合には、「スマホATM」等のサービスを活用したいところです。

もちろんACマスターカードを利用する目的がカードローンではなく「クレジットカード機能」にある場合、無理をしてお金を借りる必要はありませんよ!

現在のアコムで在籍確認(勤務先確認)は原則なし

現在のアコムは原則として、電話による在籍確認(勤務先確認)を実施していません。

つまり審査の過程で「アコムが勤務先に電話を掛けてくる」ことは、原則ないということですね!

原則、電話での在籍確認はせずに書面やご申告内容での確認を実施します。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

引用元:アコム公式サイト

「原則」「もし実施が必要となる場合」という記載からは、例外となる方の存在も示唆されていますが…。

仮に在籍確認(勤務先確認)の電話が必要となった場合には、その場で申し込みを打ち切ることも可能。

また電話による在籍確認を行う場合であっても、

(アコム担当者の個人名)と申しますが、××△△(申込者)さんはいらっしゃいますか?

といったごく簡単かつ短時間な電話を受けるだけで済みます。

ちなみに実際にアンケート調査を行ってみたところ、13名中11名が「在籍確認はなかった」と回答されていました。

ACマスターカードの審査に通過できた人・審査落ちとなってしまった人

ACマスターカードの審査にの詳細についてはこちらの個別ページで紹介しているものの、この記事でも概要を紹介させて頂こうかと思います。

| 属性 | 契約内容・審査結果 |

| 年収100万円 アルバイト | キャッシング金利18% 限度額30万円 |

| 年収400万円 会社員 他社借入1社150万円 ┗銀行カードローン | キャッシング金利18% 限度額50万円 |

| 年収290万円 会社員 他社債務1社20万円 ┗貸金業者(プロミス) 2年以内に1ヶ月~のクレカ延滞 5年以内に2ヶ月~の携帯料金延滞 | キャッシング金利18% 限度額50万円 |

| 年収300万円 アルバイト 他社債務1社50万円 ┗ショッピングリボ 5年以内に2ヶ月~のクレカ延滞 | 審査落ち |

こちらはいずれも、何かしらの不安要素を抱えた方の審査結果。

以上の4例だけを見ても、

- 年収が100万円(あるいはそれ以下)のアルバイトでも審査に通過できる可能性がある

- 他社借入が年収の3分の1を超えていても、審査に通過できる可能性がある

(※ただし総量規制の制限に接触する場合を除く) - 信用情報にキズがあっても審査に通過できる可能性がある

- ただし信用情報の問題が、審査落ちの理由にならないわけではない

といったACマスターカードの審査傾向が見えてきますね。

信用情報の問題に対する姿勢については何とも言えない(審査に落ちることもあれば通過できることもある)部分もありますが、一般的なクレジットカード会社とは一線を画する、独自の審査基準を持っていることは確かでしょう。

実際にACマスターカードを利用している方の口コミ・評判

ACマスターカード申込者の詳しい口コミはこちらのページで紹介しているので、こちらの記事ではSNS上の口コミをピックアップし紹介させて頂きましょう。

延滞ブラックだからあと2~3年はクレカ作ったりローンできないはずなのに、ある人からアドバイスを受けてアコムの無人機に行ったら50万円の融資枠とアコマス(アコムマスターカード)作れましたわ。ありがとうありがとう(使わないけど)。元クレヲタなので嬉しい笑

— 水澪(Mio)@BUYMA👗占い🔯 (@Mio_buyer) July 7, 2021

延滞ブラックだからあと2~3年はクレカ作ったりローンできないはずなのに、ある人からアドバイスを受けてアコムの無人機に行ったら50万円の融資枠とアコマス(アコムマスターカード)作れましたわ。ありがとうありがとう(使わないけど)。元クレヲタなので嬉しい笑

— 水澪(Mio)@BUYMA👗占い🔯 (@Mio_buyer) July 7, 2021

ストレスで仕事できなくなって3年かけて復帰して1年半年くらいたって借入とか放置しててブラックだろうし作れないだろうと思ってたけどACマスターカード作れてびっくり。限度額もお客様の最大限までって電話で言われて高くしてもらえたからPC買うときに活用させてもらお。

— てっつい⚓🐧(PC版ステマニ&APEXプレイヤー) (@nikaidou_tettui) April 10, 2021

やっぱり信用ねぇからアコムのACマスターカードだな!!!リボで死ぬけど

— 🎃机さん🎃 (@TSU9E) December 30, 2021

ちなみにバンドルカードからのACマスターカードで生き延びたけど3Dセキュア通らないので使える場所限られたりして本当ダルかった、あとリボ払いは本当に危険だし消費者金融利用してるっていう後めたさもあるから人前でカード使うの恥ずかしかった

— いきる (@nannimonaiowari) September 19, 2022

やはりと言うべきか、その評判は賛否両論ですね。

「信用のない自分でも審査に通過できた」という報告が複数存在する一方、「リボ払い専用」「3Dセキュアなし」といったデメリットへの批判もまた絶えません。

とは言え本質的にACマスターカードが「他社の審査に通過できない方向け」であることを考えると、この口コミ・評判もやむを得ないといったところでしょう。

まあ申し込み先を自由に選べる状況の人が、あえてACマスターカードを選択する意味もありませんしね…。

ACマスターカードに関するよくある質問と回答

ここからは、ACマスターカードに関連するよくある質問にお答えしていきます。

ACマスターカードとアコムの違いは何ですか?

ACマスターカードとは、株式会社アコムが発行する「キャッシング機能付きクレジットカード」の名前です。

三井住友カードが発行している「三井住友カード(NL)」や「Amazon Mastercard」、トヨタが出している「カローラ」…のような関係ですね。

ACマスターカードは海外キャッシングに対応していますか?

はい、Mastercardを利用できるATMであれば海外でもキャッシングが可能です。

必要な現地通貨を、アコムの借入金利(最大で月1.5%程度)をもって引き出せることから、海外に行く際には非常に便利な機能だと言えるでしょう。

実際に私もクレジットカードのキャッシング枠を使ってウィーンでユーロを、台湾で台湾元を引き出したことがあります!

ACマスターカードは分割払いに対応していますか?

いいえ、ACマスターカードは「リボ払い」専用のクレジットカードです。

分割払いやボーナス払いには対応していません。

リボ払いの支払い額を調整して「疑似・分割払い」を行うことは可能ですが、どうしても手間や手数料は発生してしまいます。

キャッシング枠のない「ACマスターカード」は存在しますか?

何年か前までには公式サイトにも「ショッピング枠専用のACマスターカード」の記載があったように記憶しているのですが…。

いつの間にか案内がなくなっていたことから、現在のACマスターカードはすべて「キャッシング枠付き」と考えて差し支えなさそうです。

学生がACマスターカードに申し込む際の親バレのリスクについて教えてください。

20歳以上の学生の方であれば、被扶養者であっても両親などの同意なく「ACマスターカード」への申し込みが可能です。

また無人店舗でカードを受け取れば、(延滞などを起こさない限り)自宅に郵送物が発生することもないでしょう。

つまり「店舗でカード受け取り」を済ませたなら、学生であっても誰にも知られずACマスターカードを取得できる可能性がある、ということです。

とは言え「学生が持っているはずのないお金を持っている」といった間接的な理由や直感から、キャッシング等を知られる可能性までは否定できません。

ACマスターカードにお得なキャンペーンや入会特典はありますか?

強いて言えば、はじめてアコムへ申し込む方であればカードローン金利が「契約日の翌日から30日間」0%となります。

ただしこの入会特典は、ショッピングリボには適用されません。

ACマスターカードのショッピングの限度額はどこで確認できますか?

アコムのインターネット会員サービス、または公式アプリ等からご確認いただけます。

▲実際の公式アプリの利用画面(アンケート回答者提供)

ACマスターカードを使える店・使えない店はどのように判断できますか?

ACマスターカードは全世界の「Mastercard」加盟店にて利用可能です。

例えば来店したお店のレジまわりに以下のような「Mastercard」のマークを見つけることができれば、ACマスターカードを使用可能だと分かります。

▲うちの近所のスーパー(マルキョウ)に実際に貼ってあったもの。

右上がMastercardのマークです。

ACマスターカードのキャッシング枠の金利や利息について詳しく教えてください。

キャッシング枠(カードローン)利用時の利息(手数料)の目安は、「借入残高に対し月あたり1.5%程度」です。

詳細については以下の解説記事をご覧ください。

ACマスターカードについてのまとめ

▲これが””本質””すぎる

- ACマスターカードにおける、クレジットカードしてのサービスは正直微妙。

それでもこのカードを選ぶべきは、

・一般的なクレジットカードの審査に通過できない

(主に信用情報に問題がある方)

・今日中にクレジットカードやローンカードを手に入れたい事情がある

といった、「ACマスターカードではなくてはならない」理由のある方 - ACマスターカードの支払い方法は「リボ払い」のみ、しかも引き落としによる一括支払いは不可。

手数料0円で利用するためには、「毎月6日に、支払い待ちの残高を持ち越さない」(=5日に支払い待ちの残高を0円にする)必要がある - ACマスターカードを通して「良い信用情報」を詰めたら、より条件の良い一般クレジットカード等への審査にも通過しやすくなる

決して万人向けとは言えない「ACマスターカード」ですが、上手く使えば信用情報を改善するための貴重な手段となることも確か。

何らかの理由で一般的なクレジットカードの審査に通過できない状況にあるのなら、このカードを使って状況改善を図ってみるのも良いでしょう。

ただし毎月のリボ払い残高については、可能な限り「6日に持ち越さない」ようお気を付けください!

年会費 | 永年無料 | 基本還元率 | 0.25% |

国際ブランド | Mastercard |

還元ポイント | なし ※自動キャッシュバック |

|

発行元 | アコム株式会社 |

申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

- リボ払い専用、かつ引き落としによる一回払い不可

┗リボ払い手数料を0円とするには「毎月5日まで」に手動で入金を済ませる必要あり - 全国の無人契約機(むじんくん)で本カードの即日受け取りが可能

- 必ずアコムのカードローン(キャッシング)機能が付帯する

※審査結果によってはローン専用カードが発行される

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。