「お得な節税方法」として知名度も高くなったふるさと納税。

ですが「難しそう」「今更手を出すのも…」といった理由で、なんとなくこの制度を使っていないという方も、決して少なくはないでしょう。

実際に私自身や、私の家族もそんなかんじでした。

そこで今回は、ふるさと納税の基本的な仕組みやメリット・デメリット、寄附先の選び方などを中心に、初心者向けの情報を分かりやすくまとめました。

目次

1分で分かる!ふるさと納税のメリット

ふるさと納税のメリットを一言で言うと、「実質負担額2,000円で、さまざまな返礼品を貰える」ことにあります。

「実質負担額2,000円で寄附ができる上限額」は、所得の多さや種類によって異なります。

ですが「2万円相当のお肉やお酒などを、実質2,000円で購入できる」といった一例を見るだけでも、ふるさと納税を利用するメリットは十分と言えるでしょう。

ただし控除されるのは主に「住民税」ですので、もともと住民税を支払っていない人には恩恵がありません。

その他応援したい自治体がある方にとっては、「税金の控除を受けながら、希望する市区町村に寄附ができる」システムにもなり得ます。

ふるさと納税で返礼品を「実質2,000円」で購入できる仕組み

ふるさと納税を通し、「実質負担額2,000円で返戻金が貰える」のはどういった仕組みに拠るのでしょうか?

ここからは給与所得者・事業所得者それぞれにおける、ふるさと納税の基本的な仕組みについて解説します。

給与所得者の場合は「翌年の住民税」が減額される

画像引用元:ふるさとチョイス

確定申告を必要としない、一般的な給与所得者が「ふるさと納税」を行うと、翌年の住民税が減額されます。

上の図を見ても分かる通り、給与所得者の住民税は原則として、毎月の給料から天引きされます。

例えば「ふるさと納税」を通し、24,000円分の住民税の控除(減額)を受けられる方であれば、毎月2,000円分の住民税が減額されると考えて良いでしょう。

ちなみに気になる手続き方法は「自治体から送られてくる書類に免許証などのコピーを添えて返送するだけ」と、非常に簡単です。

→給与所得者が税金の控除を受ける手続きについて(ワンストップ特例制度)

その性質上、住民税非課税世帯の方や被扶養者といった「もともと住民税を支払っていない」方は「ふるさと納税」を通して税金の控除を受けることができませんのでご注意ください。

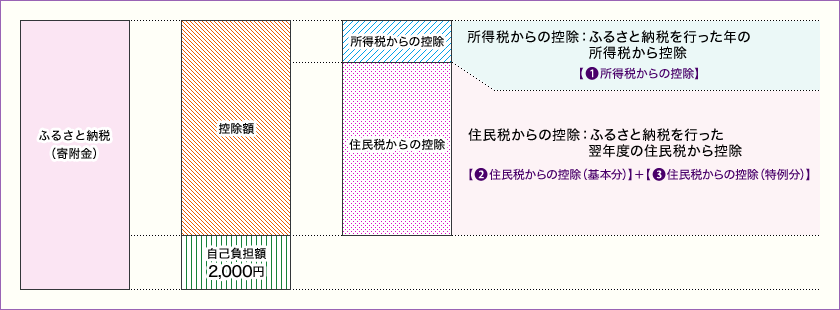

事業所得者の場合は「住民税と所得税」が減額される

画像引用元:総務省公式サイト

確定申告を行う事業所得者や一部の給与所得者の場合、ふるさと納税を行うと、

- 当年の所得税

(ふるさと納税額-2,000円)×所得税の税率 - 翌年の住民税

{(ふるさと納税額-2,000円)×10%}+{(ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率}

の控除を受けられます。

計算式は複雑ですが、「実質2,000円の負担額で返礼品などを受け取れる」という点に変わりはありません。

「お得にふるさと納税を利用する」ことを目的とするなら、上の計算式を理解する必要もないでしょう。

例えば経費を差し引いた後の「所得」が年150万円くらいの方であれば、所得税の控除額は1,750円、住民税の控除額は33,250円くらいが目安となります(詳細後述)。

ふるさと納税の限度額は各サイトの計算ツールを使うのが簡単

ふるさと納税により控除(税金の減額)を受けられる上限額は、

- 給与所得者か事業所得者か

- 収入(所得)が高いか低いか

- 住宅ローン等を支払っているか

- 家族を扶養しているか

といった要素によって変動します。

そして結論から言うと、「いくらまで控除を受けられるのか」知るためにはふるさと納税サイトの計算ツールを使うのがベストでしょう。

例えば「さとふる」の詳細シミュレーション では、収入のタイプや住宅ローン支払いの有無などをもとに、「いくらまでなら無駄なく寄附できるか」を簡単に計算できます。

ここで例えば「35,000円」という結果が出たなら、寄付総額が35,000円になる範囲で、「ふるさと納税」の寄附先を選べるということですね。

ただしインターネットを通じて調べられるのは、あくまでふるさと納税の目安額です。

より詳細な情報を知りたい場合には、お住まいの自治体の市役所に問い合わせを行うのが良いでしょう。

寄附先はインターネットショッピング感覚で簡単に選べる

ふるさと納税は、インターネットショッピングと同じ感覚で寄附先を選び、料金を支払うことができます。

例えば

【超簡単】ふるさと納税を通して税金の控除を受ける方法

ふるさと納税の手続きは難しそう…と思われがちであるのに対し、実際のところは意外と簡単です。

ここからは、確定申告の有無別の「税金の控除(減額)を受ける方法」について簡単に解説します。

【ワンストップ特例制度】給与所得者の場合

「確定申告の必要がない給与所得者」が利用できるのが、ワンストップ特例制度です。

この制度を使うと、返礼品に前後して届く自治体からの書類に対し、

- 必要事項(氏名など)を記入する

- 本人確認書類(運転免許証、マイナンバーカードなど)のコピーを添付する

といった簡単な手続きを行うだけで、翌年の住民税の控除(減額)を受けられることでしょう。

多くの場合、返送用の封筒も同封されていますよ!

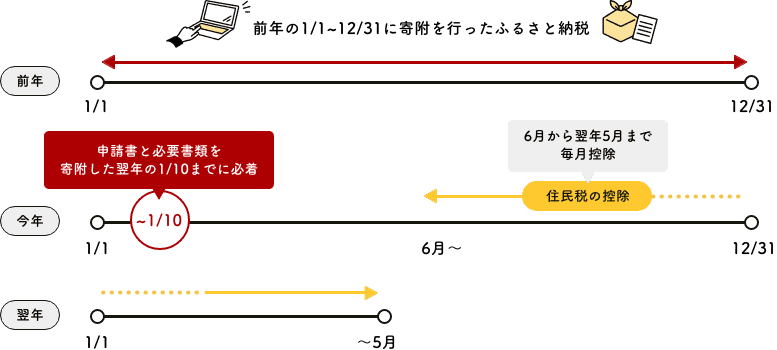

ワンストップ特例制度を利用するためには、「ふるさと納税を行った年の、翌年の1月10日」までに書類を届ける必要があります。

年末年始の郵送物の混雑などを考えると、できる限り早めに手続きを済ませておきたいところです。

「1月10日」の期限に間に合わなかった場合や、年収が2000万円を超える方などは確定申告により寄付金控除の申請を行う必要があります。

※複数の自治体に対し寄附を行った場合には、それぞれの自治体に「ワンストップ特例制度」の書類を送付する必要があります。

※1年間の寄附先の自治体が6以上である場合には、確定申告が必要となります。

【寄付金控除】確定申告を行う事業所得者の場合

確定申告を行う方の場合、確定申告書内の「寄付金控除」の欄に、ふるさと納税を行った金額を記入する形となります。

郵送や持ち込みで確定申告を行う場合、返礼品と前後して届く「寄附金受領証明書」を添えることとなるでしょう。

一方、e-TAXを使った電子申告であれば、受領証明書の提出は免除されます。

寄附金受領証明書は申告方法にかかわらず、5年間保持しておくことが推奨されています。

参考元:e-TAX公式サイト

実際にふるさと納税をやってみた~ふるさと納税パーティ~

▲ふるさと納税でもらった日本酒で実家で蕎麦パーティだ!

と思いきや肝心の返礼品の瓶が写っていない現場

今回は実際に、ふるさと納税サイト「さとふる」を通し、寄附金30,000円の範囲内でふるさと納税にトライしてみました。

写真と感想も併せて紹介するので、寄附先選びの参考にしてみてくださいね。

山形県米沢市の辛口日本酒1,800ml(一升)×2本セット(20,000円)

画像引用元:「さとふる」公式サイト

ふるさと納税でもらいたい返礼品と言えば日本酒だろ!ということで、選んだのが山形県米沢市の「地酒辛口晩酌セット 1.8L×2」。

全く知らない銘柄ではあったものの、「日本酒度7&8の辛口保証」「一升瓶2本」に惹かれて選んだ形です。

醸造所単位で言うと(辛口とは反対方面ながら)「菊姫」がとっても好きなのですが、「未知へのチャレンジ欲求」と「一升瓶の魅力」にあてられてこちらにしました。

結論から言うと2本ともおいしかったので大満足!

特に「東光」は辛口ながら旨味がしっかり感じられて、ふるさと納税とは関係なく購入したいと思いました。

日本酒度で言うと「菊水の辛口」と同じくらいなので、それくらいのテイストが好きな方におすすめです。

ふるさと納税はこういう、新たな出会いのきっかけになるのも良いですよね。

▲生活感に満ち満ちた画像で済まない…。(写真撮った時には記事で使うなんて思っていなかったから…………)

鹿児島県南さつま市のしゃぶしゃぶ用豚ロース1kg(10,000円)

画像引用元:「さとふる」公式サイト

ふるさと納税の返礼品と言えば肉だろ!と思ってまずは牛肉を探してみたのですが、私の予算内だと牛肉ってほとんど買えない(買えたとしてもかなり少量)なんですよね。

ということで今回は、同じ金額でより多く購入できる「鹿児島県産のしゃぶしゃぶ用黒豚」を選んでみました。

調理後の写真が残っていないのですが、こちらもお肉がとってもきれいな桜色でおいしかったです。

生活感に満ち満ちた画像で済まない…。(二度目)

日本酒と同じタイミングで届いたので、この日は日本酒しゃぶしゃぶパーティでした!良い写真が残っていませんが…。

さすがに一升瓶だと1日ではなくならないのが良いですね!

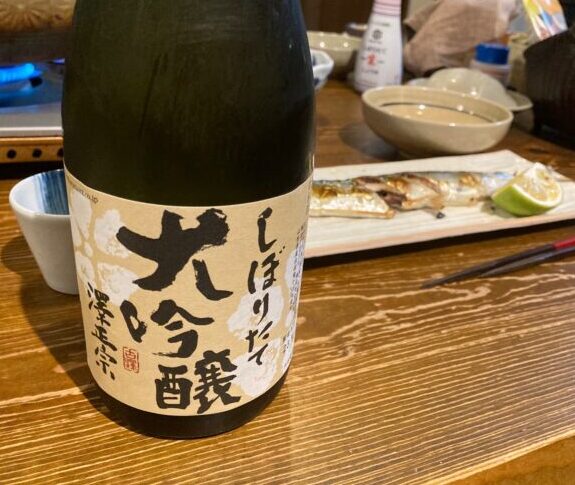

おまけ:妹が注文していた純米大吟醸セット(山形県寒河江市)

同年、ふるさと納税を進めた妹も日本酒を返戻金として頂いていました(酒クズ一家)。

当該返礼品は現在注文できない状態となっているのですが、山形県寒河江市の、大吟醸と純米吟醸、純米大吟醸の3本セットだったと記憶しています。

写真の「しぼりたて大吟醸 澤正宗」は味がしっかりしていて、フルーティな印象でした。こちらもおいしかったです!

生活感に満ち満ちた以下略。

本当にどうでもいいんですけれど、1年間海なし国(オーストリア)にいた結果、秋刀魚と日本酒に何より大喜びする人間になってしまって…。そのタイミングではしゃいで撮った写真です。

ふるさと納税にデメリットはある?

利点の多いふるさと納税ではあるものの、事前に知っておきたい注意点がいくつか存在することも事実です。

ここからはそんなふるさと納税のデメリットについて、簡単に解説していきます。

一時的に負担額を立て替える必要がある

ふるさと納税は、「実質負担額2,000円」で寄附を行い、返礼品を受け取れる仕組みです。

ですが実際に税金の控除を受けられるのは、

- 給与所得者の場合は「翌年の6月から1年かけて」

- 事業所得者(または確定申告を行う給与所得者)の場合は「一部は次回の確定申告時、残りは翌年の住民税の支払い時」

と、タイムラグは決して短くありません。

「一時的に負担額を立て替える」ことに抵抗や不安があるのなら、ふるさと納税は利用しない方が良いでしょう。

例えば給与所得者が限度額の範囲内で35,000円の寄附を行った場合には、翌年6月から1年をかけて、33,000円を取り戻していく形となるわけですね。

今住んでいる自治体に収める税金が減る

ふるさと納税を行うと、「本来現住所に収めるべきだった住民税」が控除(=減額)の対象となります。

そのため今住んでいる自治体に、少しでも多くの税金を納めたいという場合、この制度の利用はおすすめできません。

寄附に必要な料金は本来の返礼品の価格より高い

寄附に必要な代金、つまり一時的に負担しなければならないお金は、本来の返礼品の価格に対して高額です。

例えば静岡県焼津市の返礼品である「ヱビスビール350ml完・1箱(24本)」を受け取るために必要な寄附額は16,000円です。

これに対し、Amazon等で同じ商品を購入しようとした場合、必要な金額は5,000円程度で済みます。

このように返戻金を受け取るために必要な金額は、本来の返礼品の販売価格の2~3倍以上となることは珍しくありません。

とは言え「実質2,000円の負担でさまざまな返礼品を受け取れる」という利点自体は揺らぎません。

つまり寄附先をヱビスビールのみにする場合であっても、「事前に16,000円を支払い、5,000円相当のビールを貰い、後日14,000円を返してもらう」形で、結果としてお得に返礼品を受け取ることができるでしょう。

もちろん寄附できる金額がより多ければ、よりお得に「ふるさと納税」を活用できます。

自営業者や個人事業主の場合、正確な限度額を算出しづらい場合がある

確定申告を行う必要がある人(主に事業所得者)の場合、直近で所得税・住民税の控除を受けるためには「12月31日」までに「ふるさと納税」を済ませなければなりません。

ですが事業所得者の場合、少なくとも年が明けるまでは、自身の正確な年収が分からないという方も少なくはないでしょう。

この場合はどうしようもないので、「年収を低めに見積もって、安全と言える範囲で」限度額を算出することをおすすめします。

所得が「多くて200万円」くらいかな?と思ったら、所得を150万円と想定して限度額の計算を行う…といった具合ですね。

ふるさと納税に関するよくある質問と回答

ここからは、ふるさと納税や寄附に関するよくある質問にお答えしていきます。

ふるさと納税はいつまでに行うべきですか?

確定申告を行わず、「ワンストップ特例制度」を利用する場合には「翌年1月10日」までに自治体からの書類を受け取り、返送する必要があります。

書類が届くまでの日数は自治体によって異なりますが、直近で控除を受けるためには遅くとも12月初旬~半ばまでには「ふるさと納税」を済ませておきたいところです。

一方、確定申告を行う場合であれば、「12月31日」までに寄附が済めば問題ありません。

ただしカード会社や自治体が手続きに時間を取る可能性もあるため、やはり早めに手続きをしておくに越したことはないのは確かです。

いずれにせよ、12月初旬~半ばまでに寄附を済ませれば、直近で控除を受けられることでしょう。

被扶養者がふるさと納税を行うことはできますか?

ふるさと納税自体は可能ですが、控除される税金(主に住民税)をそもそも支払っていない場合には、税制上の恩恵を受けることができません。

結果的に「販売価格より高い値段で返礼品を購入する」結果となってしまうことでしょう。

「この自治体に貢献したい!」という強い意志がない限り、被扶養者がふるさと納税を行う利点はほぼありません。

返礼品は届いたのに、寄附金の受領書やワンストップ特例に必要な書類が付いていません。

寄附金の受領書やワンストップ特例申請に必要な書類は、返礼品と異なるタイミングで届くことも多いです。

実際に私の妹がふるさと納税を行った際には、ゆうパックで返礼品が届いた数日後に、封筒で書類が届きました。

ただししばらく待っても必要な書類が届かない、という場合には自治体に問い合わせた方が良さそうです。

※人気の返礼品や、発送時期が決まっている返礼品の場合は、事前に書類が届く可能性もあります。

各ふるさと納税サイトの違いは何ですか?

自治体によっては特定のふるさと納税サイトとしか提携していない場合があります。

そのため複数のふるさと納税サイトを見比べ、寄附先を選ぶのも良いでしょう。

また「ANAのふるさと納税」など、還元されるポイントの種類に特徴がある場合もあります。

「ANAのふるさと納税」では寄附額100円につき、1マイルが還元されますよ!

同じ自治体に複数回寄附することはできますか?

はい、可能です。

同時に同じ自治体に寄附を行えば、同じタイミングで返礼品を受け取りやすくなったり、ワンストップ特例制度の書類を減らせるといったメリットもあるでしょう。

ふるさと納税でおすすめの返礼品は何ですか?

現時点での「さとふる」のランキングでは、オホーツク海産の冷凍ホタテが人気なようですね。

個人的には山形県米沢市の日本酒「東光」がかなりおいしかったです。辛口日本酒がお好きな方は候補に加えてみてください。

限度額を超えて寄附を行うとどうなりますか?

控除の上限額を超えて寄附を行うと、本来「最低2,000円」である自己負担額が増加します。

例えば本来33,000円の寄附までしか控除を受けられない人が、35,000円の寄附を行った場合、差額の2,000円は自己負担額となります。

(=従来の自己負担額2,000円を追加し、計4,000円の自己負担)

ただしどうしても欲しい返礼品がある場合などには、自己負担額の増加を認めた上で、寄附を行うのもありでしょう。

ふるさと納税で使える支払い方法には何がありますか?

サイトによって異なりますが、今回私が使用した「さとふる」の場合は、

- クレジットカード

(主要ブランドすべてを使用可) - コンビニ決済(5万円未満の場合のみ)

- PayPay

- ソフトバンクまとめて支払い(10万円まで)

- auかんたん決済(10万円まで)

- d払い(10万円まで)

- Pay-easy(5万円未満の場合のみ)

を利用可能でした。

私は普段から使っている、JAL CLUB EST普通カード(VISA)で支払いを行いました。

初めてのふるさと納税についてのまとめ

- ふるさと納税とは、「実質2,000円の負担額で全国の様々な返礼品(特産品)がもらえる」制度

- 控除(減額)されるのは主に「住民税」。住民税非課税世帯や被扶養者に税制上のメリットはないため注意

- ふるさと納税の注意点は「控除を受けるまでは、一時的に寄附金を負担しなければならない」こと

- 事業所得者も給与所得者も、ふるさと納税の手続き自体は超簡単に済ませられる

- 直近の控除を受けるためのタイムリミットは、「給与所得者なら年末までに書類受取+原則として1月10日までの書類到着」「事業所得者なら12月31までの寄附」

普段から住民税を納めている方であれば、「実質2,000円」の自己負担額で様々な返礼品を頂ける「ふるさと納税」。

一時的な寄附金の負担に問題がないならば、できる限り余裕を持った上で寄附を済ませ、素敵な返礼品を頂きたいところです。

最新の情報については各公式サイト情報をご確認ください。