「お得に・手軽に資産運用を始めたい」という方からの人気を集める「クレカ積立」。

プロに投資をお任せする「投資信託」を、小額から購入しながらポイントも貯まるということで、初心者であっても始めやすい投資手段と言えるでしょう。

実際にわたしも少額ですが、手持ちのカードと証券口座で「クレカ積立」をはじめてみました!

今回はそんな「クレカ積立」のメリット・デメリット、そしておすすめカードや証券会社の選び方を、明確な数字という根拠と共にまとめました。

新星「dカードプラチナ」や、三井住友カードの改悪を加味した最新版です!

目次

- 1分で分かる!そもそも「クレカ積立」とは?メリットは何?

- 初心者でも簡単!2024年現在の「クレカ積立」の基本仕様

- クレカ積立を行うデメリット

- 「クレカ積立のお得さ」から選ぶ!証券会社&おすすめクレジットカードのランキング

- 【1.0%~3.0%還元】東急ゴールドカード×SBI証券は年会費6,600円で最大還元を実現

- 【改悪後は1.0%~3.0%還元】プラチナプリファード×SBI証券は高額決済が可能な方ほどお得

- 【最大3.1%還元】dカードプラチナは「月20万円以上」の決済が可能ならお得

- 【1.1%還元】マネックスカード×マネックス証券は年会費無料でクレカ積立を行いたい方に

- 【最大1.1%還元】dカードは2024年7月よりマネックス証券との提携を開始

- 【1.0%還元】セゾンプラチナ・アメックス×大和コネクト証券は日常の決済でも高還元率

- 【1.0%還元】楽天プレミアムカード×楽天証券は海外に行く機会がある方におすすめ

- 【1.0%還元】au PAYカード×auカブコム証券は永年無料でPontaポイントを貯められる

- 【1.0%還元】三井住友カード ゴールド(NL)×SBI証券は年100万円決済が可能なら有力

- 参考:クレカ積立の還元率が1.0%を下回る証券会社とその提携クレジットカード

- 証券会社ごとの「クレカ積立」が可能なクレジットカードの一覧

- 実際に「楽天プレミアムカード」を使ってクレカ積立をやってみた

- クレカ積立に関するよくある質問と回答

- クレカ積立とそれに対応する証券会社やクレジットカードについてのまとめ

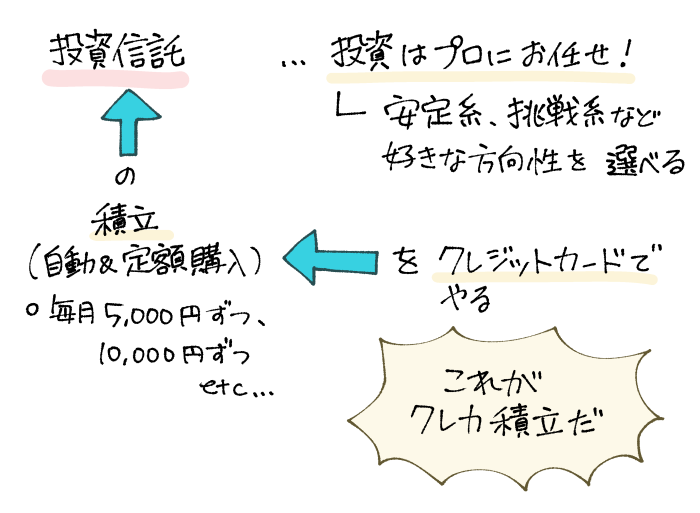

1分で分かる!そもそも「クレカ積立」とは?メリットは何?

クレカ積立とはクレジットカードを使い、毎月お好きな金額の「投資信託」の積立、つまり自動&定額での購入ができるサービスのこと。

購入する投資信託は、それぞれの特徴を見ながらお好きなものを選択することができます。

かなりおおざっぱに言うと、

・日経平均との連動を目指す安定系

・ブイブイ言わせてるアメリカの企業の株を中心に購入する系

・ハイリスクローリターンかもな新興国系

…みたいなかんじですね。

そして投資信託の積立(定期購入)自体は、クレジットカードを使用せずとも可能ではあるのですが…。

「クレカ積立」のメリットはやはり、投資信託の購入額に応じてポイントがもらえること。

例えばわたしが使用している「楽天プレミアムカード」の場合であれば、楽天証券で「クレカ積立」を行ったとき、積立額に対し1.0%のポイントをもらうことができます。

投資信託で得られる(かもしれない)利益に加え、ポイントが貯まるということで、現在この「クレカ積立」が注目されているわけですね。

もし月2.0%の利益を出せる銘柄に、購入時1.0%のポイント還元が上乗せされたらかなりアツいですからね!

とは言えもちろん投資信託商品は、後に価値が上がる可能性もあれば価値が下がる可能性もあります。

クレカ積立(というより投資全般)は、リスクを踏まえた上で行いましょう。

初心者でも簡単!2024年現在の「クレカ積立」の基本仕様

ここからは2024年現在における、クレカ積立の基本的な仕様について簡単に解説していきます。

クレカ積立ができるクレジットカードは証券会社ごとに決まっている

前提として、「クレカ積立」が可能なクレジットカードはごくわずか。

そしてそのカードの種類は、証券会社ごとに厳しく定められています。

例えば「楽天証券」において、クレカ積立が可能なクレジットカードは「楽天カード」シリーズのみ。

また松井証券や野村證券など、「そもそもクレカ積立に対応していない」証券会社も少なくはありません。

→証券会社ごとの「クレカ積立」が可能なクレジットカードの一覧

好きなカードを使って好きな証券会社で「クレカ積立」ができるわけではない…ということですね。

クレカ積立の上限は「月10万円」(2024年3月分に5万円から引き上げ)

「クレカ積立」の上限額は月10万円。以前の上限額は5万円でしたが、2024年3月における内閣府令の改正により、2倍の金額の「積立」が可能となりました。

ただしこちらはあくまで法令で定められた上限額。

証券会社によっては10万円の積立に対応できていなかったり、5万円を超える「積立」の場合にはポイント還元率が制限されてしまったりする場合があります。

→「クレカ積立のお得さ」から選ぶ!証券会社とおすすめクレジットカード

月5万円を超える積立を希望する場合には、証券会社やクレジットカード選びがより重要になるということですね。

クレカ積立の下限はカードによって異なる(一般に100円から)

クレカ積立の法令上限額は月10万円ですが、下限額は証券会社によって異なります。

そしてその金額は、一般に「月100円」(証券会社によっては1,000円)程度。

つまり多くの証券会社では、毎月の「積立」額を100円~10万円の範囲内で自由に選択できます。

1万円分は銘柄Aを、2万円分は銘柄Bを…といったように、合計額が10万円を超えなければ複数の銘柄を「積み立てる」ことも可能ですよ!

NISA口座の併用も可能だが非課税となる証券会社は1つだけ

「クレカ積立」はもちろん、運用益に対して課税がなされないNISA口座(つみたて投資枠なら年120万円まで非課税)とも併用可能。

ただしこのNISA口座は、一人につき一つの金融機関でしか開設できません。

非課税の恩恵を受けて「クレカ積立」を行う場合には、なおさら証券会社選びが重要と言えるでしょう。

ちなみにいったん作ったNISA口座を他社に「乗り換える」ことも不可能ではありませんが、

- 書類の作成・送付といった手間が掛かる

- すでに今年分の取引がある場合、「乗り換え」が完了するのは来年以降となる

といった制約が存在します。

ちなみに課税を承知なら、複数の証券会社で「クレカ積立」を行うことが可能です。

クレカ積立を行うデメリット

ここからは「現金の入金→購入」という方法ではなく、クレジットカードで投資信託商品を購入する(=クレカ積立を行う)際のデメリットについて、簡単に解説していきます。

基本的に月に1度の決まったタイミングでしか積み立てができない

基本的にクレカ積立は、証券会社ごとの決まったタイミングでしか購入・積立ができません。

例えば楽天証券の場合であれば、

- 毎月12日までに積立設定が完了した分を、翌月1日または8日に買付(積立)

というスケジュールが組まれています。

投資信託の性質上、通常の株式よりも金額の上下がゆるやかであることは確かですが…。

「今この金額の投資信託商品を購入したい!」という場合には、「クレカ積立」以外の方法を選んだ方が良いでしょう。

家族カードを使った「クレカ積立」は不可

「クレカ積立」に対応したクレジットカードの多くは「家族カード」の発行に対応しています。

が、家族カードの会員が「クレカ積立」を行うことはできません。

これは「家族カード会員が運用益を得たとき、本会員対しに実質的な贈与を行った」と見なされる可能性(=贈与税が発生する可能性)を否定しきれないためです。

これに関連して、各証券会社は「クレジットカードの名義人と証券会社の口座の名義人が同じであること」を要求しています。

「クレカ積立のお得さ」から選ぶ!証券会社&おすすめクレジットカードのランキング

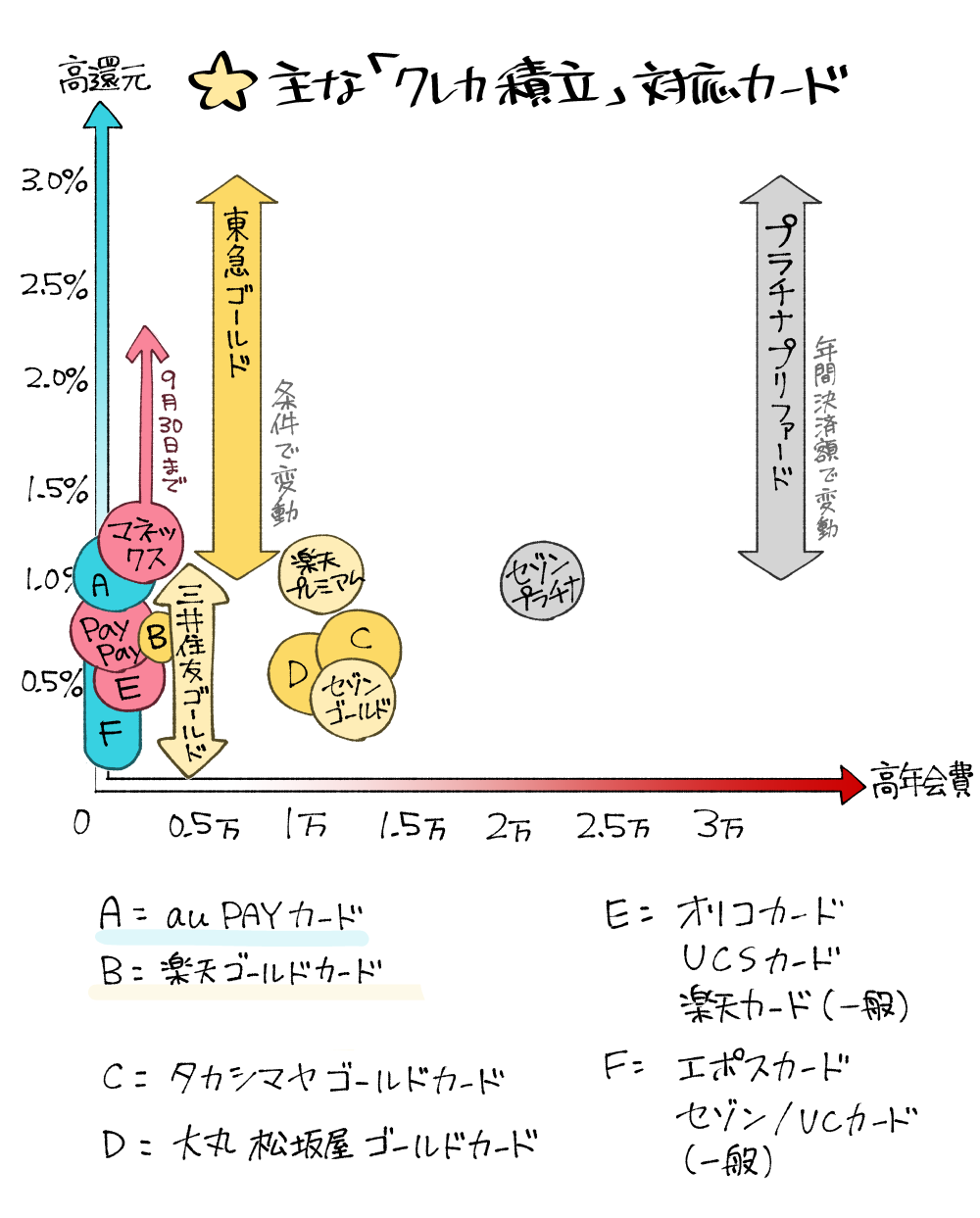

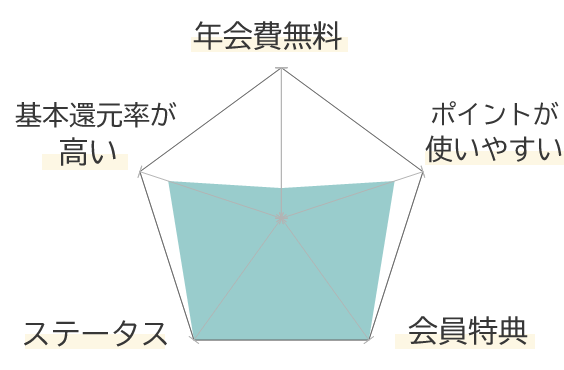

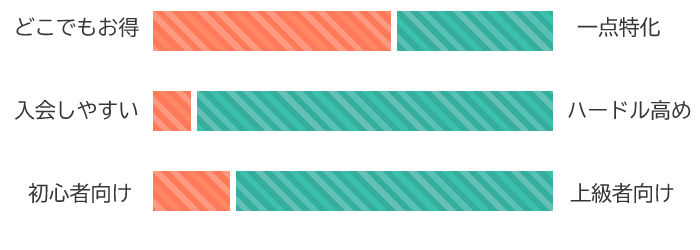

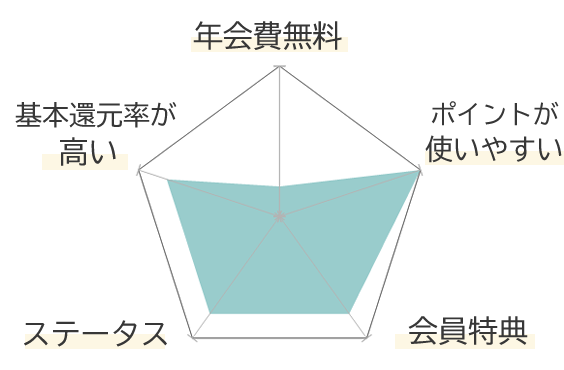

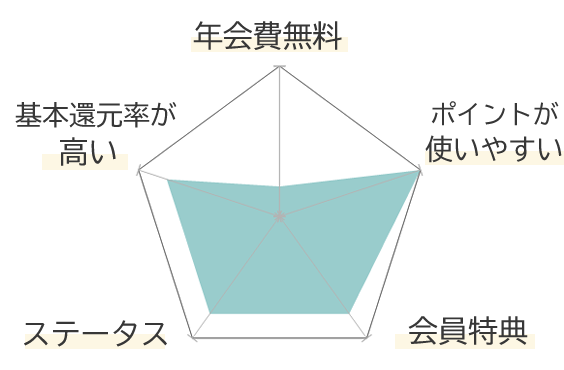

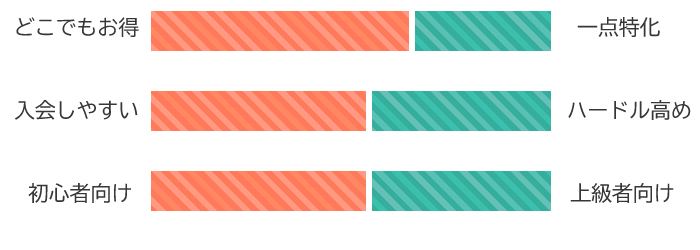

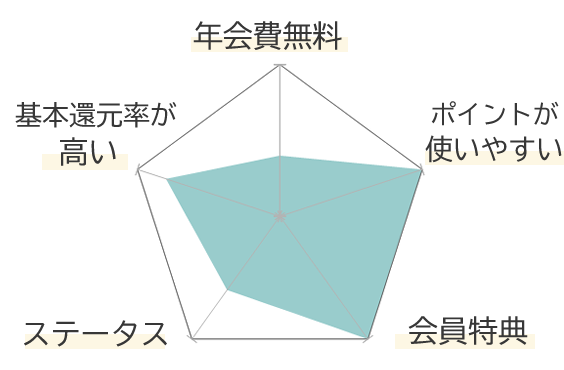

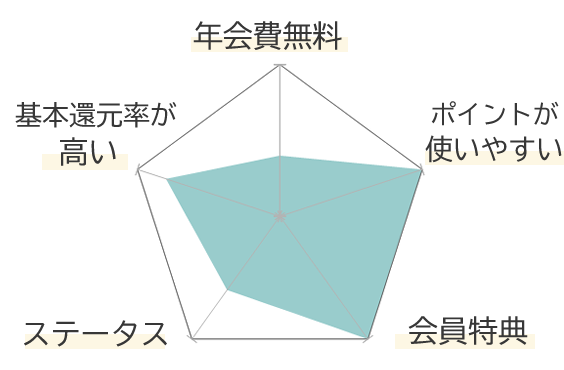

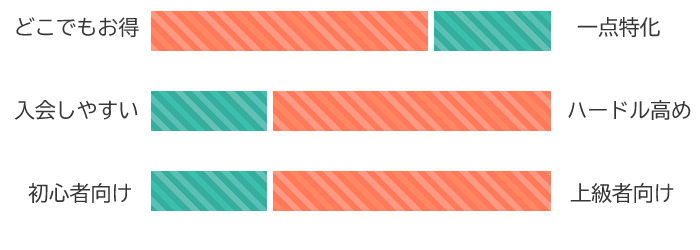

▲クリック/タップで拡大できます

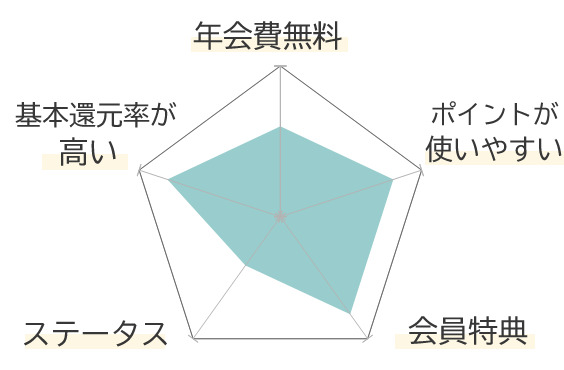

「クレカ積立」に対する還元率(ポイントの貯まりやすさ)は、上の図を見ても分かる通りクレジットカードによって大きく異なります。

そこでここからは、クレカ積立に対し「1.0%以上」の高還元率を実現させているクレジットカードと、その提携証券会社を紹介していきましょう。

【1.0%~3.0%還元】東急ゴールドカード×SBI証券は年会費6,600円で最大還元を実現

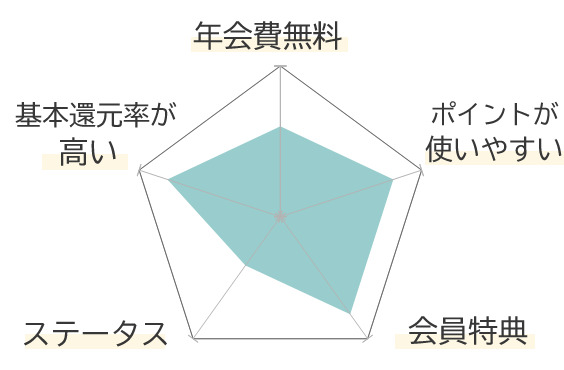

東急ゴールドカードこと「TOKYU CARD ClubQ JMB ゴールド」は、名前通り東急電鉄系のクレジットカード。

こちらのカードを使って「SBI証券」でクレカ積立を行うと、積立額に対し1.0%のポイント還元を受けられます。

さらに以下の条件を満たすことができれば、「クレカ積立」時の還元率を最大3.0%にまで引き上げることができるでしょう。

| 加算条件 | 適用される還元率※ |

| ゴールドカードによるクレカ積立 | 1.0% |

| TOKYU ROYAL CLUB 会員 | +0.25%(シルバー、ゴールド) +0.50%(クリスタルステージ) +1.50%(プラチナステージ) |

| 年齢による加算 | +0.50% (29歳以下) +0.25% (30歳~39歳) |

| 東急カードを年に200万円以上利用 | +0.25% |

| SBI証券投資信託の保有残高が500万円以上 | +0.25% |

| 毎月の積立額が50,000円 (※最大3.0%還元の上限値) | +0.25% |

※還元率の上限は3.0%

同じくSBI証券で最大3.0%還元を受けられる「三井住友カード プラチナプリファード」(後述)と比べると、

- 比較的簡単な条件で1.0%を超える還元率を達成できる

- 年会費が安い(6,600円)

といった利点を持つことから、「コスパ良くクレカ積立を利用したい」という方にとって、特に有力な申込先候補となってくれます。

ちなみにカードの利用で貯めた「TOKYU POINT」はPASMOへのチャージの他、「東急百貨店ネットストア」でのお買い物や「東急ストアネットスーパー」での日用品購入、JALマイルへの交換などに無駄なく活用できます。

年会費 | 6,600円 | 基本還元率 | 1.0% |

国際ブランド | Visa Mastercard |

還元ポイント | TOKYU POINT |

|

発行元 | 東急カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 東急線全線(世田谷線を除く)を「タッチ決済」(またはPASMO)で利用する場合、3.0%還元

┗2024年6月30日までのキャンペーン期間中なら6.0%還元! - TOKYU POINTカード機能付き

- 東急線PASMO購入時のポイント還元率3.0%

- 東急百貨店にて3.0%還元、利用状況によってさらにボーナスポイントプレゼント

- PASMOオートチャージ機能

- 「東急バスノッテチャージサービス」や東急バス利用時のオートチャージで1.0%還元

- 「TOKYU POINTモール」経由のネットショッピングでポイントアップ

- JALマイレージバンク機能付帯

:ゴールドカード限定特典

|  |

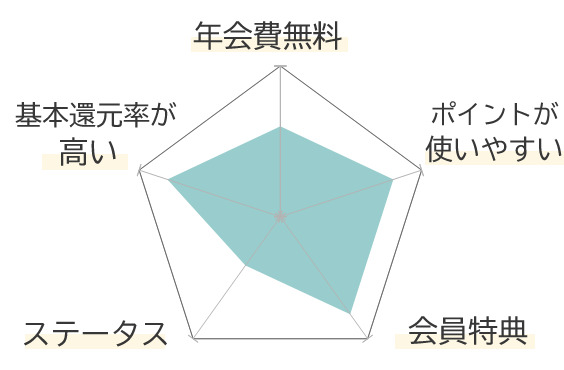

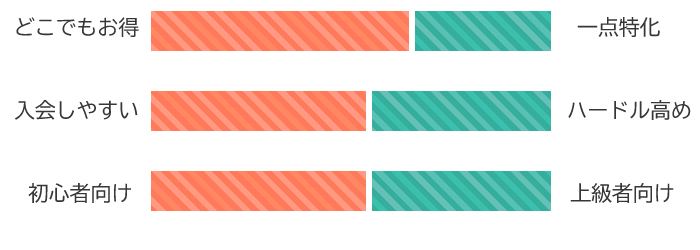

【改悪後は1.0%~3.0%還元】プラチナプリファード×SBI証券は高額決済が可能な方ほどお得

三井住友カード プラチナプリファードは「ポイント特化」のプラチナカード。

目玉となる特典はやはり、SBI証券での5.0%還元でしたが…。

こちらは2024年10月をもって、以下のように改悪されましたのでご注意ください。

| 年間決済額300万円未満 | 1.0% |

| 年間決済額300万円~500万円未満 | 2.0% ※うち1.0%はカード加入月の翌月末頃に継続特典として付与 |

| 年間決済額500万円以上 | 3.0% ※うち2.0%はカード加入月の翌月末頃に継続特典として付与 |

とは言え最大3.0%という還元率は、東急のゴールドカードと並んでSBI証券における「クレカ積立」トップタイ。

また、

- 24時間体制のコンシェルジュサービス付き

- 毎年最大40,000円相当のボーナスポイントが貰える

- 大手コンビニエンスストア等、さまざまなお店でポイント優遇を受けられる

といった点に魅力を感じるなら、SBI証券でのクレカ積立を抜きにしても、有力なメインカード候補となってくれるはずです。

三井住友銀行の口座をお持ちの方(またはこれから開設可能な方)は、特典が追加されるOliveフレキシブルペイの「プラチナプリファード」の選択をおすすめします。

年会費 | 33,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 【2025年2月2日まで】新規入会&クレカ積立の開始等で合計最大68,600円相当プレゼント

- 年間決済額100万円ごとに10,000円相当のポイントプレゼント(年40,000円相当まで)

- プリファードストア(特約店)で還元率1.0%~9.0%

- 外貨ショッピングで還元率+2.0%

- SBI証券「クレカ積立」にて1.0%~3.0%還元

- コンシェルジュサービス

- 対象のコンビニエンスストア・飲食店で最大7.0%還元

- 国内空港ラウンジサービス

:プラチナ限定特典

|  |

【最大3.1%還元】dカードプラチナは「月20万円以上」の決済が可能ならお得

dカードPLATINUM(プラチナ)は、2024年11月25日発行開始の新しいクレジットカード。

こちらのカードは、

- 入会初年度、または月に20万円のクレジット決済が可能である

(※ただし決済額に、クレカ積立利用分を含まない) - NISA口座を利用するか、一般口座で月5万円以下を積み立てる

という条件の達成で、「マネックス証券」でのクレカ積立に対し3.1%の還元を受けられます。

条件はやや厳しい&SBI証券組との差は僅差ですが…。

現在「クレカ積立」で最大の還元率を達成できるのは、このカードと言ってよいでしょう。

打倒プラチナプリファードの強い意思をかんじるぜ

年会費 | 29,700円 | 基本還元率 | 1.0% ※決済ごとに100円につき1ポイント還元、端数切捨て |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 安定した継続収入のある満20歳以上の方 |

- 新規入会またはアップグレードで最大30,000ポイント付与

- docomoの携帯料金または「ドコモ光」の支払いで税抜き価格の最大20.0%還元

※家族の料金、端末料金、ドコモ払いなどは適用外

※最大還元は入会初年度または「月間カード利用額が20万円以上」の場合に適用 - 年間決済額100万円ごとに10,000円分の「選べるクーポン」プレゼント(最大40,000円分)

- マネックス証券「dカード積立」にて最大3.1%還元

※最大還元は入会初年度または「月間カード利用額が20万円以上」の場合などに適用 - dカードケータイ補償(最大20万円)

- 海外空港ラウンジサービス(年10回まで無料)

- ダイニングby招待日和

┗対象のレストランで2名以上でコース料理を頂くとき、1名様分無料

- ahamoボーナスパケット+5GB

- 国内空港ラウンジサービス

- dポイントカード機能付き

- ローソンなどのdポイント加盟店で自動的にポイント二重取り

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

:プラチナ限定特典

|  |

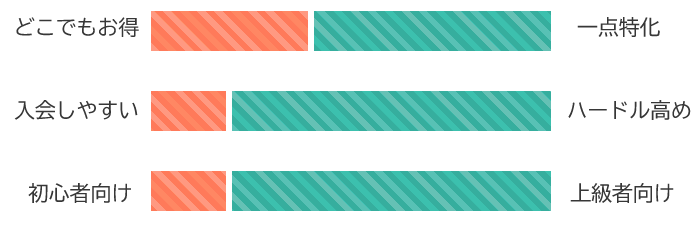

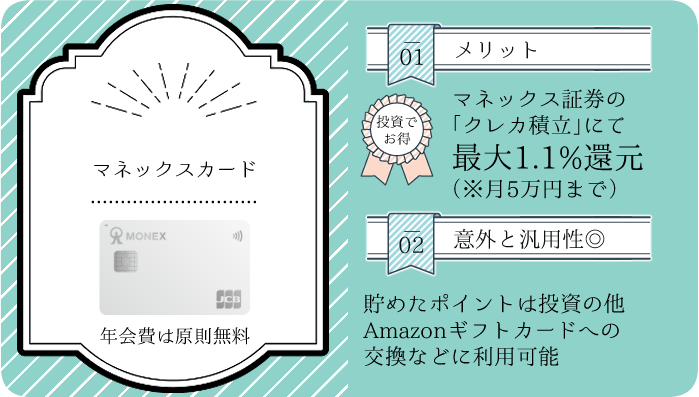

【1.1%還元】マネックスカード×マネックス証券は年会費無料でクレカ積立を行いたい方に

マネックスカードは「マネックス証券」のクレカ積立でポイントを貯められるクレジットカード。

こちらのカードの特徴は、やはり

- 年会費無料(正しくは年1回以上の決済で翌年無料)

- 月5万円以下なら「クレカ積立」時の還元率1.1%

を両立できる点にあります。

「年会費を掛けずに、効率よく5万円以下のクレカ積立を行いたい」という場合には、この「マネックスカード×マネックス証券」を活用するのが良いでしょう。

ただしこちらのカード、申し込みを行う段階ですでにマネックス証券の口座を開いている必要があるため注意が必要です。

年会費 | 550円 ※初年度または前年に1回以上の決済で無料 | 基本還元率 | 1.0% |

国際ブランド | JCB |

還元ポイント | マネックスポイント |

|

発行元 | 株式会社アプラス |

申込条件 | マネックス証券の証券総合取引口座をお持ちの方 |

- マネックス証券での「クレカ積立」にて1.1%還元(月5万円まで)

- マネックス証券の即時出金サービス(通常330円)が月5回分、実質無料(キャッシュバック)

- 申込みの段階でマネックス証券の口座開設

が完了している必要あり

|  |

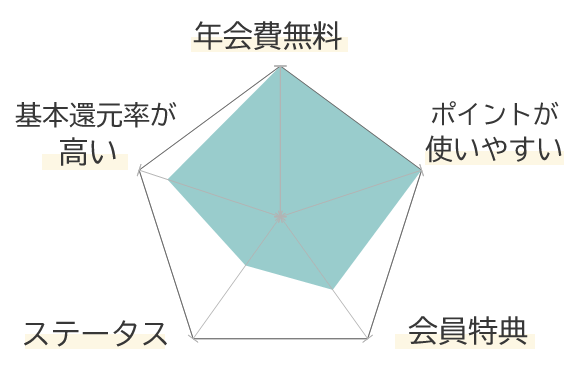

【最大1.1%還元】dカードは2024年7月よりマネックス証券との提携を開始

dカードは2024年7月5日より「マネックス証券」との提携を開始。

これによりマネックスカードと同様、月5万円以下の積立であれば、1.1%相当の還元を受けられるようになりました。

dカードを使用することでもらえるのは、マネックス証券でのポイント投資に加え、さまざまなお店やサービスで利用しやすい「dポイント」。

「無料でお得にクレカ積立を始めたい」という場合には、有力な申込先候補となってくれるはずです。

また年会費11,000円の「dカードGOLD」であれば、

・積立額が5万円超でも「マネックス証券」還元率1.1%を維持

・docomoの通信料に対し10%還元

といった利点が上乗せされますよ!

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く) |

※29歳以下限定

- 新規入会で最大2,000ポイントプレゼント

- dポイントカード機能付き

(=dポイント加盟店でいつでもポイント二重取り) - マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※積立額が月5万円以下の場合) - 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

- dカードケータイ補償(1年間、最大1万円)

- 5つのカードデザインを選択可能

|  |

年会費 | 11,000円 | 基本還元率 | 1.0% ※決済ごとに100円につき1ポイント還元、端数切捨て |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く)で安定継続収入がある |

- docomoの携帯料金または「ドコモ光」の支払いで税抜き価格の最大10.0%還元

(※家族の料金、端末料金、ドコモ払いなどは適用外) - 入会特典で最大5,000ポイント相当がもらえる

- dカードケータイ補償(3年間、最大10万円)

- 年間決済額100万円に到達したとき10,000円分の「選べるクーポン」プレゼント

- マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※最大10万円/月) - 国内空港ラウンジサービス

- ゴールド会員限定デスク

- ahamoボーナスパケット+5GB

- dポイントカード機能付き

- ローソンなどのdポイント加盟店で自動的にポイント二重取り

- 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

:一般カードにない特典

|  |

【1.0%還元】セゾンプラチナ・アメックス×大和コネクト証券は日常の決済でも高還元率

セゾンプラチナ・アメリカン・エキスプレス・カードは、コストパフォーマンスに優れるプラチナカードの一角。

「大和コネクト証券」のクレカ積立にて1.0%相当の還元を受けられる他、

- SAISON MILE CLUBへの加入(※2024年7月より年5,500円)で1.125%相当の「JALマイル」還元を受けられる

- 比較的安価な年会費で、コンシェルジュサービスや海外空港ラウンジサービス等のプラチナ特典を利用できる

といった点にあります。

「還元率や特典に優れるカードを使いながら、ついでにクレカ積立も行いたい」という需要を満たす、高コストパフォーマンスなカードと言って良いでしょう。

年会費 | 22,000円 | 基本還元率 | 実質2.25%~ ※SAISON MILE CLUB登録時 |

国際ブランド | American Express |

還元ポイント | JALマイル ※SAISON MILE CLUB登録時 |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方 |

- コンシェルジュサービス

- 国内空港ラウンジサービス

- 海外空港ラウンジサービス

- 航空機遅延補償や手荷物紛失補償を含む充実の付帯保険(最高1億円)

- 対象のレストランを2名以上で利用したとき1名分のコース料理が無料

- 国際線利用時に手荷物配送が1つ無料(往路・復路)

- 対象のレジャー施設やサブスクサービス、飲食店などで優待

- その他対象のゴルフ場やホテル、ライフスタイル特典など多数

- 対象のホテルでお部屋のグレードアップ等の優待を受けられる「Tablet Plus 」(本来年9,900円)を無料で利用可能

- 「大和コネクト証券」のクレカ積立で1.0%相当の「永久不滅ポイント」付与

- 【改悪情報】2024年7月より「SAISON MILE CLUB」加入に5,500円の追加年会費が必要

※年間積算マイルが15万マイル到達なら次年度無料

|  |

【1.0%還元】楽天プレミアムカード×楽天証券は海外に行く機会がある方におすすめ

楽天プレミアムカードは、「楽天証券」のクレカ積立にて1.0%相当のポイント還元を受けられるクレジットカード。

また11,000円という年会費は、海外空港ラウンジサービスを無料で利用できるカードの中では破格の低価格となっています。

その性質上、このカードは特に海外に行く機会がある方におすすめの1枚と言って良いでしょう。

実際にわたしも海外の空港などを利用する機会があったので、このカードをサブカードとして作成しました。

ちなみに海外に行く機会がない方が「楽天証券」でクレカ積立を行いたい場合、年会費の差額を考えると「楽天ゴールドカード」(クレカ積立で0.75%還元)を選んだ方がお得となります。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス

(プライオリティ・パスのプレステージ会員資格の付帯)

※2025年以降は年に5回まで無料/2024年までは何度でも無料 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|  |

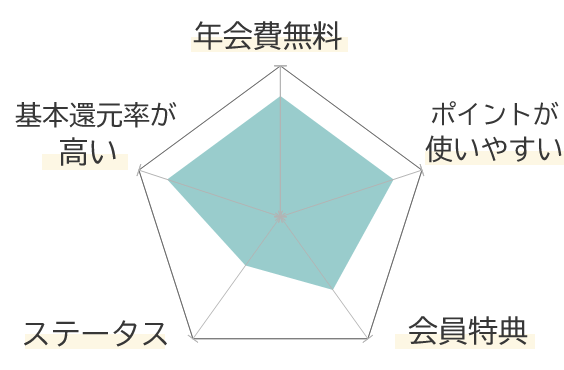

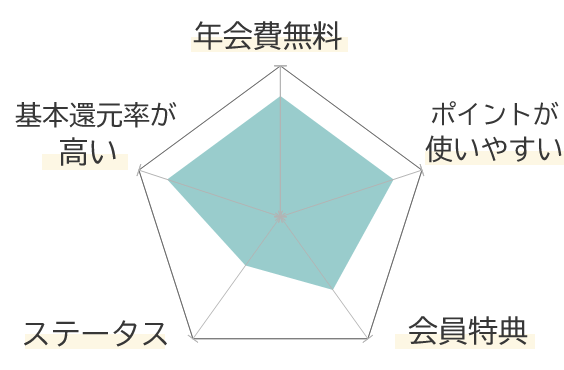

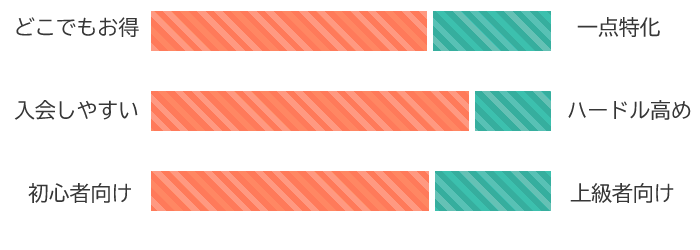

【1.0%還元】au PAYカード×auカブコム証券は永年無料でPontaポイントを貯められる

au PAYカードは「auカブコム証券」のクレカ積立にて、1.0%相当のPontaポイントを獲得可能。

さらにこのカードは、

- 年会費が永年無料

(以前は条件付き無料でしたが改善されました) - 「auカブコム証券」以外の場所で使用しても高還元(1.0%)

と、非常に申し込みやすい性質を持っています。

特に普段からau系の携帯電話を使用している方、あるいはPontaポイントを貯めている方にとっては、有力な申込先候補となってくれることでしょう。

au PAYカード(一般)の「クレカ積立」還元率は2024年12月設定分より0.5%に改悪されました。

ゴールドカード(年会費11,000円)の還元率は据え置き(1.0%)ですが、これからカードを作る場合は注意が必要です。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | auフィナンシャルサービス株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- au系の回線契約があるなら入会特典で最大10,000ポイント貰える

- au PAYマーケット でポイント還元率+0.5%

- Pontaポイント加盟店ならポイントの二重取りができる

(ただしPontaポイントカード自体は付帯しない) auカブコム証券「クレカ積立」でも1.0%のポイント還元

【改悪】クレカ積立還元率は0.5%に引き下げられました。

※入会特典の適用時を除き、au PAYへのチャージにポイント還元は適用されないため注意

|

|

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | auフィナンシャルサービス株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- auの携帯料金またはauひかりの支払いで最大10.0%還元

(通常還元率1.0%+au代金の「税抜価格」に対し9.0%還元) - 入会特典で最大20,000ポイント相当がもらえる

(au、UQmobile、pevoユーザーのみ) - au PAY(スマホ決済)との併用で1.5%還元

- 「au PAY マーケット 」「auでんき・都市ガスfor au」でポイント還元率+2.0%

- 国内空港ラウンジサービス

- ゴールド会員限定デスク

:ゴールド限定特典

|  |

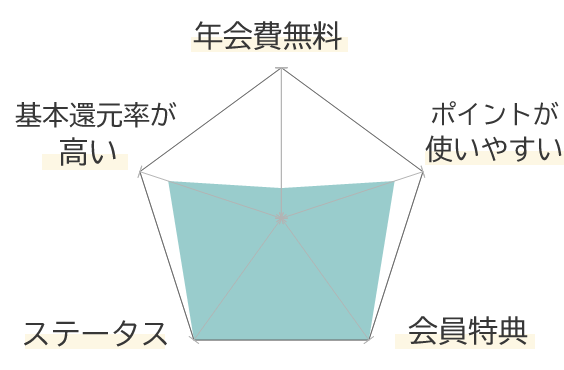

【1.0%還元】三井住友カード ゴールド(NL)×SBI証券は年100万円決済が可能なら有力

三井住友カード ゴールド(NL)は、前掲のプラチナプリファードの下位にあたるクレジットカード。

ですがこちらのカードでも、SBI証券の「クレカ積立」にて最大1.0%のポイント還元を受けられます。

さらに、

- 一度でも年間決済額が100万円に達したなら、以後の年会費が永年無料

といった特徴を持つことから、このカードを「1年目のみ積極的に利用し、以後は無料のサブカードとして活用する」というのも良いでしょう。

…ただし「プラチナプリファード」と同タイミングでの改悪により、こちらも最大還元を受けるため、以下の条件が発生しているため注意が必要です。

| 前年度の利用額 | クレカ積立の還元率 |

| 10万円未満 | 0.00% |

| 10万円~100万円未満 | 0.75% |

| 100万円以上 | 1.00% |

※初年度は1.0%還元

参考元:三井住友カード公式サイト

三井住友銀行の口座をお持ちの方(または新規で開設できる方)は、限定特典が追加される「Oliveフレキシブルペイ」のゴールドカードの選択をおすすめします。

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- SBI証券「クレカ積立」にて最大1.0%還元

※2024年11月~は前年度決済額100万円以上が条件 - ゴールド会員限定デスク

- 対象のコンビニや飲食店で「スマホのタッチ決済」時、7.0%還元

(条件を満たせば最大20.0%還元) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 最短5分でデジタルカード発行

- 三井住友カード(NL)から無料でアップグレード可能

:ゴールド限定特典

|  |

参考:クレカ積立の還元率が1.0%を下回る証券会社とその提携クレジットカード

ここからは、「自分が利用/検討している口座やカードの還元率はどうなっているの?」という方に向け、惜しくも還元率が1.0%に届かない各社のサービスについて触れていきます。

要するに「ここまで名前が挙がっていないカードや証券会社のサービスについて知りたい」という方向け、ということですね。

→お得なカードや証券会社について知りたいのでこの項目を飛ばす

【0.7%還元】PayPayカード×PayPay資産運用

PayPayカードは年会費無料で基本還元率1.0%のクレジットカード。

…ではあるものの、「PayPay資産運用」でのポイント還元率は0.7%止まりです。

無料カードとして考えると悪い数字ではないものの、「PayPayカードのおまけ特典」以上の立ち位置にはなりづらいと言えるでしょう。

【0.5%還元】タカシマヤカード≪ゴールド×SBI証券

タカシマヤカードは名前通り、高島屋にてポイント優遇を受けられるクレジットカード。

こちらは「SBI証券」と提携を結んでおり、「クレカ積立」を行う場合であれば、

- タカシマヤカード(年会費2,200円)であれば0.3%

- タカシマヤカード≪ゴールド≫(年会費11,000円)であれば0.5%

のポイント還元を受けられます。

…が、SBI証券の「クレカ積立」に関して言うと、

- 東急カード(ゴールドカードなら1.0%~3.0%還元)

- 三井住友カード(プラチナプリファードなら1.0%~3.0%還元)

といったライバルの存在が強すぎると言わざるを得ません。

とは言えもちろん、普段からタカシマヤカードを使用している方が、このカードを使って「クレカ積立」を行うのはアリですよ!

【0.5%還元】セゾンとUCのゴールドカード×大和コネクト証券

クレディセゾン(セゾンカード)とUCのゴールドカード、つまり

- セゾンゴールド・アメリカン・エキスプレス®・カード

- セゾンゴールドプレミアム

- ゴールドカードセゾン

- Tokyo Metro To Me CARD(UCカード発行のものに限る)

といったクレジットカードは、「大和コネクト証券」のクレカ積立にて0.5%相当の「永久不滅ポイント」還元を受けられます。

0.5%という還元率は証券口座を開いたり、クレジットカードを新しく作ったりする理由としては少し弱いものの…。

すでに上記のカードをお持ちの方が、「少しお得に投資を始める」動機としては十分だと言えるでしょう。

0.5%還元が適用されるすべてのセゾンカード・UCカードについては、こちらの公式サイト からご確認いただけます。

ちなみに2024年11月より、「JQカードセゾンゴールド」はクレカ積立のポイント還元対象外となりました。よよよ…

セゾンカードは最近かなり改悪が多いため、注意が必要かもしれません。

【0.5%還元】大丸松坂屋カード×SBI証券

「大丸松坂屋カード」もまた、SBI証券と提携を結んでいるクレジットカード。

「クレカ積立」時に適用される還元率は、

- 一般カード(年会費2,200円)の場合は0.25%

- ゴールドカード(年会費11,000円)の場合は0.5%

となっています。

SBI証券の提携カードは強力なライバルが多いため、こちらは「普段から大丸松坂屋カードを利用している方向けの、おまけ特典」と考えた方が良さそうですね。

【0.5%還元】オリコカード×SBI証券

オリコカード(オリエントコーポレーションが発行するクレジットカード全般)もまた、SBI証券と提携を結んでいます。

還元されるポイントは券種によって一部違いがあるものの、「クレカ積立」時の還元率はいずれも0.5%相当。

無料カードの中ではそこそこ優秀な部類ですが、「マネックスカード」や「au PAYカード」の存在を考えると、口座開設の理由には届かないといった具合でしょうか。

こちらも基本的には、すでにオリコカードを利用している方向けのおまけサービスと言えそうですね。

【0.5%還元】UCSカード×SBI証券

「UCSカード」もまたSBI証券と提携を結んでおり、クレカ積立の際には0.5%のポイント還元を受けられます。

このカード会社と馴染みが深いのは、ドン・キホーテや「アピタ」「ピエゴ」といったお店を利用する機会が多い方でしょうか。

こちらも普段から当該カードを利用している方であれば、「クレカ積立」をはじめるきっかけになるだろうと思います。

【0.1%~0.5%還元】エポスカード×tsumiki証券

tsumiki証券とはマルイ系列の証券会社。同じくマルイ系列の「エポスカード」を使った「クレカ積立」に対応しています。

…が、エポスカードを使用した「クレカ積立」の還元率は、「積立年数×0.1(最大0.5%)」、つまり0.1%~0.5%と決して高くはありません。

エポスカードを利用している方の「おまけ」以上の特典にはなり得ないでしょう。

【0.1%~0.5%還元】セゾン・UCの一般カード×大和コネクト証券

各種提携カードを含むセゾンカード、またはUCカードもまた、「大和コネクト証券」のクレカ積立にてポイント還元を受けられます。

ポイントの還元率は以下のように、月当たりの積立金額によって決定します。

| 月間積立額 | 還元率 |

| 2万円未満 | 0.1% |

| 2万円~3万円未満 | 0.2% |

| 3万円~4万円未満 | 0.3% |

| 4万円~5万円未満 | 0.4% |

| 5万円~10万円 | 0.5% |

すでにセゾンまたはUCのカードをお持ち、かつそれなりの還元率を狙える5万円以上の積み立てが可能なら、この「クレカ積立」を活用してみるのも良いでしょう。

証券会社ごとの「クレカ積立」が可能なクレジットカードの一覧

「自分が口座を持っている証券会社でクレカ積立ができるカードを知りたい」という方に向けて、ここからは証券会社名から「クレカ積立」対応カードを調べられる表を作ってみました。

証券会社は50音順に並べています!

| auカブコム証券 | ・au PAYカード(1.0%) |

| SMBC日興証券 | クレカ積立不可 ※積立でdポイントが貯まるサービスはある |

| SBI証券 | ・三井住友カード(最大3.0%) ・東急カード(最大3.0%) ・タカシマヤカード(最大0.5%) ・大丸松坂屋カード(最大0.5%) ・オリコカード(0.5%) ・UCSカード(0.5%) |

| 岡三証券 | クレカ積立不可 |

| GMOクリック証券 | クレカ積立不可 |

| 大和コネクト証券 | ・セゾンカード/UCカード(最大1.0%) |

| tsumiki証券 | ・エポスカード(最大0.5%) |

| 東海東京証券 | クレカ積立不可 |

| 野村證券 | クレカ積立不可 |

| PayPay資産運用 | ・PayPayカード(0.7%) |

| 松井証券 | クレカ積立不可 ※MATSUI SECURITIES CARDという提携カードはあるがクレカ積立は未対応 |

| マネックス証券 | ・マネックスカード(最大1.1%) ・dカード(最大3.1%) |

| みずほ証券 | クレカ積立不可 |

| 三菱UFJモルガン・スタンレー証券 | クレカ積立不可 |

| 楽天証券 | ・楽天カード(最大1.0%) |

提携しているクレジットカードが目に見えて多いのは「SBI証券」ですね。

ただしマネックス証券も、dカードとの提携によって着実に「クレカ積立」周辺のサービスを拡充させています。

クレカ積立周りのサービスは何かと変更が多いです。

上に挙げたのはあくまで「2024年11月現在」の情報ですのでご注意ください。

実際に「楽天プレミアムカード」を使ってクレカ積立をやってみた

わたしはたまたま楽天プレミアムカードを持っていたので、以前このカードについての記事を書いたタイミングで「クレカ積立」を開始してみました。

といっても今となってはほぼ無職の分際なので、ごく少額ですが…。

そして数ヶ月が経った現在の、運用の結果がこちらです。

(金額はさておき割合ベースでは)結構増えとる!!

な……なかなかこれは良い結果なんじゃないでしょうか!?

もちろん投資にはリスクがあるので、いつも上手くいくとは限りませんし、わたしの購入した投資信託もこれから価値が下がってしまう可能性はありますが…。

少なくともコロナ前に買ったJALの株を塩漬けにしているようなわたしにとって、投資信託はわりと低リスクかつ放置しているだけで恩恵があったという印象です。

このサイトの運営でもう少し利益が出るようになったら、もうちょっと積立額を増やしたいな~

で、このJAL株はどうすればいいんですかね?(さあ…)

クレカ積立に関するよくある質問と回答

ここからは、クレカ積立に関連するよくある質問にお答えしていきます。

複数の証券会社とクレジットカードを使用して複数の「クレカ積立」を実施できますか?

はい、特に問題なく各社の上限まで「クレカ積立」が可能です。

ただしNISA口座を開設できるのは、1人につき1つの金融機関に限られます。

「ボーナス設定」とは何ですか?クレカ積立でも可能ですか?

ボーナス設定とはSBI証券が提供する、ボーナス月に積立投資額をアップさせるシステムです。

ただしこちらのサービスを、「クレカ積立」と併用することはできません。

あくまでクレカ積立は、「毎月同じ金額」を積み立てることが前提となるわけですね。

クレカ積立とNISAの違いは何ですか?

クレカ積立はクレジットカードを使って投資信託商品を定期購入すること。

一方でNISAとは、一定の金額まで運用益が非課税となる口座の種類を言います。

使い方で言うと、「NISA口座を使ってクレカ積立を行う」といった文章も普通に成立するわけですね。

ちなみにNISAではない口座には「一般口座」「特定口座」があります。

クレカ積立の即売りとは何ですか?

クレカ積立の即売りとは、一般に「ポイント目当てで投資信託商品を購入し、価値が下がらないうちにすぐ売却する」行為を指します。

…が、この手法は証券会社によっては規制されていることもあるため注意が必要です。

カード会社や証券会社の立場から見ると、想定外の動きということですね。

松井証券や野村證券はクレカ積立に対応していますか?

いいえ、少なくとも2024年11月現在、松井証券や野村證券はクレカ積立に対応していません。

ですが2025年5月から、松井証券はJCBと提携して「クレカ積立」をスタートする予定 とのことです。

とは言え松井証券×JCBの「クレカ積立」還元率は、プラチナカードやブラックカードを使用した場合でも1.0%止まりとのこと。

勢力図を塗り替える存在にはならなそうですね。

→証券会社ごとの「クレカ積立」が可能なクレジットカードの一覧

クレカ積立とそれに対応する証券会社やクレジットカードについてのまとめ

- クレカ積立とはクレジットカードを使い、投資信託商品を毎月定額購入できるシステム。

従来の買い付け方法とは違いポイントが貰えるのが嬉しいメリット - クレカ積立の上限額は現在「月10万円」。

また使えるカードの種類は証券会社によって決まっているので注意

※証券会社によってはそもそもクレカ積立が不可 - クレカ積立の還元率は0.1%~3.0%と証券会社や利用するカード等によって大きく異なる。

提携カードが多く、最大の還元率が高いのは「SBI証券」

比較的無難な投資方法である「投資信託の購入」に、ポイント付与という恩恵も付いてくる「クレカ積立」。

現在はインターネットを通して証券口座の申し込みを行ったり、クレジットカードへ申し込んだりすることも随分簡単となりました。

お得に資産運用を始めたい、という場合には、この機会に証券口座の口座開設や、「クレカ積立」に適したカードへ申し込んでみるのも良いでしょう。

※提携がないカードも多数ある!!

年会費 | 6,600円 | 基本還元率 | 1.0% |

国際ブランド | Visa Mastercard |

還元ポイント | TOKYU POINT |

|

発行元 | 東急カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 東急線全線(世田谷線を除く)を「タッチ決済」(またはPASMO)で利用する場合、3.0%還元

┗2024年6月30日までのキャンペーン期間中なら6.0%還元! - TOKYU POINTカード機能付き

- 東急線PASMO購入時のポイント還元率3.0%

- 東急百貨店にて3.0%還元、利用状況によってさらにボーナスポイントプレゼント

- PASMOオートチャージ機能

- 「東急バスノッテチャージサービス」や東急バス利用時のオートチャージで1.0%還元

- 「TOKYU POINTモール」経由のネットショッピングでポイントアップ

- JALマイレージバンク機能付帯

:ゴールドカード限定特典

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。