目的を問わず日本を出る機会があるのなら、ぜひ持っておきたいのがクレジットカード。

実際に1年ほどウィーンに滞在していた私は、日本で発行したクレジットカードを現地でも重用していました。

フリーランサーとしての収入源が日本円だったということもあり、日常の決済のほぼすべては「カード払い」でした。

そこで今回は実際の体験をもとに、海外で使いやすいクレジットカードの選び方や、滞在中の注意点を中心に解説していきます。

目的を問わず日本を出る機会があるのなら、ぜひ持っておきたいのがクレジットカード。

実際に1年ほどウィーンに滞在していた私は、日本で発行したクレジットカードを現地でも重用していました。

フリーランサーとしての収入源が日本円だったということもあり、日常の決済のほぼすべては「カード払い」でした。

そこで今回は実際の体験をもとに、海外で使いやすいクレジットカードの選び方や、滞在中の注意点を中心に解説していきます。

仕事や旅行、留学などのために海外に行く機会があるのなら、ぜひ持っておきたいのが「海外旅行保険付きのクレジットカード」です。

該当するカードをお持ちであれば、追加の保険料を支払うことなく海外での滞在に安心をプラスできることでしょう。

今回は実際にヨーロッパ圏に在住した経験を踏まえ、おすすめの海外旅行保険付きクレジットカードや、海外で利用しやすいカードの特徴などを分かりやすくまとめました。

デビットカードとクレジットカードは、どちらも多くのお店やサービスで便利に使える支払い方法です。

ただし2つのカードは「使えるお店」こそ似ている一方、支払いの仕組みやメリット・デメリットには大きな違いが存在します。

今回はそんなデビットカードとクレジットカードの違いや選び方について、初心者向けに分かりやすくまとめました。

「収入がない」「信用情報に問題がある」そんな理由でクレジットカードの審査に不安を感じている方は、決して少なくありません。

そしてそんな不安を抱えているのであれば、「同じ状況で審査に通過できた人がいる」カードへ申し込むのがベストでしょう。

そこで今回は実際に延べ100人にアンケート調査を行った結果などをもとに、「審査に不安があっても入会できる可能性があるカード」について詳しく解説します。

「クレジットカードを作ってみたいけれど、どのカードを選べばいいのか分からない…」

そんな疑問や悩みを抱えている方は、決して少なくありません。

特にはじめてクレジットカードを持つ場合や、就職・結婚などによってライフスタイルが変わる場合、カード選びに迷うことはほとんど当然と言ってよいでしょう。

そこで今回は、実際に(執筆時ギリギリで)20代女性の立場から、同世代の女性におすすめのカード情報やその選び方を詳しくまとめました。

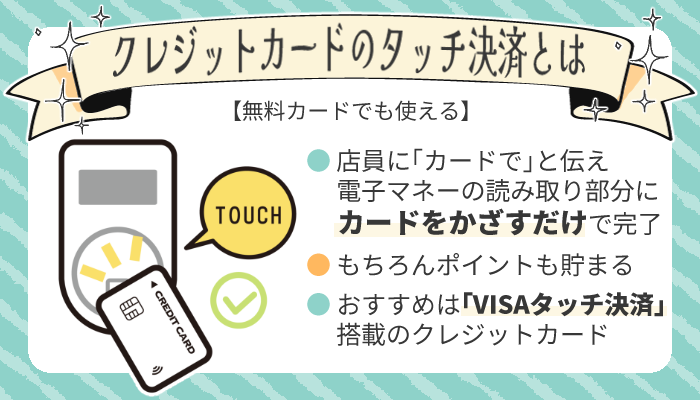

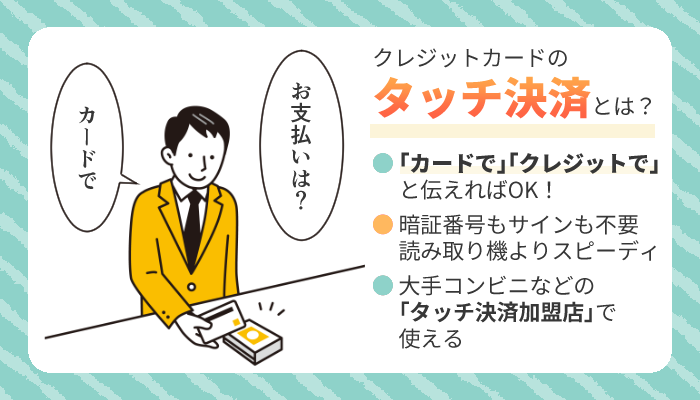

クレジットカードのタッチ決済とは、「カードやスマホをかざすだけ」で支払いが可能となる、クレジットカードの一機能です。

使い方はとても簡単、かつ従来のカード払いよりもスピーディなので、ぜひ生活に導入したい決済方法だと言えるでしょう。

実際に私も、ほぼ毎日VISAの「タッチ決済」を使用しています。

今回はそんなクレジットカードの「タッチ決済」について、初心者向けに分かりやすくまとめました。

クレジットカードのタッチ決済とは、「カードを電子マネーの読み取り部分にかざす」だけで支払いを済ませる機能です。

支払いの際に「VISAのタッチ決済で」など、聞き慣れない言葉を言う必要はありません。

通常のカード払いと同じく「カードで」「クレジットで」と伝えるだけで、タッチ決済に対応してもらえます。

タッチ決済の機能が付いたクレジットカードさえあれば、大手コンビニエンスストアなどですぐに「タッチ決済」を始められます。

→自分のカードにタッチ決済機能が付いているか、確認することはできますか?

従来の「カードを差し込んで決済する」「店員にレジでカードを切ってもらう」方法と比べた際の、タッチ決済の利点とは何なのでしょうか。

ここからは「クレジットカードのタッチ決済」の基本情報やメリットについて、より詳しく解説していきます。

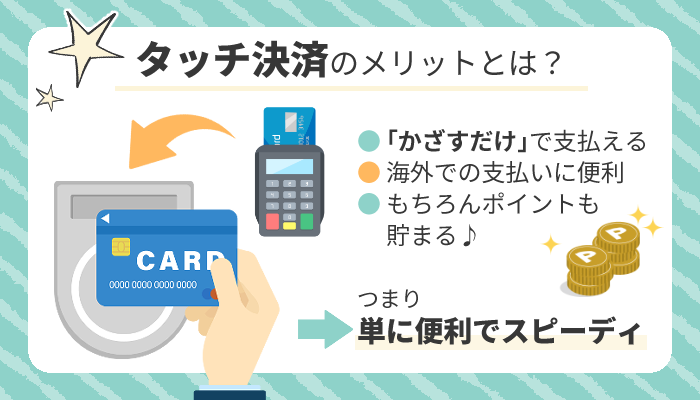

タッチ決済を使う最大のメリットは、ごく単純に「支払いが簡単でスムーズ」であることです。

例えばコンビニエンスストアで通常のカード決済を行う場合、「カードを読み取り機に挿入し、数秒待つ」必要があります。

これに対し、タッチ決済であれば「カードを電子マネーの読み取り部分にかざすだけ」で支払いが完了します。

「タッチ決済」を活用できれば、読み取り機にカードを挿し込んだり、店員にカードを手渡さずことなく、よりスピーディに会計を済ませられるでしょう。

タッチ決済を利用する上で、サインを書いたり暗証番号を入力する必要はありません。

逆に言うと、サインや暗証番号の入力が求められる高額な決済(一般に1万円以上)に、タッチ決済を使用することはできません。

日本ではいまだ「読み取り機にカードを挿し込んで支払う」方法が主流ではあるものの、タッチ決済が主流となっている国や地域は多いです。

少なくとも私が滞在したことのあるヨーロッパ圏(フランス語圏・ドイツ語圏)では、カード払いと言えばタッチ決済でした。

お店によってはタッチ決済しか使えないこともありましたので、海外に行く機会がある場合には「タッチ決済」機能付きのカードを1枚は持っておきたいところです。

→おすすめは「VISA」!国際ブランド別のタッチ決済とその違い

タッチ決済を使った支払いは、通常のカード払いと同じくポイント還元の対象となります。

特典に特殊な条件が付いたクレジットカードを使う場合でなければ、タッチ決済を使用して損をすることはないでしょう。

つまりタッチ決済とは、「これまでと同じようにポイントを貯めながら、より簡単にカード払いを済ませる」ための機能と言えます。

タッチ決済はとても便利で簡単な支払方法ですので、私も積極的に利用しています。

ここからは、実際の体験に基づく「タッチ決済の使い方」について解説します。

クレジットカードのタッチ決済の使い方は、以下の通りです。

このようにタッチ決済は、タッチ決済機能付きのカードさえあれば、簡単に使用できます。

事前の手続きなども特に必要ありません。

ApplePayは、「VISA」「Mastercard」「JCB」「American Express」のタッチ決済に対応しています。

つまり「タッチ決済」機能付きのクレジットカード情報をApplePayに登録すれば、カードではなく「スマートフォンをかざすだけ」での支払いも可能となります。

一方、Androidで利用できる「Google Pay」は、現在「VISA」「Mastercard」ブランドのカードのみ登録可能です。

私はタッチ決済機能が付いた「JAL CLUB EST(VISA・普通)」をメインカードとして使っています。

そして私がよく利用するスーパーや飲食店も、タッチ決済に対応しています。そのため現在は、ほとんど毎日タッチ決済を利用している状況です。

タッチ決済は「カードを読み取り機に挿入する」よりもシンプルに会計が簡単、かつ「ポイントが還元されない」といったデメリットもありません。

タッチ決済に対応しているお店であれば、あえてその他の支払方法(読み取り機への挿入など)を選ぶ必要はないでしょう。

タッチ決済を使えるお店は、お手持ちのカードの国際ブランド(VISA、Mastercardなど)によって異なります。

ここでは主な「タッチ決済を使えるお店」を、国際ブランドの情報とともに分かりやすく一覧にしてみました。

| コンビニエンスストア | |

| セブン-イレブン |   |

| ローソン |   |

| ファミリーマート |  |

| ミニストップ |  |

| セイコーマート |  |

| スーパーマーケット | |

| イオン、マックスバリュ |  |

| イトーヨーカドー |   |

| ドラッグストア | |

| ウェルシア薬局 |  |

| コクミン | |

| クスリのアオキ | |

| 飲食店 | |

| マクドナルド |   |

| ドトールコーヒーショップ |  |

| ガスト、ジョナサン |  |

| すき家 |  |

| スターバックス |  |

ここに挙げたのは、タッチ決済加盟店(タッチ決済を使えるお店)のごく一部です。また、最新の情報と異なる場合があります。

タッチ決済を使えるお店について詳しくは、国際ブランドの公式サイトをご確認ください。

→ VISA公式サイト「ご利用可能な店舗(タッチ決済)」

→ Mastercard公式サイト「Mastercard®コンタクトレス加盟店一覧」

→ JCB公式サイト「JCBのタッチ決済が使えるお店」

→ American Express公式サイト「タッチ決済(コンタクトレス決済)」

→ Diners Club公式サイト「ダイナースクラブ コンタクトレス (タッチ決済)」

従来の支払方法より便利でスムーズな「タッチ決済」。この機能の存在や使用にデメリットはあるのでしょうか?

ここではタッチ決済を利用する上での注意点について解説します。

日本国内の場合、タッチ決済を利用できるお店は、クレジットカードを利用できるお店のごく一部です。

特にMastercardやDiners Clubブランドの場合、VISAなどに比べると「タッチ決済を使えるお店」が制限されます。

とは言えタッチ決済を使えなければ「通常のカード払い」(読み取り機への挿入など)を利用すればよいだけなので、特に困ることはありません。

海外の情勢を見るに、タッチ決済を使えるお店は今後ますます増えていくことでしょう。

タッチ決済機能が付いたカードの懸念として挙げられるのが、「カードを盗まれた場合に不正利用されやすい」ことです。

とは言えコンビニエンスストアのカードリーダーは暗証番号の入力が省略されているため、タッチ決済が付いていないカードであっても不正利用は容易でしょう。

また、そもそもクレジットカードを他人に使われてしまわないよう、お財布などの管理には気を配りたいところです。

タッチ決済は「少額決済をより簡単にする」ための機能です。暗証番号の入力などが必要な、高額な決済には使用できません。

「高額」の基準は加盟店によって異なりますが、一般に決済額が10,000円以上になると、タッチ決済を利用できなくなります。

ただしこの場合はカードを読み取り機に挿し込んで支払いを行えばよいだけですので、特に困ることはないでしょう。

タッチ決済を使えるお店は、カードの「国際ブランド」に左右されます。

ここからは、VISAやMastercardといった国際ブランド別の「タッチ決済」事情やその選び方について、分かりやすく解説します。

これからはじめて「タッチ決済」機能付きのクレジットカードを手に入れたいのなら、国際ブランドには「VISA」を選ぶのが良いでしょう。

理由は簡単で、日本国内においてもそうでなくとも、加盟店(利用できるお店)が多いためです。

グローバル市場調査会社のイプソスが30万人以上を対象に行ったアンケート調査では、日本人の50.8%が主な国際ブランドとして「VISA」を使用していると回答しています。

この数字は2位のJCB(28.0%)を大きく上回る数字で、まさにトップシェアの国際ブランドだと言ってよいでしょう。

実際に私もメインカードとして、VISAブランドのカードを使用しています。

日本国内での使用を前提とするなら、「JCBのタッチ決済」も便利です。

JCBのタッチ決済は大手コンビニエンスストアの他、さまざまな商業施設や交通機関などで利用可能です。

その中には「VISAのタッチ決済は使えないが、JCBのタッチ決済は使える」お店も少なくありません。

ただしJCBは日本発祥の国際ブランドであるため、海外での普及率は低いです。

American Express(アメックス)も、タッチ決済の加盟店の増加に積極的な国際ブランドです。

特に飲食店や小売店においては、「VISAやJCBは使えないが、アメックスのタッチ決済なら使える」場合もあるでしょう。

→ American Express公式サイト「タッチ決済(コンタクトレス決済)」

ただしAmerican Expressは、そもそもの加盟店数(カードを使えるお店)が他ブランドに比べ、限られる場合があります。

国際ブランド自体の普及率の高さに反し、タッチ決済の加盟店数が少ないのがMastercardです。

2023年7月現在、Mastercardのタッチ決済(Mastercardコンタクトレス)は他ブランドと異なり、ファミリーマートやイオンで使用できません。

積極的にタッチ決済を使用したいのであれば、VISAなどのブランドを選んだ方が良いでしょう。

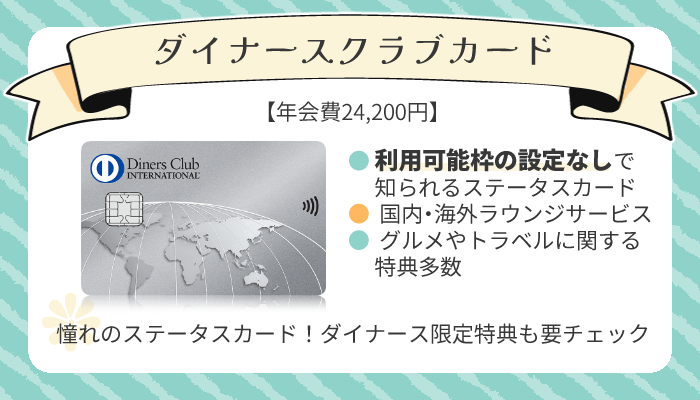

高難易度・高ステータスで知られるDiners Clubブランドのタッチ決済(コンタクトレス決済)の普及率も、他ブランドに比べ高いとは言えません。

基本的にDiners Clubのクレジットカードは、汎用性よりもそのステータス性や機能性の高さを理由に選択されています。

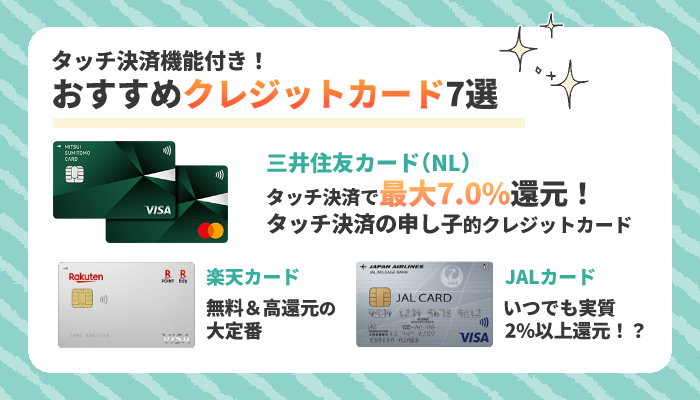

タッチ決済を始めたい場合、どんなクレジットカードへ申し込めばよいのでしょうか。

ここからはタッチ決済の加盟店が多い「VISA」「JCB」ブランドを中心に、タッチ決済機能が付いたおすすめクレジットカードを紹介します。

| 年会費 | 特徴 | |

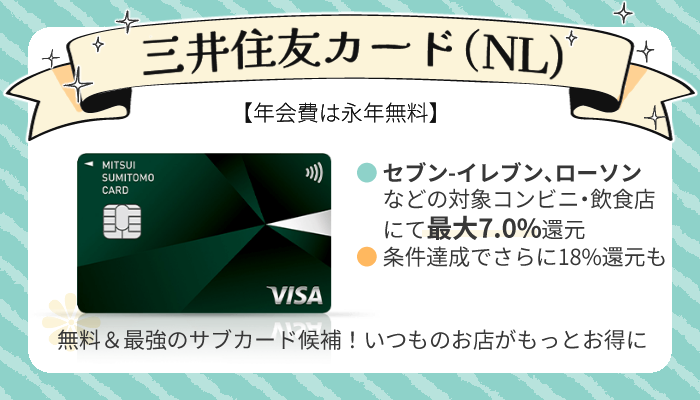

三井住友カード(NL)  | 無料 | タッチ決済ならセブン-イレブンなどの対象店舗が5.0%または7.0%還元  |

楽天カード  | 無料 | 年会費無料で高還元(1.0%)  |

P-oneカード<Standard>  | 無料 | 毎月の請求が自動で1.0%オフ  |

JCBカードW  | 無料 | 年会費無料で高還元(最大1.0%) 39歳以下限定 |

JALカード(VISA)  | 実質 7,700円~ | 実質還元率2.0%前後~ (マイルを航空券に交換する場合)  |

アメリカン・エキスプレス・グリーン・カード  | 実質 13,200円 | ライフスタイルに関する優待多数 |

ダイナースクラブカード  | 24,200円 | 高難易度・高ステータス 国内・海外空港ラウンジサービス 他 |

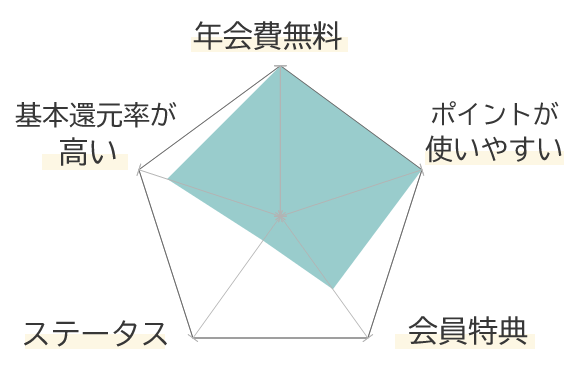

「タッチ決済と言えばこのカード」と言えるのが、「三井住友カード(NL)」です。

三井住友カード(NL)を使うと、セブン-イレブンやローソンといった対象店舗において、

ものポイント還元を受けられます。

対象のコンビニなどを利用する機会が多いなら、ぜひ持っておきたい1枚と言えるでしょう。

コンビニエンスストア

飲食店・カフェ

一方で基本の還元率は0.5%と高くないため、基本的には「優待を受けられるお店でのみ使う」ことが推奨されます。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

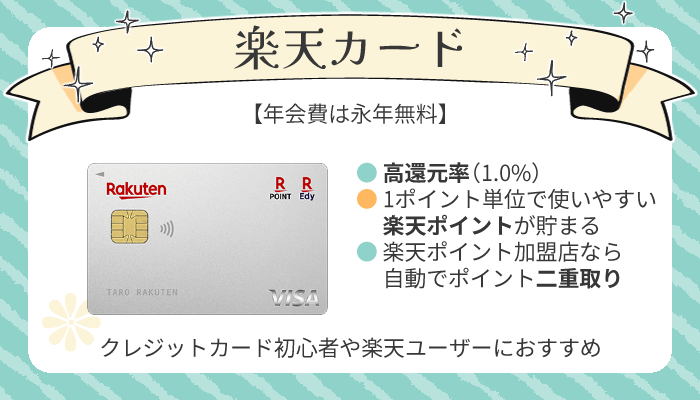

楽天カードは、「年会費無料で高還元」なクレジットカードの定番です。

楽天カードを使って支払いを行うと、100円につき1円相当の「楽天スーパーポイント(楽天ポイント)」が還元されます。

ポイントは楽天市場や楽天ポイント加盟店(ファミリーマートなど)にて、1円単位で簡単に使えるため、クレジットカードの初心者にもおすすめと言えるでしょう。

楽天カードの国際ブランドは4つの中から選択できますが、「American Express」ブランドは現在タッチ決済に対応していないためご注意ください。

タッチ決済を活用するのであれば、「VISA」または「JCB」の選択がおすすめです。

.png)

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天ポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

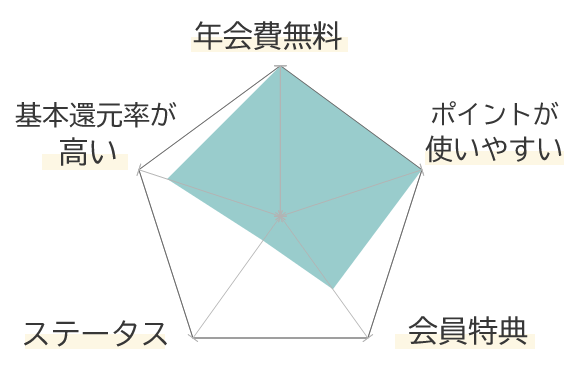

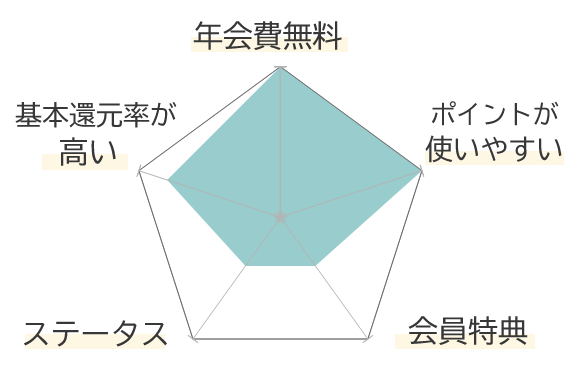

P-oneカード<Standard>は、ポイントが貯まらない代わりに毎月の請求が自動的に1%オフとなるクレジットカードです。

この特性から、P-oneカード<Standard>はポイントの管理に煩わしさを感じる方向けだと言えるでしょう。

「自動1%オフ」は、もちろんタッチ決済にも適用されます。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | なし ※自動1%オフ |

|

発行元 | ポケットカード株式会社 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

|  |

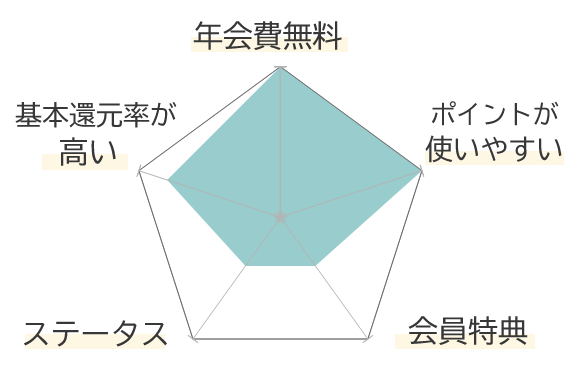

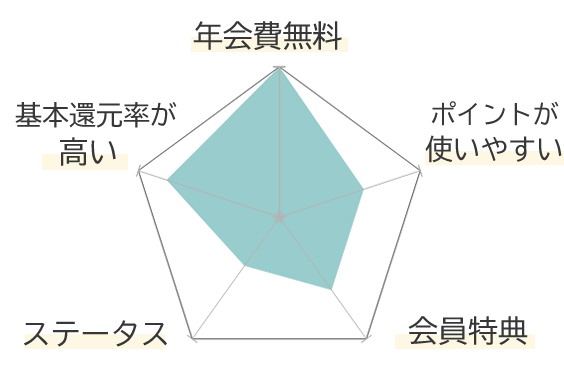

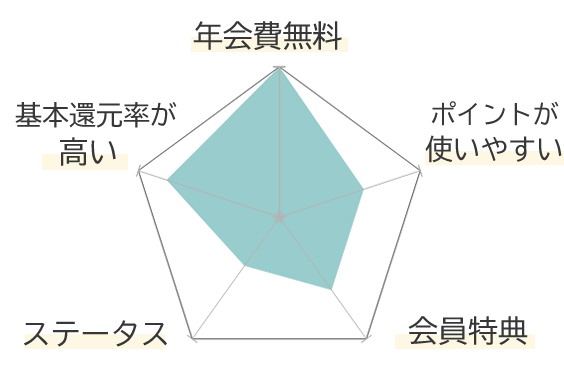

JCBカードWは、株式会社ジェーシービーが発行する39歳以下限定のクレジットカードです。

JCBカードWの還元率は、同社が発行するプロパーカード(他社と提携を結ばず発行されるカード)の2倍に設定されています。

実質還元率はポイントの交換先によって異なるものの、「nanacoポイント」などへの交換が可能であれば、楽天カードと同じ1.0%の還元を実現できます。

「安心の大手カード会社を利用しながらポイントも貯めたい」という方にとって、JCBカードWは打ってつけの1枚と言えるでしょう。

JCBで利用実績を積むことで、将来的に「JCBゴールド」などのステータスカードの取得に繋がりやすくなる将来性もポイントです。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | JCB |

還元ポイント | J-POINT |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 18歳以上~39歳以下で本人または配偶者に収入がある |

|  |

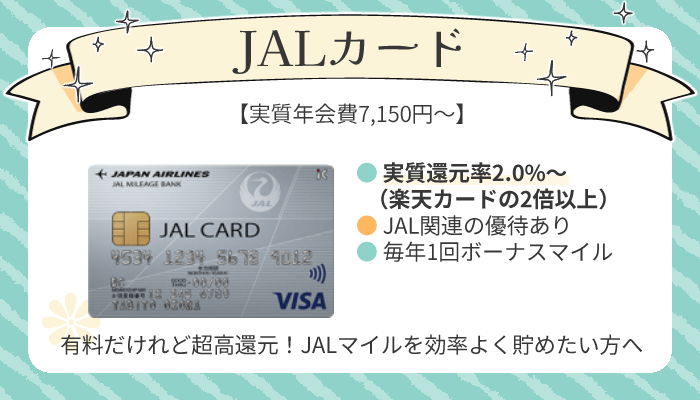

JALカードの特徴は、何と言ってもその実質還元率の高さです。

カードの決済に応じてもらえる「JALマイル」を航空券に交換する場合、その価値が2円以上となることは珍しくありません。

JALカードは一番年会費が安い「普通カード」であっても、マイル還元率1%(=実質還元率2%以上)を実現できます。

「往復セイバー」料金適用時、大人一人・普通席として2023年8月26日に「羽田→福岡」のJAL便を利用する際の料金は18,245円から。

同様に8月31日に「福岡→羽田」のJAL便の料金も18,245円。

よってこの場合、本来の往復運賃の合計は36,490円。

一方、羽田⇔福岡の航空券を購入するために必要なJALマイルは16,000マイルから。

つまりこの場合、16,000マイルが36,490円相当の価値を持つと言える。

この例において、1マイルの価値は36,490÷16,000=およそ2.28円相当。

マイル還元率1.0%のJALカードの実質還元率は2.28%相当と、楽天カードの2倍以上となる。

高還元率重視、かつ飛行機を利用する機会があるのなら、JALカードは有力なメインカード候補だと言えるでしょう。

ただしマイル還元率1%を実現させるには、最低でも7,150円の年会費が発生します。

また、タッチ決済に対応しているのは「VISA」ブランドのJALカードのみですのでご注意ください。

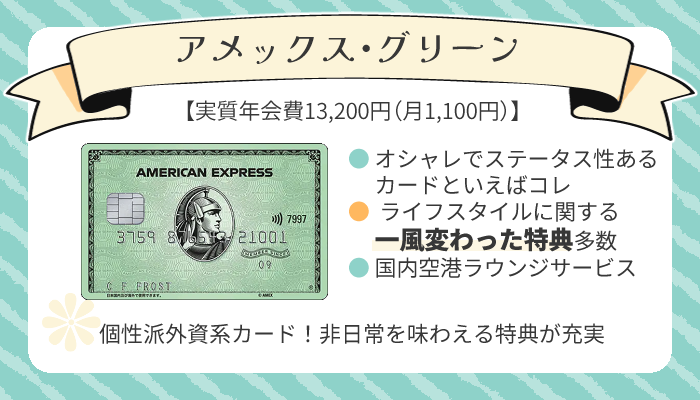

スタイリッシュなデザインで知られる「アメリカン・エキスプレス・グリーン・カード」の特徴は、独特でバリエーションに富む会員特典です。

といった、少し非日常的な特典に魅力を感じるなら、ぜひチェックしたい1枚と言えるでしょう。

年会費 | 実質13,200円 ※月1,100円 | 基本還元率 | 0.33%前後~ |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

|  |

日本国内で使われている主要な国際ブランドのうち、もっともシェアが少ないのが「Diners Club」です。

株式会社イプソスの調査によると、Diners Clubブランドを主体で使用している人の割合は、全体のわずか0.3%でした。

ですがこれは、Diners Clubにとって不名誉なことではありません。Diners Clubブランドのカードは総じて審査難易度が高く、「ダイナースのカードを作りたい」と思っても審査に通過できない人は珍しくないためです。

Diners Clubのカードにはいずれも決まった「利用可能枠」がありません。

また「国内外の空港ラウンジサービス」「グルメ特典」といった、会員特典が充実していることも特徴です。

|

最後に、クレジットカードのタッチ決済に関するよくある質問にお答えしていきます。

楽天カードに関するよくある質問と回答

以下のように、クレジットカードの券面に「タッチ決済対応マーク」を見ることができれば、そのカードはタッチ決済対応だと分かります。

画像引用元:JCB公式サイト

タッチ決済対応マークは、どの国際ブランドにおいても共通です。

「現行のカードにはタッチ決済が付いているのに、自分のカードは発行した時期が古いためにタッチ決済が付いていない」という場合には、カード切り替えの申込みが可能です。

申込みの方法はカード会社によって異なるため、お手持ちのカードの発行元の公式サイトなどをご確認ください。

また、手持ちのカードにタッチ機能が存在しない場合には、「タッチ決済機能付きのカードを新しく作る」必要があります。

iD、QUICPayとは「国際ブランドのタッチ決済」とは別の非接触型決済の規格で、一般にApplePayやGoogle Payを通して使用されます。

iDの機能が付いたカードはiD加盟店で、QUICPayの機能が付いたカードはQUICPay加盟店で使用できます。これらの加盟店は、国際ブランドタッチ決済と異なります。

iDやQUICPayと「国際ブランドのタッチ決済」を両方使えるカードの場合、店員に伝えた規格に応じて決済が行われます。

「iDと伝えればiDで、カードと伝えれば国際ブランドのタッチ決済で」支払いが行われるのは、ApplePayやGoogle Payにカードを紐づけた場合も同様です。

「三井住友カード(NL)」のような特別な優待を設けているクレジットカードを除き、タッチ決済を行うことで還元率が変わることはありません。

タッチ決済を利用する場合であっても、通常のカード払いと同じようにポイントを貯めることができます。

発行元の銀行によっては、デビットカードにも「タッチ決済」の機能が搭載されている場合があります。

例えば三井住友銀行や三菱UFJ銀行、りそな銀行などが発行するデビットカードには、タッチ決済対応のマークが見られます。

一方でタッチ決済に対応しているプリペイドカードは限られますが、三井住友カードの「Visaプリぺ」など、一部のカードにおいてはタッチ決済を利用できます。

VISAやJCBといった国際ブランドが提供する「タッチ決済」は、従来のカード払いよりも簡単でスピーディな支払方法です。

タッチ決済機能付きのカードを活用することで、これからのお買い物をよりスムーズに済ませることができるでしょう。