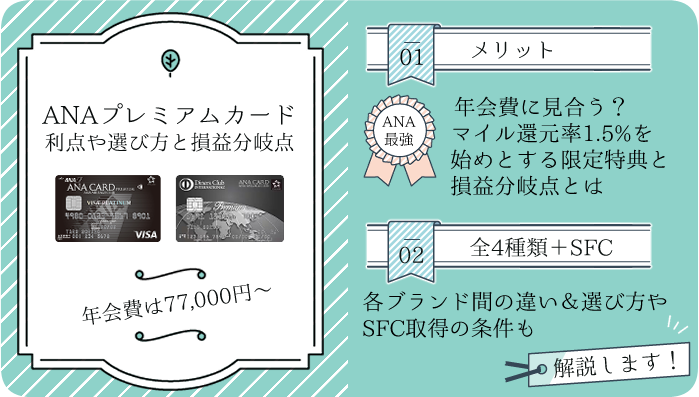

ANAカードの最上位にあたるプレミアムカード(プラチナカード)。

その年会費は最低77,000円からと到底誰でも手を出せるものではありませんが、コストが大きい分、そのサービスの内容には目を見張るものがあります。

今回は当サイトに寄せられたリクエストにお応えする形で、ANAのプレミアムカード(プラチナカード)の特徴やメリット、そして各ブランド間の違いを、可能な限り分かりやすくまとめました。

続きを読む

ANAカードの最上位にあたるプレミアムカード(プラチナカード)。

その年会費は最低77,000円からと到底誰でも手を出せるものではありませんが、コストが大きい分、そのサービスの内容には目を見張るものがあります。

今回は当サイトに寄せられたリクエストにお応えする形で、ANAのプレミアムカード(プラチナカード)の特徴やメリット、そして各ブランド間の違いを、可能な限り分かりやすくまとめました。

続きを読む

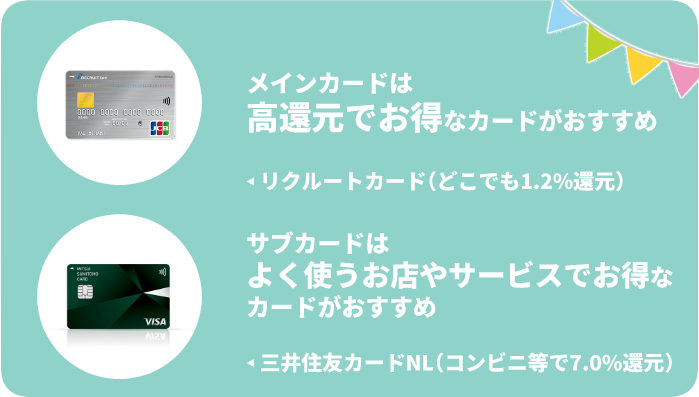

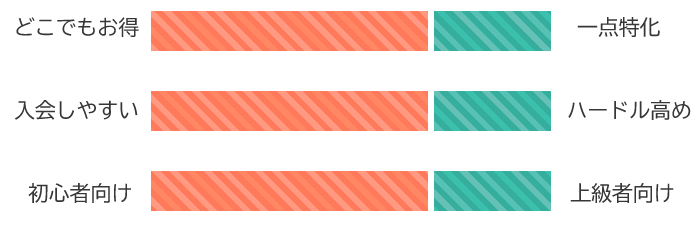

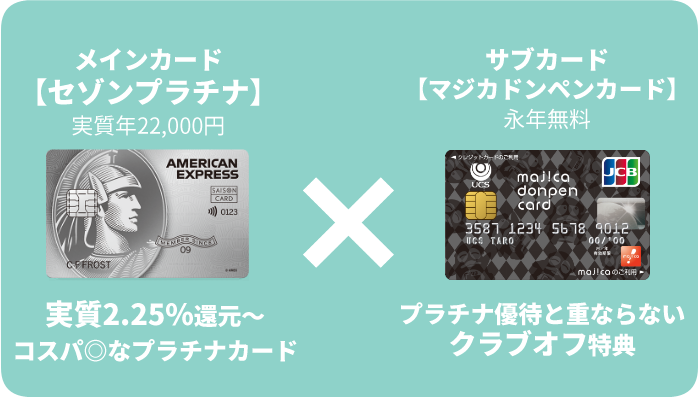

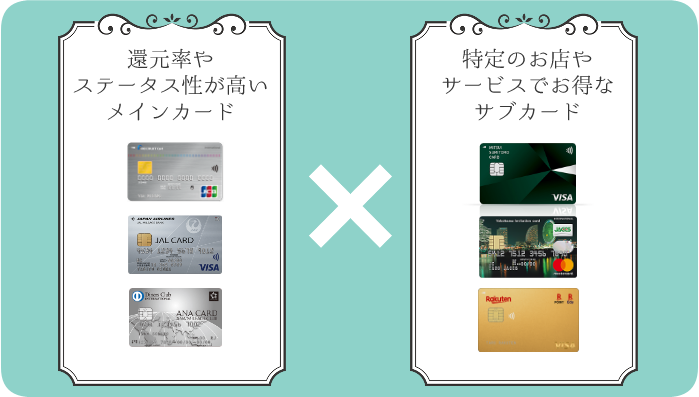

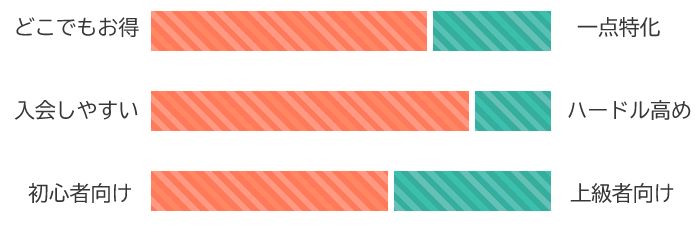

ある程度カード払いに慣れた方の中には、「高機能なメインカードと、その欠点や特典を補えるサブカードがほしい」と考える方も少なくありません。

実際、サービスや国際ブランドが分散した複数のクレジットカードを持っていれば、さまざまな場面での支払いをお得に進められることでしょう。

そこで今回は、還元率や予算、年代などさまざまなニーズごとに、おすすめの申込先や「2枚持ち」のための組み合わせ例をまとめました。

予算やスペックに合わせて比較的提案しやすい「メインカード」に対し、選ぶべきサブカードは、「その人が普段、どういったお店やサービスを利用しているか」によって変動しがちです。

つまり1つのメインカードに対し、優秀なサブカードの候補は複数存在するのですが…。

どうやらインターネット上には「おすすめの組み合わせを断言する」形に需要がある様子。

そこでここでは頭を捻って、相性の良いメインカードとサブカードの組み合わせを、それぞれのコンセプトとともに提案させて頂きました。

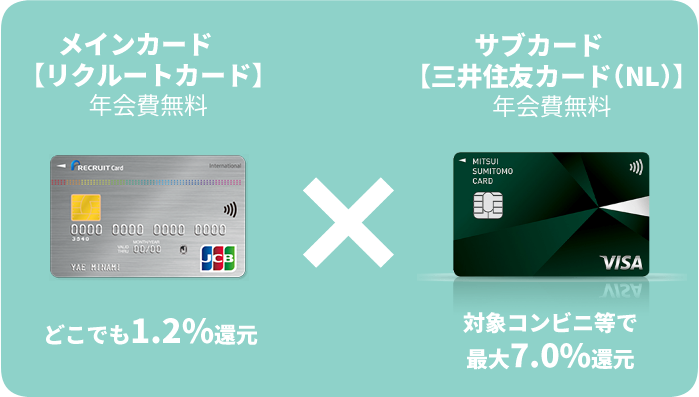

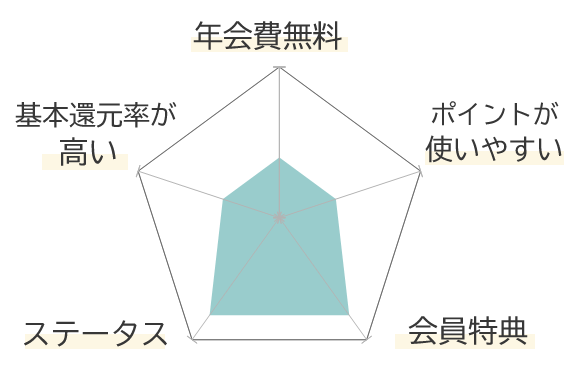

リクルートカードとは、年会費無料であるにもかかわらず基本還元率1.2%を実現しているクレジットカードです。

高還元で知られる楽天カードの還元率が1.0%であることを考えると、「楽天カードの2割増しでポイントを貯められる」カードだと言えますね。

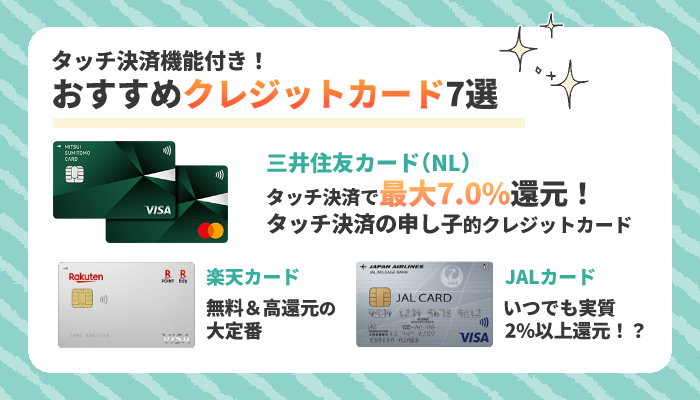

そして「年会費無料」というコンセプトの下、さらにお得さを追加したい場合におすすめしやすいのが「三井住友カード(NL)」です。

三井住友カード(NL)の会員は、

において、最大7.0%ものポイント還元を受けられます。

といった使い分けを行えば、年会費を一切支払わずに1.2%~7.0%ものポイント還元を実現できることでしょう。

「年会費を一切掛けずに高還元を狙いたい」という方には最適な組み合わせです。

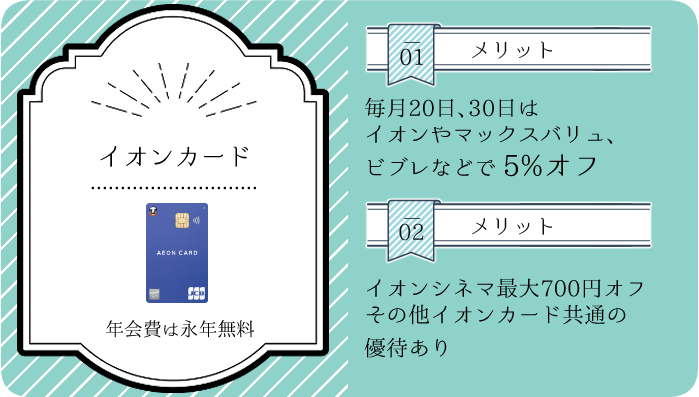

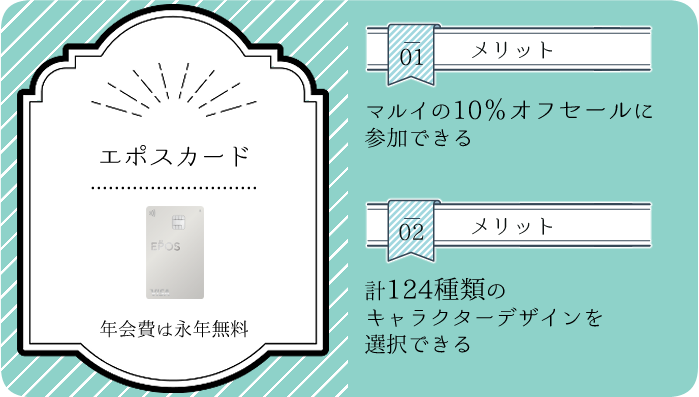

「楽天カード」と「エポスカード」の組み合わせはクレジットカードの初心者、特に「マルイ」の利用機会がある方におすすめしやすいコンビネーションです。

楽天カードは言わずと知れた、

といった特徴を持つ、初心者向けクレジットカードの1つです。

年会費無料で高還元なカードは多いですが、その中でも「楽天ポイント」の使い勝手の良さは魅力的です。

またエポスカードにおいても、

と、カード初心者でも利用しやすい優待や特典が揃っています。

といった使い分けを行えば、クレジットカードの初心者であっても、それぞれの優待特典を無理なくお得に利用できることでしょう。

ポイントの交換先や使い道を難しく考えることなく、お得にクレジットカードを使いたいという方におすすめです。

ルミネやニュウマン、Suicaを利用する機会のある女性におすすめしたいのが、「JCBカードW plus L」と「ルミネカード」の組み合わせです。

JCBカードW plus Lとは、華やかあるいはシンプルなデザインで人気の、JCBの女性向けカードです。

申込みが可能なのは39歳以下の方に限られますが、楽天カードなどと同じく年会費無料で高還元(1.0%前後)を達成できます。

ポイントをマイルに交換すれば実質還元率が1.2%~相当になることも!

またルミネカードは1,048円の年会費(初年度は無料)が発生するものの、

と、機能や特典が充実したクレジットカードです。

という使い分けを行うことで日々のお支払いがお得になるのみならず、カードデザインや会員特典によるQOLのアップにも繋がることでしょう。

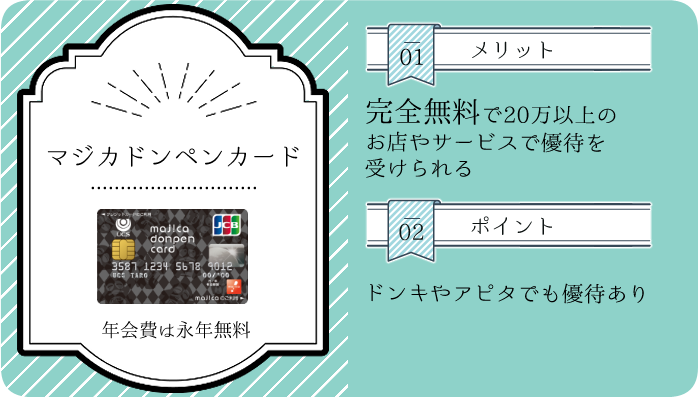

全国20万以上の優待のみを利用したい場合は、年会費無料で同じサービスが適用される「マジカドンペンカード」の選択がおすすめです。

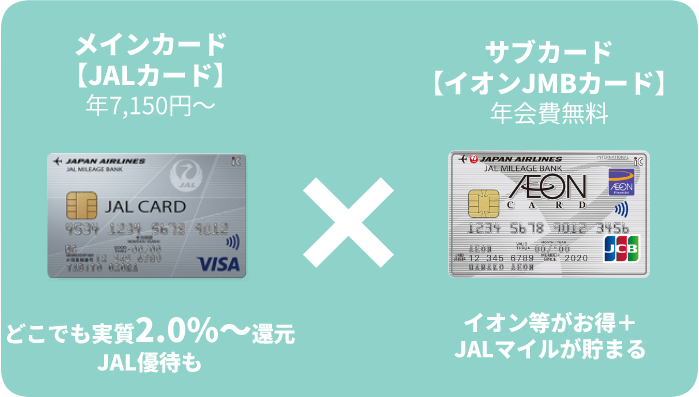

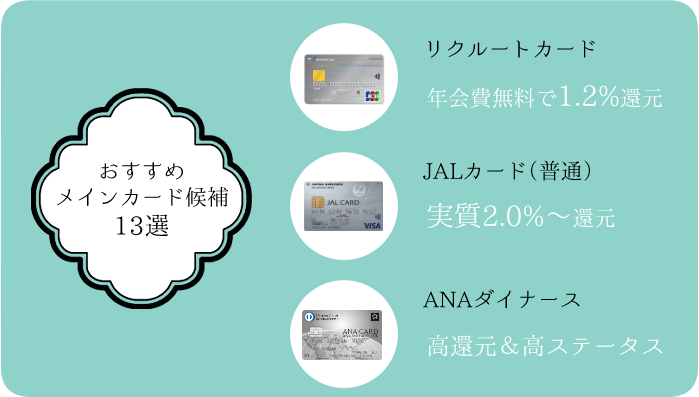

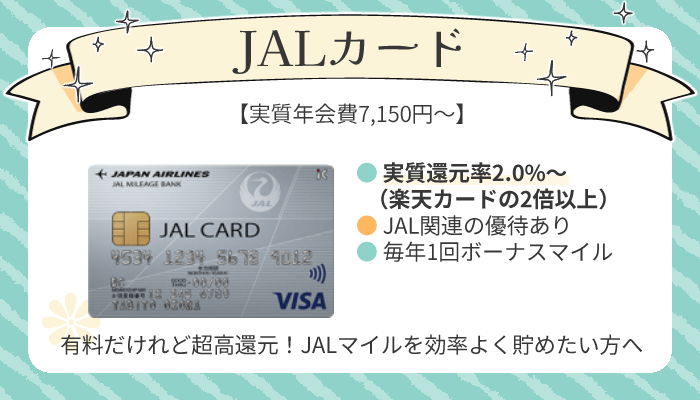

JALカードは実質7,150円~の年会費の支払いを条件に、マイル還元率1.0%を達成できるクレジットカードです。

JALマイルは航空券への交換を前提とする場合、1マイルあたり2円以上の価値を持つことが珍しくありません。

つまり航空券を購入する機会があるのなら、JALカードの実質還元率は2.0%以上となりえます。

メインカードに「還元率の高さ」を求めるなら、打ってつけの1枚と言えるでしょう。

一方、「イオンJMBカード(JMB WAON一体型)」とはWAON POINTではなくJALマイルが貯まるイオンカードです。

マイル還元率は0.5%止まりですが、イオンカードの一種であることから、

といった会員特典を利用できます。

年会費は無料ですので、イオンを利用する機会のあるJALカードユーザーにとってはぴったりのサブカードと言えるでしょう。

申込みの際に既存の「お客様番号」を入力することで、カードが分散してもJALマイルは合算されるので安心です。

20代の方は20代専用の「JAL CLUB EST」、学生の方は学生専用の「JALカードnavi」の選択をおすすめします。

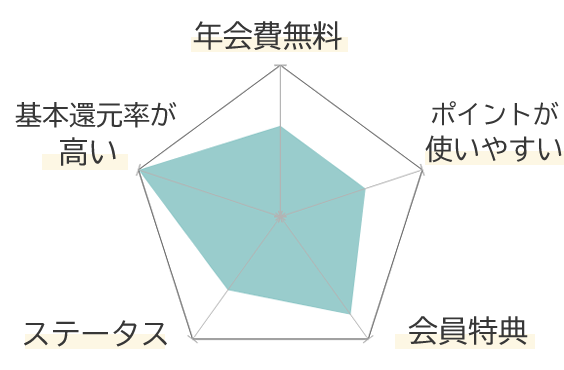

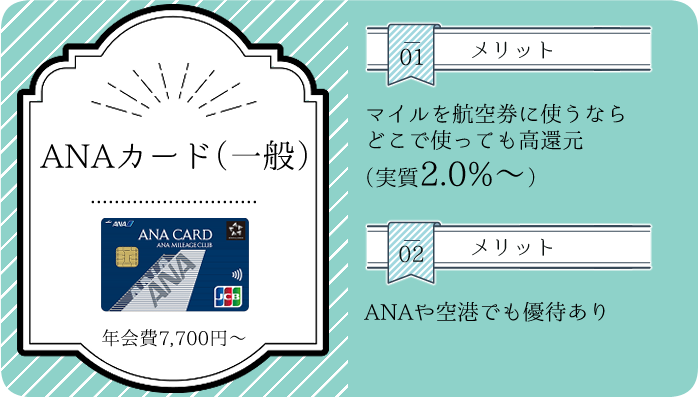

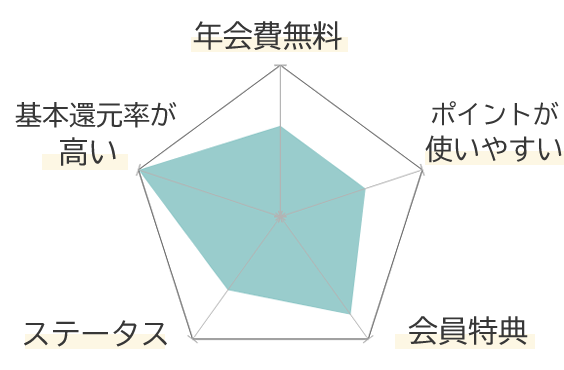

ANAカードでは最低7,700円の年会費の支払いを条件に、マイル還元率1.0%を達成できます。

JALと同様、ANAマイルも航空券への交換を前提とする場合、1マイル当たり2円相当以上の価値を持つことが多いです。

JALではなくANAのマイルを貯めたいという場合には、このカードをメインカードに据えると良いでしょう。

ANAはJALと異なり、航空券との交換に必要なマイルがシーズン(閑散期か繁忙期か)に応じて変動します。

閑散期を狙って飛行機に乗れるなら、JALカードよりANAカードの方がお得となりやすいですね。

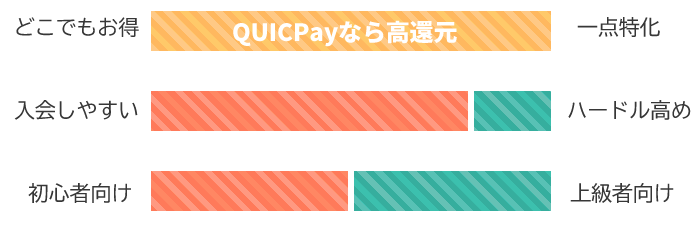

一方「セゾンパール・アメリカン・エキスプレス・カード」は、QUICPay(実質的にApplePayまたはGoogle Pay)での支払いを条件に、2.0%相当のポイントがもらえるクレジットカードです。

そしてこのカードの利用に応じてもらえる「永久不滅ポイント」は、ANAマイルへの交換が可能です。

ポイントをANAマイルへ交換することを前提とすると、QUICPay決済時の実質マイル還元率は1.2%となります。

ApplePayやGoogle Payに対応しているスマートフォン(IphoneやAndroid)を持っているのなら、ぜひ活用したい1枚と言えるでしょう。

QUICPayは多くのコンビニエンスストアやドラッグストア、スーパーマーケットなどで使用できます。

→セゾンパール・アメックスやQUICPay加盟店について詳しく読む

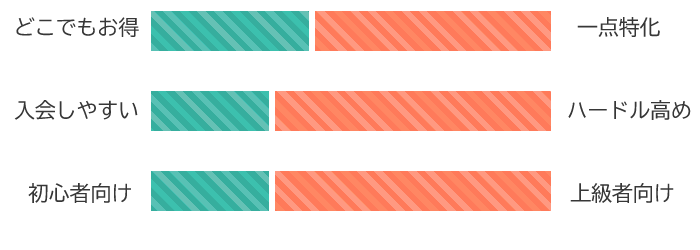

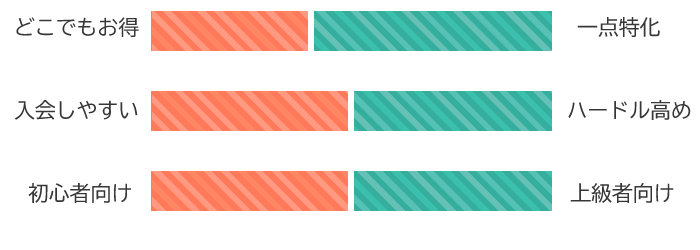

セゾンゴールド・プレミアムは、お得さ特化型のゴールドカードです。

とメリットや特典が多く、メインカードとして利用しやすい1枚と言えるでしょう。

メタルサーフェス採用の、洗練されたデザインも嬉しいですね。

ただしセゾンゴールド・プレミアムはお得さに特化した結果、ゴールドカードならが付帯保険が一部の無料カード未満という欠点を持ちます。

これを補うための申込先候補が「横浜インビテーションカード」で、こちらは無料カードでありながら、

といった機能やサービスを有しています。

このように横浜インビテーションカードは、セゾンゴールド・プレミアムの欠点を無料で補おうとする場合に有力なサブカード候補と言えるでしょう。

クラブオフ優待は付きませんが、リクルートカードも年会費無料で付帯保険が充実しています。

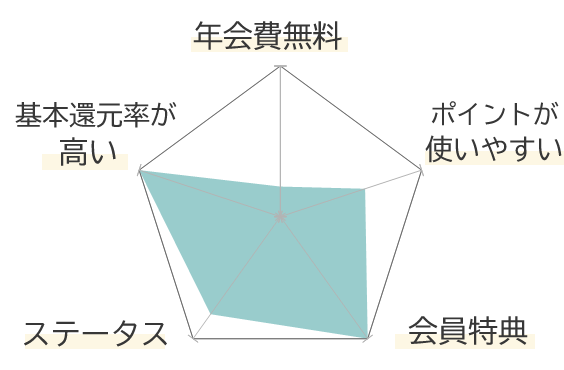

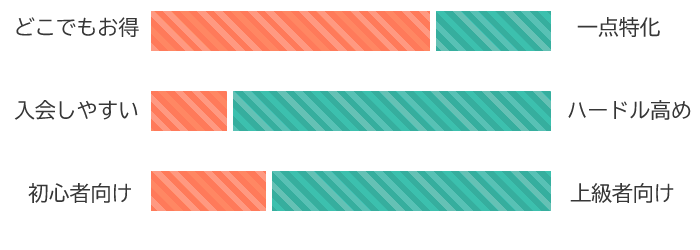

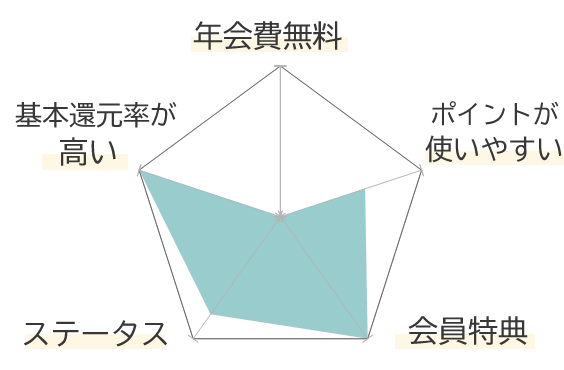

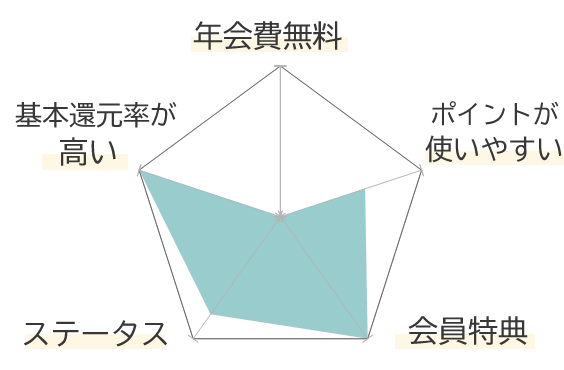

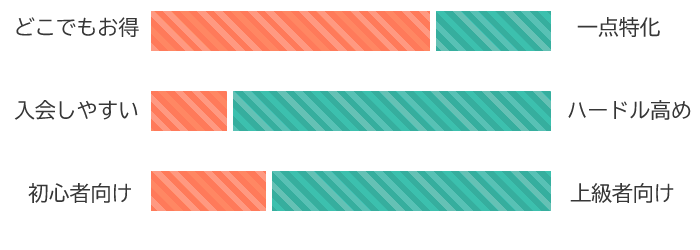

年会費の支払いを厭わず、ラグジュアリーなサービスや高還元に期待したいという方におすすめなのが「Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード」です。

このカードは49,500円の年会費が発生する一方、

など、さまざまなメリットを有する人気カードです。

以前は「SPGアメックス」(スターウッド プリファード ゲスト アメリカン・エキスプレス・カード)という名前で発行されていました。

ただしこのカードは高額な年会費が発生するにもかかわらず、海外空港ラウンジサービスが付帯しません。

そしてこの問題を最も安価に解決できるのが、年会費11,000円の「楽天プレミアムカード」です。

「海外空港ラウンジを、できる限り年会費を掛けずに何度でも使いたい」という場合、ぜひチェックしたい1枚と言えるでしょう。

また楽天プレミアムカードの「選べる特典」の中から「トラベルコース」を選択した場合、国際線利用時の手荷物配送が年に2回無料となります。

メインカードにかかわらず、海外空港ラウンジサービスを利用したい場合には「楽天プレミアムカード」は有力な申込先候補です。

→Marriott Bonvoyアメックス・プレミアムについて詳しく読む

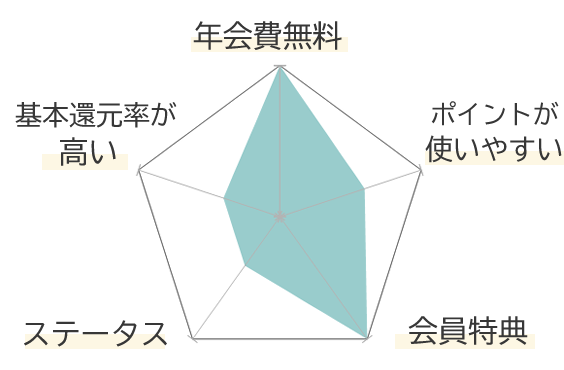

優秀なクレジットカードが数多く存在する中、「自分に合ったメインカード・サブカード」をどのように選択すればよいのでしょうか。

ここからは、あなたに合ったクレジットカードの選び方を簡潔に解説します。

日常の決済に使うメインカードには、年会費の予算にかかわらずポイント還元率が高いものを選ぶと良いでしょう。

一般的に、還元率が1.0%以上であれば高還元と見なされます。

メインカードに高還元カードを据えることで、日常の決済をよりお得にこなすことができるでしょう。

もちろん還元率よりもステータス性やデザインを重視したいのなら、そちらを理由にメインカードを決めてもOKです。

ちなみに私はJALマイル還元率1.0%(=航空券に交換するなら実質還元率2.0%~)のJAL CLUB EST(VISA・普通)をメインカードとして使っています。

→メインカード向け!高還元率・高ステータスな優秀クレジットカード13選

→私が実際に使っているメインカード・サブカードと選んだ理由

2枚目以降のサブカードには、メインカードに無い特典やメリットを持っているものがおすすめです。

具体的に言うと、

といった基準で申込先を選ぶと良いでしょう。

例えばセブン-イレブンやローソンをよく利用する方であれば、これらのお店で最大7.0%のポイント還元を受けられる、「三井住友カード(NL)」が有力なサブカード候補となります。

三井住友カード(NL)は加盟店数が多く使い勝手の良い、VISAまたはMastercardブランドであるのもポイントですね。

ついでに海外旅行保険も付いています。

→2枚目・3枚目向け!一点特化の特典がある優秀なクレジットカード12選

メインカードの選択理由としてよく挙げられるのは、

の3つです。

そこでここでは、上の3つのポイントを1つ以上満たしているカードの中でも特に優秀、あるいは人気のメインカード候補をまとめました。

年会費が安い順に紹介しているので、予算に合ったカードを選んで詳細をご覧になってみてください。

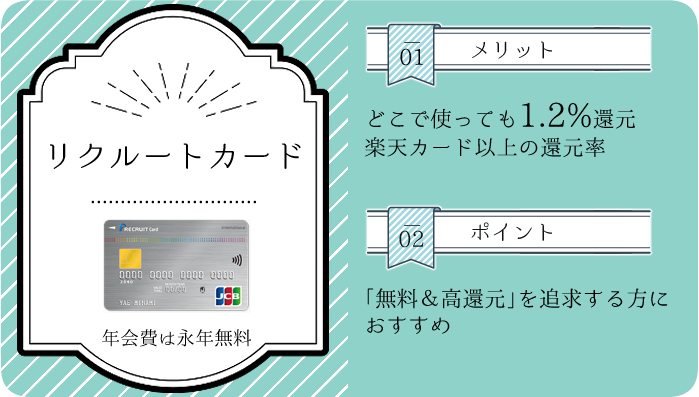

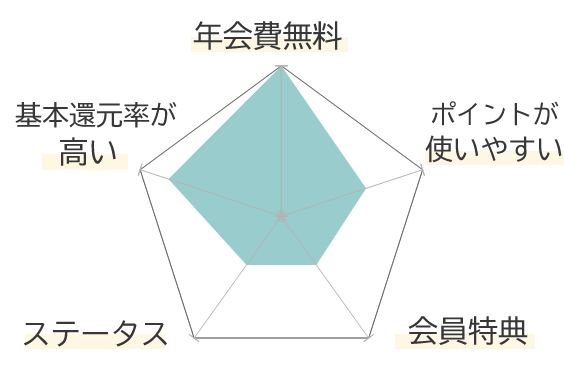

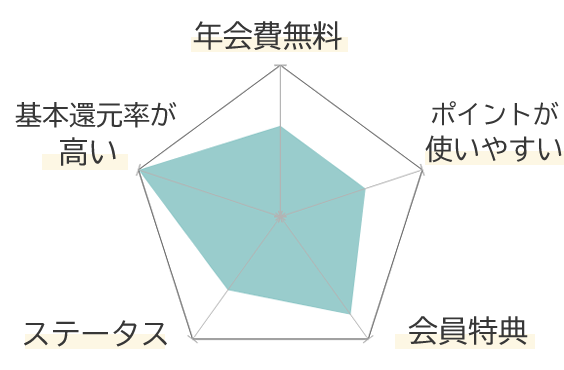

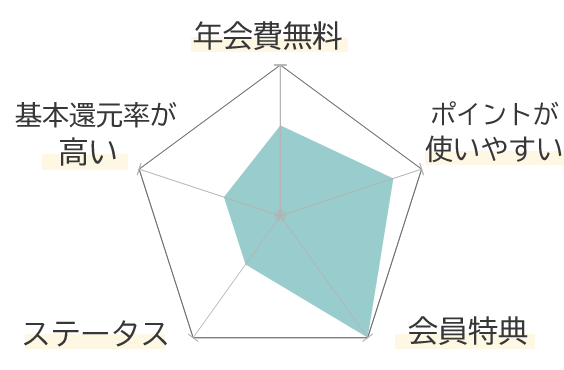

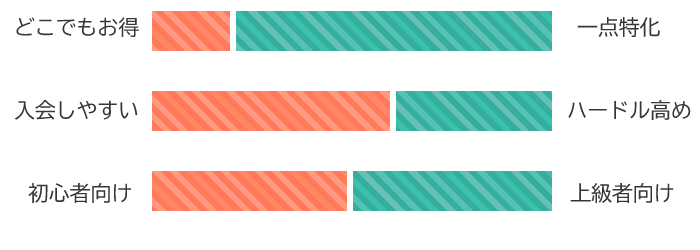

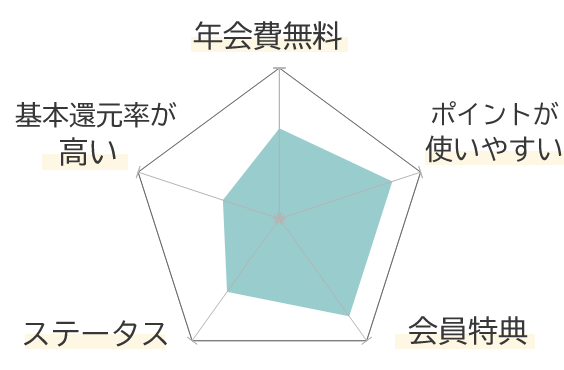

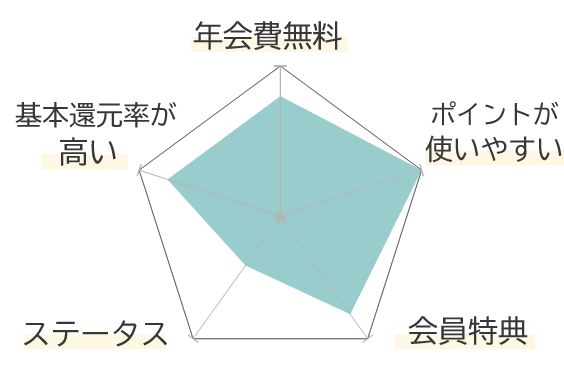

リクルートカードは「年会費無料で高還元」を追求したい方におすすめのメインカード候補です。

このカードの基本還元率は1.2%と、楽天カードやdカードなどを2割上回ります。

加えて付帯保険も充実していることから、無料ながら基本スペックの高いカードだと言えるでしょう。

決済に応じてもらえる「リクルートポイント」は、「じゃらん」「ホットペッパー」での支払いや、Pontaポイント・dポイントへの交換などに使用できます。

会員特典は少ないため、任意のサブカードで補えるとなお良いですね。

年会費 | 永年無料 | 基本還元率 | 1.2% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | リクルートポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(VISA、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

|  |

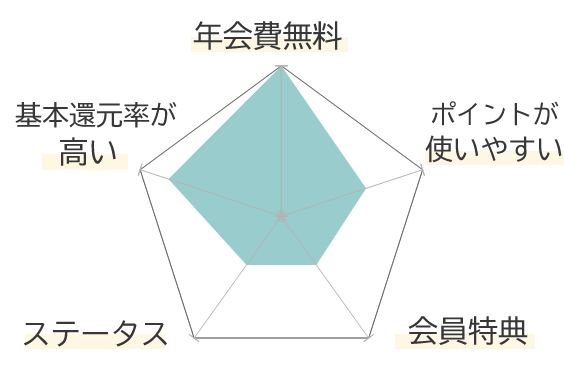

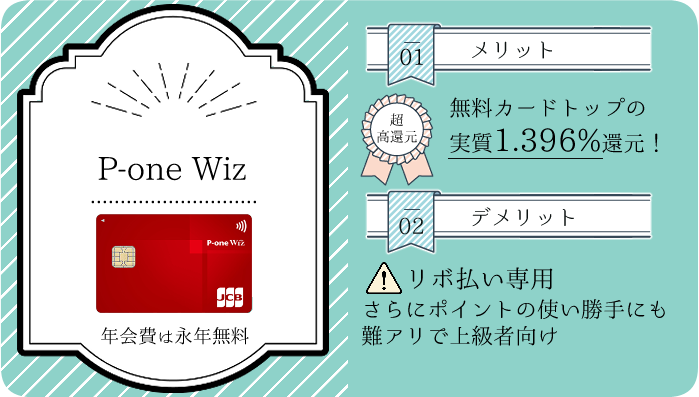

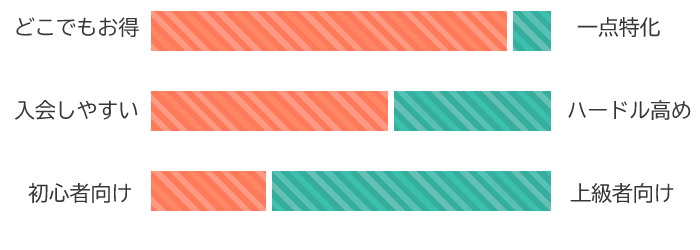

P-one Wizとは、おそらく無料カードの中でもっとも基本還元率が高いクレジットカードです(学生限定カードを除いた場合)。

このカードの還元システムはやや特殊で、

という形を取っています。

以上をもとに計算すると、P-one Wizの基本還元率は1.495%と言えるでしょう。

楽天カードのほぼ1.5倍の還元率!

ただしP-one Wizはリボ払い専用のクレジットカードです。

カード到着後に「ずっと全額コース」という支払い方法に切り替えると実質的な一回払いへ切り替えられますが、回数分割払いなどを利用することはできません。

年会費無料&高還元を最重視する方におすすめな、少しクセのあるカードです。

|  |

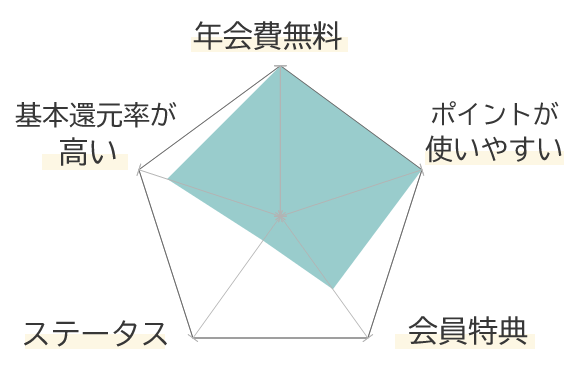

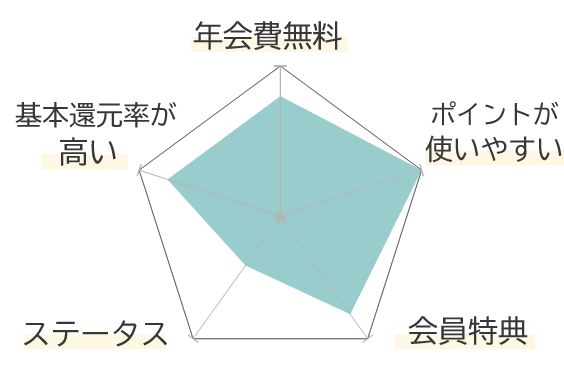

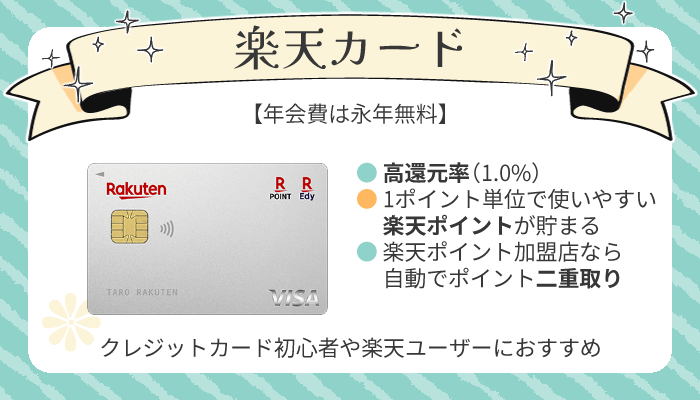

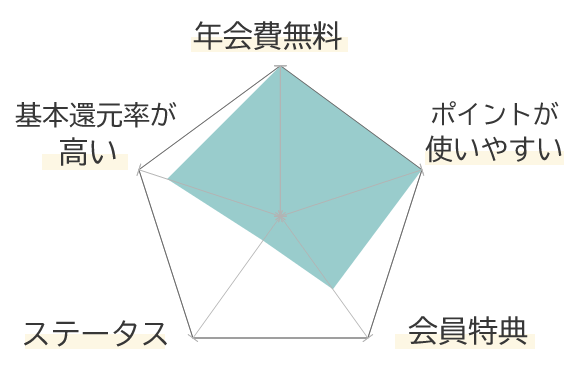

楽天カードは「年会費無料で高還元(1.0%)、ポイントの使い勝手も良い」と、初心者向けの要素が揃ったクレジットカードです。

実際に私のはじめてのメインカードも楽天カードでした。

楽天カードよりも高還元なクレジットカードは複数存在するものの、「ポイントの使い勝手をイメージしやすく、ポイントを1円単位で使える」カードは多くありません。

楽天ポイントは「楽天市場」での支払いや、ファミリーマートなどの楽天ポイント加盟店で簡単に使用できます。

楽天ポイントを利用する機会があるクレジットカードの初心者ならば、「失敗しない1枚」として選択しやすいカードと言えるでしょう。

実は「楽天ペイ」との併用でいつでも1.5%還元を実現できるという、拡張性の高さも魅力です。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

Amazon Mastercardも楽天カードと同様に「年会費無料で高還元(1.0%)、ポイントの使い勝手が良い」クレジットカードです。

決済によって貯まる「Amazonポイント」は、AmazonやAmazonペイの加盟店にて1ポイント=1円として簡単に使用できます。

またAmazon Mastercardには、

という嬉しい特典も設けられています。

Amazonやコンビニエンスストアを利用する機会が多い方にとっても、使いやすい1枚だと言えるでしょう。

ただしAmazonでの実質還元率は、Amazon優待のあるJCBカードWの方が高くなる場合があります。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | Mastercard |

還元ポイント | Amazonポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

三井住友カード ゴールド(NL)は、5,500円とゴールドカードの中では安めの年会費が設定されたカードです。

さらにこのカードには、年100万円の決済を条件に、

という特典が設けられています。

基本還元率は0.5%と高くありませんが、ボーナスポイントを加味するとこのカードの還元率は最大1.5%と言っても良いでしょう。

実質還元率を1.5%に近づけるため、年間利用額が100万円に達したら別カードに移行するのも手かも?

また無料の三井住友カード(NL)と同じく、対象のコンビニエンスストアや飲食店で最大7.0%還元を受けられるのもポイントです。

1度だけ年間100万円分使って、その後は「コンビニなどでお得、かつ空港ラウンジや付帯保険も使えるサブカード」として保有するのも良いですね。

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

:ゴールド限定特典

|  |

_汎用.png)

JALカードとは、JAL(日本航空)とカード会社が提携して発行するクレジットカードの総称です。

そのためJALカードと言っても様々な種類が存在するのですが、「マイルの貯まりやすさ」を重視するのなら、申込先は「普通カード(一般カード)」で十分でしょう。

JALの普通カードの基本年会費は2,200円(初年度無料)ですが、「ショッピングマイル・プレミアム(年4,950円)」という有料サービスに加入すると、マイル還元率が2倍(0.5%→1.0%)になります。

そしてJALマイルは航空券への交換を前提とするとき、1マイルあたり2円以上の価値を持つことが珍しくありません。

つまりマイル還元率が1.0%の「JALカード」であれば、実質的な還元率は2.0%を超えると言えます。

2024年4月25日と同月26日の「羽田⇔福岡」便を、「大人一人・普通席・往復セイバー料金」の条件で取得する場合、

つまりこの場合、16,100マイルは42,969円の価値を持っており、1マイル当たりの価値は約2.66円相当となる。

※必要料金・マイル数の参考元:JAL公式サイト

圧倒的な実質還元率の高さから、飛行機のチケットをたまにでも購入する機会があるのなら、ぜひ利用したい1枚と言えるでしょう。

私のメインカードもJAL普通カード(JAL CLUB EST)です。

ちなみにJALカードには多くの発行元や国際ブランドがありますが、特にこだわりがなければ

という特徴を持つ、VISAブランドの選択をお勧めします。

ただしゴールドカードを選ぶ場合なら、保険やサービスが充実しているJCB、あるいはステータス性に優れるダイナースもいいですね。

| 東京⇔大阪 大阪⇔福岡 | 12,000マイル |

| 東京⇔広島 名古屋⇔福岡 | 14,000マイル |

| 東京⇔札幌 東京⇔福岡 大阪⇔札幌 福岡⇔沖縄 | 16,000マイル |

| 東京⇔沖縄 福岡⇔札幌 | 18,000マイル |

| 日本⇔ソウル | 15,000マイル |

| 日本⇔中国各地 東京⇔台湾 日本⇔グアム | 20,000マイル |

| 日本⇔シドニー | 36,000マイル |

| 日本⇔ハワイ | 40,000マイル |

| 日本⇔米国各地 | 50,000マイル |

| 日本⇔フランクフルト | 46,000マイル |

| 日本⇔パリ | 52,000マイル |

参考元:日本航空公式サイト

「JAL国内線特典航空券 必要マイル数」

「JAL国際線特典航空券 必要マイル数」

片道分のチケットのみを交換したい場合、必要マイルの最小値は上の表の半分となります。

マイル還元率1.0%のカードなら、100万円の決済で10,000マイルを獲得できます。

ちなみにJALマイルの有効期限は、通常3年間です。

▲2024年2月20日~の新デザイン

年会費 | 7,150円 ※マイル還元率1%達成時 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | JALマイル |

|

発行元 | 三菱UFJニコス株式会社 他 |

申込条件 | 18歳以上(高校生を除く) |

|  |

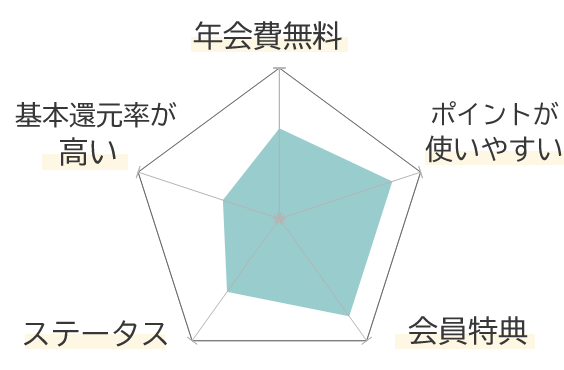

JALよりもANAのマイルを貯めたいという場合には、「ANAカード」への申込みが有力候補となります。

ANAのマイルも航空券との交換を前提とする場合、1円あたり2円相当以上の価値を持つことが多いです。

マイル還元率1.0%のANAカードを作れば、実質還元率2.0%超を実現できるということですね。

ANAカードの場合、マイル還元率1.0%を達成するには、最低でも

の年会費が必要です。

JALカードに比べるとややコストはかさみやすいものの、

という場合には、JALマイルよりもANAマイルを貯めた方が良いでしょう。

ANAでは航空券との交換に必要なマイル数が、シーズンごとに変動します。

そのため閑散期を狙って飛行機に乗れるならANA、繁忙期に飛行機を利用する機会が多いならJALの方が、結果的にお得となることが多いです。

ちなみに特に閑散期でも繁忙期でもないレギュラーシーズンの場合、JALとANA間の必要マイルは大体同じくらいです。

| 東京⇔大阪 大阪⇔福岡 | 10,000マイル (ローシーズン) 12,000マイル (レギュラーシーズン) 15,000マイル (ハイシーズン) ※以下同様 |

| 東京⇔広島 東京⇔福岡 東京⇔札幌 名古屋⇔福岡 | 12,000マイル 15,000マイル 18,000マイル |

| 東京⇔沖縄 札幌⇔福岡 | 14,000マイル 18,000マイル 21,000マイル |

| 日本⇔ソウル | 12,000マイル 15,000マイル 18,000マイル ※エコノミーの場合、以下同様 |

| 日本⇔中国各地 東京⇔台湾 日本⇔マニラ | 17,000マイル 20,000マイル 23,000マイル |

| 日本⇔シンガポール 日本⇔バンコク | 30,000マイル 35,000マイル 38,000マイル |

| 日本⇔シドニー | 37,000マイル 45,000マイル 50,000マイル |

| 日本⇔ハワイ | 35,000マイル 40,000マイル 43,000マイル |

| 日本⇔北米各地 | 40,000マイル 50,000マイル 55,000マイル |

| 日本⇔欧州各地 | 45,000マイル 55,000マイル 60,000マイル |

参考元:全日本航空公式サイト

「シーズン・必要マイルチャート(ANA国内線特典航空券)」

「シーズン・必要マイルチャート(ANA国際線特典航空券)」

| ローシーズン | ・1/11~2/29 ・4/4~4/24 ・12/1~12/25 |

| レギュラーシーズン | ・3/1~3/7 ・5/7~8/1 ・8/19~11/30 |

| ハイシーズン | ・1/1~1/10 ・3/8~4/3 ・4/25~5/6 ・8/2~8/18 ・12/26~12/31 |

年会費 | 2,200円 (初年度無料) | 基本還元率 | 2.0%前後~ ※有料コース加入、かつマイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 株式会社ジェーシービー 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

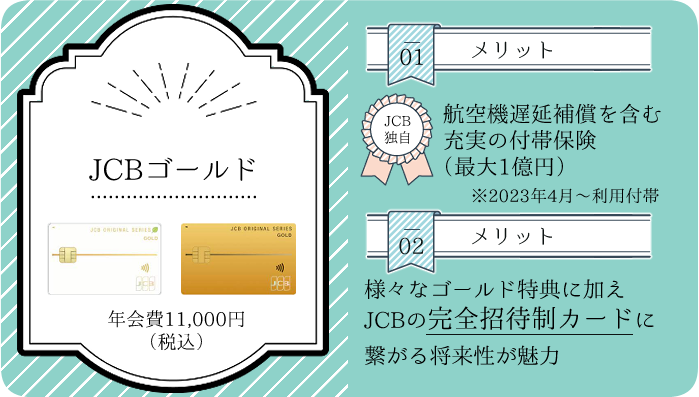

JCBゴールドは、大手カード会社「株式会社ジェーシービー(JCB)」が発行するゴールドカードです。

このカードの基本還元率は0.5%前後とあまり高くはないものの、

といった特徴を持っています。

個人的には2023年7月から発行開始の「ホワイトデザイン」の券面も魅力的です。

▲JCBゴールド ザ・プレミア

▲JCB ザ・クラス

言わずと知れた大手カード会社のゴールドカードということで、ビジネスの面などにおいても使用しやすいと言えるでしょう。

またJCBは、カスタマーサービスの評判が良いことも特徴です。

堅実なイメージを抱かせるゴールドカードですね。

年会費 | 11,000円 (税込) ※初年度無料 | 基本還元率 | 0.5%※ |

国際ブランド | JCB |

還元ポイント | Oki Dokiポイント |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

※最大還元率はポイントをnanacoポイントやJCB PREMOに交換する場合のもの

|  |

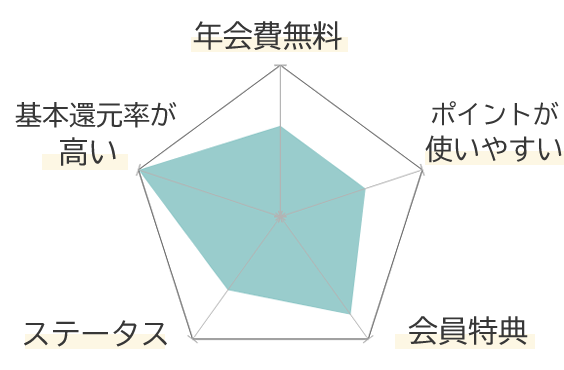

セゾンゴールド・プレミアムは一言で言うと「お得さ特化」のゴールドカードです。

と、魅力的なサービスや特典が揃っているのがこのカードの特徴です。

三井住友カードゴールド(NL)との類似点は多いですが、スターバックス等でのポイントアップと映画館優待、そしてベネフィット・ステーションは、セゾンゴールド・プレミアム独自の利点ですね。

あまりにお得さに特化したばかりに、

といったデメリットが生じてはいるものの、優待対象のお店や映画館を利用する機会が多い方にとっては、有力なメインカード候補だと言えるでしょう。

日本で初めてメタルサーフェス(金属フィルムの転写)を採用した、カードデザインも素敵です。

年会費 | 11,000円 ※年100万円以上の決済で永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA JCB Amex |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 18歳以上(高校生を除く) |

|  |

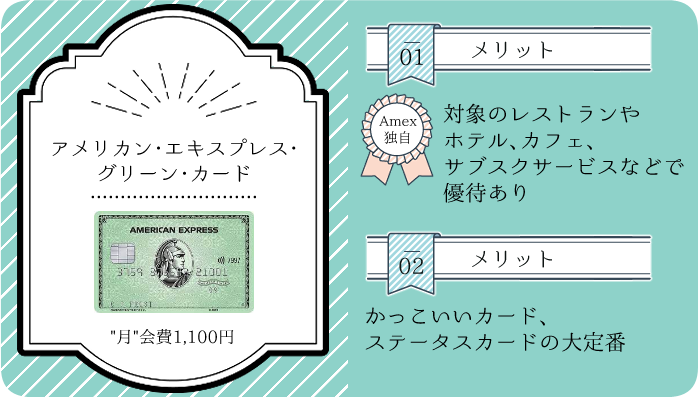

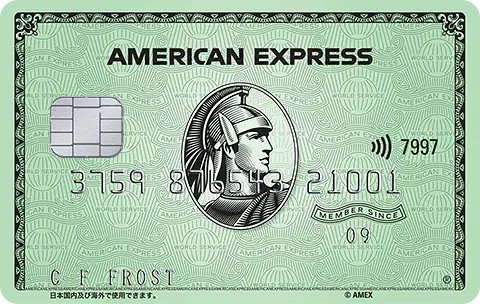

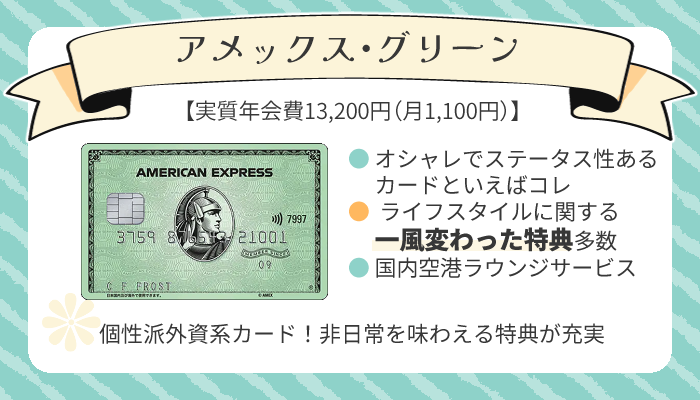

アメリカン・エキスプレス・グリーン・カードは、「かっこいい・おしゃれなクレジットカード」「ステータスカード」として想起されやすい1枚です。

ステータスカードらしく基本還元率は実質0.3%程度と低いものの、オプションサービスである「メンバーシップ・リワード・プラス(年3,300円)」に加入すると、還元率は3倍にアップします。

0.3%の還元率が0.9%になると考えると、

3,300÷(0.009-0.003)=550,000、つまり年間55万円カードを使うことで「メンバーシップ・リワード・プラス」の年会費の元を取ることができますね。

このカードは2022年9月に大幅リニューアルを行ったことで、

といった大きな変化が生まれました。

現在のアメックス・グリーンは、

など、個性的でラグジュアリーな特典を多く有するカードとなっています。

毎日に「非日常」をプラスしたい方におすすめの、おしゃれで特別感あるクレジットカードです。

年会費 | 実質13,200円 ※月1,100円 | 基本還元率 | 0.33%前後~ |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

|  |

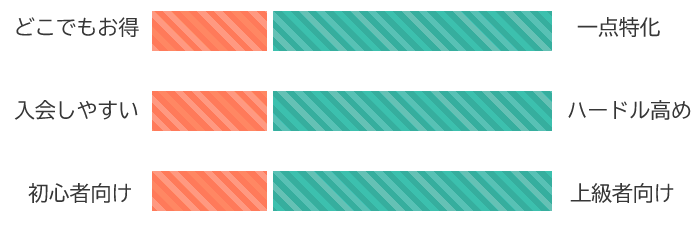

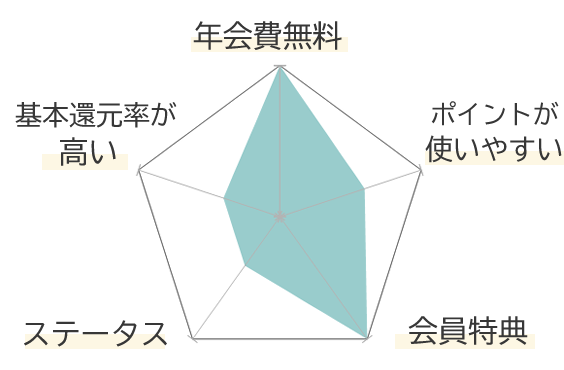

セゾンプラチナ・アメリカン・エキスプレス・カードは年会費22,000円で作れるプラチナカードです。

このコストはプラチナカード全体で見ると安価な部類に入りますが、

と、プラチナカードらしい特典はすべて揃っていると言ってよいでしょう。

コンシェルジュサービスを使って優待対象のホテルやレストランをピックアップしてもらったり、予約を代行してもらったりすることも可能です。

さらにセゾンプラチナ・アメックスの会員は、無料で「SAISON MILE CLUB」という会員サービスに加入できます。

そしてこの場合、セゾンの共通ポイント(永久不滅ポイント)ではなく1.125%のJALマイルが還元されます。

JALマイルの価値を1マイル=2円相当と見積もった場合、セゾンプラチナ・アメックスの実質還元率は2.25%です。

以上の内容から、セゾンプラチナ・アメックスはサービス、還元率の両方に優れた、コストパフォーマンスが非常に良いプラチナカードと言えるでしょう。

コンシェルジュサービスや回数無制限の海外空港ラウンジサービスが付くプラチナカードの中で、22,000円という年会費は最安値です。

年会費 | 22,000円 | 基本還元率 | 実質2.25%~ ※SAISON MILE CLUB登録時 |

国際ブランド | American Express |

還元ポイント | JALマイル ※SAISON MILE CLUB登録時 |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方 |

|  |

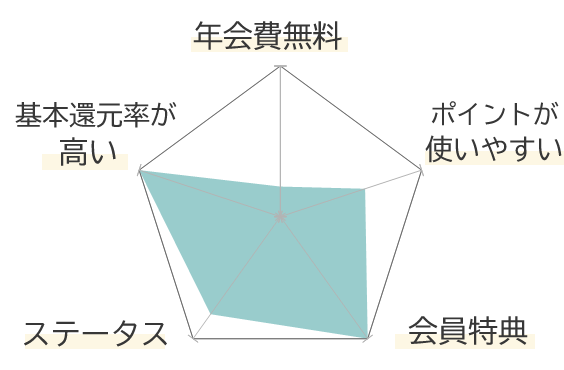

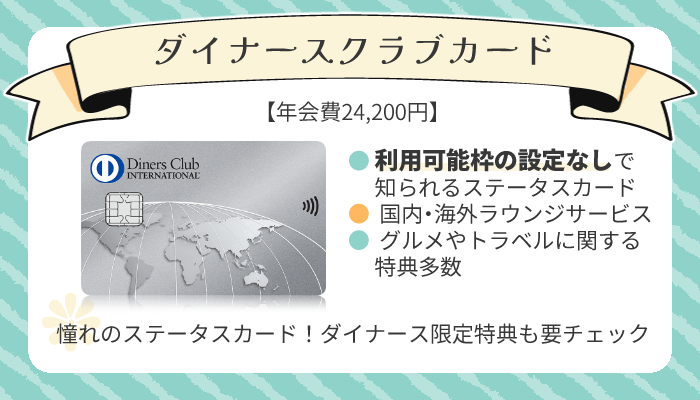

ステータス性と高還元率を両立させたいなら、航空会社提携のダイナースクラブカードへの申込みが有力です。

ANAダイナースカードやJALダイナースカード、その他デルタ航空との提携カードなどですね。

ダイナースクラブカードの場合、提携カードであっても

といった「ダイナースカードならでは」の機能やサービスが損なわれません。

さらにANAダイナースカードやJALダイナースカードの場合、

といった、航空会社提携カードのゴールドカード相当の特典やサービスが追加されます。

審査難易度は高いものの、それだけステータス性も高いカードです。

入会さえ可能であれば、非常に優秀なメインカードとなってくれることでしょう。

実際、ダイナースカードを見かけると「うおっ、ダイナースだ…敬礼!」とは思いますね。

年会費 | 29,700円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | Diners Club |

還元ポイント | ANAマイル (Dinersのポイント経由) |

|

発行元 | 三井住友トラストクラブ株式会社 |

申込条件 | 目安として27歳以上 |

|  |

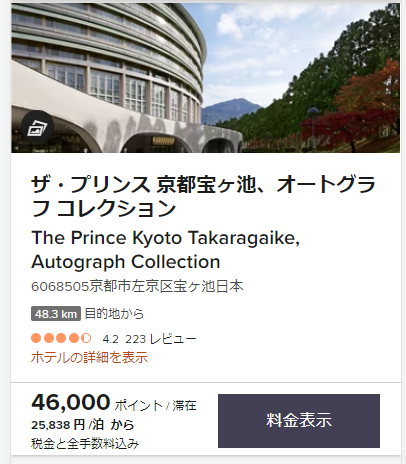

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードは年会費が49,500円と高額なものの、

と、目を引くメリットを持ったクレジットカードです。

1マイル当たりの価値を2円と見積もった場合、このカードの実質還元率は2.5%相当ですね。

無料宿泊の対象となるのは、Marriott Bonvoyの公式サイトから確認できる「50,000ポイント以下で泊まれる全世界のホテル」です。

画像引用元:Marriott Bonvoy公式サイト

効率よくマイルを貯めて、全世界のホテルで宿泊体験を楽しめるこのカードは、旅行好きの方にぴったりだと言えるでしょう。

またマリオットホテルに宿泊する場合は、無料宿泊かそうでないかにかかわらず、

といった優待を受けられます。

Marriott Bonvoyアメックス・プレミアムに海外空港ラウンジサービスは付帯しません。

全世界でラウンジサービスを利用したい場合には、「楽天プレミアムカード」などを使って補いましょう。

年会費 | 49,500円 | 基本還元率 | 2.5%~ ※マイル換算、かつ1マイル=2円とした場合 |

国際ブランド | American Express |

還元ポイント | Marriott Bonvoyポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

※海外ラウンジサービス・コンシェルジュサービスなし

|  |

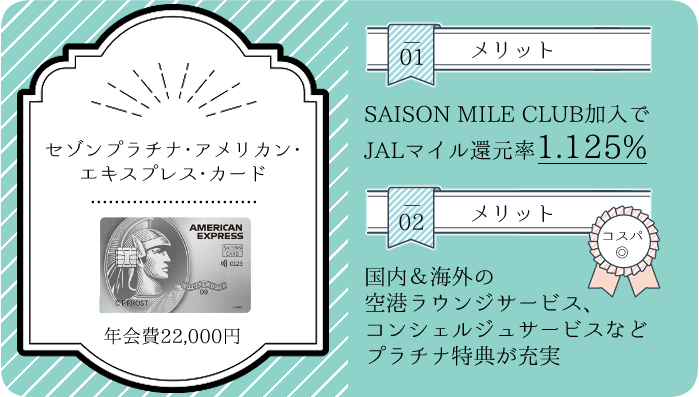

基本スペックに優れたカードが優先されるメインカードに対し、2枚目・3枚目のサブカードには「一点特化の特典やサービス」が要求されます。

ここではそんなサブカード適性が高い、一芸あるクレジットカード情報をまとめました。

| 三井住友カード(NL) | 三菱UFJカード | イオンカード | エポスカード | マジカドンペンカード | 横浜インビテーションカード | ビックカメラSuicaカード | セゾンパール・アメックス | ルミネカード | JR東海エクスプレスカード | TRUST CLUB プラチナマスターカード | 楽天プレミアムカード | |

| デザイン |  |  | .png) |  |  |  |  |  |  |  |  |  |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 原則無料 | 原則無料 | 1,048円 ※初年度無料 | 1,100円 | 3,300円 | 11,000円 |

| 基本還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% |

| 特徴 | 対象のコンビニや飲食店で最大7.0%還元 | 対象のコンビニなどで5.5%、最大10.5%還元 | 毎月20日、30日はイオン等で5.0%オフ | マルイの10%オフに参加できる | 20万以上のお店やサービスで優待(クラブオフ) | クラブオフ+旅行保険が充実 | Suicaオートチャージ機能とJR東日本の優待 | スマホ決済なら2.0%還元 | ルミネやニュウマンで優待+クラブオフ | 東海道・山陽・九州新幹線で割引 | 国内空港ラウンジサービスが無料 | 海外空港ラウンジサービスが無料 |

| 詳細 |  |  |  |  |  |  |  |  |  |  |  |  |

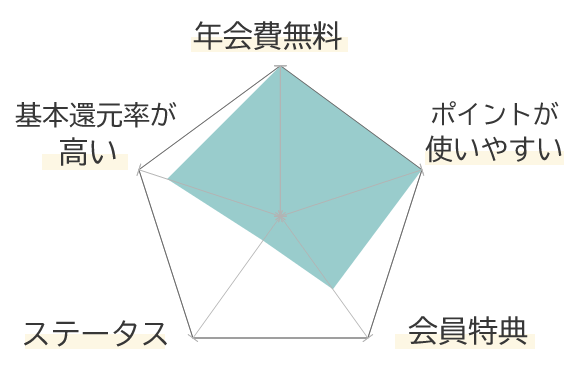

三井住友カード(NL)は、セブン-イレブンやローソン、マクドナルドなどの対象店舗で最大7.0%還元を達成できるクレジットカードです。

コンビニエンスストア

飲食店・カフェ

といった特性は、まさにサブカード向けと言えるでしょう。

最大7.0%の達成条件は、三井住友カード(NL)をApplePayまたはGoogle Payに登録し、「VISAまたはMastercardのタッチ決済」で支払うことです。

iPhoneなどの「ApplePay」対応端末、またはAndroidのスマートフォンをお持ちなら、最大7.0%のスマホ決済を簡単に始められます。

ちなみにApplePayまたはGoogle Payではなく、カード本体の「タッチ決済」機能を使った場合でも、5.0%の還元を受けられます。

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

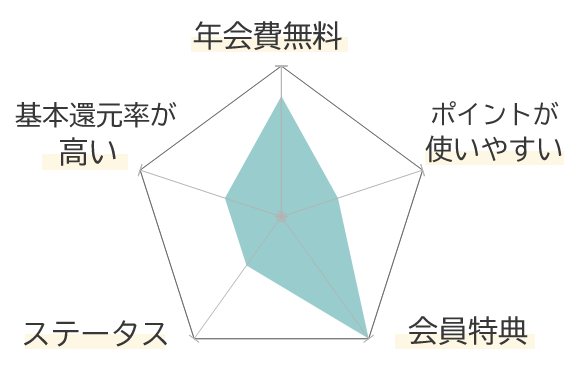

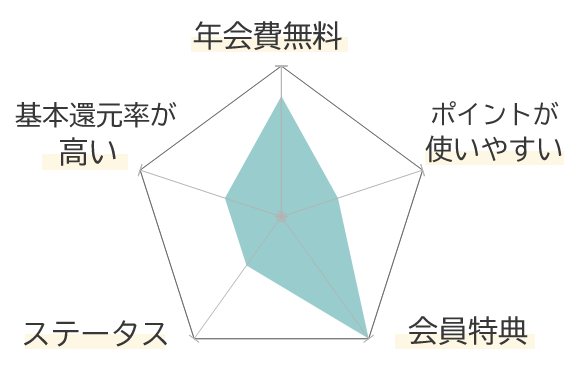

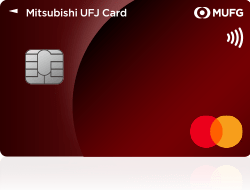

三菱UFJカードは、以下のお店やサービスで5.5%相当のポイントが還元されるクレジットカードです。

さらにこのカードの会員は、

という条件を満たしたとき、セブン-イレブンなどでの還元率が実質10.5%相当にまでアップします。

「リボ払いの手数料が発生していること」といった気になる条件も見当たりません。

支払い金額を調整すれば「実質一回払い」での10.5%還元も狙えそうですね。

最大還元にはリボ払いの設定が必要なことから、カード初心者にはおすすめしづらいものの、

という方であれば、「三井住友カード(NL)」よりもお得にコンビニなどを利用できる可能性があります。

参考元:三菱UFJニコス公式サイト

「登録型リボ「楽Pay」の指定金額を変更したいのですが?」

以上2つのカードはライバル関係にあるようで、あからさまな特典バトルが繰り広げられていて面白いです。

年会費 | 1,375円 ※初年度無料 ※年1回以上の利用で翌年無料 | 基本還元率 | 0.5%相当 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | グローバルポイント |

|

発行元 | 三菱UFJニコス株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

イオンカードは、「特定のお店やサービスで優待を受けられるカード」の中でも知名度が高い1枚です。

年会費無料で作れるこのカードに入会すると、

といった会員特典が適用されます。

またカードに搭載されている電子マネー「WAON」とクレジットチャージ(オートチャージ含む)を併用すると、イオングループでいつでも1.5%還元を達成することも可能です。

イオングループを利用する機会が多いなら、ぜひ持っておきたい1枚ですね。

.png) .png) |  |

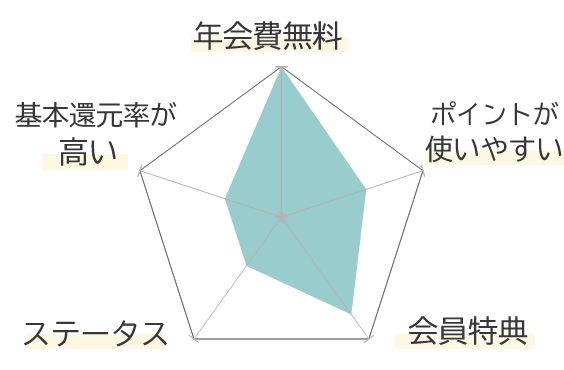

エポスカードの会員になるとショッピングビル「マルイ」の10%オフセールである「マルコとマルオの7日間」の参加権を得られます。

こちらも年会費は無料ですので、「マルイ」のセールに参加するためだけにエポスカードを作るのも良いでしょう。

またエポスカードの会員は、

といったサービスも利用できます。

「マルコとマルオの7日間」は年に4回程度、開催されています。

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | エポスポイント |

|

発行元 | 株式会社エポスカード |

申込条件 | 18歳以上(高校生を除く) |

|  |

マジカドンペンカードは、年会費が永年無料で「クラブオフ」優待を利用できるクレジットカードです。

クラブオフとは20万以上のお店などで優待を受けられる福利厚生サービスのことですね。

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 白木屋、笑笑、魚民 目利きの銀次 他 | 10%オフなど |

| PIZZA-LA | 最大500円オフ |

| Uber Eats | 初回注文で1,800円オフ |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,000円の鑑賞料金が1,400円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| レジーナクリニック | 10%オフ (全身脱毛など) |

| メンズリゼ | 全身脱毛10%オフ |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万以上) |

飲食店や映画館、レジャー施設、カラオケ店、その他クリニックなどさまざまな場所をお得に利用できることから、非常に有用な1枚と言えるでしょう。

その他、マジカドンペンカードを「ドン・キホーテ」で使うと還元率が最大1.5%となります。

ドン・キホーテを利用する方もそうでない方も、お得に使える良いサブカード候補ですね。

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | majicaポイント |

|

発行元 | 株式会社UCS |

申込条件 | 満18歳以上(高校生を除く) |

|  |

横浜インビテーションカードも、マジカドンペンカードと同じく「クラブオフ」優待を利用できる無料クレジットカードです。

公式サイトでは「J’s コンシェル」という名前が付けられていますが、優待の提供元と中身はマジカドンペンカードと同じです。

さらに海外旅行保険・国内旅行保険にショッピング保険が付帯しているため、メインカードの付帯保険が不十分という場合にも選択しやすい1枚と言えるでしょう。

汎用性の高いMastercardブランドと、綺麗な夜景のデザインも嬉しいですね。

|  |

セゾンパール・アメリカン・エキスプレス・カードは「QUICPay」決済を条件に、2.0%相当のポイント還元を受けられるカードです。

QUICPayとは「かざすだけ」での支払いが可能となる機能のようなもので、セゾンパールの場合は「ApplePay」や「Google Pay」を通し、はじめて利用可能となります。

つまりセゾンパールは、スマホ決済時に2.0%還元を受けられるカードというわけですね。

QUICPayを利用できるお店は、コンビニエンスストアやドラッグストア、スーパーチェーンなど多岐にわたります。

スマホ決済の環境さえ整えられるなら、メインカード以上に幅広く使える可能性もあるでしょう。

さらにQUICPay決済でもらったポイントをANAマイルに交換する場合、実質マイル還元率は1.2%と標準的なANAカードを上回ります。

ANAマイルを貯めている方にもおすすめの1枚です。

|  |

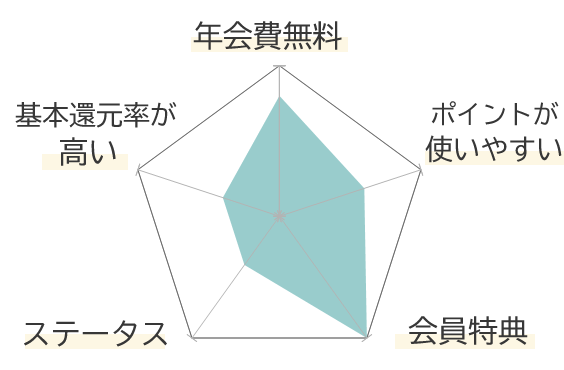

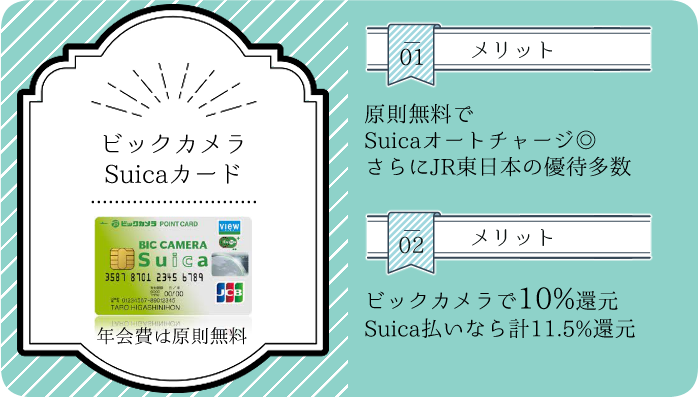

ビックカメラSuicaカードは、

と、JR東日本グループの「ビューカード」が発行するカードならではの利点を持つ1枚です。

ビューカードのクレジットカードは原則として有料なのですが、ビックカメラSuicaカードは「年1回の決済で翌年無料」と、簡単な条件で年会費を抑えられるのがポイントですね。

加えてビックカメラやコジマでは、クレジット決済であっても10%相当の「ビックポイント」が還元されます。

ビックカメラSuicaカードでチャージした「Suica」を支払いに使えば、合計11.5%還元を達成できますね。

ビックカメラを利用する機会がある方はもちろん、「コストを掛けずにSuicaのオートチャージやJR東日本関連の優待を利用したい」という場合にもおすすめと言えるでしょう。

年会費 | 524円 ※初年度無料 ※年1回の利用で無料 | 基本還元率 | 1.0% |

国際ブランド | VISA JCB |

還元ポイント | ビックポイント0.5% +JRE POINT0.5% |

|

発行元 | 株式会社ビューカード |

申込条件 | 18歳以上(高校生を除く) |

|  |

ルミネカードは、ルミネやニュウマンでのお買い物がいつでも5%オフ、さらに限定セール中には10%オフとなるクレジットカードです。

さらにビックカメラSuicaカードと同様の「ビューカード(JR東日本)」特典に加え、「クラブオフ」優待まで付帯するので、サブカードとして非常に優秀と言ってよいでしょう。

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 白木屋、笑笑、魚民 目利きの銀次 他 | 10%オフなど |

| PIZZA-LA | 最大500円オフ |

| Uber Eats | 初回注文で1,800円オフ |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,000円の鑑賞料金が1,400円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| レジーナクリニック | 10%オフ (全身脱毛など) |

| メンズリゼ | 全身脱毛10%オフ |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万以上) |

ルミネを利用する機会のある方はもちろん、JR東日本やクラブオフの優待を活用したいという場合にもおすすめの1枚です。

年会費 | 1,048円 初年度無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | JREポイント |

|

発行元 | 株式会社ビューカード |

申込条件 | 18歳以上(高校生を除く) |

|  |

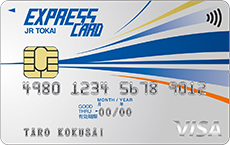

JR東海エクスプレス・カードは東海・山陽・九州新幹線(東京~鹿児島)の割引を受けられるクレジットカードです。

1,100円の年会費は発生するものの、このカードの会員が利用できる「エクスプレス予約」のサービスを使えば、新幹線に1回乗っただけで年会費以上の割引を受けられることも珍しくありません。

例えば21日前の予約で取得できる「EX早特21ワイド」を使った場合、東京~新大阪間の運賃は12,540円となり、通常料金より2,380円お得となります(いずれも「のぞみ」・指定席)。

新幹線の予約を取る機会があるのなら、ぜひ持っておきたい1枚と言えるでしょう。

私も新幹線の利用機会があった頃には、このカードを使っていました。

年会費 | 1,100円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

TRUST CLUB プラチナマスターカードに入会すると、年3,300円という比較的安い値段で「国内空港ラウンジサービス」を無料で使い放題となります。

さらにこの価格帯のカードでは珍しい、

といった、少し非日常的な特典が付帯していることもポイントだと言えるでしょう。

「安価で国内空港ラウンジを利用したい」という希望に、プラスアルファの優待・特典を加えてくれる1枚です。

楽天プレミアムカードは、「海外空港ラウンジサービスをできる限り安価で利用したい」という場合における、最有力の申込先候補です。

基本的に、海外空港ラウンジサービスを無料で無制限に利用できるのは、年会費22,000円~のクレジットカードです。

そんな相場にかかわらず、楽天プレミアムカードの年会費は11,000円と、「セゾンプラチナ」などのコストパフォーマンス特価プラチナカードの半分に設定されています。

プラチナカードではないので「コンシェルジュサービス」などの特典は付帯しないものの、「安価に海外ラウンジを使いたい」という場合には最有力の申込先候補と言えるでしょう。

実際に私も、プライオリティ・パス(海外空港ラウンジを無料で使えるカード)を目当てに楽天プレミアムカードに入会しました。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

:プレミアムカード限定特典

|  |

また「選べる特典」から「トラベルコース」を選択した場合、国際線利用時の手荷物配送が年2回無料となるのもポイントです。

私もこの特典を利用したことがありますが、スーツケースを空港に送った際、1回あたり4,000円台の配送料が無料になったと記憶しています。

ここに挙げたサブカード候補は、「特定のお店やサービスでお得になる」カードのごく一部です。

負担よく利用するガソリンスタンドやスーパー、その他小売店やサービスがクレジットカード会社と提携を結んでるのなら、その特典内容などを確認して損はないでしょう。

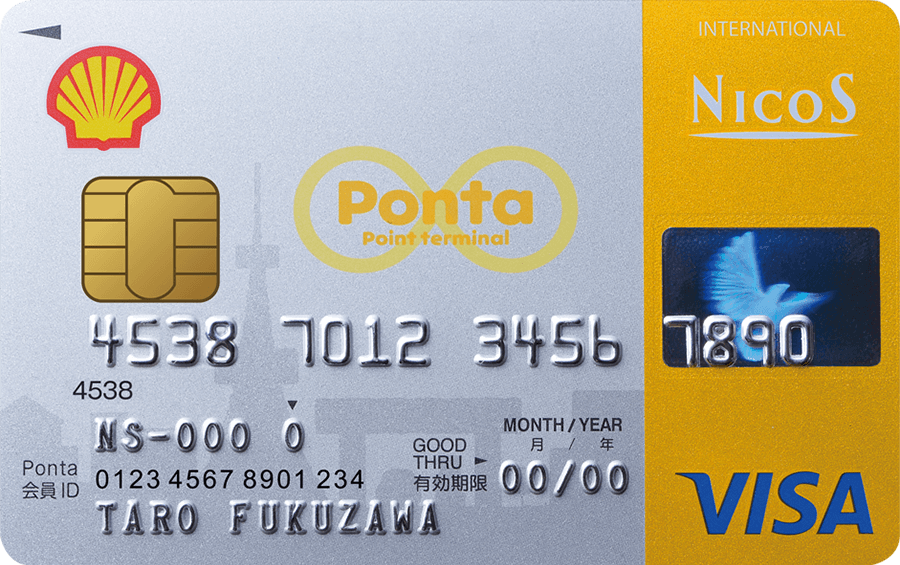

例えばイトーヨーカドーをよく利用する方であれば「セブンカード・プラス」が、

出光や昭和シェル、apollostationのガソリンスタンドをよく利用する方であれば「シェルPontaクレジットカード」などが有力な申込先候補となります。

年会費 | 原則無料

※1年以上対象のガソリンスタンドを利用しなかった場合は1,375円 | 基本還元率 | 1.0%> |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | 三菱UFJニコス株式会社 |

申込条件 | 18歳以上(高校生を除く) |

※海外での決済や分割払い、リボ払いには付帯

|  |

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | プラスポイント |

|

発行元 | 出光クレジット株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

ここからはおすすめのカードの組み合わせの例を、年代別に提案していきます。

学生の方におすすめのメインカード候補は、学生専用のJALカードである「JALカードnavi」です。

JALカードnaviは社会人向けの「JALカード」と異なり、年会費が在学中無料であるのみならず、

など、学生限定の特別な優待が多数追加されています。

実質年会費7,150円の「JAL普通カード」よりもハイスペック!

卒業旅行や留学、あるいは帰省などのために、「JALカードnavi」を使ってマイルを貯めてみるのも良いでしょう。

マイルを航空券に交換することを前提とするなら実質還元率は2.0%以上、つまり常に楽天カード2枚分以上の還元を受けられるわけですね。

そして「JALカードnavi」のサブカード候補として挙げられるのが、「三井住友カード(NL)」です。

このカードをセブン-イレブンやローソン、マクドナルドなどで使うと、最大7.0%ものポイントが還元されます。

さらに三井住友カード(NL)には学生限定の特典が設けられており、

と、社会人よりも各サービスをお得に利用できます。

「JALカードnavi」と「三井住友カード(NL)」の組み合わせなら、学生という立場を最大限に活かせるわけですね。

20代の方におすすめしたいメインカード候補は「JAL CLUB EST」です。

こちらは20代専用のJALカードで、通常のJALカードに比べると、

といった利点を持ちます。

年会費は実質7,700円からとやや高額なものの、たまにでも飛行機を利用する機会があるなら、ぜひ利用したい1枚と言えるでしょう。

私のメインカードもJAL CLUB ESTです。

また、JAL CLUB ESTと相性の良いサブカード候補には「横浜インビテーションカード」が挙げられます。

このカードは年会費無料ながら、

といった利点を持ちます。

「JAL CLUB EST」と「横浜インビテーションカード」の組み合わせなら、20代限定のJALのサービスを受けながら、保険や優待をプラスすることができるでしょう。

2022年に発表された株式会社ジェーシービーの調査によると、30代・40代の方はクレジットカードを選ぶ際、特に「ポイントやマイルが貯まりやすさ」を重視しているとのこと。

そしてポイントやマイルの還元率を重視しており、ある程度社会的な立場や収入もある方にとって、「セゾンプラチナ・アメリカン・エキスプレス・カード」は有力なメインカード候補となるでしょう。

このカードの年会費は22,000円と安くはありませんが、

と、還元率にも会員特典にも優れた1枚です。

コストパフォーマンス重視型のプラチナカードですね。

そして「セゾンプラチナ」のサブカードとして相性が良いのは、

といった条件を満たすカードでしょう。

具体的には、

などが挙げられます。

クラブオフ優待は付かないものの、コンビニエンスストアなどでの優待を重視するなら、「三井住友カード(NL)」の選択もおすすめです。

株式会社ジェーシービーの調査において、50代の方は他の世代よりも若干「ポイントやマイルの貯まりやすさを重視しない」という結果が出ていました。

そして一定以上の年収や社会的ステータスがあることを前提とすると、50代の方のメインカードとしておすすめしやすいのは、

といったステータスカードでしょうか。

持っているだけで一目置かれるようなクレジットカードのことですね。

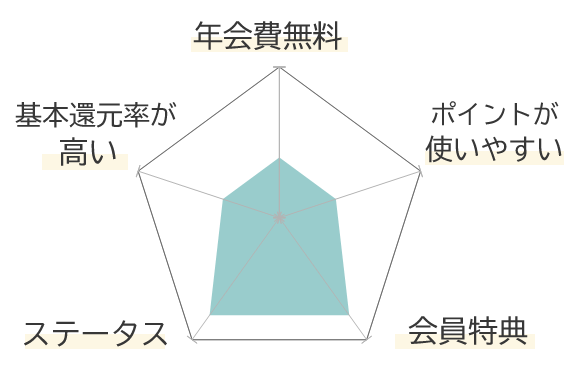

特にJCBゴールドは、発行元も国際ブランドも日本発祥の、純国産のゴールドカードとして支持を集めている1枚です。

基本還元率は0.5%前後とあまり高くはないものの、

といった点に魅力を感じるなら、有力なメインカード候補となってくれるでしょう。

個人的にJCBゴールドを使っている方は、「堅実で地に足がついている」というイメージです。

JCBゴールドのサブカードとして相性が良いのは、JCBブランドを使用できない場所でも使える可能性がある「VISA」または「Mastercard」のカードです。

中でも、

などはJCBゴールドと重ならない特典が多く、有力なサブカード候補だと言えます。

株式会社ジェーシービーの調査によると、60代の方はクレジットカードを選ぶ上で、「年会費が無料であること」を他の世代より重視している様子。

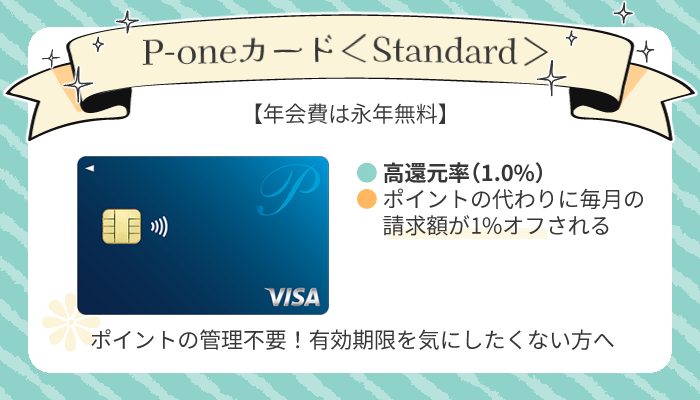

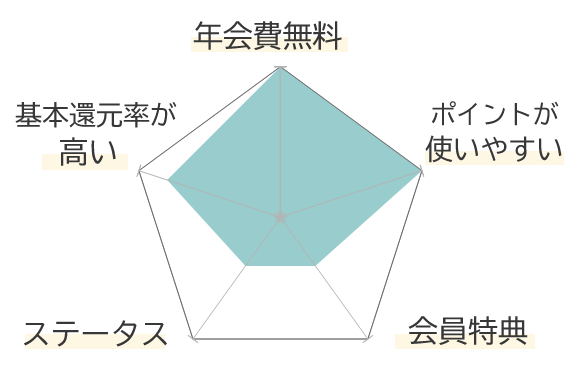

そして年会費が無料、かつ簡単で使いやすいクレジットカードとして挙げられるのは「P-oneカード<Standard>」です。

P-oneカード<Standard>とはポイントが一切たまらない代わりに、毎月の請求が自動的に1.0%オフとなるクレジットカードです。

特にポイントの使用や管理を煩わしく思う方に、おすすめの1枚と言えるでしょう。

その他、「楽天カード」「Amazon Mastercard」などもポイントを使用しやすくおすすめです。

P-oneカード<Standard>は会員特典が少ないため、これを補えるカードをサブとして据えたいところ。

特に、

といったクラブオフ特典を使えるカードであれば、全国様々なお店やサービスにて、割引などの優待を受けることができるでしょう。

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 白木屋、笑笑、魚民 目利きの銀次 他 | 10%オフなど |

| PIZZA-LA | 最大500円オフ |

| Uber Eats | 初回注文で1,800円オフ |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大1,500円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,000円の鑑賞料金が1,400円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| レジーナクリニック | 10%オフ (全身脱毛など) |

| メンズリゼ | 全身脱毛10%オフ |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万以上) |

クレジットカードを複数枚持つことには、具体的にどんな利点があるのでしょうか。

実際に、複数のカードを使い分けている立場から解説します。

クレジットカードを複数枚保有していると、枚数分のカードの会員特典やサービスを利用できます。

例えば「JAL CLUB EST」と「楽天プレミアムカード」を所有している私の場合は、

というメリットを並行して享受できます。

だからメインカードとサブカードの特典は、重ならない方が良いんですね。

私のメインカード(JAL CLUB EST)の国際ブランドはVISAですが、ごくごく稀に「VISAは使えないがMastercardなら使える」というお店やサービスに出くわすことがあります。

そんなときでも、Mastercardブランドのサブカードである「楽天プレミアムカード」があれば、問題なくクレジット決済が可能でした。

私の場合はメインカードがVISAなので、これは「ごくごく稀」な出来事ですが、メインカードの国際ブランドが

である場合、加盟店数(使えるお店の数)が多い「VISA」や「Mastercard」のサブカードの重要性は高くなります。

特に海外に行くなら、タッチ決済機能付きの「VISA」または「Mastercard」ブランドのカードを、最低1枚は手に入れておきたいところです。

私が海外に一時滞在していたとき、突然メインカードを使用できなくなったことがありました。

おそらく海外での決済がカード会社の不正利用監視システムに引っかかり、自動的に利用停止となったのでしょう。

この制限は数日で解除されたものの、メインカードを使用できない期間中はサブカード(楽天プレミアムカード」が非常に役に立ってくれました。

海外で使用しやすいMastercardブランドであったのも幸運でしたね。

このように突然メインカードを使用できなくなった場合、サブカードの存在は非常に重要となります。

メインカードを失くしてしまったり、磁気不良などが発生した場合にも同じことが言えますね。

特に学生や若い方の場合、1枚当たりのクレジットカードの利用限度額(利用可能枠)がかなり小さく設定されてしまう場合があります。

この場合、発行元が異なるクレジットカードを複数枚所有することで、「利用限度額が足りない」という問題を解決しやすくなるでしょう。

利用限度額10万円のカードも、3枚集まれば30万円分使える、ということですね。

個人事業主の方であれば、経費専用のクレジットカードを持つことで確定申告の手間を削減できます。

確定申告を簡単に行うための会計ソフトは、一般にクレジットカードの利用明細を自動で読み込む機能を持っています。

ここで「経費専用」のカードを持っていれば、それぞれの支払いを私用・事業用に仕分けることなく、一括で「経費」として登録できるでしょう。

クレジットカードを複数枚持つことには多くのメリットがある一方、リスクや注意点が存在することも確かです。

ここからは、クレジットカードを2枚以上持つにあたっての注意点について解説します。

発行元が異なる複数のカードを持っている場合、それぞれの請求がバラバラに届きます。

特に引き落とし日が異なる場合、それぞれの引き落としが日を空けて行われることから、支払いの管理が難しくなる場合があります。

利用明細もそれぞれ別のものになるため、確認に手間も掛かりますね。

当然ではあるものの、年会費が発生するカードを複数枚所有する場合には、年会費の負担も重くなります。

カードへ申し込む際には、そのサービスや機能が年会費に相応するかどうか、きちんと確認したいところです。

実際に複数のクレジットカードを使い分けている人は、どのようなカードをどのように使用しているのでしょうか。

ここでは具体例の1つとして、私が私用しているメインカードとサブカードを紹介させて頂きます。

私がメインで使用しているのは、20代専用のJALカードである「JAL CLUB EST」の「普通・VISA」カードです。

このカードをメインとした理由は、

というところでしょうか。

マイル還元率1.0%(実質還元率2.0%~)と高還元なので、今でも日常の決済はほとんどこのカードで行っています。

私は専攻や居住地などの都合上、飛行機を利用する機会が多々ありました。

中には国際線を利用する場合もあったため、サブカードとして取得したのが「楽天プレミアムカード」です。

こちらは大学生の時に、はじめてメインカードとして作った「楽天カード」をアップグレードしたものですね。

年会費は11,000円とメインカードより高いのですが、

といったサービスを利用したかったことから、良い選択だったと思っています。

また一時的にメインカードを使えなくなった時の臨時カードとしても、よく活躍してくれました。

海外空港ラウンジ、無料で軽食やお酒を頂き放題で楽しいんですよね…

▲プライオリティ・パス公式サイトより、海外ラウンジの利用イメージ

(ルクセンブルク・フィンデル国際空港)

今は解約してしまったのですが、新幹線を利用する機会が多かった頃はセディナ発行の「JR東海エクスプレス・カード」もサブカードとして使用していました。

新幹線を1回利用するだけで年会費(1,100円)以上の割引を受けられることも多かったです。

またカードに付帯したクラブオフ特典は、引っ越しやホテル探しの際など、思わぬところで活躍することも多々ありました。

ただしセディナの「JR東海エクスプレス・カード」はすでに新規入会受付を終了していますのでご注意ください。

現行の三井住友カード発行の「JR東海エクスプレス・カード」に、クラブオフの優待は付帯しません。

その他現在は使っていませんが、入会特典で申し込んだYahoo!カード(現PayPayカード)やDelight JACCS CARD(旧REXカード)も持っているような…。

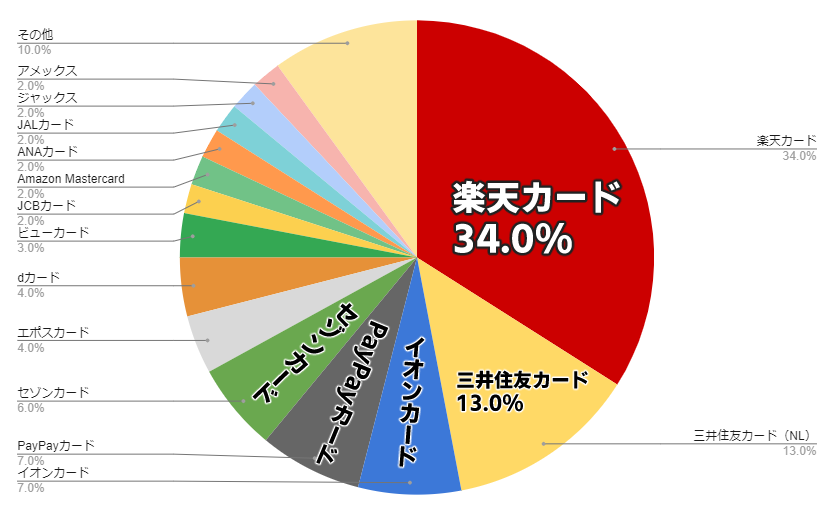

皆に使われているクレジットカードを調べるべく、100名にアンケート調査を行ってみたところ、なんと100人中34人が「楽天カード」ユーザーという結果を得ることができました。

| 所持カード | 人数(100人中) |

| 楽天カード | 34人 (うちゴールド1、プレミアム1) |

| 三井住友カード | 13人 (うちゴールド2、プラチナ1) |

| イオンカード | 7人 (うちゴールド2) |

| PayPayカード | 7人 (うちゴールド1) |

| セゾンカード | 6人 (うちゴールド・アメックス2) |

| エポスカード | 4人 (うちゴールド1) |

| dカード | 4人 (うちゴールド2) |

| ビューカード | 3人 (うちゴールド1) |

| JCBカード | 2人 |

| Amazon Mastercard | 2人 |

| JALカード | 2人 (うちゴールド1) |

| ANAカード | 2人 |

| ジャックスカード | 2人 |

| アメリカン・エキスプレス・カード | 2人 (うちプレミアム1) |

| au PAYカード | 1人 |

| オリコカード | 1人 |

| その他のクレジットカード | 8人 |

このことから2023年現在、実際のクレジットカードユーザーから断トツで人気を集めているのは「楽天カード」だと言って良いでしょう。

「皆が使っている、人気のカードを使いたい」という方は、ぜひこのアンケート結果を参考にしてみてください。

ちなみに次点の「三井住友カード」に関しては、「優待を受けられるコンビニでのみ使用している」という、2枚持ち前提の回答も多く見られました。

ここからは、クレジットカードを複数枚所有する場合に関する、よくある質問と回答にお答えしていきます。

それぞれの特徴を簡単にまとめると、以下のようになります。

| VISA | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・タッチ決済の加盟店数が多い ・日本トップシェア(参考元:イプソス株式会社) |

| Mastercard | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・「コストコ」で使える唯一の国際ブランド ・国内のタッチ決済の加盟店が少ないので注意 |

| JCB | ・タッチ決済の加盟店数&関連キャンペーンが多い ・日本発祥のブランドなので海外の加盟店数が少ない 全世界での加盟店数はVISAの半分未満※ |

| American Express | ・タッチ決済の加盟店数が多い ・JCB加盟店で利用できる(一部例外あり) |

| Diners Club | ・JCB加盟店で利用できる(一部例外あり) ・審査難易度が高い |

※参考元:Mastercard公式サイト

申込先に迷ったら、VISAの選択が無難と言えるでしょう。

2022年に発表された株式会社ジェーシービーの調査によると、クレジットカードの平均保有枚数は3.0枚です。

基本的には問題ありませんが、短期間にあまり多くのカードへ申し込むと、一時的に審査が不利に進みやすくなる場合があります。

いわゆる「申し込みブラック」ですね。

年会費が有料のものであれば、解約した方が良いでしょう。

無料のものであれば保持していても、解約してしまっても構いません。

私の場合は、解約が面倒で放置してしまっている無料カードがいくつかありますね…。

はい、そのカードが今でも新規入会を受け付けており、問題なく審査に通過できれば再入会が可能です。

ただし入会特典などが適用されない可能性はあります。

クレジットカードを複数枚持っていれば、利用できる特典が増えるだけでなく「突然メインカードを使えなくなった」場面においても落ち着いて対応できます。

年会費の予算や飛行機を利用する機会があるかどうか、その他希望する特典などをもとに、あなたに合った「最強の2枚」を見つけてみてください。

| 三井住友カード(NL) | 三菱UFJカード | イオンカード | エポスカード | マジカドンペンカード | 横浜インビテーションカード | ビックカメラSuicaカード | セゾンパール・アメックス | ルミネカード | JR東海エクスプレスカード | TRUST CLUB プラチナマスターカード | 楽天プレミアムカード | |

| デザイン |  |  | .png) |  |  |  |  |  |  |  |  |  |

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 原則無料 | 原則無料 | 1,048円 ※初年度無料 | 1,100円 | 3,300円 | 11,000円 |

| 基本還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% |

| 特徴 | 対象のコンビニや飲食店で最大7.0%還元 | 対象のコンビニなどで5.5%最大10.5%還元 | 毎月20日、30日はイオン等で5.0%オフ | マルイの10%オフに参加できる | 20万以上のお店やサービスで優待(クラブオフ) | クラブオフ+旅行保険が充実 | Suicaオートチャージ機能とJR東日本の優待 | スマホ決済なら2.0%還元 | ルミネやニュウマンで優待+クラブオフ | 東海道・山陽・九州新幹線で割引 | 国内空港ラウンジサービスが無料 | 海外空港ラウンジサービスが無料 |

| 詳細 |  |  |  |  |  |  |  |  |  |  |  |  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

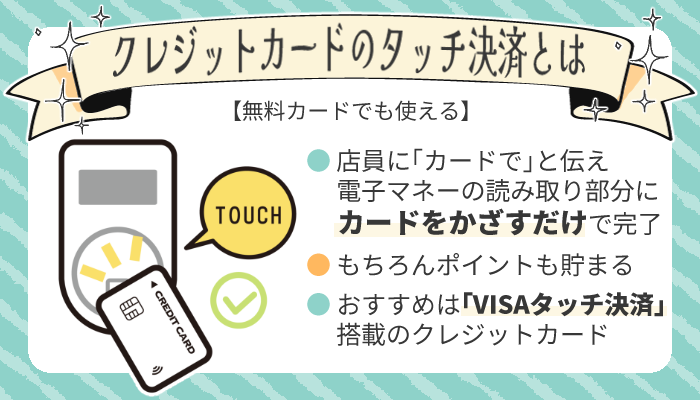

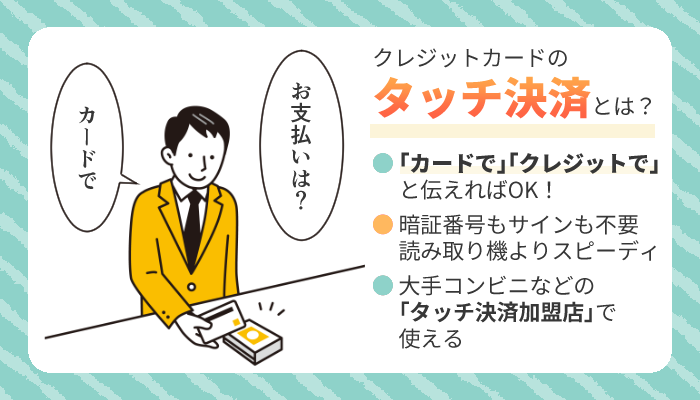

クレジットカードのタッチ決済とは、「カードやスマホをかざすだけ」で支払いが可能となる、クレジットカードの一機能です。

使い方はとても簡単、かつ従来のカード払いよりもスピーディなので、ぜひ生活に導入したい決済方法だと言えるでしょう。

実際に私も、ほぼ毎日VISAの「タッチ決済」を使用しています。

今回はそんなクレジットカードの「タッチ決済」について、初心者向けに分かりやすくまとめました。

クレジットカードのタッチ決済とは、「カードを電子マネーの読み取り部分にかざす」だけで支払いを済ませる機能です。

支払いの際に「VISAのタッチ決済で」など、聞き慣れない言葉を言う必要はありません。

通常のカード払いと同じく「カードで」「クレジットで」と伝えるだけで、タッチ決済に対応してもらえます。

タッチ決済の機能が付いたクレジットカードさえあれば、大手コンビニエンスストアなどですぐに「タッチ決済」を始められます。

→自分のカードにタッチ決済機能が付いているか、確認することはできますか?

従来の「カードを差し込んで決済する」「店員にレジでカードを切ってもらう」方法と比べた際の、タッチ決済の利点とは何なのでしょうか。

ここからは「クレジットカードのタッチ決済」の基本情報やメリットについて、より詳しく解説していきます。

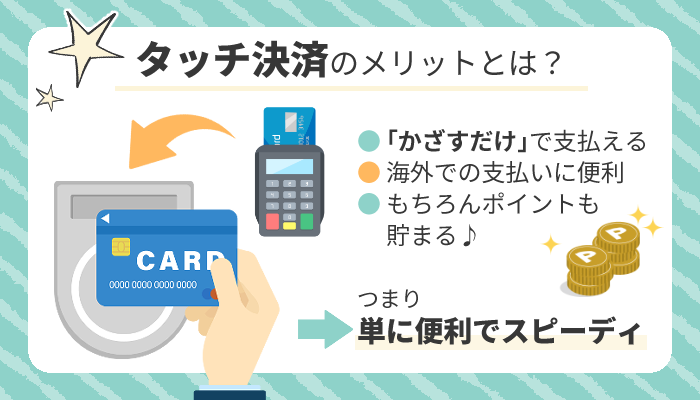

タッチ決済を使う最大のメリットは、ごく単純に「支払いが簡単でスムーズ」であることです。

例えばコンビニエンスストアで通常のカード決済を行う場合、「カードを読み取り機に挿入し、数秒待つ」必要があります。

これに対し、タッチ決済であれば「カードを電子マネーの読み取り部分にかざすだけ」で支払いが完了します。

「タッチ決済」を活用できれば、読み取り機にカードを挿し込んだり、店員にカードを手渡さずことなく、よりスピーディに会計を済ませられるでしょう。

タッチ決済を利用する上で、サインを書いたり暗証番号を入力する必要はありません。

逆に言うと、サインや暗証番号の入力が求められる高額な決済(一般に1万円以上)に、タッチ決済を使用することはできません。

日本ではいまだ「読み取り機にカードを挿し込んで支払う」方法が主流ではあるものの、タッチ決済が主流となっている国や地域は多いです。

少なくとも私が滞在したことのあるヨーロッパ圏(フランス語圏・ドイツ語圏)では、カード払いと言えばタッチ決済でした。

お店によってはタッチ決済しか使えないこともありましたので、海外に行く機会がある場合には「タッチ決済」機能付きのカードを1枚は持っておきたいところです。

→おすすめは「VISA」!国際ブランド別のタッチ決済とその違い

タッチ決済を使った支払いは、通常のカード払いと同じくポイント還元の対象となります。

特典に特殊な条件が付いたクレジットカードを使う場合でなければ、タッチ決済を使用して損をすることはないでしょう。

つまりタッチ決済とは、「これまでと同じようにポイントを貯めながら、より簡単にカード払いを済ませる」ための機能と言えます。

タッチ決済はとても便利で簡単な支払方法ですので、私も積極的に利用しています。

ここからは、実際の体験に基づく「タッチ決済の使い方」について解説します。

クレジットカードのタッチ決済の使い方は、以下の通りです。

このようにタッチ決済は、タッチ決済機能付きのカードさえあれば、簡単に使用できます。

事前の手続きなども特に必要ありません。

ApplePayは、「VISA」「Mastercard」「JCB」「American Express」のタッチ決済に対応しています。

つまり「タッチ決済」機能付きのクレジットカード情報をApplePayに登録すれば、カードではなく「スマートフォンをかざすだけ」での支払いも可能となります。

一方、Androidで利用できる「Google Pay」は、現在「VISA」「Mastercard」ブランドのカードのみ登録可能です。

私はタッチ決済機能が付いた「JAL CLUB EST(VISA・普通)」をメインカードとして使っています。

そして私がよく利用するスーパーや飲食店も、タッチ決済に対応しています。そのため現在は、ほとんど毎日タッチ決済を利用している状況です。

タッチ決済は「カードを読み取り機に挿入する」よりもシンプルに会計が簡単、かつ「ポイントが還元されない」といったデメリットもありません。

タッチ決済に対応しているお店であれば、あえてその他の支払方法(読み取り機への挿入など)を選ぶ必要はないでしょう。

タッチ決済を使えるお店は、お手持ちのカードの国際ブランド(VISA、Mastercardなど)によって異なります。

ここでは主な「タッチ決済を使えるお店」を、国際ブランドの情報とともに分かりやすく一覧にしてみました。

| コンビニエンスストア | |

| セブン-イレブン |   |

| ローソン |   |

| ファミリーマート |  |

| ミニストップ |  |

| セイコーマート |  |

| スーパーマーケット | |

| イオン、マックスバリュ |  |

| イトーヨーカドー |   |

| ドラッグストア | |

| ウェルシア薬局 |  |

| コクミン | |

| クスリのアオキ | |

| 飲食店 | |

| マクドナルド |   |

| ドトールコーヒーショップ |  |

| ガスト、ジョナサン |  |

| すき家 |  |

| スターバックス |  |

ここに挙げたのは、タッチ決済加盟店(タッチ決済を使えるお店)のごく一部です。また、最新の情報と異なる場合があります。

タッチ決済を使えるお店について詳しくは、国際ブランドの公式サイトをご確認ください。

→ VISA公式サイト「ご利用可能な店舗(タッチ決済)」

→ Mastercard公式サイト「Mastercard®コンタクトレス加盟店一覧」

→ JCB公式サイト「JCBのタッチ決済が使えるお店」

→ American Express公式サイト「タッチ決済(コンタクトレス決済)」

→ Diners Club公式サイト「ダイナースクラブ コンタクトレス (タッチ決済)」

従来の支払方法より便利でスムーズな「タッチ決済」。この機能の存在や使用にデメリットはあるのでしょうか?

ここではタッチ決済を利用する上での注意点について解説します。

日本国内の場合、タッチ決済を利用できるお店は、クレジットカードを利用できるお店のごく一部です。

特にMastercardやDiners Clubブランドの場合、VISAなどに比べると「タッチ決済を使えるお店」が制限されます。

とは言えタッチ決済を使えなければ「通常のカード払い」(読み取り機への挿入など)を利用すればよいだけなので、特に困ることはありません。

海外の情勢を見るに、タッチ決済を使えるお店は今後ますます増えていくことでしょう。

タッチ決済機能が付いたカードの懸念として挙げられるのが、「カードを盗まれた場合に不正利用されやすい」ことです。

とは言えコンビニエンスストアのカードリーダーは暗証番号の入力が省略されているため、タッチ決済が付いていないカードであっても不正利用は容易でしょう。

また、そもそもクレジットカードを他人に使われてしまわないよう、お財布などの管理には気を配りたいところです。

タッチ決済は「少額決済をより簡単にする」ための機能です。暗証番号の入力などが必要な、高額な決済には使用できません。

「高額」の基準は加盟店によって異なりますが、一般に決済額が10,000円以上になると、タッチ決済を利用できなくなります。

ただしこの場合はカードを読み取り機に挿し込んで支払いを行えばよいだけですので、特に困ることはないでしょう。

タッチ決済を使えるお店は、カードの「国際ブランド」に左右されます。

ここからは、VISAやMastercardといった国際ブランド別の「タッチ決済」事情やその選び方について、分かりやすく解説します。

これからはじめて「タッチ決済」機能付きのクレジットカードを手に入れたいのなら、国際ブランドには「VISA」を選ぶのが良いでしょう。

理由は簡単で、日本国内においてもそうでなくとも、加盟店(利用できるお店)が多いためです。

グローバル市場調査会社のイプソスが30万人以上を対象に行ったアンケート調査では、日本人の50.8%が主な国際ブランドとして「VISA」を使用していると回答しています。

この数字は2位のJCB(28.0%)を大きく上回る数字で、まさにトップシェアの国際ブランドだと言ってよいでしょう。

実際に私もメインカードとして、VISAブランドのカードを使用しています。

日本国内での使用を前提とするなら、「JCBのタッチ決済」も便利です。

JCBのタッチ決済は大手コンビニエンスストアの他、さまざまな商業施設や交通機関などで利用可能です。

その中には「VISAのタッチ決済は使えないが、JCBのタッチ決済は使える」お店も少なくありません。

ただしJCBは日本発祥の国際ブランドであるため、海外での普及率は低いです。

American Express(アメックス)も、タッチ決済の加盟店の増加に積極的な国際ブランドです。

特に飲食店や小売店においては、「VISAやJCBは使えないが、アメックスのタッチ決済なら使える」場合もあるでしょう。

→ American Express公式サイト「タッチ決済(コンタクトレス決済)」

ただしAmerican Expressは、そもそもの加盟店数(カードを使えるお店)が他ブランドに比べ、限られる場合があります。

国際ブランド自体の普及率の高さに反し、タッチ決済の加盟店数が少ないのがMastercardです。

2023年7月現在、Mastercardのタッチ決済(Mastercardコンタクトレス)は他ブランドと異なり、ファミリーマートやイオンで使用できません。

積極的にタッチ決済を使用したいのであれば、VISAなどのブランドを選んだ方が良いでしょう。

高難易度・高ステータスで知られるDiners Clubブランドのタッチ決済(コンタクトレス決済)の普及率も、他ブランドに比べ高いとは言えません。

基本的にDiners Clubのクレジットカードは、汎用性よりもそのステータス性や機能性の高さを理由に選択されています。

タッチ決済を始めたい場合、どんなクレジットカードへ申し込めばよいのでしょうか。

ここからはタッチ決済の加盟店が多い「VISA」「JCB」ブランドを中心に、タッチ決済機能が付いたおすすめクレジットカードを紹介します。

| 年会費 | 特徴 | |

三井住友カード(NL)  | 無料 | タッチ決済ならセブン-イレブンなどの対象店舗が5.0%または7.0%還元  |

楽天カード  | 無料 | 年会費無料で高還元(1.0%)  |

P-oneカード<Standard>  | 無料 | 毎月の請求が自動で1.0%オフ  |

JCBカードW  | 無料 | 年会費無料で高還元(最大1.0%) 39歳以下限定 |

JALカード(VISA)  | 実質 7,700円~ | 実質還元率2.0%前後~ (マイルを航空券に交換する場合)  |

アメリカン・エキスプレス・グリーン・カード  | 実質 13,200円 | ライフスタイルに関する優待多数 |

ダイナースクラブカード  | 24,200円 | 高難易度・高ステータス 国内・海外空港ラウンジサービス 他 |

「タッチ決済と言えばこのカード」と言えるのが、「三井住友カード(NL)」です。

三井住友カード(NL)を使うと、セブン-イレブンやローソンといった対象店舗において、

ものポイント還元を受けられます。

対象のコンビニなどを利用する機会が多いなら、ぜひ持っておきたい1枚と言えるでしょう。

コンビニエンスストア

飲食店・カフェ

一方で基本の還元率は0.5%と高くないため、基本的には「優待を受けられるお店でのみ使う」ことが推奨されます。

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

楽天カードは、「年会費無料で高還元」なクレジットカードの定番です。

楽天カードを使って支払いを行うと、100円につき1円相当の「楽天スーパーポイント(楽天ポイント)」が還元されます。

ポイントは楽天市場や楽天ポイント加盟店(ファミリーマートなど)にて、1円単位で簡単に使えるため、クレジットカードの初心者にもおすすめと言えるでしょう。

楽天カードの国際ブランドは4つの中から選択できますが、「American Express」ブランドは現在タッチ決済に対応していないためご注意ください。

タッチ決済を活用するのであれば、「VISA」または「JCB」の選択がおすすめです。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

|  |

P-oneカード<Standard>は、ポイントが貯まらない代わりに毎月の請求が自動的に1%オフとなるクレジットカードです。

この特性から、P-oneカード<Standard>はポイントの管理に煩わしさを感じる方向けだと言えるでしょう。

「自動1%オフ」は、もちろんタッチ決済にも適用されます。

|  |

JCBカードWは、株式会社ジェーシービーが発行する39歳以下限定のクレジットカードです。

JCBカードWの還元率は、同社が発行するプロパーカード(他社と提携を結ばず発行されるカード)の2倍に設定されています。

実質還元率はポイントの交換先によって異なるものの、「nanacoポイント」などへの交換が可能であれば、楽天カードと同じ1.0%の還元を実現できます。

「安心の大手カード会社を利用しながらポイントも貯めたい」という方にとって、JCBカードWは打ってつけの1枚と言えるでしょう。

JCBで利用実績を積むことで、将来的に「JCBゴールド」などのステータスカードの取得に繋がりやすくなる将来性もポイントです。

年会費 | 永年無料 | 基本還元率 | 1.0%※ |

国際ブランド | JCB |

還元ポイント | Oki Dokiポイント |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 18歳以上~39歳以下 |

※最大還元率はポイントをJCB PREMOへのチャージやビックポイント等に交換する場合のもの

|  |

JALカードの特徴は、何と言ってもその実質還元率の高さです。

カードの決済に応じてもらえる「JALマイル」を航空券に交換する場合、その価値が2円以上となることは珍しくありません。

JALカードは一番年会費が安い「普通カード」であっても、マイル還元率1%(=実質還元率2%以上)を実現できます。

「往復セイバー」料金適用時、大人一人・普通席として2023年8月26日に「羽田→福岡」のJAL便を利用する際の料金は18,245円から。

同様に8月31日に「福岡→羽田」のJAL便の料金も18,245円。

よってこの場合、本来の往復運賃の合計は36,490円。

一方、羽田⇔福岡の航空券を購入するために必要なJALマイルは16,000マイルから。

つまりこの場合、16,000マイルが36,490円相当の価値を持つと言える。

この例において、1マイルの価値は36,490÷16,000=およそ2.28円相当。

マイル還元率1.0%のJALカードの実質還元率は2.28%相当と、楽天カードの2倍以上となる。

高還元率重視、かつ飛行機を利用する機会があるのなら、JALカードは有力なメインカード候補だと言えるでしょう。

ただしマイル還元率1%を実現させるには、最低でも7,150円の年会費が発生します。

また、タッチ決済に対応しているのは「VISA」ブランドのJALカードのみですのでご注意ください。

スタイリッシュなデザインで知られる「アメリカン・エキスプレス・グリーン・カード」の特徴は、独特でバリエーションに富む会員特典です。

といった、少し非日常的な特典に魅力を感じるなら、ぜひチェックしたい1枚と言えるでしょう。

年会費 | 実質13,200円 ※月1,100円 | 基本還元率 | 0.33%前後~ |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

|  |

日本国内で使われている主要な国際ブランドのうち、もっともシェアが少ないのが「Diners Club」です。

株式会社イプソスの調査によると、Diners Clubブランドを主体で使用している人の割合は、全体のわずか0.3%でした。

ですがこれは、Diners Clubにとって不名誉なことではありません。Diners Clubブランドのカードは総じて審査難易度が高く、「ダイナースのカードを作りたい」と思っても審査に通過できない人は珍しくないためです。

Diners Clubのカードにはいずれも決まった「利用可能枠」がありません。

また「国内外の空港ラウンジサービス」「グルメ特典」といった、会員特典が充実していることも特徴です。

|

最後に、クレジットカードのタッチ決済に関するよくある質問にお答えしていきます。

楽天カードに関するよくある質問と回答

以下のように、クレジットカードの券面に「タッチ決済対応マーク」を見ることができれば、そのカードはタッチ決済対応だと分かります。

画像引用元:JCB公式サイト

タッチ決済対応マークは、どの国際ブランドにおいても共通です。

「現行のカードにはタッチ決済が付いているのに、自分のカードは発行した時期が古いためにタッチ決済が付いていない」という場合には、カード切り替えの申込みが可能です。

申込みの方法はカード会社によって異なるため、お手持ちのカードの発行元の公式サイトなどをご確認ください。

また、手持ちのカードにタッチ機能が存在しない場合には、「タッチ決済機能付きのカードを新しく作る」必要があります。

iD、QUICPayとは「国際ブランドのタッチ決済」とは別の非接触型決済の規格で、一般にApplePayやGoogle Payを通して使用されます。

iDの機能が付いたカードはiD加盟店で、QUICPayの機能が付いたカードはQUICPay加盟店で使用できます。これらの加盟店は、国際ブランドタッチ決済と異なります。

iDやQUICPayと「国際ブランドのタッチ決済」を両方使えるカードの場合、店員に伝えた規格に応じて決済が行われます。

「iDと伝えればiDで、カードと伝えれば国際ブランドのタッチ決済で」支払いが行われるのは、ApplePayやGoogle Payにカードを紐づけた場合も同様です。

「三井住友カード(NL)」のような特別な優待を設けているクレジットカードを除き、タッチ決済を行うことで還元率が変わることはありません。

タッチ決済を利用する場合であっても、通常のカード払いと同じようにポイントを貯めることができます。

発行元の銀行によっては、デビットカードにも「タッチ決済」の機能が搭載されている場合があります。

例えば三井住友銀行や三菱UFJ銀行、りそな銀行などが発行するデビットカードには、タッチ決済対応のマークが見られます。

一方でタッチ決済に対応しているプリペイドカードは限られますが、三井住友カードの「Visaプリぺ」など、一部のカードにおいてはタッチ決済を利用できます。

VISAやJCBといった国際ブランドが提供する「タッチ決済」は、従来のカード払いよりも簡単でスピーディな支払方法です。

タッチ決済機能付きのカードを活用することで、これからのお買い物をよりスムーズに済ませることができるでしょう。

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)