クレジットカードのデザインは、ある意味最も「替えが利かない」要素です。

特にクレジットカードの利用額そのものが大きくないのなら、「デザイン」「見た目」を理由にカードを選ぶのも良いでしょう。

見た目が良いカードは、持っているだけでも気分が上がりますしね!

そこで今回は、私が特に「デザインがよい・綺麗」と思ったカードの券面デザイン一覧と、その中から特におすすめのカードの情報をまとめました。

「20代女性が選んだ、デザインが好印象なカード」の参考にしてみてください。

目次

- かっこいい・おしゃれなクレジットカードの券面デザイン一覧

- ピックアップ!デザインが優れたクレジットカード9選

- 九州カードNEXT クラシックカードは美しいパルテノン神殿デザインが魅力

- JCBカードRはくすみブルーがかわいいリボ払い専用JCBカード

- JCBカードW plus Lは年会費無料で高還元、さらに3つのデザインを選択できる

- TGC CARDは大理石のような盾形デザインが素敵、さらにイオンカード共通優待も

- 横浜インビテーションカードなら完全無料で20万以上の優待を受けられる

- 三井住友カード(NL)はコンビニ等で最大7.0%還元、デザインも選べる

- JCBゴールドは新「ホワイトデザイン」が魅力的、さらに完全招待制カードへの案内も

- セゾンゴールドプレミアムは金属質感の特別感とお得な特典やサービスを両立

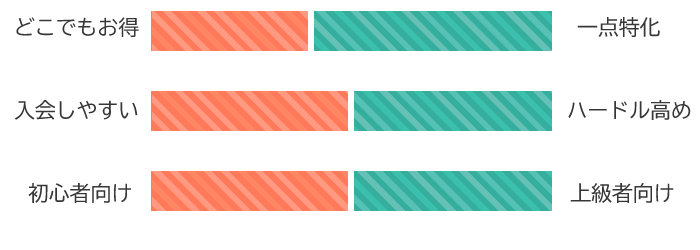

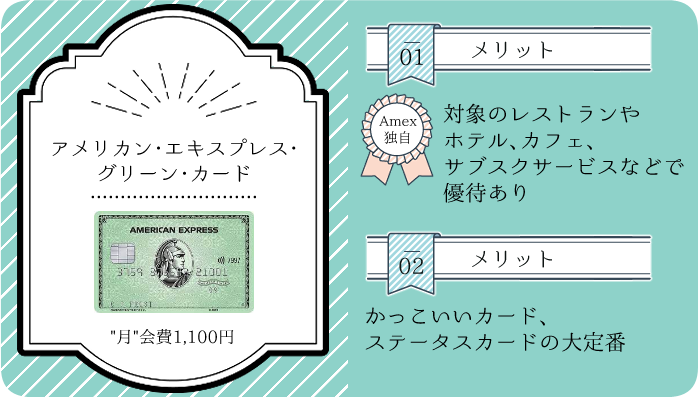

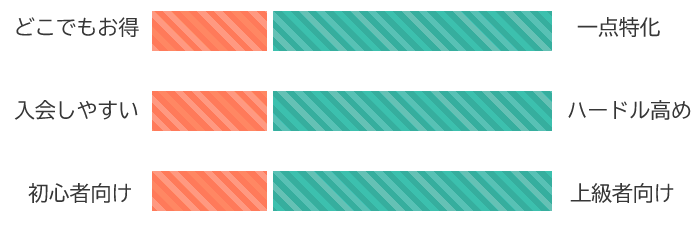

- アメリカン・エキスプレス・グリーン・カードは「かっこいいステータスカード」の大定番

- かわいいキャラクターデザインのクレジットカード一覧

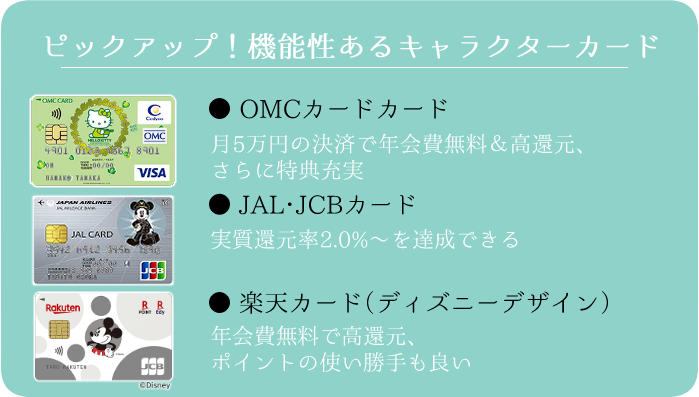

- ピックアップ!還元率や機能性が高いキャラクターデザインカード3選

- 申込先に困ったら?初心者のためのクレジットカードの選び方

- デザインを理由にクレジットカードを選んだ方の口コミ・体験談

- デザイン重視のクレジットカードとその選び方についてのよくある質問と回答

- デザインから選ぶクレジットカードについてのまとめ

かっこいい・おしゃれなクレジットカードの券面デザイン一覧

私が個人的に「かっこいい」「おしゃれ」あるいは「洗練されている」と感じるデザインのカードを五十音順に、一覧の形で紹介させて頂きます。

気に入った1枚はありましたか?

これまで特集したカードや、このページで紹介するカードにはリンクを貼っています。

気に入ったデザインのカードが見つかったら、ぜひクリック/タップしてみてください。

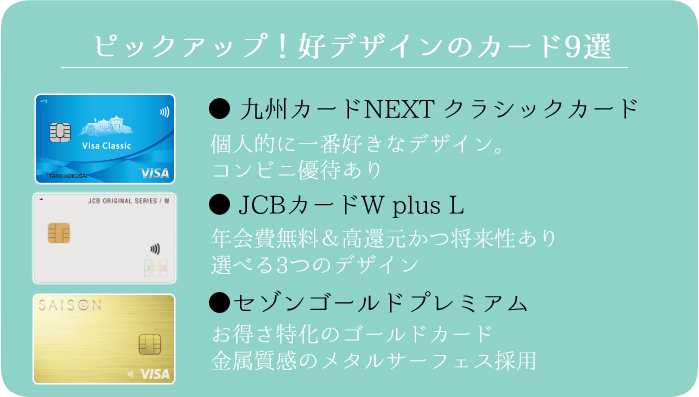

ピックアップ!デザインが優れたクレジットカード9選

ここからは私が「デザインが良いな」と思ったクレジットカードの中から、特徴的なメリットや特典を持つカードをピックアップして紹介します。

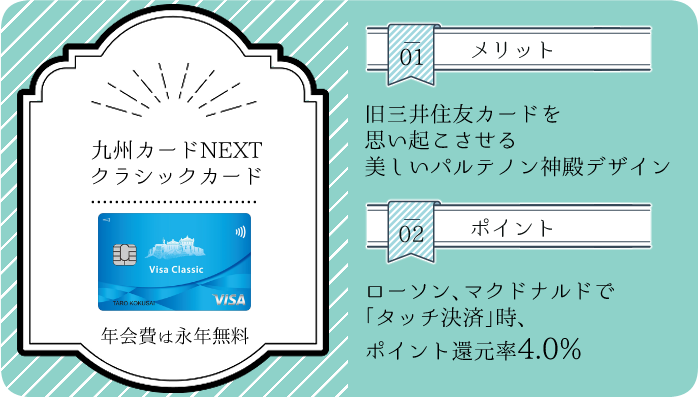

九州カードNEXT クラシックカードは美しいパルテノン神殿デザインが魅力

今回、本当にデザインのみを理由に紹介したクレジットカードが、この「九州カードNEXT クラシックカード」です。

九州カードとは名前通り九州を起点にしているクレジットカード会社の1つで、大手地方銀行「西日本シティ銀行」のグループ会社でもあります。

このカードの特徴は、やはり美しい空色とパルテノン神殿のデザインでしょう。

リニューアル前の「三井住友カード」を想起させるのは、どちらのカード会社も「VJAグループ」の一員だからですね。

正直なところ、機能面に関して言うと「三井住友カード(NL)」を上回る点はありません。

「九州カードNEXT クラシックカード」の年会費は無料なものの、基本還元率は0.5%と低めです。

またローソンとマクドナルドでは最大4.0%の還元が適用されるものの、三井住友カード(NL)はさらに多くのお店で、最大7.0%の還元を実現させています。

その他の特典を見ても、どちらもVJAグループゆえに、重なる特典やサービスが多く差別化が困難です。

とは言えこの美しい空色のカードデザインに魅力を感じたなら、「九州カードNEXT クラシックカード」を選択するのも良いでしょう。

九州カードは口座引き落としに使える口座が一部制限されています。

申込み前には公式サイトの情報を、あらかじめご確認ください。

九州カードNEXT クラシックカード届きました。好きなデザインです。 pic.twitter.com/ZPui4UNYNw

— &- | あんどう (@anblojp) December 10, 2022

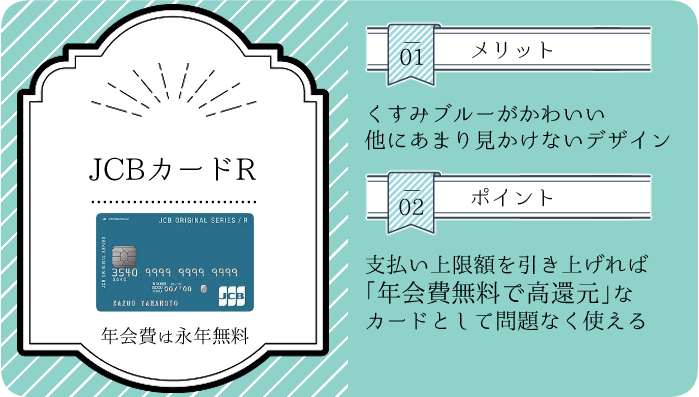

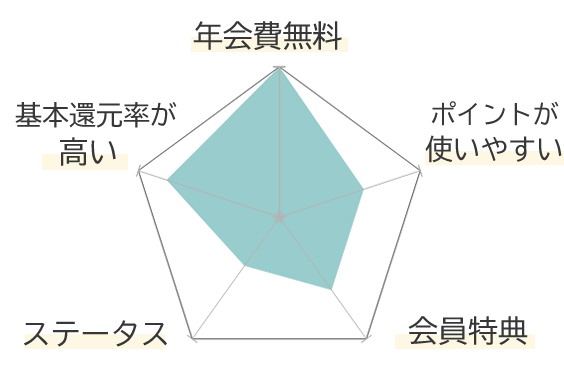

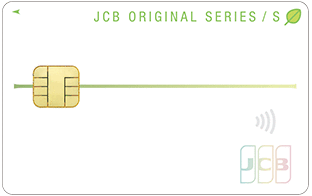

JCBカードRはくすみブルーがかわいいリボ払い専用JCBカード

JCB CARD R(JCBカードR)は、くすんだブルーの券面が印象的なリボ払い専用カードです。

デザイン面以外でのこのカードの特徴は、

- 「実質一回払い」なら還元率が2倍(1.0%前後相当)になる

- 「リボ払い手数料が発生している」なら還元率が4倍(2.0%前後相当)になる

ことでしょう。

毎月の支払額を上手く調整し、「ほんの少しだけ手数料が発生する」ことを狙えば、リボ払い手数料を加味しても実質2.0%に近い還元率を達成できます。

とは言え毎月そんな計算を行うのは煩わしいですよね…。

個人的にはこのカードのデザインが気に入ったなら、

- 毎月の「リボ払い」の支払い額を上限まで引き上げ、「実質一回払い」を行うように設定する

- デザインがかわいい、基本還元率1.0%相当のカードとして利用する

ことをおすすめします。

「実質一回払い」の設定が済めば、次に紹介する「JCBカードW plus L」と近い感覚で使えそうです。

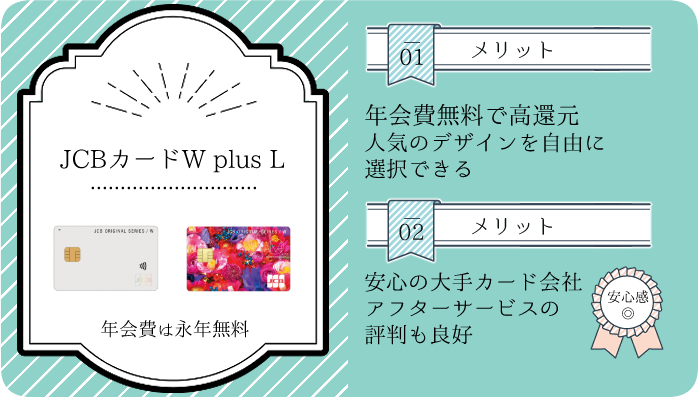

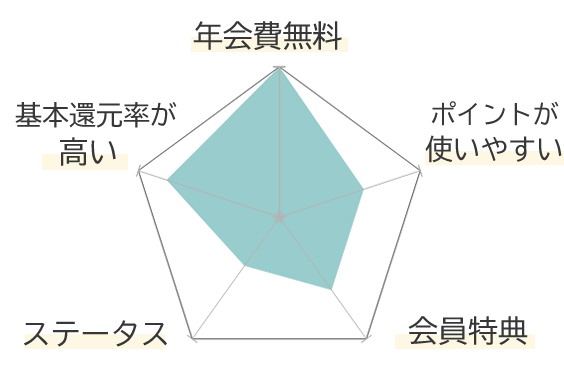

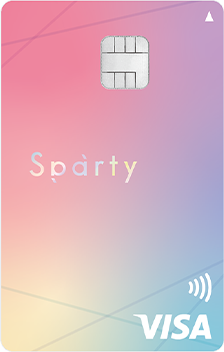

JCBカードW plus Lは年会費無料で高還元、さらに3つのデザインを選択できる

続いて紹介する「JCBカードW plus L」は、39歳以下の方のみが申し込めるJCBカードです。

年齢制限が設けられている代わりに、このカードの基本還元率は一般のJCBカードの2倍(1.0%前後相当)に設定されています。

また、カードを利用する上で年会費も掛かりません。

年会費無料で1.0%相当還元、というのは「楽天カード」と同じ特徴ですね。

歴史ある大手カード会社では珍しいスペックです。

デザインは3種類から選択できますが、特に「ホワイト」デザインと「M / mika ninagawa」デザインはSNS上でも人気です。

▲「ピンク」デザイン

▲「ホワイト」デザイン

▲「M / mika ninagawa」デザイン

JCBカードW plus Lは女性向けのJCBカードとされていますが、実際には性別を問わずに申し込めます。

申し込んで5日目、JCB カードW plus Lのホワイト届いた🥺真っ白なのかな?と思ってたけど、若干グレーがかった偏光パールホワイトって感じ。ロゴが綺麗✨ pic.twitter.com/Hxu5YbgMOK

— はる (@harurora) February 11, 2022

三井住友NLゴールド修行が終わり無事解脱しましたので、新たにJCBカードW plusL 蜷川実花さんデザインユーザーに移行します😌同デザインの再発行はできないらしいので取扱注意。 pic.twitter.com/wKwaxljWEc

— ひっぴー ᦏ 𝒜⃝̤̮ 𝒮⃝̆̈ ᦑ 𓃠 (@__hippie__) November 27, 2022

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | JCB |

還元ポイント | J-POINT |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 18歳以上~39歳以下で本人または配偶者に収入がある |

- 新規入会&利用で最大25,000円相当がもらえる

キャンペーン期間:2026年1月13日~2026年3月31日

- 39歳以下限定(40歳になっても継続利用可)

- Amazonでポイント還元率2.0%

- マクドナルド(モバイルオーダー)・吉野家・ガスト等の優待対象店で10.5%還元

(要エントリー) - 最短5分でデジタルカードが発行される「モバイル即時入会サービス(モバ即)」対応

※受付時間(9:00AM~8:00PM)を過ぎた場合は、翌日受付扱いとなります。

※顔写真付き本人確認書類(運転免許証/マイナンバーカード/在留カード)による本人確認が必要です。

※「モバ即」入会後、カード到着前の利用方法について詳しくは、公式サイトをご確認ください。 - その他セブンイレブン、Qoo10、メルカリなどでポイントアップ

- plus L限定の抽選キャンペーン等に参加可能

|  |

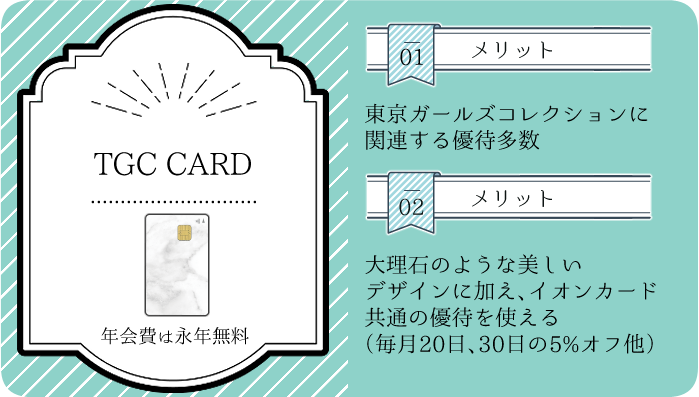

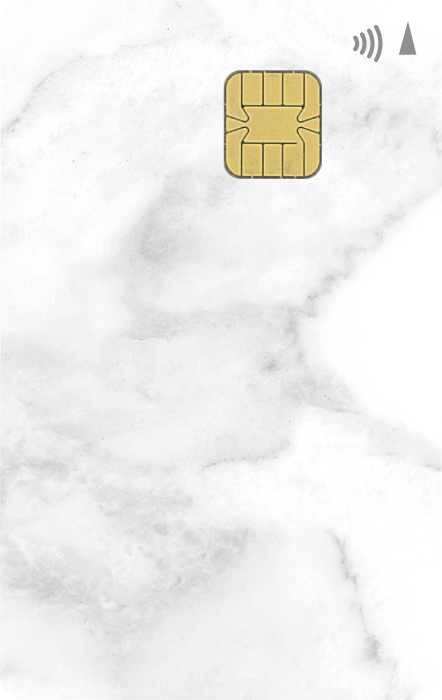

TGC CARDは大理石のような盾形デザインが素敵、さらにイオンカード共通優待も

「TGC CARD」とは大理石のようなデザインが特徴的なクレジットカードで、「東京ガールズコレクション」と提携したイオンカードの1種です。

東京ガールズコレクションにおいても「公式物販が10%オフ」などの優待を受けられるカードではありますが、このイベントに行く機会がなくとも、

- イオンシネマでの鑑賞料金が1,000円になる

- 毎月20日、30日の「お客さま感謝デー」をはじめとするイオンカード共通の優待を受けられる

といった特典が適用されます。

東京ガールズコレクションにお得に参加したい、という方はもちろん、

- イオングループのお店を利用する機会がある

- イオンシネマに行く機会がある

- 単純にデザインが気に入った

という場合には、この「TGC CARD」を選ぶと良いでしょう。

リニューアル後の現行デザインは、高級感があって素敵ですよね。

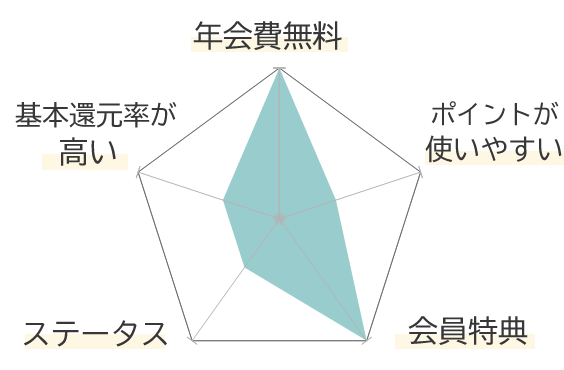

横浜インビテーションカードなら完全無料で20万以上の優待を受けられる

横浜インビテーションカードは年会費無料のクレジットカードながら、

- 海外旅行保険、国内旅行保険、ショッピング保険のすべてが付帯している

- 20万以上のお店やサービスで優待を受けられる「クラブオフ」(J’sコンシェル)を利用できる

という特徴を持ちます。

「コメダ珈琲」などの「クラブオフ」優待対象店を利用する機会があるなら、持っておいて損のないカードだと言えるでしょう。

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 松屋 | 対象商品50円オフ |

| PIZZA-LA | 最大500円オフ |

| 白木屋、笑笑、魚民 他 (モンテローザグループ) | お会計10%オフ 等 |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,000円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大2,000円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,100円の鑑賞料金が1,500円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| リゼクリニック メンズリゼ | 全身脱毛割引 |

| ENEOSモビリニア | ガソリン・軽油2円/L引き |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万ヵ所以上の割引優待) |

※掲載されている優待内容については、予告なく変更となる場合がございます。

クラブオフ特典は「旅行」や「引っ越し」、「習い事を始めるとき」など、意外なタイミングで活躍することも多いですよ。

ちなみに横浜の夜景を写し取った美しいカードではあるものの、横浜限定の特典などが設けてあるわけではありません。

充実の保険と優待、そして綺麗なデザインと、「持っているだけ」でメリットが大きいクレジットカードですね。

|  |

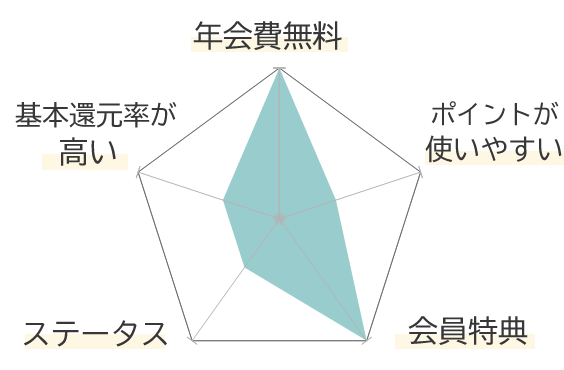

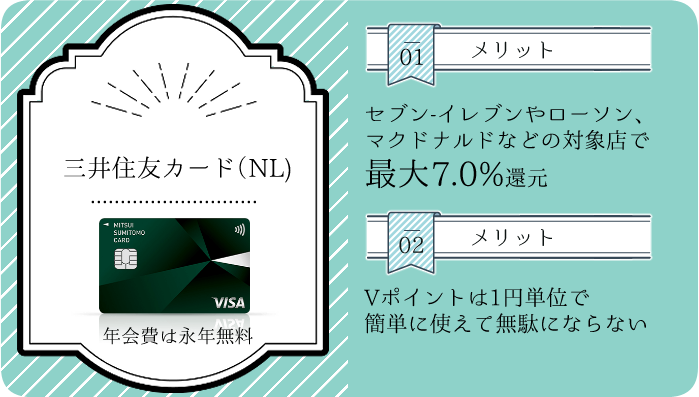

三井住友カード(NL)はコンビニ等で最大7.0%還元、デザインも選べる

三井住友カード(NL)は、セブン-イレブンやローソン、マクドナルドなどでの「最大7.0%還元」で知られるクレジットカードです。

三井住友カード(NL)の最大7.0%還元の対象店を見る

コンビニエンスストア

飲食店・カフェ

- マクドナルド

(モバイルオーダーを含む) - モスバーガー

(モバイルオーダーを含む) - ケンタッキーフライドチキン

(モバイルオーダーを含む) - サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- 吉野家

(モバイルオーダーを含む) - すき家

(モバイルオーダーを含む) - はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- スターバックス

(モバイルオーダーのみ) - かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

スペック面が取り沙汰されやすいこのカードではあるものの、確かにデザインは洗練された印象ですね。

三井住友カード(NL)の申込者は、3つのカラーの中から好きなものを選択することができます。

三井住友カード(NL)で最大7.0%還元を受ける条件などについて詳しくは、以下の個別ページをご覧ください。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 【2026年3月1日まで】新規入会で合計最大9,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大25,600円相当プレゼント - 対象のコンビニや飲食店で「スマホのタッチ決済」時、最大7%還元※

┗セブン-イレブンなら最大10%還元! - 【2026年1月26日~入会の方のみ】qoo10・@cosme SHOPPINGにて最大10%還元

(月5,000Pまで) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- SBI証券での「クレカ積立」にて最大0.5%付与

- 最短10秒でデジタルカードが発行される「モバイル即時入会サービス」対応

※即時発行ができない場合があります。 - 【学生限定】対象のサブスクサービスなどで最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Androidユーザーの方はVisaブランドをお選びください。

Mastercardブランドのカードは、Google Payに対応していません。

※ApplePayであればVisa・Mastercardともに使用可能です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

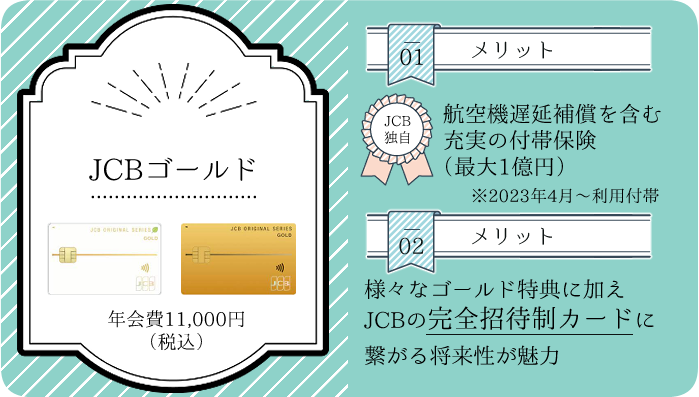

JCBゴールドは新「ホワイトデザイン」が魅力的、さらに完全招待制カードへの案内も

JCBゴールドは、大手クレジットカード会社「JCB」が発行するプレミアムカードの1つです。

正直なところ私はリニューアル前の旧デザインの方が好きだったのですが、2023年7月に発行された「ホワイト」デザインに少し撃ち抜かれました。

ちなみに旧デザインの意匠は、2023年現在20代専用の「GOLD EXTAGE」にのみ残っています。

JCBゴールドは「純国製」のステータスカードとして知られていますが、このカードを使用し続けると、さらにステータス性が高い完全招待制クレジットカードに入会できる可能性があります。

▲JCBゴールド ザ・プレミア

▲JCB ザ・クラス

現行のカードのデザインを魅力に感じる方はもちろん、完全招待制のステータスカードに興味がある方にとっても、JCBゴールドは有力な申込先候補となります。

個人的には外資系のステータスカードなどに比べると、「堅実・実直」な印象を抱かせるカードだと思っています。

年会費 | 11,000円 (税込) ※初年度無料 | 基本還元率 | 0.5% |

国際ブランド | JCB |

還元ポイント | J-POINT |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

※いずれも規格は「QUICPay」

- 新規入会で最大56,000円相当がもらえる!

キャンペーン期間:2026年1月13日~2026年3月31日

- 航空機遅延補償等を含む最大1億円の旅行保険が付帯(利用付帯)

- 全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- Amazonでポイント還元率1.5%

- マクドナルド(モバイルオーダー)・吉野家・ガスト等の優待対象店で10.0%還元

(要エントリー) - ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回)

さらにHoteLux「Elite」会員資格の適用 - ワシントンホテルグループの特別優待

- 国内空港ラウンジサービス(無料)

- 海外空港ラウンジサービス(35$/回)

→ゴールド・ザ・プレミアへのアップグレードで無料(要招待) - 松井証券・SBI証券「クレカ積立」にて最大1.0%還元

(要・毎月5万円以上の決済/クレカ積立利用分を除く) - お取り寄せグルメの優待

- その他ライフスタイル特典、ゴルフ特典など

|  |

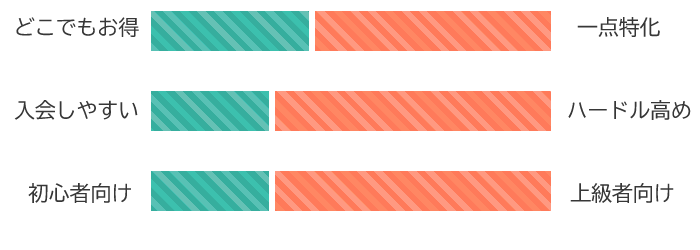

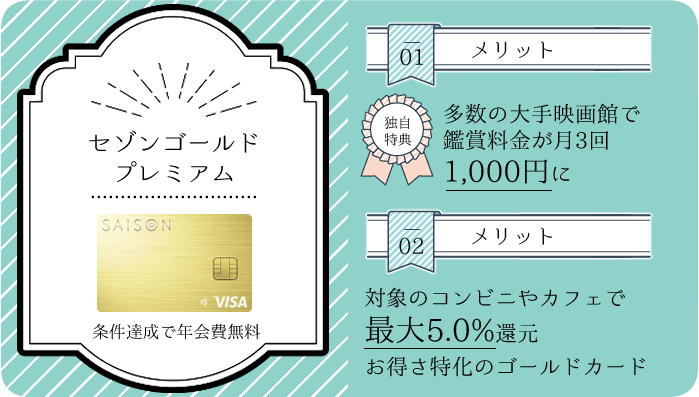

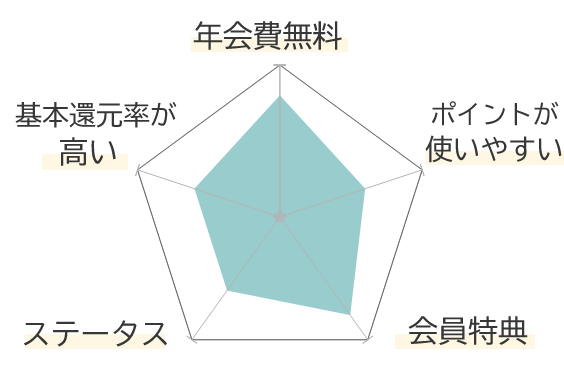

セゾンゴールドプレミアムは金属質感の特別感とお得な特典やサービスを両立

セゾンゴールドプレミアムは、ラグジュアリーな特典などに優れる標準的なゴールドカードとは異なる、「お得さ」特化型のカードです。

- 一度でも年100万円以上カードを使えば、年会費が永年無料

- 年間支払額50万円ごとに0.5%相当のボーナスポイントがもらえる

(=元の還元率0.5%と加えて、最大1.0%還元を狙える) - 東宝シネマズ、ユナイテッドシネマなどの映画館で映画鑑賞料金が月3回1,000円

- セブン-イレブン、ローソンなどの優待対象店舗で最大4.0%還元

- さまざまなお店やサービスで優待を受けられる「ベネフィット・ステーション」特典

(提供元が異なるクラブオフのようなもの)

といったサービスや特典には、目を引くものがあるでしょう。

また、日本で初めてメタルサーフェス(金属フィルム転写)が用いられたカードデザインも、高級感があり人気を集めています。

「お得さ」と「高級感・特別感のあるカードデザイン」を両立させたいのなら、セゾンゴールドプレミアムは有力な申込先候補と言えるでしょう。

財布に入れるとアクセサリー感覚。

— ぜっとさん@セゾン社員🔰 (@z3_saison) July 13, 2022

(女子社員の財布)

セゾンゴールドプレミアムはメタル感のあるメタルサーフェイス仕様です。

いやらしくないシャンパン系のゴールド。

金属質感だけどプラスチックなので日常使い可能です(⚡️)#クレカ #セゾンカード #ゴールドカード pic.twitter.com/2VcoEnHf6e

年会費 | 11,000円 ※年100万円以上の決済で永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA JCB Amex |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大11,000円キャッシュバック

- TOHOシネマズ、ユナイテッドシネマなどで鑑賞料金割引

鑑賞料金1,000円は改悪により廃止 - 年間利用額50万円ごとに0.5%(5,000円)相当のボーナスポイント付与

- スターバックス、マクドナルドなどの対象店で最大還元率5.0%

(年間利用額30万円以上、または前年度の利用額が60万円以上の場合)

コンビニ優待は改悪により廃止 - ベネフィット・ステーション優待

- 国内空港ラウンジサービス

【2026年4月~年2回までに改悪】 - セゾンカード共通優待(レジャー施設、サブスクなど)

|  |

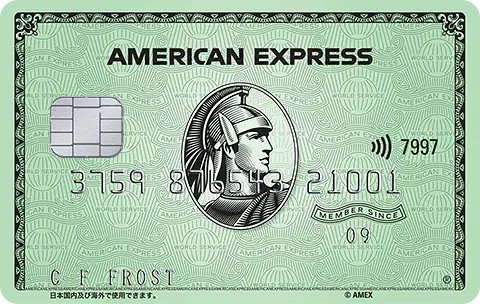

アメリカン・エキスプレス・グリーン・カードは「かっこいいステータスカード」の大定番

アメリカン・エキスプレス・グリーン・カードは、「かっこいいクレジットカード」の定番とも言える存在です。

そしてこのカードは2022年9月に大幅リニューアルが行われ、

- 年会費制が月会費制になった(月1,100円)

- 既存の特典の一部が廃止された代わりに、多様で独特な特典が追加された

という変化が加えられています。

現在のアメックス・グリーンは、ステータス性を重視したいという方はもちろん、クレジットカードを通して非日常を楽しみたいという方にもおすすめの1枚となっています。

例えばアメックス・グリーンの会員の方が、対象のホテルで2名以上でコース料理を頂くと、1名分の料金が無料となります。

年会費 | 実質13,200円 ※月1,100円 | 基本還元率 | 0.33%前後~ |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

- 新規入会+条件達成で最大35,000円ポイントが貰える

※原則として1ポイント=0.3円前後相当~ - 「メンバーシップ・リワード・プラス」の加入で還元率アップ

- 対象のレストランで2名分以上のコース料理を予約時、1名分無料(招待日和)

- 対象のホテルやレストランで割引などの優待

- 対象のサブスクサービスなどの優待

- 【別途月会費330円】ベネフィット・ステーション優待

(国内外多数の飲食店やサービスなどの優待) - 国内空港ラウンジサービス 他

|  |

かわいいキャラクターデザインのクレジットカード一覧

ここからは、「お気に入りのキャラクターデザインのカードを使いたい」という希望に応え、各デザインのカードを紹介していきます。

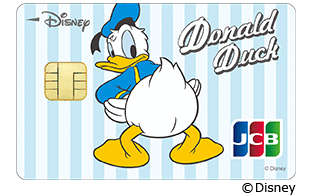

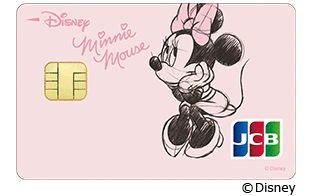

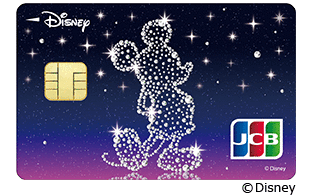

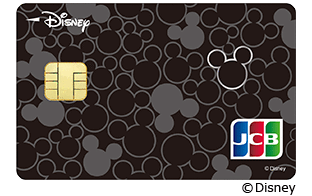

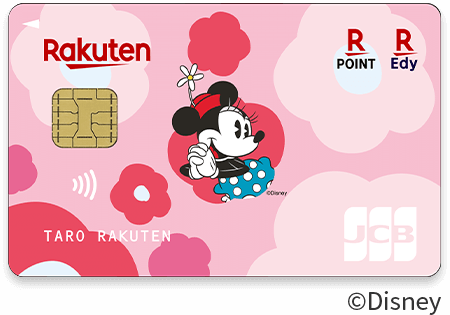

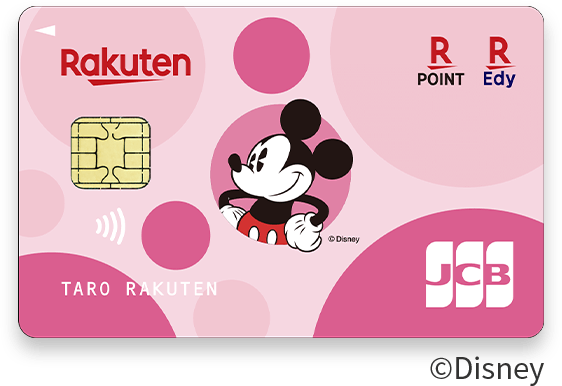

ディズニーデザインのクレジットカード

現在発行されている、主な「ディズニーデザイン」のクレジットカードは以下の通りです。

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

▲ディズニー★JCBカード

現在確認されている限り、ディズニーデザインのクレジットカードはすべてJCBブランド限定です。

これはJCBが、東京ディズニーリゾートのオフィシャルパートナーであるためでしょう。

その関係もあってか、「ディズニー★JCBカード」では、ディズニーリゾートに関する特典が多数設けられています。

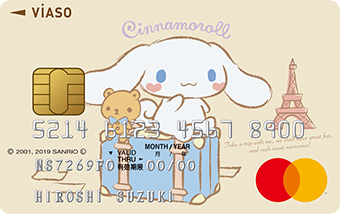

サンリオデザインのクレジットカード

現在発行されている、主な「サンリオデザイン」のクレジットカードは以下の通りです。

▲セディナカードクラシック

▲セディナカードJiyu!da!

▲セディナカードファースト

※25歳以下限定

▲ハローキティカード

▲ハローキティカード

▲ハローキティカード

サンリオ、特にハローキティデザインのカードは「セディナカード」に多く見られます。

セディナ発行の「ハローキティカード」は、特にオリジナルグッズのプレゼントやピューロランドの優待など、ハローキティファンに向けての特典が充実しています。

その他キャラクターのクレジットカード

その他のキャラクターデザインがあしらわれた、主なクレジットカードは以下の通りです。

▲スヌーピーカード

▲スヌーピーカード

▲スヌーピーカード

カードによってはコラボレーションしたキャラクターに合った、入会特典などが設けられている場合があります。

気になったカードがあれば、公式サイトの情報などをチェックしてみてくださいね。

ピックアップ!還元率や機能性が高いキャラクターデザインカード3選

キャラクターデザインのカードはあまり基本還元率が高くない傾向にあるのですが、中には例外も存在します。

ここからは、「キャラクターデザイン」と「還元率や機能性」を持ち合わせたクレジットカードを紹介します。

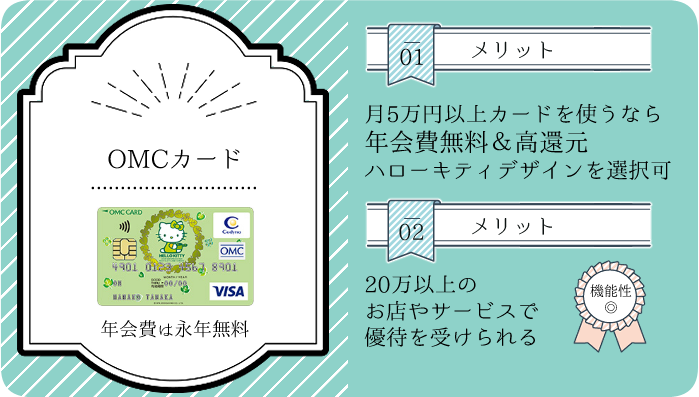

OMCカードはハローキティデザインと高還元、クラブオフ優待を並立

OMCカードは、

- 3つのハローキティデザインを選べる

- 月5万円の決済で実質還元率が2倍(1.0%相当)

- 年60万円(月5万円相当)の決済で年会費無料

- 20万以上のお店やサービスで優待あり(クラブオフ)

という特徴を持ったクレジットカードです。

月5万円以上の決済が可能なら、「年会費が無料で高還元、さまざまな優待を受けられる、かわいいクレジットカード」と非常に高スペックな1枚となるでしょう。

月5万円以上カードを使うハローキティファンなら、お得さと可愛さを両立できますね。

年会費 | 1,100円 ※年60万円の決済で翌年無料 | 基本還元率 | 0.5% ※年5万円の決済で2倍 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | わくわくポイント |

|

発行元 | SMBCファイナンスサービス株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 年5万円の決済で還元率2倍(1.0%)

- 20万以上のお店やサービスで割引などの優待(クラブオフ)

- ダイエー、イオン、セブンイレブンにて1.5%相当還元

- 「セディナポイントUPモール」経由のショッピングでポイントアップ

|  |

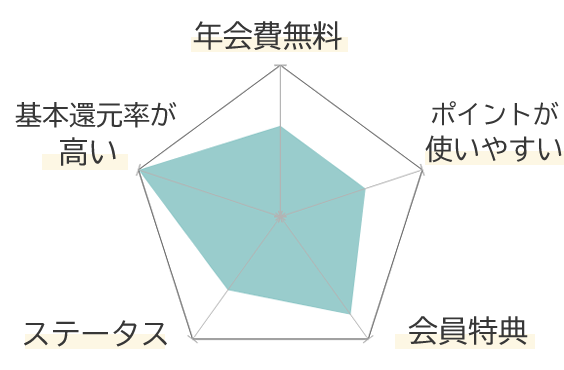

JAL・JCBカード(ディズニーデザイン)

_汎用.png)

JAL・JCBカード(JCBが発行するJALカード)は、スタンダードなデザインとディズニーデザインのどちらかを選択できます。

▲JAL・JCBカード

▲JAL・JCBカード(ディズニー)

そして選んだデザインにかかわらず、JALカードでは

- ショッピングマイル・プレミアム(年4,950円で加入できるオプションサービス)

- ゴールドカード以上のグレードの選択

のいずれかを達成することで、マイル還元率を1.0%に引き上げることができます。

JALのマイルは、航空券への交換を前提とする場合、1マイルあたり2円以上の価値を持つことが珍しくありません。

実際のJALマイルの価値の計算例

2024年4月25日と同月26日の「羽田⇔福岡」便を、「大人一人・普通席・往復セイバー料金」の条件で取得する場合、

- 通常の決済であれば合計42,969円~

- JALマイルとの交換であれば16,100マイル~

つまりこの場合、16,100マイルは42,969円の価値を持っており、1マイル当たりの価値は約2.66円相当となる。

※必要料金・マイル数の参考元:JAL公式サイト

たまにでも飛行機を利用する機会がある、かつ「ディズニーデザインと高還元を両立したい」という場合には、このカードが有力な申込先候補となるでしょう。

「普通カード」でマイル還元率1.0%を狙う場合、必要な年会費は合計7,150円です。

ただしマイルの価値の高さを考えると、多くの場合で「ショッピングマイル・プレミアム」には加入した方が良いでしょう。

年会費 | 7,150円 ※マイル還元率1%達成時 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | JALマイル |

|

発行元 | 三菱UFJニコス株式会社 他 |

申込条件 | 18歳以上(高校生を除く) |

- 本来の年会費は2,200円(初年度無料)だが、マイル還元率1.0%の達成には「ショッピングマイル・プレミアム(年4,950円)」への加入が必要

- カード継続後の初回搭乗で1,000マイルプレゼント

- JALのフライトマイル+10%

- スターバックス、マツモトキヨシなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

- パッケージツアーやホテルニッコー & JALシティの割引・優待

|  |

楽天カード(ディズニーデザイン)は年会費無料で使いやすい初心者向けカードの定番

「楽天カード」はJCBブランドに限り、ディズニーデザインを選択できます。

楽天カードは言わずと知れた、

- 年会費無料

- 高還元(ポイント還元率1.0%)

- 使い勝手の良い「楽天ポイント」が貯まる

といった特徴を持つ、初心者にぴったりのクレジットカードです。

年会費無料・高還元のカードは意外と多いのですが、「楽天ポイント」ほど使いやすいポイントはあまりありませんよね。

クレジットカードを初めて持つ方や、楽天市場の利用機会がある方、そしてディズニーのキャラクターが好きな方にとっては、打ってつけのメインカード候補と言えるでしょう。

楽天カードでは「お買い物パンダ」をはじめとする、その他のデザインも選択可能です。

また機能をほとんど同じくする「楽天PINKカード」を選んだ場合は、一部のデザインの色違いを選択可能です。

「楽天カード」の選べるデザイン(一部)

|  |

|  |

「楽天PINKカード」の選べるデザイン

|  |

|  |

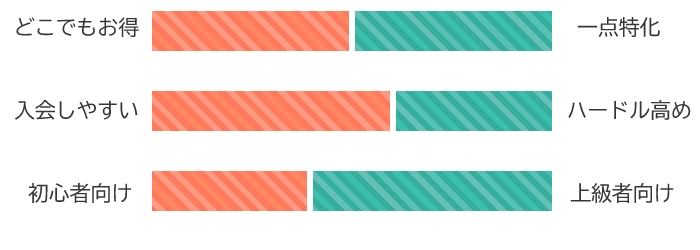

申込先に困ったら?初心者のためのクレジットカードの選び方

あなたに合ったクレジットカードは、具体的にどのように選択すれば良いのでしょうか。

ここからは、

- 気に入ったデザインのカードが複数あって、どれを選べばいいか分からない

- カードを選ぶ上で、何を重視すればいいのか分からない

といった場合に役立つ、申込先の選び方について解説します。

はじめての1枚なら年会費無料のカードがおすすめ

はじめてクレジットカードを選ぶなら、年会費が無条件で無料(永年無料)であるものを選ぶのが無難です。

クレジットカードとは、お店などでの利用から引き落としまで、1~2ヶ月ほどのタイムラグを有する支払い方法です。

「毎月末締め、翌27日払い」の楽天カードの場合であれば、1月1日~31日にカードを使用した分を、2月27日に支払う形となります。

この仕様上、「カードを作ってはみたけれど、自分には合わなかった」という方は少なからずいらっしゃいます。

もしそんな事態が起こってしまった場合でも、もともと年会費が発生しないカードを選んでいたなら、無駄な出費を抑えられることでしょう。

有料カードを検討するのは、無料カードに慣れてからでも遅くはありません。

ポイント還元率は高い方がよい

基本的に、クレジットカードのポイント還元率は高い方が良いです。

一般にクレジットカードの還元率は、1.0%以上になると「高還元」と見なされます。

できる限りお得に日常の決済を済ませる多めには、還元率が1.0%程度のポイントが貯まりやすいカードを選ぶと良いでしょう。

ただし還元率が1.5%に達するような超高還元カードは、「年会費が高い」「審査難易度が高い」などの初心者向けでない要素を持つことが多いです。

初心者であれば、ポイント還元率が1.0%程度のカードを選ぶのが無難です。

よく利用するお店やサービスで優待を受けられるカードならもっとお得に

複数の候補の中で申込先に迷ったら、「よく利用するお店やサービスで優待を受けられるカード」を優先すると良いでしょう。

例えばAmazonをよく利用するのであれば、Amazonで2.0%相当の還元を受けられる「JCBカードW plus L」などへの申込みが推奨されます。

その他、初心者向けのカードの選び方や使い方について詳しくは、以下のページをご覧ください。

デザインを理由にクレジットカードを選んだ方の口コミ・体験談

クレジットカード利用者100名に対してアンケート調査を行ったところ、そのうち数名の方が「カードデザイン」を理由に申し込みを決めたという回答を残してくださいました。

今回はそんなアンケート結果から、2名の方の口コミをピックアップし紹介させて頂きます。

イオンカードセレクト(ミニオンズデザイン)を選んだテディさんの口コミ

まず紹介するのは、イオンカード(クレジットカード)とイオン銀行のキャッシュカードが1枚になった、「イオンカードセレクト」を利用している「テディ」さんの口コミです。

使用しているのは、イオンカードセレクトの中でも「イオンシネマ」での優待を受けやすい、「ミニオンズ」デザインですね。

このカードを選んだ理由 |

| イオンをよく利用するのでイオンクレジットカードを作りたかったのですが、イオン銀行のキャッシュカードとクレジットカード2枚持つのが嫌だったので1枚で済むイオンカードセレクトにしました。 イオンシネマで安く映画が見られることもポイントが高かったです。 |

自由な口コミ・感想 |

| ポイントの還元率などはあまりいいと思いませんが、個人的な意見ではイオンシネマの割引はかなり嬉しいです。イオン銀行のキャッシュカードと一緒になっているので財布がパンパンにならないのもいいと思います。 |

備考 |

| クレジットカード選びの決め手として「かわいいカードデザイン、キャラクターデザイン」を選択 |

テディさんは可愛い「ミニオンズ」のデザインカードを、

- クレジットカードとキャッシュカードを1枚に集約

- イオンシネマ優待

といった利点を上手く生かしながら、上手に利用されているようです。

viasoカード(シナモロールデザイン)を使っているチカッサンさんの口コミ

続いて紹介するのは、多くのコラボレーションデザインカードを発行している「VIASOカード」ユーザーである、チカッサンさんの口コミです。

▲ご提供画像

(契約の事実が分かるもの)

ハンドルネーム |

| チカッサンさん |

申込時の属性 |

| ・26代女性 ・会社員 ・年収300万円 |

利用可能枠 |

| 100万円 |

5点満点で評価するなら? |

|

このカードを選んだ理由 |

| デビットカードは社会人1年目の時に作っていたのですが、一括払いしかできないので高額な商品を購入するときに、分割払いができないことに不満があったからです。 また、好きなキャラクターの20周年の特別なデザインのカードが出るとSNSで知ったからです。 |

自由な口コミ・感想 |

| 大きな買い物はいつ行うかわからないので、年間の手数料が無料である点が普段クレジットカードを使わない現金主義の私には助かっています。 |

残念ながらこちらのシナモロールデザインは期間限定の発行であったため、現在新しく申し込むことはできません(平常のシナモロールデザインは選択可)。

このように、クレジットカードのデザインは一期一会となることも多々あります。

デザイン重視のクレジットカードとその選び方についてのよくある質問と回答

ここからは、クレジットカードのデザインやその選択・機能に関するよくある質問にお答えしていきます。

ナンバーレスのメリット・デメリットは何ですか?

「三井住友カード(NL)」(NLはナンバーレスの意)をはじめとして、近頃増えているのがナンバーレス・デザインのカードです。

ナンバーレスのカードはカード券面にカード番号が書かれていません。

そのため「カードを預けた店員などに番号などを記憶・記録され、不正利用の被害を受ける」ことを防げるとされています。

▲三井住友カード(NL/ナンバーレス)

とは言え実際のところ、

- 近頃の決済方法の主流は「カードリーダーでの読み取り」であること

(=カードを店員に預ける機会が減っていること) - 一瞬でカード番号を記憶できるような能力を持つ人の絶対数の少なさ

- インターネットを介した不正利用には意味をなさないこと

といった事情を考えると、「ナンバーレス」であることがどれだけセキュリティ性に繋がっているかは疑問と言わざるを得ません。

ただしナンバーレスであることは、カードデザインの自由度を高め、結果としてカードデザインの向上に貢献していることは確かです。

ナンバーレスのメリットは主にデザイン面にあり、セキュリティ面については「お守り程度」と考えておくのがよさそうですね。

縦型・横型のクレジットカードの違いは何ですか?

機能面での違いはありません。デザイン性の違いのみと考えてよいでしょう。

主な縦型デザインのクレジットカードとしては、「エポスカード」「イオンカード」などが挙げられます。

最近は縦型のクレジットカードが増えていますよね。

ステータスカードとは何ですか?かっこいいカードのことですか?

ステータスカードとは、一般に、「年会費が高い」あるいは「審査難易度が高い」、つまりある程度の経済能力やステータスが無いと作れないカードを指します。

例えば「ダイナースクラブ・カード」は高い支払能力を持っている方しか入会できない代わりに、利用可能枠の制限がありません。

このようなカードを持っていると、ビジネスやデートのシーンで一目置いてもらえる可能性があります。

ステータス性の高さが「かっこよさ」に繋がることはあるものの、単にデザインがよいカードとは、また別の存在ということですね。

アニメや漫画、ゲームなどとコラボしたクレジットカードはありますか?

はい、アニメや漫画、ゲームなどとのコラボレーションカードは、主に

- エポスカード

- VIASOカード(三菱UFJニコス)

- 三井住友カード

に多く見られます。

二次元系のコラボカードをお探しなら、上記のカードのデザインをチェックしてみると良いでしょう。

エポスカードの全キャラクターデザインは、以下の記事にてご覧いただけます。

キャラクターデザインのカードでもApplePayやGoogle Payを使えますか?

ApplePayやGoogle Payを使えるかどうかは、一般にカードデザインではなく、「発行元のカード会社がどこか」によって決まります。

多くのカード会社は「ApplePay」に対応しているのに対し、Google Payに対応しているカード会社は限られますのでご注意ください。

例えば「三井住友カード」や「楽天カード」が発行するカードはApple Pay、Google Payの両方を使用できるのに対し、「イオンカード」や「三菱UFJニコス」はApplePayにしか対応していません。

デザインから選ぶクレジットカードについてのまとめ

「高還元率」「優待が多い」といったメリットを持つクレジットカードは数多く存在する一方、カードのデザインは確かに替えが利かない要素です。

「これだ」と思えるカードを見つけたら、場合によっては還元率や機能面よりも、デザインを重視して申込みを決めるのも良いでしょう。

最新の情報については各公式サイト情報をご確認ください。

0-150x150.png)

.png)