三菱UFJカードはセブン-イレブンやローソンを始めとする優待対象店にて、最大20%還元を実現できるクレジットカード。

……ですが公式サイトを見ても、その条件がとにかく分かりづらい!

ということで今回は、三菱UFJカードのメリット・デメリットはもちろん、「最大20%還元」の上手な使い方まで、できるだけ簡潔にまとめました。

2025年6月の仕様変更から、三菱UFJカードでポイント優待を受けるためには三菱UFJ銀行口座が必要となっています。ご注意ください。

似た特徴を持つ&指定銀行の口座が不要なカードをお探しの方は、「三井住友カード(NL)」等をご検討ください。

目次

1分で分かる!三菱UFJカード

2025年6月に、大きく仕様変更をした三菱UFJカード。

現在の特徴を一言でまとめると、「三菱UFJ銀行口座ユーザー&やや上級者向け」と言ったところでしょうか。

「最大20%還元」の条件はやや複雑(※詳細後述)なものの、

という方であれば、チェックして損のない1枚と言えます。

ちなみにセブンイレブン等での最大還元(20%)の条件はかなり厳しいのですが…。

14%~15%くらいであれば、わりと簡単に達成できますよ!(詳細後述)

三菱UFJカードの特典とメリット

ここからは三菱UFJカードを作るメリットについて、もう少し詳しく解説していきます。

【入会特典】新規入会で10,000円相当のポイントがもらえる

三菱UFJカードに初めて申し込んだ方は、入会日から2ヵ月後末日までに

- 公式アプリへログイン

- 三菱UFJカードで1回以上決済する

という条件を満たすことで、10,000円相当のポイント(グローバルポイント2,000P)を受け取れます。

例えば8月1日に入会したなら、10月31日までにログイン&決済を済ませればOK、ということですね!

簡単な条件にもかかわらずリターンの多い特典ということで、こちらは是非とも活用したいところです。

【2025年8月まで】新規入会で最大50,000円相当がもらえるキャンペーン

三菱UFJカードは2025年6月の仕様変更を記念(?)してか、現在以下の入会キャンペーンを行っています。

| 【8月29日まで】 入会&口座開設特典(1) | アプリを使って「三菱UFJ銀行口座」を新規開設 +翌月末日までに5万円以上の入金&エントリー →現金10,000円プレゼント |

| 【8月29日まで】 入会&口座開設特典(2) | アプリを使って「三菱UFJ銀行口座」を新規開設 (+未所持なら三菱UFJカードへ入会) →エントリーの翌々月15日まで対象店舗での還元率20%(上限20,000円相当) |

| 【8月31日まで】 MUFGグループサービス利用特典 | 事前エントリー+翌月末までに三菱UFJ銀行の口座残高10万円以上+以下のサービス利用 ・三菱UFJダイレクトへログイン ・COIN+口座登録 ・つみたて投資 ・楽Pay(自動リボ)等の利用 →最大10,000円相当プレゼント |

※その他紹介キャンペーン等あり

先述の「新規入会で10,000円相当プレゼント」を加味すると、合計で最大50,000円相当がもらえる計算となりますね。

もちろん年会費無料のクレジットカードの中では、破格の内容です!

特に「MUFGグループサービス利用特典」についてのキャンペーンは、

- すでに三菱UFJ銀行口座を持っている方でもOK

- 三菱UFJカードの「最大20%還元」と好相性

ということで、是非とも参加したいところです。

三菱UFJカードの年会費は永年無料

三菱UFJカードは永年無料。

…以前は「原則有料・年1回の決済で翌年無料」だったのですが、ライバルカードに対抗してか2024年8月より「無条件で無料」となりました。

ということで現在の三菱UFJカードは、年会費を支払うことなく所有できます。

対象のコンビニやスーパー等で7%~20%還元!

三菱UFJカード最大の特徴は、やはり対象のコンビニやスーパー、飲食店にて最大20%相当のポイント還元を受けられる点でしょう。

より厳密に言うと、

・三菱UFJ銀行の口座所有&エントリーで7%還元

・その他さまざまな条件の達成で、ポイントが上乗せ(最大20%)

といったかんじです。

最大還元の条件は厳しいものの、三菱UFJ銀行ユーザーの場合、14%~15%還元くらいなら簡単に実現可能。

コンビニ等で1,000円のお買い物をすると、140円~相当のポイントが返ってくる…と考えると、このカードのメリットの大きさが分かります。

基本的にはこの特典のために、三菱UFJカードを作る形となるかと思います。

三菱UFJカードの優待対象店の一覧

現在の「三菱UFJカード」最大20%還元の対象店舗は以下の通りです。

コンビニ・自販機

- セブン-イレブン

- ローソン(系列店を含む)

- コカ・コーラ自販機

飲食店

- くら寿司【Amex除く】

- スシロー

- ピザハット

- 松屋

- 松のや

- マイカリー食堂

スーパー

- オーケー【Amex除く】

- オオゼキ【Amex除く】

- スーパー三和【Amex除く】

- フードワン

- スーパー魚長【Amex除く】

- 東武ストア

- ドミー【Amex除く】

- 肉のハナマサ【Amex除く】

- ジャパンミート【Amex除く】

- ヤマナカ(フランテ含む)

Amex(American Express)ブランドを選択すると、ご覧の通り優待対象のお店が少し少なくなってしまいますのでご注意ください。

国際ブランドはVisa・Mastercard・JCB・Amexの中から、好きなものを選択できます。

→国際ブランド(VISA、Mastercard、JCB、American Express)はどれがいいですか?

ネットショッピングや「グローバルポイントでんき」でもポイント優待あり

三菱UFJカードには「最大20%還元」以外にも、

- POINT名人.com を経由したネットショッピングでポイントアップ

(最大12.5%相当) - 「グローバルポイントでんき」の利用料金に対し、3.0%相当のポイント還元

といった特典があります。

無理して活用する必要はありませんが、ネットショッピングの際には「POINT名人.com」をチェックしてみるのも良いですね。

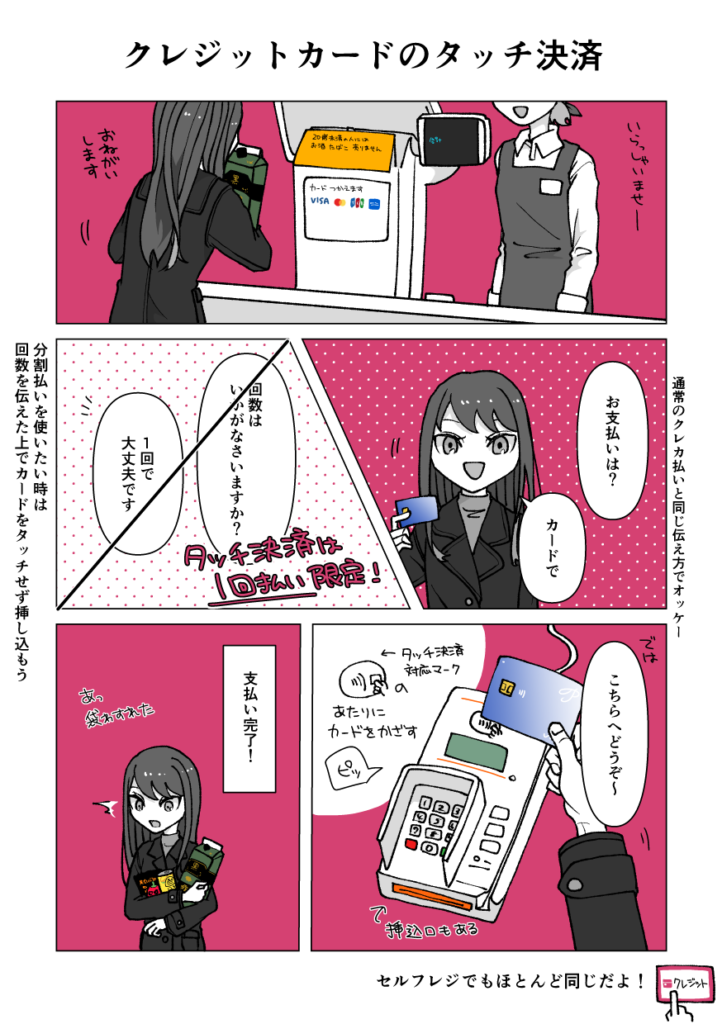

VisaまたはMastercardの選択+タッチ決済+海外旅行保険で海外適性も◎

三菱UFJカードは「かざすだけ」で支払える、タッチ決済の機能付き。

こちらは日本国内でも便利な機能ですが、Visa・Mastercard選択時であれば、海外においても貴重な決済手段となります。

少なくともドイツ語圏・フランス語圏では「VisaかMastercacrdのタッチ決済」が主流のキャッシュレス決済方法です!

そしてさらに最大2,000万円の海外旅行保険付きということで、三菱UFJカードは海外に持って行っても便利な1枚となってくれるでしょう。

| 海外旅行保険 | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 傷害治療費用 疾病治療費用 | 最高100万円 |

| 賠償責任 | 最高2000万円 |

| 携行品損害 | 最高20万円 ※自己負担額3,000円 |

| 救援者費用 | 最高100万円 |

| 国内旅行保険 | |

| なし | |

三菱UFJカードのデメリット

ここからは、三菱UFJカードへ申し込む前に知っておきたいデメリットについて、簡単に解説していきます。

【2025年6月~】三菱UFJ銀行を使った支払いはほぼ必須に

三菱UFJカードは2025年6月に大きな仕様変更を行い、対象店でのポイントアップには「三菱UFJ銀行の口座を使った支払い」が必須となりました。

もちろん普段から三菱UFJ銀行口座を使用している方にとっては、何のデメリットにもなりませんが…。

他のクレジットカードに比べると、「支払い方法に自由がない」ことは否定できません。

最大20%還元の対象となる決済は「月5万円」まで

現行の三菱UFJカードにおいて、最大20%還元を受けられるのは月50,000円まで(16日~翌15日の利用分をカウント)。

超過分にはポイント優遇が適用されず、通常分(0.5%)のポイントしか還元されないため注意が必要です。

グローバルポイントは「交換前提」でやや分かりづらい

三菱UFJカードを使ってもらえるのは「グローバルポイント」。

聞き慣れないこの規格は、発行元である「三菱UFJニコス」独自のポイントサービスなのですが…。

グローバルポイントは楽天ポイント等・Vポイント等のように「そのまま使用する」ことができず、他社ポイント等との交換が前提となります。

- ポイントを使用するには、ポイント交換が前提となる

- ポイントの交換先によって、ポイントの価値が変動する

(1P→交換先によって3円~5円相当)

といった点については、あらかじめ承知しておく必要があるでしょう。

ちなみにポイントの使い道のおすすめは、「MUFGカードアプリを使ったAmazonギフトカードへの交換」(1P→5円相当)です。

基本還元率は低めなのでメインカードには向かない

優待対象店「以外」で三菱UFJカードを使用した場合のポイント還元率は0.5%(1,000円につき5円相当のグローバルポイント1P還元)。

楽天カード等の基本還元率が1.0%であることを考えると、低めの数字と言わざるを得ません。

そのため基本的に三菱UFJカードは、優待対象のお店「のみ」で使用するのがおすすめです。

初心者OK!三菱UFJカード「最大20%還元」の条件一覧と攻略方法

※携帯料金・電気料金など。詳細は後述

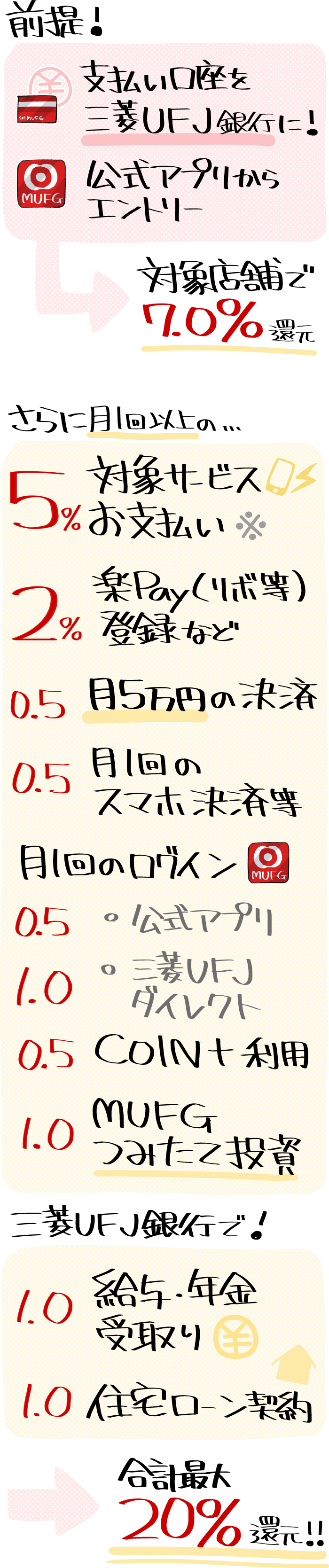

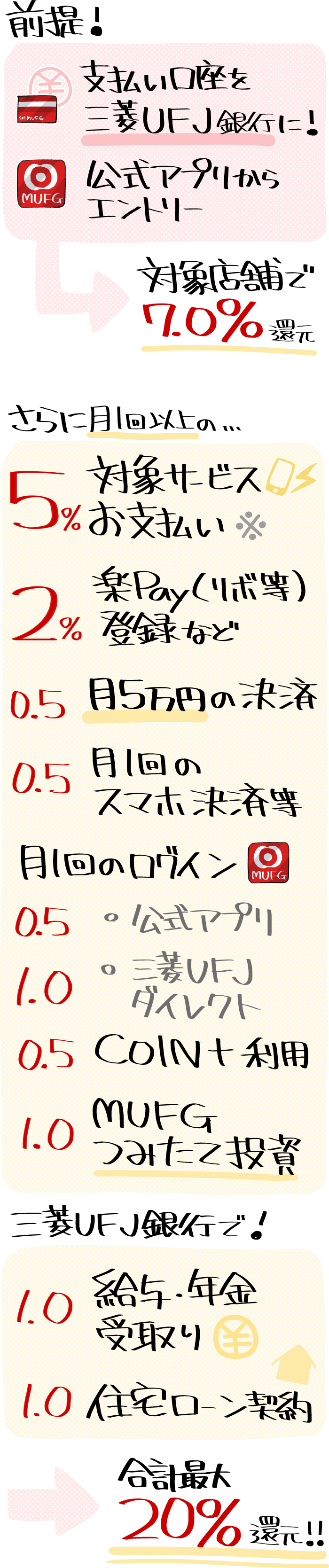

三菱UFJカードにおける「最大20%還元」の条件をまとめると上のようになります。

「三菱UFJ銀行での口座+事前エントリー」を条件に、セブンイレブン等の優待対象店での還元率は7.0%に。

後は各種条件を達成していくことで、最大で20.0%還元が適用されるわけですね。

…といってもピンと来にくい&難しそうですから、ここからは「できるだけ簡単に、高還元率の条件をクリアしていく方法」について見ていきましょう。

「細かい条件はいい!結論だけ見たい!」という方はこちらのまとめをご覧になってね!

攻略法1:携帯電話料金と電気料金の支払いだけでも+2.0%が可能

三菱UFJカードでは、以下のいずれかを三菱UFJカードを使って支払うことで、条件1つあたり1.0%(最大で5.0%)の還元率が上乗せされます(優待対象店に限る)。

- 携帯電話料金

※au(povo含む)、NTTドコモ(ahamo含む)、ソフトバンク(LINEMO含む)、ワイモバイル - 電気料金

※グローバルポイントでんき、北海道電力、東北電力、北陸電力、東京電力、中部電力ミライズ、関西電力、中国電力、四国電力、九州電力、沖縄電力、auでんき - Apple系サービス

※APPLE.COM/BILL、APPLE COM BILL、アツプル アイチユーンズ ストア、アツプルドツトコム、Apple iTunes Store - ABEMAプレミアム

- コミックシーモア

- Hulu

- 日経電子版

- 本の要約サービスflier

- Uber One

- 三井のカーシェアーズ

- カーブス

無理に有料サービスを利用する必要はありませんが、

- 携帯料金

- 電気料金

は比較的達成しやすいだろうと思います。

またiPhoneやiPadを使用している方であれば、アプリ内課金等でも還元率アップを狙えますね。

上の3つを「三菱UFJカード」を使って支払うだけでも、基本の7.0%還元+3.0%=合計10.0%還元が適用されますよ!

ちなみに各サービスの支払い状況は、「毎月1日から末日の達成状況を翌月上旬に判定」されるとのことでした。

毎月還元率を引き上げるには、各サービスを月に1回以上支払う必要があるわけですね。

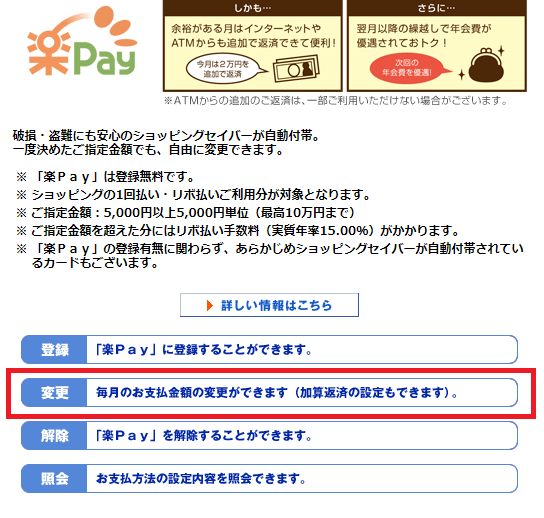

攻略法2:楽Pay(+2.0%)登録&「実質一回払い」でリスク軽減できる

以下の条件をクリアすると、三菱UFJカードを優待対象店で使用した場合の還元率が+2.0%となります。

- 月末日時点で「楽Pay(らくペイ=自動リボ)」に登録されている

- ショッピングで「リボ払い」を合計1万円以上利用してる

- ショッピングで「分割払い(3回払い以上)」を合計1万円以上利用している

- カードローン機能(※キャッシング機能のこと)をリボ払いで、1万円以上利用している

リボ払いや分割払いを要求するこの条件は一見するとリスキーですが、よく見ると「リボ払い手数料を支払うこと」といった制限はありません。

そのため、

- 楽Pay(自動リボ)に登録する

- 毎月の支払額を、限界まで引き上げる(上限10万円)

- 「実質1回払い」をしながら、還元率を引き上げる

という方法をとるのがベストでしょう。

リボ払い手数料なしで、対象店での還元率を+2.0%できるわけですね!

注意!楽Payの月間支払い額の上限は10万円

「楽Pay」の月間支払い上限額は10万円。

つまり支払額を限界まで引き上げても、月間決済額が10万円を超えた分は強制的にリボ払いとなってしまうわけですが…。

- そもそも優待対象店での決済額が5万円を超えると、ポイントアップは適用されない

- 優待対象店「以外」での決済は、原則として推奨されない

(ポイントアップの条件となる携帯料金の決済等を除く) - 要するに、三菱UFJカードでは「月5万円超の決済自体が微妙」となりやすい

と考えると、この上限額もあまり気にならないかなと思います。

不安な場合には公式アプリの利用明細をこまめにチェックして、月間決済額が10万円を超えないよう調整できると良いですね。

「楽Pay」のご利用には事前のお申し込みが必要です。毎月のお支払金額を5千円以上、5千円単位、最高10万円までの範囲内で自由に設定し、お申し込みください。

引用元:三菱UFJニコス公式サイト

攻略法3:この機会に「つみたて投資」を始めるのも一考【キャンペーンも】

三菱UFJカードを使い、以下のいずれかの方法で「つみたて投資」をすると、セブンイレブン等での還元率が1.0%アップします。

- 「三菱UFJ eスマート証券」(旧・auカブコム証券)のプレミアム積立®(投信)・プレミアム積立®(プチ株®)で合計1万円以上の利用&口座連携

- 三菱UFJ銀行の投信つみたて(継続購入プラン)、外貨つみたて(外貨貯蓄預金「継続預入プラン」)を合計1万円以上利用

- WealthNavi for 三菱UFJ銀行で1万円以上の積立入金

比較的ハードルが低いのは、「三菱UFJ eスマート証券」(旧・auカブコム証券)を使った積立投資でしょうか。

還元率アップを受けるためには1万円以上の入金が必要とはいえ、その後の「クレカ積立」は月100円から始められます。

「資産運用に興味があるけれど、何から始めればいいか分からない…」という場合には、この機会に「クレカ積立」を始めてみるのも良さそうです。

攻略法4:ログインやスマホ決済など簡単な条件で+3.0%還元は固いか

三菱UFJカードで還元率を引き上げられる、その他の条件は以下の通りです。

- 【+0.5%】MUFGカードアプリにログイン

- 【+1.0%】三菱UFJダイレクトにログイン

- 【+1.0%】三菱UFJ銀行口座で給与or年金の受け取り

- 【+0.5%】Apple Payの利用

(またはグローバルポイント Walletへのチャージ) - 【+0.5%】QR決済ブランドのCOIN+に口座登録

- 【+1.0%】三菱UFJ銀行の住宅ローン契約

さすがに住宅ローン契約はハードルが高いものの、(特にAppleユーザーなら)その他の条件の達成は意外と簡単です。

COIN+とは「リクルートグループ版のPayPay」のようなもので、普及率は低めですが…。

ポイントアップの条件は「口座登録」のみなので、無理して使用する必要はありませんよ!

ということで、各種条件の達成で+3.0%(Apple Payを使えるなら+3.5%)の引き上げは固いと言っても良いでしょう。

ただし還元率を引き上げるためには、上記の条件をそれぞれ月に1回クリアする必要があります。

【結論】初心者でもできる!三菱UFJカードで簡単に14.5%還元を狙う方法

ということでここまで紹介した、「比較的簡単にできそうなポイントアップの条件」は以下の通りです。

前提となる「三菱UFJ銀行口座での支払い+エントリーで7.0%還元」をベースにすると、上の条件をすべてクリアした場合の還元率は14.5%。

上限となる20%還元はなかなか難しくても、上の条件くらいなら達成できる…という方は多いのではないでしょうか。

セブンイレブン等の優待対象店の利用機会が多いなら、積極的にポイントアップを狙っていきたいところです。

ちなみに現在のポイントアップの状況は、三菱UFJニコス公式アプリからいつでもチェックできますよ!

▲三菱UFJカード公式サイトより、アプリを使った還元率確認のイメージ

三菱UFJカードでもらえるポイントの使い方

ここからは若干分かりにくい、三菱UFJニコス「グローバルポイント」の仕様や使い道について解説していきます。

グローバルポイントは「1,000円ごと」に還元される三菱UFJニコスのポイント

三菱UFJカードを使ってもらえるのは「グローバルポイント」という、三菱UFJニコス独自のポイント規格。

このポイントは、

- セブンイレブン等の優待対象店なら対象店ごとの月間利用額1,000円に対し、14P~最大40P(70円~200円相当)

- その他のお店なら月間利用額1,000円に対し、1P(5円相当)

還元されます。

1ポイント=1円のポイント規格に比べると、慣れるまで少し分かりづらいかもしれませんね。

グローバルポイントの主な交換先と交換レート

ここまではグローバルポイントの価値を、1ポイント=5円相当として解説してきましたが…。

実質のところこのポイントの価値は、「ポイントの交換先や交換方法」によって変動します。

| MUFGカードアプリから「Amazonギフトカード」へ交換 | 1ポイント→5円相当 |

| グローバルポイント Walletへチャージ | 1ポイント→5円相当 【ポイントアップ対象】 |

| 支払い充当 (キャッシュバック) | 1ポイント→4円相当 |

| Pontaポイント dポイントへの交換 | 200ポイント→800円相当 |

| 楽天ポイント nanacoポイント WAONポイントへの交換 | 200ポイント→600円相当 |

※その他の交換先(商品との交換等)については公式サイト参照

この通りグローバルポイントを、「Pontaポイント」「楽天ポイント」等に交換してしまうと、Amazonギフトカード等への交換時に比べ、ポイントの価値が低下することに。

そのため可能な限り、「1ポイント→5円相当」のレートが適用される交換先を選択したいところです。

使い道の広さを考えると、やはり貯めたポイントは「公式アプリを経由して、Amazonギフトカードに交換する」のがおすすめです!

JALマイルへの移行は好条件だが要・手数料

グローバルポイントは200ポイント→400マイルのレートで「JALマイル」に交換できます。

JALマイルは1マイルあたり2円相当~の価値を持ちうることを考えると、このレートは決して悪くないと言えるでしょう。

ただしグローバルポイントをJALマイルに交換するためには、

- 3,300円の追加年会費

- 6,600円/回の移行手数料

が発生するとのこと(参考元:JALマイレージバンク公式サイト)。

そして「ポイントを一気にJALマイルに交換して、移行手数料を抑えよう!」という目論見を阻止するためか、1回あたりの移行上限も1,900ポイントと厳しめでした。

JALマイルを貯めている方でも、ポイントは「Amazonギフトカード」などへ交換するのが無難そうですね。

参考元:三菱UFJニコス公式サイト

グローバルポイントの有効期限は24ヶ月(2年間)

グローバルポイントの有効期限は「獲得月から24ヶ月」です。

例を挙げると2025年10月に取得したグローバルポイントは、2027年11月が到来したときに失効してしまいうわけですね。

少なくとも2年に1度は、貯めたポイントを「Amazonギフトカード」などへ交換しましょう!

三菱UFJカードの審査は甘い?厳しい?

三菱UFJカードの申込条件は、「18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く)」というもの。

つまり、

- 高校を出たばかりの18歳社会人

- アルバイトをしていない学生

- 専業主婦やパート主婦

であっても問題なく申し込めるということで、高い経済能力や社会的ステータスが求められることはないでしょう。

ちなみに審査難易度が高いカードは、10代の方の申込みを認めていないことが多いです。

実際、SNS上では「学生だったが審査に通過できた」「自信はなかったが審査に通過できた」という報告を、複数見ることができました。

そういえば三菱UFJカード届いてました。

— おちゃ (@gokuuzyunia) October 18, 2022

学生属性、多重6件目でしたがS30くれるんですね。

これで総枠は90になりました。 pic.twitter.com/0iWLMqd2FF

ただいま無職のおじさんだけど、三菱UFJカードの審査が通りカードが届きました。銀行も同時に開設して、ともにポイントサイトも承認待ちです。早速最寄りのフードワンや東急ストアで買い物するけど、まず何から手をつけたらいいのやら🤷♂️#ポイ活 pic.twitter.com/vC8eMEJrfO

— 伸一 野球 NFL (@shinichi811503) June 12, 2025

ただし他の多くのクレジットカードと同様、いわゆるブラック状態の方などは、どうしても審査通過が難しくなります。

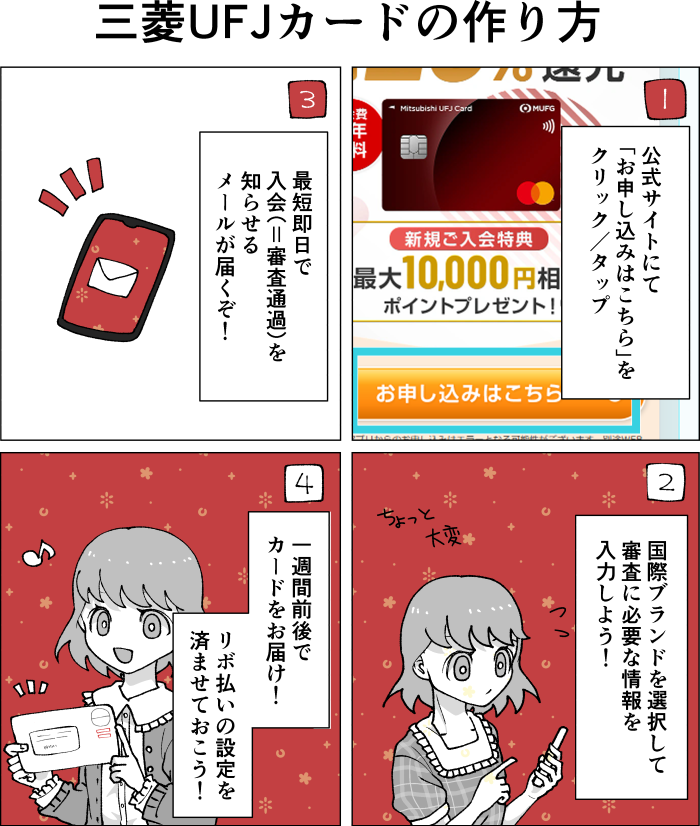

三菱UFJカードへの申し込み・入会の流れ

三菱UFJカードの受け取りの流れはごくスタンダードなもの。

画面の指示通りに必要事項を入力し送信すれば、多くの場合「待っているだけ」でカードが届きます。

申し込みの際に入力した個人情報は、三菱UFJニコスがあらかじめ提示している目的 (審査など)以外には利用されませんのでご安心ください。

申し込みの過程で、任意で「支払い用の口座登録」を済ませられます。

早い段階で三菱UFJ銀行の口座を登録しておけると安心ですよ!

→国際ブランド(VISA、Mastercard、JCB、American Express)はどれがいいですか?

【最大20%還元は同じ】三菱UFJカードのゴールドカード・プラチナカードとは

実は三菱UFJカードは、「一般」「ゴールド・プレステージ」「プラチナ」の3グレード展開です。

以前は安価な「ゴールド」も存在していたのですが、いつのまにか新規受付を終了していますね…。

ここでは3グレードの三菱UFJカードを、簡単に比較してみました。

| 一般カード | ゴールドプレステージ | プラチナ | |

| デザイン |  |  |  |

| 年会費 (税込) | 永年無料 | 11,000円 | 22,000円 |

| 基本還元率 | 0.5%相当 | 0.5%相当 | 0.5%相当 |

| 特徴 (下位グレードにないもの) | セブン‐イレブンなどの対象店舗で最大10.5%還元 | ・年100万円の決済で11,000円相当のボーナスポイント ・国内空港ラウンジ ・グルメ特典 | ・コンシェルジュ ・海外空港ラウンジ ・宿泊、トラベルなどの特典多数 |

セブン‐イレブンやローソンでの優待を重視するのなら、申込先は「一般」カードで十分。

というのも「最大20%還元」の特典は、どのグレードを選んでも変わりないからですね。

さらにゴールドカード以上の「三菱UFJカード」をメインで使おうとすると、どうしても「楽Pay」の支払い上限額がネックとなります。

月10万円以上カードを使用すると、超過額にリボ払い手数料が発生してしまう(=メイン使いに向かない)んですよね…。

ということでよほど「三菱UFJカードのゴールド・プラチナでなけらばならない理由」がない限り、基本的には無料の一般カードを選んでOKです。

実際に三菱UFJカードを利用している方の口コミ・評判

実際に「三菱UFJカード」を使用している方は、このカードについてどんな感想を抱いているのでしょうか。

「三菱UFJカード」ユーザーの口コミや評判をまとめました。

KDDI、ローソンの件で今のうちに勝利宣言しとく✨

— しゅば太郎 ( ▼_▼)╒╕( •̀ω•́๑) (@Shuba_Taro_0707) February 6, 2024

三菱UFJカードが最強なんや

|⊃๑•̀ω•́)∩=͟͟͞͞ =͟͟͞͞ =͟͟͞͞ =͟͟͞͞ 💥🦕三井住友

どうなるか分からんけど(´・ω・`;)💦 https://t.co/QBd98MtmXI

三菱UFJカード(MUFG発行)着弾☺️

— 白銀猫🐱✈️🌺🏝 (@YuHiSun3) July 16, 2022

12日お昼申込み→夕方審査結果→15日午後不在票でしたので、激早ですね😆

小豆色❓すごく綺麗な色合いです🤣

これからセブイレとローソンで大活躍です😂 pic.twitter.com/JcnaOgRYlX

今日は朝から松屋でソーセージエッグ定食と豚汁を食べる

— カエルちゃん🐈🦕🦖⸒⸒オトクごはん (@kaeru18680404) July 3, 2025

o(`・ω´・+o) ドヤァ…!

ぼくには松屋で最大20%還元がもらえる三菱UFJカードがあるんだ…!#特にPRではない pic.twitter.com/imIlJG97Lo

三菱UFJカードと三菱UFJeスマート証券とグローバルポイントwalletのキャンペーン複雑すぎてワロタ

— まほろば🕊 (@mahorobahouse) June 13, 2025

これ三菱の社員も理解してないだろ

やはりこのカードは、セブン‐イレブンやローソンなどでの優待を理由に選択されているようですね。

また実際の利用者からは「最大20%還元」の他、カードデザインを褒める声もちらほら聞かれました。

ただしもちろん、三井住友カード等と比べて「複雑すぎ」という声も散見されました。わたしもそうおもうよ…

単純明快!…とは程遠い部分があるものの、「お得さで選ばれているカード」であることもまた確か、ということですね。

三菱UFJカードに関するよくある質問と回答

ここからは、三菱UFJカードのサービスや利用に関するよくある質問にお答えします。

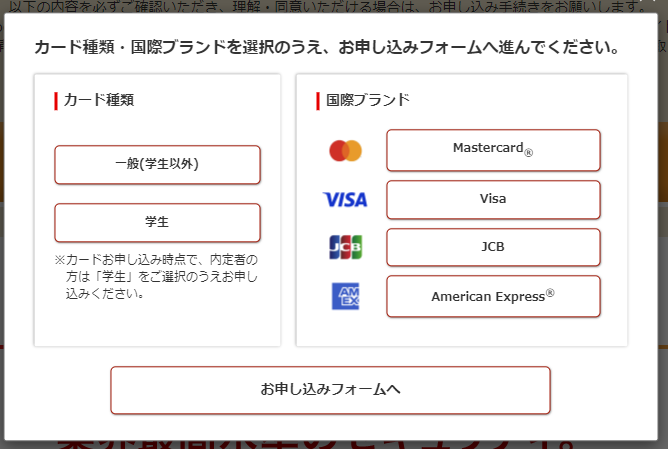

国際ブランド(VISA、Mastercard、JCB、American Express)はどれを選べばいいですか?

▲実際の申込画面より

「優待対象のお店でのみ、三菱UFJカードを使う」ことを前提とするなら、Amex以外どのブランドを選んでもほぼ同じです。

基本的には、すでにお持ちのメインカードと重ならない国際ブランドを選ぶのが良いでしょう。

たまーに「VISAは使えないけどMastercardなら使える」というお店がありますからね。

ただしAmex(American Express)ブランドのみは、一部のスーパー等が最大20%還元の対象外となっているためご注意ください。

また海外に行く機会がある場合には、加盟店数の多いVISAまたはMastercardブランドの選択をおすすめします。

| VISA | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・タッチ決済の加盟店数が多い ・日本トップシェア(参考元:イプソス株式会社) |

| Mastercard | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・「コストコ」で使える唯一の国際ブランド |

| JCB | ・タッチ決済の加盟店数が多い ・日本発祥のブランドなので海外の加盟店数が少ない 全世界での加盟店数はVISAの半分未満※ |

| American Express | ・タッチ決済の加盟店数が多い ・JCB加盟店で利用できる(一部例外あり) |

※参考元:Mastercard公式サイト

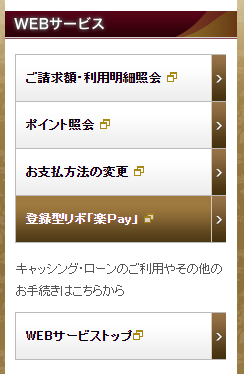

「楽Pay」の支払い額は、どうやって変更できますか?

以下のように設定できます。

| WEBサービスにログインし「登録型リボ『楽Pay』」を選択 |

| 「毎月のお支払い金額の変更ができます」を選択 |

| 5,000円単位で支払い金額を設定し(基本的には上限の「10万円」推奨)各規約に同意したら設定完了 |

「楽Pay」をオンにする設定も、同じくこのページから進められます。

「楽Payをオンにするのと同時に、毎月の支払い額を上限(10万円)にまで引き上げておく」ことで、リボ払い残高の発生を抑えられます。

支払い待ちの残高が発生していなければ、カード利用額以上のお金を引き落とされることはありませんよ!

参考元:三菱UFJニコス公式サイト

三菱UFJカードは即日発行に対応していますか?

2025年現在、三菱UFJカードは最短「翌営業日」発行です。

また、三井住友カード(NL)のようなデジタルカードの発行には対応していません。

三菱UFJカードはApplePayやGoogle Payに対応していますか?

2025年現在、三菱UFJカードはApplePayに対応している一方、Google Payには未対応です。

三菱UFJカードをApplePayに登録すると、QUICPayの加盟店にて「スマートフォンをかざすだけ」での支払いが可能となります。

QUICPayでの支払いも、最大20.0%還元の対象ですよ!

三菱UFJカードはETCカードの発行に対応していますか?

対応していますが、1,100円の発行手数料が発生します。

また「楽Pay」の支払い上限額のことを考えると、ETCの利用機会が多い方が「三菱UFJカード」でETCカードを発行することは、少しリスキーかもしれません。

三菱UFJカードの締め日と引き落とし日について教えてください。

三菱UFJカードは「毎月15日締め、翌10日払い」のクレジットカードです。

つまり1月16日~2月15日に「三菱UFJカード」を使った分は、3月10日に引き落とされます。

「楽Pay」設定時にはリボ払い残高を繰り越してしまわないよう、注意したいところです。

参考元:三菱UFJニコス公式サイト

三菱UFJカードと三菱UFJ銀行のキャッシュカードやデビットカードとの違いは何ですか?

三菱UFJカードはあくまで、「三菱UFJ銀行系列のカード会社が発行するクレジットカード」。

三菱UFJ銀行との結びつきが強いとは言え、キャッシュカードのように「預金を引き出したり、預けたり」する機能はありません。

基本的には「お買い物専用のカード」ということですね。

これに対し、キャッシュカードは「預金の預け入れ・引き出しのみ」を行うカード。

またデビットカードは、「使った瞬間に三菱UFJ銀行口座から、お金が引き落とされる」カードとなっています。

三菱UFJカードを含む「クレジットカード」支払いの仕組みや、デビットカードについて詳しくは、以下の個別ページをご覧ください。

ちなみに最大20%還元が可能なのは、三菱UFJカード(クレジットカード)のみです。

| クレジットカード (三菱UFJカード) | ・年会費無料 ・コンビニ等で最大20%還元 ・基本還元率0.5% ・利用~引き落としまでには最長2ヶ月ほどのラグがある |

| キャッシュカード | ・年会費無料 ・支払機能はなし ・ATMで預金を預けたり、引き出したりするためのカード ・無審査 |

| デビットカード (三菱UFJデビット) | ・年会費無料 ・基本還元率0.2% ・使った瞬間、口座からお金が引き落とされるカード ・無審査 |

※キャッシュカードとデビットカードが一体になっているカードもある

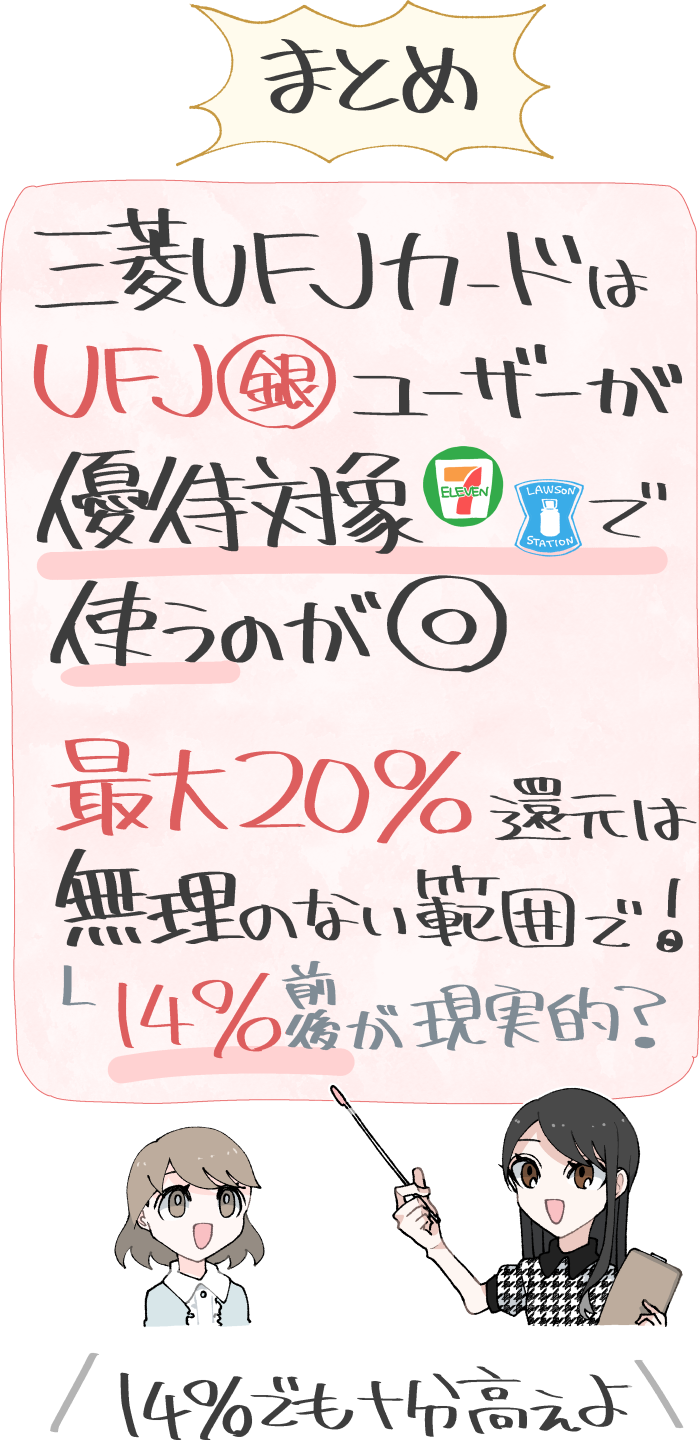

三菱UFJカードのまとめ

- 三菱UFJカードはセブンイレブン・ローソン等の優待対象店にて、最大20%相当の還元を受けられる無料クレジットカード!

┗実際のところ「20%還元」の難易度は高いが、14%くらいなら比較的簡単◎ - 2025年6月以降、ポイントアップには三菱UFJ銀行の口座が必須なので要注意

三菱UFJ銀行の口座さえあれば、身近なお店で超・高還元を狙える「三菱UFJカード」。

年会費も「永年無料」になったということで、この機会にお得なサブカードとして導入してみるのも良いでしょう。

最大50,000円相当(クレカ積立が可能なら最大70,000円相当)がもらえるキャンペーンも要チェックです!

|  |

最新の情報については各公式サイト情報をご確認ください。