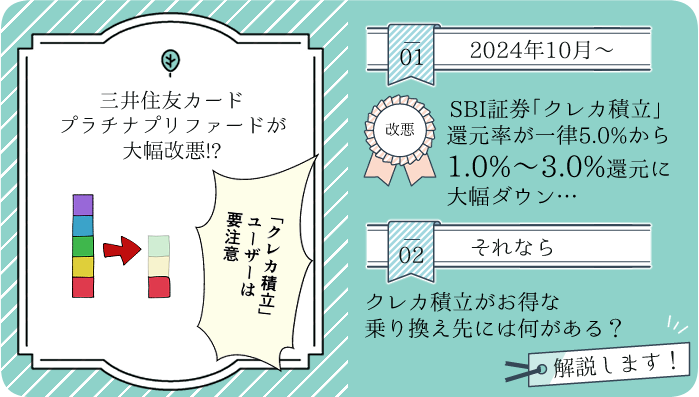

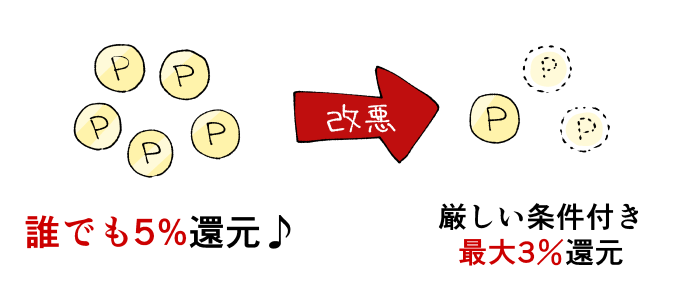

2024年3月22日に発表された、「三井住友カード プラチナプリファード」「Oliveフレキシブルペイ プラチナプリファード」の改悪が話題になっています。

その内容はこれまで同カードの目玉特典であった、「SBI証券でのつみたて投資で5.0%還元」という特典の大幅縮小。

そこで今回は話題の「改悪」の内容と、現カードからの乗り換え先候補を簡潔にまとめました。

目次

【改悪】SBI証券「つみたて投資」での5.0%還元が「1.0%~3.0%還元」に大幅ダウン

今回の「プラチナプリファード」改悪の内容は、SBI証券「つみたて投資」におけるポイント還元率が、一律5.0%から1.0%~3.0%に大幅ダウンするというもの。

しかも3.0%の最大還元を受け続けるためには、年間決済額500万円以上をキープしなければなりません。き、厳しい…。

| 年間決済額300万円未満 | 1.0% |

| 年間決済額300万円~500万円未満 | 2.0% ※うち1.0%はカード加入月の翌月末頃に継続特典として付与 |

| 年間決済額500万円以上 | 3.0% ※うち2.0%はカード加入月の翌月末頃に継続特典として付与 |

しかもよく見ると、2.0%以上の還元を受けるためには翌年もプラチナプリファードを継続しなければならない(=翌年分の年会費が人質状態)という形になっていますね…。

人質ならぬ年会費質……?

「年会費が発生する前にギリギリで乗り換えよう!」が通じづらくなるのは痛いところです。

この「改悪」は2024年10月10日(木)の積立設定締切分から適用されます。

ちなみに年間決済額の集計期間は、「入会月の翌月1日~入会月の12ヶ月後の末日」とのことでした。

上の表における「年間決済額」には、年会費や電子マネーのチャージ分、そして「つみたて投資」分等が含まれないため注意が必要です。

参考元:三井住友カード公式サイト

「つみたて投資」のための乗り換え先クレジットカードには何がある?

「つみたて投資で5.0%還元」という目玉特典が縮小されてしまうプラチナプリファード。

ということでここからは乗り換え先をお探しの方のため、「つみたて投資」がお得なカード情報をまとめてみました。

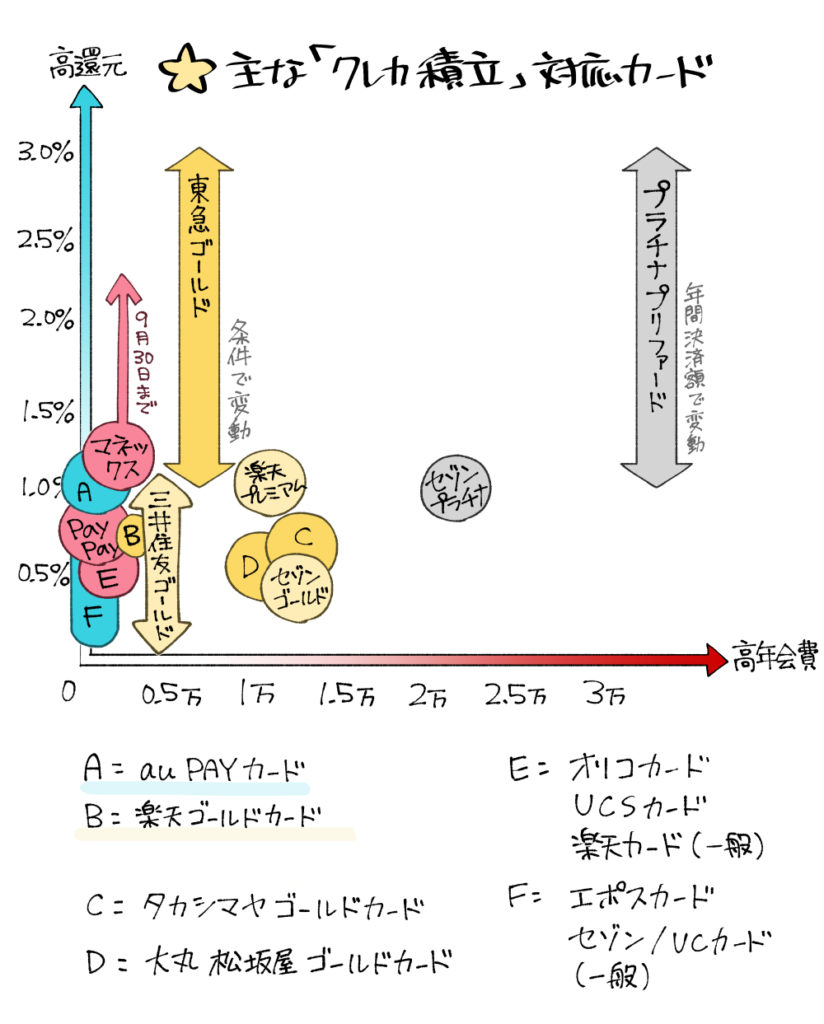

▲クリック/タップで拡大できます

その他の「クレカ積立」対応カードや証券会社別の提携カードについては、以下のページで詳しく解説しています。

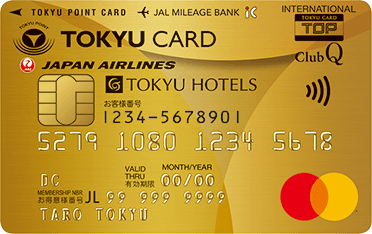

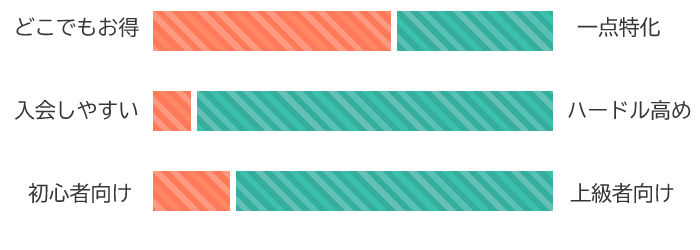

TOKYU CARD ClubQ JMB ゴールドは「SBI証券」のまま最大3.0%還元を狙える

「TOKYU CARD ClubQ JMB ゴールド」とは、東急電鉄系のゴールドカード。

こちらは以下の条件を満たすことで、「SBI証券」にて最大3.0%のTOKYU POINT還元を受けられます。

| 加算条件 | 適用される還元率※ |

| ゴールドカードによるクレカ積立 | 1.0% |

| TOKYU ROYAL CLUB 会員 | +0.25%(シルバー、ゴールド) +0.50%(クリスタルステージ) +1.50%(プラチナステージ) |

| 年齢による加算 | +0.50% (29歳以下) +0.25% (30歳~39歳) |

| 東急カードを年に200万円以上利用 | +0.25% |

| SBI証券投資信託の保有残高が500万円以上 | +0.25% |

| 毎月の積立額が50,000円 (※最大3.0%還元の上限値) | +0.25% |

※還元率の上限は3.0%

こちらのカードを選ぶ理由はなんといっても、プラチナプリファードと提携証券会社が同じであることから、口座を改めて作る必要がない点ですね。

またTOKYU POINTは東急系のお店で便利に使えるポイントですが、そちらの利用機会がない場合でも、

- PASMOへのチャージ

- 東急百貨店ネットショッピング

- 「東急ストアネットスーパー」でのお買い物

- JALマイルへの交換

(2,000ポイント→1,000マイル)

といった用途に充てることができます。

関東圏以外にお住まいの方でも、「東急ストアネットスーパー」で日用品などを購入することで、無駄なくポイントを活用できることでしょう。

ただし最大還元が適用されるのは、「月間積立額50,000円まで」ですのでご注意ください。5万円を超えた分の還元率は0.25%止まりとなります。

TOKYU CARD ClubQ JMB ゴールドには、

・Mastercardブランドしか選べないが、東急ホテルで優待を受けられる「コンフォートメンバーズ機能付き」カード

・東急ホテルでの優待が付帯しないが、Visaブランドも選択できるカード

の2種類があります。

どちらを選んでも、SBI証券で最大3.0%還元を受けられるという意味で違いはありません。

絶対にVisaが良い、という事情がなければ、基本的には「コンフォートメンバーズ機能付き」カードを選ぶのが良いでしょう。

(もちろん絶対に東急ホテルを利用しない、という場合はその限りではありませんが…)

年会費 | 6,600円 | 基本還元率 | 1.0% |

国際ブランド | Mastercard |

還元ポイント | TOKYU POINT |

|

発行元 | 東急カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 国内空港ラウンジサービス

- SBI証券「クレカつみたて(自動積立)」にて1.0%~最大3.0%還元

(月50,000円まで)

- TOKYU POINTカード機能付き

- 東急線PASMO購入時のポイント還元率3.0%

- 東急百貨店にて3.0%還元、利用状況によってさらにボーナスポイントプレゼント

- PASMOオートチャージ機能

- 東急ホテル優待(レイトチェックアウトなど)

- 「東急バスノッテチャージサービス」や東急バス利用時のオートチャージで1.0%還元

- 「TOKYU POINTモール」経由のネットショッピングでポイントアップ

- JALマイレージバンク機能付帯

:ゴールドカード限定特典

|  |

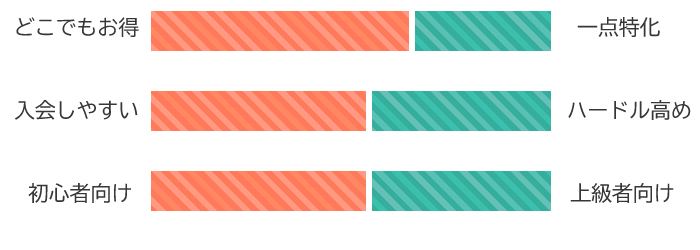

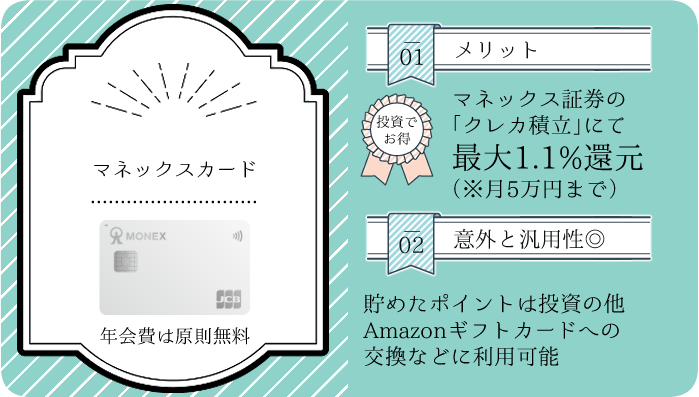

マネックスカードはマネックス証券にて1.1%還元を実現可能

マネックスカードはその名の通り、マネックス証券と提携したクレジットカード。

- 年会費を掛けずにクレカ積立で1.1%還元を実現できる

(※ただし月5万円まで) - さらに2024年9月30日までは、NISA口座の開設を前提に最大2.2%還元を達成可能

(こちらは10万円までOK) - 貯めたポイントは投資の他、Amazonギフトカードへの交換にも使える

といった利点を持つことから、初心者から上級者にまで申し込みやすい1枚と言えるでしょう。

ただしこのカードは、申込みの段階でマネックス証券の口座を開設済みである必要があります。

年会費 | 550円 ※初年度または前年に1回以上の決済で無料 | 基本還元率 | 1.0% |

国際ブランド | JCB |

還元ポイント | マネックスポイント |

|

発行元 | 株式会社アプラス |

申込条件 | マネックス証券の証券総合取引口座をお持ちの方 |

- マネックス証券での「クレカ積立」にて1.1%還元(月5万円まで)

- マネックス証券の即時出金サービス(通常330円)が月5回分、実質無料(キャッシュバック)

- 申込みの段階でマネックス証券の口座開設

が完了している必要あり

|  |

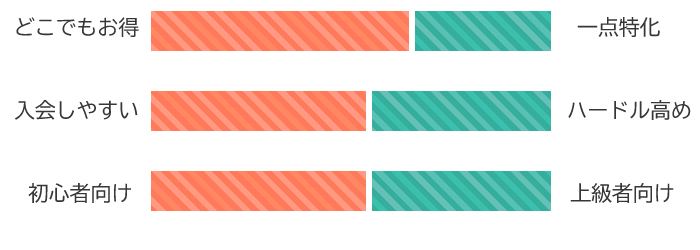

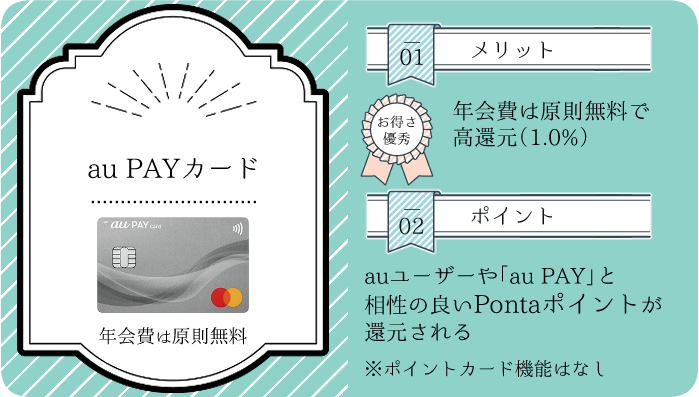

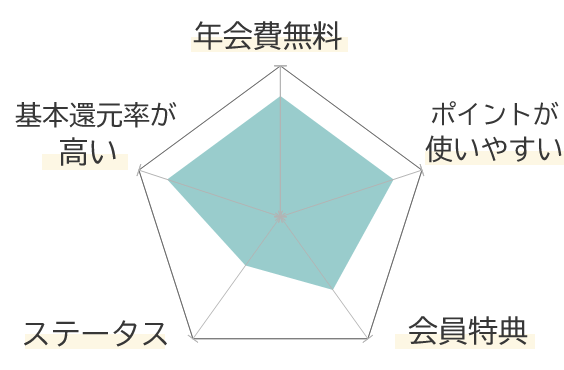

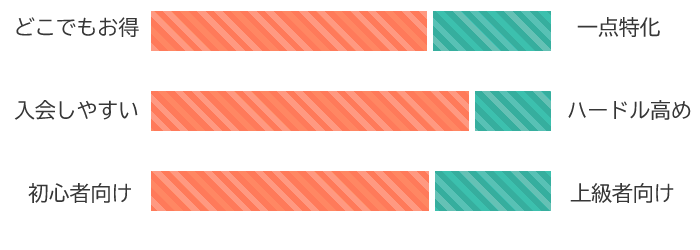

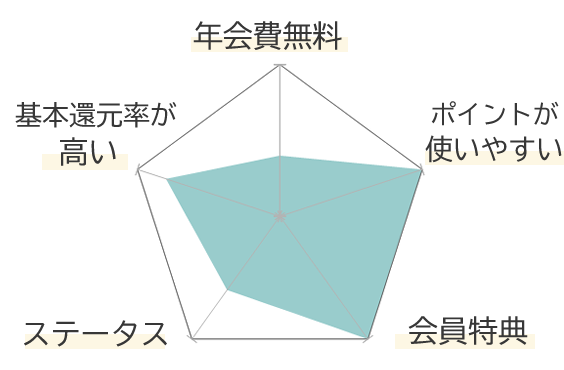

au PAYカード(無料カードでもOK!)はauカブコム証券で1.0%還元

au PAYカードは、年会費無料の一般カードであっても「auカブコム証券」にてつみたて投資を行ったとき、1.0%相当のポイント還元を受けられます。

できる限りコストを掛けず、「クレカ積立」でポイントを貯めたいという方にとっては選択しやすい方法だと言えるでしょう。

またauカブコム証券では、au PAYカードを使ってもらえる「Pontaポイント」を使ったポイント投資も可能です。

ちなみにau(携帯電話)の新料金プラン「auマネ活プラン」に加入、かつ年会費11,000円のゴールドカードをお持ちなら、12ヶ月限定で投資信託の還元率を3.0%に引き上げられたりします。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | auフィナンシャルサービス株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- au系の回線契約があるなら入会特典で最大10,000ポイント貰える

- au PAYマーケット でポイント還元率+0.5%

- Pontaポイント加盟店ならポイントの二重取りができる

(ただしPontaポイントカード自体は付帯しない) auカブコム証券「クレカ積立」でも1.0%のポイント還元

【改悪】クレカ積立還元率は0.5%に引き下げられました。

※入会特典の適用時を除き、au PAYへのチャージにポイント還元は適用されないため注意

|

|

auの携帯電話を利用しているのであれば、auで最大10%相当の還元を受けられるゴールドカードの情報もチェックしてみてくださいね!

au PAYゴールドカードについて詳しく見る

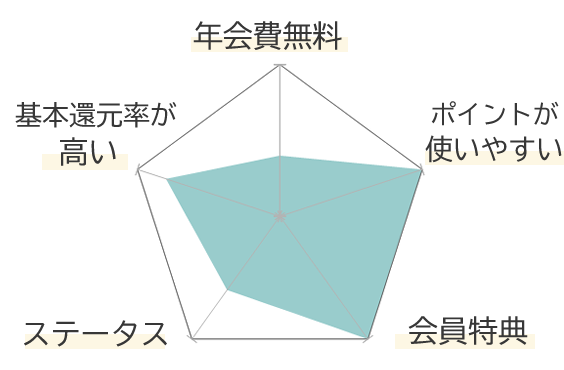

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | auフィナンシャルサービス株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- auの携帯料金またはauひかりの支払いで最大10.0%還元

(通常還元率1.0%+au代金の「税抜価格」に対し9.0%還元) - 入会特典で最大20,000ポイント相当がもらえる

(au、UQmobile、pevoユーザーのみ) - au PAY(スマホ決済)との併用で1.5%還元

- 「au PAY マーケット 」「auでんき・都市ガスfor au」でポイント還元率+2.0%

- 国内空港ラウンジサービス

- ゴールド会員限定デスク

:ゴールド限定特典

|  |

「楽天プレミアムカード」は楽天証券でのつみたて投資で1.0%還元

楽天プレミアムカードは、基本的に海外に行く機会のある方におすすめのクレジットカード。

…ではあるのですが、実は「楽天証券」にて1.0%のポイント還元を実現できる1枚でもあります。

- 最安値で海外空港ラウンジサービスを利用できる

- 使い勝手の良い「楽天ポイント」が貯まる

- 貯めたポイントを「ポイント投資」に使える

- 楽天市場でポイントアップ

といった特徴に魅力を感じるのなら、このカードと「楽天証券」を活用してみるのも良いでしょう。

ただし「クレカ積立」とその還元率のみを争点とする場合、「楽天ゴールドカード」(クレカ積立の還元率0.75%/年会費2,200円)の方がお得となります。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス(年5回まで無料)

家族カード会員は利用不可 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|

|

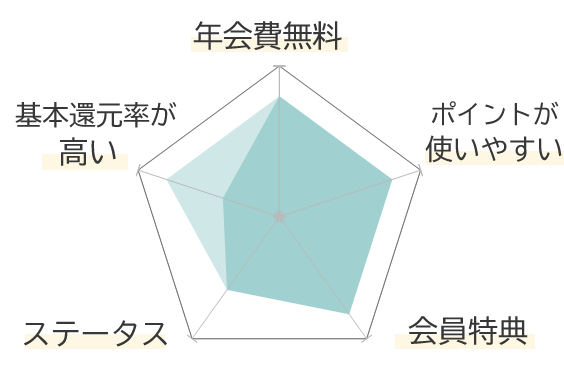

プラチナプリファードの「最大3.0%還元」はいまだ業界トップタイではある

ここまでご覧になって気付いたかもしれません、「現行のプラチナプリファードより還元率が高いカード、無くない?」ということに…。

これは実際にその通りで、改悪後のプラチナプリファードの「クレカ積立」還元率3.0%は、TOKYU CARD ClubQ JMB ゴールドと並ぶトップタイ。

多額の決済とカードの継続により、今後もプラチナプリファードで高還元を狙っていけるのなら、「カードを乗り換えない」という選択もアリでしょう。

| 年間決済額300万円未満 | 1.0% |

| 年間決済額300万円~500万円未満 | 2.0% ※うち1.0%はカード加入月の翌月末頃に継続特典として付与 |

| 年間決済額500万円以上 | 3.0% ※うち2.0%はカード加入月の翌月末頃に継続特典として付与 |

カードを継続するかどうかは、SBI証券での還元率に加え「プラチナプリファード独自の特典(ボーナスポイントなど)を活用できているか」が争点となってきそうですね。

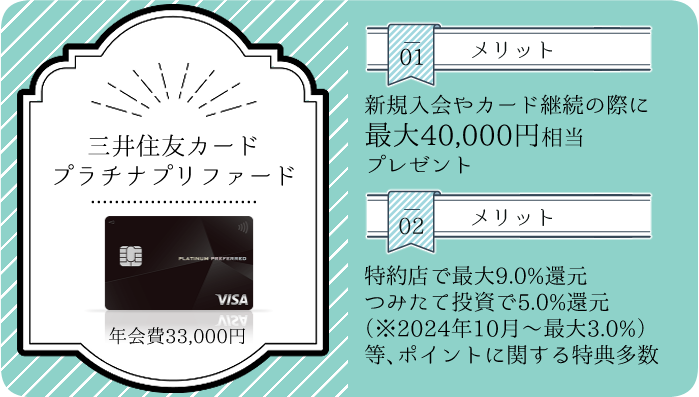

年会費 | 33,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年間決済額100万円ごとに10,000円相当のポイントプレゼント(年40,000円相当まで)

- プリファードストア(特約店)にて最大10.0%還元

- 外貨ショッピングで還元率+2.0%

- SBI証券「クレカ積立」にて1.0%~3.0%還元

(※実質的な継続特典としての付与) - コンシェルジュサービス

- 対象のコンビニエンスストア・飲食店で最大7.0%還元

- 国内空港ラウンジサービス

:プラチナ限定特典

|  |

手持ちのプラチナプリファードは解約すべき?ダウングレードすべき?

プラチナプリファードの年会費は33,000円。

SNSを見る限り、今回の改悪をきっかけにプラチナプリファードの会員を辞めてしまう、という方も少なくないようですね。

ここで気になるのは、お手持ちのカードを「解約」してしまうか、「下位カードにダウングレードするか」という問題。

結論から言うとどちらを選ぶべきかは人それぞれなのですが、

- セブン-イレブンやローソン等での7.0%還元(無料カード~共通)

- 国内空港ラウンジサービス(ゴールドカード)

といった特典に魅力を感じるのなら、ダウングレードに留めておくのがおすすめです。

ちなみにカードのダウングレードの手続きは、こちらの公式サイト から始められます。

また三井住友カードの会員サイト「V pass 」から解約を進めようとすると、年会費無料でゴールドカードにダウングレードできるという報告も。

「プラチナプリファードからは離れるけれど、今後も三井住友カードを使い続けたい」という場合には、いったん解約ページでお得な案内が表示されないかどうか、チェックしてみるのもおすすめです。

ゴールドNLの修行をまだしなくてどうしようという方は、プラチナプリファードからダウングレードしたら年会費無料で作れるかもしれないようですね🙃

— しなもん@23平SFC✈ (@CinNaMonnSan06) March 22, 2024

案内が必ず表示される訳では無いかもしれないですが😇

私は既に持ってるので必要なし😌

(年会費無料ガチャ失敗報告) pic.twitter.com/ZX9Kh1swfu

とは言え改悪が行われるのは2024年10月10日の積立設定締切分から。

解約やダウングレードを行うのは、「10月10日」または「年会費の支払い」のどちらかがギリギリになってからでも遅くはありません。

ちなみに以前は「Oliveフレキシブルペイ」のアカウントランク(カードグレード)変更は少し大変でしたが…。

2024年4月8日からは、即日でのアップグレード/ダウングレードが可能になるとのことです!(参考元:PR TIMES)

三井住友カード ゴールド(NL)について詳しく見る

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- SBI証券「クレカ積立」にて最大1.0%還元

※2024年11月~は前年度決済額100万円以上が条件 - ゴールド会員限定デスク

- 対象のコンビニや飲食店で「スマホのタッチ決済」時、7.0%還元

(条件を満たせば最大20.0%還元) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 最短5分でデジタルカード発行

- 三井住友カード(NL)から無料でアップグレード可能

:ゴールド限定特典

|  |

三井住友カード(NL/一般)について詳しく見る

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 【2026年3月1日まで】新規入会で合計最大9,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大25,600円相当プレゼント - 対象のコンビニや飲食店で「スマホのタッチ決済」時、最大7%還元※

┗セブン-イレブンなら最大10%還元! - 【2026年1月26日~入会の方のみ】qoo10・@cosme SHOPPINGにて最大10%還元

(月5,000Pまで) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- SBI証券での「クレカ積立」にて最大0.5%付与

- 最短10秒でデジタルカードが発行される「モバイル即時入会サービス」対応

※即時発行ができない場合があります。 - 【学生限定】対象のサブスクサービスなどで最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Androidユーザーの方はVisaブランドをお選びください。

Mastercardブランドのカードは、Google Payに対応していません。

※ApplePayであればVisa・Mastercardともに使用可能です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

【随時更新】皆はプラチナプリファードから別カードに乗り換えるの?

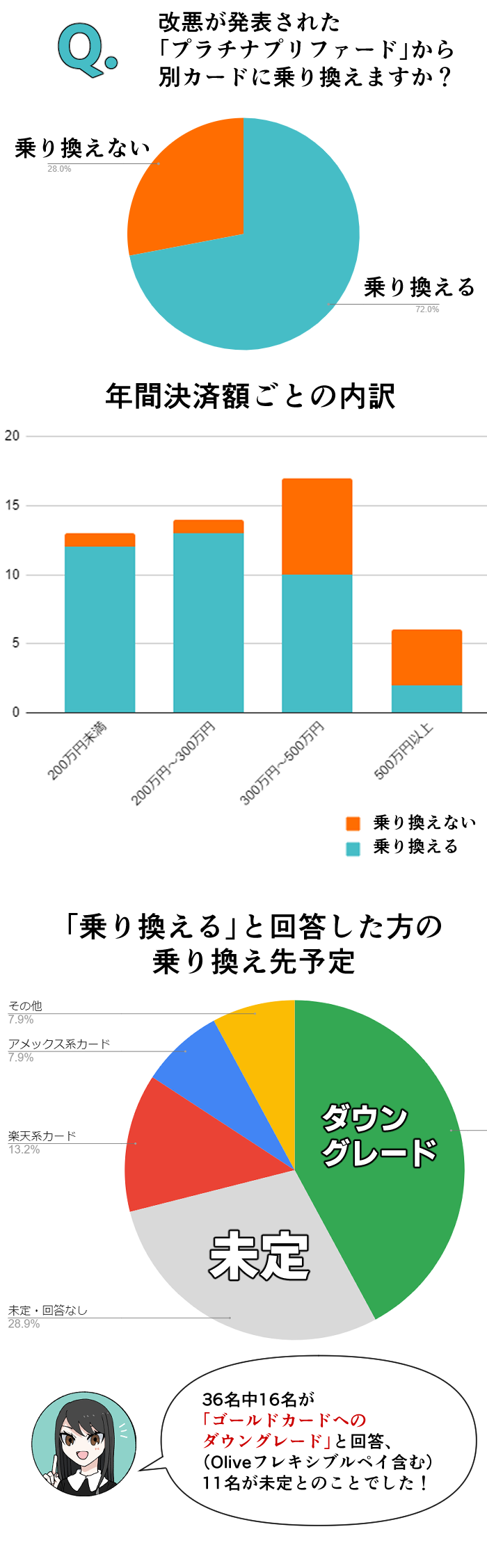

このページの下部に「プラチナプリファード」会員向けのアンケートを貼っておいたところ、有難いことに複数の回答を頂くことができました!

回答が50件も!集まったのでグラフ化してみたよ

(上のグラフは2024年3月26日朝7:00集計時点のもの)

かつてないほどこのサイトに富豪が集まっている……閲覧&ご協力ありがとうございます!!

さて、今のところは乗り換えを検討している人が多数派といった様子。

特に改悪のあおりを最も強く受ける、年間決済額300万円以下の方はほとんどが乗り換えを決めていらっしゃいます。

また乗り換え先としては「三井住友カード ゴールド(NL)」、つまりシンプルなダウングレードが有力となっていますが、「まだ決まっていない」という方も少なくはありませんでした。

| 乗り換えの意向 | 年間決済額 | 乗り換え予定先 |

| 乗り換えない | 300万円~500万円 | |

| 乗り換えない | 200万円未満 | |

| 乗り換える | 200万円~300万円 | 未定(空白) |

| 乗り換える | 200万円未満 | 未定(空白) |

| 乗り換える | 300万円~500万円 | リクルートカード |

| 乗り換える | 200万~300万円 | 楽天 (プレミアムカードかな?) |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 300万円~500万円 | 東急カード (ゴールドかな?) |

| 乗り換える | 200万円未満 | ゴールド (三井住友カード ゴールドNLのことか…?) |

| 乗り換える | 200万~300万円 | 楽天 (プレミアムカードかな?) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(おそらくNL) |

| 乗り換える | 200万円未満 | 未定 |

| 乗り換えない | 200万~300万円 | |

| 乗り換える | 200万~300万円 | アメリカン・エキスプレス®・ゴールド・プリファード・カード |

| 乗り換えない | 500万円以上 | |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(おそらくNL) |

| 乗り換える | 200万~300万円 | 未定 |

| 乗り換えない | 200万~300万円 | |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 500万円以上 | Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | 未定(空白) |

| 乗り換える | 300万円~500万円 | 未定(空白) |

| 乗り換える | 500万円以上 | 未定(空白) |

| 乗り換える | 300万円~500万円 | 楽天プレミアムカード |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 300万円~500万円 | Oliveフレキシブルペイ(ゴールド) |

| 乗り換える | 300万円~500万円 | アメリカン・エキスプレス®・ゴールド・プリファード・カード |

| 乗り換えない | 300万円~500万円 | |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 300万円~500万円 | 未定 |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万~300万円 | 未定 |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 300万円~500万円 | 楽天プレミアムカード |

| 乗り換えない | 500万円以上 | もし500万円以上が維持できなければゴールドにダウングレード+リクルートカード |

| 乗り換える | 乗り換えない | 楽天ブラックカード (希少!) |

| 乗り換えない | 500万円以上 | |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換えない | 500万円以上 | |

| 乗り換える | 300万円~500万円 | 未定 |

| 乗り換える | 200万円未満 | 未定(空白) |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| —ここからグラフに含まれていない回答— | ||

| 乗り換える | 200万~300万円 | JCBカードW |

| 乗り換える | 300万円~500万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(おそらくNL)+Oliveフレキシブルペイ(ゴールド) |

| 乗り換える | 300万円~500万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 300万円~500万円 | 空白(未定) |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万~300万円 | dカードGOLD |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | 空白(未定) |

| 乗り換えない | 200万~300万円 | |

| 乗り換えない | 300万円~500万円 | ※楽天プレミアムカードも所有 |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | 三井住友カード(NL)あるいはゴールド(NL) |

| 乗り換える | 200万円未満 | 未定 |

| 乗り換える | 300万円~500万円 | 楽天 (プレミアムカードかな?) |

| 乗り換える | 200万円未満 | 空白(未定) |

| 乗り換える | 200万~300万円 | 三井住友カード(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | JCBプラチナ |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | smbcゴールドカード (Oliveのゴールド?) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万円未満 | 未定 |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) +アメリカン・エキスプレス®・ゴールド・プリファード・カード |

| 乗り換えない | 300万円~500万円 | |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 300万円~500万円 | 空白(未定) |

| 乗り換えない | 300万円~500万円 | |

| 乗り換えない | 300万円~500万円 | |

| 乗り換える | 200万~300万円 | 空白(未定) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード(NL) ※ゴールド?一般? |

| 乗り換えない | 500万円以上 | |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

| 乗り換える | 200万~300万円 | 三井住友カード ゴールド(NL) |

最終更新:2024年6月2日

引用元としてこのページにリンクを貼って頂ければ、上の資料を自由に使っていただいて構いませんよ!

プラチナプリファードの改悪と乗り換えについてのまとめ

- 2024年10月10日(木)の積立設定締切分から「プラチナプリファード」のSBI証券におけるクレカ積立還元率は、一律5.0%→1.0%~3.0%に引き下げられる

- しかも3%還元には「年500万円の決済+翌年のカード継続」が必要と、なかなか条件が厳しい

- SBI証券なら「TOKYU CARD CLUBQ JMB ゴールド」でも最大3.0%還元を実現可能(ただしこちらも条件は厳しめ)

- プラチナプリファードを解約またはダウングレードするなら、「10月10日」または「年会費の支払い」のどちらかがギリギリになってからで良い

まあ……他社と比べて図抜けてお得な特典って大体こうなるんですよね……。(散っていった派手なクレカ特典たちを思い起こしながら)

近頃イケイケな三井住友カードも、例外ではなかったということですね。

それにしてもいきなり結構な改悪でびっくりしましたが…。

「年間決済額に応じて最大40,000ポイント付与」といったその他の「プラチナプリファード」独自の特典は存続されるものの、「クレカ積立」の還元率を理由にこのカードを使用していたのなら、使用するカードや証券会社を見直すのも一考です。

ここまでご覧頂きありがとうございます!

現在プラチナプリファードを使用中の方、宜しければ以下のアンケートにご協力ください!

※乗り換え先カードについては出来る限り詳しく書いてくれると嬉しい!「楽天」「ゴールド」だけじゃどのカードか分からないので……

最新の情報については各公式サイト情報をご確認ください。

プリファードの改悪、付与率の変更ばかりに目が行くのですが、重要なのはここなんですよね。

引用

しかもよく見ると、2.0%以上の還元を受けるためには翌年もプラチナプリファードを継続しなければならない(=翌年分の年会費が人質状態)という形になっていますね…。

今回10月積立分まで付与率が維持されたので、次の更新で解約しようという人が多いだろうと思う(私もそう)のですが、騙されたと感じる人が続出しそうで怖いです。

SBI証券側のページにはあえてなのか書いてないですし、、、。

https://faq.sbisec.co.jp/answer/65fce1520b59e291a144ee6e/

それにしてもSBIと三井住友カード、ネット証券(NISA界隈)では最強かと思ったのに、自爆度合いが凄まじい。

おかげで、またまたNISA口座を変更することになるので、話のネタが増えて嬉しいと思うことにします。