dカードは年会費無料で効率よく「dポイント」を貯められるクレジットカード。

普段からdポイント加盟店(docomoを含む)を利用する機会が多いのなら、お得で便利な1枚となってくれることでしょう。

一方、このカードにはあまり知られていない懸念や注意点が複数存在することも事実です。

今回はそんなdカード(無料カード・ゴールドカード)のメリット・デメリットや実際の口コミなどを、分かりやすくまとめました。

目次

- 1分で分かる!dカードのメリット・デメリット

- dカードが提供するサービスとメリット

- dカードへの申し込み前に知っておきたいデメリット

- 一般カードと「dカードGOLD(dカードゴールド)」の違いについて

- dカード・dカードGOLDの改悪とは?

- 改悪後のdカードGOLDの乗り換え先候補について

- 実際にdカード・dカードGOLDを使用して言う方の口コミ・評判

- dカード・dカードGOLDに関するよくある質問と回答

- dカードの締め日・引き落とし日はいつですか?土日・休日の場合はどうなりますか?

- dカードは家族カードやETCカードの発行に対応していますか?

- dカードはApplePayやGoogle Payに対応していますか?

- dカードに搭載されている「iD」とは何ですか?

- dカードGOLDの10%還元は家族の分の携帯料金や家族会員も対象ですか?

- eximo・irumoの料金は、dカードGOLDの10%還元の対象ですか?

- dカードとdポイントカードの違いは何ですか?

- dカードにタッチ決済の機能は付いていますか?

- VisaとMastercardはどちらを選べばいいですか?

- dカード・dカードGOLDの限度額はそれぞれいくらまでですか?

- THEO+ docomo(テオプラス ドコモ)とは何ですか?dカードユーザーならお得に積立ができますか?

- dカード/dカードGOLDの解約方法・ダウングレード方法について教えてください。

- dカードについてのまとめ

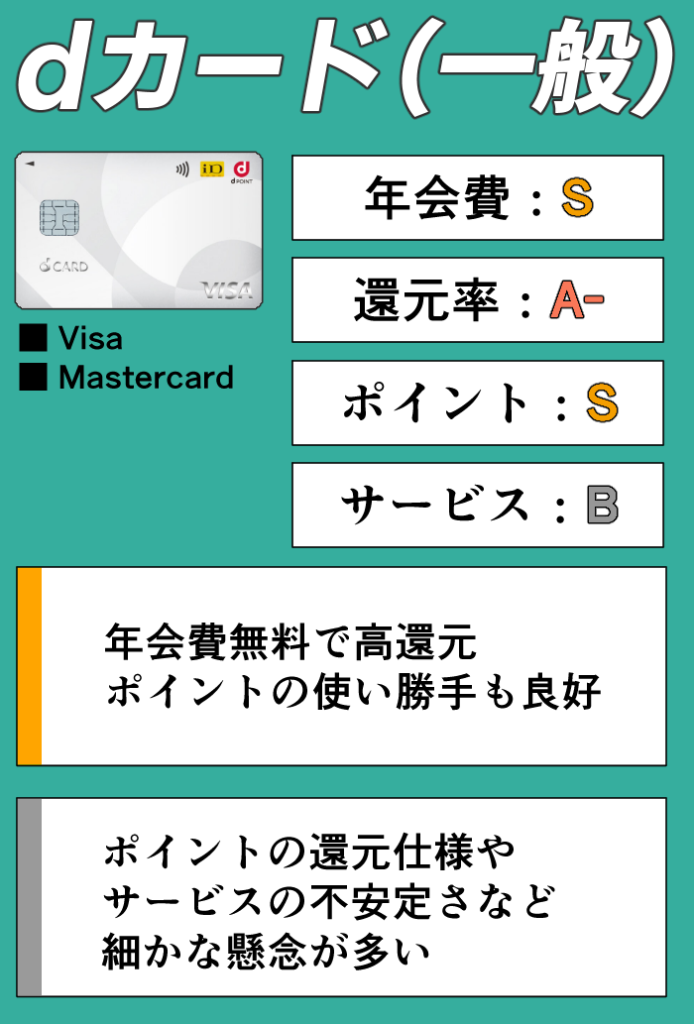

1分で分かる!dカードのメリット・デメリット

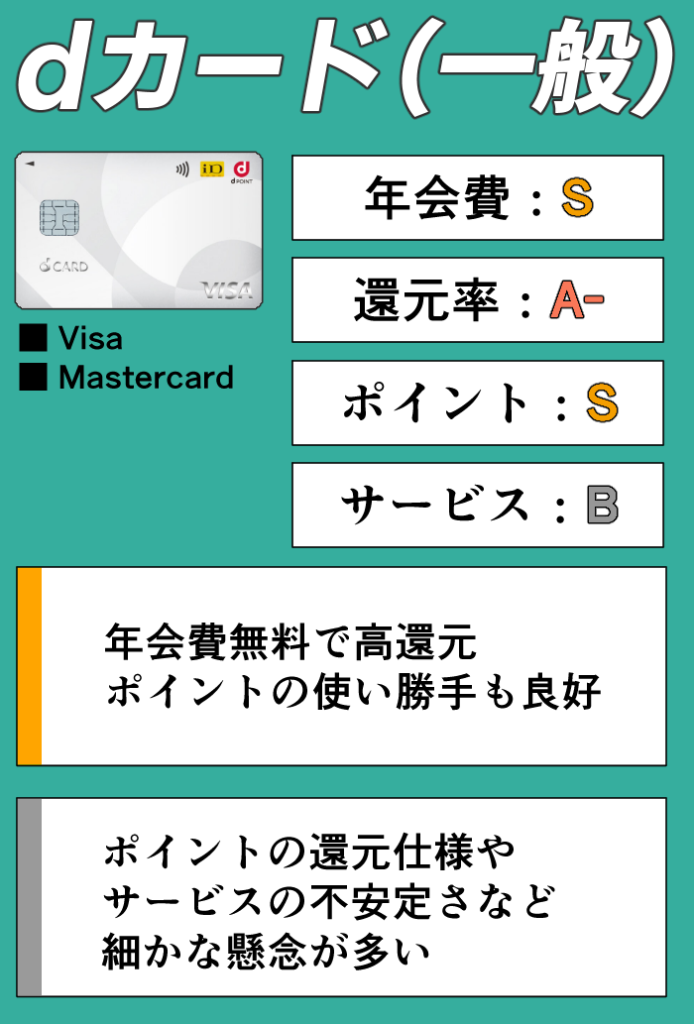

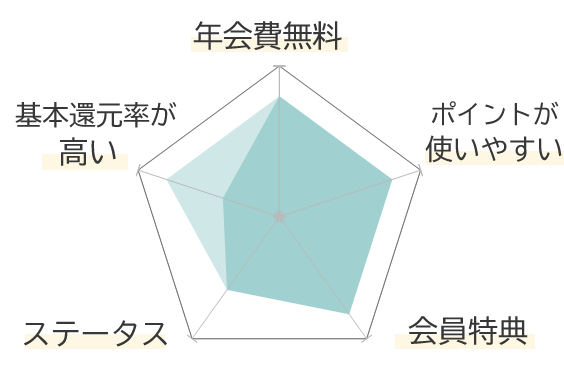

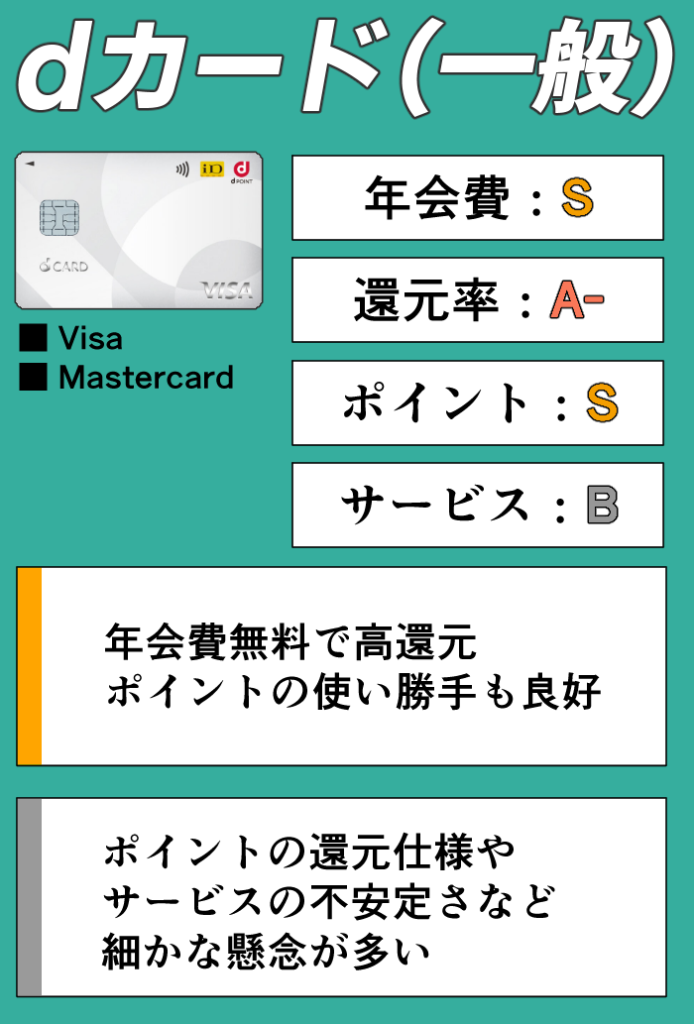

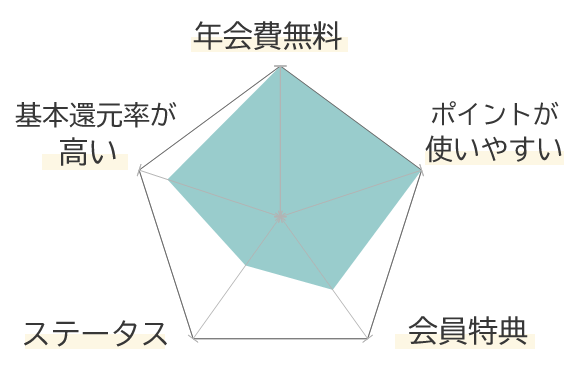

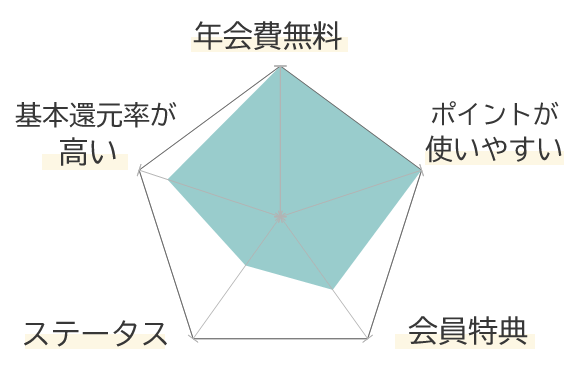

dカードは一言で言うと、細かい懸念は多いがカタログスペックは優秀なクレジットカードです。

「年会費無料で高還元、さらに使い勝手の良いdポイントが貯まる」という面で、dカードのスペックが優れていることは確か。

またゴールドカード(年会費11,000円)であれば、「docomoの携帯料金が最大10%還元」といった魅力的な特典も加わります。

その一方、細かなポイントの取り逃しやサービスの不安定さを嫌うのであれば、dカードの選択は避けた方が良いでしょう。

全体的な印象としては、「ハイスペック&不安定」といったかんじですね。

dカードが提供するサービスとメリット

まずは早速、dカードが提供する特典やサービス(=dカードを所有するメリット)について見ていきましょう。

年会費は永年無料、コストを掛けずに発行できる

dカードは(ゴールドカードを選ばない限り)年会費が永年無料のクレジットカードです。

もちろん他のカードと同じく発行手数料なども発生しないため、一切のコストを掛けることなく入手することができるでしょう。

100円につき1ポイントが貯まる高還元率(※注意点あり)

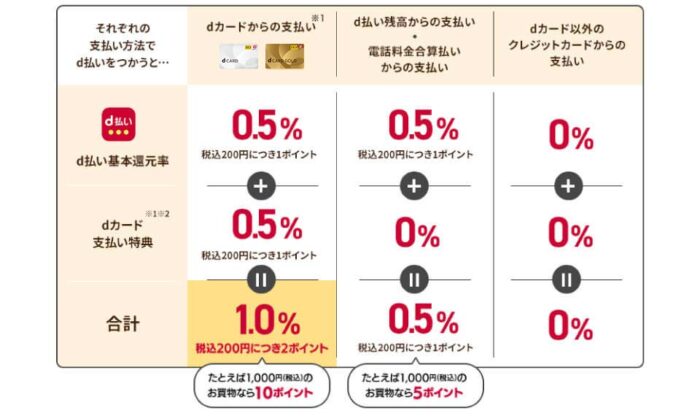

画像引用元:docomo公式サイト

dカードは「100円につき1円相当のdポイント」が貯まるクレジットカードです。

つまり基本還元率は1.0%ということで、他の多くのクレジットカードと比べても「ポイントを貯めやすい」1枚と言って良いでしょう。

ただしdカードの「100円につき1円相当還元」は、多くの他社カードと異なり「1ヶ月ごと」ではなく「1回の決済ごと」に適用されます。

→【dカードのデメリット】決済のたび99円以下の端数は切り捨てられる

「都度の決済において、100円につき1ポイントが貯まる」という基本のポイントシステムは、ゴールドカードにおいても共通です。

ポイントカード機能付きだから貯めたdポイントをすぐに使える

dカードにはあらかじめ、「dポイントカード」の機能が搭載されています。

そのためクレジットカードを利用して貯めた「dポイント」は、お近くのdポイント加盟店でそのまま簡単に使用可能となっています。

dポイントの有効期限は「獲得した月から起算して48か月後の月末まで 」。

上記のお店やサービスをそれなりに利用する機会があるのなら、ポイントを失効させてしまうこともないでしょう。

docomoユーザーはもちろん、街中でよく「dポイントカードはお持ちですか?」と尋ねられる方であれば、無駄なく簡単にポイントを使用できるはずです!

dポイント加盟店(ファミリーマート等)ならいつでもポイント二重取り!

あらかじめ「dポイントカード機能」を持つdカードを、ファミリーマートやローソンといった「dポイント加盟店」で使用すると、

- 通常のカード決済分(100円につき1ポイント)

- 「dポイントカード」提示分

(ファミリーマートの場合、200円につき1ポイント)

をそれぞれ受け取ることが可能です。

「dポイントが貯まる」と書いてあるお店を利用する機会が多いなら、その分「二重取り」のチャンスも増えると言って良いでしょう。

dポイントの貯まり方は加盟店によって異なります。

詳細についてはdポイントクラブの公式サイト をご確認ください。

毎週金曜日・土曜日は「メルカリ」等にて最大4.0%還元

画像引用元:d払い公式サイト

毎週金曜日・土曜日に、対象の「ネットのお店」にて「d払いとdカードを併用」すると、最大4.0%相当のポイント還元を受けることが可能です。

「d払い」は通常、実店舗で使えるコード決済アプリ(PayPayのようなもの)ですが、提携している「ネットのお店」でも使用可能。

そんな「d払い」の支払い方法として「dカード」を選択しておくと、合計4.0%前後(加盟店によって相違あり)の還元を受けられるというわけです。

最大還元には1ヶ月ごとの事前エントリーが必要ですのでご注意ください!

画像引用元:d払い公式サイト

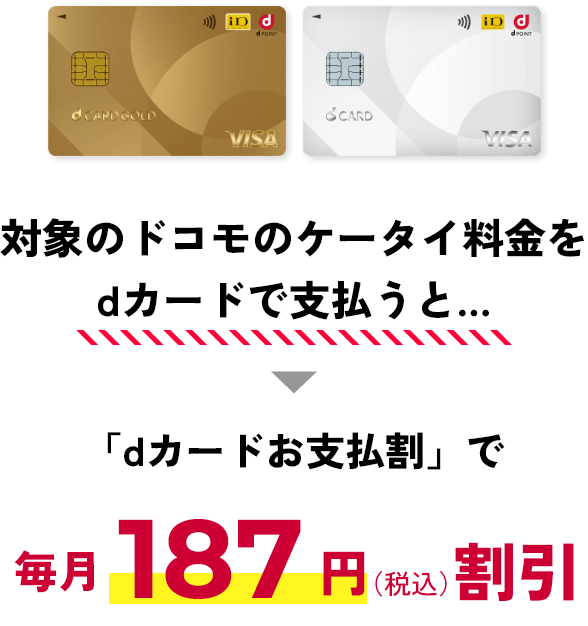

「dカードお支払割」でdocomoの対象プランの料金割引を受けられる

画像引用元:d払い公式サイト

dカードを使って対象のdocomoの携帯料金を支払うと、毎月の請求額が187円減額されます。

この還元をもって格安SIMよりもお得になるかはさておき、既存のdocomoユーザーにとって嬉しい特典であることは確かでしょう。

またゴールドカード会員であれば、「毎月187円割引」に加え最大10.0%相当のポイント還元を受けることも可能です。

ちなみに一般カードの場合、docomoの携帯料金の支払いに対して還元されるポイントは「税抜き価格に対し、1,000円につき1ポイント」と通常の決済より低くなります。

要は「割引の代わりにポイントがかなり減らされる」ということですね。

「dカードお支払割」の対象プランについて詳しく見る

- eximo

- irumo

※irumo(0.5GB)は適用外 - 5Gギガホプレミア

- 5Gギガホ

- 5Gギガライト

- ギガホプレミア

- ギガホ

※2019年10月1日以降に「定期契約なし」プランをご契約の方 - ギガライト

※同上 - はじめてスマホプラン

- U15はじめてスマホプラン

- ケータイプラン

※2019年10月1日以降に「定期契約なし」プランをご契約の方

「dカードケータイ補償」で携帯電話の破損などにある程度対応できる

dカードには「dカードケータイ補償」という、一定期間内に携帯電話が盗難に遭ったり、全損してしまった場合に一定の補償金が降りるサービスが設けられています。

年会費無料の一般カードの場合、その内容は「購入から1年以内にdocomoで購入した携帯電話端末が利用不可となった場合、買い替え代金のうち最大1万円を補償する」というものですね。

ささやかな内容ではあるものの、こちらも「dカードならでは」の特典であることは確かでしょう。

ちなみに年会費11,000円の「dカードGOLD」の場合、このケータイ補償の内容は「3年以内・10万円まで」に大幅アップします。

補償を受けるためには一定の審査が必要です。

また、補償を受ける場合に購入できる端末は、原則として「使用不可となった端末と同一カラー・同一機種」となります。

詳細:dカード公式サイト

「ポインコ・デザイン」を含む5種類のデザインを自由に選べる

dカードでは一般カード(無料カード)であれば5種類、ゴールドカードであれば3種類のデザインを、自由に選ぶことができます。

同グレード間であれば、どのデザインを選んでも機能面に違いはないため、気に入ったものを選ぶと良いでしょう。

ちなみにdカードの券面がリニューアルされたのは2023年7月と比較的最近です。

今でもネット上でよく見かける、「表面にカード番号が書いてあるdカード」は、旧デザインのものとなっています。

ところでdocomoの「ポインコ」、冠羽(とさか的なやつ)が見受けられることからインコではなくオウムなのでは?という気はするのですが…(インコ飼いの鳥オタク!)

と思って検索したら以下の公式ツイートが引っ掛かって笑っちゃった

鳥オタクからの突っ込みが多かったんですかね?

はじめまして。ポインコ兄弟やで~!

— NTTドコモ (@docomo) February 9, 2016

なぁ兄ちゃん、俺ら、インコやのに頭に羽根あるやん。

それってオウムちゃうん?

…弟よ、世の中には気にしたらアカンことがいっぱいあるんやで。

そんなポインコ兄弟を、これからよろしくお願いします! pic.twitter.com/Y1gFC0ISYr

29歳以下なら最大2000万円の旅行保険も付帯

dカード(一般)では29歳以下の方のみを対象に、

- 海外旅行保険(最大2000万円)

- 国内旅行保険(最大1000万円)

が適用されます。

特に海外に行く機会がある29歳以下の方にとっては、無料で安心をプラスできる、嬉しいサービスだと言えるでしょう。

dカード(一般)の付帯保険について詳しく見る

| 海外旅行保険【29歳以下限定・利用付帯】 | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 傷害治療費用 疾病治療費用 | 最高200万円 |

| 賠償責任 | 最高2000万円 |

| 携行品損害 | 最高20万円 |

| 救援者費用 | 最高200万円 |

| 国内旅行保険【29歳以下限定・利用付帯】 | |

| 傷害死亡・後遺障害 | 最高1000万円 |

| 怪我による入院 | 3,000円/日 |

| 怪我による手術 | 3,000円×倍率 ※手術の種類により変動 |

| 怪我による通院 | 1,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 ※ただし国内での決済は「3回以上の分割払い」または「リボ払い」のみ適用 | 年間100万円 ※dカードで購入した品物が、90日間以内に偶然壊れたり、盗まれた場合の損失を補償 ※自己負担額3,000円 |

便利なVISA・Mastercardの「タッチ決済」機能付き

dカードの国際ブランドは「Visa」または「Mastercard」。

そしてそのどちらを選んだ場合であっても、「タッチ決済」の機能が付帯します。

これにより大手コンビニエンスストア等のタッチ決済を使えるお店であれば、

- 決済の際に「カードで」「クレジットで」等と伝える

(セルフレジでもOK) - 点灯した電子マネーの読取部分に、dカードをかざす

という非常に簡単な方法で、支払いを完了させられます。

日本の場合、タッチ決済を利用できるお店はMastercardよりもVisaの方が多いです。

便利なタッチ決済を活用するためには、Visaブランドを選ぶのがおすすめですよ!

dカードは海外で利用しやすいクレジットカードの1つ

特に海外旅行保険が付帯する29歳以下の方にとって、dカードは「海外でも使用しやすいクレジットカード」です。

これはdカードの、

- 世界的に加盟店(使えるお店)が多い、VisaまたはMastercardブランド

- 欧米圏を中心に、非常に普及率が高いVisaまたはMastercardの「タッチ決済」搭載

- 【29歳以下限定】治療費補償などを含む海外旅行保険付き

といった特徴のためですね。

実際に私も1年ほどヨーロッパで過ごしましたが、「VisaまたはMastercardの、タッチ決済機能付きのカード」が1枚あると無いでは大違いですよ!

国や地域による部分もあるとは思いますが、少なくとも欧州圏(おそらく米国も)であれば、dカードは非常に心強い決済方法となってくれるはずです。

dカードへの申し込み前に知っておきたいデメリット

一見するとハイスペックで利用しやすいdカードですが、実のところ注意点は多いです。

ここからは、dカードへの申込み前に知っておきたい懸念やデメリットについて解説します。

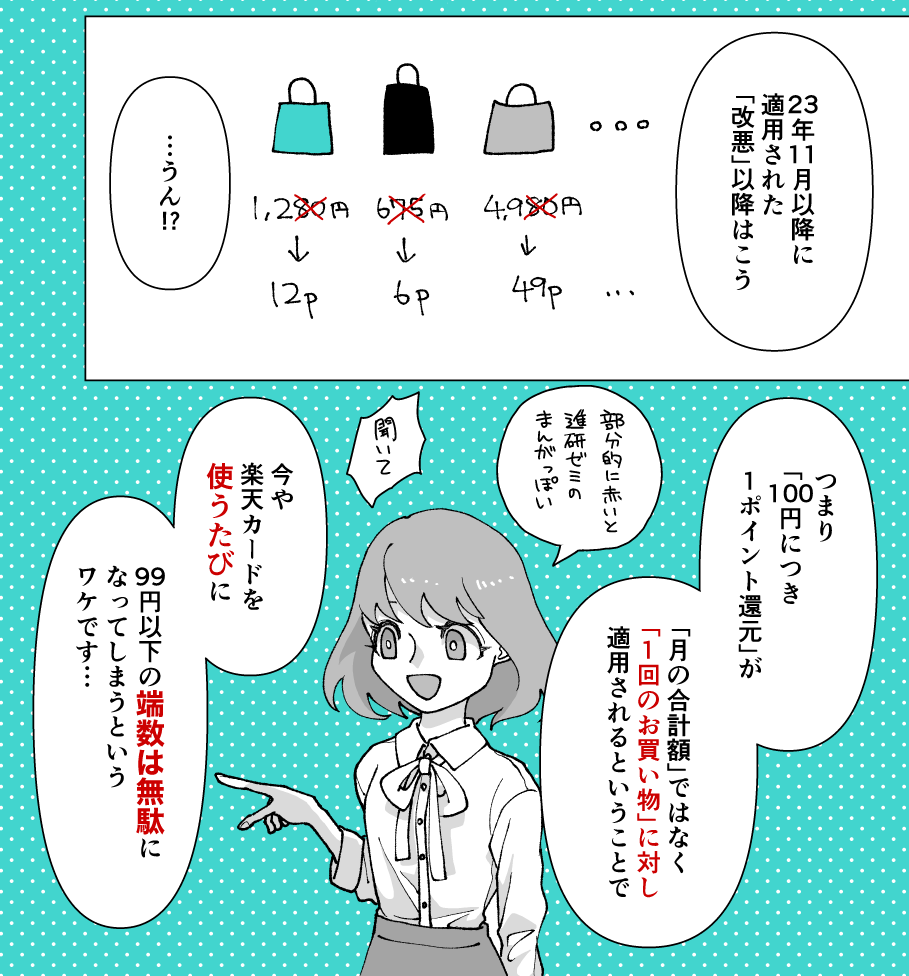

決済のたび99円以下の端数は切り捨てられ、ポイント還元の対象にならない

dカードは1ヶ月ごとの請求額…ではなく「お買い物ごと」に「1ポイント/100円還元」が実施されるクレジットカードです。

そのため同じ「100円につき1ポイント還元」でも1ヶ月分の請求ごとにポイントが加算されるカードに比べると、実質的な還元率は低くなります。

2023年11月よりdカードと同じ還元仕様となった「楽天カード」の漫画解説記事で計算してみたところ、月20回程度・計10万円程度カードを使用する人の場合、端数分だけでも11円相当のポイントを損してしまうようでした。

同条件での「月間利用額」ベースでの実質還元率は、約0.99%相当でした。

この特徴から、

- 少しでも還元率が高いクレジットカードを選びたい

- 買い物ごとに99円以下の端数が切り捨てられることに抵抗がある

という場合には、その他の高還元カードを選んだ方が良さそうです。

同じ仕組みについて解説する「楽天カードの改悪を漫画で解説!」より

「d払い」と併用しても特にポイント還元率は上がらない

2022年の改悪以降、コード決済アプリ「d払い」を「dカード」と併用した際のポイント還元率は実質1.0%。

(d払いに向けたdカード決済で0.5%+dカードを使った決済で0.5%)

これはdカードを単体で使った場合の基本還元率と同じですので、今となってはd払いとdカードを併用する旨味は(キャンペーン実施時などを除き)ほぼありません。

以前は「d払いステップボーナス」というdocomo会員向けのポイントアップ特典もありましたが、こちらも終了済みです。

画像引用元:dカード公式サイト

ちなみに類似のサービス「楽天ペイ」は、今でも「楽天カード」との併用を条件に、最大1.5%還元が可能です。

コード決済で高還元を狙いたいのなら、楽天系を選んだ方が良いかもしれませんね。

電話がなかなか繋がらないという口コミが多い

「無料で高還元」なクレジットカードにはよくあることですが、dカードも例に漏れず「カスタマーセンターに電話が繋がらない」という口コミが多いです。

トラブル発生の際にすぐにサポートを受けたい、安心して利用できるカード会社を選びたい、という場合、dカードの選択はややリスキーかもしれません。

しかも2023年10月3日からは受付時間が2時間短縮されており、さらに電話によるサポートを受けづらくなっています。

なんかdカードで利用可能額調べようとしたらエラーコード001となって、意味不明な状態なので電話をかけてるけど30分は繋がらない。

— ゆーたん@Web3ゲーマー (@oyoyongouki) December 27, 2023

本当に働いてる人いるのかな?

私お困りなのにー

dカード

— たこやき (@W0ovFdkPspkwXSE) December 22, 2023

不正利用

電話番号

これからさらに10分待たせれ、担当者から再度電話しますだけ。

うーーーん、DOCOMOさん。これは解約案件ですよ。。 pic.twitter.com/F1I6aZxPj3

電話したら全く繋がらなかったので、ダメもとでチャットしたら専用のWebページを案内されました。

— けいどら✨ (@kei_dora) December 30, 2023

Q&Aページにも書いてありましたが、コレ見るとdカードセンターまでご連絡ください(つまり電話)なのでチャットで対応可能な旨書いてないんですよねぇ…… pic.twitter.com/y4QQOjX8K0

1時間待つって初めて。貴重すぎるので、繋がるまで待ちます。そして、U-NEXTで浅見光彦シリーズを見ながら待ってます。dカードゴールドデスクが早いか、光彦が犯人を追い詰めるのが早いか。 #dカードゴールドデスク #負けられない戦い pic.twitter.com/H9s2ExD1Nh

— 憂鬱カルピス (@yo_yo_m_a) October 20, 2023

dカードゴールドの年会費11000円を支払っていても、15分以上話し中でつながらないdカードゴールドデスク。

— s_risei (@s_risei) October 19, 2023

「電話が繋がらない」問題は多くの場合、ゴールドカードの専用デスク等を使用できれば解決できるのですが…。

dカードの場合はゴールド会員専用デスクでさえなかなか電話が繋がらないという声が散見されます(しかも一般回線からだと有料)。

悪い意味でのサービス変更が多く、特典などが不安定な傾向にある

dカードを含むdocomo関連のサービス(d払い等)は、何かと悪い方面での仕様変更、いわゆる「改悪」が多い傾向にあります。

この改悪は無料カードだけでなく、年会費11,000円を要するゴールドカードにも容赦なく適用されるため、サービスに安定感を求めたい場合には一つの懸念となり得るでしょう。

直近の具体例を挙げるなら、

- 2022年12月10日より、「dカード+d払い」併用時の還元ポイントが1.5%→1.0%相当にダウン

- 2024年1月より、dカードGOLDの年間決済額が200万円に達した場合の特典の廃止など(詳細後述)

- 2023年8月判定分より、「d払いステップボーナス」終了

(※docomoユーザーがd払いを重用するほど還元率が上がるサービス) - その他カスタマーサービスの営業時間短縮、ゴールドデスクの有料化

等が挙げられます。

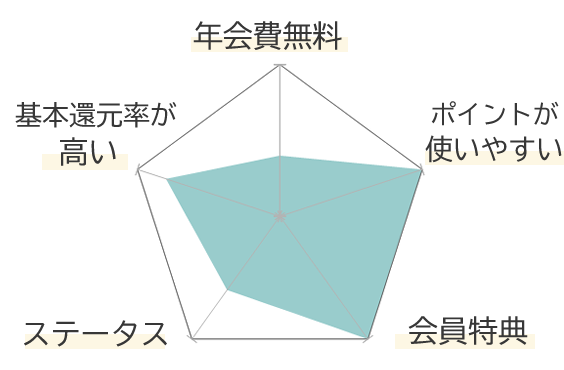

一般カードと「dカードGOLD(dカードゴールド)」の違いについて

dカードにはレギュラーカード(無料カード)とゴールドカード(dカードGOLD)の2種類が存在します。

ここからは、2つのグレードのdカードの違いや選び方について見ていきましょう。

| レギュラー | ゴールド | |

| デザイン |  |  |

| 年会費 | 永年無料 | 11,000円 |

| 基本還元率 | 1.0% ※会計ごと | |

| docomo特典 | 0.5% | 左記に加えdocomo料金10%還元 |

| 付帯保険 | 29歳以下の方のみ 最大2000万円 | 年齢問わず最大1億円 |

| 空港ラウンジ | 利用不可 | 国内ラウンジ無料 |

| その他 | docomoポイントカード機能 dカードお支払割 他 | 左記に加え、利用額に応じたクーポン付与やケータイ補償の充実など |

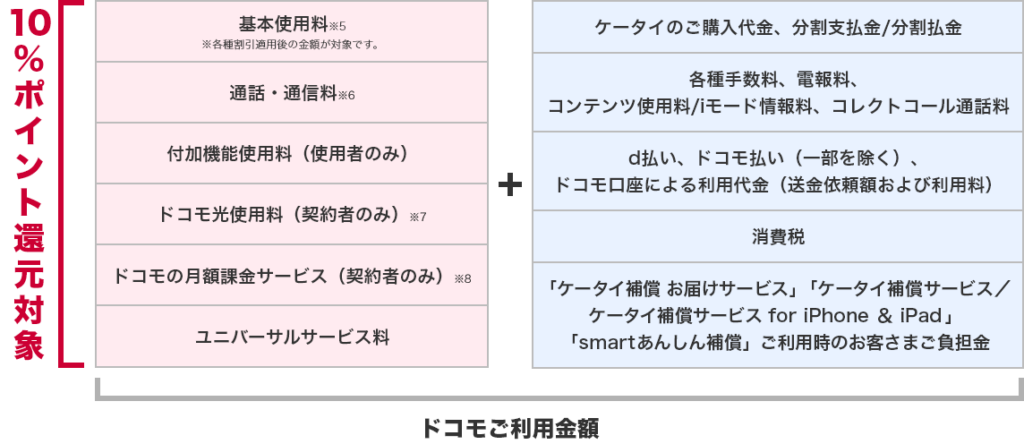

ゴールドカードの目玉特典は「docomoの携帯料金などの支払いで10%還元」

dカードGOLDの目玉となる特典は、docomoの携帯料金、または光回線(ドコモ光)の税抜き料金に対し、10%のポイントが還元されるというものです。

例えば当月の支払い額が税込み11,000円なら、税抜き価格の10,000円に対する10%、つまり1,000円相当の「dポイント」を受け取ることができるでしょう。

公式サイトの方に「10%還元」の記載があるのでそちらに倣いましたが、税込み価格ベースで考えると約9.09%還元ですね。もちろんそれでも十分に大きい数字です。

ただしdocomoからの請求すべてが10%還元の対象となるわけではありません。

携帯電話の端末料金やアプリ内課金、ドコモ払い(キャリア決済)等は10%還元の対象外です。

また一括請求サービスを使い、家族の分の携帯料金を支払っている場合でも、10%還元が適用されるのは「ご利用携帯電話番号として登録した1回線のみ」です。

画像引用元:dカード公式サイト

※ちなみに以前はこの特典、dカードGOLDさえ持っていれば他社カードを使って携帯料金を支払った場合にも適用されましたが、2024年1月からは「dカードGOLDを使った決済」が条件となっています。

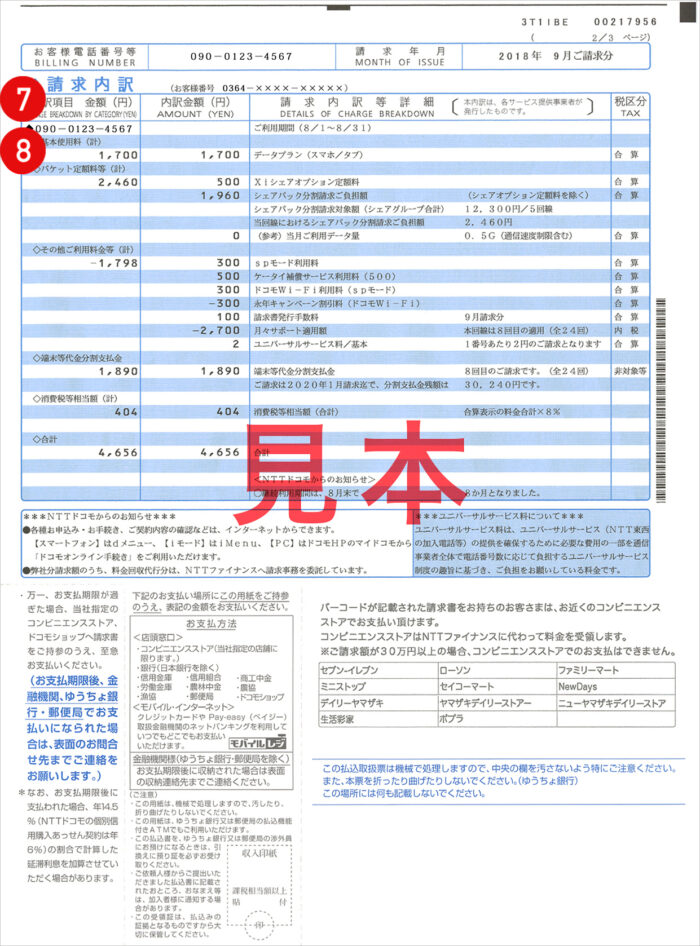

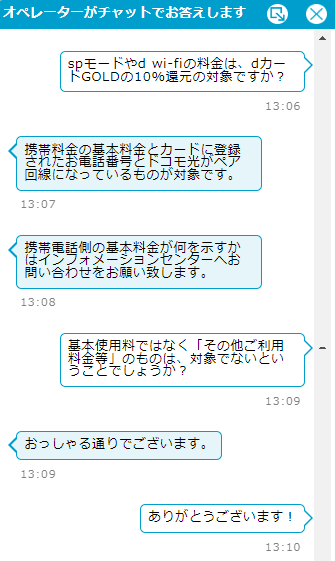

実際のところdocomoの代金のどのくらいが「10%還元」の対象なの?

画像引用元:NTTファイナンス公式サイト

上に挙げたのは(少し見づらい上に古いですが)NTTファイナンスの公式サイトに掲載されている、NTTドコモの請求書の例です。

この例における総支払額は4,656円(割引が適用されていなければ7,656円)ですが、10%還元の対象となるのは

- 基本使用料1,700円(税抜)

- パケット定額料等2,460円(税抜)

の2つですね。

この場合における還元ポイントは、170+246=416円相当となります。

ちなみに割引によって帳消しになっている「spモード」や「d wi-fi」の料金などは、10%還元の対象外とのことでした。

▲実際の公式チャットサービスに問い合わせた際の記録

ゴールドカードの会員は年100万円以上の決済でクーポンが貰える(※改悪あり)

dカードGOLDの会員は、年間決済額が100万円に達すると10,000円相当の「えらべるクーポン」が貰えます(2023年12月16日~カウント分)。

来年度のクーポンの内容はまだ公開されていないものの、これまでと同じ内容なら「dショッピング」や「携帯購入」、「お取り寄せグルメ」などに利用できることでしょう。

ただしこのクーポンの内容は、前年度に比べ改悪の憂き目に遭っています。

(クーポン価格が11,000円→10,000円に/200万円決済時のクーポン付与の廃止)

「国内空港ラウンジサービス」「ケータイ補償の充実」などの追加特典もチェック

その他dカードGOLDには、無料カードの上位互換に当たる特典や、一般カードにない特典が設けられています。

- 携帯電話が壊れてしまっても、3年以内なら最大10万円の買い替え費用を負担してもらえる「ケータイ補償」

- 最大1億円の海外旅行保険(しかも今となっては珍しい自動付帯=適用条件なし!)

- 国内空港ラウンジサービス

に魅力を感じるなら、それを理由にゴールドカードを選ぶのも良いでしょう。

| 無料カード | ゴールドカード | |

| ラウンジサービス | なし | 国内空港ラウンジ無料 |

| dカードケータイ補償※1 | 端末購入から1年間、10,000円まで補償 | 端末購入から3年間、100,000円まで補償 |

| 海外旅行保険 | 最大2000万円 (29歳以下限定) ※利用付帯 | 最大1億円 ※自動付帯 |

| 国内旅行保険 | 最大1000万円 (29歳以下限定) ※利用付帯 | 最大5000万円 ※利用付帯 |

| ショッピング保険※2 | 年100万円 ただし海外決済と国内の分割払い・リボ払いのみが対象 | 年300万円 国内一回払いも対応 |

※1 購入から一定期間後に携帯電話端末が破損したり盗難に遭った場合、同じ端末を購入するために必要な料金を補償(上限あり)

※2 dカードを使って購入した商品が90日以内に偶然破損したり盗難に遭った場合、損失額を補償

dカードGOLDの損益分岐点は「目安として年間100万円の決済」または「年12万1000円のdocomoへの支払い」

申し込み先の「dカード」のグレードを決めるにあたり、気になるのは「どのくらいの利用状況ならゴールドカードの方がお得になるのか」でしょう。

結論から言うと年間決済額が100万円に達する方であれば、特典としてもらえる10,000円のクーポンにより、年会費のほとんど(11,000円中10,000円)をペイできます。

これに加えて「国内空港ラウンジサービス」「docomoの10%還元」といったゴールド限定のサービスを併用できたなら、無料カードよりもお得にカードを使うことは容易でしょう。

一方、docomoの携帯料金・光回線料金の10%還元のみで年会費をペイしようとする場合の決済額Xは、

- X×0.01≧11,000

を解いて110,000、つまり年間「税抜き」11万円をdocomoに支払う必要があります。

さらにこちらは「税抜き価格」に対して適用されるため、実際の決済額にあたる損益分岐点Xは、10%を乗じた「12万1000円」となるでしょう。

基本的には後者よりも前者、つまり「用途を問わず年間決済額100万円」の方が達成は容易だろうと思います。

docomoへ毎月税込み約1万円を支払っている方(ただし端末料金等を除く)であれば、10%還元だけで年会費の元を取ることができますよ!

→dカードGOLDの10%還元は家族の分の携帯料金や家族会員も対象ですか?

dカード・dカードGOLDの改悪とは?

dカードへ申し込む上で、大きな懸念となるのが「サービス改悪の多さ」。

ここからは、直近の改悪情報(主にdカードGOLDのもの)について解説していきます。

2024年1月よりdカードGOLDの携帯料金10%還元は「同カードを使った決済」が条件に

SNS上の口コミを見てみると、直近の改悪で最も言及されているのは「dカードGOLDにおける、10%還元の仕様変更」でしょうか。

以前はdカードGOLDの会員であれば、支払い方法を問わず、docomoの携帯料金や光回線料金に対し(税抜き)10%の還元を受けられました。

こちらが2024年1月からは、「dカードGOLDを使って当該料金を支払うこと」が10%還元の前提条件となります。

これによって以前は可能だった、「dカードGOLDの10%還元と、他社カードを使った支払いでポイントを二重取りする」ことは不可能となりました。

dカードGoldの携帯料金ポイント付与か10%から1%に改悪。コレって、dカード引落にすれば10%になるけど、他社カードとのポイント二重取りができなくなって、最低でも1%減。

— nag@大洗訪問✕87回 (@nag_1971) December 20, 2023

スマホ買換資金としてdポイントは欲しいから、とりあえずdカード引落に切り替えるしか無いか。。。#docomo #dカード

「ドコモでんき」でのポイント還元にも改悪の余波あり

携帯料金・光回線料金の10%還元の仕様変更に伴い、「ドコモでんき」利用分に対するポイント還元仕様も一部変更されています。

具体的に言うと、現在docomoの当該ケータイプラン(eximo・irumo・ahamo等)と「ドコモでんき Green」を併用している方の還元率は、

- 支払い方法が「dカードGOLD」であれば据え置き(6%→6%)

- 支払い方法がその他の手段の場合は半減(6%→3%)

になるとのこと。

現在「ドコモでんき」を使用している方や、入会を検討している方は、詳細を今一度確認しておくと良いでしょう。

ちなみにdカードユーザーが「ドコモでんきベーシック」を利用する場合の還元率は、今までもこれからも1.0%(一般カード・ゴールドカード共通)です。

年間決済額が200万円に達した場合の「dカード GOLD年間ご利用額特典」が廃止に

今回最も分かりやすい「改悪」は、「dカード GOLD年間ご利用額特典」の縮小でしょう。

具体的には、

- 年間決済額が100万円に達した時のクーポンが11,000円相当→10,000円相当に減額

- 年間決済額が200万円に達した時のクーポンが22,000円相当→廃止

ということで、もはや年100万円を超えて「dカードGOLD」を使い続けるメリットは、かなり薄くなってしまいました。

過去には「d払い」を使ってもらえるポイント還元率の引き下げ等の例も

直近の改悪は主にゴールドカードに関するものでしたが、ここ数年を振り返ってみると、

- 「d払いステップボーナス」終了

(※docomoユーザーがd払いを重用するほど還元率が上がるサービス) - 「d払い」と併用した場合の還元率引き下げ

- ローソンでの3%割引特典の終了

- カスタマーサービスの営業時間短縮

など、無料会員にとっても決して無視できない仕様変更は少なくありません。

このように、「改悪が多くサービスが不安定な傾向にある」点については、あらかじめ知っておきたいところです。

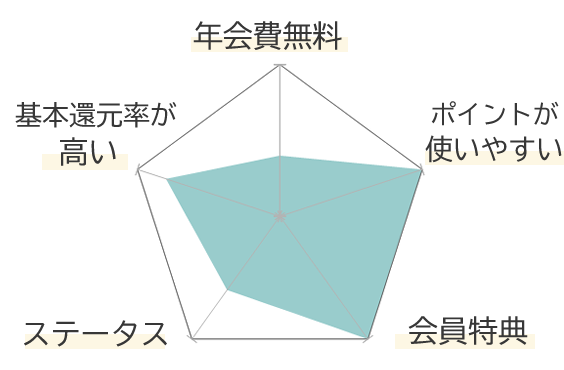

改悪後のdカードGOLDの乗り換え先候補について

dカード、特にゴールドカードの度重なる改悪を受け、「別のカードに乗り換えたい」という声はSNS上でも多数聞こえてきます。

そこでここでは、改悪後のdカードGOLD(または無料dカードへの申し込みを決めかねている方等)におすすめの、その他のカードを紹介させて頂きましょう。

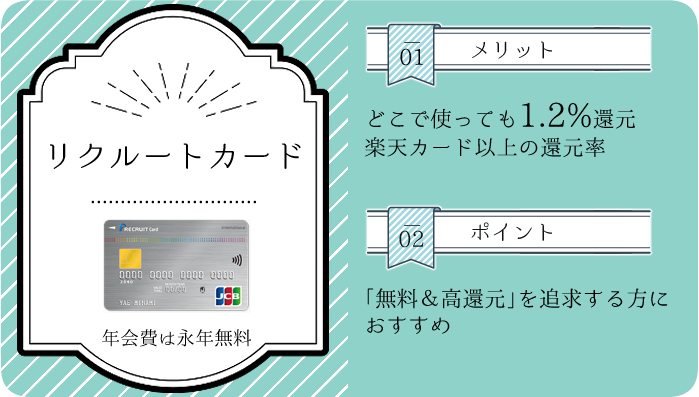

【無料】リクルートカードはいつでも実質1.2%のdポイントを獲得可能

リクルートカードは、年会費無料ながら1.2%もの還元率を実現させているクレジットカードです。

ネックとなるのは還元される「リクルートポイント」の使い道が限られること…なのですが、幸いこのポイントは一対一で「dポイント」に交換可能。

そのためdポイントの利用機会がある方にとっては、無料かつdカード以上の高還元を実現できる、ハイスペックなカードと言えるでしょう。

また異なるポイント間の交換には数週間以上の日数を要する例も多い一方、「リクルートポイント→dポイント」の交換は即時完了します。

参考:リクルートID公式サイト

dカード独自のサービス…ではなく「無料かつ効率よくdポイントを貯める」ことを重視するのであれば、最も有力な申込先候補となりそうです!

年会費 | 永年無料 | 基本還元率 | 1.2% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | リクルートポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(VISA、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

- 【JCB限定】新規入会で6,000ポイントプレゼント

- モバイルSuicaへのチャージでもポイント還元

(月3万円まで/1.2%還元はVISA、Mastercardのみ)

- 「タッチ決済」対応は現在JCBブランドのみ

|  |

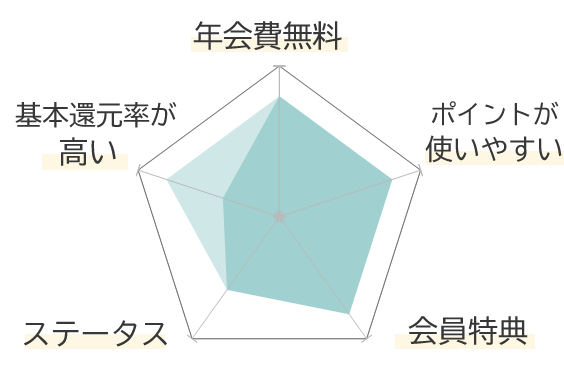

三井住友カード ゴールド(NL)は年間決済額100万円で実質最大1.5%還元を狙える

三井住友カード ゴールド(NL)は、本来年会費5,500円・基本還元率0.5%のクレジットカードです。

…というと一見微妙なスペックのようですが、

- 一度でも年間利用額が100万円に達すると、翌年から年会費が永年無料になる

- 年間利用額が100万円に達すると、毎年10,000円相当のポイントがもらえる

(ボーナスポイントを加味した最大還元率は実質1.5%) - セブン-イレブン、ローソン等で「スマホでVisaまたはMastercardのタッチ決済」を行ったとき、7.0%還元

と、非常に特典が充実しています。

またdカードに反して「改悪」どころか「改良」が続いている希少なカードでもあり、安心して保有しやすい1枚と言えるでしょう。

三井住友カード(NL)シリーズの優待対象店

ちなみに直近の「改良」の内容としては、「最大還元率が5.0%→7.0%に増加」の「優待対象店の増加(モスバーガー等)」等が挙げられます。

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- SBI証券「クレカ積立」にて最大1.0%還元

※2024年11月~は前年度決済額100万円以上が条件 - ゴールド会員限定デスク

- 対象のコンビニや飲食店で「スマホのタッチ決済」時、7.0%還元

(条件を満たせば最大20.0%還元) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 最短5分でデジタルカード発行

- 三井住友カード(NL)から無料でアップグレード可能

:ゴールド限定特典

|  |

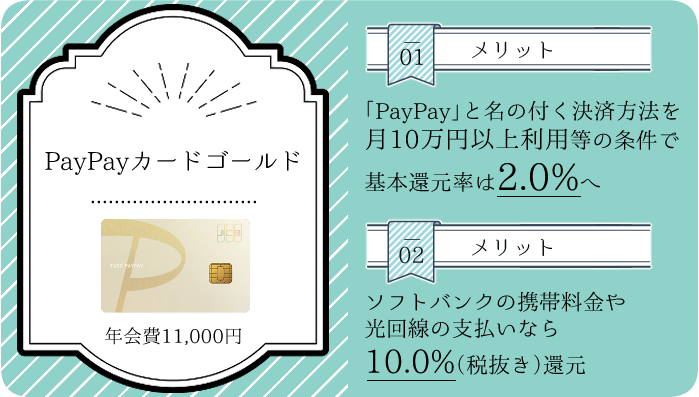

PayPayカードゴールドはややリスキーながら最大2.0%還元を狙える

PayPayカードゴールドは、dカードGOLDと同じく年会費11,000円のクレジットカードです。

このカード最大の特徴は、以下の条件を満たしたとき翌月の基本還元率が2.0%に倍増することでしょう。

- PayPayの名前が付くサービス(PayPay、PayPayカード)を1ヶ月に合計10万円以上利用する

- PayPayの名前が付くサービスを、1ヶ月に30回以上利用する

(※200円以上の決済のみカウント)

条件達成は容易ではないものの、キャッシュレス決済を利用する機会が多いのならお得に使いやすい1枚と言えます。

一方、

- docomoユーザーの場合はもう一つの目玉特典である、ソフトバンク系の優待を利用できない

- PayPay関連のサービスは非常に改悪が多く、不安定

といった点には留意しておく必要があります。

ちなみにPayPayとクレジットカードを併用した場合のポイント還元仕様は、

・最初期→どのカードでもポイントが貯まる(二重取り可)

・その後→Yahoo!JAPANカード(現在のPayPayカード)でのみポイントが貯まる

・現在→PayPayカードですら還元対象外

といったように、悪化の一途となっています。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が2.0%に

- ソフトバンクの携帯料金、またはSoftBank 光/Airの支払いで税抜き価格の最大10.0%還元

- Yahoo!ショッピングでは毎日最大7%付与(LINEアカウント連携時)

- LYPプレミアム(旧・Yahoo!プレミアム)の会員資格が無料付帯

- 国内空港ラウンジサービス

:ゴールド限定特典

|  |

飛行機の利用機会があるなら航空会社提携カード(JALカード等)もおすすめ

_汎用.png)

たまにでも飛行機を利用する機会があるのなら、JALやANAといった大手航空会社との提携カードも有力な申込先候補となります。

というのもこれらのカードを使って貯められる「マイル」は、航空券への交換を前提とする場合、1マイルあたり2円相当以上の価値を持つことが珍しくありません。

実際のJALマイルの価値の計算例

2024年4月25日と同月26日の「羽田⇔福岡」便を、「大人一人・普通席・往復セイバー料金」の条件で取得する場合、

- 通常の決済であれば合計42,969円~

- JALマイルとの交換であれば16,100マイル~

つまりこの場合、16,100マイルは42,969円の価値を持っており、1マイル当たりの価値は約2.66円相当となる。

※必要料金・マイル数の参考元:JAL公式サイト

よって「マイル還元率1.0%」を達成できるJALやANAの提携カードを使えば、実質還元率2.0%を用意に達成できることでしょう。

ちなみにマイル還元率1.0%を達成するためには、JALカードの場合であれば最低でも7,150円の年会費が必要です。

航空会社の提携カード、あるいはJALマイルとANAマイルの違い等について詳しくは、以下のページを参考にしてみてくださいね。

実際にdカード・dカードGOLDを使用して言う方の口コミ・評判

実際にdカード・dカードGOLDを利用している方は、これらのカードについてどんな感想を抱いているのでしょうか?

100人アンケートの結果やSNSより、実際の利用者の声をまとめてみました。

dカード(無料)を利用しているシオンさんの口コミ

まず紹介するのは、無料のdカードを使用しているシオンさんの口コミです。

こちらはリニューアル前の「ポインコ」デザイン券面ですね。

このカードを選んだ理由 |

| 普段フリマアプリを利用していたが、dカードでポイントが付与されることを知って申し込んだ。入会キャンペーンでポイントがもらえることも理由の一つ。 |

自由な口コミ・感想 |

| 地元のスーパーやコンビニで買い物する度にポイントが溜まるが、フリマアプリで高額なものを購入する時もカードを利用している。 特定の曜日にはポイントが数倍付与されるので、各キャンペーンをチェックしながらポイントを貯めている。ポイントが使える店やネットサービスがかなり豊富にあるのでとても便利。 |

フリマアプリ(メルカリでしょうか)を理由にdカードに申し込んだ、というのは結構珍しいパターンのように思えますね。

シオンさんの例からは、毎週金曜日・土曜日にポイントアップの優待を受けられるフリマアプリのユーザーにとって、「dカード」や「d払い」を利用する意味が大きいことがよく分かります。

dカードGOLDを利用しているゆうまさんの口コミ

続いてこちらは「dカードGOLD」を利用している、ゆうまさんの口コミ・体験談です。

このカードを選んだ理由 |

| 結婚する前に、持っていたクレジットカードの整理とポイント還元の良さから選択しました。 |

自由な口コミ・感想 |

| 携帯電話代、公共光熱費すべてクレジットカード払いにすること、そして日常の買い物でも決済に使うことで月3000ポイントはたまるのでもとはしっかりととれていると思います。 |

口コミの内容から察するに、ゆうまさんはdocomoユーザーでしょう。

「docomoユーザーがdカードGOLDをメインカードとして積極的に使い、効率よくポイントを貯める」ことは、このカードのメリットを最も活かしやすい、定番の利用方法と言えます。

この様子なら年100万円の決済により、1万円分のクーポンを貰うことも難しくはなさそうですね!

dカードに関するSNS上の口コミ・評判

ここではより多くの人の意見や感想を拾うべく、SNS(X/Twitter)上の「dカード」ユーザーの書き込みをピックアップしてみました。

#ドトールコーヒー

— ちょこ⚪️🔴くろみ (@chokoryon) July 3, 2023

Dカード提示でサイズアップ無料で出来るのでたまに利用してます

この豆 カフェオレにぴったり☕✧ pic.twitter.com/oTUMvL7Bsj

クレカの再編成を検討中。JCBザ・クラス、JGCカード、外商カード、dカードを使ってるが、年会費無料のdカードが結局一番使いやすくてポイント貯まるっていうね。高級カードは見栄が80%、高額決済できるメリットが20%。

— ション・ポリー (@momizi_99) July 15, 2023

先日、dカード特典のクーポン&貯めていたdポイントを使い0円で炭酸メーカー導入しました✨なのでレモンサワーやハイボール飲み放題🍋✌️

— misaki🍑🍀 (@misa312mcz) January 2, 2024

しかもこのドリンクメイトは水以外も炭酸にできるので炭酸切れたコーラも復活できる🥳 pic.twitter.com/t8BObYfH0g

※「クーポン」の文字からおそらくゴールドカードユーザー

dカードGOLD改悪し過ぎだろ。

— わたる (@wat0320) December 28, 2023

年間100万までは使うメリットあるけど100万以降使うメリットないじゃん。なんかおすすめのクレジットカードありませんか?

直近の書き込みに関して言えば、やはりゴールドカードの改悪に関する内容が目立ちます。

その一方、

- 「年会費無料で高還元」を重視する方

- 年に1回のクーポンでグルメ等を楽しむ方(ゴールド限定)

からは、dカード(GOLD)の特典やサービスを肯定する声も多く聞こえてきました。

SNS上の口コミを探ってみると、多くの場合で言及されているのは「ゴールドカード」の方でした。

dカードは他のカードと違い、ゴールド会員の割合がかなり高いようですね。

dカード・dカードGOLDに関するよくある質問と回答

ここからは、dカードまたはdカードGOLDに関連するよくある質問にお答えしていきます。

- dカードの締め日・引き落とし日はいつですか?土日・休日の場合はどうなりますか?

- dカードは家族カードやETCカードの発行に対応していますか?

- dカードはApplePayやGoogle Payに対応していますか?

- Dカードに搭載されている「ID」とは何ですか?

- dカードGOLDの10%還元は家族の分の携帯料金や家族会員も対象ですか?

- eximo・irumoの料金は、dカードGOLDの10%還元の対象ですか?

- dカードとdポイントカードの違いは何ですか?

- dカードにタッチ決済の機能は付いていますか?

- VisaとMastercardはどちらを選べばいいですか?

- dカード・dカードGOLDの限度額はそれぞれいくらまでですか?

- THEO+ docomo(テオプラス ドコモ)とは何ですか?dカードユーザーならお得に積立ができますか?

- dカード/dカードGOLDの解約方法・ダウングレード方法について教えてください。

dカードの締め日・引き落とし日はいつですか?土日・休日の場合はどうなりますか?

dカードは「毎月15日締め・翌10日払い」のクレジットカードです。

例えば1月16日~2月15日にdカードを使った分は、原則として「3月10日」に支払う(引き落とされる)形となります。

参考元:dカード公式サイト

dカードは家族カードやETCカードの発行に対応していますか?

はい、どちらにも対応しています。年会費の設定は以下の通りです。

| 一般 | ゴールド | |

| 家族カード | 無料 | 1枚目無料 2枚目以降1,100円 |

| ETCカード | 初年度無料 年に1回以上のETC利用で翌年も無料 ※該当しない場合は年550円 | 無料 |

各追加カードは「dカード」と同時に申し込める他、入会後にインターネット会員サービス 等を通し発行手続きを済ませることも可能です。

dカードはApplePayやGoogle Payに対応していますか?

2024年現在、dカードはApplePayに対応しているものの、Google Payには未対応です。

ただしAndroid端末であっても、「おサイフケータイ」機能が付いたものであれば、スマホ決済(iD)が可能です。

参考元:dカード公式サイト「おサイフケータイ(Androidの方)」

dカードに搭載されている「iD」とは何ですか?

iDとは、クレジットカード等を「かざすだけ」で支払いが完了するサービスです。

Visa、Mastercardのタッチ決済と完全に競合するため、正直なところ(スマホ決済を除き)勢いが薄れている規格ではあるものの、NTTドコモが運営するシステムということもあり、dカードにはいまだ搭載されています。

コンビニエンスストアなどのiD加盟店にて、支払い方法に「iD」を指定、さらに点灯した電子マネーの読取部分に「dカード」(またはdカードを登録したiPhone等)を登録することで、「かざすだけ」での支払いが可能でしょう。

使い方はVisa等のタッチ決済とほぼ同じです。

dカードの場合は支払い方法に「クレジットで」と伝えればVisa等のタッチ決済が、「iDで」と伝えればiDが適用されますが、特に還元率などに差はありません(キャンペーン時等を除く)。

dカードGOLDの10%還元は家族の分の携帯料金や家族会員も対象ですか?

いいえ、複数人の携帯料金を「dカードGOLD」を使って支払った場合であっても、10%還元を受けられるのは「ご利用携帯電話番号として登録した1回線」の料金のみです。

ただし家族カードに関しては「ご利用携帯電話番号」をそれぞれ登録できるため、実質的に「本会員+家族会員」それぞれが10%還元を受けることが可能です。

参考元:dカード公式サイト

eximo・irumoの料金は、dカードGOLDの10%還元の対象ですか?

「eximo」「irumo」の料金は2024年1月までは10%還元の対象ですが、それ以降は対象から外れ、1.0%還元が適用されます。

ただしこちらはもともと「期間限定dポイント進呈率増額特典」と告知されていたため、改悪であるとは言えません。

当該プランを使用している方は、この機会にカードの乗り換えを検討してみるのが良いかもしれませんね。

参考元:docomo公式サイト「docomoからのお知らせ」

dカードとdポイントカードの違いは何ですか?

dカードはクレジットカードですが、dポイントカードは「ポイントを貯めて使う」機能だけを持つカードです。

またdカードには、dポイントカードの機能があらかじめ搭載されています。

クレジット機能+dポイントカード=dカード、ということですね!

クレジット機能の基本の仕組みについては、以下のページで解説しています。

dカードにタッチ決済の機能は付いていますか?

はい、現行のdカードには各国際ブランド(VisaまたはMastercard)の「タッチ決済」機能が搭載されています。

タッチ決済を前提にdカードを作るのなら、国内での加盟店数が多い「Visa」を選択するのが良いでしょう。

なぜかMastercardのタッチ決済は、国内での導入が遅れ気味なんですよね。

VisaとMastercardはどちらを選べばいいですか?

どちらでも構いません。基本的には「手持ちのカードと被らないブランド」を選ぶのが良いでしょう。

dカードがはじめてのクレジットカード(またはすでにVisa・Mastercardのカードを持っている)という場合には、

- コストコ等の「Mastercardしか利用できないお店」の利用機会があるならMastercard

- そうでないならタッチ決済の加盟店数が多いVisa

の選択がおすすめです。

dカード・dカードGOLDの限度額はそれぞれいくらまでですか?

dカード(GOLD)の利用限度額は公開されていない…と思いきや、公式サイトのコラム を見る限り、

- 一般カードの場合は最大100万円

- ゴールドカードの場合は最大300万円

となっているようですね。

上限はdカード GOLD会員の方の場合が300万円(税込)、dカード会員の方の場合が100万円(税込)です。

引用元:dカード公式サイト

ただし上に挙げたものはあくまで「上限額」です。

実際の利用限度額(利用可能枠)は審査によって個別に設定されるため、希望通りの枠が与えられるとは限りません。

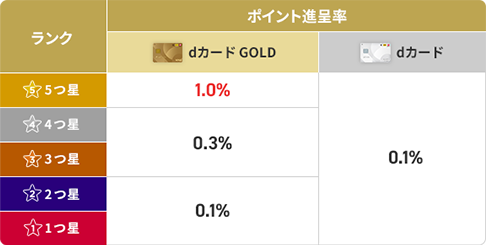

THEO+ docomo(テオプラス ドコモ)とは何ですか?dカードユーザーならお得に積立ができますか?

THEO+ docomo(テオプラス ドコモ)とは、「プロとAIに任せて簡単に始められる」ことを売りとしたdocomo系列の資産運用サービスです。

そしてゴールド会員のdポイントクラブの会員ランク によっては、毎月の積立額(1万円~5万円)に対し最大1.0%の還元を受けることができるでしょう。

dカード積立について詳しくは、THEO+ docomoの公式サイト をご確認ください。

ただし実際のところ、「クレジットカードを使った積立投資」という方面から言うと、「三井住友カード プラチナプリファード×SBI証券」(毎月積立額の5.0%を還元)が強すぎるかなあという懸念はあります。

dカード/dカードGOLDの解約方法・ダウングレード方法について教えてください。

解約を希望する場合には、こちらの公式サイト を参考に、自動音声を使った手続きをお済ませください。

一方でゴールドカードから一般カードへのダウングレードを希望する場合には、

- 公式サイトを経由した資料請求

- 電話による問い合わせ

が求められます。

「dカードGOLDから別のカードに乗り換えたいけれど、dポイントカードは持っておきたい…」という場合には、解約よりも永年無料の一般カードへの、ダウングレードがおすすめです。

dカードについてのまとめ

- dカード(一般)は年会費無料で高還元、ポイントの使い勝手も良い優秀なクレジットカード

- カタログスペックは高いが、「決済のたびに99円以下の端数が無駄になる」「改悪が多く不安定」といった懸念も否めない

- docomoユーザーなら、改悪続きとは言え特別な優待を受けられる「dカードGOLD」も要チェック

無料カード・ゴールドカードともに独自のメリットが多く、docomo経済圏において使用しやすい「dカード」。

改悪の多さは気になるところですが、「効率よくdポイントを貯める」ことを重視するのであれば、チェックしておきたいカードであることは確かです。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く) |

※29歳以下限定

- 新規入会で最大2,000ポイントプレゼント

- dポイントカード機能付き

(=dポイント加盟店でいつでもポイント二重取り) - マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※積立額が月5万円以下の場合) - 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

- dカードケータイ補償(1年間、最大1万円)

- 5つのカードデザインを選択可能

|  |

年会費 | 11,000円 | 基本還元率 | 1.0% ※決済ごとに100円につき1ポイント還元、端数切捨て |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く)で安定継続収入がある |

- docomoの携帯料金または「ドコモ光」の支払いで税抜き価格の最大10.0%還元

(※家族の料金、端末料金、ドコモ払いなどは適用外) - 入会特典で最大5,000ポイント相当がもらえる

- dカードケータイ補償(3年間、最大10万円)

- 年間決済額100万円に到達したとき10,000円分の「選べるクーポン」プレゼント

- マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※最大10万円/月) - 国内空港ラウンジサービス

- ゴールド会員限定デスク

- ahamoボーナスパケット+5GB

- dポイントカード機能付き

- ローソンなどのdポイント加盟店で自動的にポイント二重取り

- 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

:一般カードにない特典

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。