楽天ゴールドカードとは、名前から想像できる通り楽天カードの上位にあたるクレジットカード。

一時は高いコストパフォーマンスで低価格ゴールドカードの覇権候補…にもなったこの1枚ですが、度重なる「改悪」の結果、中途半端な立ち位置となっていることは否めません。

そこで今回は、その他の楽天系カードと比べてもイマイチおすすめしづらい「楽天ゴールドカード」の特徴について、分かりやすく解説していきます。

目次

- 1分で分かる!楽天ゴールドカードのメリット・デメリット

- 無料カードにはない「楽天ゴールドカード」独自の特典とサービス

- 楽天ゴールドカードへの申込み前に知っておきたいデメリット・注意点

- 楽天ゴールドカードとその他の楽天カードの比較

- わたしが「楽天ゴールドカード」を選ばなかった理由

- 「楽天ゴールドカードの代わりの申込み先」には何がある?

- 楽天ゴールドカードについてのよくある質問と感想

- 楽天ゴールドカードの年会費を無料にする方法はありますか?

- 楽天ゴールドカードの年会費の元を取るにはどれくらいカードを使えばいいですか?

- 楽天ゴールドカードを使って国際線のラウンジを使う方法はありますか?

- 楽天ゴールドカードの年会費を、「ポイント払い」することは可能ですか?

- 楽天ゴールドカードを使って、ANAラウンジ・JALラウンジを使用できますか?

- 楽天ゴールドカードの案内が来たのですが、アップグレードすべきですか?

- 無料カードから楽天ゴールドカードに切り替えをすると、カード番号が変わるんですか?

- 楽天ゴールドカードの会員の同伴者がラウンジを利用する場合、必要な料金はいくらですか?

- 手持ちの楽天ゴールドカードを、アップグレード/ダウングレードするにはどうすればいいですか?

- 楽天ゴールドカードにゴルフ保険やゴルフ関連の優待は付帯しますか?

- 楽天ゴールドカードは3dセキュアに対応していますか?

- 楽天ゴールドカードの審査は甘いですか?厳しいですか?

- 楽天ゴールドカードについてのまとめ

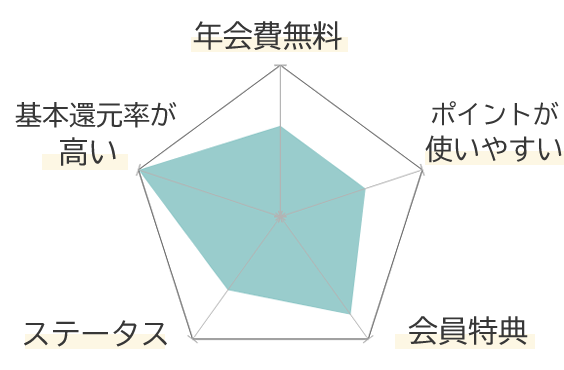

1分で分かる!楽天ゴールドカードのメリット・デメリット

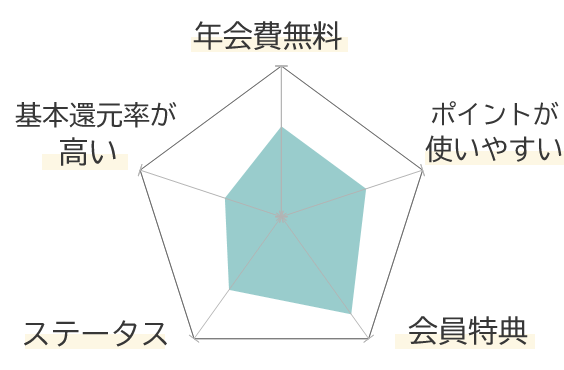

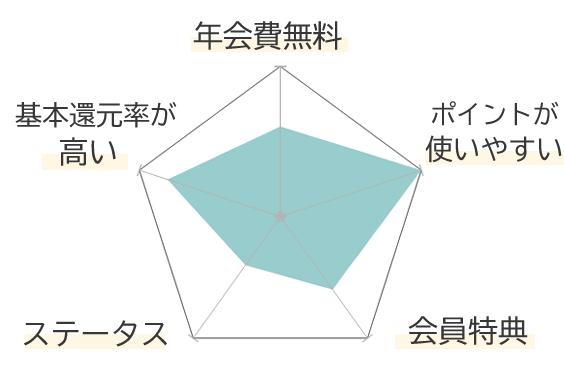

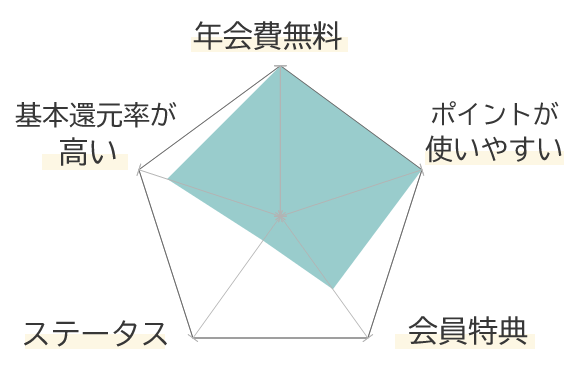

楽天ゴールドカードは一言で言うと、「やや中途半端な立ち位置の楽天カード」です。

楽天ゴールドカードは無料の「楽天カード」の上位カードということで、いくらかの特典やサービスが追加されています。

そのため「単純なスペックについて言えば」、無料カードより優れていることに間違いはありません。

…が、「無料カードとの間に、年2,200円分の価値はあるのか」、となると話は変わってきます。

要は「誰でも2,200円を支払ってこのカードを選ぶ価値がある」…とは言いづらいということですね。

無料カードにはない「楽天ゴールドカード」独自の特典とサービス

「無料カード」「プレミアムカード」の間に位置することもあって、何かと中途半端な部分が目立つ「楽天ゴールドカード」。

…ではあるものの、ゴールドカードから適用される特典やメリットに年2,200円分の価値を見出せたなら、もちろこんこのカードも有力な申込先候補となります。

そこでここでは、「無料の楽天カードにない、楽天ゴールドカードのメリット」を中心に解説させて頂きましょう。

国内空港ラウンジサービスが年2回無料!ソフトドリンク飲み放題などを利用できる

▲伊丹空港公式サイトより、国内空港ラウンジのイメージ

無料カードと比べた際の「楽天ゴールドカード」最大の差別化点は、国内空港ラウンジサービスを年2回、無料で利用できる点にあります。

提供されているサービスはラウンジによって異なるものの、今まで私が利用したことのある福岡空港や成田空港のラウンジでは、

- ソフトドリンクバー(飲み放題)または缶ビール1本の提供(選択可)

- 専用のフリーWi-Fiサービス

- 快適なデスクチェアやソファー

などのサービスを受けられました。

…ただし「楽天ゴールドカード」を使って入室できる空港ラウンジは、いわゆる「カードラウンジ」と呼ばれるものです。

このカードを持っていなくとも、1,100円程度の入室料を支払うことで利用できることを考えると、「年2回」しかラウンジを使えないゴールドカードの優位性は微妙なところ。

また年会費を1,100円足すと何度でも国内空港ラウンジが無料な「TRUST CLUB プラチナマスターカード」を選択できることも、楽天ゴールドカードを選びづらい理由となっています。

数年前はこの空港ラウンジサービス、無料で何度でも使用できたのですが…。

悪い方向での仕様変更、いわゆる「改悪」によって、回数制限が設置された形ですね。

※楽天ゴールドカードを使って入室できるラウンジについて詳しくは、楽天カードの公式サイト をご確認ください。

お誕生月は楽天市場にてポイントアップ(税抜き価格に対し+1.0%)

楽天ゴールドカードの会員は、毎年「お誕生月」に楽天市場にて、ポイントアップの優待を受けられます。

優待幅は「税抜き価格に対して+1.0%」とさほど大きくはありませんが、無料カードとの差別化点の1つであることは確かでしょう。

ただしお誕生月の追加ポイントの付与条件を踏まえると、この特典のみをもって年会費の差を埋めることはできません。

ちなみにお誕生月「以外」の楽天市場における還元率は、無料カードと同じです。

こちらも数年前までは、ゴールドカード限定のポイントアップ優待が存在したんですけどね…。

最大の限度額(利用可能枠)は200万円と無料カードの2倍

楽天ゴールドカードにおける、最大の限度額(利用可能枠)は200万円です。

無料の楽天カードにおける最大の限度額は100万円ですので、もしも100万円を超える限度額を必要としているのであれば、それがゴールドカードを選ぶ理由となるでしょう。

需要はさておき、この「限度額の差」は無料カードとの明確な差別化要素と言えます!

オペレーターに繋がりやすい、ゴールド会員専用デスクを利用できる

もしかすると多くの方にとって、「無料カードにない、ゴールドカード独自のメリット」として認識しやすいのは、ゴールド専用デスクの存在かもしれません。

実際のところ、楽天カードの無料会員向けのデスク(電話問い合わせ窓口)は、まったく繋がらない上に有料であるということで評判が悪いです。

これに対し、ゴールドカードの会員はゴールドカード専用の問い合わせ窓口(ゴールド会員専用デスク/フリーダイヤル!)を利用可能。

仮に不正利用などのトラブルに見舞われた際であっても、無料会員よりずっとサポートを受けやすいと言えるでしょう。

「安心感に課金する」という理由でゴールドカードを選ぶのもアリ、ということですね!

楽天証券で投信積立クレジット決済を行う場合の還元率がアップ(0.75%)

楽天カードは、「楽天証券」で投資信託商品を購入する際にもポイントが貯まります(クレカ積立)。

その際の還元率は「楽天プレミアムカード(年11,000円)」を除き、通常の還元率(1.0%)より低下してしまうものの、

- 無料の楽天カードの場合は0.5%還元

- 楽天ゴールドカードの場合は0.75%還元

と、わずかながら無料カードに対する優位性が設けられています。

実際に計算してみたところ、年間の「クレカ積立」金額が88万円以上(月73,334円以上)であれば、年会費の差を加味してもゴールドカードの方がお得となりました。

ETCカードの年会費は楽天会員ランクにかかわらず「無条件で無料」

楽天ゴールドカードの会員は、ETCカードの年会費(550円)が無条件で無料です。

ただし無料の「楽天カード」会員であっても、楽天会員ランク が「プラチナ」以上であればETCカードの年会費が無料になることから、これを差別化点と言うことは少し難しいかもしれません。

無料の楽天カードを重用していれば、プラチナ会員になることはあまり難しくありませんしね…。

もちろん楽天カード共通の特典やサービスも利用可能

楽天ゴールドカードには、もちろん無料の楽天カードと共通の特典やサービスも適用されます。

- 新規入会で最大5,000ポイントプレゼント

- 「楽天ポイントカード」機能付き

(=楽天ポイント加盟店では「ポイントの二重取り」が可能) - 楽天市場でポイントアップ(税抜+1.0%)

- 「楽天ペイ」併用で最大1.5%還元

- 「かざすだけ」で支払える便利な「タッチ決済」機能付き

無料カードとの差別化要素…にはなり得ないものの、ゴールドカードを選んだからと言ってサービスが制限されることはありません。

すでに無料カードをお持ちの場合、最大5,000円相当の入会特典は適用されませんのでご注意ください。

ただし代わりに、2,000円相当のアップグレード特典を受け取ることは可能です。

楽天ゴールドカードへの申込み前に知っておきたいデメリット・注意点

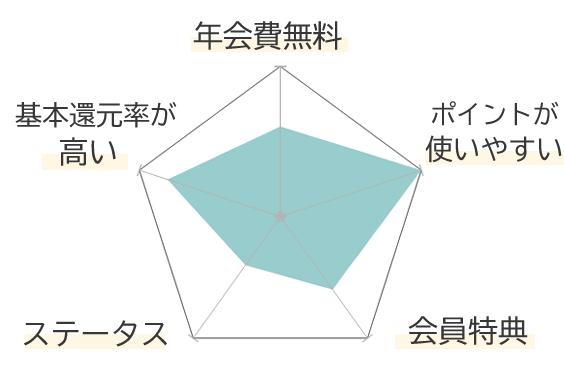

再三触れている通り、「楽天ゴールドカード」は無料カードとの差別化やコストパフォーマンスの面で、やや難のあるクレジットカード。

そこでここでは、楽天ゴールドカードの具体的な「難」について解説させて頂きましょう。

基本還元率(1.0%)は無料カードから据え置き

楽天ゴールドカードを選んだことにより、普段のお買い物の際の還元率がアップする…ということはありません。

「100円につき1ポイント還元」という基本的な還元率は、無料カードもゴールドカードも(ついでに年会費11,000円のプレミアムカードも)まったく同じです。

結果的にゴールドカード限定の特典を活用できない場合、無料カードと比較して年会費をそっくりそのまま損してしまうと言えるでしょう。

ちなみに2023年11月の請求以来、楽天カードシリーズの還元システムは、「月間利用額に対し、100円につき1ポイント」ではなく「1回ごとのお買い上げ額に対し、100円につき1ポイント」還元となっています。

入会特典(通常5,000ポイント)の内容も無料カードと共通

通常クレジットカードの入会特典は、カードグレード(≒年会費)が高くなるほど大きくなるものですが…。

楽天カードの場合は特別なキャンペーンなどが行われていない限り、グレード間で入会特典の差がありません。

無料カードであってもゴールドカードであっても、新規で申込みを行う場合の入会特典は基本的に「最大5,000ポイント相当の付与」です。

無料の楽天カードからゴールドカードに切り替える際には、アップグレード特典(最大2,000ポイント付与)が適用されます。

お誕生月以外での「楽天市場」での還元率は無料カードと変わりなし

「お誕生月」こそ楽天市場で追加の優遇を受けられる楽天ゴールドカード。

…ではあるものの数年前の改悪以降、平時の「楽天市場」還元率は、無料カードと全く変わらない状況となっています。

さらに、

- 楽天市場特典分のポイントアップの上限が、月1,000円までに縮小された(2023年12月~)

- 各種ポイントアップ分が「税抜き」価格に対し適用されるようになった(2022年4月~)

といった「改悪」が度重なっている現状も気になるところです。

| 通常の「楽天ゴールドカード」利用分 | 1.0%(税込) |

| 通常の「楽天市場」利用分 | 1.0%(税抜) ※対税込価格なら0.9%程度 |

| 「楽天カード」利用特典 | 1.0%(税抜) ※対税込価格なら0.9%程度 ※月1,000円まで |

| 【ゴールド以上限定】 お誕生月特典 | 1.0%(税抜) ※対税込価格なら0.9%程度 |

| 合計 | 「税込み価格」に対し、 ・平時なら約2.8%還元 ・お誕生月なら約3.7%還元 |

楽天系サービスの利用状況によっては、「SPU(スーパーポイントアッププログラム) 」によりさらなるポイント優遇を受けられますよ!

ただしこのポイント優遇の内容も、無料カードと共通です。

海外旅行保険(とその他の保険)の内容も無料カードとまったく同じ

一般的にはカードグレードが上がるほど、付帯保険の内容もアップする…のですが、楽天カードの場合は悪い意味でその例外です。

つまり楽天カードと楽天ゴールドの間に、付帯保険の差はありません。

どちらのカードにも最高2000万円の海外旅行保険(治療費保険を含む)が適用される一方、国内旅行保険やショッピング保険は利用できません。

楽天カードの付帯保険は、「無料カードとして考えるとそこそこ優秀」な部類に入りますが…。

ゴールドカードの付帯保険として考えると、物足りないと言わざるを得ません。

| 海外旅行保険 | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 傷害治療費用 疾病治療費用 | 最高200万円 |

| 賠償責任 | 最高3000万円 |

| 携行品損害 | なし |

| 救援者費用 | 最高200万円 |

※国内旅行保険、ショッピング保険の適用は無し

楽天ゴールドカードのデザインはシンプル・単純な1種類のみ

10種類以上のデザインを選べる無料の楽天カードに対し、ゴールドカードのデザインは1種類のみ。

機能面でのデメリットはないものの、「ディズニー」や「お買いものパンダ」などのデザインに愛着を感じている方にとっては、こちらも1つの懸念と言えるでしょう。

楽天ゴールドカードとその他の楽天カードの比較

楽天ゴールドカードに独自のメリットを見出しにくいのは、「上位グレードのカードも下位グレードのカードも存在する、中途半端な立ち位置だから」かもしれません。

そこでここでは、楽天ゴールドカードとその他のグレードの「楽天カード」を比較し、それぞれの強みや損益分岐点を探ってみましょう。

楽天ゴールドカードと楽天カード(無料)の損益分岐点

楽天ゴールドカードと無料の楽天カードにおける、明確な「お得さ」面での違いは、

- 「お誕生月」のポイントアップ

- 「楽天証券で投資信託」を行った場合の還元率

の2つです。

ここからはこの2つを基準に損益分岐点、つまり各サービスをどのくらい使えば、ゴールドカードの方がお得になるかを計算してみました。

ここからは半ば「クレジットカードオタク」向けの、やや複雑な内容となります!

単にコストパフォーマンスや還元率の優れたカードをお探しなら、この項目は飛ばして頂いても構いません。

お誕生月のポイントアップを基準とする場合の損益分岐点は「お誕生月に楽天市場で22万円の決済」のはずがだが…

楽天ゴールドカードの会員は、「お誕生月」に楽天市場を利用すると、一般カードに比べ「税込み価格に対し1.0%」多くのポイントを受け取ることができます。

そして2つのカードの年会費の差、「2,200円」を基準に「お誕生月における楽天市場の利用額にあたる損益分岐点X」を計算すると、

- X×0.01≧2,200

これを解いて220,000、つまり「お誕生月に楽天市場を22万円分」使用できればOK、という結果になります。

ただし楽天カードの公式サイトによると、楽天ゴールド会員に適用されるお誕生月ポイントの付与上限は「2,000」とのこと。

結果としてお誕生月のポイントアップ特典だけでは、無料カードとの年会費の差を埋められないという結果になります。

「楽天証券」を基準とする場合の損益分岐点は「年88万円の投資信託商品の購入」

楽天証券で「つみたて投資」を行う際のポイント還元率は、

- 無料カードの場合0.5%

- ゴールドカードの場合0.75%

という設定です。

これをもとに「ゴールドカードを選んだ方がお得となる、年間つみたて投資額X」を計算すると、

- X×0.0075≧X×0.005+2,200

を解いてX≧880,000。

つまり年間88万円以上、楽天証券で「つみたて投資」を行う方であれば、ゴールドカードを選んだ方がお得となります。

2024年4月分より、楽天証券におけるクレジット決済の上限額は月5万円から月10万円(年間120万円)に引き上げられました。

よって先ほどのお誕生月特典と異なり、こちらの損益分岐点は(ハードルの高さはさておき)現実的に達成可能となっています。

楽天ゴールドカードと楽天プレミアムカードの損益分岐点

ここからは上位カードにあたる「楽天プレミアムカード(年11,000円)」と楽天ゴールドカードの兼ね合いについて見ていきましょう。

海外空港ラウンジサービスを利用したいなら問答無用で「楽天プレミアムカード」がお得

「楽天プレミアムカードにあって、楽天ゴールドカードにない」メリットとして第一に挙げられるのは、海外空港ラウンジサービスです。

そして海外空港ラウンジサービスを年に1度でも利用する機会があるのなら、問答無用で「楽天プレミアムカード」の方がお得となり得ます。

これは海外空港ラウンジサービスの1回あたりの本来の入場料が、(円安の問題もあって)楽天プレミアムカードの年会費を超える(=1度で年会費の元を取れる)ことが珍しくないためですね。

海外ラウンジのサービス内容や、実際に使ってみた感想については以下のページで詳しく説明していますよ!

「楽天市場コース」選択時の損益分岐点の目安は「月80,666円」(年96万8000円)

「楽天プレミアムカード」では「選べる特典」として「楽天市場コース」を選んだ場合、毎週火曜日と木曜日の「楽天市場」における還元率が、税抜き価格に対し+1.0%されます。

- 楽天プレミアムカード(年11,000円)と楽天ゴールドカード(年2,200円)の年会費の差は8,800円

であることを前提に、「1年間における、火曜日・木曜日の楽天市場利用額の合計」にあたる損益分岐点Xを計算すると、

- X×0.01≧8,800

これを解いてX=880,000、つまり毎年火曜日・木曜日に楽天市場を「税抜き88万円」以上使えば、「楽天市場コース」選択時のプレミアムカードの方がお得と言えます。

軽減税率を加味しないなら、税込での合計支出額は968,000円。

1ヶ月あたりでいうと約80,666円ですね。

「月におよそ80,666円を、火曜日と木曜日を狙って楽天市場で支払える」という場合には、ゴールドカードよりもプレミアムカードを選んだ方がお得となりうるでしょう。

逆に言うとこの条件を満たせないのなら、申込先はゴールドカード(または一般カード)で十分と言えます。

※ちなみにプレミアムカード会員限定の「常時ポイントアップ」特典は、2023年12月をもって撤廃されました。

※「楽天市場コース特典分」の月間付与上限額は「10,000ポイント」です。

楽天証券を基準とする場合の損益分岐点は「年352万円の投資信託商品の購入」だが実現不可

楽天ゴールドカードと楽天プレミアムカードおける、「楽天証券で投資信託を行う場合の還元率の差」もまた0.25%です。

これをもとに、「1年間に投資信託に充てる決済額」にあたる損益分岐点Xを計算すると、

- X÷0.0025≧8,800

これを解いてX=3,520,000円、つまり年352万円以上「投資信託商品」を購入する場合に限り、楽天プレミアムカードの方がお得という計算に。

ただし実際のところ、楽天証券と楽天カードで「つみたて投資」ができるのは月間10万円までですので、投資信託のみでプレミアムカードとゴールドカードの年会費の差を埋めることは不可能となります。

先の計算結果も鑑みると、

・年間積立額が88万円未満なら無料の楽天カード

・年間積立額が88万円以上なら楽天ゴールドカード

がお得と言えます。

わたしが「楽天ゴールドカード」を選ばなかった理由

わたしは現在「楽天プレミアムカード」を保有しており、近いうちに無料カードにダウングレードしようかと検討しています。

そしてこの通り、ゴールドカードは一切候補に入っていません。

ここではわたしがそう考えるに至った経緯や理由を、簡単にお話していきます。

楽天プレミアムカードを選んだ理由とダウングレードを検討している理由

楽天プレミアムカードを作った理由はごく簡単で、「海外に行く機会があったから」。

- 海外空港ラウンジサービスを無料で使える

- 最大5000万円の、医療保険などを伴う海外旅行保険が付帯する

- ヨーロッパ圏で利用しやすい、Mastercardのタッチ決済を使える

(※メインカードはVisaのタッチ決済機能付き)

というのが申し込みの決め手でした。

…が、失業だのなんだので帰国するに至り、すぐには復学も(主に経済的な意味で)できない状況。

プレミアムカードを持っている意味もないので、無料カードにダウングレードしようというわけですね。

楽天ゴールドカードを選ばないのは単に年会費分のメリットを活かせないから

これまで解説してきた通り、無料の楽天カードに対する「楽天ゴールドカード」の優位性は主に、

- 楽天証券で年間88万円以上「つみたて投資」を行う際、無料カードよりお得

- 限度額の上限が高い(最大200万円)

- ゴールドカード専用デスクを使用できる

の3つです。

国内空港ラウンジサービスは、1,100円程度×2を支払えば、ゴールドカード会員でなくても年2回は使用できるのでノーカン扱いとしています。

ただしわたしはすでに別のメインカード(JALカード)を持っており、高い上限額も、手厚いサポートも特に要求していません。

あと生活すらままならないのに年88万円の積み立てなどできるがわけない(悲哀)。

というわけでわたしの場合は年会費を支払っても、楽天ゴールドカードのメリットを存分に活かすことができません。

よってプレミアムカードからのダウングレード先は、無料カード一択となったわけです。

逆に言うと上の3つのポイントに魅力を感じる方であれば、「楽天ゴールドカード」を選ぶのもアリだろうと思います。

「楽天ゴールドカードの代わりの申込み先」には何がある?

メリットが一切ない…というわけではないものの、広い層におすすめとは言えない楽天ゴールドカード。

そこでここでは、「楽天ゴールドカードがイマイチピンと来ない」という方にとっての申込先候補を挙げていきます。

※マイル還元率1.0%達成、かつマイルを航空券に交換する場合

基本還元率重視で申込先を選びたい場合には、以下のページも参考にしてみてください!

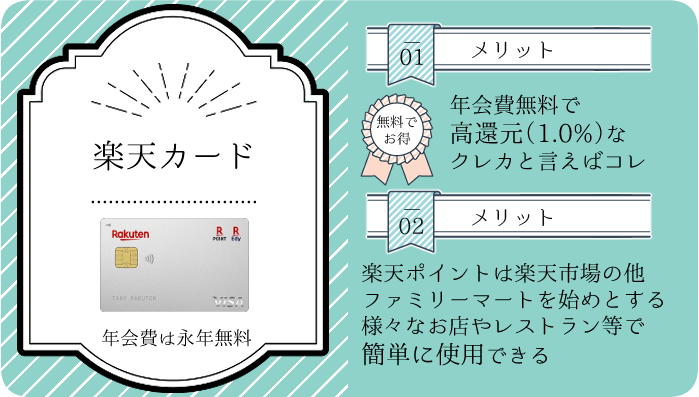

年会費無料の「楽天カード」はやはり定番で使い勝手も良い

「効率よく楽天ポイントを貯めたい」とお考えなら多くの場合、申込先は無料の「楽天カード」で十分でしょう。

- 100円につき1ポイント還元(基本還元率1.0%)

- 最大2000万円の海外旅行保険が付帯

- 楽天市場や楽天ペイでポイントアップ

といった特典・サービスは、楽天ゴールドカードと共通です。

それにもかかわらず年会費は永年無料ですので、ゴールドカード限定のメリットに強い魅力を感じなかった場合には、このカードを選んで差し支えはないでしょう。

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大5,000ポイントプレゼント

- 楽天ポイントカード機能付き

(=楽天ポイント加盟店でいつでもポイント二重取り) 楽天市場 でポイント還元率+1.0%

5と0が付く日なら+2.0%(要事前エントリー)

※いずれも税抜き価格に対し適用- 「楽天ペイ」との併用で最大還元率1.5%

|  |

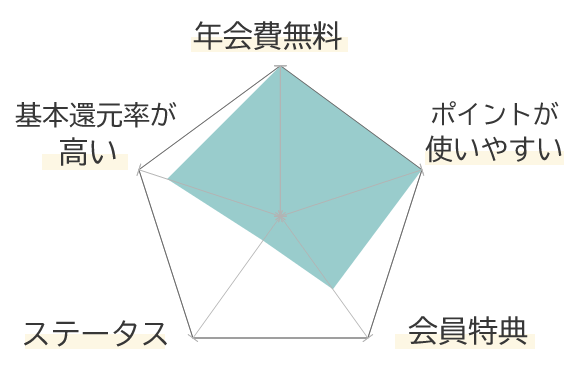

楽天プレミアムカードは海外に行く機会がある方に特におすすめ

楽天プレミアムカードは、

- 海外に行く機会がある人

- 楽天市場の超ヘビーユーザー

におすすめしたい、年会費11,000円の「楽天カード」です。

最も分かりやすい特徴は、海外空港ラウンジを無料で使えるカードの中で、最も年会費が安い点でしょうか。

2023年12月の「改悪」により、国内でこのカードを使用する利点は減ってしまったものの、海外に行く機会がある方にとって非常にコスパが良い1枚であることは確かです。

海外で使いやすい「VisaやMastercardのタッチ決済」や「最大5000万円の付帯保険」が適用される点もポイントです!

| トラベルコース | ・楽天トラベルで還元率+1.0%(税抜) ・国際線利用時の手荷物配送が年2回無料 |

| 楽天市場コース | ・毎週火曜日、木曜日に楽天市場での還元率が+1.0%(税抜) |

| エンタメコース | ・Rakuten TV、楽天ブックスで還元率+1.0%(税抜) |

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス

(プライオリティ・パスのプレステージ会員資格の付帯)

※2025年以降は年に5回まで無料/2024年までは何度でも無料 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|  |

PayPayカードは楽天カードと似た使い勝手、かつ最大1.5%還元を実現できる

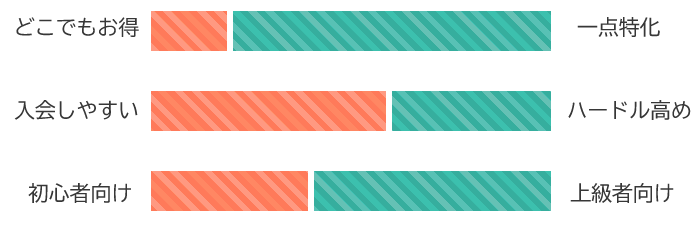

おそらく「楽天ゴールドカード」への申し込みを検討している方の多くは、「無料の楽天カードよりポイントを貯めやすいカード」をお探しだろうと思います。

そんなときに候補に挙がるのが「PayPayカード」シリーズ。

このカードでは、以下の条件を満たすことで一般カード(無料)なら1.5%、ゴールドカードなら2.0%の還元率を実現できます。

- PayPayの名前が付くサービス(PayPay、PayPayカード)を1ヶ月に合計10万円以上利用する

- PayPayの名前が付くサービスを、1ヶ月に30回以上利用する

(※200円以上の決済のみカウント)

楽天カードの基本還元率は1.0%ですので、ゴールドカードであれば最大2倍の還元を受けられるわけですね!

還元率アップの条件は簡単とは言えないものの、

- キャッシュレス決済の利用額が大きく、かつ基本還元率が高いカードがほしい

- ネットショップ(Yahoo!ショッピング)で大幅優待を受けたい

(※ゴールド限定) - ソフトバンクユーザー

(※大幅優待はゴールド限定)

といった方であれば、チェックしてみて損はないはずです。

ただしPayPay系も楽天系と同じく、改悪が多いサービスでもあります。

この還元体系がいつまで持つかは疑問なところです。

PayPayカード(一般)について詳しく見る

-1.png)

年会費 | 永年無料 | 基本還元率 | 1.0% ※条件達成で最大1.5% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | PayPayポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が1.5%に

- ソフトバンクの携帯料金支払いで還元率+1.5%

(ワイモバイルは+1.0%) - ファミペイやモバイルSuica等へのチャージでもポイント還元

※ファミペイへチャージできるのはJCBブランドのみ

PayPayへのチャージはポイント還元の対象外

|  |

PayPayカード(ゴールド)について詳しく見る

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が2.0%に

- ソフトバンクの携帯料金、またはSoftBank 光/Airの支払いで税抜き価格の最大10.0%還元

- Yahoo!ショッピングでは毎日最大7%付与(LINEアカウント連携時)

- LYPプレミアム(旧・Yahoo!プレミアム)の会員資格が無料付帯

- 国内空港ラウンジサービス

:ゴールド限定特典

|  |

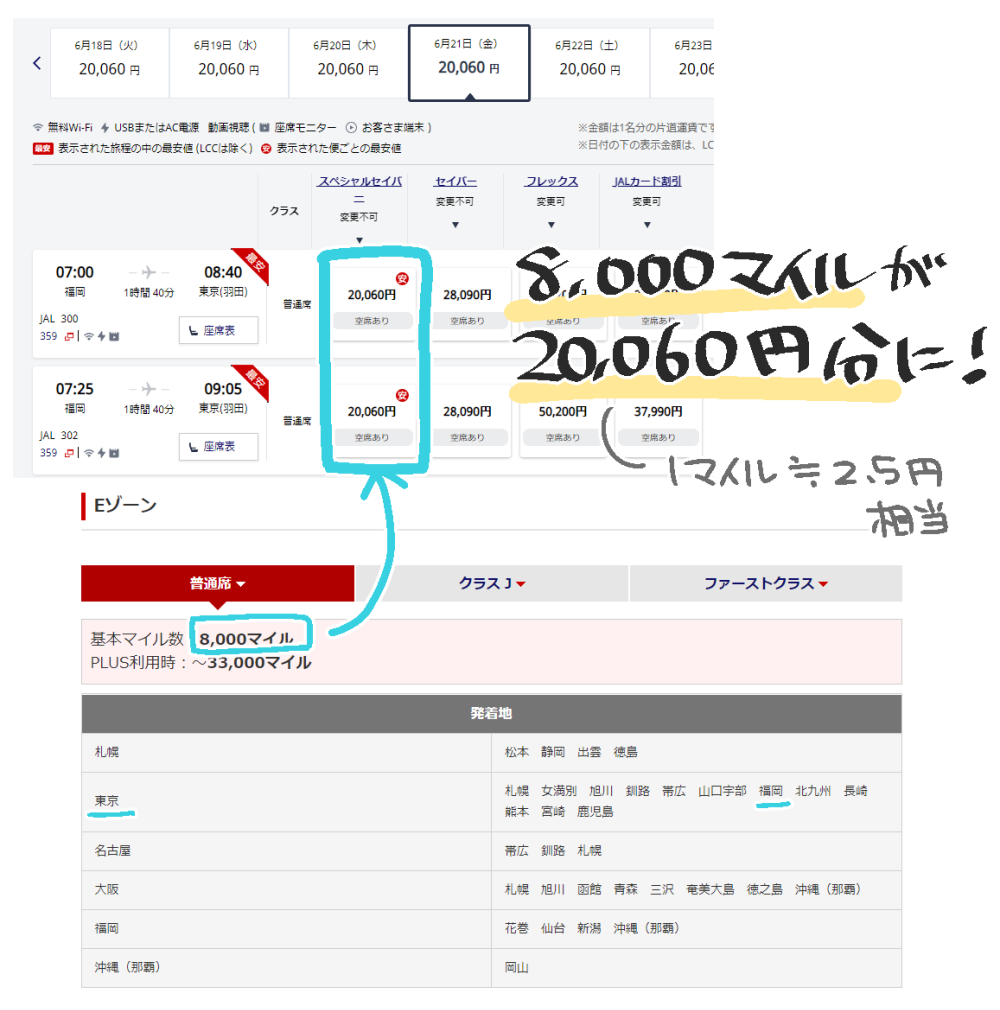

基本還元率を重視したいならJALカードやANAカードを要チェック

_汎用.png)

基本還元率の高さを重視したい、かつたまにでも飛行機を利用する機会があるのなら、

- JALカード

- ANAカード

といった航空会社提携のクレジットカードを利用するのも良いでしょう。

実質的な年会費はかさみがちですが、大手航空会社の「マイル」は航空券への交換を前提とする場合、1マイルあたり2円相当以上の価値を持つことが珍しくありません。

これらのカードを使って「マイル還元率1.0%」を実現できたなら、実質還元率は2.0%以上となりうるでしょう。

JALとANAでは就航している空港が一部異なりますのでご注意ください。

それぞれのカードやマイルについては、以下のページで詳しく解説しています。

JALカード(普通)について詳しく見る

年会費 | 7,150円 ※マイル還元率1%達成時 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | JALマイル |

|

発行元 | 三菱UFJニコス株式会社 他 |

申込条件 | 18歳以上(高校生を除く) |

- 【2025年6月20日まで・Visaのみ】新規入会で最大7,500マイル(通常ショッピングマイルを含めると最大17,5000マイル)がもらえる

※入会後に要・エントリー

※他ブランドの場合は最大2,500マイルがもらえる

- 本来の年会費は2,200円(初年度無料)だが、マイル還元率1.0%の達成には「ショッピングマイル・プレミアム(年4,950円)」への加入が必要

- カード継続後の初回搭乗で1,000マイルプレゼント

- JALのフライトマイル+10%

- ファミリーマート、スターバックス、ENEOS、マツモトキヨシなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

- パッケージツアーやホテルニッコー & JALシティの割引・優待

ANAカード(一般)について詳しく見る

年会費 | 2,200円 (初年度無料) | 基本還元率 | 2.0%前後~ ※有料コース加入、かつマイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 株式会社ジェーシービー 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 以下の有料コースに別途加入することでマイル還元率が0.5%→1.0%になる

(※1年間マイル移行が行われなかった場合は追加年会費の請求無し)

- 【JCB】10マイルコース(年5,500円)

- 【VISA、Masterard】2倍コース(年6,600円)

- 【JCB限定!2025年4月30日まで】新規入会で最大19,000マイルがもらえる

- カードの継続で1,000マイルプレゼント

- ANAのフライトマイル+10%

- セブン-イレブン、スターバックスなどの特約店でマイル還元率アップ

- 対象の空港内ショップや機内販売の割引

|  |

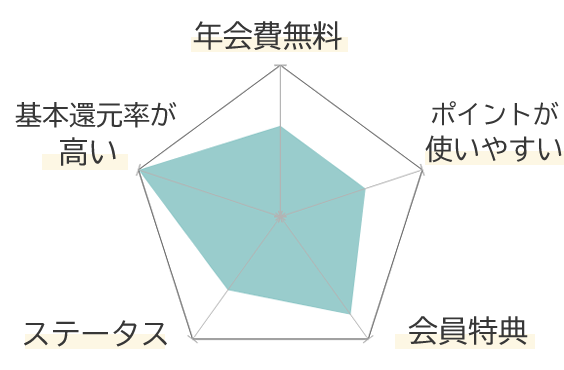

TRUST CLUB プラチナマスターカードは年3,300円で国内ラウンジを使い放題

ここまで紹介してきたのは主に「楽天ゴールドカードに代わるメインカード候補」でしたが、ここで紹介する「TRUST CLUB プラチナマスターカード」は、サブカード向けの1枚です。

- 年3,300円で国内空港ラウンジを何度でも無料で使い放題

- この価格帯では珍しいグルメ優待、トラベル優待

といったサービスに魅力を感じるなら、ぜひチェックしておきたい1枚と言えます。

国内空港ラウンジを無料で使いたいなら、メインカードを無料の「楽天カード」にして、このカードをサブとして持つのも良いですね!

楽天ゴールドカードについてのよくある質問と感想

ここからは楽天ゴールドカードに関連する、よくある質問にお答えしていきます。

- 楽天ゴールドカードの年会費を無料にする方法はありますか?

- 楽天ゴールドカードの年会費の元を取るにはどれくらいカードを使えばいいですか?

- 楽天ゴールドカードを使って国際線のラウンジを使う方法はありますか?

- 楽天ゴールドカードの年会費を、「ポイント払い」することは可能ですか?

- 楽天ゴールドカードを使って、ANAラウンジ/JALラウンジを使用できますか?

- 楽天ゴールドカードの案内が来たのですが、アップグレードすべきですか?

- 無料カードから楽天ゴールドカードに切り替えをすると、カード番号が変わるんですか?

- 楽天ゴールドカードの会員の同伴者がラウンジを利用する場合、必要な料金はいくらですか?

- 手持ちの楽天ゴールドカードを、アップグレード/ダウングレードするにはどうすればいいですか?

- 楽天ゴールドカードにゴルフ保険やゴルフ関連の優待は付帯しますか?

- 楽天ゴールドカードは3dセキュアに対応していますか?

- 楽天ゴールドカードの審査は甘いですか?厳しいですか?

楽天ゴールドカードの年会費を無料にする方法はありますか?

いいえ、特別なキャンペーンなどが行われていない限り、楽天ゴールドカードの年会費は一律で2,200円です。

年会費の支払いに抵抗があるのなら、素直に無料カードを選ぶのが無難でしょう。

強いて言うと1年目の年会費に関して言えば、入会特典(またはアップグレード特典)で賄うことが可能です。

楽天ゴールドカードの年会費の元を取るにはどれくらいカードを使えばいいですか?

単純に2,200円の年会費を、日ごろのお買い物などで「元を取る」ために必要な決済額は「年22万円」です。

ただしこの条件を達成できたからといって、「無料の楽天カードよりお得」と言えるわけではありません。

楽天ゴールドカードを使って国際線のラウンジを使う方法はありますか?

いくつかの空港の国際線ラウンジは、年2回までとは言え楽天ゴールドカード会員にも開放されています。

ただし羽田空港の第三ターミナル(国際線ターミナル)は対象外ですのでご注意ください。

楽天ゴールドカードの年会費を、「ポイント払い」することは可能ですか?

はい、楽天カードの「ポイントで支払いサービス」を使えば、年会費を今までに貯めた「楽天ポイント」で支払うことが可能です。

ちなみに「ポイントで支払いサービス」は年会費の支払いの他、通常のお買い物などにも適用可能です。

楽天ゴールドカードを使って、ANAラウンジ・JALラウンジを使用できますか?

いいえ、ANAラウンジやJALラウンジを利用できるのは、各航空会社が定める条件を満たした方に限られます。

航空会社のラウンジを利用するには一般に、各航空会社の上級ステータスを手にしたり、プレミアムクラスやファーストクラスといった高価な席を利用したりする必要があります。

ANAやJALの上級会員資格を手に入れるための「マイル修行」について詳しくは、以下のページで解説しています。

楽天ゴールドカードの案内が来たのですが、アップグレードすべきですか?

無料カードにないメリット、具体的に言うと、

- 100万円以上の利用可能枠が適用される可能性がある

- お誕生月に楽天市場でのポイント還元率がアップする

- ゴールド会員専用デスクを使える

といった点に魅力を感じるのなら、アップグレードを行うのも良いでしょう。

一方で上記のメリットに「年2,200円」相当の価値を見出せないのなら、無料カードのままでよいだろうと思います。基本還元率も変わりありませんしね。

無料カードから楽天ゴールドカードに切り替えをすると、カード番号が変わるんですか?

はい、楽天カードの場合、カードをアップグレード(ダウングレード)した場合であっても、カード番号は変更されます。

公共料金の引き落としなどを「楽天カード」を使って行っている場合などには、カード受取後に変更手続きを済ませておく必要があるでしょう。

参考元:楽天カード公式サイト

楽天ゴールドカードの会員の同伴者がラウンジを利用する場合、必要な料金はいくらですか?

一般的な国内空港ラウンジサービスの場合、同伴者が入室するために必要な料金は1,100円前後です。

楽天ゴールドカードを使用しても、同伴者(会員でない方)のラウンジ料金は無料になりませんのでご注意ください。

手持ちの楽天ゴールドカードを、アップグレード/ダウングレードするにはどうすればいいですか?

楽天カードを「アップグレード」する際には、インターネットサービス、「楽天e-NAVI」にログイン後、左上の「メニュー」より「カードのお申込み(切り替え・追加)」を選択してみてください。

▲実際のスクリーンショットより

こちらのメニューより、お手持ちのカードをゴールドカード(またはプレミアムカード)にアップグレードすることが可能です(※要審査)。

一方、ダウングレード(プレミアムカード→ゴールドカード、ゴールドカード→一般カード等)を行う場合には、コールセンターへの連絡が必要です。

カード裏に記載の電話番号に電話を掛けて、ダウングレードを希望する旨を伝えましょう。

一般カードの窓口と違い、ゴールドカードやプレミアムカード会員向けの電話はすぐに繋がりますよ!(実体験)

楽天ゴールドカードにゴルフ保険やゴルフ関連の優待は付帯しますか?

楽天ゴールドカードに、ゴルフ保険のサービスは付帯しません。

またゴルフに関連する直接の優待も存在しないものの、楽天系の名門ゴルフ場予約サービス「楽天SGC 」では、楽天ポイントを使った決済が可能です。

楽天ゴールドカードは3dセキュアに対応していますか?

はい、楽天ゴールドカードは3Dセキュア(=任意のID・パスワードを使った本人確認)に対応しています。

3Dセキュア認証に必要なIDやパスワードは、カード到着後に「楽天e-NAVI」を通して設定可能です。

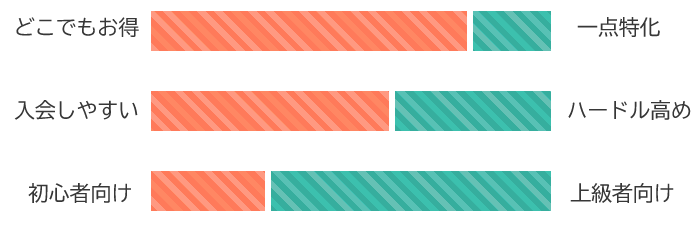

楽天ゴールドカードの審査は甘いですか?厳しいですか?

おそらく「無料の楽天カードよりは若干難しいものの、ゴールドカードの中ではかなり取得しやすい」といったところでしょうか。

楽天ゴールドカードの申し込み条件は「原則20歳以上の安定収入のある方」と、通常の楽天カード(高校生を除く18歳以上なら誰でも申し込み可)より、やや厳しく設定されています。

その一方で、

- 申込み条件だけで言えば、大学を出たばかりの新社会人やフリーターでも申し込める

(=さほど高い年収が要求されているわけではない) - 年会費がゴールドカードにしてはかなり安い

(=特別に高い支払い能力を持った人を対象としているわけではない)

というのも事実です。

おそらくは20歳以上、かつ定期収入があれば、決して年収が高くなくとも、十二分に審査に通過できる可能性があるでしょう。

ちなみに100名を対象としたアンケートを行った際には、「20代前半・年収300万円程度」という方が楽天ゴールドカードの審査に通過されていましたよ!

楽天ゴールドカードについてのまとめ

- 楽天ゴールドカードは度重なる「改悪」の影響が大きく、無料の楽天カードよりもお得に利用することがやや難しい

- 明確な差別化点となるのは「つみたて投資の還元率アップ」や「ゴールド会員専用デスク」か

- 楽天証券での年間積立額が88万円以上なら、年会費の差を加味しても無料カードよりゴールドカードがお得となる

- お誕生月のポイントアップのみをもって、無料カードとの年会費の差を埋めることはできないので注意

サービス内容が「改悪」続きであること、そして独自の強みのある無料カードと「プレミアムカード」に挟まれていることもあって、イマイチ地味な「楽天ゴールドカード」。

上手に使える人は限られるかもしれませんが、

- 各損益分岐点を加味した上で、無料カード等よりもお得に使えそう

- ゴールドカードならではの特典や、ゴールド会員専用デスクを活用したい

という場合には、優良なメインカード候補となってくれるかもしれません。

年会費 | 2,200円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 国内空港ラウンジサービス(年2回のみ)

- お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率0.75%

(※無料カードは0.5%) - ゴールド会員専用デスク

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は2,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:ゴールドカード限定特典

|  |

年会費 | 永年無料 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大5,000ポイントプレゼント

- 楽天ポイントカード機能付き

(=楽天ポイント加盟店でいつでもポイント二重取り) 楽天市場 でポイント還元率+1.0%

5と0が付く日なら+2.0%(要事前エントリー)

※いずれも税抜き価格に対し適用- 「楽天ペイ」との併用で最大還元率1.5%

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。