クレジットカードを使用する上で、「ほぼ」欠かせないのが銀行口座。

これは基本的に、クレジットカードを使った分の支払いが、自動引き落としによって行われるためですね。

ですが、実際の利用者や申し込みを検討している方からは、

- どの口座を使って支払えばいいのか分からない

- マイナーな地方の金融機関の口座を使用できるか分からない

- そもそも引き落としで支払いたくない

といった声も聞こえてきます。

そこで今回は当サイトに寄せられたリクエストにお応えし、「銀行口座とクレジットカード」にまつわる様々な知識をまとめました。

目次

クレジットカードの支払いに使う銀行口座におすすめはある?

まずは早速、クレジットカードの支払いに使用する口座の選び方や、各社の対応状況について見ていきましょう。

事前にクレジットカードの支払いの仕組みを確認したい方は、こちらの項目をご確認ください。

結論から言えば「1番よく使用している銀行口座(メインバンク)」でOK

基本的にクレジットカードの支払いに使う口座は、「日常で一番よく使用している口座」、いわゆるメインバンクで構いません。

具体的に言うと給与や年金といった収入を受け取っている口座であれば、引き落としの失敗を起こすリスクも減るでしょう。

ちなみにどの口座を設定しても、クレジットカードのお得さ自体に差はありません。

支払い用の口座は多くの場合、カードへ申し込む過程で選択できます。

とは言えもちろん、

・生活費と経費の支払い用口座を分けたい事業者の方

・個人用の出費と世帯の出費を分けたい方

などの場合は、その限りではありませんよ!

地銀はもちろん、信金や信用組合・JAバンクも使用可能なことが多いが漁連などは要確認

支払い用口座に設定できる金融機関の種類は、申し込み先のカード会社によって異なるものの…。

大手カード会社であれば、

- 都市銀行

- ゆうちょ銀行

- インターネット

- 地方銀行

はもちろん、信用金庫や信用組合、労働金庫(ろうきん)や農協(JAバンク)等の登録にも対応していることが多いです。

ただし、

- 漁協や漁連、信託銀行などへの対応状況はカード会社によって異なる

- マイナーな金融機関ほど、インターネットでの口座登録が困難なことが多い

(=書類の郵送による口座の登録が必要)

といった点には注意と言えるでしょう。

| 地銀 | 信金 | 信組 | 労金 | 農協 | 漁協 | |

| 楽天カード | ○ | ○ | ○ | ○ | ○ | 登録可能だが要郵送手続き |

| 三井住友カード | ○ | ○ | ○ | ○ | ○ | 不可 |

| ジェーシービー | ○ | ○ | 登録可能だが要郵送手続き | |||

| セゾンカード | ○ | ○ | ○ | ○ | 登録可能だが要郵送手続き | |

※一部例外が存在する可能性あり

また申込先のカード会社によっては、登録できる金融機関の数がより限定的な場合があります。

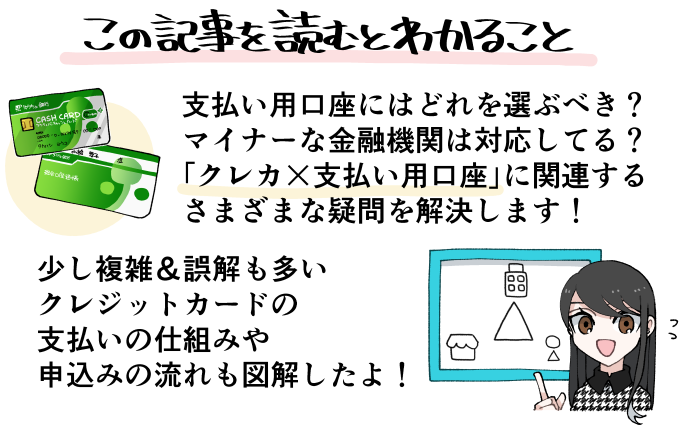

銀行口座の登録を含む「一般的なクレジットカードへの申込みの流れ」

支払い用口座の登録は、入会手続きのどのタイミングで求められるのでしょうか。

ここからは銀行口座の登録を中心に据えて、一般的なクレジットカードへの申込みの流れを解説していきます。

口座登録は「審査などに必要な情報の入力直後」に求められることが多い

▲申込みの流れの例(楽天カードの場合)

現在のクレジットカードのほとんどは、インターネットを使った口座登録に対応しています。

多くのカード会社はこの機能を使い、「審査やカード発行に必要な入力直後」に口座登録を求めているようですね。

上の漫画で言うと、2コマ目に含まれるイメージです。

口座登録自体はごく簡単。

インターネットバンキングにログインした上で、

- 金融機関名(例・三井住友銀行)

- 店番号(※多くの場合、キャッシュカードに書いてあります)

- 口座番号(同上)

- 口座名義人

といった情報を求められることが一般的です。

とは言えネットでの口座登録は、多くの場合「任意」です。

インターネットバンキングの利用環境が整っていない場合などには、郵送による手続きを行っても構いません。

(申込先によっては例外もありますが)

▲ポケットカード公式サイトより、口座登録画面のイメージ

インターネットバンキングへの登録方法については、使用している金融機関の公式サイトなどをご確認ください。

(金融機関によってネットで登録できたり、できなかったりします)

ネットでの口座登録を済ませるとカードの受け取りが楽になることも

口座登録に必要なインターネットバンキングへのログイン情報は、口座の利用者=クレジットカード申込者の本人しか知り得ない内容とされています。

そのため多くのカード会社では口座登録の完了=本人確認の完了と見なされ、

- カード受取の方法が、面倒な「本人限定受取郵便」から「簡易書留」(サインだけでOK)になる

- 本人確認書類のアップロードが不要になる

といった恩恵が受けられます。

カードの受け取りを楽にするという意味でも、ネット上で口座登録を済ませておくに越したことはないでしょう。

もちろんネットで口座登録を済ませておけば、後述の「郵送での口座登録手続き」は必要ありませんよ!

※ただし申込先によっては、口座登録の状況にかかわらず本人確認書類の提示などが必要となります(ジャックスカードなど)。

ただし使用している金融機関の種類や状況によっては郵送での手続きが求められる

- 支払いに使用したい口座が、インターネット登録に対応していなかった

- インターネットバンキングへの登録が済んでいない・ログイン方法が分からない

- メンテナンス等の理由で、インターネットバンキングにログインできなかった

等の理由でインターネットでの口座登録が完了しなかった場合、書類での口座登録を要求されます。

口座登録のための書類(預金口座振替依頼書)は多くの場合、クレジットカードと一緒(または前後するタイミング)に届きます。

こちらの書類を使用する場合には、要求された通りに口座情報を記入し、同封の封筒を使ってカード会社に送り返す形となるでしょう。

ただし書類を使った口座登録を行う場合、自動引き落としの反映までには数ヶ月を要する可能性があります。

仮に次回の支払いに口座登録が間に合わない場合には、銀行振込を使って支払いを済ませる形となりそうですね。

その際の詳細については、カード会社から届く書類に記載されているかと思います。

クレジットカードの支払いを引き落としではなく銀行振込で行う方法

ここからは自動引き落とし「以外」の方法でクレジットカードの清算を済ませる方法について、簡単に解説していきます。

クレジットカードの請求のシステムそのものについては、こちらの項目で詳しく解説しています。

口座登録が完了していない場合には銀行振込による支払いを要求される

何らかの形で支払い用口座の登録が完了していない場合、具体的に言うと、

- インターネットでの口座登録を行っておらず、口座登録のための書類も提出していない

- 口座登録のための書類提出~反映までに時間がかかっている

といった状況下では、クレジットカード会社から「銀行振込」による支払いを要求されます。

クレジットカードの支払い方法は原則として「自動引き落とし」…ではあるものの、特定の条件下であれば、口座登録なしでの支払いも可能ということですね。

振込先の口座は会員サービスや電話・書面で確認できることが多い

振込先の口座の確認方法はカード会社によって異なるものの、多くの場合、

- インターネット会員サービス

- 電話

- 書面(主に口座登録のために送られてくる書類)

といった方法のいずれかで確認できます。

振込先の口座は一人ひとり異なるため、カード会社によっては振込先口座の確認に手間取るかもしれません。

振込先が分からないという場合には、カード会社のコールセンターに電話を掛けてみるのがベストかと思います。

振込手数料も手間も掛かるので何らかの事情がない限りは非推奨

銀行振込を使ってお支払いを行う場合、振り込みに伴う手数料は利用者(あなた)が負担する形となります。

参考として「みずほ銀行」の場合、インターネットバンキングを使って他行に振込を行う場合の手数料は、1件あたり320円(振込額3万円以上の場合)です。

さらに、

- 口座に十分な預金があれば特にやるべきことのない「自動引き落とし」と違い、振込自体に手間がかかる

- カード会社ごとに振込期間が決められている

(=決まった期間内に決まった金額を入金する必要がある)

といった事情を考えると、銀行振込による支払いは自動引き落としに比べ面倒。

特別な事情がない限り、手数料も手間も掛かる銀行振込での入金はおすすめできないと言ってよいでしょう。

基本的に、口座の登録を早めに済ませておくに越したことはない…ということですね。

【銀行振込】わたしが口座登録なしでクレジットカードを使った際の体験談

銀行振込での支払いはおすすめできない…と言ったばかりですが、実はわたしもクレジットカードを口座登録せずに使用していたことがあります。

といってもこれは故意でなく、「クレジットカードに申し込んだタイミングで、いつも使っている銀行がメンテナンスを行っており、インターネットバンキングにログインできなかった」という事故のせいでした。

インターネットバンキングにログインできないと、ネットでの口座登録もできないんですよね…。

おそらくこのときも、口座登録を済ませるための書類が届いていたのですが…。

まあわたしのことなので(…)面倒で放置してしまったのでしょう。

それからは電話で振込先を訊き、決められた期間内に支払いを行っていました。

(幸い同じ銀行内だったので、手数料は無料だったと記憶しています)

たまにしか使わないカード(新幹線優待を受けるためのカード)だったので、まあいいかと思って…

(※良い子は真似しないでね)

…が実際のところは何度も支払い忘れて電話が来たり、督促状が届いたりと(わたしの管理の甘さもあって)何も良いことはありませんでした。下手したらブラックやぞ!!

ということで本当に特別な事情がない限りは、早い段階で(できれば申し込みの時点でネットを使って)口座登録を済ませておくことを強くおすすめします。

申し込みのときには金融機関のメンテナンス(土日の夜間が多い)に被っていないことを確認しておこうね…!

預金と利用可能枠は関係ない!クレジットカードの支払いの仕組み

「後払い」ということは何となくわかっていても、実際詳しく説明するとなると、戸惑ってしまう方も多い「クレジットカードの支払いの仕組み」。

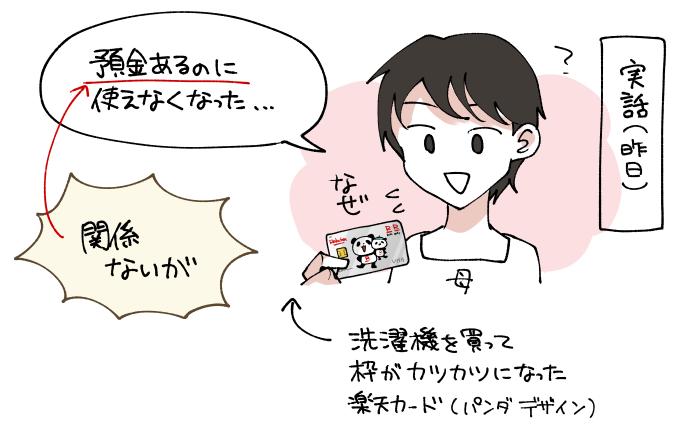

実際、わたしの母も長年誤解してたみたいですね…。

(※上の画像はマジで「この記事を書いている日の前日」の会話です)

ということでここからは、「引き落としか振込かに関係なく」適用されるクレジットカードの請求システムについて、可能な限り分かりやすく解説していきます。

カードの利用~引き落とし(振込)までには1~2ヶ月程度のタイムラグがある

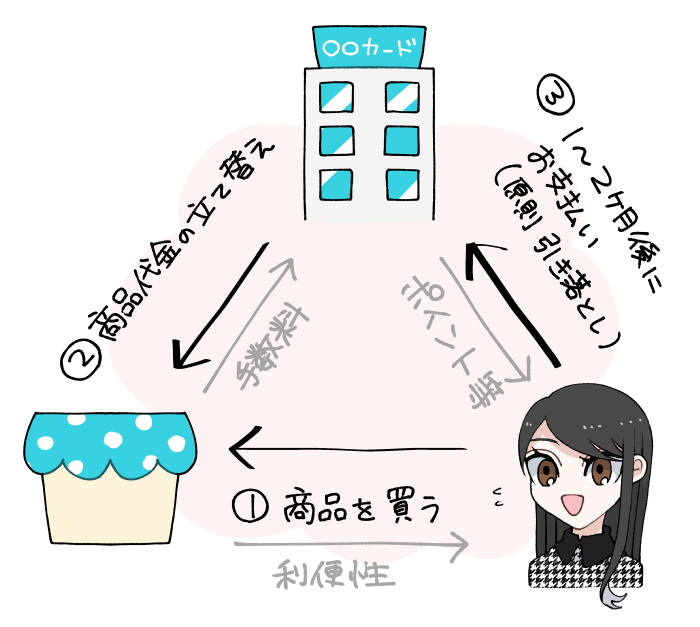

前提としてクレジットカード払いとは、

- あなたがカードを使用する

- クレジットカード会社がその負担額を「立て替える」

(請求を保留しておく) - クレジットカード会社が立て替えた分を、1~2ヶ月後にあなたが支払う

(一般に自動引き落とし)

という仕組みの支払い方法。

もう少し具体的な例を挙げると楽天カード(毎月末締め・翌27日払い)の場合であれば、「1月1日~31日の使用分が、2月27日に引き落とされる」と言った形で支払いが行われます。

締め日や引き落とし日は、利用するカードやカード会社によって異なります。

- デビットカード

(使用した瞬間、預金残高から引き落としが行われるカード) - プリペイドカード

(前払いチャージ式のカード)

と違い、完全「後払い」の支払い方法である点については、あらかじめご留意ください。

後払いだからこそ、手元や口座に現金がなくても使用できてしまう…というわけですね。

利用可能枠が空くのは「引き落としが発生したとき」

クレジットカードを発行すると、審査結果や申込先のカードに応じた「利用可能枠」(利用限度額)が設定されます。

例えば無料の楽天カードの場合、利用可能枠は一般に「5万円~100万円」です。

利用可能枠とは要するに、クレジットカード会社があなたに対し、支払いの「立て替え」を行ってくれる上限額。

例えば50万円の利用可能枠を備えたカードをお持ちなら、50万円まで「支払いを待ってもらう」ことが可能です。

逆に言うと「立て替え中」の金額が50万円に達すると、そのカードは使用不可となるわけですが…。

毎月の支払日(楽天カードなら毎月27日)が到来し、支払い待ちのお金を清算できたなら、支払った分の利用可能枠がリセットされ、再び自由にカードを使用できるようになります。

カードの利用可能枠は、

・インターネット会員サービス

・電話

・カード送付時の書類

(ただし契約後に変動する場合あり)

等から確認可能です。

銀行の預金(口座残高)と利用可能枠に直接の関係はない

カードの利用可能枠の設定や、現在使用できる残りの利用枠と、預金口座の残高に直接の関係はありません。

たとえ支払い用の銀行口座に100万円のお金が入っていたとしても、カードの利用可能枠が50万円なら、立て替えてもらえる金額は50万円までです。

審査の際に預金残高を尋ねられる場合はありますが、カード会社が支払い用口座の預金額などを正確に把握することは、原則としてできないと考えてよいでしょう。

例えば「楽天カードの利用者が、三井住友銀行の口座で支払う」場合…。

楽天カードが勝手に三井住友銀行のデータを閲覧できるはずはありませんしね。

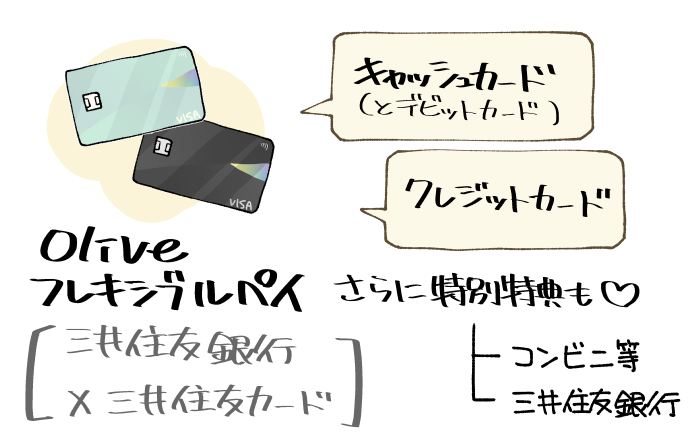

銀行のキャッシュカード一体型のクレジットカードの是非について

▲三井住友銀行のキャッシュカード一体型カード

「Oliveフレキシブルペイ」の例

クレジットカードの中には金融機関のキャッシュカード(ATMで預金の入出金ができるカード)の機能を備えたものも存在します。

ここからはそんな「キャッシュカード一体型のクレジットカード」のメリットやデメリット等について、簡単に解説していきます。

キャッシュカード一体型のクレジットカードでは銀行関連の特典を狙える

キャッシュカード一体型クレジットカードの利点は、何と言っても「銀行関連の特典を狙える」点でしょう。

例えば「三井住友銀行」のキャッシュカード機能が付いた「Oliveフレキシブルペイ」であれば、

- SMBCダイレクトを使った他行宛て振込手数料が月3回無料

- 三井住友銀行ATM、三菱UFJ銀行のATM利用手数料が無料

- 定額自動送金《きちんと振込》・定額自動入金の手数料が無料

といった優待が用意されています。

これらの銀行系優待を活用できる方であれば、「キャッシュカード一体型のクレジットカード」を選択する利点は大きいと言えるでしょう。

ただしOliveフレキシブルペイは、キャッシュカード一体型カードの中でもかなり優秀な上澄み中の上澄みです。

すべてのキャッシュカード一体型カードで、Oliveのような優待を期待することはできません。

基本還元率(ポイントの貯まりやすさ)は低めなことが多い

銀行系の優待が魅力的な「キャッシュカード一体型クレジットカード」ではあるものの…。

一部の例外(楽天銀行カード等)を除き、基本還元率は0.5%程度と低めであることが多いです。

クレジットカードの利用額が大きい方であれば、

- 日常の決済のための高還元率カード

- 銀行優待を受けるためのキャッシュカード一体型カード

を使い分けるのが良いでしょう。

実際に私も、

・日常の決済のためのJALカード

・特典のためのOliveフレキシブルペイ

を使い分けていますよ!

支払い用口座と入出金ができる口座は同じものとなる

キャッシュカード一体型クレジットカードの支払い用口座は、キャッシュカード機能で入出金できる口座に限られます。

もう少し分かりやすく言うと、

- 三井住友銀行のキャッシュカード機能が付く「Oliveフレキシブルペイ」なら、支払いに使用できるのは「三井住友銀行」口座だけ

- 楽天銀行のキャッシュカード機能が付く「楽天銀行カード」なら、支払いに使用できるのは「楽天銀行」口座だけ

といった具合ですね。

他の金融機関や、他人の名義の口座を使って引き落としを行うことはできません。

解約などの手続きには手間が掛かることが多い

キャッシュカード一体型クレジットカードのデメリットとして挙げられるのが、解約時の面倒くささです。

多くのクレジットカードは電話一本で解約可能なのですが…。

キャッシュカード一体型カードはその性質上、銀行の窓口に出向く等の手続きを要求されることが珍しくありません。

特に年会費が有料の「キャッシュカード一体型カード」を選ぶ場合には、将来的な解約の可能性までを加味しておきたいところです。

とは言え使用しているカードによっては、インターネットを使った解約も可能です。

(Oliveフレキシブルペイ、楽天銀行カードなど)

キャッシュカード一体型カードを利用すべきかは「使用している金融機関等による」か

ここまでの内容などを元に、キャッシュカード一体型カードの是非をまとめると以下のようになります。

| メリット | ・銀行関連の特典に期待できる ・キャッシュカードとクレジットカードを1枚にまとめられる |

| デメリット | ・還元率が低めなカードが多い(例外あり) ・支払いに使用できる金融機関が限られる ・解約が面倒な可能性がある |

そしてキャッシュカード一体型カードを選ぶべきかどうかは、

- 使用している金融機関が発行しているカードの、サービス内容が優秀かどうか

(年会費設定、銀行関連の特典、その他の特典など) - 銀行関連の特典などをどのくらい活用できるか

による、といったところでしょうか。

結局のところは他のクレジットカードと比較した上で、キャッシュカード一体型カードに魅力を感じた場合に、申し込みを検討する形となりそうです。

わたしの場合は、

・年会費が無料である(=維持コストがかからない)

・銀行やコンビニでの特典が魅力的

・貯めたポイント(Vポイント)の使い勝手も良い

といった理由から、Oliveフレキシブルペイ(一般)への申込みを決めました。

とは言えわたしが使っているのが三井住友銀行じゃなかったなら、わざわざキャッシュカード一体型カードを作ることもなかったのでは…という気もします。

キャッシュカード一体型クレジットカードの具体例

キャッシュカード一体型クレジットカードの具体例を、簡単にまとめてみました。

| Oliveフレキシブルペイ | イオンカードセレクト | 楽天銀行カード | ALLINONEカード | |

| デザイン |  |  |  |  |

| キャッシュカード機能の付く銀行 | 三井住友銀行 | イオン銀行 | 楽天銀行 | 西日本シティ銀行 |

| 年会費 | 無料 ※一般カードの場合 | 無料 | 無料 | 1,375円 ※条件達成で無料 |

| 基本還元率 | 0.5% ※一般カードの場合 | 0.5% | 1.0% | 0.5% |

| 特典・特徴 | ・セブン-イレブン等の対象店で7.0%~還元 ・三井住友銀行にて各種優待あり | ・毎月20日、30日はイオン等が5%オフ ・イオン銀行にてボーナスポイント | ・楽天ポイントカード機能付き ・楽天銀行にてボーナスポイント | ・条件達成なら西日本シティ銀行ATM手数料が無料 |

Oliveフレキシブルペイ(三井住友銀行)、次いでイオンカードセレクト(イオン銀行)あたりは特典が充実しており、カードを作るメリットも大きいかと思います。

一方で地方銀行のクレジットカードは、

- 年会費が有料

- 付帯する特典が微妙

といったことも少なくないため、注意しておく必要があるでしょう。

【残高不足】クレジットカードの引き落としを失敗するとどうなる?

クレジットカードの引き落としを失敗した場合の対応は、利用しているカード会社によって異なります。

多くのカード会社では「翌日~数日後に再度の引き落とし」を行ってくれるものの、例外もあるため公式サイト等を通して確認しておくのが良いでしょう。

ただしカード会社や延滞の状況によっては、

- カード会社から電話がかかってきたり、督促状が送られてきたりする

- 信用情報にキズがつく

(いわゆるブラック状態となるのは延滞後2ヶ月~)

といった対応が取られる可能性があります。

また引き落としの失敗による延滞中は、利用可能枠にかかわらず、当該クレジットカードを使用することができませんのでご注意ください。

クレジットカードと銀行口座に関連するよくある質問と回答

ここからはクレジットカードと銀行口座に関連する、よくある質問にお答えしていきます。

銀行口座からクレジットカードの引き落としが行われる時間はいつですか?

カード会社によってまちまちではあるものの、引き落とし日の明け方に行われることが多いようです。

引き落としに必要な金額は、前日のうちに入金しておくと良いでしょう。

引落日の午前5時頃から順次処理されます。残高不足などで引落ができていない場合、19時頃(※)から最後の再引落が処理されます。

引用元:楽天カード公式サイト

銀行で作るクレジットカードとそれ以外のカードの違いは何ですか?

銀行で作れるクレジットカードは、

- その銀行の口座しか支払い用口座に設定できない

- その銀行のキャッシュカード機能が付いている

(※付いていない場合もある) - その銀行に関連する優待や特典がある

といった特徴を持つことが多いです。

ただし内容や詳細は申込先のカードによってバラバラであり、すべての「銀行で作れるクレジットカード」の特徴を一概に説明することはできません。

優秀なカードもあれば、正直微妙なカードもある…と言わざるを得ないんですよね…。

年会費などにもよりますが、魅力的な特典があったなら、入会を考えても良いだろうと思います。

入会時に口座登録をしそびれた場合、今からでも登録し直すことはできますか?

はい、可能です。

多くのクレジットカード会社ではインターネット会員サービスを通して、支払い用口座の登録が可能です。

例えば楽天カードの場合なら、「お客様情報の照会・変更」メニューから支払い口座の設定が可能です。

ただしカード会社や使用している口座の種類によっては例外があることも。

その場合には、直接カード会社に問い合わせを行ってみるのが早いでしょう。

クレジットカードの支払い用の銀行口座を途中で変更できますか?

はい、多くのカードで可能です。

- インターネット会員サービス

- コールセンター(電話)

等を使ってお手続きください。

ただしキャッシュカード一体型のクレジットカード等の場合、支払い用口座の変更が不可能な可能性があります。

方法が分からないという場合には、カード会社のコールセンターに電話を掛けてみることをおすすめします。

クレジットカードと別名義の銀行口座を使った支払いは可能ですか?

いいえ。一般にクレジットカードの「本会員」と支払い用口座の名義は同一である必要があります。

ただし家族カードの会員の場合は、その限りではありません。

結婚や離婚により氏名が変わった場合、クレジットカードや銀行の名義は変更するべきですか?

金融機関やカード会社での手続きを通し、現在の氏名に更新することをおすすめします。

金融機関のご登録口座の名義とクレジットカードの名義が一致している必要があります。名義が不一致になりますと、お引落しができない場合がありますので、ご注意ください。

引用元:au PAYカード公式サイト

また申込みの段階で「現在の氏名」と「金融機関の名義人の氏名」が異なる場合には、引き落とし用口座を登録することができません。

次回のクレジットカードの引き落とし額を確認する方法はありますか?

はい。カード会社によって詳細は異なりますが、

- インターネット会員サービス

- 公式アプリ

- 電話(多くは自動音声サービス)

といった方法で、次回の請求額や残りの利用可能枠を確認することができます。

クレジットカードと銀行口座についてのまとめ

- クレジットカードの支払い方法は原則として、カードの利用から約1~2ヶ月後の「自動引き落とし」

※引き落としの日程などはカード会社によって異なる - 支払い用の口座の登録は、

・インターネット申し込みのタイミング【推奨】

・書類提出

で済ませられる - 登録できる金融機関はカード会社によって異なるが、大手であれば信金や信組などはもちろん、漁協などの比較的マイナーな口座を選択できることも多い

(※ただしネット登録は不可な場合もある) - キャッシュカード一体型のクレジットカードも存在するが、特典が非常に魅力的でない限り、強いて選択する必要はない

知識を一度に詰め込もうとすると頭がこんがらがってしまいがちですが、最低限知っておくべきは、

- クレジットカードの利用~引き落としまでには1~2ヶ月程度のタイムラグがある

の一点です。

お支払いや口座登録の詳細についてはカード会社によって異なる部分も多いため、不明な点があったら各公式サイトを確認したり、問い合わせを行ったりしてみるのも良いでしょう。

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。