結論から言うと、クレジットカードは1枚所有するよりも2枚・3枚持った方が、利用できる特典やサービスが多くなります。

…が、人によっては複数のクレジットカードを管理することが苦となることも。

今回は2枚目(あるいは3枚目以降)のカードを作るメリット・デメリット、そして申込先の選び方を、分かりやすくまとめました。

ちなみに1枚目の申し込みにおすすめな高還元カード等については、以下のページで紹介していますよ!

目次

2枚目のクレジットカードを持つメリットとは

それでは早速、複数枚のクレジットカードを作る利点について見ていきましょう。

利用できる特典やサービスが増える

2枚目以降のクレジットカードを持つ最もシンプルな理由は、「利用できる特典やサービスが増える」ことにあります。

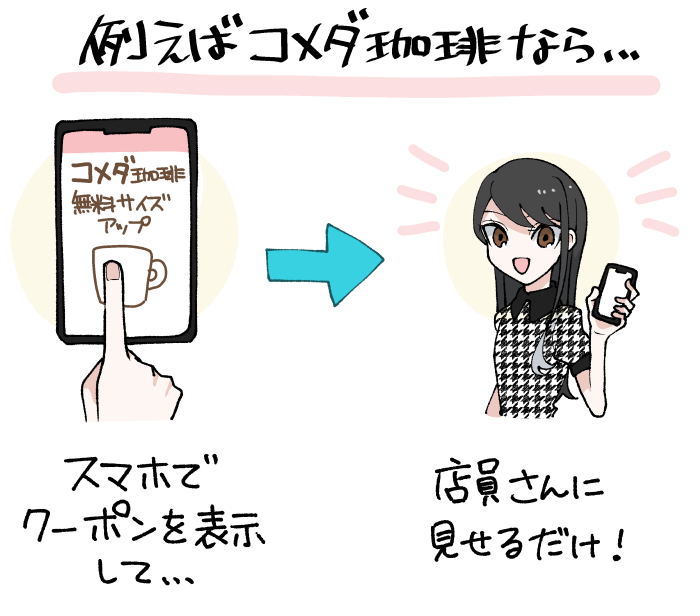

例えばJCBカードSというクレジットカードであれば、所有しているだけで、国内外20万以上のお店やサービスにて優待を受けられます。

例:専用ページのクーポンを提示することで、コメダ珈琲にてドリンクの無料サイズアップが可能

日常の決済用のクレジットカードに加え、こういった優待や特典に優れたカードを持てば、身近なお店をよりお得に利用できるわけですね。

クレジットカードが2枚あれば、利用できる特典やサービスも2枚分というわけです!

支払いに使用できるお店が増える

所有するクレジットカードの国際ブランド(VisaやMastercard、JCB等)を分散させると、支払いに使用できるお店が増えることに期待できます。

あまり数は多くないものの、「Visaは使用できるがJCBは使えない」(あるいはその逆)といったお店は確かに存在するためですね。

また特に、海外でクレジットカードを利用したいという場合には、VisaまたはMastercardブランドのカードの有用性はさらに高くなります。

わたしが住んでいたウィーン近辺での普及率は、

Visa=Mastercard>Amex≧Diners>JCB

といった具合でした。

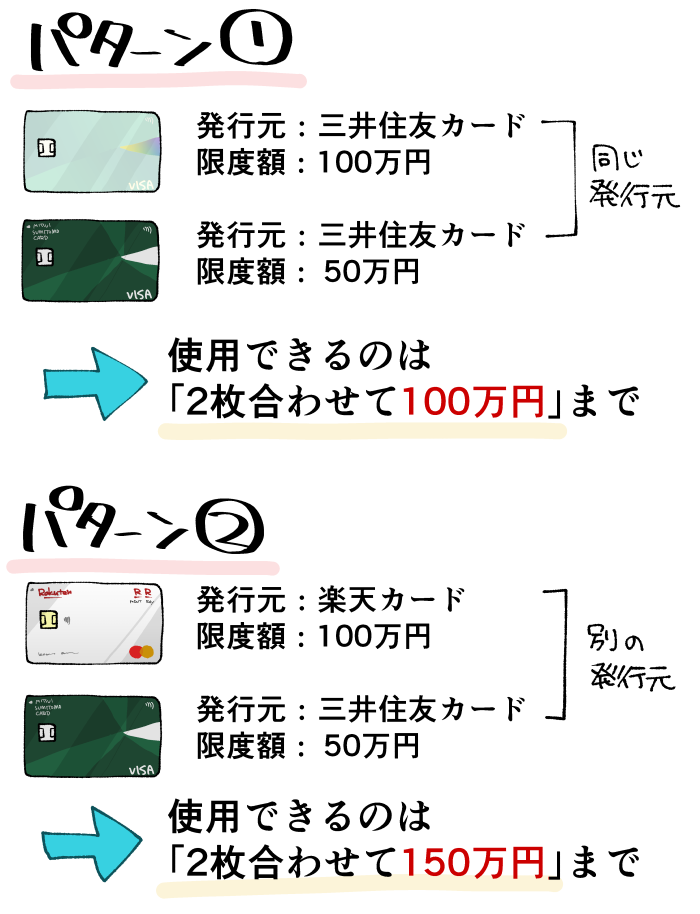

実質的な利用限度額(利用可能枠)を増やせる

例えば現在50万円まで利用可能なクレジットカードを持つ方が、別の会社で新しく利用可能枠30万円のクレジットカードを作成した場合、クレジット決済が可能な金額は単純に、30万円分アップします。

- 現在の利用限度額に窮屈さを感じている

- 税金の支払いや旅行などのため、普段より多くのクレジット決済を必要とする予定がある

といった場合、実質的な利用限度額を増やすために、新たなクレジットカードを作成するのも良いでしょう。

ただし同じ会社で2枚目のクレジットカードを作成しても、実質的な利用限度額は増加しないことが一般的ですのでご注意ください。

基本的にクレジットカードの限度額は、カード1枚ごとではなく「会員1人ごと」に設定されるためですね。

一般的には「最も限度額が高いカードの限度額」が、「その会員の限度額」と見なされる。

例:同じカード会社にて、

・利用限度額100万円のカードA

・利用限度額 50万円のカードB

をお持ちの方の場合、利用できるのは「A・B合わせて100万円」まで

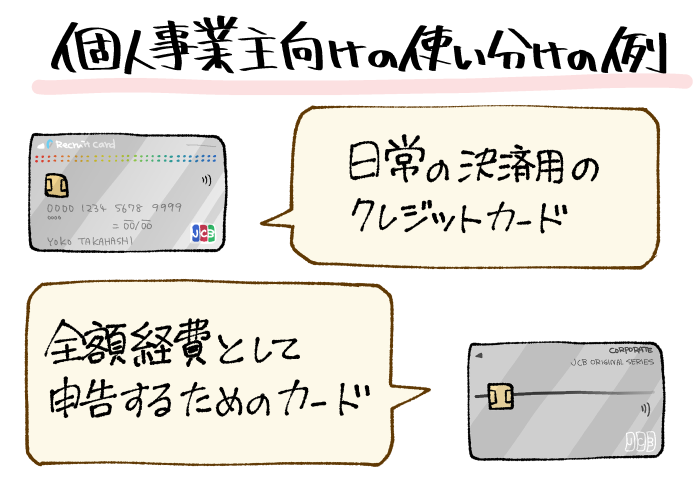

個人事業主などの場合は確定申告の手間を削減できる

あなたが個人事業主や自営業者であるのなら、

- 日常の決済用のカード

- ビジネス用のカード

を使い分けることで、確定申告の手間を削減できる可能性があります。

これは確定申告の際に申告する経費のみをビジネス用カードで支払うことで、会計ソフト等での明細の読み取り後、「すべてを経費として計上する」ことが可能となるためです。

要するに、「これは経費」「これは経費じゃない」と分ける作業が不要となるわけですね。

クレジットカードを使って経費を支払う機会があるのなら、次の確定申告のために「ビジネス用のカード」を作っておくのも良いでしょう。

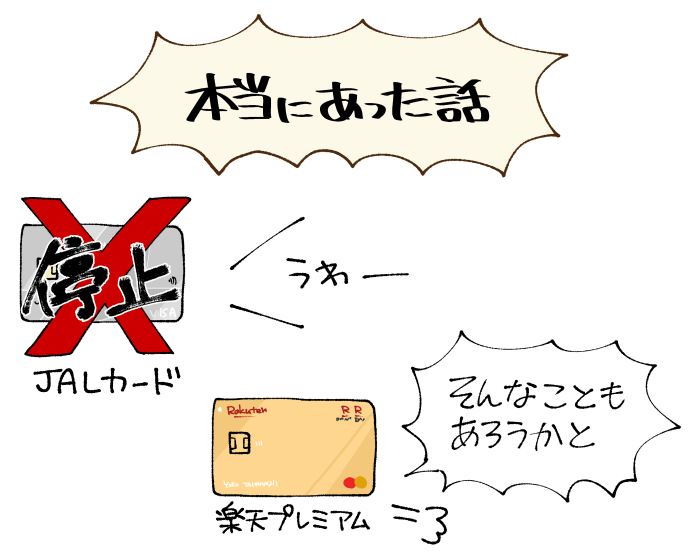

【実体験】1枚が何らかの形で利用不能となった場合に予備の支払い方法として使える

2枚目のクレジットカードを所有しておくと、何らかの事情で1枚目のカードが使用できなくなった場合、臨時の支払い方法として活用できます。

実際にわたしもヨーロッパに行った際、メインカードが突然使用できなくなったことがありました。

たぶん外貨での決済が、カード会社の不正利用探知システムに引っかかったんだと思います…

そんなとき、もう1枚別のクレジットカードを持っていたおかげで、追加の両替やキャッシング等を行うことなく生活に必要な支払いを済ませられた次第です。

このように2枚目のクレジットカードを持っておくと、1枚目のカードに予期せぬトラブルが生じた場合でも、クレジット決済によりその場を切り抜けられます。

その他、日本で普通にメインカードを落としてしまい、再発行を待つ間にサブカードのお世話になったこともあります…

2枚目のクレジットカードを作るデメリットと注意点

複数のクレジットカードを所有することにはメリットが多い反面、デメリットも存在します。

ここからは2枚目以降のクレジットカードの発行や所有に伴う、懸念や注意点について解説していきます。

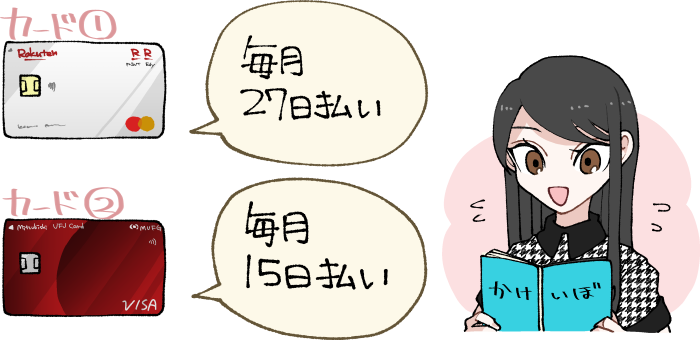

支払いの管理が難しくなる

クレジットカードの支払いスケジュールは、発行元のカード会社によって異なります。

例えば、

- 毎月15日締め・翌10日に引き落としのカードA

- 毎月末日締め・翌27日に引き落としのカードB

を所有する場合、月に2回の引き落としが生じることでしょう。

このように複数のクレジットカードを所有すると、支払いスケジュールが分散するために、支出の管理が難しくなる場合があります。

→可能な限りお得に&シンプルに2枚のクレジットカードを使用するコツ

ポイントが分散する可能性がある

クレジットカードの支払い(請求)が分散するということは、支払い額に伴って還元されるポイントが分散することをも意味します。

特に「決まったポイントやマイルを積極的に貯めたい」とお考えの方の場合、2枚目以降のクレジットカードの利用額は最小限にとどめたいところです。

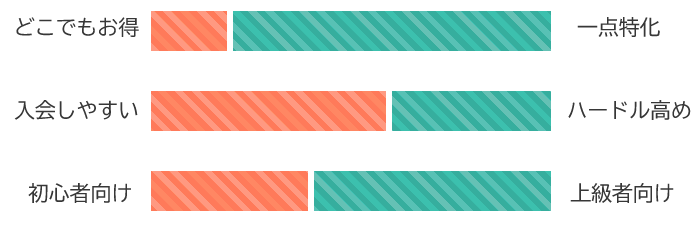

意外と簡単!2枚目のクレジットカードの選び方

ここからは2枚目以降の申込先となるクレジットカードを、具体的にどのように選択したらよいのかを簡単に解説していきます。

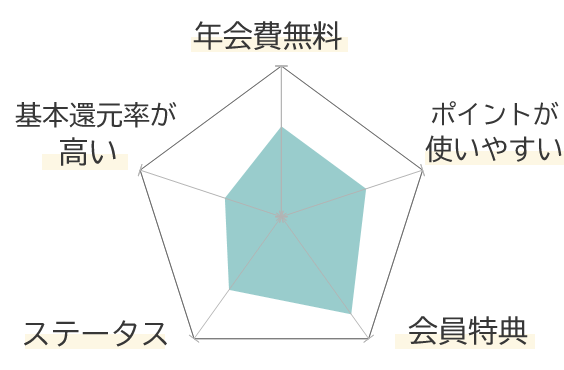

基本的には「最も特典が魅力的なカード」を選ぶ形でOK

基本的に2枚目以降のクレジットカードには、「特典やサービスが魅力的なもの」を選ぶと良いでしょう。

例を挙げるなら、

- コメダ珈琲をはじめとする20万以上のお店やサービスにて、割引などの優待を受けられる「JCBカードS」

- セブン-イレブンやローソン等にて、最大15.0%還元を受けられる「三菱UFJカード」

- その他よく利用するスーパーやガソリンスタンドなどでお得なカード

といった具合ですね。

「自分も使いたい」と思える特典があるということは、申込みの理由として十分です。

国際ブランド(VisaやJCB等)は可能な限り分散させたい

新たに選ぶカードのブランドは可能な限り、手持ちのカードと重ならないものを選ぶと良いでしょう。

例えばすでにVisaブランドのカードをお持ちなら、新しいカードにはMastercardやJCBブランドを選ぶ…といった具合ですね。

これは稀にではあるものの、「Visaブランドは使えるが、JCBブランドは使用できない」(あるいはその逆)といったお店やサービスが存在するためです。

海外(インターネット上を含む)でクレジットカードを利用する機会があるのなら、全世界で加盟店数が多い「Visa」または「Mastercard」ブランドの選択をおすすめします。

利用限度額を増やしたいならカード会社は重複させない方がよい

先述の通り、クレジットカードの利用可能額はクレジットカード会社から、カード1枚ごとではなく「会員ごと」に定められます(例外もありますが)。

そのため同じ会社で複数枚のクレジットカードを発行するよりも、発行元のカード会社を分散させた方が、「合計の利用可能額」は高くなることが多いです。

もしもの機会に備えるならカード会社は重複させない方がよい

先述のわたしの例(海外でカードを使用したら、一時的にカードが使用不能になった)のようなトラブルに対応するには、発行元のカード会社を分散させた方が良いでしょう。

理由は1つのカードが何らかの形で利用停止となった場合、同じカード会社から発行される別カードにも、利用停止の対応が取られる可能性が高いためです。

実際にわたしの場合も、メインカード(1枚目)とサブカード(2枚目)の発行元が違ったために、特に問題なく2枚目のカードを使用し続けられました。

特に海外に行く場合など「クレジットカードがないと困る」という状況が考えられるなら、複数のカード会社から発行されるカードを所有しておけると良いですね。

2枚目のクレジットカードにおすすめの申込先7選

2枚目の申込先におすすめのクレジットカードは非常に多く、そのすべてをここで紹介することはできません。

ということで今回は、「より多くの人に”刺さる”可能性がある、目立った魅力のあるカード」をピックアップしまとめました。

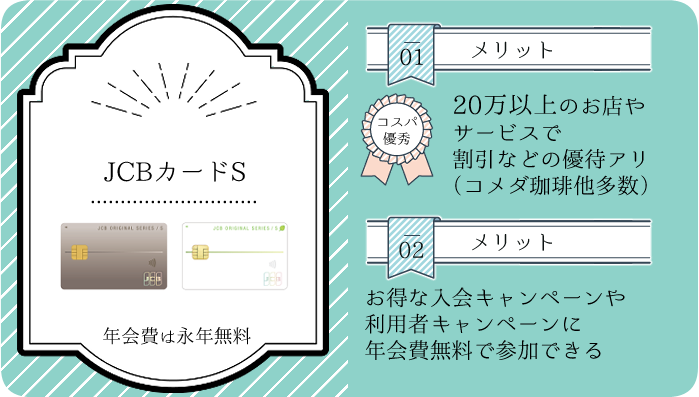

JCBカードSはコメダ珈琲など国内外20万以上のお店やサービスで優待あり

JCBカードSは、年会費無料で「クラブオフ」と呼ばれる優待サービスが付帯するクレジットカード。

通常、特定の企業にお勤めの方や特定の有料サービスに加入している方のみが利用できるこの特典があれば、国内外20万以上のお店やサービスで優待を受けられます。

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 松屋 | 対象商品50円オフ |

| PIZZA-LA | 最大500円オフ |

| 白木屋、笑笑、魚民 他 (モンテローザグループ) | お会計10%オフ 等 |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,000円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大2,000円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,100円の鑑賞料金が1,500円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| リゼクリニック メンズリゼ | 全身脱毛割引 |

| ENEOSモビリニア | ガソリン・軽油2円/L引き |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万以上) |

※掲載されている優待内容については、予告なく変更となる場合がございます。

コメダ珈琲などをはじめとする優待対象のお店やサービスを利用する機会があるのなら、持っておいて損のないカードだと言えるでしょう。

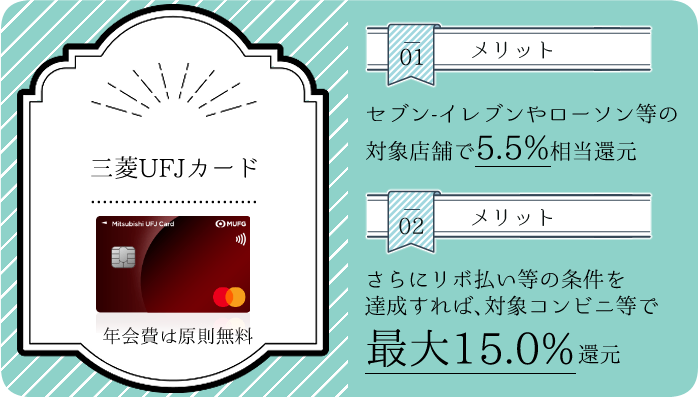

三菱UFJカードはセブンイレブンやローソン等で最大15.0%還元が魅力

三菱UFJカードは、セブン-イレブンやローソンをはじめとする優待対象のお店にて、最大15.0%相当のポイント還元を受けられるクレジットカードです。

最大還元の条件は、実のところ簡単ではないものの…。

- 「楽Pay」登録

(支払額の調整による「実質1回払い」OK) - 公式アプリへのログイン

- 1回以上のスマホ決済等

による11.5%還元であれば、わりと簡単に達成できます。

「年に1回以上のカードの利用」で年会費が無料になることもあり、優待対象のコンビニ等を利用する機会があるのなら、有力なサブカード候補となってくれることでしょう。

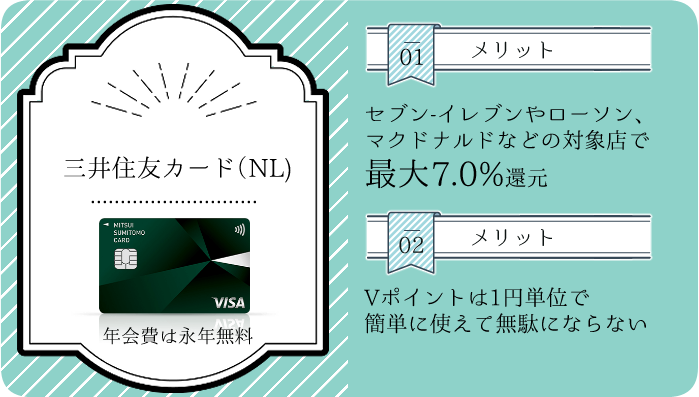

三井住友カード(NL)は各コンビニやカフェ等で最大7.0%~還元

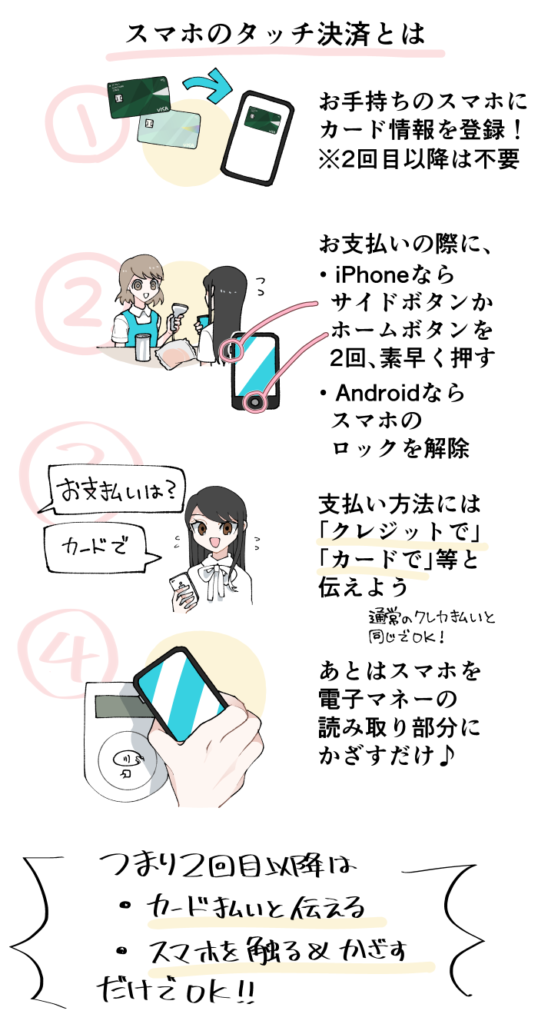

三井住友カード(NL)は、セブン-イレブンやローソンに加えマクドナルドやサイゼリヤ等にて「スマホのタッチ決済」を行う際、7.0%還元を受けられるクレジットカードです。

「スマホのタッチ決済」とは?

三井住友カード(NL)の優待対象店をすべて見る

コンビニエンスストア

飲食店・カフェ

- マクドナルド

(モバイルオーダーを含む) - モスバーガー

(モバイルオーダーを含む) - ケンタッキーフライドチキン

(モバイルオーダーを含む) - サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- 吉野家

(モバイルオーダーを含む) - すき家

(モバイルオーダーを含む) - はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- スターバックス

(モバイルオーダーのみ) - かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

ライバルとなる三菱UFJカードと比べると、

- 実質1回払いが可能とは言え、リボ払いの設定には抵抗がある

- 三井住友カード(NL)でしか優待を受けられない飲食店などを利用する機会が多い

という方におすすめの申込先と言えるでしょう。

三井住友銀行の口座をお持ちの方(または開設可能な方)は、「Oliveフレキシブルペイ」を選択することで、よりお得な決済が可能ですよ!

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 【2026年3月1日まで】新規入会で合計最大9,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大25,600円相当プレゼント - 対象のコンビニや飲食店で「スマホのタッチ決済」時、最大7%還元※

┗セブン-イレブンなら最大10%還元! - 【2026年1月26日~入会の方のみ】qoo10・@cosme SHOPPINGにて最大10%還元

(月5,000Pまで) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- SBI証券での「クレカ積立」にて最大0.5%付与

- 最短10秒でデジタルカードが発行される「モバイル即時入会サービス」対応

※即時発行ができない場合があります。 - 【学生限定】対象のサブスクサービスなどで最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Androidユーザーの方はVisaブランドをお選びください。

Mastercardブランドのカードは、Google Payに対応していません。

※ApplePayであればVisa・Mastercardともに使用可能です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

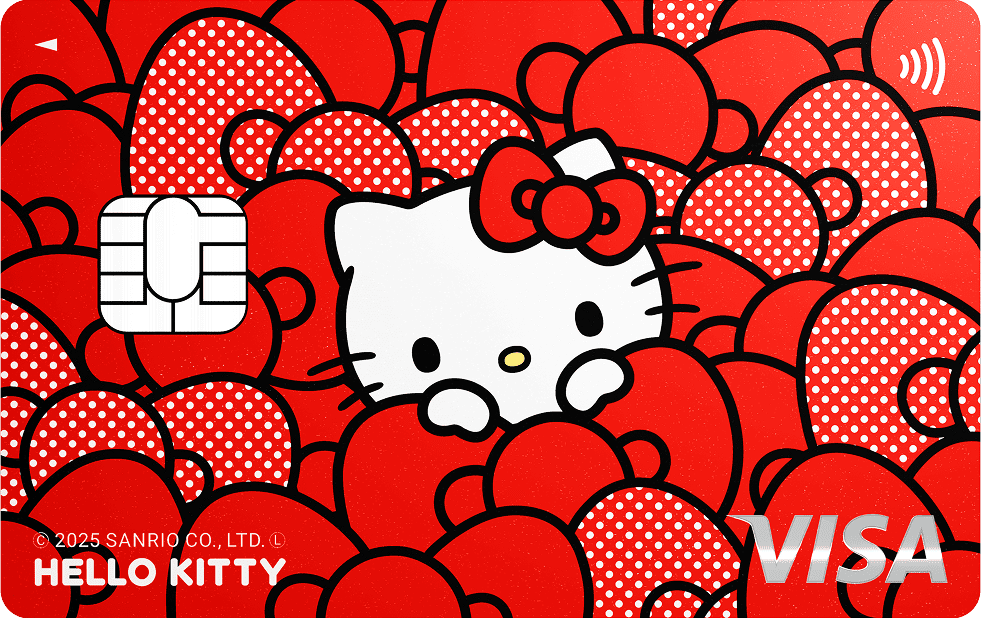

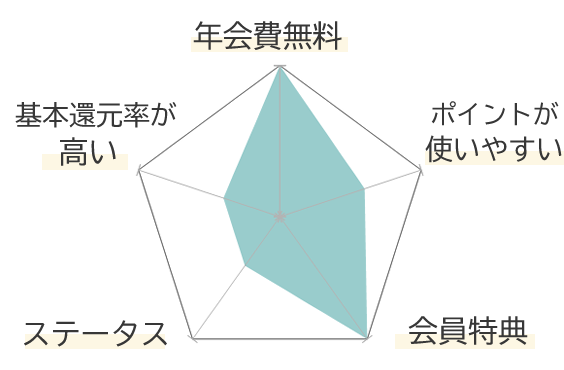

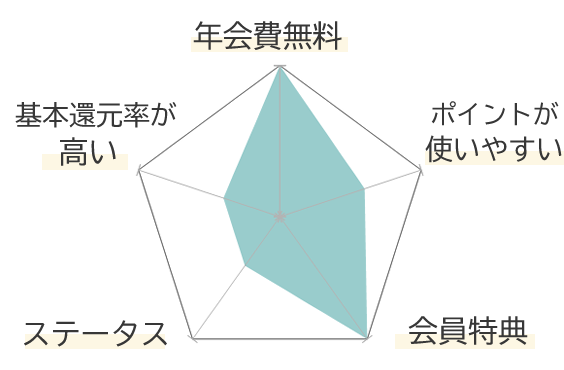

イオンカードなど「よく行くスーパーでお得なカード」はメリットが大きい

イオンカードは「スーパーで優待を受けられるクレジットカード」の代表的存在。

毎月20日・30日の「お客さま感謝デー」を狙って「イオン」「マックスバリュ」等を利用できるなら、ぜひ持っておきたいクレジットカードと言えるでしょう。

またイオン系列のスーパー以外では、

- イトーヨーカドーにて優待を受けられる「セブンカード・プラス」

- 西友やサニー、リヴィンでポイント還元率がアップする「楽天カード」

- オーケー、オオゼキ、東武ストア等で優待を受けられる「三菱UFJカード」

- マルエツにて優待を受けられる「マルエツカード」

等が、有力な申込先候補となります。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | WAON POINT |

|

発行元 | 株式会社イオン銀行 |

申込条件 | 18歳以上 ※高校生は卒業年度の1月より申込み可 |

- 新規入会で最大5,000円相当のポイントプレゼント

- 毎月20日、30日は対象のイオングループ店舗が5%オフ

(55歳以上なら毎月15日も5%オフ) - 毎月10日は基本還元率2倍(1.0%)

- 電子マネー「WAON」カード機能付き

- WAON POINTカード機能付き

- WAONオートチャージ対応(ただしポイント還元なし)

- イオングループでポイント2倍

- イオンシネマで映画鑑賞割引

- 対象の飲食店やレジャー施設、パッケージ旅行などの優待

.png) .png) |  |

自家用車をよく利用するならapollostation cardなども要チェック

自家用車をよく運転する方が持っておきたいのが、ガソリンスタンドで優待を受けられるクレジットカード。

具体的な例を挙げると、

- apollostation(出光系/旧昭和シェルを含む)で給油代金が2円/1L引きとなる「apollostation card」

- ENEOSで給油代金が2円/1L引きとなる「ENEOSカードS」

等が挙げられます。

上記の2カードは簡単な条件で割引を受けられる上、年会費無料で作成できるため、持っておいて損のないカードと言えるでしょう。

もちろん2枚目のみならず、3枚目以降の申込先としても有力ですよ!

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | プラスポイント |

|

発行元 | 出光クレジット株式会社 |

申込条件 | 18歳以上(高校生を除く) |

※Mastercardブランドを除く

- apollostationにてガソリン・軽油が2円/L引き、灯油が1円/L引き

※入会後1ヶ月間はガソリン・軽油が5円/L引き、灯油が3円/L引き - 年500円のオプションサービス「ねびきプラス」加入で給油が最大10円/L引き

(※月間カード利用額や選択コースにより変動) - ウェブ明細の利用で毎年5月のガソリン代を追加値引き&追加ポイントプレゼント

- 対象のレジャー施設やサブスクサービス、飲食店などで優待

- 「出光カードモール」でのネットショッピングでポイントアップ

- レンタカー、三井アウトレットパークなどで優待

- apollostationで割引を受ける場合、ポイント還元の適用なし

|  |

TRUST CLUB プラチナマスターカードは年会費3,300円で国内空港ラウンジを使い放題

TRUST CLUB プラチナマスターカードは年会費3,300円で、何度でも国内空港ラウンジサービスを無料で使用できるクレジットカード。

国内ラウンジが「何度でも無料」という条件では、(わたしが把握している限りで)このカードが最安値かと思います。

国内空港ラウンジでは、

・缶ビール1本orソフトドリンクバーの提供

・専用Wi-Fi&コンセントのサービス

・快適なオフィス空間

などを利用できますよ!

さらにTRUST CLUB プラチナマスターカードには、

- この価格帯では珍しいレストラン優待

- 海外での普及率が高い「Mastercardのタッチ決済」(Mastercardコンタクトレス)の機能付き

といった利点も。

無料カードではないものの、特典目当てのサブカードとしては非常に有力な申込先候補となってくれることでしょう。

楽天プレミアムカードは年会費11,000円で海外空港ラウンジ無料&海外適性◎

楽天プレミアムカードは楽天ユーザー…というよりは、「海外に行く機会がある方のサブカード」として有力なクレジットカード。

その理由は主に、

- 海外空港ラウンジサービスが無料なクレジットカードの中では、年会費が1番安い(11,000円)

- 海外での普及率が高いVisa・Mastercardブランドを選択可、さらにタッチ決済機能付き

- 最大5000万円の海外旅行保険付き

といった部分にあります。

海外空港ラウンジは「アルコールを含む飲食物が食べ・飲み放題」など、乗り継ぎの時間をつぶすためにも非常に有用なサービス。

海外旅行や出張、留学などの予定がある場合には、申し込みを検討してみるのも良いでしょう。

実際にわたしも海外に滞在する予定があったので、サブカードとして楽天プレミアムカードを作りました。

先述のエピソードで、メインカードがダメになった際に救ってくれたのもこのカードです。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス(年5回まで無料)

家族カード会員は利用不可 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|

|

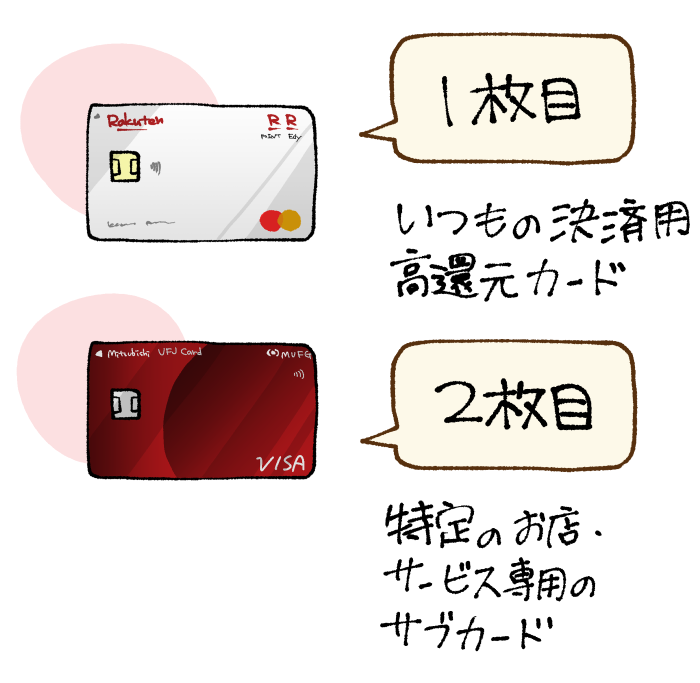

可能な限りお得に&シンプルに2枚のクレジットカードを使用するコツ

複数のクレジットカードを、できる限りトラブルなくお得に使用するためには、

- 日常の決済を任せる「メインカード」

- 特定の場所やサービスでのみ使用する「サブカード」

を明確に分けておくのが良いでしょう。

メインカードにはポイント還元率やステータス性に優れたものを、サブカードには優待や特典が優れたものを選択するのが望ましいですね。

メインカードに、年会費無料で還元率の優れた「リクルートカード」

サブカード(2枚目)に、特典が優れた「JCBカードS」を使用

「普段の支払いはメインカードで」「サブカードの仕様は特定の場所やサービスで」といった使い分けがきちんとできたなら、サブカードに対する毎月の請求は、さほど高額になりません。

(もちろんサブカードの使い道にもよりますが…)

結果的にメインカードとサブカードの支払いスケジュールが異なる場合でも、支払いの管理はそこまで複雑にならないだろうと思います。

1枚目のメインカードにおすすめの高還元カードについては、以下のページで詳しく紹介していますよ!

2枚目のクレジットカードへの申込みに関するよくある質問と回答

ここからは、クレジットカードの複数持ちに関連するよくある質問にお答えしていきます。

1枚目と2枚目のクレジットカードの支払いを違う口座で済ませることはできますか?

はい、問題なく可能です。

事業を営んでいる方などは、この特性を活かして「プライベート用のカード」「事業用のカード」の支払い用口座を分け、管理するのも良いでしょう。

ただし一般の方が支払い用口座を分けると、出費の管理が難しくなる可能性があります。

同じ会社で2枚目のクレジットカードを作るメリットはありますか?

個人的にはあまりおすすめしません。

理由としては、

- 特典やサービスが重複しやすい

- トラブルが生じて1枚のカードが利用停止となった場合、別のカードも巻き添えを喰らいやすい

- 実質的な利用限度額が増加しない可能性がある

といったところですね。

同じ会社のカードを複数持つことで真価を発揮する上級者向けカード(ANA Visa nimocaカード等)もないではないですが…。

少なくとも初心者の方の場合は、「申込先の会社を分散させる」のが無難です。

2枚目のクレジットカードの限度額は1枚目より小さくなりますか?

いいえ、そうとは限りません。

わたしも1枚目に作ったカードより、2枚目に作ったカードの限度額の方が高かったと記憶しています。

1枚目と2枚目のクレジットカードを作る際に申し込みの間隔を空けるべきですか?

短期間によほど多くのクレジットカード等に申し込んでいない限りは、そこまで気にしなくても良いだろうと思います。

個人信用情報機関に6ヶ月分の申込情報が記録されることは確かですが、申込件数が2~3枚程度であれば、特に問題なく審査が行われることが一般的です。

2枚目のクレジットカードは審査落ちしやすくなるって本当ですか?

1枚目のカードで何かしらの問題(支払いの延滞など)を起こしていない限り、2枚目のカードの審査が厳しくなるということはありません。

むしろ1枚目のカードを滞りなく使用し、「良い信用情報」を獲得できたなら、2枚目の審査はより有利に進むはずです。

クレジットカード最強の2枚とは何ですか?

Googleの予測変換などにずっと鎮座していますが、これ何なんですかね?

結論から言うと、

- よく利用するお店やサービス

- クレジットカードの利用額

- クレジットカードに掛けられる年会費の予算

等は人によって様々ですので、「最強の2枚」は人によって異なると言わざるを得ません。

2枚目のクレジットカードの作成についてのまとめ

- クレジットカードを複数持つと、それだけ利用できる特典やサービスは多くなる。

魅力的な特典を持つカードを見つけたなら、すでにクレカをお持ちでも申し込む意味は十分 - 一方で支払いスケジュールが異なるカードを使用することで、毎月の支払管理が難しくなるというデメリットも

- 2枚目のクレジットカードは基本的に、「魅力的な特典を持つもの」を選んでOK。

可能なら発行元のカード会社や、国際ブランドは分散させたい

日常の決済を担うメインカードに加え、特定のお店やサービスで使用するための「サブカード」を持つことには、

- さらに多くのクレジットカードの特典や優待を利用できる

- メインカードに何らかのトラブル(破損・盗難・利用停止など)があった場合に備えられる

等メリットがあります。

数ある申込先のクレジットカードを見比べて、あなたに合った「2枚目」を見つけてみてくださいね。

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。

横.png)