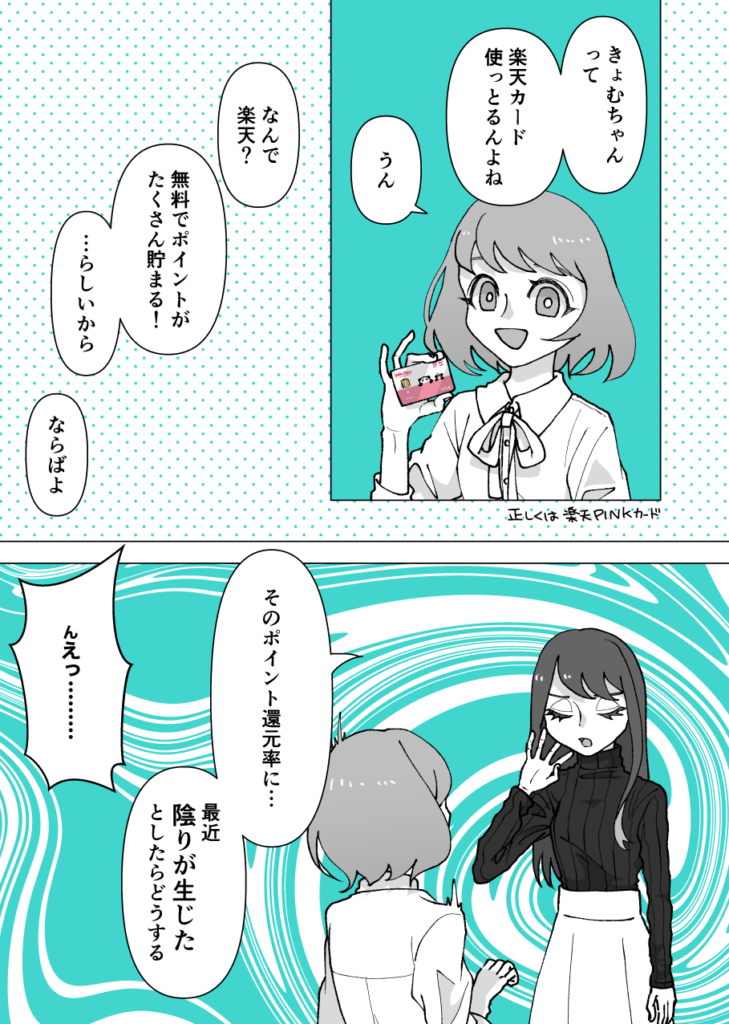

楽天系のサービスは、何かと改悪が多く不安定。

特に2023年11月の請求分より適用された「ポイント還元仕様の見直し(改悪)」は、多くの人に楽天カード離れを促すものでした。

ということで今回は楽天カードの改悪内容、そして「他に貯めたいポイントもないしなあ…」という方でも使いやすい、お得な乗り換え先候補を漫画で解説するよ!

※楽天プレミアムカードの改悪についてはこちらのページで解説しています。

※虚無から湧いた虚無ちゃんについては第一回参照(※ただ虚無から湧くだけ)

続きを読む

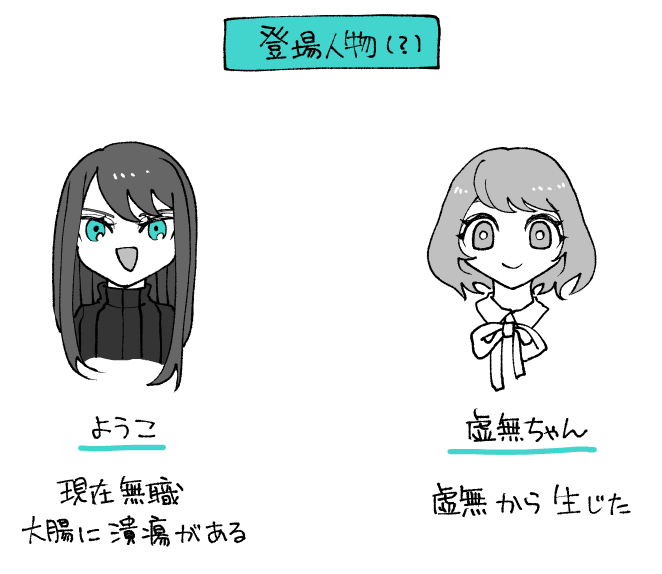

個人的に、現行のあらゆるクレジットカードの中で1番デザインが美しいと思う九州カードNEXT。

聞き慣れない…と思う方も多いかもしれませんが、全国から申し込みが可能な1枚です。

正直なところ、以前の「九州カード」発行カードは、いずれもパッとしないスペックのものでした。

ですがいつの間にか地方のカード会社らしからぬ、見た目・機能共に素晴らしい新カードを発行していたので、今回ここで取り上げる次第です。

今回はそんな九州カードNEXTの、メリット・デメリットや実際の利用者の声を紹介していきます。

ソラチカカードの愛称で親しまれる「ANA To Me CARD PASMO JCB」。

ソラでもチカでもお得、ということでこちらは大手航空会社ANA(全日航)と、東京メトロがどちらもお得になるクレジットカードです。

カードとしての基礎スペックも高いため、「たまにでも飛行機を利用する機会がある東京メトロユーザー」にとっては、非常にお得なメインカード候補となってくれるでしょう。

今回はそんなソラチカカードの特典や、一般カード・ゴールドカードとの違い、その他利用上の注意点などを分かりやすくまとめました。

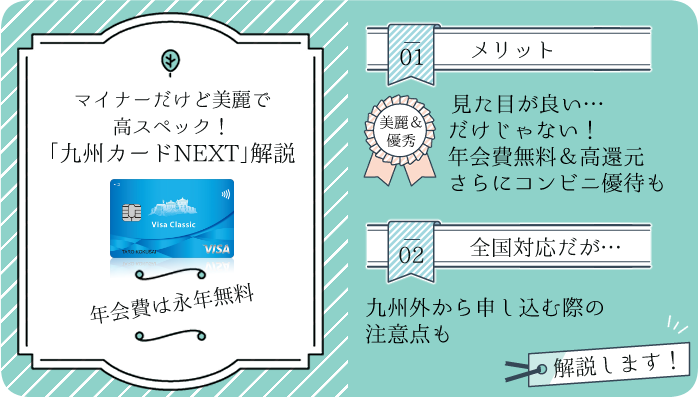

100名を対象にしたアンケート調査を行ってみたところ、意外と多く見られたのが「決してポイントが貯まりやすくはないカードを、お得だと褒める声」。

もちろんその人がお手持ちのカードを気にいっているに越したことはないのですが、「カードを見直せば2倍はポイントが貯まるのに…」と思うとなんとも遣る瀬無いところではあります。

そこで今回は「そもそも自分のカードのポイント還元率が、他のカードより優れているのか劣っているのか分からない」という方のため、思い当たるカードの還元率の一覧表を作成しました。

年会費が5万円、ものによっては10万円を超えることもある「プラチナカード」。

…ではあるものの、ネームバリューやブランド性に強いこだわりがなければ、年2万円前後でコンシェルジュサービス付きのプラチナカードを持つことも可能です。

今回は「コスパ優秀なプラチナカードがほしい!」という声に応えて、年会費3万円以下で作れるプラチナカード情報をまとめました。

楽天ゴールドカードとは、名前から想像できる通り楽天カードの上位にあたるクレジットカード。

一時は高いコストパフォーマンスで低価格ゴールドカードの覇権候補…にもなったこの1枚ですが、度重なる「改悪」の結果、中途半端な立ち位置となっていることは否めません。

そこで今回は、その他の楽天系カードと比べてもイマイチおすすめしづらい「楽天ゴールドカード」の特徴について、分かりやすく解説していきます。

ビューゴールドプラスカードは、JR東日本グループのゴールドカード。

年会費は11,000円と安くはありませんが、特にクレジットカードやJR東日本をよく利用する方であれば、メリットの多いカードであることは確かです。

今回はそんなビューゴールドプラスカードのメリット・デメリットや、一般カードと比べた場合の損益分岐点などを中心にまとめました。

100名を対象にアンケートを実施したところ、皆さんがクレジットカードを選ぶ上で最も重視していたのが、「年会費が無料であること」「ポイント還元率が高いこと」の2つでした。

そこで今回はその2つを一度に叶える、「年会費が無料で高還元」なクレジットカードをピックアップ。

あまり選択肢が多すぎても迷ってしまうので、多くの候補の中から7枚を厳選してまとめました。

あなたに合った1枚を見つけて、日々のお支払いを今より便利&お得なものに変えてみてくださいね。

「誰でも簡単に、お得に使える」クレジットカードがほしいなら、ぜひチェックしたいのが「P-oneカード<Standard>」。

「毎月の請求額が自動的に1%オフとなる」このカードなら、ポイントの交換先や使用期限を気にすることなく、日々のお支払いを常に1%分お得に済ませられることでしょう。

今回はそんなP-oneカード<Standard>のメリット・デメリットや、実際に利用している方の口コミ情報などを詳しくまとめました。

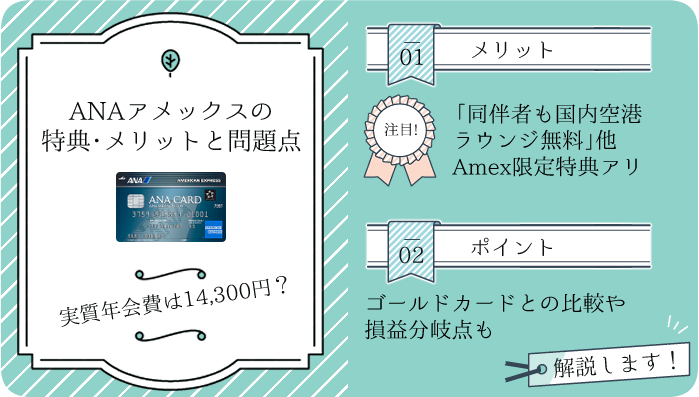

ANAアメックスこと「ANAアメリカン・エキスプレス®・カード」は、名前通りアメリカン・エキスプレスブランドのANAカードです。

といった理由から、このカードに興味を抱いている方は少なくないでしょう。

結論から言うとこのANAアメックスは、「コスパ良好とは言えないものの、確かに旨味のある1枚」です。

今回はそんなANAアメックス(ゴールドカードを含む)の特典や問題点、その他のANAカードとの違いなどを分かりやすくまとめました。