PayPayカードとは、名前通りPayPay系列のクレジットカード。

アプリ版のPayPayと比べると、

- アプリ版PayPayを使えない場所でも決済ができる

- ポイント還元率がさらに高い

という利点があります。

今回はそんなPayPayカードのメリット・デメリットや上手な使い方を、できるだけ分かりやすくまとめました。

目次

1分で分かる!PayPayカード

PayPayカードは一言で言うと、「キャッシュレス決済をよく利用する方におすすめのクレジットカード」です。

もともとの基本還元率(ポイントの貯まりやすさ)に優れる上、

- 条件達成でさらに還元率アップ

- 「ファミペイ」等へのチャージでも高還元率をキープ

という特徴を持つことから、PayPayカードは初心者から上級者にまでメリットのあるカードと言えます。

ただしPayPayへのチャージ自体ではポイントが貯まらないため、PayPay(アプリ)ユーザーは注意が必要と言えるでしょう。

とは言え基本的には、PayPayアプリよりもPayPayカードを使った方が還元率は高いです。

PayPayカードの主なメリットとサービス・特典について

ここからはPayPayカードの主なメリットや特典について、もう少し詳しく解説していきます。

年会費は永年無料でポイント還元率が高い(1.0%)

PayPayカードは年会費が永年無料、かつポイント還元率が高い(1.0%)クレジットカードです。

アプリ版PayPayの基本還元率が0.5%(チャージ払いの場合)であると考えると、PayPayカードはアプリよりもお得な支払い方法と言えるでしょう。

ちなみにどちらを使用する場合も、還元されるのは「PayPayポイント」です。

【PayPayステップ】利用条件の達成で基本還元率は1.5%へ

PayPayカードを含むPayPay系の支払い方法では、以下の条件を満たすことで基本還元率が0.5%アップします(PayPayステップ)。

- PayPayの名前が付くサービス(PayPay、PayPayカード)を1ヶ月に合計10万円以上利用する

- PayPayの名前が付くサービスを、1ヶ月に30回以上利用する

(※200円以上の決済のみカウント)

もしこれらの条件を達成できたなら、PayPayカードの還元率は合計1.5%に。

学生限定のカードを除くと、この数字は無料クレジットカードの基本還元率としては(わたしが把握している範囲で)ナンバーワンです。

キャッシュレス決済の利用機会や金額が高い方ほど、PayPayカードをお得に使えるというわけですね!

とは言え通常の基本還元率1.0%も、十分に高い数字です。

PayPay(アプリ)が使えないお店でもキャッシュレス決済が可能

PayPayアプリとPayPayカードの大きな違いとして挙げられるのが、「使えるお店」です。

PayPayのアプリを使用できるのは「PayPay加盟店」(PayPay使えますと書いてあるお店)。

これに対しPayPayカードはVisa・MastercardまたはJCBの加盟店、つまり「クレジットカードを使えるお店」のほとんどで使用可能となっています。

アプリ版PayPayを使えるお店のみならず、「クレジットカードを使えるお店でもPayPayポイントを貯められる」ことは、PayPayカードを作る大きな利点と言えるでしょう。

▲うちの近所のスーパー(PayPay使用不可)のレジ回りの表示。

VisaやMastercard、JCBのロゴマークを見ることができます。

「クレジットカードを使えるお店」には、

・多くのインターネット決済

・海外のお店やサイト

も含まれますよ!

「クレジットカードは使えないけれど、PayPayなら使えるお店」もないではないのですが…。

その場合はアプリ版のPayPayを使えばいいですしね。

PayPayポイントは「有効期限なし」だから安心して貯められる

PayPayポイントには有効期限がありません。

そのためポイントをアプリで貯めた場合にしろ、PayPayカードで貯めた場合にしろ、時間経過による失効の心配は不要です。

ただしPayPayが行うキャンペーンなどでもらえるポイントには、有効期限が設けられている場合があります。

Yahoo!ショッピングで毎日最大5%~ポイント還元

Yahoo!ショッピングにて、

- Yahoo!ショッピングをLINEの友だちに追加

- PayPay系の決済方法(PayPayカードを含む)で支払う

という条件を満たすと、約5.0%相当のPayPayポイントの還元を受けられます。

インターネットショッピングの機会があるのなら、こちらもぜひチェックしたい特典と言えるでしょう。

またLYPプレミアム (LINEヤフー系の有料会員サービス)に加入すると、さらに+2.0%相当のポイント上乗せも可能です。

Yahoo!ショッピングのお得な利用方法については、以下のページで詳しく解説しています。

(LOHACOはYahoo!ショッピング内の1ショップです)

ソフトバンクの電話料金の支払いでポイント優遇あり

PayPayカードを使って「ソフトバンクの携帯料金」を支払うと、税抜き価格に対し1.5%のポイント還元を受けられます。

爆発的な高還元が適用される…というわけではないものの、ソフトバンクユーザーならちょっとラッキーと思える特典と言えるでしょう。

ちなみにPayPayカード ゴールド(年会費11,000円)を選ぶと、ソフトバンクの携帯料金の税抜き価格に対し、10%のポイント還元を受けられます。

最短7分(申込5分、審査2分)でカード番号などを即日発行!Yahooなどですぐに使える

PayPayカードは最短7分(申込5分、審査2分)で申し込み手続きが完了するクレジットカード。

最短数分で審査が完了した後は、その情報が自動的にYahoo!ウォレットに追加されます。

つまり申し込みや審査がスピーディに進んだなら、早ければ10分後にはYahoo!ショッピング等でクレジット決済ができるというわけですね。

プラスチックのカードはその後、1週間程度で届きます。

こちらのカードが届いたなら、Yahoo!系以外の場所(実店舗含む)でもお支払いが可能となります。

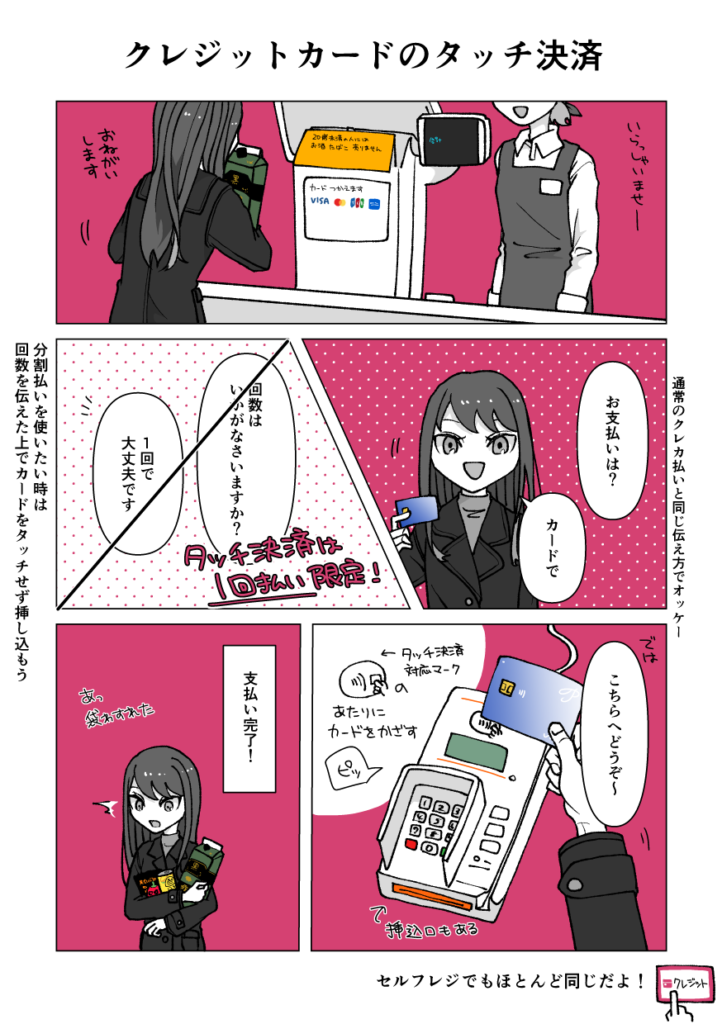

便利な「タッチ決済」の機能付き

PayPayカードには「スマホのタッチ決済」、つまりカードをかざすだけで支払いが完了する機能が備わっています。

もちろんタッチ決済を利用する場合も、通常通りポイントが還元されますのでご安心ください。

タッチ決済はコンビニエンスストアや一部のドラッグストア等の「タッチ決済加盟店」でご利用いただけます。

PayPayカードはファミペイへのチャージでも1.0%~のポイントがもらえる

実はPayPayカード、

- ファミペイ

- モバイルSuica

- モバイルPASMO

- モバイルICOCA/SMART ICOCA

といった様々な電子マネーへのチャージでも、通常通りのポイント還元が適用されます。

特に「ファミペイ」へのチャージでポイントが還元されるクレジットカードは貴重ということで、意外とファミリーマートユーザーとも相性の良い1枚と言えるでしょう。

実際、ファミリーマートを1番お得に利用する方法の1つは「PayPayカードでチャージした、ファミペイで支払うこと」となっています。

ただし「nanaco」「Tマネー」そして「PayPay」へのチャージは、ポイント還元の対象外です。

ファミペイのチャージを行うためには、「JCB」ブランドのPayPayカードを選択する必要があります。

PayPayカードのデメリット

PayPayカードの利点を確認したところで、ここからはこのカードのデメリットについて見ていきましょう。

ポイント付与は「お会計ごと・200円ごと」なので切り捨て分がやや多い

PayPayカードのポイント還元は、「1回ごとのお買い物の都度」「200円ごと」に適用されます。

つまりお買い物をして200円未満の端数が生じるたび、切り捨てが生じてしまうわけですね。

こちらが気になる場合には、「月の合計金額を元にポイント等を還元する」カードを選んだ方が良さそうです。

年会費無料で高還元率なカードの中では、「P-oneカード<Standard>」あたりが有力候補となりそうです。

PayPay残高へのチャージはポイント対象外

PayPayカードを使ってPayPay(アプリ)にチャージを行っても、チャージ分のポイント還元は受けられません。

つまりPayPayカードとPayPayアプリを併用しても、「二重取り」は不可能ということです。

普段からアプリ版PayPayを使用している方でも、PayPayカード発行後は、メインの支払い方法を「PayPayカード」に切り替えた方が良いでしょう。

これはPayPayの基本還元率(0.5%)よりも、PayPayカードの方が基本還元率が高い(1.0%)ためです。

ただし「PayPayクレジット」(アプリで使える後払いサービス)の場合は、PayPayカードと同じ還元率が適用されます。

トラブル時にオペレーターに問い合わせができないという口コミが多い

実際にPayPayカードを利用している方の口コミの中には、「トラブル発生時に十分なサポートを受けられなかった」という内容がちらほら見受けられます。

PayPayカード、有人に繋ぎたいのに繋がらない上に17時半までしかやってないから、いつも繋がらない

— まさみん🦋ついったくんがおかしな場合はインスタへ (@Masami_hyde) October 17, 2023

PayPayカードサポートの有人チャット、繋がらなさもやりとりの遅さも、サポート内容もめちゃくちゃ悪いわ、、、いくつかオペレーターチャットは利用したことあるけどワースト1。こりゃひどいと思ってXで検索したら似たような人たくさん居た まだ利用したいから頑張って改善されてほしい

— やなさん (@y_mare) May 13, 2024

「オペレーターに電話が繋がらない」という口コミ自体は、年会費無料のカードにおいて決して珍しいものではありませんが…。

特にメインカードとしてPayPayカードを使用する場合、「サポートの受けづらさ」については知っておきたいところです。

年会費無料かつ安心して使えるカードを選びたいのなら、その方面で評判の良い

・リクルートカード(JCB)

・JCBカードW

あたりがおすすめです。

海外旅行保険やショッピング保険などは付帯しない

PayPayカードには、

- 海外旅行保険

- 国内旅行保険

- ショッピング保険

のいずれもが付帯しません。

とは言えこのデメリット自体は、無料カードにおいてさほど珍しいものではありません。

ちょっと前まではショッピング保険が付いていたように記憶しているのですが、いつのまにか消失していましたね…。

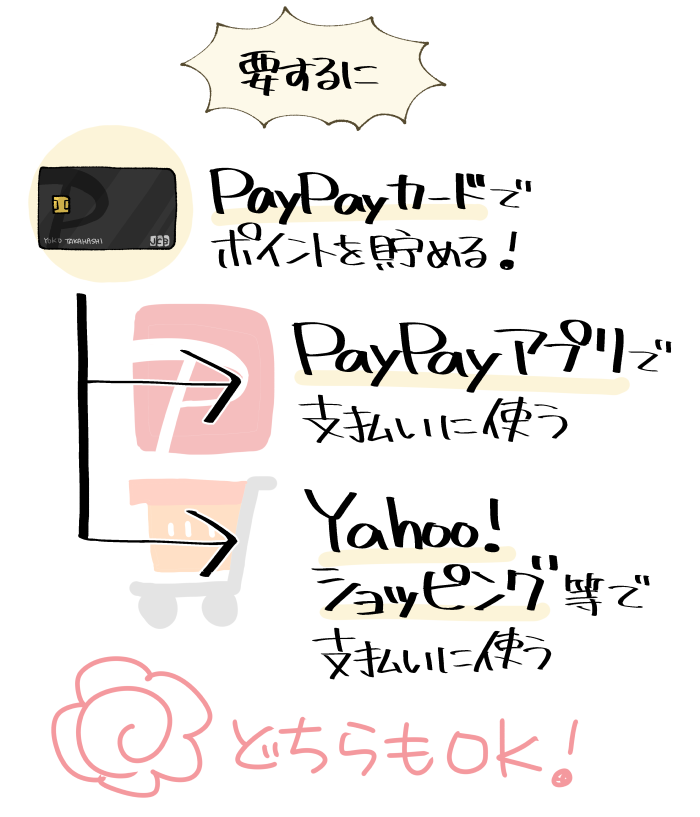

PayPayカードを使ってもらえる「PayPayポイント」の使い道

現在の「PayPayポイント」の使い道は以下の通りです。

- PayPay(アプリ)を使った決済

- Yahoo!ショッピング他、Yahoo!系サービスでの決済

- ユニクロオンラインストア等の加盟店でのネット決済

- PayPayポイント運用

最も分かりやすいのは、PayPayカードの利用などによって貯めたポイントを、

- PayPayアプリでの決済に使う

- Yahoo!系サービスでのお買い物に使う

という方法でしょうか。

「PayPayカードを使って貯める→アプリで簡単に使用する」という方法が取れる点は、PayPayカードならではのメリットと言えます。

【メインカード】PayPayカードの上手な使い方【サブカード】

PayPayカードのメリットを最大限活かすには、どういった使い方をすれば良いのでしょうか。

ここからはPayPayカードの上手な使い方について、簡単に解説していきます。

基本的にPayPayカードはメインカードとしての活用がおすすめ

基本的にPayPayカードは、日常の決済のための「メインカード」として使用するのがおすすめです。

年会費無料で高還元率なPayPayカードは、「普通に使うだけ」でも十分にメリットがあります。

またPayPayカードを第一の支払い方法として重用したなら、PayPayステップの条件達成(=還元率アップ)も狙いやすくなるでしょう。

- クレジットカード初心者の方

- PayPayポイントを積極的に貯めたい方

- PayPayステップによる還元率アップを狙いたい方

であれば、PayPayカードを日常におけるメインの決済方法に据えて構いません。

中級者以上ならチャージ・Yahoo系専用のサブカードとして使用するのもアリ

基本的にはメインカードとしての適性が高いPayPayカードですが、

- 「ファミペイ」等へのチャージによるポイント還元

- Yahoo!ショッピングでの還元率アップ

を重視するのなら、PayPayカードをチャージ/Yahoo!系専用の「サブカード」として使用するのも良いでしょう。

こちらは基本的に、クレジットカードの中級者・上級者向けの立ち回りと言えます。

ファミペイのチャージを行うためには、「JCB」ブランドのPayPayカードを選択する必要があります。

PayPayカードの審査とその難易度について

「年会費無料で高還元率」なクレジットカードは、一般的にあまり審査難易度が高くない傾向にあります。

たくさんの人にとって魅力的なサービスを用意して、「薄く広く」利益を得ることを目的としているからですね。

それでは実際のところ、PayPayカードの審査難易度はどのようになっているのでしょうか。口コミの内容から探ってみましょう。

学生や主婦・アルバイトの方でも審査に通過できた報告は多い

結論から言うと、PayPayカードを作るために決して高い年収は必要ありません。

SNS上の口コミにおいても、当サイトに寄せられた口コミにおいても、

- 学生の方

- 専業主婦(主夫)の方

- 収入に自信のないアルバイトの方

といった方の審査通過報告は、決して少なくありませんでした。

このことからPayPayカードはその他の「無料・高還元」なカードと同じく、入会者に高い支払い能力を要求していないと分かります。

バイトしてれば通るはず

— Hiro (@hirx527) April 9, 2023

PayPayカードは僕でも通ったから(学生、年収65万で通った)

PayPayカード限度20万だあたあ

— ただのしかばね (@dead_orz) March 16, 2024

学生だから10万だと思ってたのに嬉しいぜ

年収0円で審査に通過できた専業主婦の方の詳しい口コミは、後ほど紹介します!

無職の方は審査通過・審査落ちともに少なくない

年会費無料のカードにおいて、パート・アルバイトや学生の方の審査通過自体は珍しくありません。

ですがこれが「無職」の方となると、カード会社によって対応が変わってくる印象です。

そしてPayPayカードの場合は、「審査通過・審査落ちともに同じくらい報告が多い」という、なんとも曖昧な結果となってしまいました。

ファミペイチャージ用にpaypayカード(JCB)申し込んだら1分で審査通った

— ざわ@2024年4月セミリタイア (@zawa_1000) August 7, 2024

追加カードだから無職でも審査なしだったのかな

これでマネックスカードのファミペイチャージポイント対象外になっても問題なし pic.twitter.com/tSBRyCPruA

何かPayPayカード申し込んだら、キャッシングやら出来るみたい😅無職で初めてカード通った😅でも無料特典しか使わないけどさΨ(・ω・ )Ψ

— バイオ アカウントログインしていません。 (@AN5JMJXsI4MBJOD) July 31, 2024

無職の雑魚だからPayPayカード審査落ちした

— wolf (@wolf_515) May 31, 2024

PayPayカードの審査スピードを考えると、このカードの審査は基本的に「機械のみ」で行われているはず。

と考えると、同じ無職の方であっても、

- 良好なクレヒス(信用情報)があるか

- 不労所得があるか

- 学生であるかどうか

(※学生は無収入でも、審査が優遇されやすい傾向にあります)

といった「機械でも判別できる部分」において、差が生じている可能性が高そうです。

無職・無収入でクレヒスもない、という状態だと審査通過は難しいかもしれません。

(PayPayカードに限ったことではありませんが)

とは言え「とりあえず審査を受けてみる」こと自体に大きなデメリットはありません。

PayPayカードが気になるのなら、審査に自信がなくても申込みを行う意味はあります。

実際にPayPayカードを使っている方の口コミ・評判

ここからは、実際にPayPayカードを使用している方の口コミを紹介していきます。

年収0円の専業主婦の方によるPayPayカードの口コミ

まず紹介するのは、「年収0円の専業主婦」という属性で審査に通過できた方の口コミです。

このカードを選んだ理由 |

| PayPayを使いたいので、チャージするのに必要だと思ったから。 |

自由な口コミ・感想 |

| ナンバーレスカードなので、何かで番号を入れないといけない時にめんどくさいと感じる。 |

この一例を見るだけでも、PayPayカードの審査通過に高い収入が求められないと分かりますね。

ただしこの方にはナンバーレス(=アプリを使ったカード番号などの確認)があまりマッチしない様子でした。

とは言え1回スマホやパソコンにカード情報を登録したら、指紋認証などでカード番号の自動入力が可能なはずです。

会社員のcalty2006さんによるPayPayカードの口コミ

続いて紹介するのは、会社員のcalty2006さんから寄せられた口コミです。

このカードを選んだ理由 |

| PayPayを使いたいので、チャージするのに必要だと思ったから。 |

自由な口コミ・感想 |

| ナンバーレスカードだし、カードのデザインもスタイリッシュでカッコいいと思います。また、最大1.5%の還元率になるのも良いと思います。 |

calty2006さんは先に紹介した専業主婦の方と異なり、ナンバーレスであることを高く評価しています。

また口コミにある通りこの年収帯であれば、さほど無理なく1.5%還元を狙えそうですね。

SNS上でのPayPayカードに関する口コミ・評判

ここではより広い層からの口コミを知るべく、SNS上のPayPayカードユーザーの声をピックアップしてみました。

30回以上/10万円以上のご利用完了した✌️✨

— ぱやぱや@ポイ活で年間300万円GETしたい (@paya2paya2paya2) October 12, 2024

これで11/1からはPayPayカードの還元率が1.5%になる😆✌️✨ https://t.co/eMHyEulVv9

楽天カードかPayPayカードなら誰でも審査通るし還元率てきにもオススメ🤓

— 腐れキャバ嬢🐸📕🥫🦌 (@kusarekyabajyou) October 12, 2024

マネックスカードからファミペイへのチャージはポイント付与対象外になったのですね。積み立て用に楽天キャッシュを大量に購入しようとして気づきました。危なかった。PayPayカード(1or1.5%還元)はまだ塞がれていないので登録カードを切り替えておくのがよいですね。

— たかまる|投資×副業×ポイ活×人事 (@TakamaruFire) October 20, 2024

年会費無料ということもあって、PayPayカードの利用者層は非常に広いです。

それでも似たような特徴を持つカード(楽天カード等)と比べると、PayPayカードは、

- 普段からよくPayPayを利用している方

- キャッシュレス決済の利用頻度が高く、1.5%還元を狙える方

- 複数のキャッシュレス決済を駆使した「ポイ活」上級者の方

に人気の印象でした。

「ポイ活」上級者の方の中には、ファミペイチャージのためにPayPayカードを作ったという方も見受けられました。

PayPayカード ゴールドとは?2つのPayPayカードの比較と選び方

PayPayカードには年会費無料の一般カードの他、年会費11,000円の「ゴールドカード」も存在します。

ここでは2つのグレードのPayPayカードを、簡単に比べていきましょう。

2つのPayPayカードの比較

2つのPayPayカード(一般・ゴールド)を比較すると以下のようになります。

ゴールドカード限定の特典として特に目を引くのは、

- 基本還元率の高さ(1.5%)

- ソフトバンク利用者向けの優待(税抜き価格に対し10%還元)

の2つでしょうか。

ソフトバンクユーザーやキャッシュレス決済の利用金額が大きい方であれば、ゴールドカードを選んだ方がかえってお得となる可能性もあります。

PayPayカードゴールドについて詳しく見る

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が2.0%に

- ソフトバンクの携帯料金、またはSoftBank 光/Airの支払いで税抜き価格の最大10.0%還元

- Yahoo!ショッピングでは毎日最大7%付与(LINEアカウント連携時)

- LYPプレミアム(旧・Yahoo!プレミアム)の会員資格が無料付帯

- 国内空港ラウンジサービス

:ゴールド限定特典

|  |

PayPayカード(無料)とPayPayカード ゴールドの損益分岐点

結論から言うとPayPayカード ゴールドを使った方がお得となるのは「年間決済額が220万円以上の方」です。

PayPayステップの条件を達成したか否かにかかわらず、一般カードとゴールドカードの基本還元率の差は常に0.5%。

これを元に「ゴールドカードを選んだ方がお得となる年間決済額X」を計算すると、

- X×0.005≧11,000

を解いて2,200,000。つまり220万円というわけですね。

ただしゴールドカード限定の優待などを加味すると、もう少し年間決済額が低くてもゴールドカードを選ぶ意味はあるでしょう。

もしもあなたがソフトバンクやワイモバイルユーザーであれば、損益分岐点はずっと低くなりますよ!

PayPayカードに関するよくある質問と回答

ここからは、PayPayカードに関連するよくある質問にお答えしていきます。

PayPayカードの入会キャンペーンはいつ行われますか?

PayPayカードの入会キャンペーンが行われる場合には、1ヶ月前から公式サイトに告知が入るとのことでした。

ただしこの記事を書いている2024年10月現在、入会キャンペーン等が行われる予定は確認できません。

現在のキャンペーン情報については、こちらの公式サイト からご確認いただけます。

PayPayカードの国際ブランド(Visa等)のおすすめはどれですか?

どのブランドを選んでも、基本のサービス内容などに違いはありません。

とは言えブランドによって「使用できるお店やサービス」に若干の違いが生じる場合があるため、基本的には「手持ちのカードと被らないブランド」を選ぶのが良いでしょう。

すでにMastercardブランドのカードをお持ちなら、VisaかJCBを選ぶ…といった具合ですね。

また海外に行く機会があるのなら、海外での加盟店数が多い「Visa」または「Mastercard」ブランドを優先することをおすすめします。

| VISA | ・国内外で加盟店数が多く(約1.3億店※)、使いやすい ・タッチ決済の加盟店数が多い ・日本トップシェア(参考元:イプソス株式会社) |

| Mastercard | ・国内外で加盟店数が多く(約1.3億店※)、使いやすい ・「コストコ」で使える唯一の国際ブランド ・タッチ決済の正規加盟店はやや少ない |

| JCB | ・タッチ決済の加盟店数&関連キャンペーンが多い ・日本発祥のブランドなので海外の加盟店数が少ない 全世界での加盟店数はVISAの半分未満※ ・同人系サイトでの決済に強いことも |

※参考元:Mastercard公式サイト

PayPayカードの締め日・引き落とし日はいつですか?

PayPayカードの支払いスケジュールは「毎月末日締め・翌27日払い」です。

例えば1月1日~31日にPayPayカードを使った分の引き落としは、原則として2月27日に行われます。

27日が土日祝日だった場合、引き落としは「次の平日」に持ち越しとなります。

PayPayカードを使って公共料金を支払う場合の還元率は何%ですか?

PayPayカードでは公共料金の支払い時も、通常通り(1.0%または1.5%)の還元率が適用されます。

公共料金の支払い時に還元率を制限しているカード(例・楽天カード)も多いことを考えると、嬉しいメリットに数えても良いでしょう。

クレジットカードを使った公共料金や税金の支払いについては、以下のページで詳しく解説しています。

PayPayカードにキャッシング枠を付けられますか?

PayPayカードにキャッシング枠(=現金借入のための枠)を付けることは可能ですが、追加で審査を受ける必要があります。

キャッシング枠の審査や申し込みについて詳しくは、こちらの公式サイト をご確認ください。

ちなみに金利は年18%(月1.5%くらい)と決して低くはありません。

貸金業法上の制限により、専業主婦を含む無収入の方はキャッシング枠を利用できません。

多くのカードは入会時にキャッシング枠を付帯できますが…。

PayPayカードはその例外となっているようですね。

PayPayカードは家族カードの発行に対応していますか?

はい、対応しています。

PayPayカードで家族カードを発行したい場合には、こちらの公式サイト からお手続きください。

ご家族でPayPayカードを使用できたなら、PayPayステップの条件達成も狙いやすくなりそうです!

PayPayカードのまとめ

- PayPayカードは年会費無料&高還元率なクレジットカード。

しかも条件達成で無料クレカ最高峰の1.5%還元を実現できる! - ファミペイやモバイルSuica等へのチャージでもポイントが還元されるので、これを理由に活用するのも◎

- 貯めたポイントはPayPay(アプリ)で使用できるものの、PayPayへのチャージ自体ではポイントが貯まらないので注意

PayPayで使えるポイントを貯められるとは言え、PayPay(アプリ)自体が劇的にお得になるわけではないという塩梅の「PayPayカード」。

…というより基本還元率は通常のPayPayよりPayPayカードの方が高いので、この機会にPayPayカードの方に乗り換えてみるのも良いでしょう。

その他、「年会費無料で高還元」ということを活かして「ファミペイ」「モバイルSuica」等へのチャージ用カードとして使用するのもおすすめです。

.png)

-1.png)

年会費 | 永年無料 | 基本還元率 | 1.0% ※条件達成で最大1.5% |

国際ブランド | VISA Mastercard JCB |

還元ポイント | PayPayポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が1.5%に

- ソフトバンクの携帯料金支払いで還元率+1.5%

(ワイモバイルは+1.0%) - ファミペイやモバイルSuica等へのチャージでもポイント還元

※ファミペイへチャージできるのはJCBブランドのみ

PayPayへのチャージはポイント還元の対象外

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。