東京メトロをよく利用する方が、ぜひ持っておきたいのが「Tokyo Metro To Me CARD」シリーズ。

PASMOのオートチャージができるだけでなく、東京メトロを利用するほど独自のポイントが貯まるため、地下鉄を利用するほどお得に使えます。

今回はそんな「Tokyo Metro To Me CARD」シリーズの特典や種類を中心に、分かりやすくまとめました。

目次

- 1分で分かる!東京メトロ提携カード(To Me CARD)

- 東京メトロ提携カード(To Me CARD)共通の特典とメリット

- 東京メトロ提携カード(To Me CARD)のデメリットと注意点

- 東京メトロ提携カード(To Me CARD)の種類・比較と選び方

- To Me CARD Prime・ソラチカカードと各ゴールドカードの損益分岐点

- To Me CARDを使ってPASMOのオートチャージを設定する方法

- 実際にTo Me CARDを使っている方の口コミ・評判

- 東京メトロで導入予定の「クレジットカードのタッチ決済」とその還元率について

- 東京メトロで使えるクレジットカードについてのよくある質問と回答

- 【個別回答】記名式PASMOへのオートチャージで乗車ポイントは付与される?

- 東京メトロ提携カード(Tokyo Metro To Me CARD)についてのまとめ

1分で分かる!東京メトロ提携カード(To Me CARD)

東京メトロと各クレジットカード会社が提携して発行する「Tokyo Metro To Me CARD」は、一言で言うと「東京メトロを今よりも便利&お得に利用しやすくなる」カードです。

.png)

To Me CARDには全5種類の券種があるため、その特徴をひとまとめに解説するには少し無理があるのですが…。

東京メトロのオートチャージを利用する機会がある方、つまり「定期券以外で東京メトロを利用する機会が多い方」にとって、メリットが多いカードであることは確かでしょう。

年会費無料のTo Me CARDを選べば、コスト無しでオートチャージを利用できますよ!

東京メトロ提携カード(To Me CARD)共通の特典とメリット

ここからは、全5種類のTo Me CARDに共通する特典やサービスについて、もう少し詳しく解説していきます。

東京メトロを利用するたびに最大40円相当の「メトロポイント」が貯まる

東京メトロ提携クレジットカードである「To Me CARD」を持っている方は、会員サービス「メトロポイントPlus」への入会を条件に、東京メトロを利用するたびに「乗車ポイント」を受け取ることができます(※定期券内の移動を除く)。

| 利用カード | 乗車ポイント |

| To Me CARD一般 (無料) | 2P(平日) 6P(休日) |

| To Me CARD Prime (年2,200円) | 10P(平日) 20P(休日) |

| ソラチカ一般カード (原則年7,700円) | 5P(平日) 15P(休日) |

| To Me CARD ゴールド (年11,000円) ソラチカゴールドカード (年15,400円) | 20P(平日) 40P(休日) |

例えば「To Me CARD Prime」(年2,200円)の利用者が新宿→銀座を移動(210円)した場合、

- 平日であれば10P(約4.7%相当)

- 休日であれば20P(約9.5%相当)

のポイントを受け取れると言えるでしょう。

東京メトロ(定期券内を除く)を利用するだけで多くのポイントを受け取れるのは、東京メトロ提携カードならではの利点です。

「メトロポイントPlus」への登録は、インターネットまたは多機能券売機にて無料で済ませられます。

メトロポイントの使い方・使い道は?

乗車によって貯めた「メトロポイント」は、以下のように使用できます。

- 10ポイント→10円相当としてPASMOにチャージ

- 1,000ポイント→600マイルとしてANAマイルに交換

※ソラチカカードの場合は100ポイント→90マイルで交換可 - 500ポイント→500ポイントとしてnanacoポイントに交換

ANA提携のソラチカカードユーザーであれば「ANAマイル」への交換を、そうでないのなら「PASMOへのチャージ」を選択するのが基本となるでしょう。

メトロポイントの交換は、To Me CARDのインターネットサービス より済ませられます。

その他メトロポイントは、東京メトロの駅に設置してあるコンビニや自販機でPASMOを使った場合にも獲得することができますよ!

定期券の購入なら通常のポイントに加えメトロポイントが還元される(※モバイルPASMOは対象外)

To Me CARDを使ってPASMOの定期券を購入すると、

- クレジットカード会社のポイント

(年会費無料のTo Me Card一般なら0.5%相当) - 1,000円につき5の「メトロポイント」

を二重取りすることができます。

定期券購入時の還元率が劇的に高い…というわけではないものの、東京メトロユーザーにとっては嬉しいサービスと言えるでしょう。

ただしモバイルPASMOの定期券の購入は、メトロポイント還元の対象となりませんのでご注意ください。

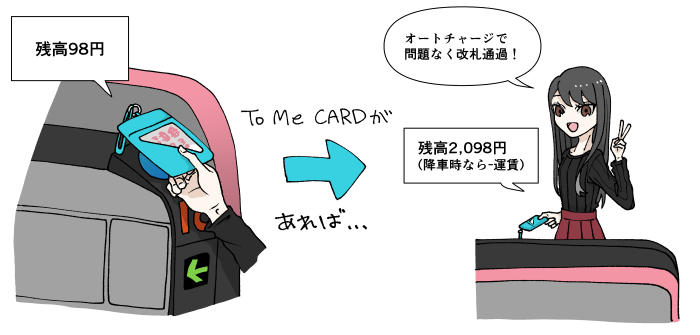

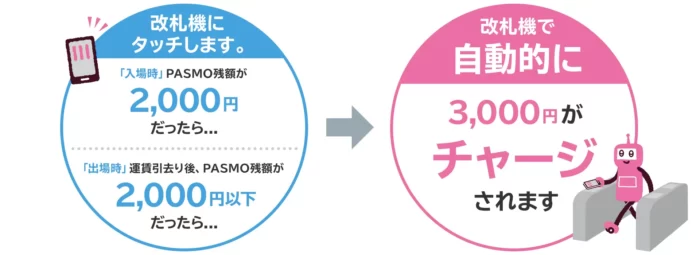

PASMOオートチャージを利用可能、もちろんポイントも貯まる

To Me CARDシリーズにはいずれも「PASMOオートチャージ」の機能が付帯しています。

これにより、PASMOの残高が一定基準(選択可能)を下回った場合に、任意の金額を自動的にクレジットチャージできることでしょう。

オートチャージには単にチャージの手間が掛からなくなる他、

- 現金払いではもらえないポイントが貯まる

- 改札を通過できないことにより、同行者や後ろを歩く人に迷惑をかけることがなくなる

といった利点があります。

→To Me CARDを使ってPASMOのオートチャージを設定する方法

PASMOオートチャージの条件と注意点

PASMOのオートチャージが行われるタイミングは、「PASMOエリア及び首都圏・仙台・新潟・青森・盛岡・秋田の各Suicaエリアでの改札入出場時」です。

そのため、

- PASMO・Suicaエリア外(北海道や関西、九州など)でPASMOを使った場合

- コンビニなどの店舗でPASMOを使った場合

にはオートチャージが適用されませんのでご注意ください。

クレジットカードにPASMO機能そのものを搭載できる場合も

一部のTo Me CARDシリーズは、クレジットカードそのものにPASMOの機能を付帯させることができます。

そのため「クレジットカードとPASMOを1枚にまとめたい」という方は、PASMO付きのカードを選ぶと良いでしょう。

ただしPASMO一体型のTo Me CARDは、別のPASMOカードや「モバイルPASMO」へのオートチャージに対応していないため注意が必要です。

もちろんクレジットカードとPASMOカードを分けて持つことや、「モバイルPASMO」とクレジットカードを併用することも可能ですよ!

東京メトロ提携カード(To Me CARD)のデメリットと注意点

東京メトロユーザーにとってお得な便利なTo Me CARDですが、申込み前に知っておきたい注意点がいくつか存在することも確かです。

ここからはTo Me CARDの利用に伴うデメリットについて、簡単に解説していきます。

ANA提携の「ソラチカカード」を除くと基本還元率は低め

To Me CARDの基本還元率、つまり「地下鉄と関係ないところで使った場合のポイント還元率」は、ANA提携の「ソラチカカード」シリーズを除くと0.5%程度です。

この数字は高還元で知られる「楽天カード」の半分にあたるもので、決して高いとは言えません。

そのため「To Me CARD Prime」をはじめとする標準的なTo Me CARDは基本的にサブカード、つまり「地下鉄関連の決済専用」のカードとして使うのがおすすめです。

一方でソラチカカードシリーズはマイルを航空券へ交換することを前提とする場合、実質2.0%相当~の基本還元率を実現できますよ!

「To Me Card一般」を除くと原則として年会費は有料

To Me CARDシリーズの年会費は、乗車ポイントがかなり少ない「To Me CARD一般」を除くと原則として有料(2,200円~)です。

クレジットカードの年会費の支払いに抵抗を持つ方にとっては、少し申し込みのハードルが高いと言えるかもしれません。

タッチ決済の機能は搭載されていない

現在のところTo Me CARDシリーズに、「JCBのタッチ決済」などの機能は搭載されていません。

タッチ決済とは「カードをかざすだけ」で支払いができる、クレジットカードの機能の1つ。

他系列の「PASMO」「Suica」搭載カードを見てもタッチ決済の機能が付与されていないことから、交通系ICカードとタッチ決済を両立させることは難しいのかもしれません。

ただし発行元によってはApplePayを通し、「JCBのタッチ決済」などを利用できる場合もあるようです。

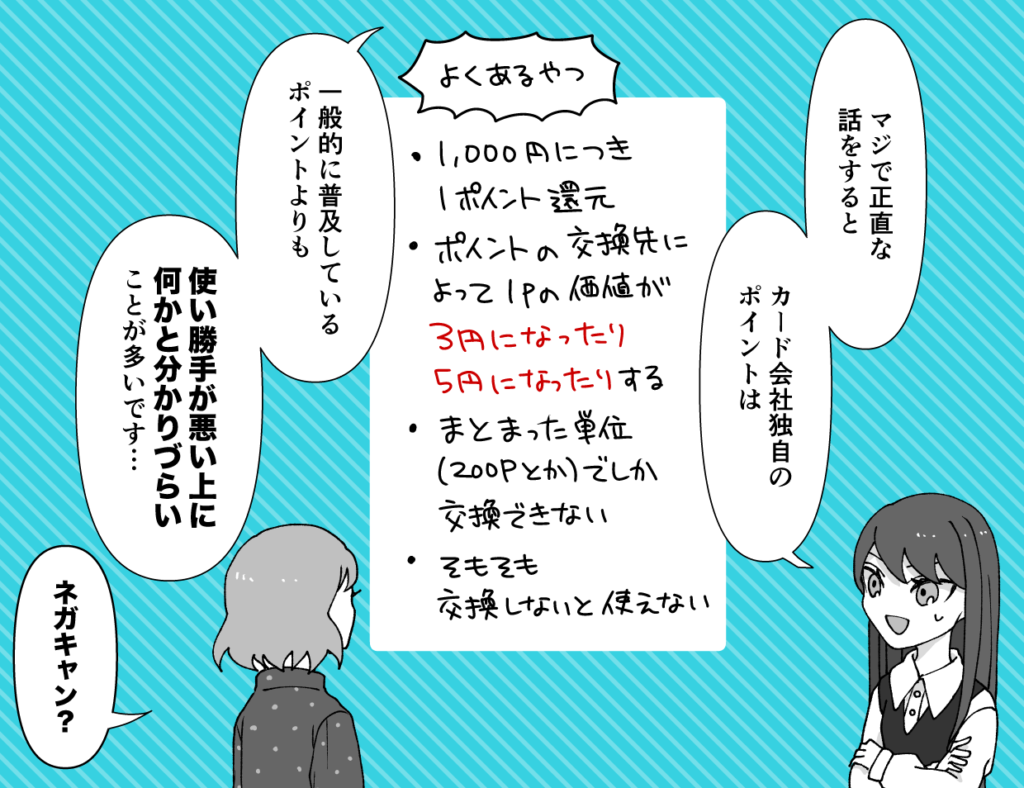

ポイントシステムが分かりづらい場合がある

To Me CARDを利用すると、原則として「発行元に応じたポイント」が貯まります。

(ソラチカカード選択時、かつ自動以降コースを選択した場合を除く)

例:発行元が「株式会社ジェーシービー」である場合、1,000円につき5円前後相当の「Oki Dokiポイント」1ポイントが還元される

ただしカード会社のポイントは、原則として「他社ポイントなどに交換」することによってしか利用できません。

例えばOki Dokiポイントは、「nanacoポイント」や「ANAマイル」に交換することにより、はじめて価値を持ちます。

またポイントの交換レートによっては、実質的な還元率が下がってしまうこともあるでしょう。

このように、ポイントシステムがやや煩雑で分かりづらい点は、To Me CARD(というよりクレジットカード会社独自のポイントが貯まるカード全般)のデメリットと言えます。

東京メトロ提携カード(To Me CARD)の種類・比較と選び方

現在発行されている東京メトロ提携カード(To Me CARD)は全部で5種類です。

ここからは、各To Me CARDの特徴や選び方について見ていきましょう。

※1 1マイル=2円とした場合

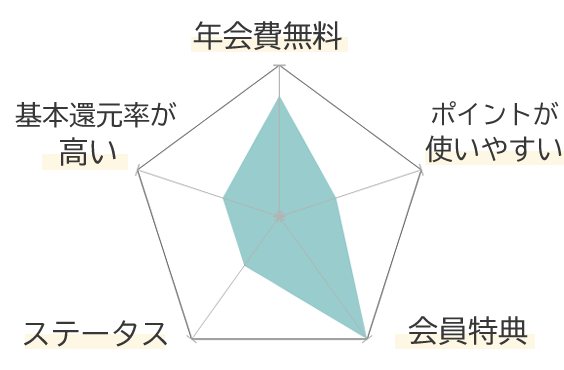

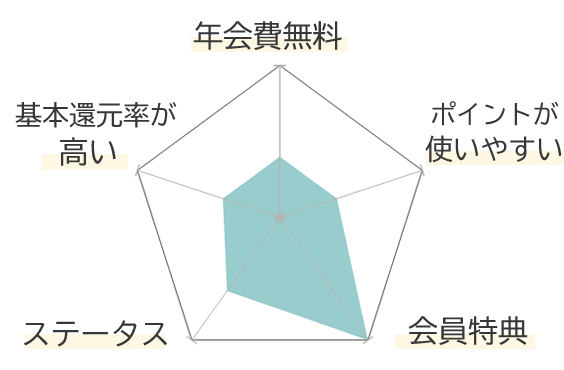

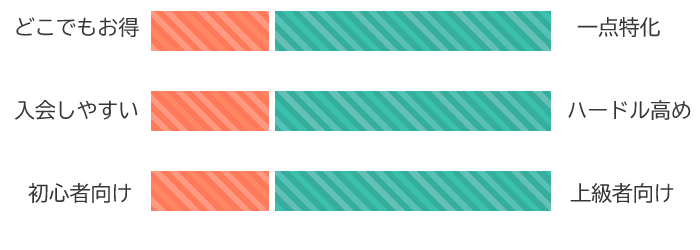

「To Me CARD 一般」は無料でオートチャージを利用したい方向け

「To Me CARD一般」は、完全無料で利用できる唯一の東京メトロ提携カードです。

- 無料でPASMOのオートチャージを利用したい

- 定期券圏外の東京メトロ線を利用することがさほど多くない

という場合の申込先は、このカードで十分でしょう。

ちなみに「To Me CARD一般」にはPASMOの機能を搭載できないため、オートチャージを行うためには別のPASMOカード、もしくは「モバイルPASMO」が必要です。

年会費無料で基本還元率は低め、という特性上、このカードは「チャージ専用のサブカード」として使うのがおすすめです。

|  |

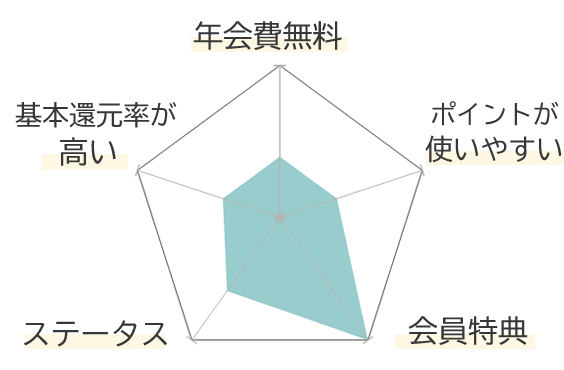

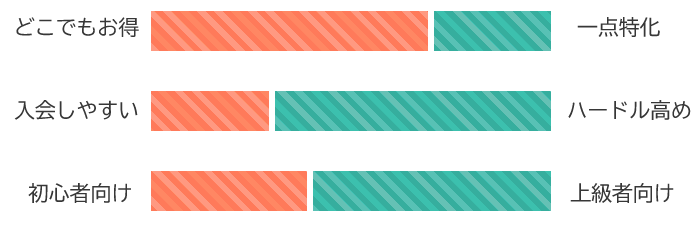

To Me Card Prime (Primeカード)は東京メトロユーザーに広くおすすめできる1枚

To Me CARD Prime(Primeカード)は、

- 平日なら10ポイント/1乗車

- 休日なら20ポイント/1乗車

が還元される、東京メトロのヘビーユーザーにおすすめのスタンダードカードです。

- 東京メトロ(定期券内を除く)を利用する機会が多い

- クレジットカードとPASMOを1枚にしたい

(※PASMOなしカードも選択可)

という方は、このカードを選択するのが良いでしょう。

PASMO付きカードを選ぶと、「モバイルPASMO」へのオートチャージが不可となります。

モバイルPASMOユーザーは、PASMO機能が付かないカードを選択しましょう。

年会費 | 2,200円 ※年50万円以上の決済で翌年無料 | 基本還元率 | 0.5%相当 |

国際ブランド | VISA Mastercard |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(Visa、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

- 【11月30日まで】新規入会で最大10,000メトロポイントプレゼント

- 年間利用額に応じたボーナスポイントプレゼント

(最大1,000ポイント/年100万円利用時) - PASMO機能付きカード(定期券機能を含む)も選択可能

- PASMOオートチャージ機能

- 東京メトロの利用で「メトロポイント」が貯まる

(平日10ポイント、休日20ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに1ポイント還元) - カード会社のポイントモールを通したショッピングでポイントアップ

(Oki Dokiランド /JCBまたはPOINT名人.com /三菱UFJニコス)

|  |

年会費の元を取るには年間どれくらい東京メトロを利用するべき?

To Me CARD Prime(Primeカード)の年会費は、原則として2,200円です。

1年間で2,200円相当の乗車ポイントを受け取るためには、

- 平日のみであれば220回(110往復)

- 休日のみであれば110回(55往復)

の利用が必要と言えるでしょう。

さほどまで東京メトロを利用することはない、という場合には、年会費無料の「To Me CARD一般」を選んだ方が良さそうですね。

JCBと三菱UFJニコス(VISA・Mastercard)はどちらがおすすめ?

To Me CARD Primeへ申し込む際には、

- 株式会社ジェーシービー(JCB)

- 三菱UFJニコス株式会社(VISAまたはMastercard)

といった、発行元と国際ブランドを選択できます。

どちらを選んでも東京メトロ関連のサービスに違いはないものの、

- 基本的には「既存のクレジットカードとは別ブランドのカード」

(現在VISAカードをお持ちなら、JCBまたはMastercardを選ぶなど) - 海外でクレジットカードを利用したいなら、海外での普及率が高いVISAまたはMastercard

を選ぶのが無難と言えます。

JCBで貯まる「Oki Dokiポイント 」と、ニコスで貯まる「わいわいプレゼント 」の交換先や交換レートを見て申込先を決めるのもいいですね!

| VISA | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・タッチ決済の加盟店数が多い ・日本トップシェア(参考元:イプソス株式会社) |

| Mastercard | ・国内外で加盟店数が多く(約1億店※)、使いやすい ・「コストコ」で使える唯一の国際ブランド ・国内のタッチ決済の加盟店が少ないので注意 |

| JCB | ・タッチ決済の加盟店数が多い ・日本発祥のブランドなので海外の加盟店数が少ない 全世界での加盟店数はVISAの半分未満※ |

※参考元:Mastercard公式サイト

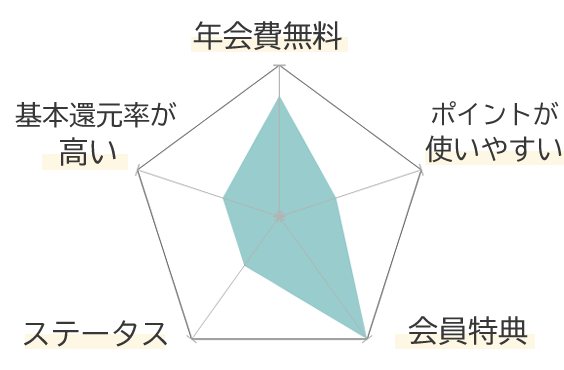

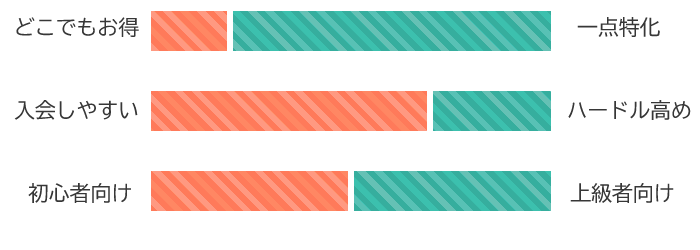

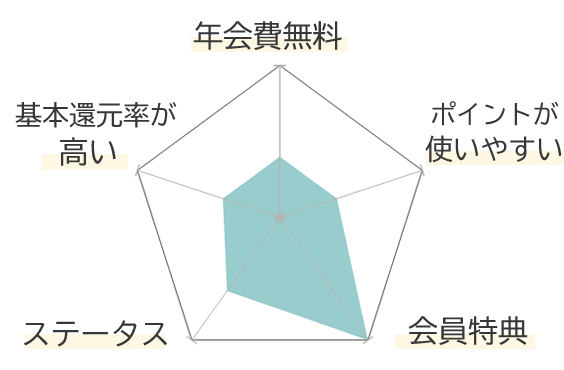

To Me CARD ゴールドなら乗車でもらえる「メトロポイント」が大幅増

To Me CARD ゴールドは、To Me CARD Primeの上位グレードにあたるカードです。

- 東京メトロを利用してもらえる「乗車ポイント」が2倍になる

- 年100万円決済時、5,000円相当のメトロポイントプレゼント

(UCカード/株式会社クレディセゾン限定) - 空港ラウンジサービス

といった点に魅力を感じるなら、選択肢に加えるのも良いでしょう。

ただし11,000円の年会費を、乗車ポイントのみでペイすることはあまり現実的ではありません。

基本的には乗車ポイントの倍増以外のゴールド限定特典に、魅力を感じる方向けのカードと言えます。

→To Me CARD Prime・ソラチカカードと各ゴールドカードの損益分岐点

年会費 | 11,000円 | 基本還元率 | 0.6%相当(ニコス) 0.5%相当(他社) |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(Visa、Mastercard) 株式会社クレディセゾン(Visa、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

※三菱UFJニコス発行を除く

- 新規入会で1,000メトロポイントプレゼント

- 東京メトロの利用で「メトロポイント」が貯まる

(平日20ポイント、休日40ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに2ポイント還元) - 年100万円決済時、5,000円相当のメトロポイントプレゼント

(UCカード/株式会社クレディセゾン限定) - 航空機遅延補償を含む最大1億円の付帯保険

(JCB限定/他社は最大5000万円、航空機遅延補償なし) - 全国7万ヶ所以上の施設で使える優待サービス(JCB限定)

- 国内空港ラウンジサービス

- PASMO機能付きカード(定期券機能を含む)も選択可能

- PASMOオートチャージ機能

- カード会社のポイントモールを通したショッピングでポイントアップ

:ゴールド限定特典

|  |

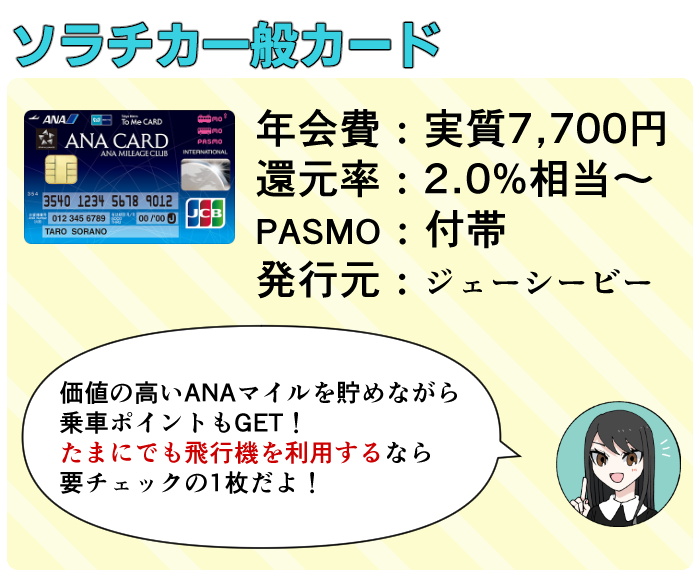

ソラチカ一般カード(ANA To Me CARD PASMO JCB)はANAマイルを貯めたい方に

ソラチカカードは現在、新規申し込みを中止しています。

【再加筆】→再開しました!(一般カードのみ)

ANA To Me CARD PASMO JCB、通称「ソラチカ(一般)カード」とは、東京メトロに加えANAと提携を結んだクレジットカードです。

このカードの基本年会費は2,200円ですが、5,500円の追加年会費を支払い「10マイルコース」に加入したなら、1,000円につき実質10マイルの受け取りが可能となります(マイル還元率1.0%)。

そしてANAのマイルは航空券への交換を前提とした場合、1マイルあたり2円相当以上の価値を持つことが珍しくありません。

実質還元率が2.0%~相当となるのは、航空会社提携クレジットカードならではの利点と言えるでしょう。

実際のANAマイルの価値の計算例

2024年5月9日と同月12日の「羽田⇔福岡」便を、「大人一人・普通席・スーパーバリュー料金(45日前までの予約)」の条件で取得する場合、

- 通常の決済であれば合計41,920円~

- ANAマイルとの交換であれば15,000マイル~

つまりこの場合、15,000マイルは41,920円の価値を持っており、1マイル当たりの価値は2.79円相当となる。

さらにソラチカ一般カードでは、東京メトロ(定期券内を除く)を利用するたびに

- 平日なら5ポイント/1乗車

- 休日なら15ポイント/1乗車

の「メトロポイント」が還元される上、貯まったポイントを100ポイント→90マイルという好レートで交換可能です。

このことからソラチカカードは、効率よく「ANAのマイル」を貯めたい東京メトロユーザーにおすすめの1枚と言えるでしょう。

その他のTo Me CARDと違い、ソラチカカードシリーズは「日常の決済に積極的に利用する、メインカード」として使うのがおすすめです。

年会費 | 2,200円 (初年度無料) | 基本還元率 | 2.0%前後~ ※10マイルコース加入、かつマイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | ANAマイル (Oki Dokiポイント経由) |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 18歳以上(高校生を除く) |

- 「10マイルコース(年5,500円)」に別途加入することでマイル還元率が0.5%→1.0%になる

(※1年間マイル移行が行われなかった場合は追加年会費の請求無し)

- 【2024年9月30日まで】新規入会で最大50,000マイルがもらえる

- PASMO機能付き(定期券機能を含む)

- PASMOオートチャージ機能

- 東京メトロの利用で「メトロポイント」が貯まる

(平日5ポイント、休日15ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに1ポイント還元) - 入会またはカードの継続で1,000マイルプレゼント

- ANAのフライトマイル+10%

- セブン-イレブン、スターバックスなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

|  |

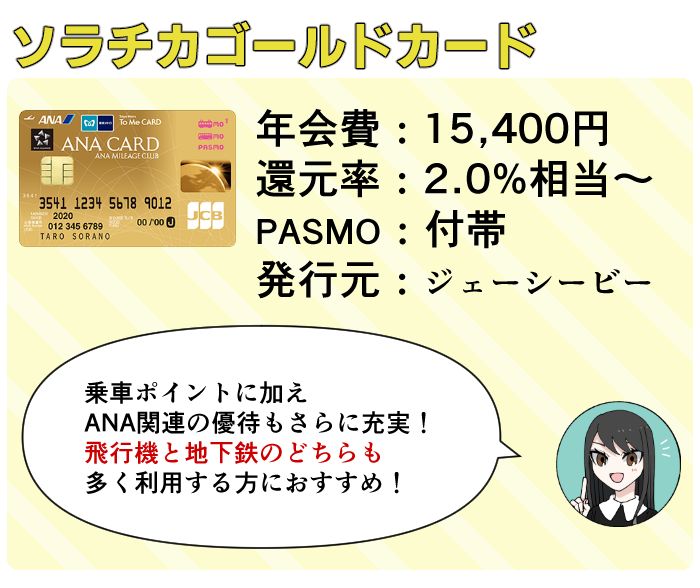

ソラチカゴールドカードは東京メトロ優待に加えANAの特典も強化

ソラチカゴールドカードは現在、新規申し込みを中止しています。

ソラチカゴールドカードは、名前通りソラチカ一般カードの上位に当たるカードです。

このカードは、追加の年会費を支払うことなくマイル還元率1.0%(実質還元率2.0%~)を実現できます。

さらにANAの利用機会が多いのであれば、

- フライトマイルの積算率アップ(10%→25%)

- 国内空港ラウンジサービス

といった点も嬉しいサービスと言えるでしょう。

また東京メトロに関して言えば、To Me CARD ゴールドと同じく最大40ポイントの乗車ポイントを受け取ることが可能です。

航空会社提携のゴールドカードは、ステータス性も高いですね。

年会費 | 15,400円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | ANAマイル (Oki Dokiポイント経由) |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 東京メトロの利用で「メトロポイント」が貯まる

(平日20ポイント、休日40ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに2ポイント還元) - 【2024年9月末まで】新規入会で最大94,000マイル相当プレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 航空機遅延補償を含む最大1億円の付帯保険

- 国内外20万以上のお店やサービスで優待(クラブオフ)

- 海外空港ラウンジサービス(入室料35US$) 他

:ゴールド限定特典

|  |

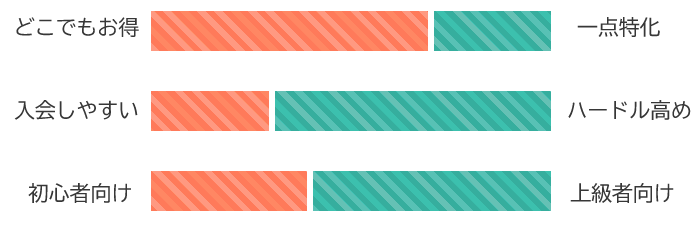

To Me CARD Prime・ソラチカカードと各ゴールドカードの損益分岐点

「東京メトロをそれなりに利用するが、一般カードとゴールドカードのどちらを選んだ方がいいのかわからない」という方は少なくないでしょう。

そこでここからは、「Primeカード」シリーズと「ソラチカカード」シリーズそれぞれの損益分岐点、つまり「ゴールドカードを選んだ方がいい人の条件」を計算していきます。

To Me CARD PrimeとTo Me CARD ゴールドの損益分岐点

To Me Card Prime(Primeカード)は、

- 原則として年会費2,200円

- 東京メトロに1回乗車するたび10ポイント(休日なら20ポイント)がもらえる

という特徴を持つクレジットカードです。

これに対し、上位グレードにあたる「To Me CARD ゴールド」は年会費が11,000円と高額になる代わり、乗車ポイントが2倍となります。

以上の内容から損益分岐点にあたる「年間獲得メトロポイント」をXとすると、

- X≧X×0.5+(11,000-2,200)

これを解いてX=17,600、つまり

- 平日のみ東京メトロを利用するなら年間880回

- 休日のみ東京メトロを利用するなら年間440回

の乗車達成を条件に、ゴールドカードの方が確実にお得と言えるでしょう。

とは言えそれだけメトロを利用する方であれば定期券を持っていそうですし、条件達成はあまり現実的ではないかもしれませんね…。

損益分岐点に届くほど東京メトロを利用しない、という大多数の方に関して言えば、

- 空港ラウンジサービスなど、その他のゴールド限定特典に魅力を感じるか

- 年間決済額が100万円を超えるか(UCカードの場合のみ)

といった点が、グレード選びの決め手となりそうです。

「To Me CARD ゴールド」の詳細を見る

年会費 | 11,000円 | 基本還元率 | 0.6%相当(ニコス) 0.5%相当(他社) |

国際ブランド | VISA Mastercard JCB |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社ジェーシービー(JCB) 三菱UFJニコス株式会社(Visa、Mastercard) 株式会社クレディセゾン(Visa、Mastercard) |

申込条件 | 18歳以上(高校生を除く) |

※三菱UFJニコス発行を除く

- 新規入会で1,000メトロポイントプレゼント

- 東京メトロの利用で「メトロポイント」が貯まる

(平日20ポイント、休日40ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに2ポイント還元) - 年100万円決済時、5,000円相当のメトロポイントプレゼント

(UCカード/株式会社クレディセゾン限定) - 航空機遅延補償を含む最大1億円の付帯保険

(JCB限定/他社は最大5000万円、航空機遅延補償なし) - 全国7万ヶ所以上の施設で使える優待サービス(JCB限定)

- 国内空港ラウンジサービス

- PASMO機能付きカード(定期券機能を含む)も選択可能

- PASMOオートチャージ機能

- カード会社のポイントモールを通したショッピングでポイントアップ

:ゴールド限定特典

|  |

ソラチカ一般カードとソラチカゴールドカードの損益分岐点

「ソラチカカード」のグレード間の相違点を、簡単に比較すると以下のようになります。

| 一般 | ゴールド | |

| 年会費 | 7,700円 ※10マイルコース加入時 | 15,400円 |

| 乗車ポイント | 平日5ポイント、休日15ポイント | 平日20ポイント、休日40ポイント |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル |

| フライトマイル | +10% | +25% |

ここでは「乗車ポイント」「ボーナスマイル」のそれぞれを基準とした、損益分岐点を計算してみましょう。

乗車ポイントを基準として計算した場合

東京メトロを平日にのみ利用すると仮定すると、損益分岐点にあたる「年間獲得乗車ポイント」Xは、

- X≧X×1/3+(15,400-7,700)

と表すことができます。

これを解いて、X=11,550、つまり1年間において乗車ポイントを11,500ポイント貯められる方=平日に年間578回以上東京メトロを利用する方であれば、ゴールドカードの方が確実にお得だと言えるでしょう。

To Me CARDの例と同じく、「乗車ポイント」のみで年会費の差を覆すことは難しそうです。

ボーナスマイル・フライトマイルを基準として計算した場合

ボーナスマイルとフライトマイルの差異を基準として計算を行う場合、損益分岐点にあたる「年間獲得フライトマイル(ANAカードによる優遇を想定しない)」Xは、

- X×1.25+2,000≧X×1.1+1,000+(15,400-7,700)×0.5

と表すことができます(1マイル=2円相当と見積もった場合)。

これを解いてX=19,000、つまり年間19,000のフライトマイルを獲得できる方であれば、ゴールドグレードの「ソラチカカード」を選んだ方がお得と言えるでしょう。

ちなみにANAの場合、東京→福岡への移動で獲得できる基準フライトマイルは、最大でも567です。

(=同じ条件で19,000のマイルを手に入れるには約34回の移動が必要)

ただし「メトロポイント」の差とフライトマイルの差の両方を加味すれば、ゴールドカードの方がお得に使えるという方も少なくはないでしょう。

参考:ANA公式サイト「マイレージチャート(国内線フライトマイル)」

「ソラチカゴールドカード」の詳細を見る

年会費 | 15,400円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | ANAマイル (Oki Dokiポイント経由) |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 東京メトロの利用で「メトロポイント」が貯まる

(平日20ポイント、休日40ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに2ポイント還元) - 【2024年9月末まで】新規入会で最大94,000マイル相当プレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 航空機遅延補償を含む最大1億円の付帯保険

- 国内外20万以上のお店やサービスで優待(クラブオフ)

- 海外空港ラウンジサービス(入室料35US$) 他

:ゴールド限定特典

|  |

To Me CARDを使ってPASMOのオートチャージを設定する方法

画像引用元:PASMO公式サイト

ここからは参考情報として、To Me CARDを使いPASMOのオートチャージ設定を済ませる方法について解説していきます。

クレジットカードとは別のPASMOカードにオートチャージを行う場合

クレジットカードとは別の「記名PASMO」にオートチャージ設定を済ませる流れは以下の通りです。

| 東京メトロの各駅、またはインターネット上で「PASMOオートチャージサービス入会申込書」を受け取り記入する |

| 「PASMOオートチャージサービス入会申込書」に記載してある宛先(株式会社パスモ)まで申込書を送る |

| 「ご案内はがき」を受け取る(約3週間後) |

| 「ご案内はがき」とチャージ対象としたい記名PASMOを持って、東京メトロの駅窓口に向かう |

| 駅員さんに設定を済ませてもらい、手続き完了 |

Suicaの場合とは異なり、PASMOの「別カードへオートチャージを行う」手続きはやや面倒かつ時間が掛かると言わざるを得ません。

郵送での手続きなどを煩わしく思うのであれば、

- PASMO機能が搭載されたカード

- モバイルPASMO

を利用するのが良いでしょう。

オートチャージの対象となるのは、利用者の氏名が記載してある「記名PASMO」のみです。

そして現在は世界的な半導体不足の影響を受け、一時的に記名PASMOの発行が中断されています。

現在記名PASMOをお持ちでない場合には、モバイルPASMOなどのサービスをご利用ください。

クレジットカードに搭載されたPASMOにオートチャージを行う場合

PASMO機能付きのTo Me CARD(ソラチカカードを含む)は、発行時点でオートチャージが適用されています。

PASMOオートチャージの初期設定は、「残額が2,000円以下のとき、3,000円チャージ」という内容です。

各数値を変更したい場合やオートチャージを解除したい場合には、東京メトロの各駅に設定されている多機能券売機をご利用ください。

▲東京メトロ公式サイトより、多機能券売機のイメージ。

オートチャージの設定変更は「その他」メニューから進められます。

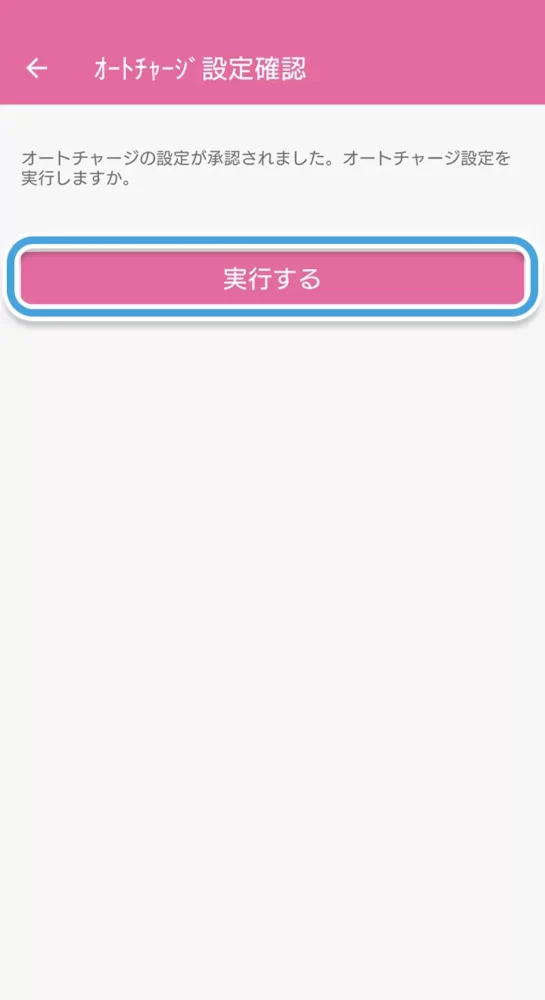

モバイルPASMOにオートチャージを行う場合

「モバイルPASMO」(スマートフォン内のPASMO)にオートチャージ設定を済ませる方法は以下の通りです。

| 「モバイルPASMO」アプリをインストールし、アプリ内にPASMOカードを作る |

| 「定期券購入・PASMO管理」メニューより「オートチャージ設定」を選択 |

| 利用規約への同意やオートチャージに使うTo Me CARD情報の入力などを済ませる |

| パスモ側の審査・手続きを待つ(3週間程度) |

| パスモから届くメールを確認、「オートチャージ設定」の完了を確認する |

モバイルPASMOを利用する場合にも3週間ほどの待ち時間が掛かりますが、手続きがスマートフォン上で完結することから、比較的手軽だと言えるでしょう。

ちなみにオートチャージに関する金額などの設定変更も、モバイルPASMO内のアプリで済ませられます。

実際にTo Me CARDを使っている方の口コミ・評判

実際にTo Me CARDを利用している方や申し込みを検討している方は、このカードについてどのような印象を抱いているのでしょうか。

実際にSNS上から、生の声をピックアップしてみました。

PASMOオートチャージとメトロポイント貯めたいからTo Me CARDは発行するつもり

— あず (@yr_6001_as) May 19, 2023

京成カードは悩んでる

JR 乗る時はビックカメラSuica。

— 甲羅から亀吸い出し女 (@Mee_Moo_Maa) January 8, 2023

メトロに乗る時はメトロのToMeCard(PASMO)でメトポも二重取り出来るので、使い分けを徹底。

定期なし+移動が多いってのもあるけど、半年で1万円以上ポイント還元されるのありがたい。

今日メトロポイントを12000円分還元✨

助かる~‼️#TwitFi

今は下火なソラチカカード、持っててよかったなぁって思うのは期限切れそうなマイルをメトロポイント戻しできるのはマジでありがたい。また還元率90%でマイルに変えられるし。

— ウーファードゥンドゥン丸 (@kojirase_men) March 30, 2023

やはりTo Me CARDの特徴は、東京メトロを利用してもらえる「メトロポイント」にあります。

PASMOオートチャージの機能も相まって、東京メトロを利用している方にとってはメリットが多いカードだと言えるでしょう。

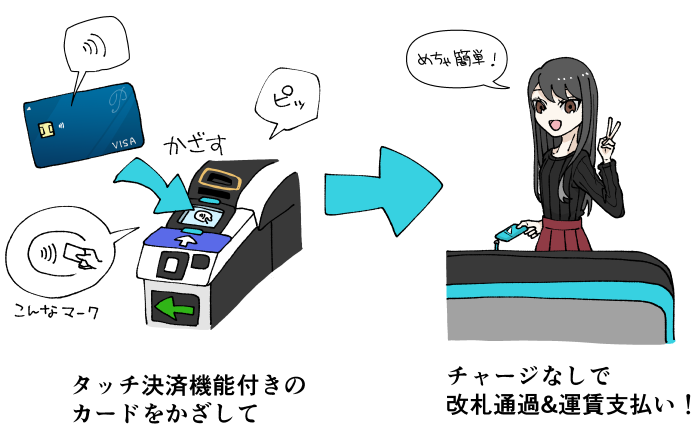

東京メトロで導入予定の「クレジットカードのタッチ決済」とその還元率について

東京メトロは2024年を目途に、「クレジットカードのタッチ決済」に対応した新型改札を導入する予定です。

関わっている会社や、別の地方の導入例を見るに、使えるようになるのは

- VISA

- JCB

- American Express

- Diners Club

といった、Mastercardを除く主要国際ブランドの「タッチ決済」でしょう。

「タッチ決済」を使った改札の通過には、

- 後払いのため、チャージの手間が掛からない

- 通常のお買い物と同様にポイントが貯まる

(高還元カードなら1.0%程度)

という利点があります。

ただし「To Me CARD Prime」のように10ポイント単位での還元を受けたり、定期券機能を搭載したりすることはできません。

そのため「タッチ決済」の導入が始まったとしても、東京メトロヘビーユーザーに対する「To Me CARD」シリーズの優位性が損なわれることはないでしょう。

| クレジットカードのタッチ決済 (楽天カードの場合) | 1.0% (2円相当) |

| To Me Card一般 | 1.0% (2円相当/平日) 約2.8% (6円相当/休日) |

| To Me Card Prime | 約4.7% (10円相当/平日) 約9.5% (20円相当/休日) |

| To Me CARD ゴールド ソラチカゴールドカード | 約9.5% (20円相当/平日) 約19.0% (40円相当/休日) |

東京メトロを多く利用する方は、新型改札が導入された後もTo Me CARDを使って問題なし…ということですね!

参考元:東京メトロ公式サイト

「クレジットカードのタッチ決済等を活用した乗車サービスの実証実験を 2024 年度中に開始します」

東京メトロで使えるクレジットカードについてのよくある質問と回答

ここからは、To Me CARDや東京メトロに関するよくある質問にお答えしていきます。

To Me CARDに搭載されているPASMOに、定期券を搭載できますか?

はい、搭載可能です。

ただし西武鉄道・東武鉄道との特殊連絡定期券(2区間定期券)は例外的に、クレジットカードに搭載することができません。

To Me CARDはモバイルPASMOへのオートチャージに対応していますか?

PASMO機能が搭載されたTo Me CARDでなければ可能です。

PASMOが搭載されたカードには「ソラチカカード」も含まれますのでご注意ください。

PASMO一体型のカードであっても、モバイルPASMOのアプリを使った都度チャージであれば可能です。

To Me CARD PASMO(一体型)は、他の記名PASMOやApple PayのPASMO・モバイルPASMO(Android)との組み合わせでのPASMOオートチャージサービスはご利用できません。

引用元:東京メトロ公式サイト

東京メトロの切符を、通常のクレジットカードを使って購入できますか?

残念ながら、東京メトロの券売機がクレジットカード決済を受け付けているのは「定期券の購入」のみです。

通常の切符を、クレジットカードを使って購入することはできません。

PASMOのオートチャージは、家族カードの会員であっても利用できますか?

PASMO一体型のカード(ソラチカカードを含む)であれば、家族会員であってもオートチャージ機能がはじめから備わっています。

その他のカードの家族会員がオートチャージ機能を利用したい場合には、発行元カード会社への問い合わせが必要です。

JALマイルを貯められるTo Me CARDはありませんか?

残念ながらTo Me CARDと提携を結んでいる航空会社はANA(全日航)のみです。

ただし東京メトロでの優待を諦められるなら、

- 東急カード提携のJALカード(PASMOオートチャージ対応)

- 小田急提携のJALカード(PASMOオートチャージ対応)

- JALカードSuica(Suicaオートチャージ対応)

といったカードを選択できます。

ポイントがお得に貯まるらしい「ソラチカルート」とは何ですか?

ソラチカルートとは各ポイントサイトを用いて「LINEポイント」を獲得、それを「メトロポイント」を経由して「ANAマイル」に交換するルート(道筋)を指します。

メトロポイントからANAマイルは100ポイント→90マイルという破格の高レートであるため、LINEポイントを獲得する機会が多い方にとっては優れた方法でした。

(ちなみに一般的なポイントからANAマイルへの交換レートは2:1程度)

ただしLINEポイントからメトロポイントへのポイント交換は2019年に受付を終了しており、当時騒がれた「ソラチカルート」はすでに利用不可となっています。

ですが100メトロポイント→90マイルという高レートでポイントを交換できるという「ソラチカカード」の利点は、今も据え置きですよ!

「休日メトロ放題」とはどんなサービスですか?

「休日メトロ放題」とは2023年11月開始の、「月額利用料2,000円を支払うと、土日祝日に利用した東京メトロの代金が、全額ポイントとして帰ってくる」サービスです。

ポイントが帰ってくるのは「翌月の11日」となるため少々のタイムラグはあるものの、それさえ気に留めなければ実質月2,000円で、土日祝日の東京メトロが乗り放題となるサービスと考えても良いでしょう。

「休日メトロ放題」は2023年11月より、メトポ会員サイトから申し込み可能となります。

ただし「休日メトロ放題」中は、To Me CARDを使っても乗車ポイントが還元されません。

そのためこのサービスは、To Me CARDユーザーとはやや相性が悪いかもしれませんね。

参考元:東京メトロ公式PDF

To Me CARD以外のクレジットカードを使い、PASMOにオートチャージを行うことはできますか?

はい、PASMOのオートチャージに対応しているクレジットカードは、

など複数存在します。

ただし所定の鉄道会社と提携を結んでいない、一般的なクレジットカードを使って「PASMO」のオートチャージを実施することはできません。

【個別回答】記名式PASMOへのオートチャージで乗車ポイントは付与される?

当サイトのメールフォームに、もも様から以下の質問が届きましたので回答いたします!

To me card プライムで記名式PASMOにオートチャージしています。

この場合でも、乗車ポイントは、付与されますか?

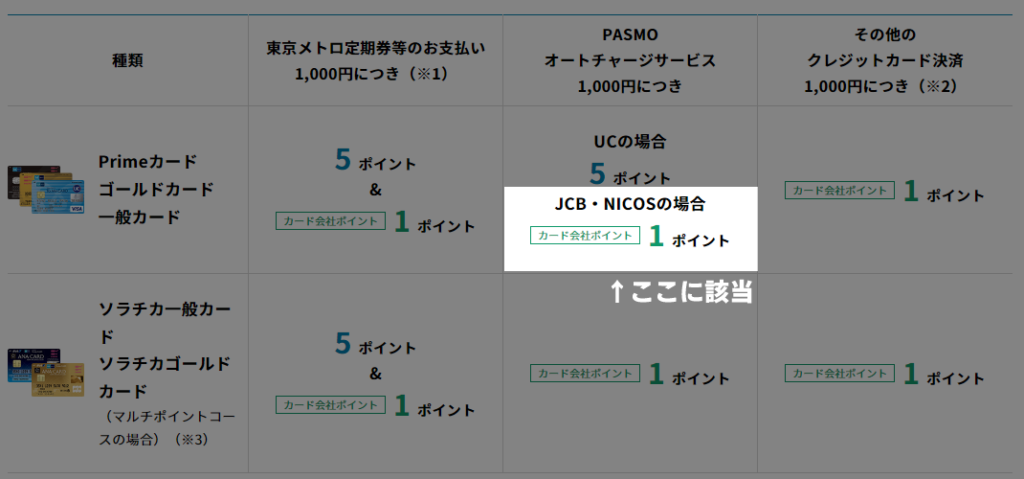

結論から言うとTo Me CARD Primeでオートチャージを行う場合、「カード会社からのポイント(0.5%相当)は還元されるが、乗車ポイントは還元されない」ようですね。

引用元:To Me Card公式サイト

To Me CARD Primeの発行元はJCBまたはNICOS(三菱UFJニコス)ですので、オートチャージ時に還元されるのは上記の通り「カード会社ポイント」のみとなります。

UCカード(一般カード)の存在もあってやや紛らわしいですが、定期券の箇所と異なり「&」の記載がないことからも、乗車ポイントが適用されないことが分かります。

ただしもちろん、チャージした残高を使って東京メトロを利用したなら、都度10円相当または20円相当の「乗車ポイント」を受け取ることができますよ。

(定期券内の移動を除く、かつ「メトロポイントPlus 」への登録が完了している場合に限る)

以上、回答になっておりますでしょうか?追加の質問など御座いましたら、何なりとお申し付けください。

「オトクレカ」はこういった個別質問を大歓迎しています!

メールフォームからでもコメント欄からでも、お気軽にお問い合わせください。もも様もありがとうございました!

東京メトロ提携カード(Tokyo Metro To Me CARD)についてのまとめ

東京メトロ提携「To Me CARD」シリーズは、東京メトロを利用する機会が多い方ほどお得なクレジットカードです。

それぞれのカードのスペックや損益分岐点、ANAのマイルを利用する機会が多いかどうかなどをポイントに、あなたに合った1枚を選んでみてください。

|  |

特集してほしいクレジットカードやお店などがあれば、以下のフォームに遠慮なくご入力ください!

既存記事については、こちらの「オトクレカの全記事一覧 」からご確認いただけます。

今回紹介したカードはもちろん、それ以外のカードについてもあなたの口コミを募集しています。コメントに抵抗があっても安心の非公開仕様!

お暇があれば、情報をご提供いただけますと幸いです。

(※頂いた情報はサイト内で紹介する可能性があります)

最新の情報については各公式サイト情報をご確認ください。

コメント欄やメールフォーム等よりお気軽にお声がけください。