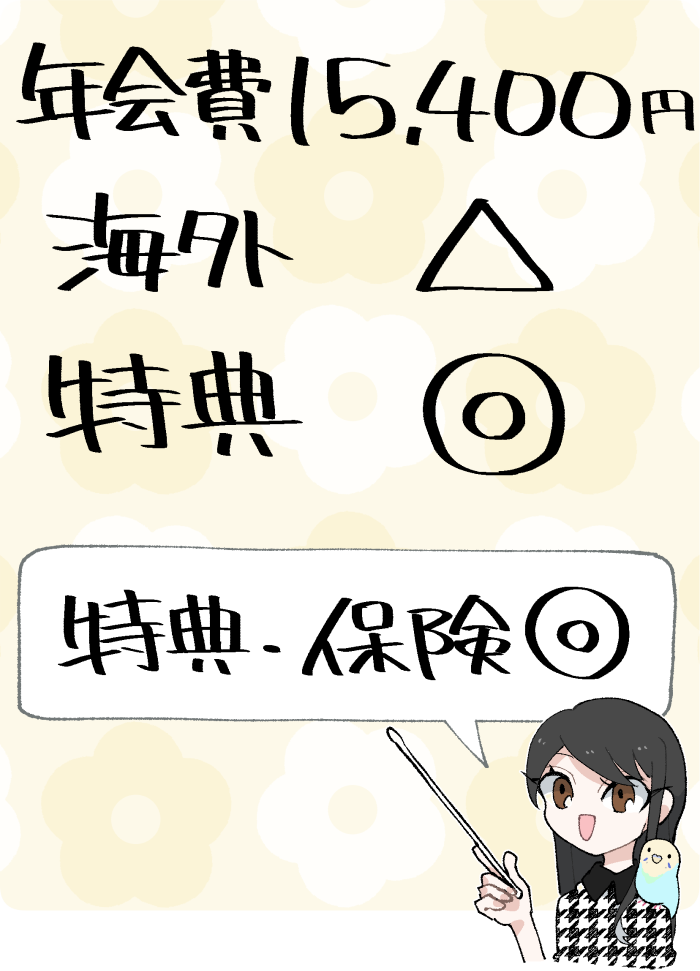

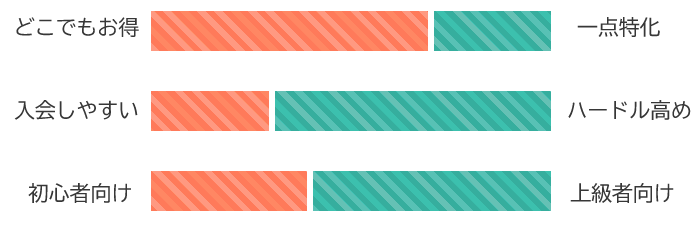

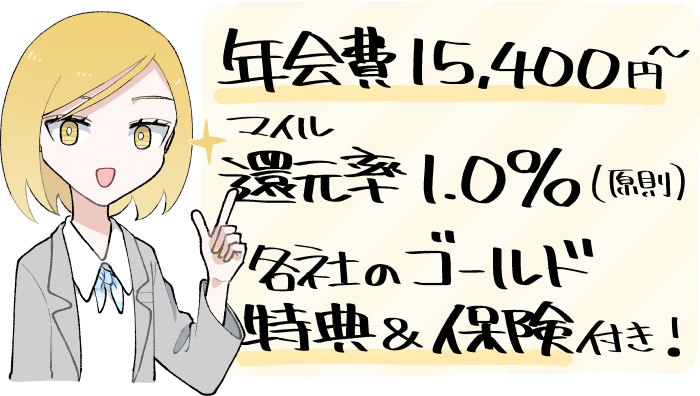

マイル還元率はもちろん、付帯保険や周辺サービスも充実した「ANAのゴールドカード」。

最低でも15,400円の年会費を要するこれらのカードですが、ANA等の利用状況によっては、コスト以上の働きを見せてくれます。

今回はそんなANAのゴールドカードの特典や注意点、全6種のカードの選び方などについて、できるだけ分かりやすくまとめました。

目次

- 1分で分かる!ANAのゴールドカード(ワイドゴールドカード)

- ANAのゴールドカードの特典とメリット

- ANAのゴールドカードのデメリットと注意点

- ANA一般カードとゴールドカードの損益分岐点

- 全7種!ANAのゴールドカードの種類や比較とその選び方

- ANAのゴールドカードと他グレード(一般・ワイド・プレミアム)の比較

- ANAのゴールドカード(ワイドゴールドカード)の審査と必要な年収の目安

- ANAのゴールドカード(ワイドゴールドカード)の口コミと評判

- ANAのゴールドカードとSFC(スーパーフライヤーズカード)について

- ANAのゴールドカード(ワイドゴールドカード)に関するよくある質問と回答

- ANAのゴールドカード(ワイドゴールドカード)のまとめ

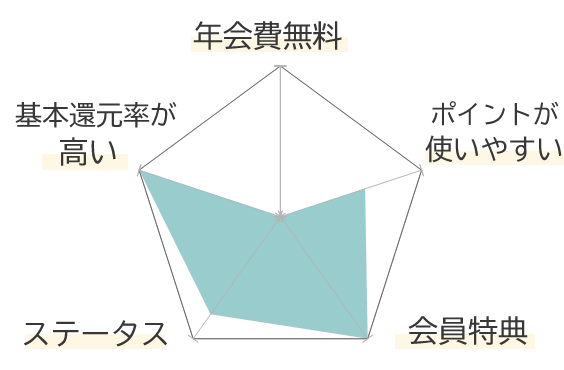

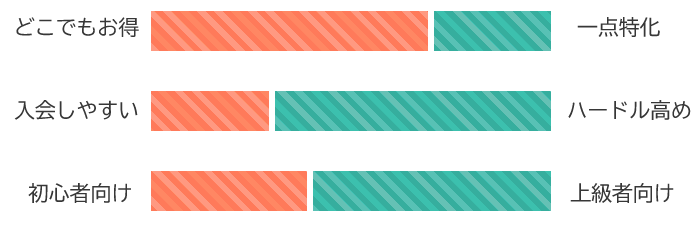

1分で分かる!ANAのゴールドカード(ワイドゴールドカード)

ANAのゴールドカードとは、一言で言うと「特典や保険が強化されたANAカード」です。

利点はやはり、マイル還元率の高さに加え、ゴールドカードならではの保険や特典が追加されること。

一方でマイル還元率は一般カード(実質年会費7,700円~)から変わらないので、単にコスパ良くマイルを貯めたいのなら、申込先は一般カードで十分かもしれません。

要するにゴールドカードは、マイルの貯まりやすさに「+α」を求める方向け、ということですね。

ANAのゴールドカードの特典とメリット

ここからはANAのゴールドカードの具体的なメリットについて、もう少し詳しく解説していきます。

マイル還元率は無条件で1.0%(実質還元率2.0%~)

ANAのゴールドカードのマイル還元率は、無条件で1.0%相当。

一般カードと違い、マイル還元率を引き上げるために追加料金を支払う必要もありません。

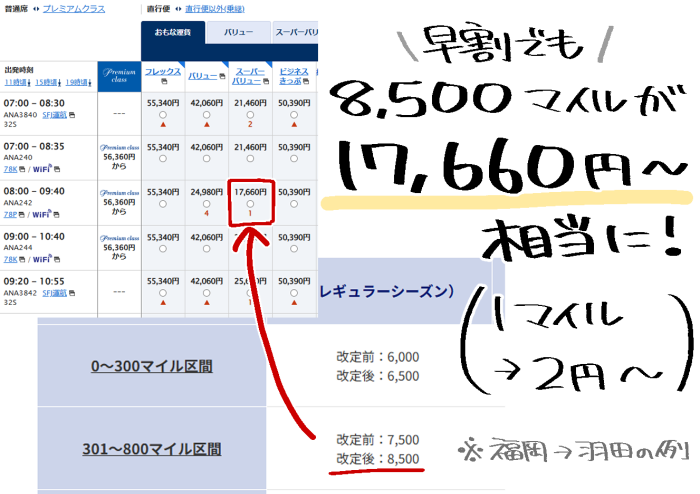

そしてANAマイルは航空券の交換を前提とするとき、1マイルあたり2円以上の価値を有することが多々あります。

利用する便やシーズンにもよりますが、貯めたマイルを航空券との交換に利用するなら、簡単に実質還元率2.0%~相当を狙えます。

フライトマイルや継続特典・入会キャンペーン等も一般カードより強化

ANAのゴールドカードでは、一般カードに比べ、各種ボーナスマイルの内容が強化されます。

| 一般カード | ゴールドカード | |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル |

| フライトマイル※ | +10% | +25% |

※参考:羽田⇔福岡(片道)でもらえる基準フライトマイルは567

特にフライトマイルの積算率アップについては、飛行機を利用する機会が多い方ほど恩恵を受けられます。

ちなみにフライトマイル等は、一般カードとゴールドカードの間にあたる「ワイドカード」と共通なのですが…。

年会費の差などを加味するとワイドカードは選択肢に入りづらいため、ここでは一般カードを比較対象とさせて頂きました。

→ANAのゴールドカードと他グレード(一般・ワイド・プレミアム)の比較

現在行われているANAのゴールドカードの入会キャンペーン

ANAのゴールドカード(特にJCB・Amex・ダイナースの3ブランド)は、積極的な入会キャンペーンを行っています。

ここでは現在実施されているキャンペーンを、ブランドごとにまとめてみました。

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン | 2026年5月31日までの決済額に応じて以下のプレゼント ・決済額40万円~…6,000マイル相当 ・決済額70万円~…9,000マイル相当 ・決済額100万円~…13,500マイル相当 ・決済額150万円~…27,000マイル相当 ・決済額200万円~…60,000マイル相当 ※要・参加登録&アプリへのログイン 【2025年11月1日~2026年2月28日申込分】 |

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン | 2026年4月30日までの決済額に応じて以下のプレゼント ・決済額10万円~…1,000マイル ・決済額50万円~…6,000マイル ・決済額100万円~…33,500マイル ※要・参加登録&アプリへのログイン 【2026年2月2日~2026年3月31日申込分】 |

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン | 入会後3カ月以内の決済額に応じて以下のプレゼント ・決済額60万円~…16,000マイル相当 ・決済額100万円~…28,000マイル相当 ・決済額180万円~…48,000マイル相当 ・決済額200万円~…78,000マイル相当 ※要・参加登録&アプリへのログイン 【2026年4月14日申込分まで】 |

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン1 | 入会後3カ月以内の決済額に応じて以下のプレゼント ・決済額80万円~…21,000マイル相当 ・決済額180万円~…100,000マイル相当 ※要・参加登録&アプリへのログイン 【2025年10月1日~2026年3月31日申込分まで】 |

| 入会キャンペーン2 | 「ビジネス・アカウント」入会で2,000マイル相当プレゼント |

このように申込先や決済額によっては、海外旅行に行けるだけのマイルを受け取れることも珍しくはありません。

現在実施されているキャンペーンの内容に合わせて、ゴールドカードを選択するのも良いでしょう。

ちなみに入会キャンペーンが行われていないブランドの場合、入会時に貰えるのは通常特典の「2,000マイル」となります。

国内空港ラウンジサービスは何度でも無料で利用可能

-1024x768.webp)

▲伊丹空港公式サイトより、カードラウンジのイメージ

ANAのゴールドカードの会員は、国内空港ラウンジサービス(いわゆるカードラウンジ)を無料で利用可能。

こちらのラウンジでは飛行機の搭乗前または搭乗後に、

- ドリンクバーや缶ビール

- 快適なオフィススペース(専用Wi-Fiを含む)

等の提供を受けられます。

飛行機の利用機会が多いなら、こちらも嬉しい特典となってくれることでしょう。

ちなみに同伴者がいらっしゃる場合には、1,300円前後(ラウンジによる)の同伴者料金が必要です(Amexブランド選択時を除く)。

ANA提供のANAラウンジは、特典の対象外です(SFC会員等を除く)。

最大5000万円または1億円の旅行保険も付帯

年会費のわりに保険が貧弱であった一般カードとは異なり、ANAのゴールドカードには、

の、充実した旅行保険やショッピング保険が付帯します。

もちろん海外旅行時の怪我や病気にも対応してくれるので、旅先での「万が一」にも備えることができるでしょう。

ブランドごとの付帯保険の詳細については、この後に詳しく掲載しています!

ANA系の空港内ショップやホテルでの優待もさらに充実

ANAのゴールドカードでは、ANA提供の特典の内容も一部強化されています。

- 【G】IHG・ANA・ホテルズグループジャパン朝食無料&ウェルカムドリンクサービス

- 【G】対象の空港内免税店10%オフ

- 【G】ビジネスクラスカウンターでのチェックイン

- セブンイレブン、apollostationなどの加盟店でボーナスマイル付与

- 空港内店舗「ANA FESTA」5%オフ

- 「ANAショッピング A-style」5%オフ

- ANAの機内販売10%オフ

- IHG・ANA・ホテルズグループジャパンにて宿泊割引(5%)

- レンタカー割引

(トヨタレンタカー、オリックスレンタカー、ハーツレンタカー) - その他会員限定イベントへの招待など

【G】:一般カードにない特典

せっかくANAのゴールドカードを持つのなら、宿泊やお買い物等の際には、優待を受けられるお店やサービスを優先できると良いですね。

「ANA Pay」併用でマイル還元率1.1%も狙える

ANAのゴールドカードのユーザーが「ANA Pay」(ANA版のPayPayのようなもの)を使用すると、

- ゴールドカードを使った「チャージ」で0.6%

- ANA Payを使った決済で0.5%

の、合計1.1%のANAマイル還元を達成できます。

通常のANAカードの決済より手間はかかりますが、少しでも獲得マイルを増やしたいなら、こちらも併せて活用できると良いですね。

詳細・参考元:ANA Pay公式サイト

ちなみにANA Payは、

・iD加盟店

・Visaのタッチ決済加盟店

・Smart Code加盟店

にて、広く利用できます。

- セブン-イレブン※

- ローソン(派生店を含む)

- ファミリーマート

- ポプラ

- ウエルシア(一部例外店舗あり)

- サンドラッグ

- スギドラッグ

- イトーヨーカドー

- オーケー

- ガスト、ジョナサン、バーミヤン

- 松屋

- その他公式サイト参照

※セブン‐イレブンでは、一部対象とならない店舗があります。

また法人会員の方は対象となりません。

ANAのゴールドカードのデメリットと注意点

ここからは、ANAのゴールドカードの主なデメリットについて簡単に解説していきます。

マイル還元率(1.0%)は一般カードから据え置き

ANAのゴールドカードのマイル還元率は1.0%(招待制のPreciousカードを除く)。

これは「2マイルコース」「2倍コース」といった有料オプションに加入した場合の一般カードと変わりありません。

「日常の決済で効率よくANAのマイルを貯める」ことだけを目的とするのなら、申込先は年会費の安い、一般カードで十分でしょう。

ちなみに一般カードでマイル還元率1.0%を達成するために必要な年会費は、最低7,700円です。

Suica付きカード等は選択できない

一部のANAカード、具体的に言うと

- ANA TOKYU POINT ClubQ PASMO(東急ユーザー向け)

- ANA VISA Suicaカード(Suica機能付き)

- ANA VISA nimoca カード(nimoca機能付き)

の3つは一般カード限定で、ゴールドカードの用意がありません。

結果としてゴールドカードの選択肢は、一般カードより少なくなるため注意が必要です。

ANA一般カードとゴールドカードの損益分岐点

ANAの一般カードとゴールドカードの間には、最低でも6,600円もの年会費の差があります(一般カードのマイル還元率を1.0%とした場合)。

この年会費の差を踏まえても、「ゴールドカードを選んだ方がお得」となりうるのはどういった方なのでしょうか。実際に計算してみました。

国内空港ラウンジを年4回~5回利用すると年会費の差を埋められる

一般カードとゴールドカードの分かりやすい違いとして挙げられるのが、「国内空港ラウンジサービスが無料」という点。

- カードラウンジの通常利用料金は1,320円を想定(羽田空港より)

- 1マイル=2円相当として継続特典ボーナスを考慮

(一般カード1,000マイル、ゴールドカード2,000マイル) - 一般カードはマイル還元率1.0%達成時を想定

(実質年会費7,700円または8,800円)

を前提として「ゴールドカードを選んだ方がお得となる、カードラウンジの年間利用回数X」を計算すると、

- 1,320×X+(2,000×2)≧15,400-<7,700または8,800>+(1,000×2)

を解いてX≧4.318…またはX≧3.48…

ということで、

- JCBの場合は年5回以上

- VISAやMastercardの場合は年4回以上

国内空港ラウンジサービスを利用できたなら、年会費の差を埋められると考えられます。

JCBの方がハードルが高いのは、JCBの一般カードの方が必要な年会費が安い(=ペイしなければならない差額が大きい)ためです。

マイルを基準とした損益分岐点は「年36,667の基準フライトマイルの獲得」(Visa)

もう1つの一般カードとゴールドカードの差異として挙げられるのが、「フライトマイルの積算率」。

一般カードのフライトマイルの優遇は「+10%」であるのに対し、ゴールドカードの場合は「+25%」です。

ということで継続ボーナスのマイルも加味した上で、「ゴールドカードを選んだ方がお得となる年間獲得フライトマイルX(ANAカードボーナスを含まない)」を計算すると、

- X×1.25+2,000≧X×1.1+1,000+(15,400-7,700または8,800)

を解いて、約44,667または約36,667という結果に。

つまり、

- JCBの場合は約44,667マイル

- VISAやMastercardの場合は約33,667マイル

のフライトマイルを、「ANAカードのボーナスに頼らず」獲得できる方であれば、一般カードよりゴールドカードを選んだ方がお得と言えるでしょう。

で、それってどれくらい飛行機に乗るともらえるの

基準フライトマイルの例は以下の通り。

年間3~4万マイルの獲得ができる方は限定的そうやね…

| 羽田→福岡 | 567マイル ※往復なら1,134マイル |

| 羽田→沖縄 | 984マイル ※往復なら1,968マイル |

| 東京→台北 | 1,330マイル ※往復なら2,660マイル |

| 東京→ロサンゼルス | 5,458マイル ※往復なら10,916マイル |

※いずれも早割などを利用しない場合の普通席・エコノミー席における目安値

ちなみに1回の搭乗で受け取れるフライトマイルについては、こちらのANA公式サイト にて計算できます。

全7種!ANAのゴールドカードの種類や比較とその選び方

現在のANAのゴールドカードは、全部で7種類。

ここでは各カードの違いや選び方について解説していきます。

※ANAゴールドカード特典

(入会ボーナス、フライトマイル積算率など)は共通

ダイナースはゴールド要素なくない?

ANA側の扱いと特典がゴールド相応なのでセーフや

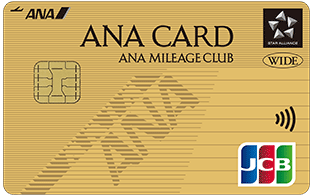

ANA JCBワイドゴールドカードは保険や特典が特に充実

ANA JCBワイドゴールドカードは、株式会社ジェーシービーが発行するANAのゴールドカード。

そしてこちらの会社のゴールドカードには、付帯保険や特典が非常に優秀という特徴があります。

日本発祥のJCBブランドゆえ、海外での決済にはあまり強くないものの…。

JCB独自のゴールド特典に魅力を感じるなら、非常にコスパに優れた申込先候補となってくれるでしょう。

- 航空機遅延補償等を含む、最大1億円の付帯保険

- 国内外20万以上のお店やサービスで優待を受けられる「クラブオフ」特典

- 「ワシントンホテル」特別優待

- 会員制高級ホテル予約サービス「HoteLux」のElite会員資格付帯

+年1万円相当のクーポン付与 等

| お店やサービス | 優待内容 |

| コメダ珈琲 | ドリンクのサイズアップ (レギュラー→たっぷりサイズ) |

| ポムの樹 | ソフトドリンクが無料 (2名様まで対象) |

| 松屋 | 対象商品50円オフ |

| PIZZA-LA | 最大500円オフ |

| 白木屋、笑笑、魚民 他 (モンテローザグループ) | お会計10%オフ 等 |

| U‐NEXT Hulu | 無料トライアル期間の延長 |

| booking.com (宿泊予約サイト) | 最大1,000円のAmazonギフトカード付与 |

| Expedia (宿泊予約サイト) | 最大2,000円のAmazonギフトカード付与 |

| イオンシネマ | 1,800円の鑑賞料金が1,300円に |

| MOVIX | 2,100円の鑑賞料金が1,500円に |

| ビックエコー カラオケ館 | 室料30%オフ |

| エミナルクリニック (医療脱毛) | 最大1万円オフ |

| リゼクリニック メンズリゼ | 全身脱毛割引 |

| ENEOSモビリニア | ガソリン・軽油2円/L引き |

| その他 | 習い事、サブスク、宿泊、サロンなど多数(国内外20万ヵ所以上の割引優待) |

※掲載されている優待内容については、予告なく変更となる場合がございます。

| 海外旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高1億円 【家族特約1000万円】 |

| 傷害治療費用 疾病治療費用 | 最高300万円 【家族特約200万円】 |

| 賠償責任 | 最高1億円 【家族特約2000万円】 |

| 携行品損害 | 最高50万円 【家族特約50万円】 ※自己負担額3,000円 |

| 救援者費用 | 最高400万円 【家族特約200万円】 |

| 乗継遅延費用保険金 出航遅延費用等保険金 ※4時間以上の出航遅延や欠航等で、4時間以内に代替便を利用できなかった場合、余計に発生した食事代を補償 | 最高2万円 |

| 手荷物遅延・紛失補償 ※手荷物が航空券到着後6時間以内に届かなかった場合、衣類や生活必需品等の代金を補償 | 最高4万円 |

| 国内旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 |

| 怪我による入院 | 5,000円/日 |

| 怪我による手術 | 5,000円×倍率 ※手術の種類により変動 |

| 怪我による通院 | 2,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間500万円 ※自己負担額3,000円 |

ANA JCBのゴールドカードは、入会キャンペーンにも積極的ですよ!

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン | 2026年5月31日までの決済額に応じて以下のプレゼント ・決済額40万円~…6,000マイル相当 ・決済額70万円~…9,000マイル相当 ・決済額100万円~…13,500マイル相当 ・決済額150万円~…27,000マイル相当 ・決済額200万円~…60,000マイル相当 ※要・参加登録&アプリへのログイン 【2025年11月1日~2026年2月28日申込分】 |

年会費 | 15,400円 ※VISA、Mastercard、JCBの場合 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 三井住友カード株式会社 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 【2026年2月28日まで・JCB限定】新規入会で最大62,000マイルプレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 対象の免税店 が10%オフ

- 年間30,000以上の「プレミアムポイント」獲得で「ブロンズサービス」メンバーのステイタスを獲得可能

- 【JCB限定】航空機遅延補償を含む最大1億円の付帯保険

※VISA、Mastercardの場合は最大5000万円、航空機遅延補償なし - 【JCB限定】全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- 【JCB限定】海外空港ラウンジサービス(入室料35US$)

- 【JCB限定】ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回) 他

:一般カードにない特典

|  |

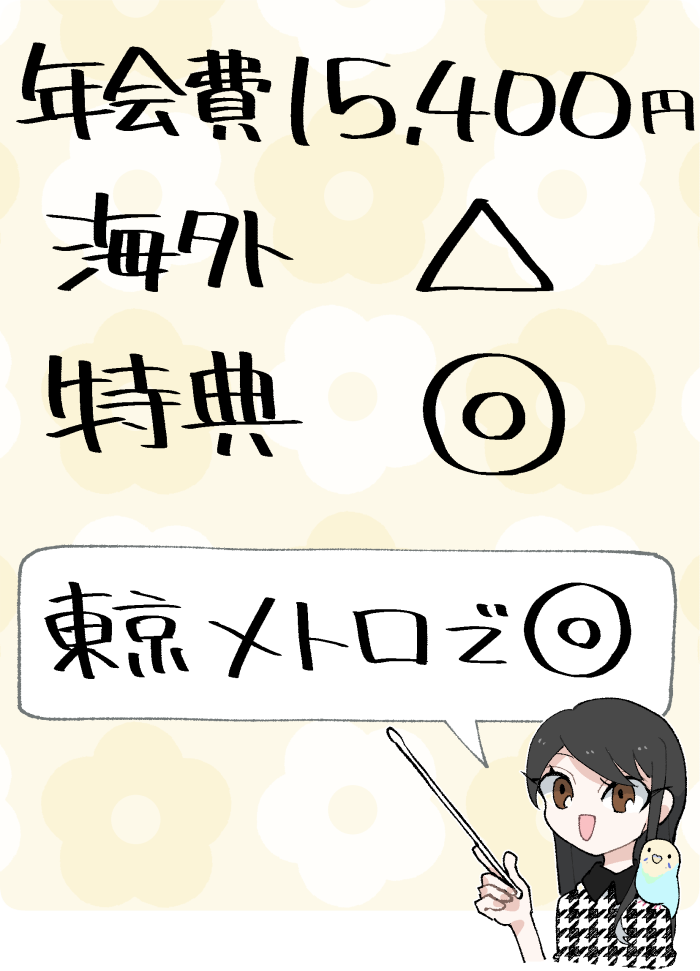

ソラチカゴールドカードはJCBの特典に東京メトロの優待をプラス

ソラチカゴールドカード(ANA To Me CARD PASMO JCB GOLD)は、PASMO&そのオートチャージ機能を持つ唯一のANAのゴールドカード。

さらに東京メトロ利用時に貰える「メトロポイント」は、一般カード(5Pまたは15P/回)よりも大幅増額されています(定期券利用時を除く)。

発行元は株式会社ジェーシービーということで、ANA JCBワイドゴールドと同様の付帯保険や特典も利用可能。

東京メトロを利用する機会がある方にとっては、メリットの大きいメインカード候補となってくれるでしょう。

ただしPASMO搭載の都合上、物理カードを用いた「JCBのタッチ決済」は不可能となっていますのでご注意ください。

またこちらのカードの利用実績は、ANA JCB CARD Preciousの招待条件となりません。

年会費 | 15,400円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | JCB |

還元ポイント | ANAマイル (Oki Dokiポイント経由) |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 東京メトロの利用で「メトロポイント」が貯まる

(平日20ポイント、休日40ポイント/一乗車) - メトロポイントPlus加盟店で「メトロポイント」が貯まる

(自動販売機は100円ごと、店舗は200円ごとに2ポイント還元) - カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 航空機遅延補償を含む最大1億円の付帯保険

- 国内外20万以上のお店やサービスで優待(クラブオフ)

- 海外空港ラウンジサービス(入室料35US$) 他

:ゴールド限定特典

|  |

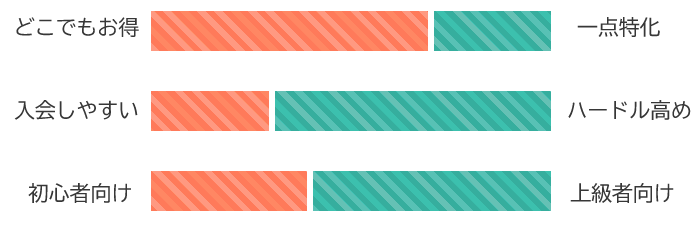

Visa・Mastercardのワイドゴールドカードは海外に行く機会がある方向け

VisaまたはMastercardブランドのワイドゴールドカードは、「海外でもANAカードを使いたい方」におすすめの選択肢。

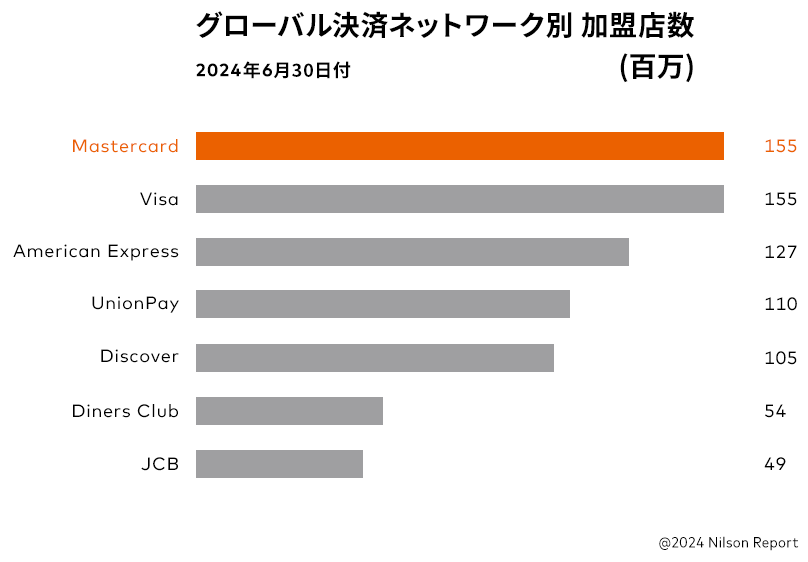

理由は簡単で、他ブランドよりも海外での加盟店数(使えるお店の数)が多いためですね。

▲全世界の加盟店数比較。

MastercardやVISAに比べ、JCBの加盟店数が非常に少ないことが分かります。

画像引用元:Mastercard公式サイト

その一方でゴールドカード向けの特典は充実しているとは言い難く、付帯保険の内容もJCBブランドに劣ります。

結果的にこちらのブランドは、「海外での使えるお店の多さ」に重きを置きたい方向けと言えるでしょう。

| 海外旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 【家族特約1000万円】 |

| 傷害治療費用 疾病治療費用 | 最高150万円 【家族特約50万円】 |

| 賠償責任 | 最高3000万円 【家族特約1000万円】 |

| 携行品損害 | 最高50万円 【家族特約15万円】 |

| 救援者費用 | 最高100万円 【家族特約50万円】 |

| 乗継遅延費用保険金 出航遅延費用等保険金 ※6時間以上の出航遅延や欠航等で、4時間以内に代替便を利用できなかった場合、余計に発生した食事代を補償 | 最高2万円 |

| 手荷物遅延・紛失補償 ※手荷物が航空券到着後6時間以内に届かなかった場合、衣類や生活必需品等の代金を補償 | 最高2万円 |

| 国内旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 |

| 怪我による入院 | 5,000円/日 |

| 怪我による手術 | 最高20万円 |

| 怪我による通院 | 2,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間500万円 ※自己負担額10,000円 |

詳細・参考元:ANAカード公式PDF

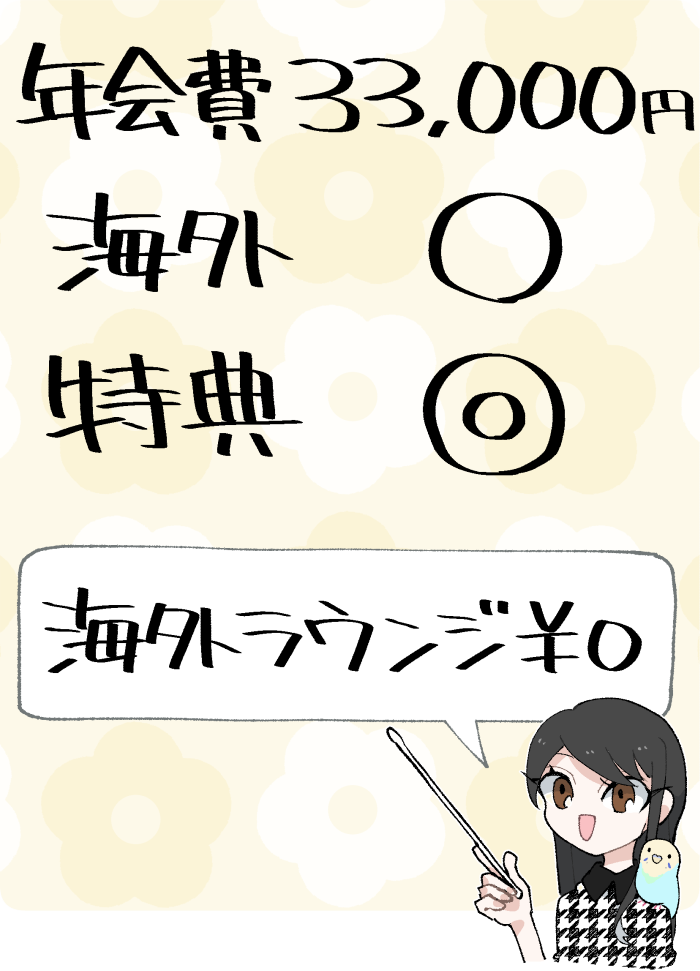

ANAダイナースカードは海外空港ラウンジが何度でも無料&特別な特典も

ANAダイナースカードは、独自の「Diners」ブランドや特典・サービスを特徴とする1枚。

一見ゴールド要素はありませんが、ANA特典がゴールドカード相当(フライトマイル+25%等)ということで、こちらで紹介させて頂きました。

有名かつ明確な差別化点となるのは、やはり「明確な限度額の設定なし」という点でしょうか。

とは言え青天井に近い※決済を可能としている分、審査難易度は他のゴールドカードに比べても高いとされています。

※あまりに高額な決済の場合には、事前入金などが必要な場合もあるようです。

とは言え審査難易度の高さは「ダイナースならではのステータス性」に繋がるので、一概にデメリットというわけではありません。

また海外空港ラウンジサービスは何度でも無料ということで、こちらも海外の空港を利用する機会のある方にとっては、嬉しい特典となってくれるでしょう。

海外空港ラウンジサービスは以前は「年10回まで」の回数制限付きでしたが、この制限は「ANA提携のダイナースカードに限り」2025年に撤廃されたとのことでした。やったぜ

| 海外旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 疾病治療費用 | 最高300万円 |

| 賠償責任 | 最高1億円 |

| 携行品損害 | 最高50万円 |

| 救援者費用 | 最高400万円 |

| 乗継遅延費用保険金 出航遅延費用等保険金 ※6時間以上の出航遅延や欠航等で、4時間以内に代替便を利用できなかった場合、余計に発生した食事代を補償 | 最高3万円 |

| 手荷物遅延・紛失補償 ※手荷物が航空券到着後6時間以内に届かなかった場合、衣類や生活必需品等の代金を補償 | 最高3万円 |

| 国内旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高1億円 |

| 怪我による入院 | 10,000円/日 |

| 怪我による手術 | 10万円(入院中) 5万円(それ以外) |

| 怪我による通院 | 3,000円/日 |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間500万円 ※自己負担額10,000円 |

※家族特約の設定なし

詳細・参考元:ANAダイナースカード公式PDF

ANAダイナースでは2026年3月より、年会費が29,700円→33,000円に引き上げられています。

年会費 | 33,000円 ※2026年3月~ | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | Diners Club |

還元ポイント | ANAマイル (Dinersのポイント経由) |

|

発行元 | 三井住友トラストクラブ株式会社 |

申込条件 | 目安として27歳以上 |

- 【Diners限定・2026年3月31日まで】入会キャンペーンで最大124,000マイル相当プレゼント

- 入会・継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 【Diners限定】利用可能枠に一律の制限なし

- 【Diners限定】海外空港ラウンジサービス(回数制限なし)

- 国内空港ラウンジサービス

- 【Diners限定】対象レストランのコース料理が2名以上のご利用で1名分無料

- 【Diners限定】帰国時の無料手荷物配送(年2回まで)

※成田空港、羽田空港、関西国際空港、中部国際空港のみ対象 - 【Diners限定・2026年4月~】ANA Payへのチャージで「ダイナースのポイント」と「マイル」の両方が貯まる

(計1.1%相当・決済分を含めると1.6%相当) - 【Diners限定】ゴルフ場優待などのゴルフ関連優待

その他限定の特典多数 - 年間30,000以上の「プレミアムポイント」獲得でANA「ブロンズサービス」メンバーのステイタスを獲得可能

- セブン-イレブン、スターバックスなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

|

|

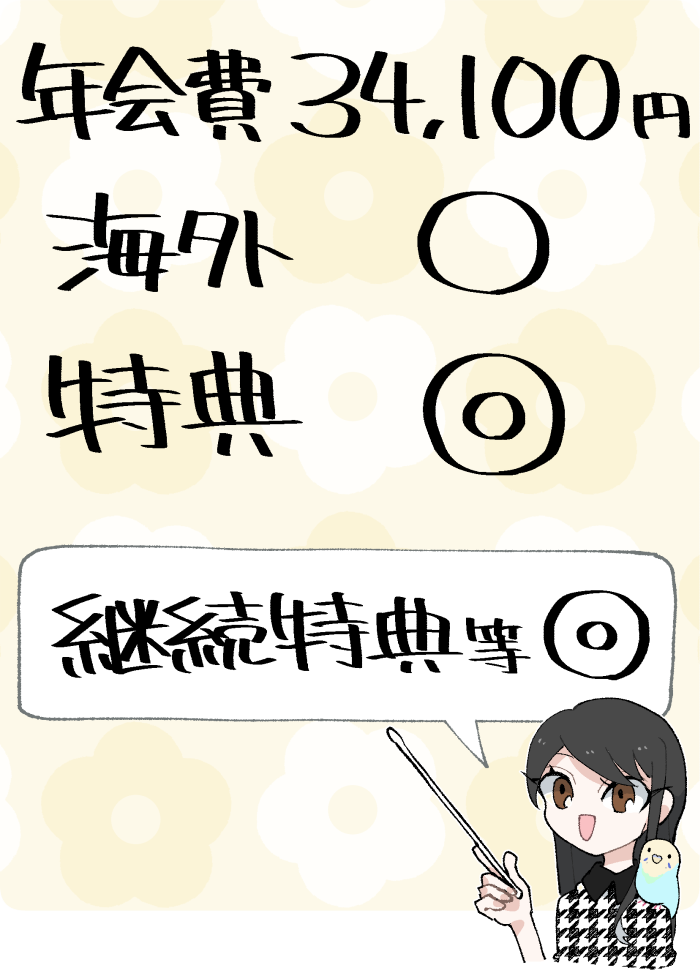

ANAアメリカン・エキスプレス・ゴールド・カードは入会・継続特典などが超充実

ANAアメリカン・エキスプレス・ゴールド・カードは、年会費34,100円を要求する高額なゴールドカード。

ですがその分独自の利点は充実しており、

- 年間決済額300万円以上なら毎年1万円相当の「ANA SKY コイン」プレゼント

- 海外空港ラウンジは年2回までながら無料

- 海外旅行からの帰国時、手荷物配送が1個まで無料

- 航空機遅延補償などを含む、最大1億円の保険の付帯

といった利点があります。

またAmexブランドは、数万マイルが一度にもらえる入会キャンペーンを行っていることも多いですね。

| 入会&利用特典 (いつでも) | 新規入会で2,000マイルプレゼント |

| 入会キャンペーン | 入会後3カ月以内の決済額に応じて以下のプレゼント ・決済額60万円~…16,000マイル相当 ・決済額100万円~…28,000マイル相当 ・決済額180万円~…48,000マイル相当 ・決済額200万円~…78,000マイル相当 ※要・参加登録&アプリへのログイン 【2026年4月14日申込分まで】 |

最大の継続ボーナスを受け取るための「年間300万円の決済」をこなせる方を中心に、アメックス独自の利点を活かせる方であれば、こちらのカードも選択肢に入るでしょう。

| 海外旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高1億円 【家族特約1000万円】 |

| 傷害治療費用 疾病治療費用 | 最高300万円 【家族特約200万円】 |

| 賠償責任 | 最高4000万円 【家族特約4000万円】 |

| 携行品損害 | 最高50万円 【家族特約50万円】 |

| 救援者費用 | 最高400万円 【家族特約300万円】 |

| 乗継遅延費用保険金 出航遅延費用等保険金 ※4時間以上の出航遅延や欠航等で、4時間以内に代替便を利用できなかった場合、余計に発生した食事代を補償 | 最高2万円 |

| 手荷物遅延・紛失補償 ※手荷物が航空券到着後6時間以内に届かなかった場合、衣類や生活必需品等の代金を補償 | 最高4万円 |

| 国内旅行保険【利用付帯】 | |

| 傷害死亡・後遺障害 | 最高5000万円 【家族特約1000万円】 |

| 怪我による入院 | — |

| 怪我による手術 | — |

| 怪我による通院 | — |

| ショッピング保険 | |

| 国内・海外でのお買い物 | 年間500万円 ※自己負担額1万円 |

年会費 | 34,100円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合の目安 |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

- 【AMEX限定・4月14日まで】新規入会&決済で最大78,000マイル相当のポイントがもらえる

- 【AMEX限定】年300万円以上の決済で10,000円相当の「ANA SKY コイン」プレゼント

- カード継続で毎年2,000マイルプレゼント

- ANAのフライトマイル+25%

- 【AMEX限定】海外空港ラウンジサービスが年2回無料

- 【AMEX限定】スマートフォン・プロテクション などの独自保険

- 【AMEX限定】手荷物無料配送

(成田国際空港、中部国際空港、関西国際空港での帰国時、1つまで) - 航空機遅延補償を含む最大1億円の付帯保険(※利用付帯)

- 対象の免税店 が10%オフ

:一般カードに無い特典

|  |

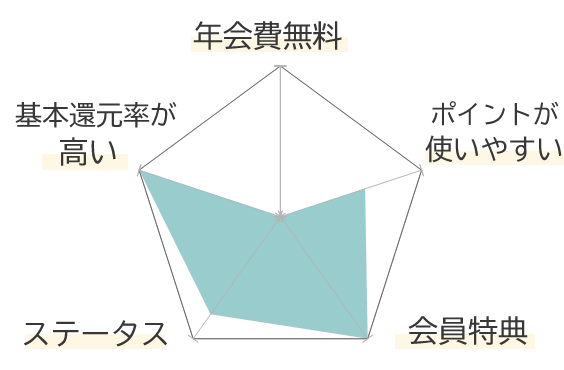

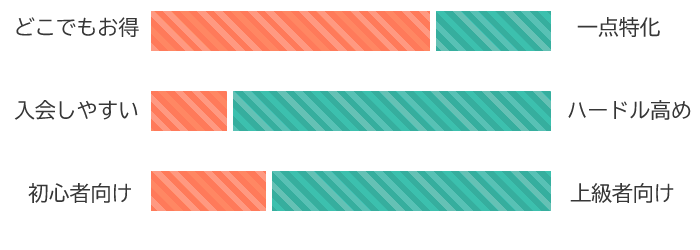

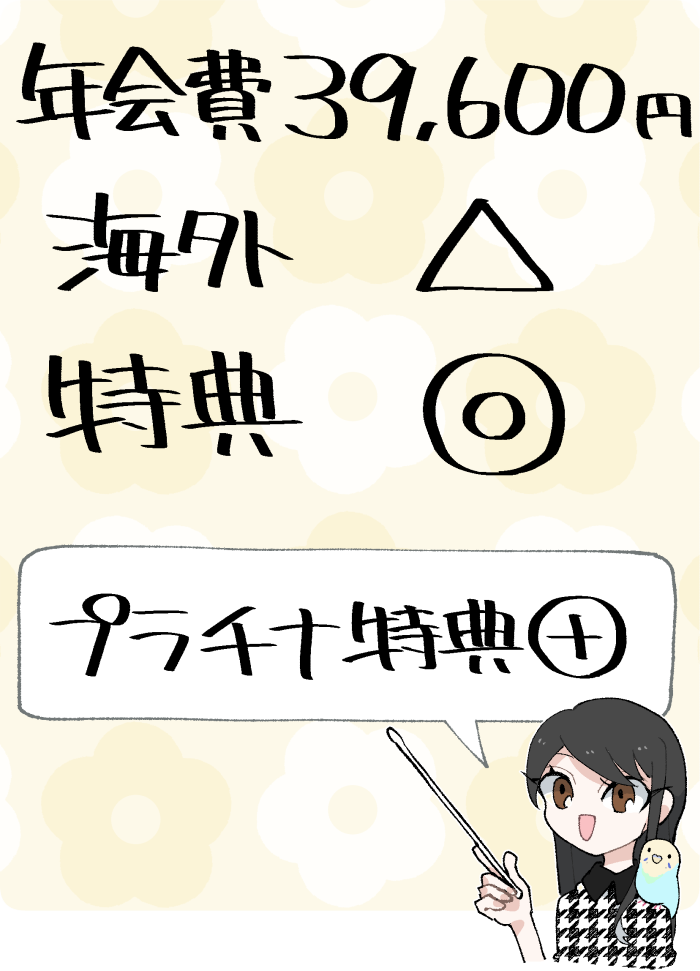

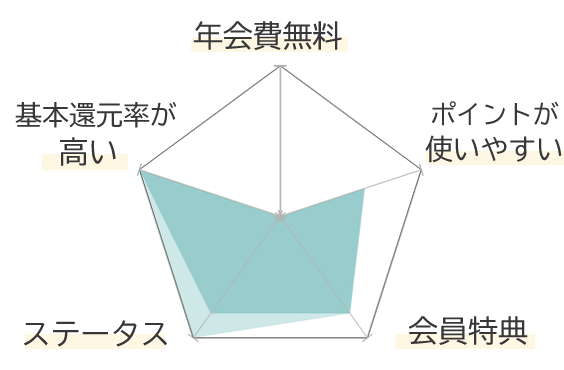

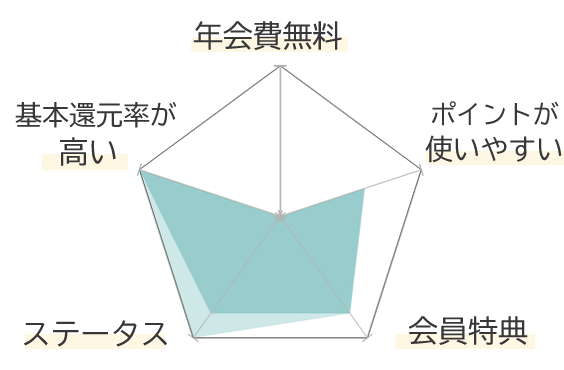

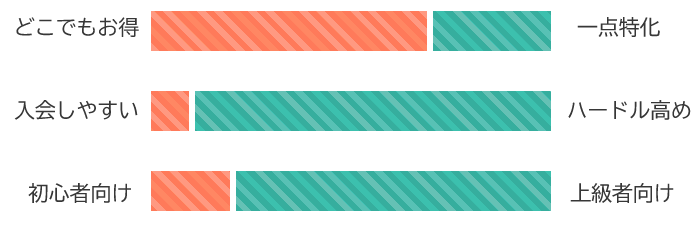

ANA JCB CARD Preciousは「完全招待制」の特別なゴールドカード

ANA JCB CARD Preciousは、

- 12月16日~翌年12月15日の間に、ANA JCBワイドゴールドカードを300万円以上利用する

ことで初めて申し込める、「完全招待制のANAのゴールドカード」です。

ANA側から見た最大の特徴は、「前年度決済額300万円以上」をクリアしたなら、実質的なマイル還元率が1.2%にアップする点でしょう。

通常の決済でのマイルの貯まりやすさが、1.2倍になるわけだ

またANAのゴールドカードとは言ったものの、こちらのカードはJCB基準では「プラチナカード」。

そのため、

- 24時間体制のコンシェルジュサービス

- レストランやホテルの特別優待

等のJCBのプラチナ特典が適用されます。

年会費は39,600円と高いものの、プラチナ特典や招待制カード、あるいは還元率アップに興味があるのなら、狙ってみて損のない1枚と言えます。

ANA JCB CARD Preciousの招待を受けるには、ANA JCBワイドゴールドカードの利用実績が必要です。

同じ発行元のソラチカゴールドカードを含む、他カードは招待の対象外ですのでご注意ください。

※太字:JCBワイドゴールドより限度額が高い項目

年会費 | 39,600円 | マイル還元率 | 1.0% (前年度決済額300万円未満) 1.2% (前年度決済額300万円以上) |

国際ブランド | JCB |

還元ポイント | ANAマイル (またはJ-POINT) |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 完全招待制 |

ANA JCB ワイドゴールドカードを年間※300万円以上利用した方のみ申し込み可

※集計期間:12月16日~翌12月15日

- カード入会・継続で5,000マイルプレゼント

- 年間決済額300万円以上で翌年のマイル還元率が1.2%に

- 国内外のホテル予約サービス「HoteLux」にて毎年計20,000円相当(5,000円相当×年4回)のクーポン付与

さらにHoteLux「Elite」会員資格の付与 - 海外空港ラウンジサービス

- コンシェルジュサービス他

JCBプラチナ相当のホテル・レストラン優待など - 「ANAトラベラーズ」割引クーポンの付与

(国内/海外ダイナミックパッケージにて利用可・各種条件あり)

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス(無料)

- 対象の免税店 が10%オフ

- 年間30,000以上の「プレミアムポイント」獲得で「ブロンズサービス」メンバーのステイタスを獲得可能

- 国内外20万以上のお店やサービスで優待

- 航空機遅延補償を含む最大1億円の保険が付帯

- セブン-イレブン、スターバックスなどの特約店でマイル還元率2倍

- 対象の空港内ショップや機内販売の割引

:ワイドゴールドカード(JCB)にない特典

|  |

※招待の前提となる「ANA JCBワイドゴールドカード」へのリンクです。

ANAのゴールドカードと他グレード(一般・ワイド・プレミアム)の比較

ANAカードの4つのグレードを、簡単に比較すると以下のようになります。

| 一般カード | ワイドカード | ワイドゴールドカード | プレミアム(プラチナ)カード | |

| デザイン |  |  |  |  |

| 年会費 | 7,700円~ ※マイル還元率1.0%達成時 | 13,475円~ ※マイル還元率1.0%達成時 | 15,400円 ※Amex、Dinersを除く | 88,000円 ※VISAの場合 |

| マイル還元率 | 1.0% ※2倍コース/2マイルコース加入時 | 1.0% ※2倍コース/2マイルコース加入時 | 1.0% | 1.5% ※VISAの場合 |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル | 10,000マイル | |

| フライトマイル | +10% | +25% | +50% | |

| 国内ラウンジ | × | × | カードラウンジ | カードラウンジ ANAラウンジ |

| 海外ラウンジ | × | × | ダイナースのみ無料 JCBは有料で利用可 他ブランドは不可 | 無料 |

| 付帯保険 | 最大2000万円 | 最大5000万円 | 最大1億円 (JCB) 最大5000万円 (VISA他) | 最大1億円 |

| 特徴 | 最も年会費が安い | ゴールド特典に興味がない空マイラ―向け | カード別のゴールド限定特典あり | コンシェルジュサービス等 |

ANAカードは分かりやすく、年会費が高いほどサービス内容も充実します。

そのためどのカードがベストかは、予算やカード、飛行機の利用状況によるとしか言えないのですが…。

中でもゴールドカードは、

- 一般カードよりは優れた保険やサービス(国内カードラウンジを含む)を利用したい

- プレミアムカードは年会費が高すぎる

といった方にピッタリのグレードと言えそうです。

ANAのゴールドカード(ワイドゴールドカード)の審査と必要な年収の目安

ANAのゴールドカード(ワイドゴールドカード)の審査基準は、選択するブランドによって異なります。

例えばJCBのゴールドカードにおいては、

- 株式会社ジェーシービーの「利用実績なし」なら必要年収の目安は300万円~400万円

- ジェーシービーの「利用実績あり」なら200万円~でも審査通過可能

といった傾向が見て取れます。

もちろん審査結果は年収だけで決まるわけではないので、以上はあくまで目安に過ぎませんが…。

もしも審査に自信がないのなら、「まずは一般カードを作って実績を積む」のもアリでしょう。

申告年収265万円のフリーターでも、信用積み重ねたら(年間100万円利用)したら、JCBゴールド発行できた

— モリユウ (@wasedanosekei) September 28, 2021

これからも信用積み重ねて、25歳でTHE CLASS目指す💪

数年前なので覚えてないですが、恐らく200万前後で申請したはずです!

— はりぼてエレジー (@haribote94) April 11, 2025

年収も大切だと思いますが、利用歴と利用回数のほうが重要な気がします。

ちなみに最も審査難易度が高いと推測されるのは「ANAダイナース」。

こちらは目安として、最低500万円前後の年収が必要とされています。

ANAのゴールドカード(ワイドゴールドカード)の口コミと評判

ここでは実際に、ANAのゴールドカード(ワイドゴールドカード)を利用している方の口コミを、いくつかピックアップしてみました。

ANAのワイドゴールド9月に使い始めて2ヶ月で約6000マイル貯まってるんやが🤩

— 手取り5万 (@2nd_commandment) November 21, 2025

年末年始のフランスの搭乗で1万貯まるからマイルだけで韓国無料で行けるけど、6万貯めて私はフィンランドに行くぜ✌🏻 pic.twitter.com/vsxRGOtMzT

#クレカ #ダイナース

— 金チョコ✨ (@kinchocolett) February 4, 2026

ANAダイナースを1ヶ月使用レポ

ー良いところー

・とにかくかっこいい!カードにラメが入ってるのとやっぱりダイナースというブランドかな(個人差アリ)

・エグゼクティブダイニングのラインナップが多い(東京基準)

・プライオリティパス無制限

・ANAマイル交換無制限 pic.twitter.com/sAkQv89c8C

JCBワイドゴールドに続き、ソラチカゴールドも作ってみました✈️

— ふじモンLv7@セミリタイア錬金術師 (@fujimon_ao10) September 23, 2024

300万円使えば23万マイルくらいもらえるから息子と旅行行くでー

2枚で46万マイルも貯まるからSKYコインに替えてツアーに使うのもありだね😊 pic.twitter.com/7YWIO9ky3i

【結論これ】

— ひかる@趣味でポイ活 (@point_hikaru) January 14, 2026

ANAマイル貯めるなら

ANAワイドゴールドが1番コスパいい

理由👇

✔ 年会費を抑えつつゴールド特典

✔ マイル付与率が高く日常決済で貯まる

✔ SFC修行の土台にもなる

「マイル=富裕層」は昔の話。

普通の会社員こそ、この1枚で人生変わる

ANAのマイレージが溜まってきたので、特典航空券に使おうと思ったら、355日前から予約可能なのね。

— へたっぴピアノ研究所 (@hetappi_piano) March 24, 2025

半年後の便は全て売り切れ…

まだまだ初心者だわ。

ANAのゴールドカードを選んでいるのは、主に「ANAのマイルを効率よく貯めながら、入会特典やゴールド特典を活用したい」という方。

年会費の安くないカードをあえて選択しているだけあって、口コミの内容は基本的に上々です。

ただしカードのスペックとはやや離れた、「特典航空券の売り切れの早さ」については苦言も散見されました。

繁忙期やイベント時にマイルと航空券を交換したい場合には、注意が必要かもしれませんね。

ANAのゴールドカードとSFC(スーパーフライヤーズカード)について

ゴールドカードを検討するほど飛行機の利用機会があるのなら、気になっている方も多いであろうSFC(スーパーフライヤーズカード)。

ここでは「ANAのお得意様」だけが申し込める、特別なANAカードについて、簡単に解説します。

SFCについて詳しく知りたい方は、以下の個別ページをご覧ください。

SFC(スーパーフライヤーズカード)の主な入会条件

ANAの「スーパーフライヤーズカード(SFC)」へ申し込むためには、以下の条件のいずれかを達成する必要があります。

| (1)ANA「プラチナサービス」以上のステイタスを手に入れる |

| 以下のいずれかの達成 (1)年間プレミアムポイント「50,000」(うちANAグループ運航便25,000以上)の獲得 (2)年間プレミアムポイント「30,000」を獲得した上でANAカード/ANA Payを年400万円以上利用、さらに所定の「ライフソリューションサービス」を7つ以上使用する |

| (2)ANAグループ運航便の搭乗で100万ライフタイムマイルに到達する |

| 区間基本マイレージの合計(特典や早割で加算・減額される前のフライトマイル)が累計100万に到達する ※現在のライフタイムマイルはこちらの公式サイト から確認可能 |

プレミアムポイントというのはANAマイルとは別口で適用される、ANAの「ステイタス」を決めるためのポイント。

例を挙げると、

- 福岡→羽田なら1,250ポイント(ANA VALUE利用時)

- 成田→ニューヨークなら8,823ポイント(予約クラスDの場合)

が適用されます。

「100万ライフタイムマイル」の獲得はかなりハードルが高いので、基本的には1年分の利用実績を積んで、「プラチナサービス」ステイタスを手に入れるのが近道でしょう。

ちなみに一旦プラチナサービスのステイタスを手に入れたなら、解約しない限り半永久的にSFCを所有し続けられます。

利用する区間に応じた「プレミアムポイント」の積算額は、こちらの公式サイト から確認できますよ!

- ANAのふるさと納税

- ANAの保険

(海外旅行保険や医療保険など) - ANAの住まい

(主に不動産の売買) - 「ANA FESTA」または「ANA DUTY FREE SHOP」の利用

(空港内のお土産ショップ) - 「マイルが貯まるその他加盟店 」の利用

(提携ホテル、空港サービス、グルメ関連など) - 「

ANAカードマイルプラス加盟店 」の利用

(セブン-イレブン、apollostation、マツモヨキヨシなど) - ANA電気

- 「ANAショッピング A-style」「ANAセレクション」や機内販売等

- ANA Mall

- ANAトラベラーズ

(ツアー旅行) - ANAマイレージクラブ モバイルプラス

- ANA Pocketの有料会員になる

(移動でポイントが貯まるアプリ) - ANAリサーチへの回答

- 動画配信「penguin」の視聴

※条件の詳細などは公式サイト参照

通常のANAゴールドカードとSFCのゴールドカードの比較

通常のANAのゴールドカードと、SFCのゴールドカードを比較すると以下のようになります。

| ANA ワイドゴールドカード | ANAスーパーフライヤーズ ゴールドカード | |

| デザイン |  |  |

| 年会費 | 15,400円 | 16,500円 |

| マイル還元率 | 1.0% | 1.0% |

| フライトマイル積算率 | +25% | +40% |

| 入会・継続ボーナス | 2,000マイル | 4,000マイル |

| その他の追加特典 | — | ・ANA Mall、ANA Festa等でマイル還元率2倍 |

※いずれもJCB,Visa,Mastercardの場合

このように、SFCの特典は通常のゴールドカードの上位互換。

フライトマイル積算率や継続ボーナスという点で、アドバンテージが設けられています。

…が、実際のところ主眼となるのは、SFCへの申し込みの前提として適用される、プラチナサービスメンバーへの優待特典の方でしょう。

基本的にはプラチナサービスメンバーへの特典を目標に、SFCへの入会を狙う形となりそうです。

ANAのゴールドカード(ワイドゴールドカード)に関するよくある質問と回答

ここからは、ANAのゴールドカード(ワイドゴールドカード)に関連するよくある質問にお答えしていきます。

ANAのゴールドカードの年会費の元を取るために必要な決済額はいくらですか?

1マイル=2相当として簡単に計算すると以下の通りです。

| ANAワイドゴールドカード各種 (JCB,Visa,Mastercard) ソラチカゴールドカード | 77万円/年 (月あたり64,200円~) |

| ANAダイナースカード ※2026年3月~の年会費を想定 | 165万円/年 (月あたり13万7500円~) |

| ANAアメリカン・エキスプレス・ゴールド・カード | 170万5000円/年 (月あたり約14万2000円~) |

| ANA JCB CARD Precious | 198万円/年 (月あたり16万5000円~) |

実際のところは各種特典などのおかげで、「年会費の元を取る」ハードルはより低くなります。

ANAのゴールドカードで使用できる空港ラウンジをすべて教えてください。

使用できる国内空港ラウンジの詳細は、提供元のカード会社によって異なる場合があります。

ここでは一例として、JCB(ANA JCBカード、ソラチカカード)のゴールド会員が使用できるラウンジを挙げさせて頂きます。

- 旭川空港「LOUNGE 大雪(TAISETSU)」

- 新千歳空港「スーパーラウンジ」

- 新千歳空港「スーパーラウンジアネックス」

- 新千歳空港「ノースラウンジ」

- 函館空港「ビジネスラウンジ A Spring.」

- 青森空港「エアポートラウンジ」

- 秋田空港「ROYALSKY LOUNGE」

- 仙台空港「ビジネスラウンジ EAST SIDE」

- 成田国際空港第1ターミナル「IASS EXECUTIVE LOUNGE1」

- 成田国際空港第2ターミナル「IASS EXECUTIVE LOUNGE2」

- 羽田空港 第1ターミナル「POWER LOUNGE CENTRAL」

- 羽田空港 第1ターミナル「POWER LOUNGE NORTH」

- 羽田空港 第1ターミナル「POWER LOUNGE SOUTH」

- 羽田空港 第2ターミナル「エアポートラウンジ(南)」

- 羽田空港 第2ターミナル「POWER LOUNGE CENTRAL」

- 羽田空港 第2ターミナル「POWER LOUNGE NORTH」

- 羽田空港 第3ターミナル「SKY LOUNGE」

- 富士山静岡空港「YOUR LOUNGE」

- 中部国際空港セントレア「プレミアムラウンジ セントレア」

- 新潟空港「エアリウムラウンジ」

- 富山空港「ラウンジ らいちょう」

- 小松空港「スカイラウンジ白山」

- 大阪国際空港(伊丹空港)「ラウンジオーサカ」

- 関西国際空港 カードメンバーズラウンジ「六甲」「アネックス六甲」「金剛」

- 関西国際空港「KIXエアポート カフェラウンジ NODOKA」

- 神戸空港「ラウンジ神戸」

- 岡山桃太郎空港「ラウンジ マスカット」

- 広島空港「YAMANAMI VILLA」

- 米子空港「ラウンジ DAISEN」

- 出雲空港「出雲縁結び空港エアポートラウンジ」

- 山口宇部空港「ラウンジ きらら」

- 高松空港「ラウンジ 讃岐」

- 徳島空港「エアポートラウンジ ヴォルティス」

- 松山空港「ビジネスラウンジ」

- 松山空港「スカイラウンジ」

- 高知空港「ブルースカイラウンジ」

- 福岡空港「ラウンジTIME/ノース」

- 福岡空港「ラウンジTIME/サウス」

- 福岡空港「ラウンジTIMEインターナショナル」

- 北九州空港「ラウンジ ひまわり」

- 佐賀空港「Premium Lounge さがのがら。」

- 長崎空港「ビジネスラウンジ アザレア」

- 大分空港「ラウンジ くにさき」

- 熊本空港 ラウンジ「ASO」

- 宮崎ブーゲンビリア空港「ブーゲンラウンジひなた」

- 鹿児島空港「スカイラウンジ 菜の花」

- 那覇空港「ラウンジ華~hana~」

- ダニエル・K・イノウエ国際空港「IASS HAWAII LOUNGE」

また使用できる海外の空港ラウンジについては、

- 「Lounge Key」対象空港リストの一覧

(JCBゴールド会員が有料で利用する場合/PDFはオリコカード提供) - プライオリティパス公式サイト

(ANAダイナース・ANAアメックス・ANA JCB Precious会員向け)

をご覧ください。

家族カードの会員でも空港ラウンジサービスを無料で使えますか?

はい、どの発行元においてもANAゴールドカードの会員は、家族会員を含め国内空港ラウンジを使用できます。

ただし海外空港ラウンジサービスについては、

- JCBのラウンジキーは同様に有料(35$/回)で利用可能

- ANAダイナースは家族会員も無料で利用可能

- ANAアメックスは「家族カード含め年2回まで」無料

- ANA JCB CARD Preciousは家族会員へのプライオリティパスの発行不可

と、発行元によってバラつきがあります。

家族会員の方と一緒に海外空港ラウンジを利用したいなら、ANAダイナースを選ぶのが良さそうですね。

国内空港ラウンジサービスはANA以外の航空会社を利用する場合でも使えますか?

はい、問題なく使用できます。

というのも空港ラウンジサービスを提供しているのは各カード会社の方。

使用した航空会社がANAであるかどうかは問題になりません。

ピーチやジェットスターといったLCCを利用する場合でも、国内空港ラウンジを使用できますよ!

ANAのゴールドカードを含むANAカードを2枚持ち(複数所有)できますか?

「まったく同系列&同ブランドのカードでなければ」可能です。

例えば、

- ANA JCBワイドゴールドカード

- ANA Visa一般カード

は、問題なく所有可能。一方で、

- ANA JCBスーパーフライヤーズカード(各種)

- ANA JCB CARD Precious(あるいは他のANA JCBカード)

は、同じ名義で同時に所有することができません。

ちなみにソラチカカードは「ANA JCBカード」とは別系統扱い。

ということで、ANA JCBカードと同時所有が可能です。

一般カードからANAワイドゴールドカードに切り替えるにはどうすればいいですか?

各クレジットカード会社の会員サイト、もしくは電話にてお手続きください。

ただしこの形で切り替えが可能なのは、同じラインのANAカードへのアップグレードを行う場合に限られます。

「現在はJCBの一般カードを使っているが、VISAブランドのゴールドカードに切り替えたい」といった場合には、

- 新しく作りたいカードへの新規申し込み

- 旧カードの退会

といった過程を踏む必要があります。

新カードへの申込時にANAの「お客様番号」を入力することで、マイルの引継ぎ自体は可能です。

ANAワイドゴールドカードの限度額はいくらまでですか?

公式サイトで確認できる範囲では、

- 三井住友カード(VISAまたはMastercard)の場合、50〜200万円

- ANAダイナースの場合、「限度額に一律の取り決めなし」

となっています。またJCBやアメックスの限度額設定は公開されていません。

JCBの限度額は非公開なものの、SNSなどを見るに300万円程度の限度額が適用された方も少なくはないようですね。

ANAのゴールドカード(ワイドゴールドカード)のまとめ

- ANAのゴールドカードでは、年会費が高くなる(15,400円~)代わりに

・各種ボーナスマイルの増加

・付帯保険の強化

・発行元ごとのゴールド特典の追加

といったメリットがプラスされる - 特典や保険、海外での使いやすさは申込先のブランド等によって大きく変わる。

それぞれのメリットを見比べた上で申込先を選ぼう

高還元率とゴールド特典を両立できることから人気の高い、ANAのゴールドカード。

そのメリットに年会費以上の価値を見出せたなら、7種類(+SFC)のカードを見比べた上え、あなたに合った1枚を選んでみてくださいね。

※ANAゴールドカード特典

(入会ボーナス、フライトマイル積算率など)は共通

年会費 | 15,400円 ※VISA、Mastercard、JCBの場合 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 三井住友カード株式会社 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 【2026年2月28日まで・JCB限定】新規入会で最大62,000マイルプレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 対象の免税店 が10%オフ

- 年間30,000以上の「プレミアムポイント」獲得で「ブロンズサービス」メンバーのステイタスを獲得可能

- 【JCB限定】航空機遅延補償を含む最大1億円の付帯保険

※VISA、Mastercardの場合は最大5000万円、航空機遅延補償なし - 【JCB限定】全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- 【JCB限定】海外空港ラウンジサービス(入室料35US$)

- 【JCB限定】ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回) 他

:一般カードにない特典

|  |

「ゴールドカードにしては」って何?

なんかほら…申込先によってはお食事優待とかも付くから カジュアルすぎないほうがいいかなって

最新の情報については各公式サイト情報をご確認ください。