一般カードよりも1つ上のグレードに位置する「ゴールドカード」。

一般カードよりも優れた会員特典や付帯保険、あるいはステータス性のために、ゴールドカードの取得を検討している方は少なくないでしょう。

そこで今回は多くのゴールドカードの中から特に優秀な12枚を、その根拠と共にまとめてみました。

目次

- 直感で選べる!おすすめゴールドカード12選

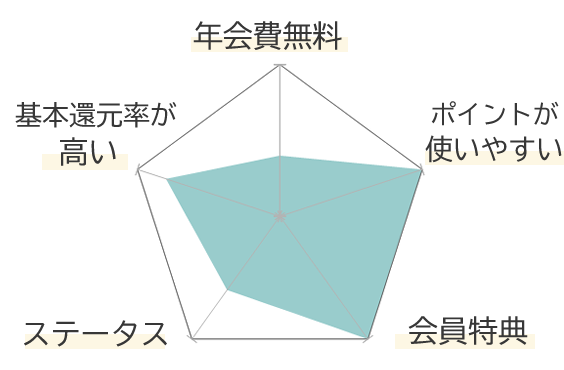

- エポスゴールドカードは条件達成で無料&ボーナスポイントも優秀

- 三井住友カード ゴールド(NL)は特典充実&年間100万円の決済で年会費が以後無料

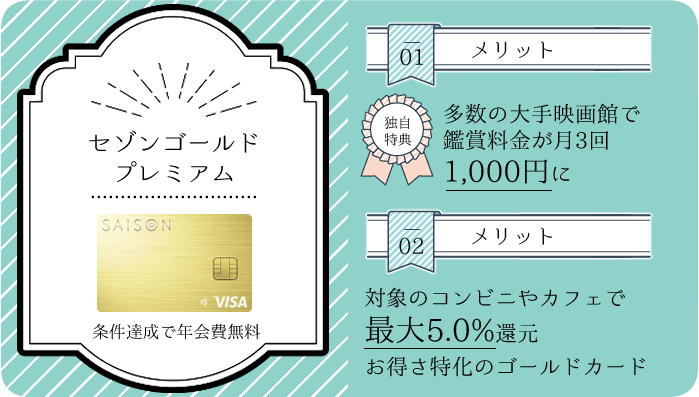

- セゾンゴールドプレミアムはお得さ特化の美麗なゴールドカード

- PayPayカードゴールドは条件達成で基本還元率2.0%へ

- dカード GOLDはdocomoの電話料金の支払いで最大10%還元

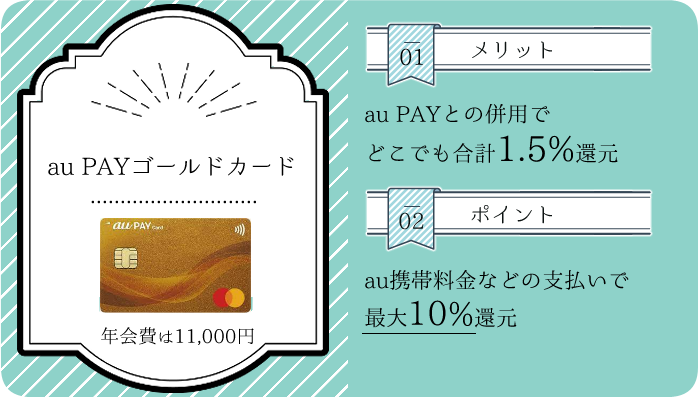

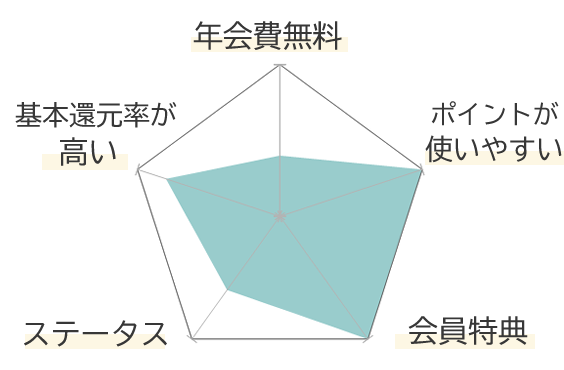

- au PAYゴールドカードはauの携帯電話やau PAYとの併用がお得

- JCBゴールドカードは堅実なイメージのステータスカード、将来性や海外旅行保険もピカイチ

- 楽天プレミアムカードは最も安い年会費で海外空港ラウンジを無料で使える

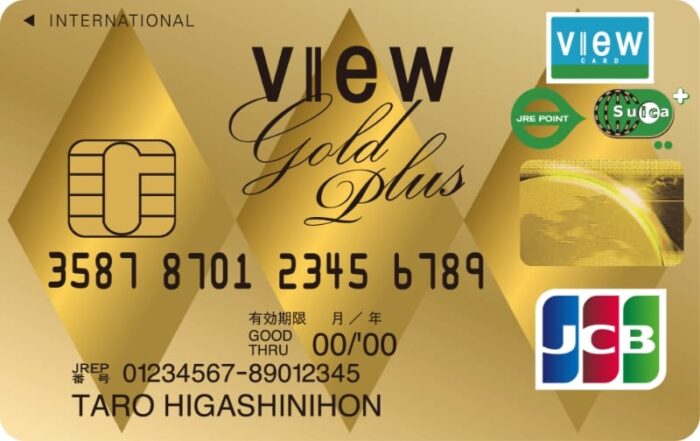

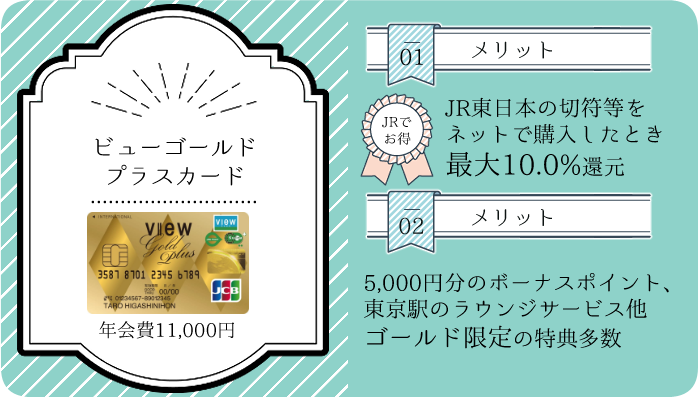

- ビューゴールドプラスカードはJR東日本やSuicaユーザー必見の一枚

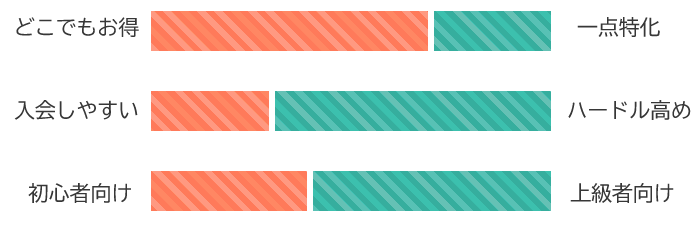

- ANA ワイドゴールドカードは高いステータス性と還元率の高さを両立

- JAL CLUB-Aゴールドカードはシーズンを問わずマイルを使用したい方におすすめ

- アメックス・ゴールドはステータス性の高いゴールドカードの代表的存在

- ゴールドカードを使う「本当の」メリットとは?

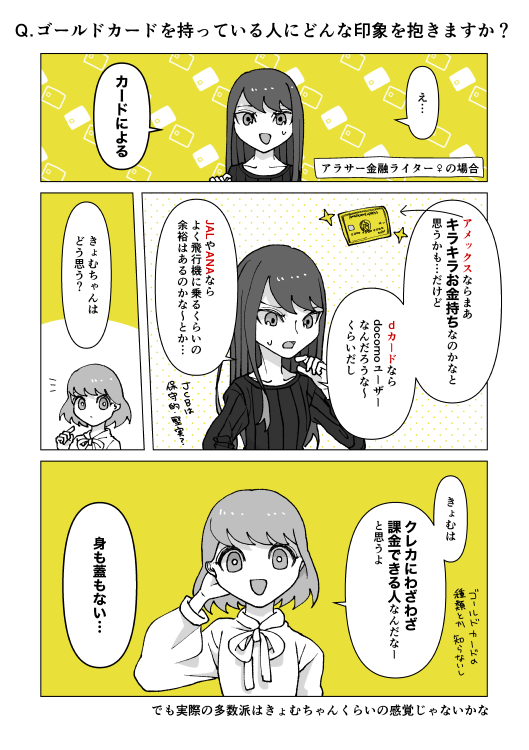

- ゴールドカードを持っている人への実際のイメージとは?

- ゴールドカードの選択に関するよくある質問と回答

- おすすめのゴールドカードとその選択についてのまとめ

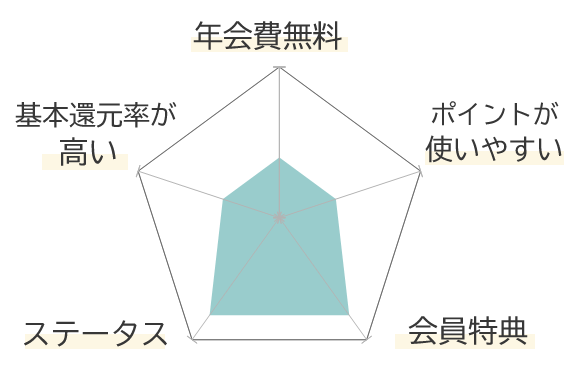

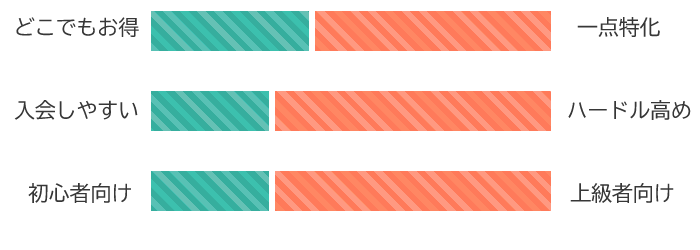

直感で選べる!おすすめゴールドカード12選

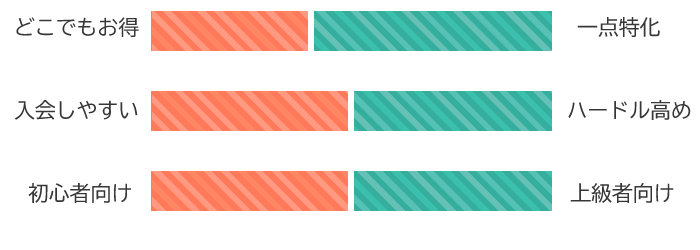

気になるカードを直感で選べるよう、キャッチフレーズ付きのバナーを作ってみました。

ぜひあなたに合った1枚を選んで、その詳細をご覧になってみてください。

「直感よりも比較して選びたい!」という方のために、スペック比較表も置いておきます。

他にもいろいろゴールドカードはあるのですが、今回は「他社カードと比べた明確な差別化点」があるカードの中から12種類を厳選してみました。

※1 マイルを航空券に交換する場合の目安値

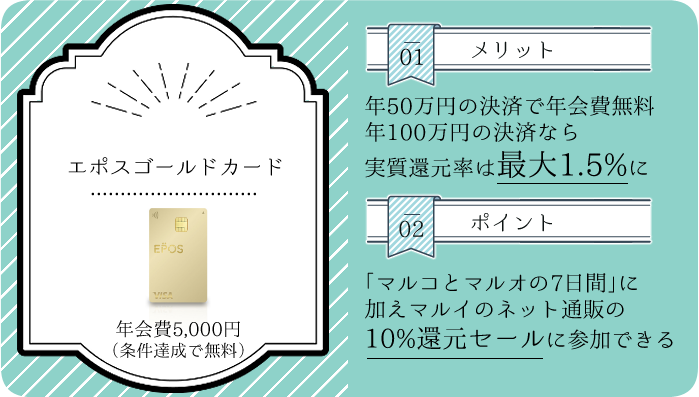

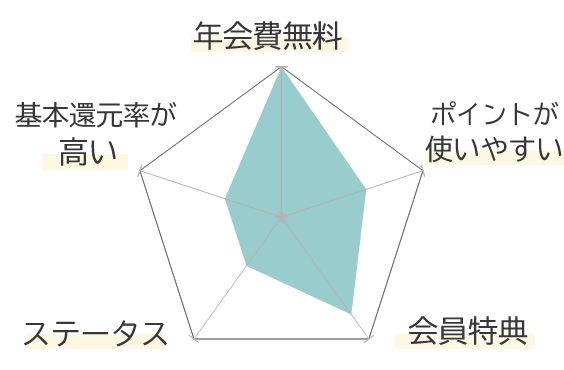

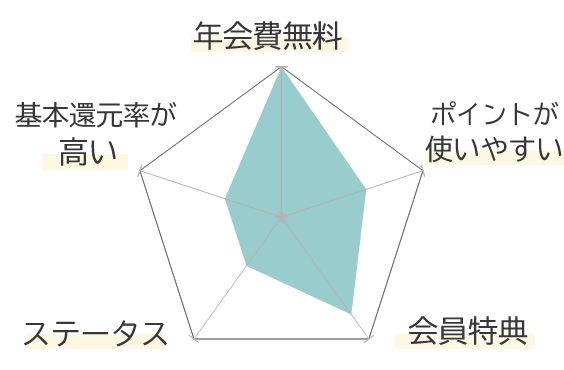

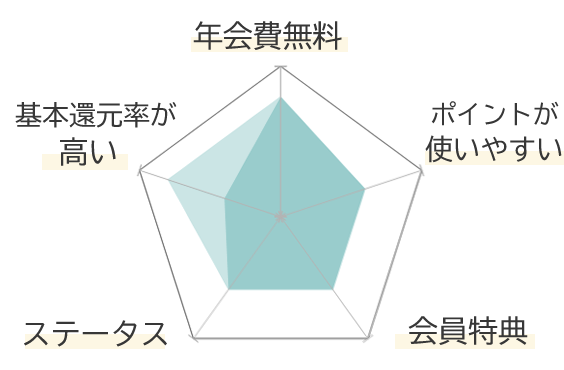

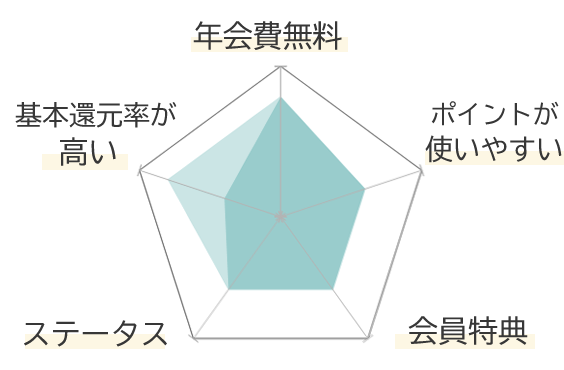

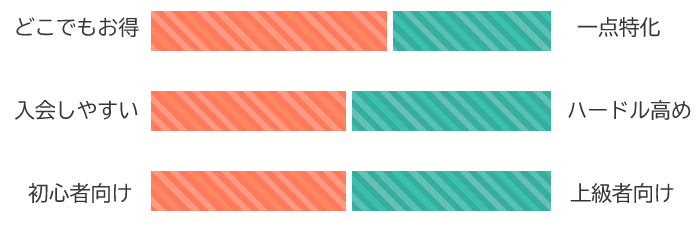

エポスゴールドカードは条件達成で無料&ボーナスポイントも優秀

エポスゴールドカードは、条件達成で年会費が無料になるゴールドカードの1つです。

- 無料のエポスカード を使用し続け、エポスカードからの招待(インビテーション)を受け取る

- 年間50万円以上の決済を行う

- エポスカードのゴールドまたはプラチナ会員の家族から招待を受ける

の条件のいずれかを達成したなら、5,000円(年会費)を支払う必要はありません。

さらに、

- 年間決済額が100万円に到達すると10,000円相当のボーナスポイントが貰え、実質還元率が最大1.5%となる

- マルイの期間限定10%セール(マルコとのマルオの×日間)に参加できる

といった「お得さ」方面での特典も充実していることから、非常に利用しやすいゴールドカードだと言えるでしょう。

初年度の年会費の支払いに抵抗があるのなら、無料のエポスカード を重用してインビテーションを狙うのがおすすめです!

無料のエポスカードについて詳しく見る

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | エポスポイント |

|

発行元 | 株式会社エポスカード |

申込条件 | 18歳以上(高校生を除く) |

- 「マルコとマルオの○日間」中、マルイやモディでのお買い物が10%オフ

※マルイの通販サイト も10%オフの対象 - 対象の飲食店やレジャー施設、イベントチケットなどの優待

- 対象の舞台やコンサートで割引などの優待や先行予約

- 継続利用でゴールドカードへ無料招待の可能性あり

- キャラクターデザイン、コラボデザイン多数

|  |

年会費 | 5,500円 ※年50万円以上の決済、またはエポスカードからの招待で無料 | 基本還元率 | 0.5% |

国際ブランド | VISA |

還元ポイント | エポスポイント |

|

発行元 | 株式会社エポスカード |

申込条件 | 18歳以上(高校生を除く) |

- 年間利用額に応じて最大10,000ポイントプレゼント

- マルイ通販の「10%ポイントプレゼント5DAYS」に参加できる

- 「選べるポイントアップ」対象のお店やサービスで1.5%還元

2025年4月~1.0%還元に改悪 - マルイのネット通販でポイント2倍

- ポイントの有効期限なし

- 国内空港ラウンジサービス

- ゴールド会員限定デスク

:一般カードにない特典

|  |

三井住友カード ゴールド(NL)は特典充実&年間100万円の決済で年会費が以後無料

三井住友カード ゴールド(NL)もまた、特定の条件の達成で年会費を無料にできるゴールドカードです。

- 「三井住友カード(NL)」等の下位カードを年100万円以上使用し、インビテーションを受ける

(※20歳以上の方のみ対象) - 前年度に100万円以上の決済を行う

このカードの特徴は、一般カードから引き続き適用される「対象のお店での最大7.0%還元」。

セブン-イレブンやローソンといったお店で「スマホでタッチ決済」を行うことを条件に、非常に効率よくポイントを貯めることが可能です。

最大7.0%還元の対象店舗を見る

コンビニエンスストア

飲食店・カフェ

- マクドナルド

(モバイルオーダーを含む) - モスバーガー

(モバイルオーダーを含む) - ケンタッキーフライドチキン

(モバイルオーダーを含む) - サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- 吉野家

(モバイルオーダーを含む) - すき家

(モバイルオーダーを含む) - はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- スターバックス

(モバイルオーダーのみ) - かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

さらに年間決済額が100万円に達すると10,000円相当のボーナスポイントが貰えるため、こちらも最大で1.5%還元を実現させることができるでしょう。

のボーナスポイント.png)

サービス内容はエポスゴールドカードとかなり似ていますが、こちらはコンビニ等の優待対象店をよく利用する方におすすめの1枚です!

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- SBI証券「クレカ積立」にて最大1.0%還元

※2024年11月~は前年度決済額100万円以上が条件 - ゴールド会員限定デスク

- 対象のコンビニや飲食店で「スマホのタッチ決済」時、7.0%還元

(条件を満たせば最大20.0%還元) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 最短5分でデジタルカード発行

- 三井住友カード(NL)から無料でアップグレード可能

:ゴールド限定特典

|  |

セゾンゴールドプレミアムはお得さ特化の美麗なゴールドカード

セゾンゴールドプレミアムもまた、年会費を無料にできるゴールドカードの一角です(最近のトレンドなのかもしれません)。

- セゾンカードインターナショナル等のカードを年100万円以上使用し、インビテーションを受ける

- 前年度に100万円以上の決済を行う

このカードの特徴は、やはり「お得さ」に特化した特典が多いこと。

例えば以下のお店では、年間決済額が30万円に達すると(あるいは前年度の決済額が60万円以上なら)5.0%相当のポイント還元を受けられます。

コンビニエンスストア

- 2025年12月をもって優待廃止

ファストフード

カフェ

- スターバックスコーヒー

- カフェ・ド・クリエ

- 珈琲館

- カフェ・ベローチェ

その他

- Charge SPOT

- LUUP

さらに、

- TOHOシネマズ、ユナイテッドシネマなどで映画鑑賞料金1,000円(月3回まで)

- 全国多数のお店やサービスで優待あり

(コメダ珈琲でのドリンクサイズアップ無料など) - 50万円ごとに0.5%相当のボーナスポイントが何度でも貰える(実質還元率は最大1.0%)

といった嬉しいサービスも充実しており、何かとメリットの多い1枚と言えるでしょう。

メタルサーフェス(勤続フィルムの転写)を採用した、美麗なカードデザインにも注目です!

セゾンゴールドプレミアムには年会費と同額の、11,000円相当の入会特典が存在します。

適当なカードを作ってインビテーションを待つよりは、入会特典で年会費を帳消しにしてしまう方が早いかもしれませんね。

年会費 | 11,000円 ※年100万円以上の決済で永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA JCB Amex |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大11,000円キャッシュバック

- TOHOシネマズ、ユナイテッドシネマなどで鑑賞料金割引

鑑賞料金1,000円は改悪により廃止 - 年間利用額50万円ごとに0.5%(5,000円)相当のボーナスポイント付与

- スターバックス、マクドナルドなどの対象店で最大還元率5.0%

(年間利用額30万円以上、または前年度の利用額が60万円以上の場合)

コンビニ優待は改悪により廃止 - ベネフィット・ステーション優待

- 国内空港ラウンジサービス

【2026年4月~年2回までに改悪】 - セゾンカード共通優待(レジャー施設、サブスクなど)

|  |

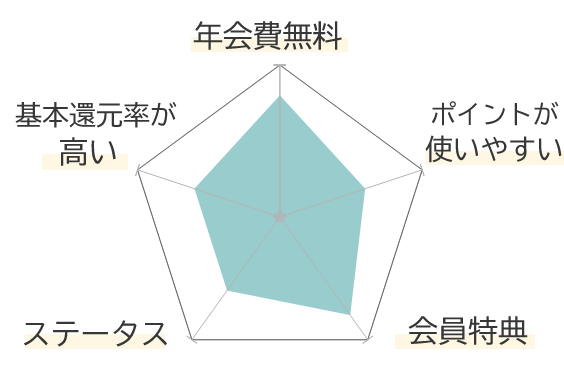

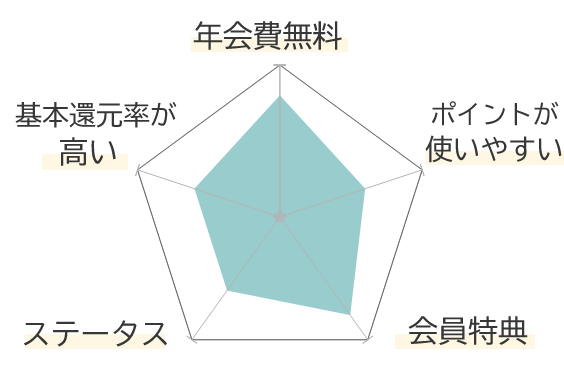

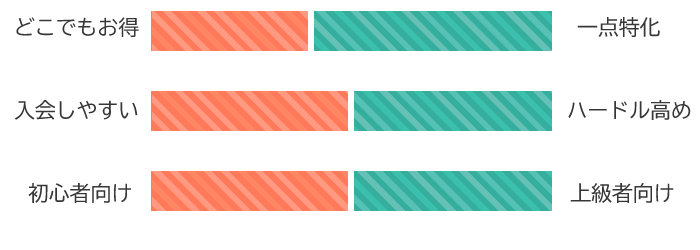

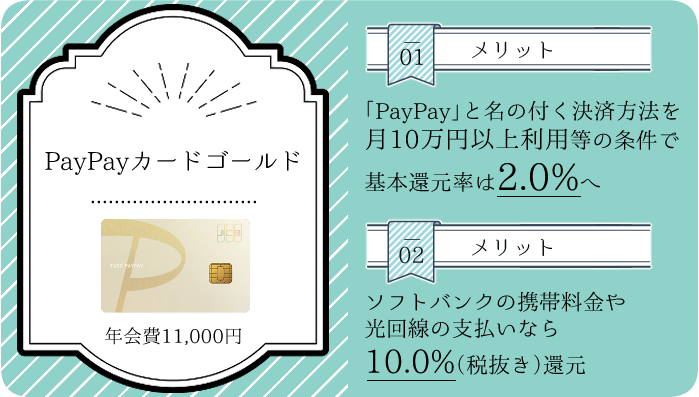

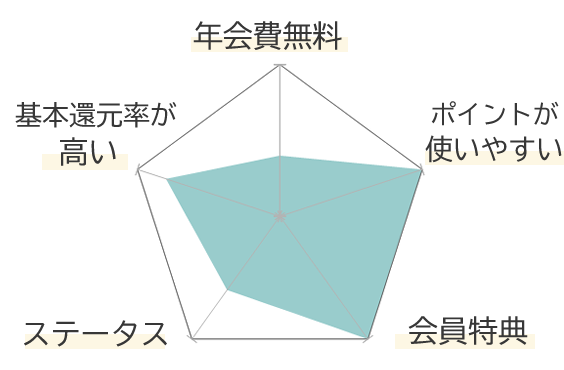

PayPayカードゴールドは条件達成で基本還元率2.0%へ

PayPayカードゴールドは、以下の条件を達成することで還元率2.0%に到達できるゴールドカードです。

- PayPayの名前が付くサービス(PayPay、PayPayカード)を1ヶ月に合計10万円以上利用する

- PayPayの名前が付くサービスを、1ヶ月に30回以上利用する

(※200円以上の決済のみカウント)

還元率アップの条件は厳しめですが、月10万円以上キャッシュレス決済を利用する方であれば、非常にお得な1枚となってくれることでしょう。

またPayPay(カード)はソフトバンク系列のサービスということで、このカードを使ってソフトバンクの携帯電話や光回線の料金を支払うと、税抜き価格に対し10%もの還元を受けられます。

ただしPayPay関連のサービスは何かと改悪が多く不安定な点には注意が必要です。

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | PayPayカード株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- 「PayPay」の名前が付くサービスを月10万円以上、30回以上利用すると翌月の基本還元率が2.0%に

- ソフトバンクの携帯料金、またはSoftBank 光/Airの支払いで税抜き価格の最大10.0%還元

- Yahoo!ショッピングでは毎日最大7%付与(LINEアカウント連携時)

- LYPプレミアム(旧・Yahoo!プレミアム)の会員資格が無料付帯

- 国内空港ラウンジサービス

:ゴールド限定特典

PayPayへのチャージはポイント還元の対象外

【24時間365日モニタリング体制】不正利用率の詳細はこちら

|  |

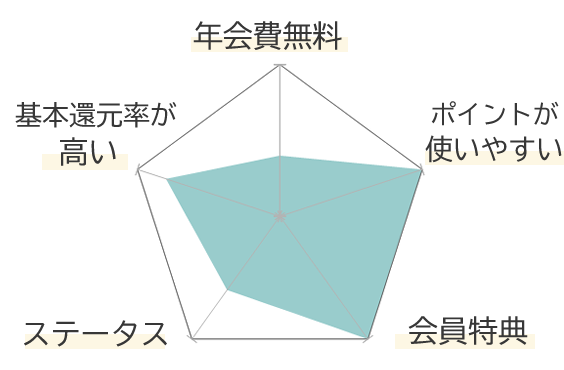

dカード GOLDはdocomoの電話料金の支払いで最大10%還元

dカードGOLDは、docomoユーザー向けのゴールドカード。

このカードの利点は主に、

- docomoの携帯料金や光回線の料金の税抜き価格に対し、10%の還元を受けられる

- docomoで購入した携帯電話が全損したり盗難に遭った場合、3年間・10万円までの補償を受けられる

- 年間決済額100万円に到達したとき10,000円分の「選べるクーポン」プレゼント

の3つです。

近頃改悪が目立つカードではあるものの、docomoユーザーにとって特別な立ち位置のゴールドカードであることは間違いないでしょう。

基本還元率が1.0%と高めに設定されているのもポイントです。

決済で貯めた「dポイント」は、街中のdポイント加盟店での決済の他、docomoの支払いにも充てられますよ!

年会費 | 11,000円 | 基本還元率 | 1.0% ※決済ごとに100円につき1ポイント還元、端数切捨て |

国際ブランド | VISA Mastercard |

還元ポイント | dポイント |

|

発行元 | 株式会社NTTドコモ |

申込条件 | 18歳以上(高校生を除く)で安定継続収入がある |

- docomoの携帯料金または「ドコモ光」の支払いで税抜き価格の最大10.0%還元

(※家族の料金、端末料金、ドコモ払いなどは適用外) - 入会特典で最大5,000ポイント相当がもらえる

- dカードケータイ補償(3年間、最大10万円)

- 年間決済額100万円に到達したとき10,000円分の「選べるクーポン」プレゼント

- マネックス証券にてクレカ積立を行う場合、積立額に対し1.1%還元

(※最大10万円/月) - 国内空港ラウンジサービス

- ゴールド会員限定デスク

- ahamoボーナスパケット+5GB

- dポイントカード機能付き

- ローソンなどのdポイント加盟店で自動的にポイント二重取り

- 「iD」機能付き

- マツモトキヨシなどのdカード特約店でポイントアップ

- 「dカード ポイントモール」経由のショッピングでポイントアップ

:一般カードにない特典

|  |

au PAYゴールドカードはauの携帯電話やau PAYとの併用がお得

ソフトバンク、docomoと来ればもちろんauにも系列のゴールドカードが存在します。

au PAYゴールドカードは例によって「auの電話料金・光回線料金の税抜き価格に対し、10%還元」を実現させているクレジットカード。

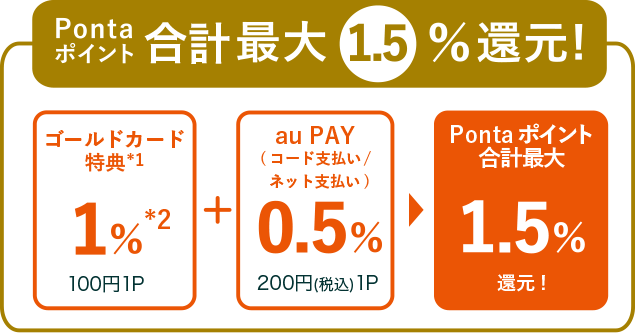

またこのカードは、コード決済アプリ「au PAY」と組み合わせることで常時1.5%のポイント還元を実現できます。

画像引用元:au PAYカード公式サイト

auの携帯電話、そして「au PAY」を利用している方にとっては、非常にお得なメインカード候補となってくれることでしょう。

au PAYカードシリーズはPontaポイントが貯まるカードではありますが、Pontaポイントカード機能自体は付きませんのでご注意ください!

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard |

還元ポイント | Pontaポイント |

|

発行元 | auフィナンシャルサービス株式会社 |

申込条件 | 20歳以上で本人または配偶者に安定収入がある |

- auの携帯料金またはauひかりの支払いで最大10.0%還元

(通常還元率1.0%+au代金の「税抜価格」に対し9.0%還元) - 入会特典で最大20,000ポイント相当がもらえる

(au、UQmobile、pevoユーザーのみ) - au PAY(スマホ決済)との併用で1.5%還元

- 「au PAY マーケット 」「auでんき・都市ガスfor au」でポイント還元率+2.0%

- 国内空港ラウンジサービス

- ゴールド会員限定デスク

:ゴールド限定特典

|  |

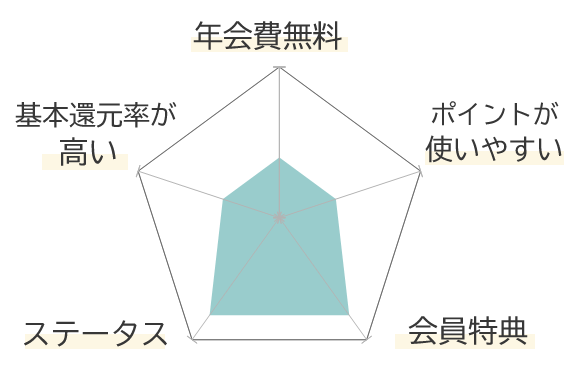

JCBゴールドカードは堅実なイメージのステータスカード、将来性や海外旅行保険もピカイチ

JCBゴールドは、大手株式会社ジェーシービー(JCB)のゴールドカード。

還元率ほど高くありません(0.5%)が、

- 航空機遅延補償等を含む最大1億円の海外旅行保険が付帯する(※利用付帯)

- 全国20万以上のお店やサービスで割引などの優待あり

(コメダ珈琲でのドリンクサイズアップ無料など) - 完全招待制のさらなるハイステータスカードに繋がる将来性がある

といった特徴を持っています。

「お得さを何より重視したい」…という方にはあまり向きませんが、

- 安心して利用できる、大手のクレジットカードが欲しい

- 完全招待制の特別なクレジットカードが欲しい

という場合においては、ぜひチェックしたい1枚と言えるでしょう。

純国産かつ老舗のステータスカードということで、個人的にはかなり堅実な印象の1枚です。

▲JCBゴールド ザ・プレミア

▲JCB ザ・クラス

年会費 | 11,000円 (税込) ※初年度無料 | 基本還元率 | 0.5% |

国際ブランド | JCB |

還元ポイント | J-POINT |

|

発行元 | 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

※いずれも規格は「QUICPay」

- 新規入会で最大56,000円相当がもらえる!

キャンペーン期間:2026年1月13日~2026年3月31日

- 航空機遅延補償等を含む最大1億円の旅行保険が付帯(利用付帯)

- 全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- Amazonでポイント還元率1.5%

- マクドナルド(モバイルオーダー)・吉野家・ガスト等の優待対象店で10.0%還元

(要エントリー) - ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回)

さらにHoteLux「Elite」会員資格の適用 - ワシントンホテルグループの特別優待

- 国内空港ラウンジサービス(無料)

- 海外空港ラウンジサービス(35$/回)

→ゴールド・ザ・プレミアへのアップグレードで無料(要招待) - 松井証券・SBI証券「クレカ積立」にて最大1.0%還元

(要・毎月5万円以上の決済/クレカ積立利用分を除く) - お取り寄せグルメの優待

- その他ライフスタイル特典、ゴルフ特典など

|  |

楽天プレミアムカードは最も安い年会費で海外空港ラウンジを無料で使える

楽天プレミアムカードは、楽天ヘビーユーザー…というよりは海外に行く機会がある方におすすめのクレジットカードです。

このカードの利点は、何といっても「年会費11,000円で海外空港ラウンジを使い放題」なこと(※2025年からは年5回無料)。

一般に海外空港ラウンジサービスが付帯するクレジットカードの年会費は安くても22,000円くらいからだと考えると、楽天プレミアムカードの特異性が分かります。

その他、

- 海外で使いやすいVisaやMastercardのタッチ決済を使用可能

- 最大5000万円の海外旅行保険が付帯

- 「選べる特典」としてトラベルコースを選択した場合、国際線利用時の手荷物配送が年2回無料

といった特徴も相まって、海外に行く場合のサブカードとしての適性が非常に高い一枚です。

もちろん決済ごとに貯まる、楽天ポイントの使い勝手の良さも見逃せません!

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス(年5回まで無料)

家族カード会員は利用不可 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|

|

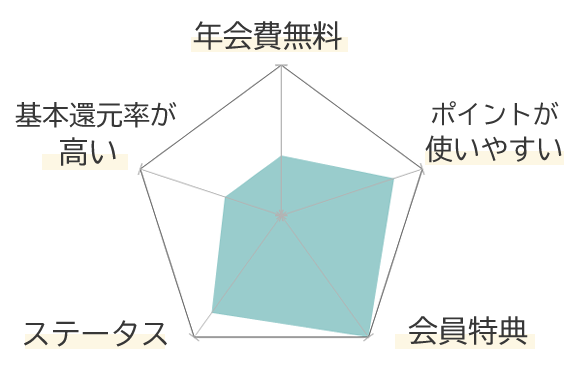

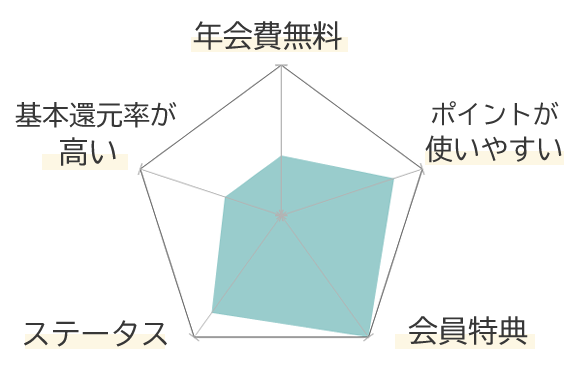

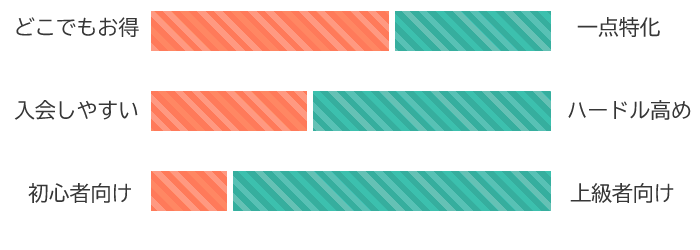

ビューゴールドプラスカードはJR東日本やSuicaユーザー必見の一枚

ビューゴールドプラスカードは、JR東日本グループのクレジットカード。

SuicaやJR東日本グループを利用する機会が多い方にとって嬉しいのは、やはり以下のようなポイントアップ特典でしょうか。

特にSuicaのオートチャージで、1.5%のポイントが還元される点は魅力的です。

| 還元率(一般) | 還元率(ゴールド) | |

| 「えきねっと」で切符を予約 | 5.0% | 10.0% |

| モバイルSuicaで切符や定期券を購入 | 5.0% | 10.0% (グリーン券、切符) 6.0% (定期券) |

| Suicaチャージ (オートチャージ含む) | 1.5% | 1.5% |

| みどりの窓口や券売機での切符購入 | 0.5% | 1.0% |

さらにビューゴールドプラスカードはボーナスポイント回りも充実しており、

- 年100万円の決済で5,000円相当のJREポイント付与

- 年間決済額に応じ、さらにボーナスポイントを追加

(決済額300万円なら12,000円相当) - 充実の入会特典あり

といった点も見逃せません。

基本還元率は0.5%と一見すると低いものの、カタログスペック以上にポイントを貯めやすい優秀な1枚と言って良いでしょう。

年会費 | 11,000円 | 基本還元率 | 0.5% |

国際ブランド | Visa JCB |

還元ポイント | JRE POINT |

|

発行元 | 株式会社ビューカード |

申込条件 | 満20歳以上の安定した収入のある方 |

※タッチ決済(VisaまたはJCB)はSuica付帯との選択制

- 【2025年7月31日まで】新規入会で最大25,000円相当のJREポイントが貰える

- 年100万円決済時、5,000円相当のJREポイントプレゼント

さらに年間決済額に応じて合計最大17,000円相当のポイントが貰える - 東京駅のビューゴールドラウンジを利用可能

- ゴールド専用のビューカード会員限定特典

- 「えきねっと」またはモバイルSuicaを使った切符・定期券の購入で最大10.0%還元

- 国内空港ラウンジサービス

- 年間決済額が400万円以上なら「選べる特典」が追加

(ホテルステイ、ランチ・ディナーやポイント付与など)

- Suicaオートチャージ可

- Suica搭載カードを選択可(タッチ決済との選択)

- JREポイントカード機能付き

- モバイルSuicaへのチャージ、またはSuicaオートチャージで1.5%還元

- 「JRE MALL」「JRE MALLふるさと納税」にて最大3.5%還元

:ゴールドカード限定特典

|  |

ANA ワイドゴールドカードは高いステータス性と還元率の高さを両立

ANAワイドゴールドカードは、名前の通りANAのゴールドカードにあたります。

一般カードであっても優秀&高還元(そして実質的な年会費が高め)なANAカードですが、ゴールドカードになると主に、

- フライトマイル(航空券を購入してもらえるマイル)の積算率がさらにアップ

- 付帯保険が目に見えて充実する

- 国内空港ラウンジを使えるようになる(※ANAのラウンジではないので注意)

といったメリットが追加される形に。

実利面で言うと飛行機に乗ってマイルを貯めたい、いわゆる「空マイラ―」向けの1枚ですが、「航空会社系のゴールドカード」というステータス性を理由にこのカードを選ぶのもありでしょう。

ちなみに「マイル還元率1.0%」の実現自体は一般カードでも可能です。

年会費 | 15,400円 ※VISA、Mastercard、JCBの場合 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 三井住友カード株式会社 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 【2026年5月31日まで・JCB限定】新規入会で最大53,000マイルプレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 対象の免税店 が10%オフ

- 年間30,000以上の「プレミアムポイント」獲得で「ブロンズサービス」メンバーのステイタスを獲得可能

- 【JCB限定】航空機遅延補償を含む最大1億円の付帯保険

※VISA、Mastercardの場合は最大5000万円、航空機遅延補償なし - 【JCB限定】全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- 【JCB限定】海外空港ラウンジサービス(入室料35US$)

- 【JCB限定】ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回) 他

:一般カードにない特典

|  |

JAL CLUB-Aゴールドカードはシーズンを問わずマイルを使用したい方におすすめ

JAL CLUB-Aゴールドカードもまた、JALの普通カード(一般カード)に、

- フライトマイル(航空券を購入してもらえるマイル)の積算率がさらにアップ

- 付帯保険の充実

- 国内空港ラウンジサービス

といった利点をプラスしたクレジットカードです。

ANAのゴールドカードに比べるとやや年会費が高いものの、JALには「マイルをいつ使っても、航空券との交換に必要な数が変動しない」という特徴があります。

そのためお盆や年末年始といった繁忙期に飛行機を利用したいのであれば、ANAよりもJALの方が、マイルの価値が高まりやすいと言えるでしょう。

航空券との交換に必要なマイル数等について詳しくは、こちらの個別ページで解説しています。

もちろん繁忙期には、特典航空券(マイルで買える航空券)の売り切れも早くなるため注意が必要です。

年会費 | 17,600円 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | JALマイル |

|

発行元 | 三菱UFJニコス株式会社 他 |

申込条件 | 20歳以上で、一定以上の勤続年数・営業歴と安定収入のある方(学生を除く) |

※Google Payはジェーシービー発行カードのみ使用可能

(JAL・JCBカード/JALカード OPクレジット)

- 【2025年9月30日まで・Visa限定】新規入会&決済で最大65,000マイル(通常決済分を含めるなら合計80,000マイル)プレゼント!

※入会後に要エントリー - カード継続後の初回搭乗で2,000マイルプレゼント

- JALのフライトマイル+25%

- 国内空港ラウンジサービス

- JALの航空券購入や機内販売などで合計3.0%のマイル還元

- 【JCB限定】航空機遅延補償を含む最大1億円の付帯保険

- 【JCB限定】国内外20万以上のお店やサービスで優待

- 【JCB限定】海外空港ラウンジサービス(入室料35US$) 他

:普通カードにない特典

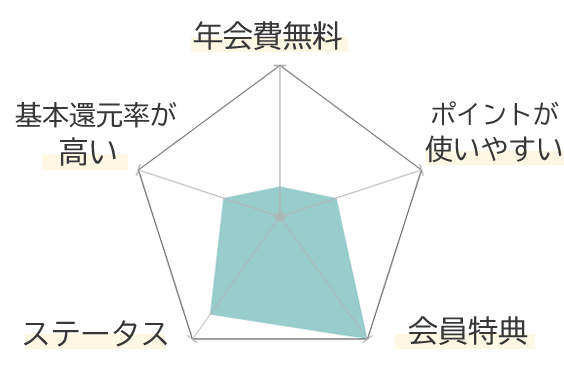

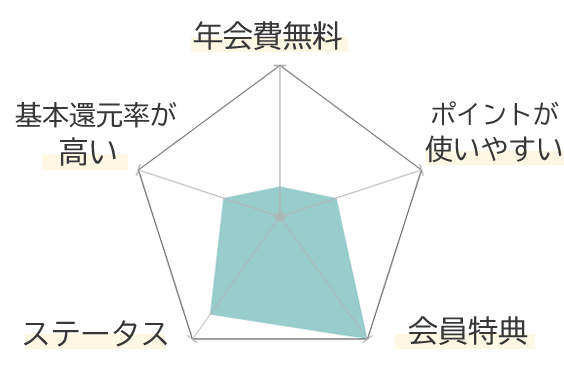

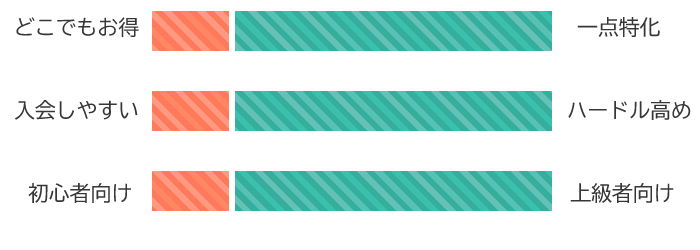

アメックス・ゴールドはステータス性の高いゴールドカードの代表的存在

アメックス・ゴールド(雨金)ことアメリカン・エキスプレス・ゴールド・カードは「きらびやかなゴールドカード」の代表的とも言える1枚。

基本還元率こそ0.3%前後相当と低いですが、

- カード継続でスターバックスドリンクチケット3,000円分をプレゼント

- カード継続で「ザ・ホテル・コレクション」国内対象ホテル で使える15,000円分クーポンをプレゼント

- プリンスホテルズ&リゾーツのゴールドメンバー資格付与

- USJ特別優待やアメックス限定のイベントに参加できる(※抽選)

など、個性的な特典やサービスが多いのが特徴です。

ラグジュアリーで少し非日常的な経験を楽しみたい、という方であれば、このカードに年31,900円以上の価値を見出すことができるでしょう。

年会費 | 31,900円 | 基本還元率 | 0.3%前後~ |

国際ブランド | American Express |

還元ポイント | メンバーシップ・リワード®のポイント |

|

発行元 | アメリカン・エキスプレス・インターナショナル, Inc |

申込条件 | 明文化された条件なし |

- 新規入会+条件達成で最大46,000円ポイントが貰える

※原則として1ポイント=0.3円前後相当。ただし「メンバーシップ・リワード・プラス(年3,300円)」に加入、かつ航空会社のマイルに交換する場合はその限りではない - カード継続でスターバックスドリンクチケット3,000円分をプレゼント

- カード継続で「ザ・ホテル・コレクション」国内対象ホテル で使える15,000円分クーポンをプレゼント

- 海外空港ラウンジサービスが年2回無料

- 国内空港ラウンジサービス(同伴者1名も無料)

- プリンスホテルズ&リゾーツのゴールドメンバー資格付与

- 国際線利用時の手荷物配送無料(往路・帰路1つずつ)

- スマートフォン保険 他、ユニークな補償

- 「メンバーシップ・リワード・プラス」の加入で還元率3倍(年3,300円)

- 対象のレストランで2名以上でコース料理を頂いたとき1名様分無料

- 宿泊予約サイトの優待(Expedia、一休.comなど)

- ユニバーサル・スタジオ・ジャパン特別優待

- アメックス会員限定のイベント 他多数

:グリーンカードにない特典

|  |

ゴールドカードを使う「本当の」メリットとは?

実際のところ、無料あるいは安価な一般カードではなく「あえてゴールドカード」を使う意味とは何なのでしょうか?簡潔にまとめてみました。

一般カードに比べると特典やサービスが向上する

ゴールドカードの中には、一般カードよりも目に見えて優れた特典やサービスを有するものが少なくありません。

例えばdocomo会員が「dカードGOLD」を使うと最大10%相当の電話料金等の還元を受けられるのですが、これは無料のdカードにはないサービスです。

その他、

- 国内空港ラウンジを無料で使用できる

- 一般カードよりも付帯保険の内容が優れている

- 一般回線よりも断然繋がりやすい、ゴールド会員デスク(問い合わせ先)が設けられている

といった利点は多くのゴールドカードに共通するところ。

「ゴールド会員限定の特典やサービス」に魅力を感じたなら、ゴールドカードを選ぶ理由は十分と言えるでしょう。

ステータス性だけがゴールドカードの利点ではない、ということですね!

注意!ゴールドカードの還元率は一般カードより高い…とは限らない

ゴールドカードのサービスは基本的に一般カードよりも優れています。が、ポイント還元率が据え置きということは決して珍しくありません。

例えば「楽天カード」や「dカード」は、無料カードを選ぼうが有料カードを選ぼうが、還元率は1.0%のままです。

ポイント還元率を重視したい場合には今一度、一般カードとゴールドカードのポイントシステムを見直してみるのが良いでしょう。

ステータス性があると見なされやすい(≒経済的余裕がある人と見なされやすい)

ゴールドカードの利点と言えば、やはりイメージされやすいのがその「ステータス性」でしょう。

最近は安価、かつ容易に持てるゴールドカードも多くなりましたが、それでも「一般カードではなくゴールドカードを選んでいること」には一定の意味があります。

もう少し踏み込んで言うなら、ゴールドカードは「無料でも作れるクレジットカードに年会費を払える程度の、経済的余裕がある人」の象徴であるかもしれません。

プラチナカード、ブラックカードなどさらにステータス性の高いカードの足掛かりになる

発行元のクレジットカード会社によっては、ゴールドカードを足掛かりにさらなる高ステータスカードの取得を狙えるかもしれません。

象徴的なのは「JCBゴールド」で、このカードを重用したなら「JCBゴールド ザ・プレミア」(完全招待制)へのアップグレードが可能。

さらにこの「JCBゴールド ザ・プレミア」を使い続けたなら、JCB最高峰のブラックカード「JCBザ・クラス」のインビテーションを受けられるかもしれません。

このようにゴールドカードは、よりハイステータス・ハイグレードなカードの最初のステップともなり得ます。

▲JCBゴールド ザ・プレミア

▲JCB ザ・クラス

発行元によってはゴールドカードより上のグレードがそもそも存在しません。あらかじめご了承ください。

(dカード、PayPayカード等)

ゴールドカードを持っている人への実際のイメージとは?

わたし(黒髪の方)(ちょっとくらい美少女化した方が見やすいだろ!!)の正直な印象としてはこんなかんじ。

もう少し言うと実利的なゴールドカードを持っている方は、情報収集能力があるいわゆる「情強」なのかなあとも思うかもしれません。

ですが実際のところ多くの人はきょむちゃんくらいの感覚…つまり「わー、ゴールドだあ!お金持ちなのかな?」くらいの感覚なんじゃないかとも思います。

(もちろんカードを使う場所や状況によって大きく変わるとは思いますが)

虚無から湧いたきょむちゃんについてはこちらの漫画ページをご覧になってね!

ゴールドカードの選択に関するよくある質問と回答

ここからは、ゴールドカードの選択や使用に関連する、よくある質問にお答えしていきます。

国内空港ラウンジサービスを無料で使える、年会費が安いゴールドカードは何ですか?

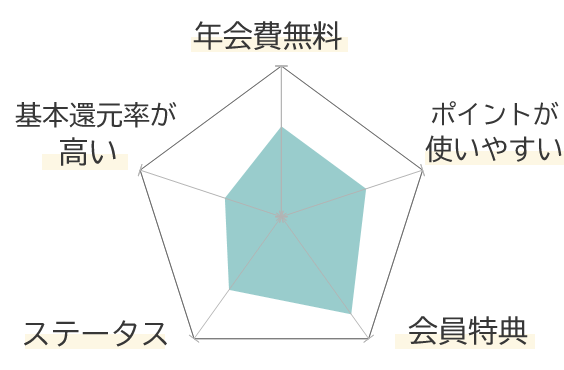

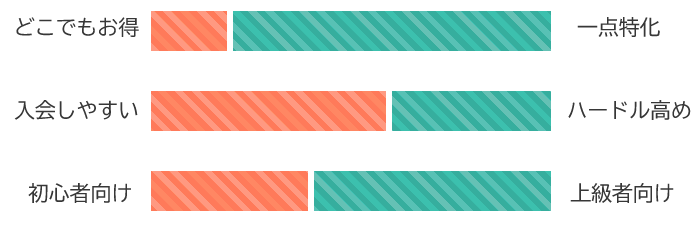

私が関知している中で、最も安い年会費で「国内空港ラウンジサービスが使い放題」となるカードは「TRUST CLUB プラチナマスターカード」です。

一応プラチナという名前なのでゴールドカードには含まれませんが、年会費は3,300円と格安。

安く国内ラウンジを使いたい、という場合には、このカードへの申し込みを検討してみるのが良いでしょう。

実際に国内空港ラウンジ(カードラウンジ)を使ってきた体験談&レポートについては、以下のページで紹介していますよ!

プライオリティパス(海外空港ラウンジ)を使えるゴールドカードはありますか?

▲楽天プレミアムカードを使って実際に、イスタンブール空港でタダ飯&タダワインを頂いて来た時の写真

プライオリティパスのプレステージ会員資格(=海外空港ラウンジを無料で使える資格)が付帯するカードの中で、最も年会費が安いのは「楽天プレミアムカード」(年11,000円)です。

お得に海外ラウンジを利用したいという場合には、このカードへの申し込みを検討してみるのが良いでしょう。

その他、ゴールドカードではありませんが「UCプラチナカード」(年16,500円)等の格安プラチナカードも有力な選択肢となります。

一般に海外空港ラウンジサービスが付帯するのはプラチナカードからです。

楽天プレミアムカードは例外中の例外、ということですね。

Amazonをお得に使えるゴールドカードはありますか?

現在、Amazonの名前を冠するゴールドカードは発行されていません。

以前は「Amazon MasterCard ゴールド」というカードが存在したのですが、リニューアルに伴い無料カード以外の新規発行は終了しています。

ゴールドカードの中で、Amazon優待を受けやすいのは「JCBゴールド」(Amazonで1.5%相当還元/要エントリー)でしょうか。

ですが実際のところ、Amazonでの還元率に関して言うと「Amazon Mastercard」または「JCBカードW」の方が高還元率(最大2.0%相当)となっています。

年会費無料のゴールドカードはありますか?

先に紹介した「条件達成で年会費無料」なゴールドカード(エポスカード、三井住友カード、セゾンカード)を除くと、

- イオンゴールドカード

- セブンカード・プラス

の2つが挙げられます。

以上のゴールドカードは、正真正銘「年会費無料」。

ただし取得には下位カードの重用とインビテーションが必要、かつ基本還元率などもあまり高くはありません。

イオンゴールドカードには国内空港ラウンジサービスが付帯するため、イオンカードユーザーなら狙ってみても良いかもしれませんね!

ゴールドカードの修業とは何ですか?おすすめのカードには何がありますか?

ゴールドカードの「修行」は、文脈によって2つの意味があります。

1つは「一般カードを使用し続けて、ゴールドカードのインビテーションを受け取るための修行」。

例えば、

- エポスカードを重用して「エポスゴールドカード」

- JCBカードWを重用して「JCBゴールド」

のインビテーション(招待)を狙う、といった状態のことですね。

基本的に「ゴールドカードの修行」と言えば、こちらの意味を指します。

一方、三井住友カード ゴールド(NL)やセゾンゴールドプレミアムといった「一定額の決済で見返りのあるゴールドカード」であれば、「一定額への決済」を目指す期間のことを修行と称することも。

なんにせよクレジットカードにおける「修行」とは、「特定の目的を叶えるため、利用実績を積む期間」だと考えて良いでしょう。

プラチナカードやブラックカードの取得を目指して、ゴールドカード「を使った」修行が行われることも多いですよ!

ゴールドカードを使って羽田空港のラウンジに入室できますか?

お手持ちのカードやその発行元、利用したいラウンジによって異なります。

例えばエポスゴールドカードは、羽田空港における

- 国内線第1旅客ターミナルのラウンジ3つ

(2F南ウイング、2F北ウイング、1F中央) - 国内線第2旅客ターミナルのラウンジ3つ

(2F南、3F北ピア、3F北) - 国際線旅客ターミナルのラウンジ2つ

(4階中央、3階南)

を無料で使用可能。

ですが楽天プレミアムカードの会員は、国際線ターミナルのラウンジを使用できません(国内線であれば使用可)。

またどのゴールドカードにおいても、JALやANAといった航空会社が提供するラウンジは、航空会社側の条件を満たさない限り使用不可となっています。

会員が使えるラウンジの情報はカード会社の公式サイトに掲載されているため、決まったラウンジを利用したい場合には、あらかじめその内容を確認しておくと良いでしょう。

参考元:エポスカード公式サイト

▲エポスカード公式サイトより、羽田空港「POWER LOUNGE NORTH」のイメージ

学生がゴールドカードを作ることはできますか?

多くのゴールドカードは学生の申し込みを受け付けていませんが、例外はあります。

例えば「エポスゴールドカード」は、エポスカード(無料) ユーザーへのインビテーション(招待)を条件に、学生でも取得可能。

また「セゾンゴールドプレミアム」は18歳から職業を問わず申し込める美麗なゴールドカードということで、「人と違うカードを持ちたい」という方におすすめの1枚です。

エポスゴールド、ネットで調べたら学生はダメ!だったのに、招待は別に関係ないらしいからゴールドに変えてきた♬

— じゅん (@pericandium) December 24, 2023

エポスゴールド総枠50万

— さくぽん (@Saqpon) December 30, 2023

学生なのにこんなに枠くれるの!? pic.twitter.com/ac5Axh7Ck6

セゾンJQカードを月3〜4万くらいで使ってて約1年

— atk4142@🍊 (@atk4142) April 27, 2023

なぜか学生なのにゴールドカードの招待が来たんやけど大丈夫そ?

おすすめのゴールドカードとその選択についてのまとめ

無料で優秀なクレジットカードが増えていることは事実ですが、ゴールドカードにしかない利点を備えたカードが少なくないこともまた確か。

ステータス性に興味がある方もそうでない方も、カードが提供する特典に年会費相当の価値を見いだせたなら、申し込みの理由は十分と言って良いでしょう。

実際に私も、海外空港ラウンジサービスを目当てに楽天プレミアムカードを作りました!

年会費 | 11,000円 ※年100万円以上の決済で永年無料 | 基本還元率 | 0.5% |

国際ブランド | VISA JCB Amex |

還元ポイント | 永久不滅ポイント |

|

発行元 | 株式会社クレディセゾン |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大11,000円キャッシュバック

- TOHOシネマズ、ユナイテッドシネマなどで鑑賞料金割引

鑑賞料金1,000円は改悪により廃止 - 年間利用額50万円ごとに0.5%(5,000円)相当のボーナスポイント付与

- スターバックス、マクドナルドなどの対象店で最大還元率5.0%

(年間利用額30万円以上、または前年度の利用額が60万円以上の場合)

コンビニ優待は改悪により廃止 - ベネフィット・ステーション優待

- 国内空港ラウンジサービス

【2026年4月~年2回までに改悪】 - セゾンカード共通優待(レジャー施設、サブスクなど)

|  |

年会費 | 11,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA Mastercard JCB Amex |

還元ポイント | 楽天スーパーポイント |

|

発行元 | 楽天カード株式会社 |

申込条件 | 20歳以上で安定した収入がある |

- 海外空港ラウンジサービス(年5回まで無料)

家族カード会員は利用不可 - 国内空港ラウンジサービス

- 3つの特典を選択できる

(楽天市場コース・トラベルコース・エンタメコース)

┗「トラベルコース」選択時は国際線利用時の手荷物配送が年2回無料 - お誕生月は「楽天市場」でポイントアップ(+税抜き1.0%)

- 楽天証券で投信積立クレジット決済を行うときの還元率1.0%

(※無料カードは0.5%) - プレミアム会員限定デスク

(多数の海外デスク も使用可)

- 新規入会で最大5,000ポイントプレゼント

(下位カードからの切り替えの場合は3,000ポイントプレゼント) - 楽天ポイントカード機能付き

- 「楽天ペイ」との併用で最大還元率1.5%

:プレミアムカード限定特典

|

|

最新の情報については各公式サイト情報をご確認ください。