大手&老舗クレジットカード会社でありながら、ここ数年ブイブイ言わせているのが「三井住友カード」。

- コンビニ等の対象店舗で「スマホのタッチ決済」時、7.0%~最大20.0%還元

- 「SBI証券」のクレカ積立でもポイントが貯まる

等など、何かと話題に事欠きません。

今回はそんな三井住友カードの特徴はもちろん、申し込み先カードの種類や選び方まで、分かりやすくまとめました。

三井住友カード株式会社が発行するクレジットカードには、大きく分けて

- 他の企業等と提携して発行される「提携カード」

(ANAカード、Amazon Mastercardなど) - 上に該当しない「プロパーカード(非提携カード)」

(三井住友カードNLなど)

の2種類があります。

提携カードはポイントシステム等がカードによってバラバラで、一概に比較したり、説明したりすることができません。

ということで今回は三井住友カードのプロパーカードのみを取り上げて解説しています。

めちゃくちゃ簡単に言うと、「三井住友カード」または「Olive」という名前が付いているのがプロパーカードです!

目次

1分で分かる!三井住友カードの特徴

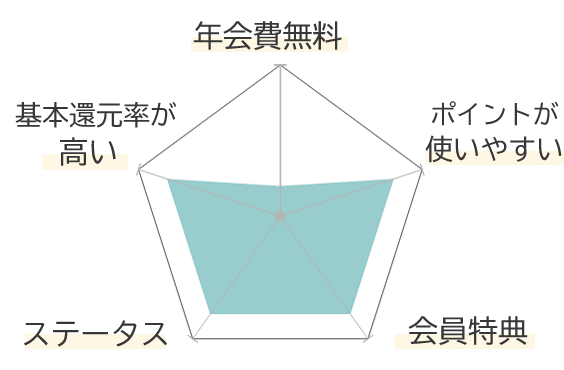

三井住友カード(プロパーカード)は、基本的に「優待対象のお店やサービスをよく利用する方」におすすめの申込先です。

.png)

セブン-イレブンやローソンをはじめとする優待対象のお店をよく利用するなら、三井住友カードを1枚持っておいて損はありません。

実際にわたしも、Oliveフレキシブルペイの一般カードを作りました!

一方、デメリットの方面を考えると、基本的にはメインの決済方法というよりも、サブカードとしての活用がおすすめと言えます。

三井住友カードの主な特典・メリット

ここからは各種「三井住友カード」に共通するメリットやサービスについて、もう少し詳しく解説していきます。

対象のコンビニや飲食店などで「スマホのタッチ決済」時7.0%のポイント還元!

「三井住友カード」系列最大の特徴は、セブン-イレブンやローソンなど(詳細後述)にて「スマホのタッチ決済」を行ったとき、7.0%のポイント還元が適用される点にあります。

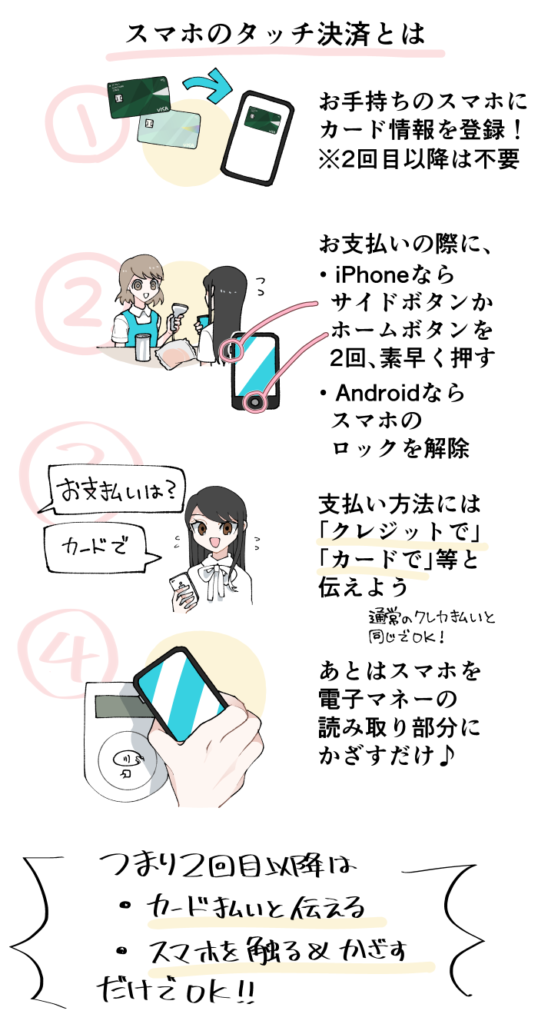

ここで言う「スマホのタッチ決済」とは、スマートフォンを通したVisaまたはMastercardのタッチ決済のことですね。

ちなみにわたしも今回初めて、三井住友カードの入手をきっかけに「スマホのタッチ決済」を使ってみましたが…。

- カードの登録は、カードを登録したりアプリをインストールしたりする過程で、自然に&簡単に完了する

- 決済は「スマホを起動してかざすだけ」

と、思ったより簡単で便利でした。

「スマホのタッチ決済」に不安がある方でも、問題なくこなせますよ!

三井住友カードの優待対象のお店の一覧

三井住友カードを登録した「スマホのタッチ決済」で、7.0%還元を受けられる対象店は以下の通りです。

コンビニエンスストア

飲食店・カフェ

- マクドナルド

(モバイルオーダーを含む) - モスバーガー

(モバイルオーダーを含む) - ケンタッキーフライドチキン

(モバイルオーダーを含む) - サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- 吉野家

(モバイルオーダーを含む) - すき家

(モバイルオーダーを含む) - はま寿司

- ココス

- ドトールコーヒーショップ

- エクセルシオール カフェ

- スターバックス

(モバイルオーダーのみ) - かっぱ寿司

※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。

これらのお店を利用する機会が多い方ほど、「三井住友カード」を取得する利点は大きいと言えるでしょう。

もちろん年会費無料のカードも、7.0%還元の対象ですよ!

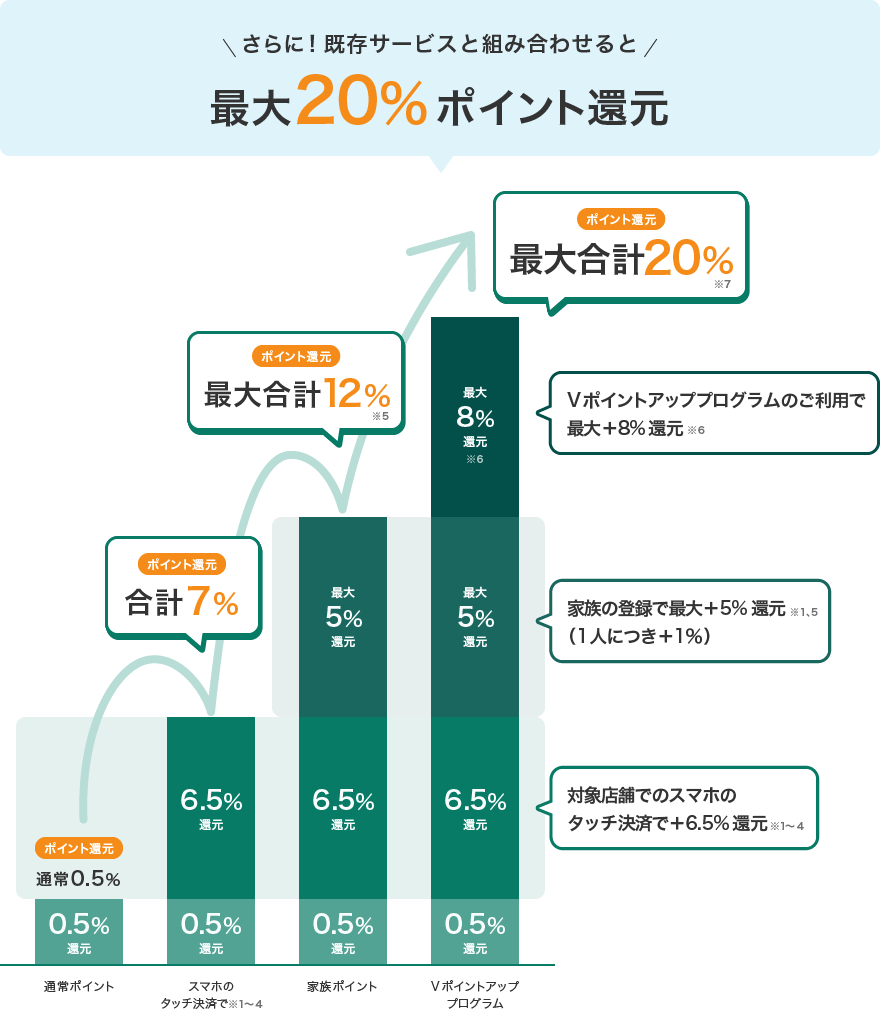

特定の条件達成で対象点での最大還元率は20.0%に

画像引用元:三井住友カード公式サイト

三井住友カードの会員は、以下の条件を満たすことで対象店舗での還元率が最大20.0%にアップします。

適用条件 | ポイントアップ | |

| 家族ポイント | 二親等以内に指定の「三井住友カード」ユーザーがいれば、人数%分ポイントアップ | 最大5.0% |

| Vポイントアッププログラム | Oliveアカウント契約+三井住友銀行アプリもしくはVpassアプリへ月に1回ログイン | 1.0% |

| Oliveアカウントの選べる特典として「Vポイントアッププログラム+1%」を選択 | 1.0% | |

| Oliveアカウント契約+三井住友銀行で住宅ローンの契約 | 1.0% | |

| SBI証券口座を保有し、SBI証券Vポイントサービスに登録の上で対象の取引を実施 | 最大2.0% | |

| OliveアカウントおよびSMBCモビットの契約を済ませ、Oliveアカウント契約口座を支払方法に設定し利用 | 最大1.0% | |

| 住友生命「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施 | 最大2.0% |

ポイントアップの条件には、「三井住友銀行の住宅ローンの契約」など難しいものもありますが…。

三井住友銀行の口座をお持ちの方であれば「Oliveフレキシブルペイ」(キャッシュカード機能等がついた三井住友カード)を選択することで、比較的簡単に9.0%~還元を狙えます。

詳細・参考元:三井住友カード公式サイト

Vポイントは1円単位で使用できて無駄にならない

一般に、クレジットカード会社のプロパーカードを使ってもらえるポイントは、何かと不便が多いものですが…。

例外的に三井住友カードを使うことでもらえる「Vポイント」は、1円単位で自由に使えて優秀なポイントサービス。

しかも年に1回以上カードを使用すれば、有効期限も実質なしです。

使い道などの詳細については後述しますが、「特定のお店でのみ三井住友カードを使用する場合も、ポイントが無駄にならない」のは地味ながら大きな利点と言えるでしょう。

ちなみに対象店以外で三井住友カードを使用する場合の、基本還元率は0.5%(200円につき1ポイント還元)です。

(三井住友カード プラチナプリファードを除く)

VisaまたはMastercardのタッチ決済機能は海外での普及率も高く便利

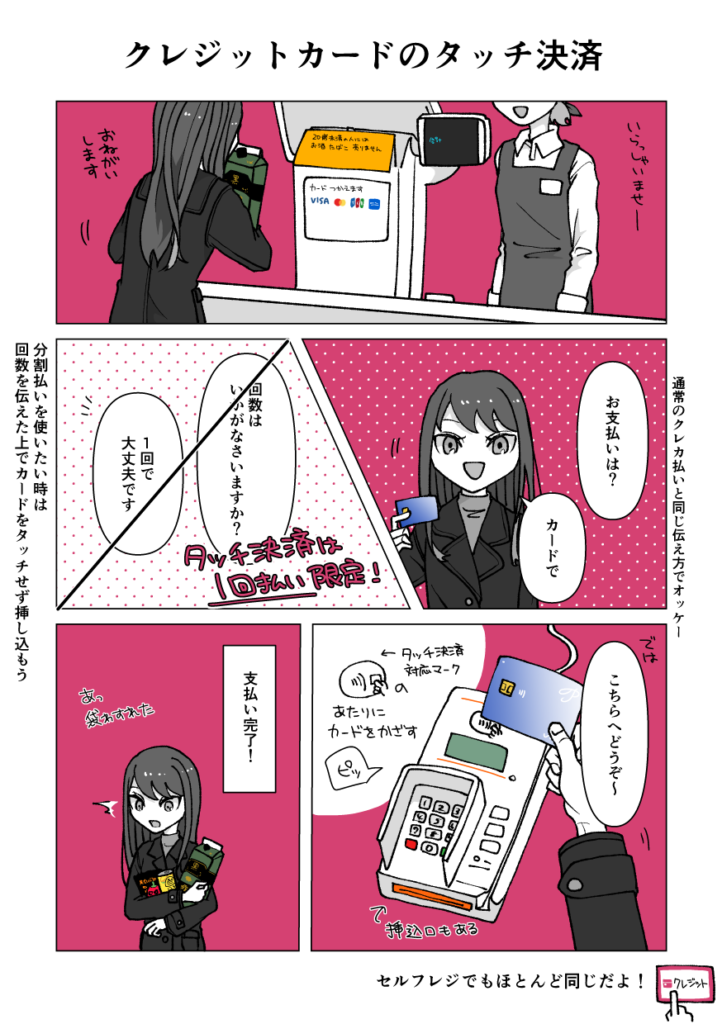

現行の三井住友カードのプロパーカードには、すべて「VisaまたはMastercardのタッチ決済」機能が付いています。

基本的にこのカードを使用する方は、物理カードのタッチ決済ではなく「スマホのタッチ決済」の方を利用するかもしれませんが…。

単純に「利用できる決済方法」の選択肢が多いに越したことはないでしょう。

またVisa・Mastercardのタッチ決済は海外(欧州圏)での普及率が高いため、海外旅行時などにも役に立ってくれます。

ちなみに「スマホのタッチ決済」ではなく物理カードのタッチ決済を使用する場合、セブン-イレブン等の対象店舗におけるポイント還元率は「5.0%」となります。

使用しない「海外旅行保険」は別の種類の保険に変更できる

三井住友カードには、カードのグレードによって最大2000万円~1億円の海外旅行保険が付帯します。

先述のVisa・Mastercardのタッチ決済の機能も相まって、三井住友カードは海外旅行等への適性が高いカードシリーズと言えるでしょう。

三井住友カード(NL)の海外旅行保険について詳しく見る

以下は無料カード(三井住友カードNL)に付帯する旅行保険です。

ゴールドカード・プラチナカードの付帯保険については、こちらの公式サイト をご確認ください。

| 海外旅行保険(利用付帯) | |

| 傷害死亡・後遺障害 | 最高2000万円 |

| 傷害治療費用 疾病治療費用 | 最高50万円 |

| 賠償責任 | 最高2000万円 |

| 携行品損害 | 最高15万円 ※自己負担額3,000円 |

| 救援者費用 | 最高100万円 |

| 国内旅行保険 | |

| なし | |

| ショッピング保険 | |

| なし | |

また海外に行く機会がない方は、海外旅行保険を

- スマホ安心プラン

(修理や盗難への対応・最大3万円※/自己負担額1万円) - 弁護士安心プラン

(法律相談など・最大10万円※) - ゴルフ安心プラン

(ゴルファー賠償責任補償など・最大20万円※) - 日常生活安心プラン

(個人賠償責任など・最大20万円※) - ケガ安心プラン

(交通事故によるケガへの対応・最大1万円※) - 持ち物安心プラン

(携行品損害補償など・最大5万円※)

※金額は三井住友カード(NL)の場合

のいずれかと交換することも可能です。

三井住友カードのデメリットと注意点

多くの利点を有する三井住友カードですが、デメリットが決してないとは言えません。

ここからは、三井住友カードを利用・選択する上で知っておきたい注意点について解説していきます。

一部の例外を除き基本のポイント還元率は低め(0.5%)

「プラチナプリファード」(年会費33,000円)を除く三井住友カードの基本還元率は0.5%相当です(200円につき1ポイント還元)。

「楽天カード」等の基本還元率が1.0%であることを考えると、この数字は決して高いとは言えません。

そのため基本的に、三井住友カードは優待を受けられるお店「でのみ」使用することが推奨されています。

「三井住友カード プラチナプリファード」は例外的に、基本還元率が1.0%と高く設定されています。

「問い合わせ先のコールセンターに繋がらない」という口コミが増えている

ここ数年、三井住友カードはキャッチーな特典の追加や、主要カードの年会費無料化で爆発的に会員数を増やしているのですが…。

それが悪い方向に働いたのか、近頃は「カスタマーサービスに電話が繋がらない」という口コミが目に見えて増加しています。

しかもこの問題はゴールドカード・プラチナカードといった上位カードでも解消されないとのこと。

三井住友カードのサポートデスク電話かけて30分以上保留にされてるけどこれで繋がらないのヤバいだろ

— でびこだにょ (@Otsdarva_28) March 31, 2024

三井住友カードのプラチナデスク10分待ってもまだ繋がらない。どういうことだよ。

— キョウヘイ (@kyouhei) July 26, 2023

三井住友カード、海外旅行予定でプラチナ検討してたけどサポート全然繋がらないし、折り返し予約2日後とか提示されるし、無しだな。

— 河童の川流れ@かぼびわうめ信者 (@b1pzPPXzTQutxl3) May 24, 2024

他のカード探さねば。

もしものときのサポート体制を重視したい方は、申し込み先の選び方(あるいはカードの使い方)に、注意した方が良いかもしれません。

ちなみにアフターサービスの評判が良いのは、

・株式会社ジェーシービー

・アメリカン・エキスプレス

・ダイナースクラブ

あたりです。

SBI証券での最大還元には一定の決済をこなす必要がある

三井住友カードは「SBI証券」と提携を結んでおり、「クレカ積立」(クレジットカードを使った投資信託の定期購入)で、カードグレードに応じたポイント還元を受けられます。

ただしこちらのサービスは2024年11月積立分(同月10月設定分)から、

- 最大還元に、一定以上のカード利用実績が必要に

- 「プラチナプリファード」の最大還元率ダウン

といった改悪がなされているため注意が必要です。

| 一般カード (無料カード) | 0.00% (年間決済額10万円未満) 0.50% (年間決済額10万円以上) |

| ゴールドカード | 0.00% (年間決済額10万円未満) 0.75% (年間決済額10万円~100万円未満) 1.00% (年間決済額100万円以上) |

| プラチナプリファード | 1.00% (年間決済額300万円未満) 2.00% (年間決済額300万円~500万円未満) 3.00% (年間決済額500万円以上) |

| プラチナカード | 1.00% (年間決済額300万円未満) 2.00% (年間決済額300万円以上) |

※初年度は最大還元率が適用されます。

三井住友カードを使ってもらえる「Vポイント」の仕様と使い方

三井住友カードを使用することでもらえるのは「Vポイント」。

こちらは三井住友カード独自のポイント規格ですが、2024年4月に「Tポイント」を吸収し、一気に勢力を強めました。

ここからはそんなVポイントの基本的な使い道などを、簡単に解説していきます。

Vポイントはキャッシュバックに加えお買い物にも使用できる

Vポイントの主な使い道は、以下の通りです。

- キャッシュバック

(三井住友カードの支払いへの充当) - 「VポイントPay」へのチャージ

┗「Visaのタッチ決済」加盟店で使用可能! - SBI証券の投資信託の買付

- モバイルVカード でのポイント払い

- その他、他社ポイントへの交換など

最も使い道をイメージしやすいのはキャッシュバック(支払い充当)でしょうか。

ですがここで注目したいのが「VポイントPay」。

このアプリにVポイントをチャージすると、「スマホのタッチ決済」にVポイントを使用可能となります。

つまりコンビニ等でのお支払い(優待対象でないお店を含む)において、1円単位でポイントを使用できるということで、非常に使い勝手の良いサービスと言えます。

キャッシュバックにせよVポイントPayでの決済にせよ、貯めたポイントを1円単位で無駄なく使用できますよ!

1年に1回以上ポイントを貯めたり使ったりしたなら実質「有効期限なし」

現行のVポイントの有効期限は、「最後にポイントを貯めたり使ったりしたときから1年間」です。

つまり1年に1回以上カードを使ってポイントを貯められるなら、Vポイントの有効期限は実質なしと言えるでしょう。

三井住友カードをサブカードと使用する場合でも、ポイントの失効を心配せずに済むのは大きな利点です!

参考元:三井住友カード公式サイト

「Tポイントカード」をお持ちなら旧TポイントとVポイントを合算できる

現行のVポイントは「Tポイント」を吸収したような形となっていますが、過去に貯めた「Tポイント」や過去に作った「Tポイントカード」は、今でも問題なく使用できます。

さらに過去に貯めたTポイントと、「三井住友カード」等を使ってこれから貯めるVポイントは、ID連携による合算が可能。

旧Tポイントユーザーにとっても、Vポイントの使い道の広さ等は嬉しいメリットと言えます。

ID連携の方法等について詳しくは、こちらの公式サイト をご確認ください。

三井住友カードはどれがいい?あなたに合ったカードの種類と選び方

三井住友カード(プロパーカード/カードローンを除く)は全部で11種類。

…ではあるのですが、この中には「今となってはほぼ選択肢に入らないカード」も存在するため、実際の申込先候補はもう少し絞られます。

ここでは各「三井住友カード」の種類や選び方について解説していきます。

特にこだわり等がないのなら、

・三井住友銀行ユーザーなら「Oliveフレキシブルペイ(一般)」

・他行ユーザーなら「三井住友カード(NL)」

を1番にチェックするのがおすすめです!

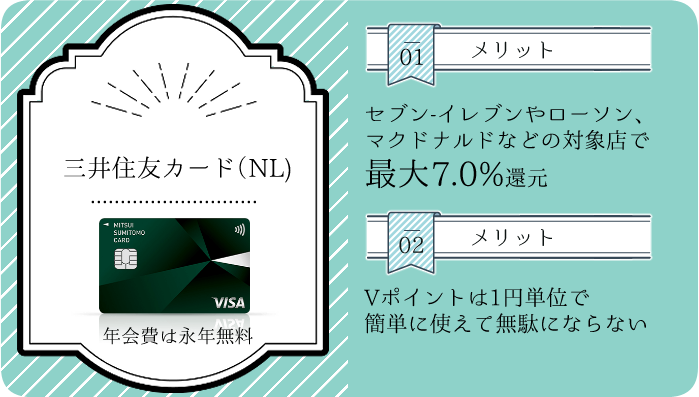

最も多くの人に勧めやすいのは年会費無料の「三井住友カード(NL)」

あなた無料の三井住友カードをお探しなら、第一に申込先候補となるのが「三井住友カード(NL)」です。

年会費無料でも「対象店舗で7.0%~還元」はしっかり適用されます。

そのためセブン-イレブンやローソン等で高還元を受けることを目的とするなら、申し込み先はこのカードで十分でしょう。

優待対象のお店「以外」におけるポイント還元率は0.5%相当と低めです。

そのためこのカードは、優待対象店舗でのみ使用する「サブカード」としての活用が推奨されます。

(後述のゴールドカードを狙う場合を除く)

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 【2026年3月1日まで】新規入会で合計最大9,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大25,600円相当プレゼント - 対象のコンビニや飲食店で「スマホのタッチ決済」時、最大7%還元※

┗セブン-イレブンなら最大10%還元! - 【2026年1月26日~入会の方のみ】qoo10・@cosme SHOPPINGにて最大10%還元

(月5,000Pまで) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- SBI証券での「クレカ積立」にて最大0.5%付与

- 最短10秒でデジタルカードが発行される「モバイル即時入会サービス」対応

※即時発行ができない場合があります。 - 【学生限定】対象のサブスクサービスなどで最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Androidユーザーの方はVisaブランドをお選びください。

Mastercardブランドのカードは、Google Payに対応していません。

※ApplePayであればVisa・Mastercardともに使用可能です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

三井住友カード ゴールド(NL)はコスパ抜群なゴールドカード

三井住友カード ゴールド(NL)は三井住友カード(NL)の上位に当たるクレジットカード。

基本の年会費は5,500円ですが、

- 「三井住友カード(NL)」を年間100万円以上使用し、ゴールドカードに切り替える

- 「三井住友カード ゴールド(NL)」を1度でも年間100万円以上使用する

という条件のいずれかを満たすことで、年会費は永年無料となります。

一般カード(三井住友カードNL)との相違は主に、

- 毎年年間100万円の決済を条件に、10,000ポイントプレゼント

- 付帯保険が若干強化される

(国内旅行保険・ショッピング保険の追加) - 国内空港ラウンジサービス

の3つ。

年間カード利用額が100万円を大きく超えない方であれば、このカードをメインで使用するのもありでしょう。

サービス内容は無料カードの上位互換ですので、「1度だけ100万円分使用して、その後は無料のサブカードとして保有する」のもおすすめです。

.png)

年会費 | 5,500円 | 基本還元率 | 0.5% |

国際ブランド | VISA Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年100万円の決済で翌年以降の年会費無料

- 年100万円の決済で10,000円相当のポイントプレゼント

- 国内空港ラウンジサービス

- SBI証券「クレカ積立」にて最大1.0%還元

※2024年11月~は前年度決済額100万円以上が条件 - ゴールド会員限定デスク

- 対象のコンビニや飲食店で「スマホのタッチ決済」時、7.0%還元

(条件を満たせば最大20.0%還元) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 最短5分でデジタルカード発行

- 三井住友カード(NL)から無料でアップグレード可能

:ゴールド限定特典

|  |

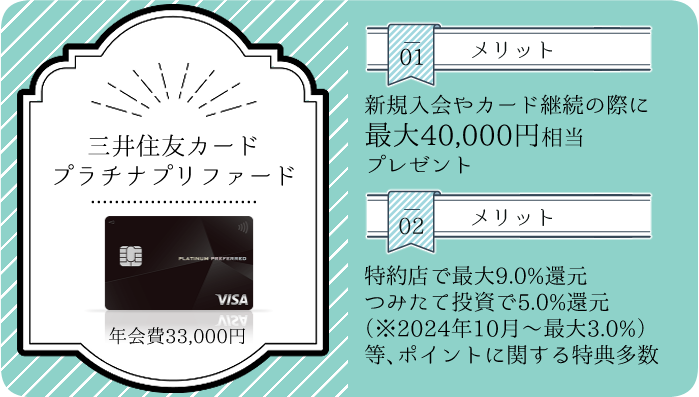

三井住友カード プラチナプリファードはポイント特化型のプラチナカード

三井住友カード プラチナプリファードは「NL」の名前こそ付いていないものの、先述のカードと同じライン上にある「ポイント特化型」プラチナカード。

年会費は33,000円(無料化する手段なし)と一気に重くなる代わりに、

- 年間決済額によって、最大40,000円相当のポイントがもらえる

- 基本還元率が0.5%→1.0%に倍増する

- ポイントアップの対象店舗が増える

(※ポイント還元率は2.0%相当~) - コンシェルジュサービスが付帯する

といった魅力的なサービスが追加されます。

年間決済額が高額な方であれば、このカードを選択することで年会費をゆうに超える還元を受けることも難しくはないでしょう。

ただし「ポイント特化型」ということで同価格帯のプラチナカードに比べると、ラグジュアリーなサービス(レストラン優待など)はほとんど設けられていません。

年会費 | 33,000円 | 基本還元率 | 1.0% |

国際ブランド | VISA |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 20歳以上で安定継続収入がある |

- 年間決済額100万円ごとに10,000円相当のポイントプレゼント(年40,000円相当まで)

- プリファードストア(特約店)にて最大10.0%還元

- 外貨ショッピングで還元率+2.0%

- SBI証券「クレカ積立」にて1.0%~3.0%還元

(※実質的な継続特典としての付与) - コンシェルジュサービス

- 対象のコンビニエンスストア・飲食店で最大7.0%還元

- 国内空港ラウンジサービス

:プラチナ限定特典

|  |

三井住友銀行ユーザーなら申込先は「Oliveフレキシブルペイ」シリーズで決まり

Oliveフレキシブルペイとは、これまで解説した「三井住友カード(NL)」シリーズ(一般~プラチナプリファード)に、

- 三井住友銀行のキャッシュカード機能・デビットカード機能

- Oliveフレキシブルペイ限定の優待

(主に三井住友銀行に関連するもの)

が追加されたカード。

その性質上、このカードを選択できるのは三井住友銀行ユーザー(またはこれから同銀行口座を開設できる方)に限られますが…。

「NL」シリーズに比べると単純に機能や特典が強化されているため、三井住友銀行ユーザーなら、このシリーズを選んで間違いはないと言えます。

普段から三井住友銀行口座を使っているわたしも、Oliveフレキシブルペイ(一般)を選択しました!

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大4,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大16,600円相当プレゼント

- 【クレジット】対象のコンビニや飲食店で「スマホのタッチ決済」利用時7.0%還元

(条件を満たせば最大20.0%還元) - 【銀行】SMBCダイレクトを使った他行宛て振込手数料が月3回無料

- 【銀行】三井住友銀行ATM、三菱UFJ銀行のATM利用手数料が無料

- 【銀行】定額自動送金《きちんと振込》・定額自動入金の手数料が無料

- 【クレジット】「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 【クレジット・学生限定】対象のサブスクサービスなどで最大10%還元

|  |

三井住友カード(CL)は物理カードが必要ない方へ

.png)

▲三井住友カード(CL)

三井住友カード(CL/カードレス)は、シンプルに「物理カードが発行されない三井住友カード(NL)」と考えて構いません。

「自分はどうせスマホのタッチ決済しか使わない」と割り切っている場合には、こちらのカードレスタイプを選ぶのも良いでしょう。

…とは言えカードレスタイプを選ぶことに明確な利点はないため、よほどカードを増やしたくないという場合でもない限り、おすすめしづらい部分はあります。

何らかのトラブルが発生した場合、物理カードがあれば「タッチ決済」を使用できないお店でもカード払いができますしねえ…。

三井住友カード RevoStyleはリボ払い専用で超上級者でなければ使いこなせない

三井住友カード RevoStyleは年会費無料の、リボ払い専用の「三井住友カード」です。

三井住友カードではリボ払いの手数料が発生している場合に限って、

- 優待対象店舗での還元率+2.0%

- 2人に1人の確率でポイントなどが当たる「毎月タダチャン!」への応募

のいずれかを選択できますが…。

「リボ払い専用、しかも手数料が発生していないと追加サービスの恩恵を受けられない」ことを考えると、決して広い層におすすめできるカードとは言えません。

「毎月の支払額を微妙に調整し、リボ払い手数料を最低限に抑えながら可能な限り恩恵のみをゲットする」ことも不可能ではないのですが…。

リボ払いに対する完璧な知識に加え、毎月の支払いの精密な管理が必要となることから、ハードルはかなり高いです。

三井住友カード(旧クラシックカード)を選ぶ意味はほぼなさそう

.png)

▲NLとほぼ変わらない「三井住友カード」の券面デザイン

(強いて言えば左下に記名がある)

プロパーカード(非提携カード)の中でも特に存在感が薄いのが「NL」が付かない「三井住友カード」です。

プロパーカード周りがリニューアルされる前は、「三井住友カード(クラシック)」という名前だったかと思います。

こちらのカードの年会費は1,375円。

それなら年会費無料の「NL」とどんな違いがあるのかというと、

- 海外での決済またはリボ払い/3回以上の分割払い時、年間100万円の「ショッピング保険」が付帯する

以外に見当たらねえ…(公式サイトを漁りながら)

ショッピング保険の条件も厳しいですし、正直なところ無料の「NL」ではなく、こちらのカードを選ぶ意味はほぼないかと思います。少なくともわたしには見出せないよ!

後述のゴールドカード・プラチナカードが残っているから一般カードも残されているのでしょうけど…。

それならせめて、カードデザインくらいの差別化点は残してほしかったところです。

(パルテノンデザインが残ってる九州カードみたいなサ……)

三井住友カード ゴールドは良くも悪くも旧タイプのゴールドカード

▲NLゴールドとほぼ変わらない券面デザイン

(こちらも強いて言えば左下に記名がある)

一般カードこそ「NL」シリーズの下位互換に近かった「NLが付かない三井住友カード」シリーズ。

ですがゴールドカード以上のグレードになると、「NL」シリーズに比べ「高級志向」という特性が見えてきます。

実際にこの「三井住友カード ゴールド」では、「NL」シリーズのゴールドカードに比べ、

- 付帯保険が充実している

(NLの最大2000万円に対し、最大5000万円)

という差別化点が見受けられますね。

まあ、NLに比べると年会費が2倍(11,000円)でボーナスポイントもないのですが…。

あれ?こっちのカードを選ぶ意味…

申込条件がNLより厳しい(=おそらく審査が厳しい)ことを考えると、せめてこちらのカードに「めちゃくちゃかっこいいデザイン」等があれば、ステータス性の部分で差別化できたのになあ…。と思います。

年間100万円の決済があれば作れるNLゴールドと見た目がほとんど変わらないんじゃ、ステータスカードとは言いづらいですからね…。

三井住友カード プラチナは高級志向のプラチナカード

▲緑色のアクセントでプラチナプリファードとの違いはあるけれど…。な現行デザイン

「三井住友カード プラチナ」は年会費55,000円を要する、プロパーカード最高価格の1枚。

「ポイント特化」のプラチナプリファード(NL系列)に対し「高級志向」という方向性はより分かりやすいものとなっており、

- お好きなグルメ等のプレゼントを、年に1回受け取れる

- 対象のレストランやホテル等で優待あり

- 最大1億円(航空機遅延補償等を含む)の付帯保険

※ちなみにプラチナプリファードは最大5000万円

といった利点が用意されています。

プラチナプリファードのようなポイント面での派手なサービスはありませんが…。

従来型のプラチナカードを希望する方にとっては、こちらのカードも選択肢に入ることでしょう。

ただしこの価格帯にもかかわらず、海外空港ラウンジサービスが当然に付帯しない(グルメ等の中から「選べるプレゼント」の1つ、という扱い)点には注意が必要です。

実際の口コミから分析!三井住友カードの審査とその難易度

ここからは実際の口コミを元に、三井住友カードの審査基準や審査難易度などを分析していきます。

三井住友カード(NL)は学生や無職の方も審査に通過できたという報告が多い

年会費無料の三井住友カード(NL)は、学生や収入に不安がある人、さらには無職の方の審査通過報告も珍しくないクレジットカードです。

SBI証券だとクレカ積み立てでポイントとマイレージ付くのに、今更三井住友カードNL発行したの何でもっと早く気づかなかった。

— けー@副業投資ニート (@kensinvest) August 15, 2023

無職でも審査通って良かった😇

生活保護+自営収入ちょこちょこでも通りました

— はらす@高等遊民 (@harami_namapo) March 31, 2024

以前は「大手クレジットカードのプロパーカードの審査は厳しい」と言われていたものですが…。

これらの口コミを見ると、それも過去の話だと分かりますね。

とは言えさすがに、ブラック状態等での審査通過は厳しいと思われます。

三井住友カード ゴールド(NL)も年100万円の決済が可能なら収入を問わず狙える1枚

三井住友カード ゴールド(NL)も口コミや申込条件を見る限り、(少なくともゴールドカードの中では)審査難易度は低めと推測されます。

そもそも収入不安があっても作れるNLカードを年100万円使えば、必ずゴールドNLへの案内を受け取れますからね。

(※一応切り替えにも審査がありますが)

収入を問わず年100万円の決済が可能な方であれば、いきなりゴールドカードを狙ってみるのも良いでしょう。

昨日の夜申し込んだ三井住友カードゴールド(NL)は無職でも審査を通過しました。

— 多夕 (@situgenhangen) August 15, 2024

今は楽天カード並に緩いのだろうか?

ワイは無職ですが三井住友カードゴールドNLとOliveゴールド作りましたよ。

— きくりん (@KIKU02) July 7, 2024

なんとか頑張ってください。

プラチナプリファードにおいても重要なのは属性よりも支払い能力か

「三井住友カード プラチナプリファード」は「NL」の名前こそ付かないものの、NLシリーズのクレジットカード。

NLが付かないプラチナカードに比べると明らかに申込条件がゆるいことから、少なくともあちらに比べると審査難易度は低いと推測されます。

| 三井住友カード プラチナプリファード | 原則として、満20歳以上で、ご本人に安定継続収入のある方 ※Oliveなら18歳から申し込み可 |

| 三井住友カード プラチナ | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

ただしこのカードの特典(年間決済額100万円ごとにボーナスポイントアップ等)を使いこなすため、一定以上の決済能力が求められることは確かと言えます。

ゴールドカードとの差別化を考えると、プラチナプリファードは「年に200万円以上」クレジットカードを利用するような方におすすめの申込先です。

申込みから10日かかったけど、まさかの三井住友プラチナプリファードの審査通ってしまった…

— U太 (@Uta_chil) February 15, 2024

新卒1年目だしゴールドすら持ってないからダメ元だったんだけど、申し込んでみるもんだなあ。

たぶんだけど決め手は年収よりも18歳から三井住友カードを使い続けてたクレヒスだろうなあ

年収294万、勤続期間4か月ほどだけど切り替えできてしまった…。限度額は200万。#プラチナプリファード#三井住友カード

— あんみつ (@JT3kPZac3vBdpIH) March 3, 2024

「NLが付かない」ゴールドカードやプラチナカードは審査難易度高め

「NLが付かない」ゴールドカードやプラチナカードは、NLシリーズに比べ入会可能な年齢が30歳からと、高く設定されています。

ちなみに「三井住友カード ゴールド(NL)」は18歳から申込可能です。

入会可能な年齢が引き上げられているというのは、カード会社側に「支払い能力等が安定した人が入会してほしい」という意図がある、つまり審査難易度が高いためと考えてよいでしょう。

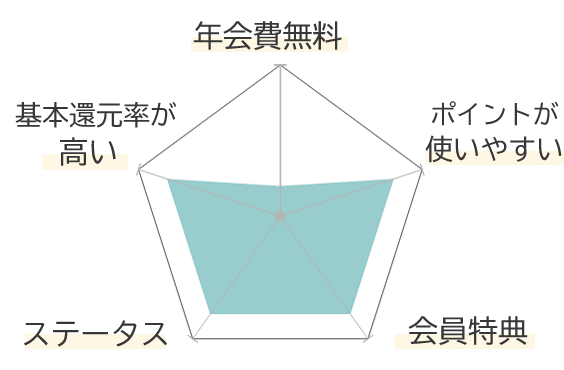

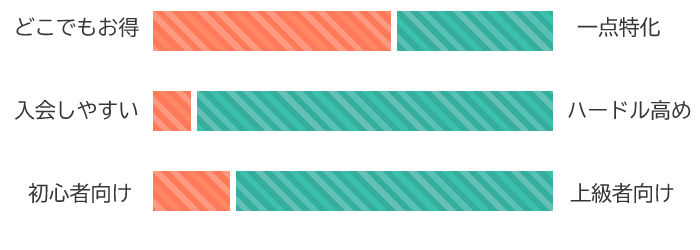

どちらもコンビニ等で超高還元!三井住友カードと三菱UFJカードの比較

三井住友カードと比較されやすいカードと言えば、同じく大手プロパーカードである「三菱UFJカード」。

というのも三菱UFJカードは年会費無料、かつセブン-イレブンやローソン等の対象店にて、最大15.0%のポイント還元を実現させています。

| 三井住友カード(NL) | 三菱UFJカード | |

| 券面 |  |  |

| 年会費 | 永年無料 | 永年無料 ※2024年8月~改定 |

| セブン-イレブン ローソンでの 最大還元率 | 7.0%相当 ※三井住友銀行の利用状況等によっては最大20.0%相当 | 15.0%相当 ※リボ払い設定等の条件あり ※現実的な数字は11.5%程度 |

| 高還元率が適用される決済方法 | スマホのタッチ決済 | 指定なし |

| ポイントの 使い勝手 | ○ 1円単位で使える | △ 交換先や交換単位が限られる |

| 一方に無い優待対象店 | ミニストップ セイコーマート ドトール ガスト、サイゼリヤ他 | コカ・コーラ自販機 松屋 各種スーパー(オーケー等) |

※基本還元率はどちらも0.5%相当

結論から言うと、どちらのカードを選ぶべきかは人によって異なるため、一概にどちらが優秀とは言えません。

ただし基本的には、

- セブンやローソンでの還元率の高さそのものを重視するなら、三菱UFJカード

- 優待対象店の広さやリボ払い設定などが不要な手軽さを重視するなら、三井住友カード

の選択がおすすめと言えるでしょう。

三菱UFJカードについて詳しくは、以下のページで解説していますよ!

三井住友カードに関するよくある質問と回答

ここからは三井住友カードに関連する、よくある質問にお答えしていきます。

三井住友カードの締め日・引き落とし日はいつですか?

三井住友カードの支払いスケジュールは、

- 毎月15日締め・翌10日払い

- 毎月末締め・翌26日払い

のいずれかから選択できます。

(ただし月末締め・翌26日払い固定のOliveフレキシブルペイを除く)

また現在お持ちのカードの締め日・引き落とし日は、インターネット会員サービス「Vpass」を通して確認できます。

現在の支払日をもう一方に切り替えたい、という場合にはこちらの公式サイトの案内 をご確認ください。

ただしOliveフレキシブルペイの支払日は変更できません。

三井住友カードを2枚持ちできますか?

「申込先のカードの種類と、国際ブランドが完全に一致していない」のであれば申込みが可能です。

例えば、

- 三井住友カード(NL)を、Visa・Mastercardでそれぞれ1枚ずつ発行する

- 三井住友カード(NL)と、三井住友カードプラチナをそれぞれ発行する

のどちらもOKということですね。

…ただしどうせ複数枚カードを作るのであれば、特典などが異なる別系統・別会社のカードを作った方が利点は多いです。

手持ちの三井住友カードの種類を変更(切り替え)できますか?

お手持ちのブランド(VisaまたはMastercard)と同じ、かつプロパーカードの範囲なら、こちらの公式ページ より切り替え手続きが可能です。

一方別ブランドのカードや提携カードへ申し込む場合には、別口での申込が必要となります。

三井住友カードについてのまとめ

- 三井住友カード最大の特徴は、セブン-イレブンやローソンを中心とする対象店で「スマホのタッチ決済」を行った場合、7.0%~のポイント還元を受けられること

- 対象店以外での還元率は低めなので、基本的にはサブカードとしての活用がおすすめ

※プラチナプリファード等を除く - 申込先の選択肢は全11種だが、正直なところ候補に入りづらいカードも多い。

どれを選べばよいか分からない場合には、

・三井住友銀行ユーザーならOliveフレキシブルペイ(一般)

・他行ユーザーなら三井住友カード(NL)

の選択が無難 - 審査難易度は申込先のカードによって異なるが、無料の「NL」なら無職でも審査に通過できたという報告も多い

大手ながら、キャッチーな特典や入会のしやすさで人気の「三井住友カード(特にNLシリーズ)」。

会員急増によるサポート面の不安等が無いとは言えませんが、優待対象のお店をよく利用する方であれば、持っておいて損のない1枚と言えそうです。

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 満18歳以上(高校生を除く) |

- 【2026年3月1日まで】新規入会で合計最大9,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大25,600円相当プレゼント - 対象のコンビニや飲食店で「スマホのタッチ決済」時、最大7%還元※

┗セブン-イレブンなら最大10%還元! - 【2026年1月26日~入会の方のみ】qoo10・@cosme SHOPPINGにて最大10%還元

(月5,000Pまで) - 「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- SBI証券での「クレカ積立」にて最大0.5%付与

- 最短10秒でデジタルカードが発行される「モバイル即時入会サービス」対応

※即時発行ができない場合があります。 - 【学生限定】対象のサブスクサービスなどで最大10%還元

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Androidユーザーの方はVisaブランドをお選びください。

Mastercardブランドのカードは、Google Payに対応していません。

※ApplePayであればVisa・Mastercardともに使用可能です。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

|  |

.png)

年会費 | 永年無料 | 基本還元率 | 0.5% |

国際ブランド | Visa Mastercard |

還元ポイント | Vポイント |

|

発行元 | 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 新規入会で最大4,000円相当プレゼント

┗SBI証券の口座開設と利用でさらに最大16,600円相当プレゼント

- 【クレジット】対象のコンビニや飲食店で「スマホのタッチ決済」利用時7.0%還元

(条件を満たせば最大20.0%還元) - 【銀行】SMBCダイレクトを使った他行宛て振込手数料が月3回無料

- 【銀行】三井住友銀行ATM、三菱UFJ銀行のATM利用手数料が無料

- 【銀行】定額自動送金《きちんと振込》・定額自動入金の手数料が無料

- 【クレジット】「選べるお店」や「ポイントUPモール」、UFJで還元率アップ

- 【クレジット・学生限定】対象のサブスクサービスなどで最大10%還元

|  |

最新の情報については各公式サイト情報をご確認ください。

審査口コミ1.jpeg)