大手航空会社ANA(全日空)と提携を結んだクレジットカードが「ANAカード」。

年会費こそ発生しやすいものの価値の高い「ANAマイル」を貯められるということで、長きにわたって多くの人からの支持を集めています。

今回はそんなANAカードの基本的な特徴、そして数多くのANAカードの中からあなたに合った1枚を選ぶ方法について、可能な限り分かりやすくまとめてみました。

目次

- ANAカード共通の特徴やメリット・サービスについて

- フローチャートで簡単!まずはあなたに合ったANAカードのグレードを選ぼう

- ANA「一般カード」の種類と選び方

- ANA「ワイドカード」の種類と特徴・選び方

- ANA「ワイドゴールドカード」の種類と特徴・選び方(ANAダイナース含む)

- ANAカード「プレミアム」(プラチナカード)の種類と特徴・選び方

- 【29歳以下限定】ANA JCBカード ZEROは年会費無料だが強力なライバルが多い

- 【学生専用】ANA学生カードの特徴と独自のメリットについて

- ANAカードにおける各グレードごとの損益分岐点

- 【ANAカード】10マイルコース・2倍コースの損益分岐点【一般カード・ワイドカード】

- ANAカード共通!もっとお得にマイルを貯められるテクニック

- 参考:主要路線における特典航空券(飛行機のチケット)との交換に必要なANAマイル数

- スターフライヤーズカード(SFC)とは?その入会方法と通常のANAカードとの比較

- ANAカードやANAマイルに関連するよくある質問と回答

- ANAカードの種類や選び方についてのまとめ

ANAカード共通の特徴やメリット・サービスについて

ANAカードには多くのグレードと種類がある一方、共通のメリットやサービスも存在します。

ということでまずは、どのANAカードのも共通する特徴やマイルの貯まり方について見ていきましょう。

クレジットカードを利用してどこででもANAマイルを貯められる

ANAカードの特徴は、何といっても「日常の決済でANAマイルを貯められる」こと。

基本的にANAマイルというものは、飛行機を始めとする「ANAのサービスを利用したとき」にもらえるものですが…。

ANAカードがあれば、ANAと関係のない決済であってもマイルを獲得できます。

「いつでもどこでもマイルを貯めて、お得に飛行機に乗りたい」方にとって、ANAカードは有力なメインカード候補となってくれることでしょう。

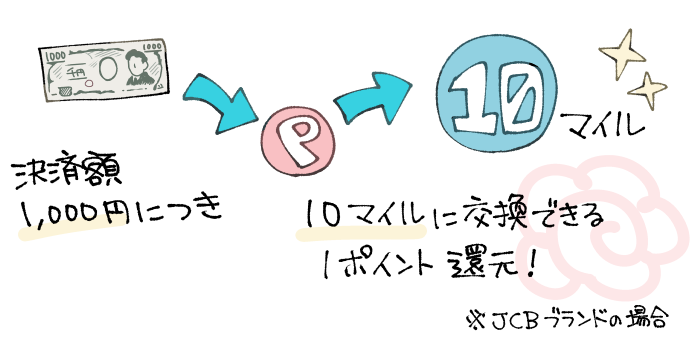

ちなみに実際のところはカードの決済により直接「マイル」が貯まる…わけではなく、「マイルと交換できるクレジットカード会社のポイント」が還元される形となります。

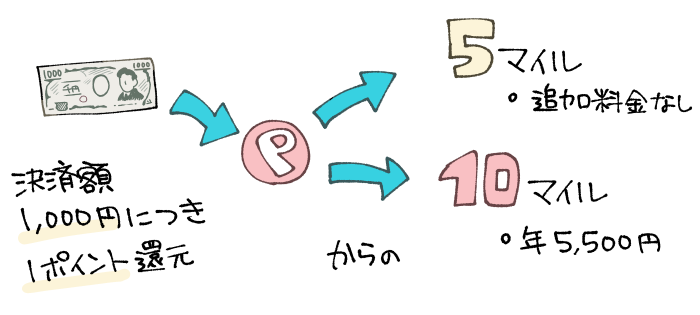

▲ANA JCBワイドゴールドカードにおけるポイント還元の例

(実際は「1,000円につき10マイル相当もらえる!やったね!」くらいの理解でOKです)

飛行機を利用するならANAマイルの価値は1マイルあたり2円を超えることも多い

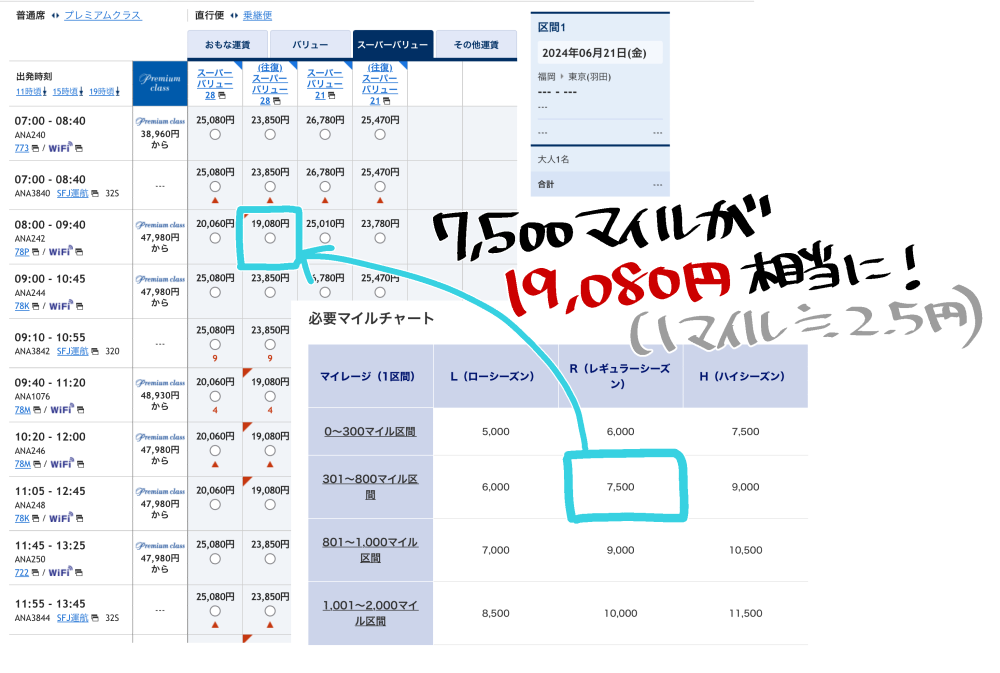

ANAのマイルは航空券への交換を前提とする場合、1マイルあたり2円以上の価値を持つことが珍しくありません。

このように「1ポイント=1円」の他社ポイント(楽天ポイント等)よりも高い価値を持ちうることが、「ANAマイル」を貯める大きな利点となっています。

マイル還元率1.0%の「ANAカード」を取得できたなら、実質的な還元率は2.0%~相当になる、ということですね!

ただしANAマイルの価値が1マイルあたり2円以上となりうるのは、あくまで「マイルを航空券に交換する場合」に限られますのでご注意ください。

ANAやスターアライアンスを利用する場合の「フライトマイル」の積算率もアップ

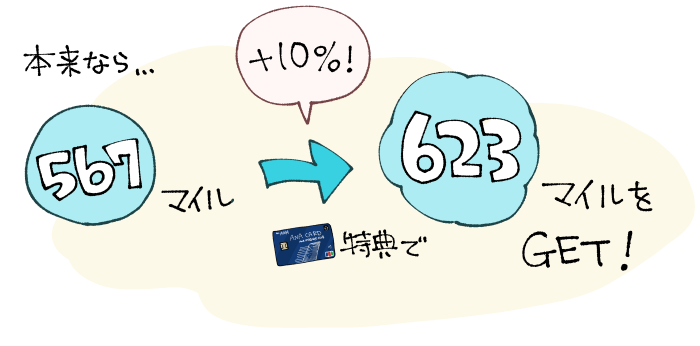

ANAカードをお持ちの方は、航空券の購入&利用でもらえる「フライトマイル」が10%~50%アップします(加算率は選択したグレードによって変動)。

例えば東京→福岡間の利用でもらえるフライトマイルは元来「567」(早割などを利用しない場合)。

これに対しANAカードがあれば、最も年会費の安い一般カードであっても、+10%分(56マイル)の加算を受け、623マイルを受け取れるというわけです。

機内販売や空港のお土産ショップ等で優待を受けられる

その他ANAカードには、以下の共通優待が用意されています。

- 対象の空港内免税店 が5%オフ

- 高島屋SHILLA&ANAが5%オフ

- ANAの機内販売(国内線・国際線)が10%オフ

- 空港内店舗「ANA FESTA」5%オフ

- 「ANAショッピング A-style」5%オフ

- 成田空港パーキング割引(要事前問い合わせ)

お土産を購入する際にはANA系のお店を選択することで、お会計を少しお得に済ませられることでしょう。

各特典の適用条件などの詳細については、ANAカード公式サイト をご確認ください。

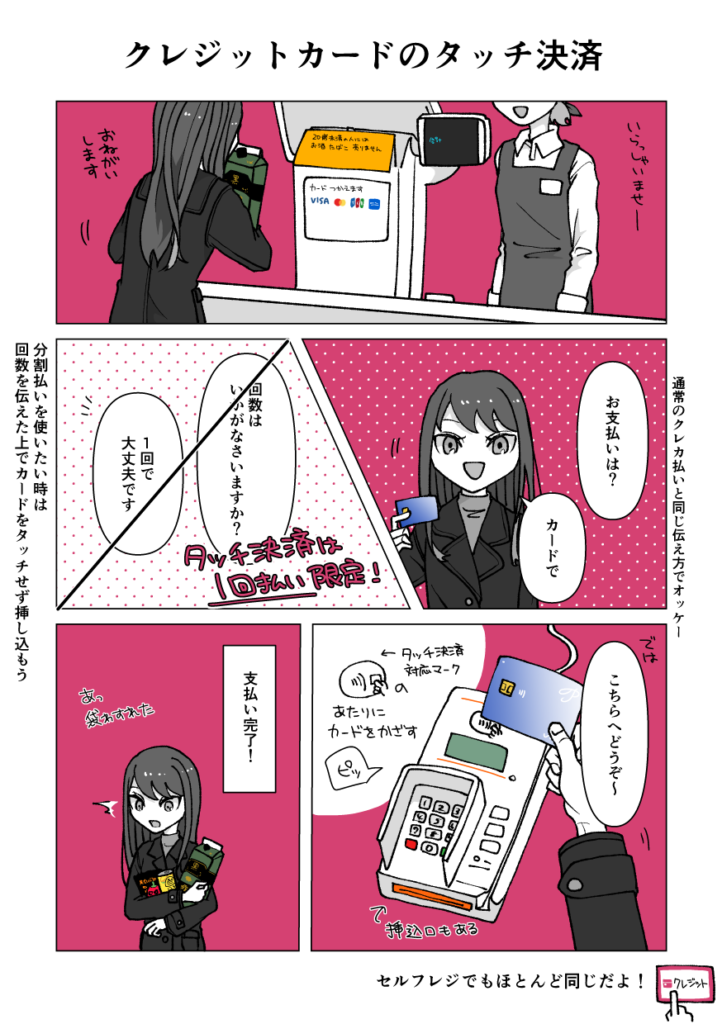

便利な「タッチ決済」のサービスも付帯(※例外あり)

現行のANAカードには「タッチ決済」の機能が付帯しており、多くのコンビニや一部のスーパーなどで「カードをかざすだけ」での決済が可能です。

もちろんこの場合にも、通常の決済と同様のポイントが加算されますのでご安心ください。

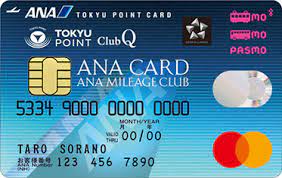

ただしSuicaやPASMO、nimocaといった交通系電子マネー機能の付いたANAカードには、タッチ決済の機能が付帯しません。

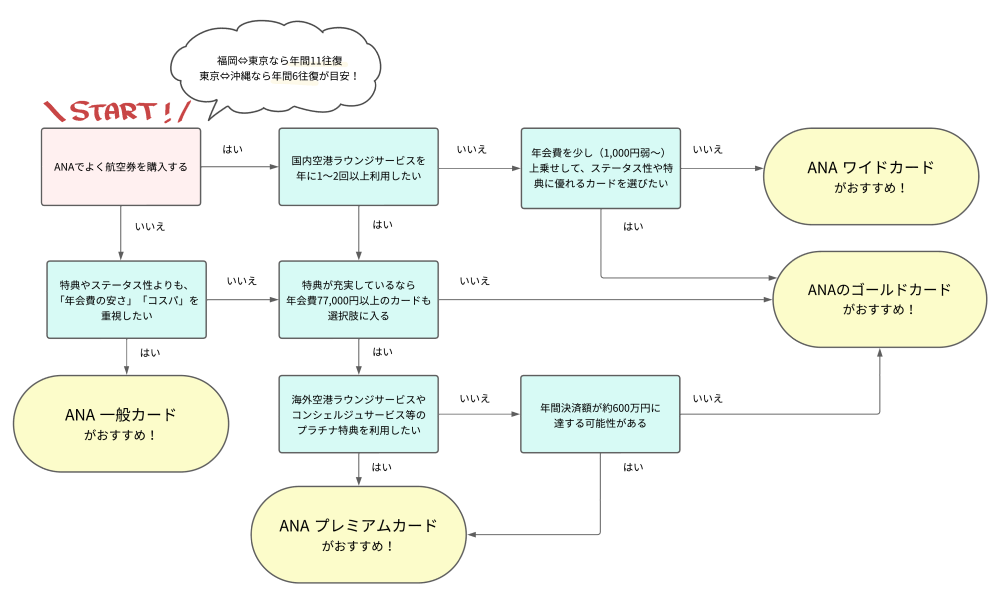

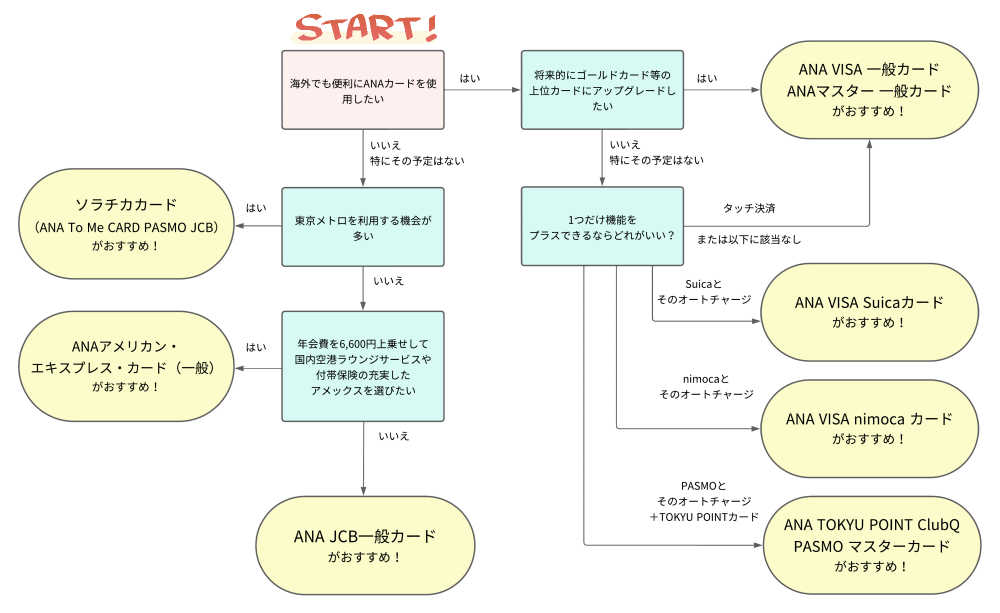

フローチャートで簡単!まずはあなたに合ったANAカードのグレードを選ぼう

▲クリック/タップで拡大できます

ANAカードのサービス内容は、「どのグレードを選択したか」によって大きく変動します。

あなたに合ったグレードを直感的に選べるフローチャートと、それぞれの内容を見比べて申込先を決めたい方のための比較表を作ってみましたので、あなたに合った方法を活用してみて下さい。

| 一般カード | ワイドカード | ワイドゴールドカード | プレミアム(プラチナ)カード | |

| デザイン |  |  |  |  |

| 年会費 | 2,200円 ※初年度無料 ※マイル還元率1.0%達成なら+5,500円~ | 7,975円~ ※マイル還元率1.0%達成なら+5,500円~ | 15,400円 ※Amex、Dinersを除く | 88,000円 ※VISAの場合 |

| マイル還元率 | 0.5% ※2倍コース/10マイルコース加入なら1.0% ┗別途年会費+5,500円~ | 0.5% ※2倍コース/10マイルコース加入なら1.0% ┗別途年会費+5,500円~ | 1.0% | 1.5% ※VISAの場合 |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル | 10,000マイル | |

| フライトマイル | +10% | +25% | +50% | |

| 国内ラウンジ | × | × | 無料で利用可 | |

| 海外ラウンジ | × | × | JCBは有料で利用可 ダイナースは年10回無料 | 無料で利用可 |

| 付帯保険 | 最大2000万円 | 最大5000万円 | 最大1億円 (JCB) 最大5000万円 (VISA他) | 最大1億円 |

| 特徴 | 最も年会費が安い | 強いて言えばゴールド特典に興味がない空マイラ―向け | カード別のゴールド限定特典が適用される | コンシェルジュサービス等を利用できる 超高還元 |

| 詳細 |  |  |  |  |

その他、ANAカードには

・ANA JCBカードZERO(29歳以下限定/マイル還元率0.5%)

・学生専用カード

といった選択肢も存在します。

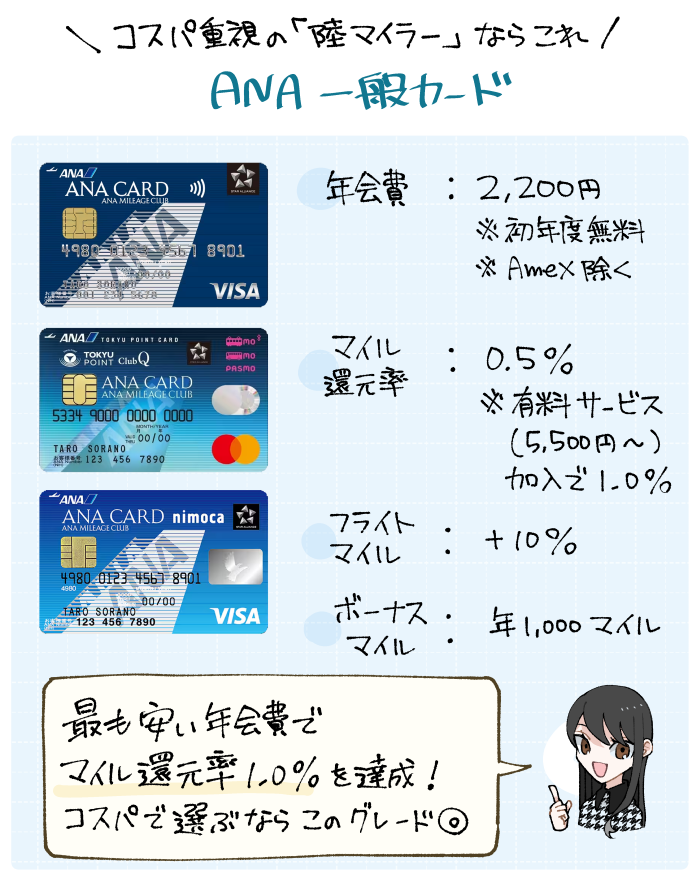

「ANA一般カード」は日々のお買い物でマイルを貯めたい陸マイラーにおすすめ

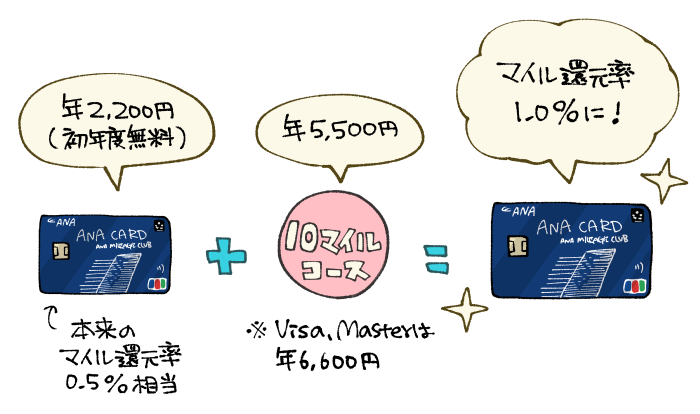

ANA一般カードは、学生専用カード等を除くと最も安い年会費(2,200円)で作成できる「ANAカード」。

基本的なマイル還元率は0.5%止まりですが、

- 10マイルコース(JCBブランド)/年5,500円

- 2倍コース(Visa・Mastercardブランド)/年6,600円

いった有料コースを選択することで、マイル還元率を1.0%にまで引き上げられます。

これらの有料コースを加味しても必要な年会費はゴールドカード(15,400円~)の半分程度。

よって「日常の決済で、効率よくマイルを貯めたい」という方にはこの「一般カード」がおすすめと言えるでしょう。

ANAの飛行機を利用して…というよりは「ANAと関係のない場所でマイルを貯めたい」、いわゆる陸マイラーの方には打ってつけの1枚です!

っ

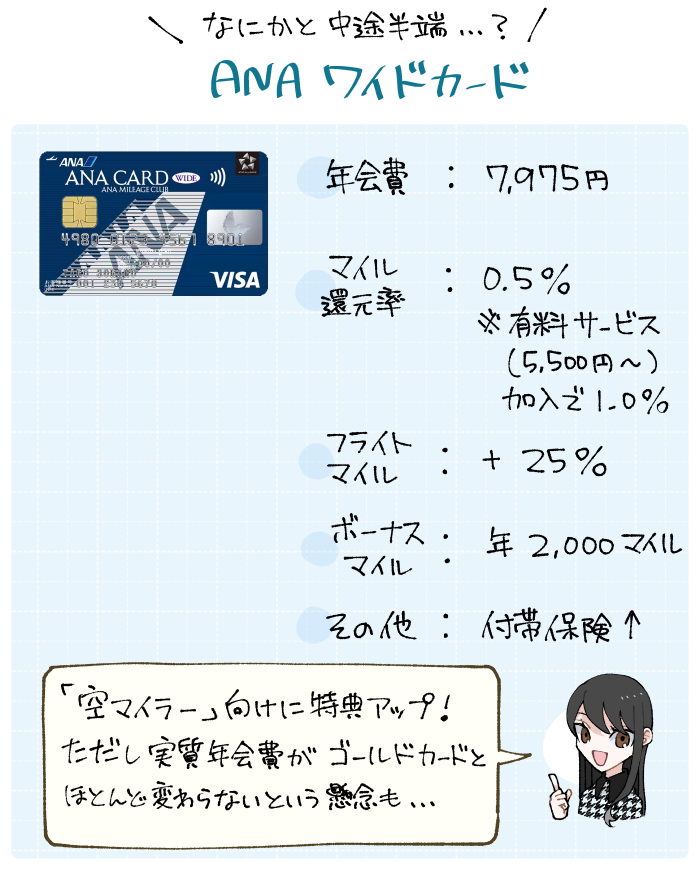

「ANAワイドカード」は強いて言えば「ゴールド特典に興味がない空マイラ―」向けか

「ANAワイドカード」は、基本年会費7,975円のANAカード。

一般カードに比べると、

- フライトマイルの積算率が高い

(+10%→+25%) - 毎年もらえるボーナスマイルが大きい

(1,000マイル→2,000マイル) - 付帯保険が充実している

といった利点があります。

ただしこちらのカードも、一般カードと同じく基本のマイル還元率は0.5%。

マイル還元率1.0%を達成するためには、5,500円(JCB)または6,600円(Visa・Mastecard)の追加年会費が必要です。

この追加年会費を加味して考えると、ゴールドカードとの年会費差が非常に小さくなることから、あえてワイドカードを選ぶべき人は限られそうです。

マイル還元率1.0%を前提とすると、ゴールドカードとの年会費の差額は

・JCBなら1,925円

・Visa/Mastercardなら825円

とごく少額。

少しでもゴールド限定のサービスを利用する機会があるなら、ゴールドカードを選んだ方が良さそうですね。

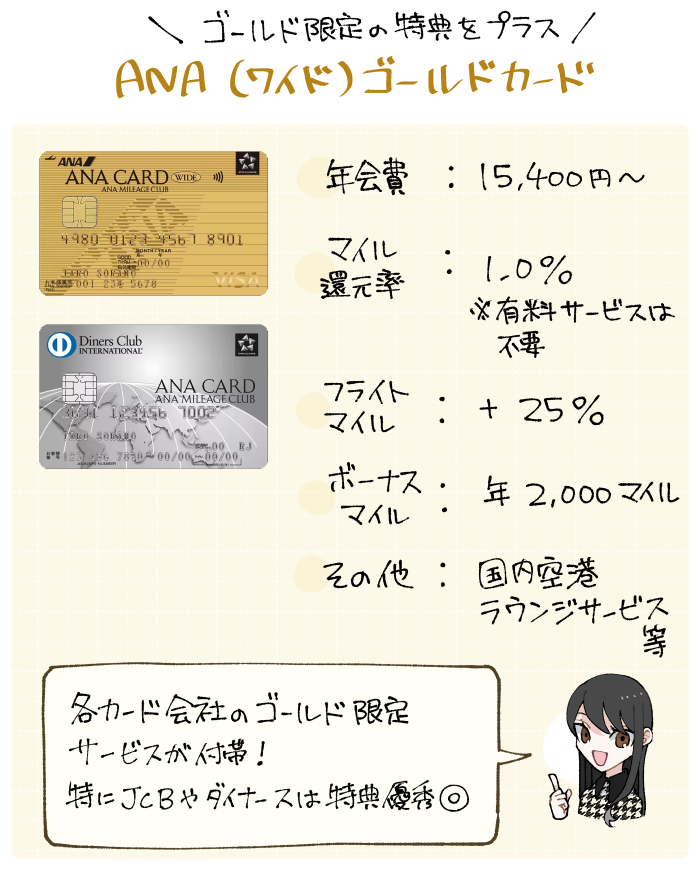

ANAのゴールドカードは国内空港ラウンジサービスなどの追加特典が嬉しい

ANAのゴールドカードは、ワイドカードに「各クレジットカード会社のゴールドカード限定優待」がプラスされたもの。

その内容は発行元によって異なるものの、「国内空港ラウンジサービスを使用できる」という点では共通しています。

各空港に設置してある、通常1,100円ほどの料金がかかるラウンジを無料で使えるサービスのことですね!

加えて、

- 発行元によってはさらなる特典がプラスされる

(JCBであれば国内外20万以上の優待、最大1億円の付帯保険など) - 「大手航空会社提携カードのゴールドカード」というステータス性の高さ

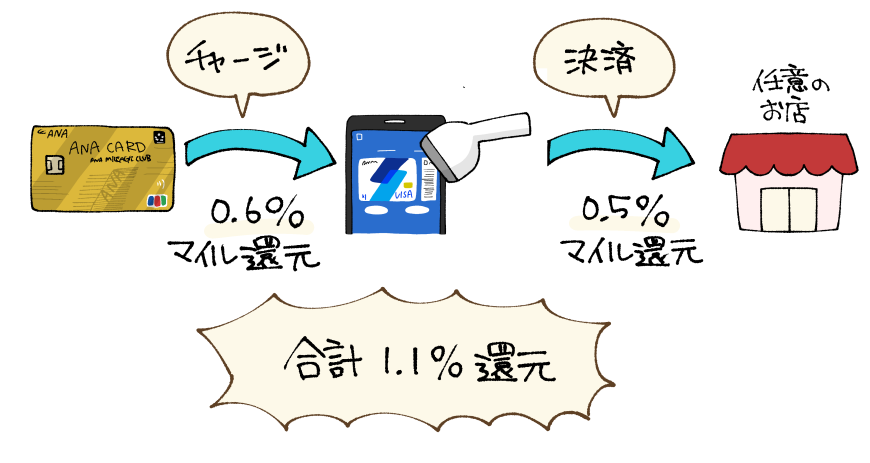

- 「ANA Pay」併用なら最大還元率1.1%

といった利点を持つことから、個人的には一般カードの次に、広い層に勧めやすいグレードかと思います。

フライトマイルの積算率が一般カードよりも高い(25%)こともあって、ANAの利用を通じてマイルを貯めたい「空マイラ―」の方にもおすすめのグレードです!

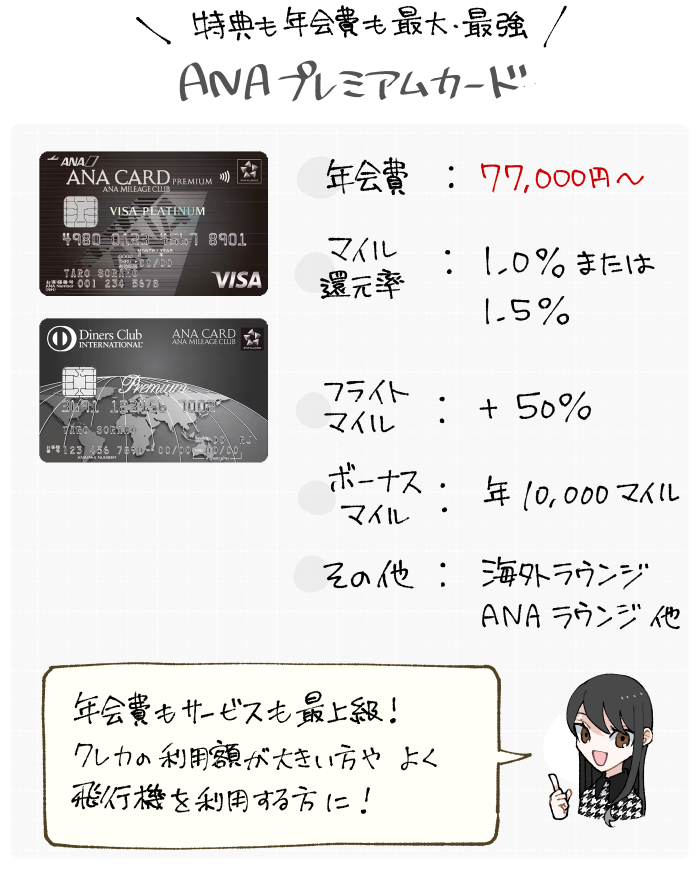

ANAプレミアムカードは年会費も特典も最大級

ANAプレミアムカードは、最低でも77,000円の年会費を要求する最高グレードのANAカード。

もちろん年会費が高い分、特典も相応に充実しており、

- マイル還元率1.5%を実現(Visa・ダイナースのみ)

- 海外空港ラウンジサービスが無料

- さらにANAのラウンジを無料で利用可能

- コンシェルジュサービス付き

- フライトマイルの積算率+50%

など、ゴールド以下のグレードを圧倒しています。

年会費が非常に高いことから誰にでもおすすめ…とは決して言えませんが、

- クレジットカードの利用額そのものが大きい

- ANAやスターアライアンス系の航空会社、あるいは空港そのものの利用頻度が高い

という場合には、このグレードを選択することで年会費以上の恩恵を受けられるかもしれません。

ANA「一般カード」の種類と選び方

▲クリック/タップで拡大できます

ANA一般カードは全部で8種類と、ANAカードの中で最も選択肢が多いグレードです。

ここで注意すべきは、発行元のクレジットカード会社によって「マイル還元率1.0%」を実現するための必要年会費が変動すること。

コストパフォーマンスに優れるのはJCBブランドですが、海外に行く機会を想定するのなら、欧米圏などでも普及率の高い「Visa」「Mastercard」ブランドを選択した方が良いでしょう。

ANAの一般カードの選び方や各選択肢の特徴について詳しくは、以下のページで解説しています。

年会費 | 2,200円 (初年度無料) | 基本還元率 | 2.0%前後~ ※2マイル/2倍コース加入時の目安 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 株式会社ジェーシービー 三井住友カード株式会社 |

申込条件 | 18歳以上(高校生を除く) |

- 以下の有料コースに別途加入することでマイル還元率が0.5%→1.0%になる

(※4月1日~翌年3月31日にマイル移行が行われなかった場合は追加年会費の請求無し)

- 【JCB】2マイルコース(年5,500円)

- 【VISA、Masterard】2倍コース(年6,600円)

- 【2026年3月31日まで・Visa限定】新規入会で最大20,000マイルプレゼント

- 【2026年5月31日まで・JCB限定】新規入会で最大14,000マイル相当プレゼント

- カードの継続で1,000マイルプレゼント

- ANAのフライトマイル+10%

- セブン-イレブン、スターバックスなどの特約店でマイル還元率アップ

- 対象の空港内ショップや機内販売の割引

.png) .png) |

|

ANA「ワイドカード」の種類と特徴・選び方

ANAの一般カードの発展形にあたる「ワイドカード」は、選択肢が3つしか設けられていません。

| ANA JCB ワイドカード | ANA VISAワイドカード | ANAマスターワイドカード | |

| デザイン |  |  |  |

| 年会費 | 7,975円 +5,500円 (10マイルコース) | 7,975円 +6,600円 (2倍コース) | 7,975円 +6,600円 (2倍コース) |

| マイル還元率 | 0.5% ※10マイルコース加入なら1.0% | 0.5% ※2倍コース加入なら1.0% | 0.5% ※2倍コース加入なら1.0% |

| 国際ブランド | JCB | VISA | Mastercard |

| タッチ決済 | ○ | ○ | ○ |

| 特徴 | マイル還元率1.0%を達成するための年会費がやや安い | 海外適性◎ | 海外適性◎ |

申し込み先に関しては、

- 年会費を抑えたいならJCBブランド

- 海外でカードを利用する可能性があるならVisaまたはMastercardブランド

を選択する形で差し支えないでしょう。

ただし特に「Visa・Mastercardを選択し、2倍コースに加入する」場合、ワイドゴールドカードとの年会費の差が825円しか生じない点はやはり気になるところです。

少しでもゴールドカード専用の特典を利用できそうなら、若干の年会費を足してゴールドカードを選択した方が良さそうです。

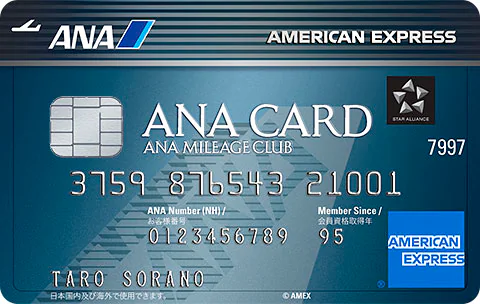

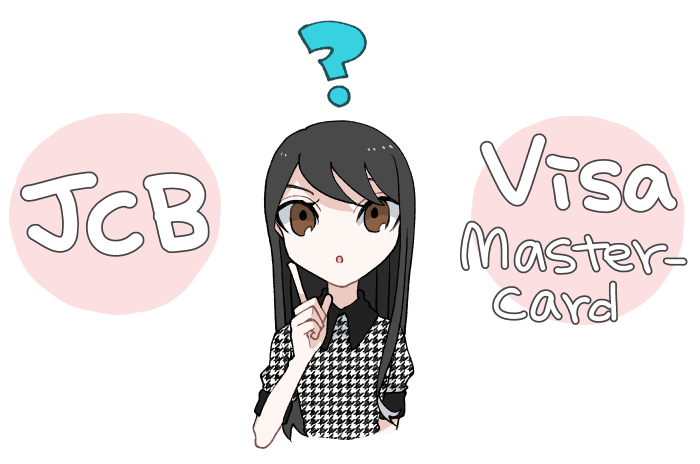

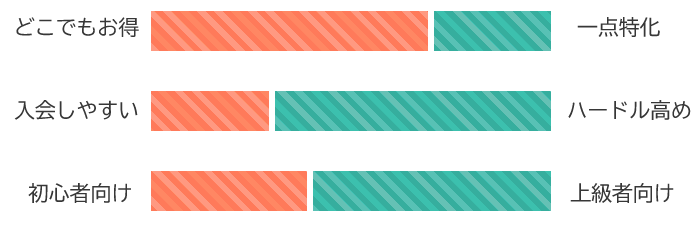

ANA「ワイドゴールドカード」の種類と特徴・選び方(ANAダイナース含む)

▲クリック/タップで拡大できます

ANAのゴールドカードは全部で6種類。一般カードに比べると選択肢が少し減っているためご注意ください。

このグレードは一般カード等に比べると、

- 有料サービスに加入しなくともマイル還元率が1.0%になる

(=JCBとVisa・Mastercardの間の年会費の差がなくなる) - カード会社ごとのゴールド会員限定特典が適用される

- ダイナースカードを選択可能になる

といった特徴があります。

各カードの選び方としては、

- 海外に行く機会があるなら、海外での加盟店数が多いVisaまたはMastercard

- 国内でのコストパフォーマンスを重視するなら、付帯特典や特典(国内外20万以上のお店やサービスでの優待など)が充実したJCB

(ソラチカカードを含む) - 独自の特典やステータス性に魅力を感じるなら、ダイナースやアメックス

がおすすめと言ったところでしょうか。

ANAのゴールドカードについて詳しくは、以下のページで解説しています。

年会費 | 15,400円 ※VISA、Mastercard、JCBの場合 | 基本還元率 | 2.0%前後~ ※マイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 三井住友カード株式会社 株式会社ジェーシービー |

申込条件 | 20歳以上で、ご本人に安定継続収入のある方 |

- 【2026年5月31日まで・JCB限定】新規入会で最大53,000マイルプレゼント

- カード継続で2,000マイルプレゼント

- ANAのフライトマイル+25%

- 国内空港ラウンジサービス

- 対象の免税店 が10%オフ

- 年間30,000以上の「プレミアムポイント」獲得で「ブロンズサービス」メンバーのステイタスを獲得可能

- 【JCB限定】航空機遅延補償を含む最大1億円の付帯保険

※VISA、Mastercardの場合は最大5000万円、航空機遅延補償なし - 【JCB限定】全国20万ヶ所以上のお店やサービスで優待あり(クラブオフ)

- 【JCB限定】海外空港ラウンジサービス(入室料35US$)

- 【JCB限定】ラグジュアリーホテルの予約サービス「HoteLux」で使える合計1万円分のクーポンを毎年付与(5,000円相当×年2回) 他

:一般カードにない特典

|  |

ANAカード「プレミアム」(プラチナカード)の種類と特徴・選び方

ANAカードの最上位にあたるのが「プレミアム」(プラチナ)カード。

その年会費は最低でも77,000円と、非常に高額な設定となっています。

申し込み先の候補となりやすいのは、マイル還元率が高く(この中では)年会費も安い「ANA VISAプラチナ プレミアムカード」でしょう。

またダイナースのプレミアムカードにもマイル還元率1.5%を実現していますが…。

こちらはANAダイナースカードを使用し続け、ダイナース側からインビテーションを受けなければ申し込むことができませんのでご注意ください。

ANAのプレミアムカードやその選択について詳しくは、以下のページで詳しく解説しています。

【29歳以下限定】ANA JCBカード ZEROは年会費無料だが強力なライバルが多い

ANA JCBカードZEROは、29歳以下の方のみが申し込める年会費無料のANAカードです。

ただしこちらは年会費が無料な代わり、

- 「10マイルコース」加入による還元率のアップ不可

(=マイル還元率が0.5%止まり) - 年間ボーナスマイル制度がない

と、サービス面で制限が設けられています。

さらに、

- 年会費無料でマイル還元率0.6%を達成できる「JCBカードW」

- 特典が非常に充実した、JALの20代専用カード「JAL CLUB EST」

といった強力なライバルの存在を考えると、正直なところ申込先候補には挙がりにくいかもしれません。

無料でマイルを貯めたいなら「JCBカードW」、年会費が掛かっても効率よくマイルを貯めたいなら「ANA一般カード」、貯めるマイルがJALのものでも良いなら「JAL CLUB EST」…と、どの方面でもより良い選択肢が存在してしまうのがネック、ということですね。

| ANA JCBカード ZERO | JCBカードW | JAL CLUB EST | |

| デザイン |  |  |  |

| 年会費 | 無料 | 無料 | 実質7,700円 |

| マイル還元率 | 0.5% ※「10マイルコース」加入による還元率アップは不可 | 0.6% ※貯めたポイントをすべてマイルに交換する場合 ※ANA、JALを選択可 | 1.0% ※JALマイル |

| 国際ブランド | JCB | JCB | Visa Mastercard JCB American Express |

| フライトマイル | +10% | 加算なし | +15%~30% |

| 特徴 | 年間ボーナスマイルなし | セブン-イレブンやAmazon等でポイントアップ | ・毎年2,500マイルプレゼント ・毎年初回搭乗ボーナス (2,000マイル~) ・JALのサクララウンジを年5回無料で利用可能 ・マイルの有効期限が3年→5年に 等 |

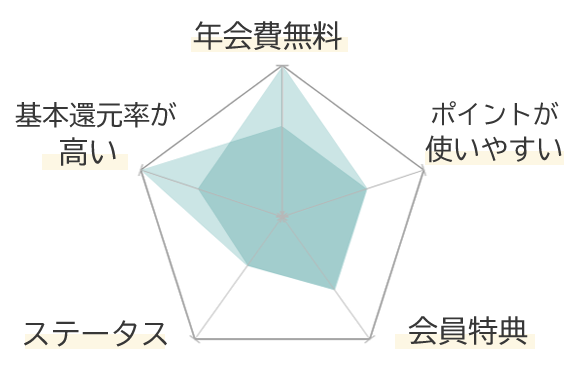

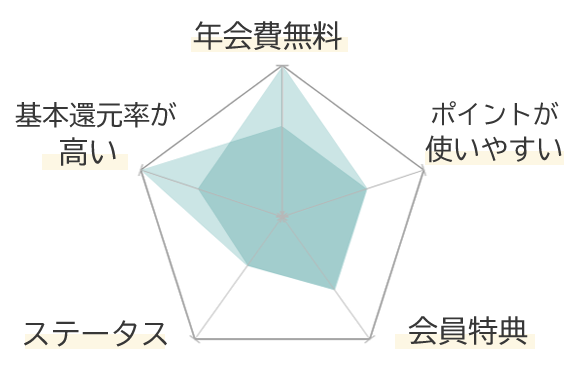

【学生専用】ANA学生カードの特徴と独自のメリットについて

ANAには学生の方のみが申し込める、学生専用のカードも存在します。

在学中は年会費が無料になるため、「ANAマイルを貯めて帰省や卒業旅行に行きたい」という方にとっては良い申込先候補となってくれることでしょう。

ただし学生専用カードのスペックはJALカードの方が優秀ですので、もしも「貯めるマイルはANAのものでもJALのものでもよい」という状況なら、JALカードを選んだ方が良いかもしれません。

| ANAカード〈学生用〉 | JALカードnavi | |

| デザイン |  |  |

| 年会費 | 在学中無料 ※マイル還元率1.0%達成なら5,500円または6,600円 | 在学中無料 |

| マイル還元率 | 0.5% 有料サービス加入で1.0% | 1.0% |

| 国際ブランド | Visa Mastercard JCB | Visa Mastercard JCB |

| フライトマイル | +10% | +10% |

| 特徴 | ・「スマートU25」料金でも付与マイルが減額されない ・ANA利用状況に応じたボーナスマイル付与 | ・航空券との交換に必要なマイルが減額される ・早割利用時でも付与マイルが減額されない(ツアープレミアム) ・マイル有効期限が無期限 ・資格取得でボーナスマイル付与等 |

年会費 | 在学中無料 | 基本還元率 | 2.0%前後~ ※有料コース加入、かつマイルを航空券に交換する場合 |

国際ブランド | VISA Mastercard JCB |

還元ポイント | ANAマイル (各社ポイント経由) |

|

発行元 | 株式会社ジェーシービー 三井住友カード株式会社 |

申込条件 | 18歳以上の学生 |

- 以下の有料コースに別途加入することでマイル還元率が0.5%→1.0%になる

(※1年間マイル移行が行われなかった場合は追加年会費の請求無し)

- 【JCB】10マイルコース(年5,500円)

- 【VISA、Masterard】2倍コース(年6,600円)

- 「スマートU25」料金でもフライトマイルが減額されない(本来は50%減)

- 卒業時に一般カードへの切り替えで2,000マイル付与

- ANAのフライトマイル+10%

- セブン-イレブン、スターバックスなどの特約店でマイル還元率アップ

- 対象の空港内ショップや機内販売の割引

|  |

ANAカードにおける各グレードごとの損益分岐点

日常の決済でマイルを貯めようとするのなら、最もコストパフォーマンスが高いのは「ANA一般カード」。

ただし飛行機の利用状況によっては、一般カードよりも上位カードを選んだ方がお得となる可能性もあります。

ということでここからは、各グレード間の損益分岐点を計算してみましょう。

ANA一般カードとANAワイドカードの損益分岐点は「年間12,584のフライトマイル獲得」

ANA一般カードよりもANAワイドカードを選んだ方がお得となるのは、ANAカード優待を考慮せずに「年間12,584のフライトマイル」を獲得できる方です。

ANAの一般カードとワイドカードの相違点を比較すると以下のようになります。

| 一般カード | ワイドカード | |

| 年会費 | 2,200円 ※マイル還元率1.0%なら+5,500円~ | 7,975円 ※マイル還元率1.0%なら+5,500円~ |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル |

| フライトマイル | +10% | +25% |

そこで1マイルを2円相当と見積もり、「ワイドカードを選んだ方がお得となる年間獲得・基準マイルX」を計算すると、

- X×1.25+2,000≧X×1.1+1,000+{(7,975-2,200)÷2}

※左辺はワイドゴールドを使って獲得できるマイル、右辺は一般カードを使って獲得できるマイルと年会費の差分/基本還元率や「10マイルコース」等の追加年会費は同等なので計算に含まない

を解いてX≧12,583.333…。

つまりANAカードの優待が適用されない状態で毎年12,584のフライトマイルを獲得できる方であれば、一般カードよりもワイドカードを選んだ方がお得と言えるでしょう。

…ちなみに各路線における、基準フライトマイル(ANAマイルの優待も、早割などによる減額設けない場合に適用されるフライトマイル)は以下の通り。

| 羽田→福岡 | 567マイル ※往復なら1,134マイル |

| 羽田→沖縄 | 984マイル ※往復なら1,968マイル |

| 東京→台北 | 1,330マイル ※往復なら2,660マイル |

| 東京→ロサンゼルス | 5,458マイル ※往復なら10,916マイル |

※いずれも早割などを利用しない場合の普通席・エコノミー席における目安値

「ワイドカードを選んだ方がお得」となる12,584のフライトマイル獲得を目指すには、

- 福岡⇔羽田間であれば年間11.5往復

- 福岡⇔ロサンゼルス間であれば年間1.5往復

が必要、という計算になります。

国際線を主とする長距離便をどれだけ利用するか、がカギとなってきそうですね。

ANA一般カードとANAワイドゴールドカードの損益分岐点は「年間33,667のフライトマイル獲得(Visaの場合)

ANA一般カードよりもANAワイドゴールドカードを選んだ方がお得となるのは、ANAカード優待を考慮せずに「年間33,667以上のフライトマイル」を獲得できる方です。

ワイドカードとワイドゴールドカードの実質的な年会費の差の小ささを考慮した結果、「ワイドカード」を申込先候補から外す方は少なくないでしょう。

ということで改めて、今度は「一般カード」と「ワイドゴールドカード」の損益分岐点を計算してみました。

今回考慮するのは以下の相違点です。

| 普通カード | ワイドゴールドカード | |

| 年会費 | 7,700円(JCB) 8,800円(Visa、Mastercard) ※いずれもマイル還元率1.0%達成時 | 15,400円 ※JCB、Visa、Mastercard |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル |

| フライトマイル | +10% | +25% |

1マイル=2円相当として見積もった場合、「ゴールドカードを選んだ方がお得となる年間獲得・基準フライトマイルX」は、

- X×1.25+2,000≧X×1.1+1,000+(15,400-7,700または8,800)

を解いて、約44,667(JCBの場合)または約36,667(Visa・Mastercardの場合)。

つまり、

- JCBの場合は約44,667マイル

- VISAやMastercardの場合は約33,667マイル

を、ANAカードの優待を考慮せず獲得できる方であれば、一般カードよりもゴールドカードを選んだ方がお得と言えます。

この損益分岐点を埋めるのは少し大変そうですね。

| 羽田→福岡 | 567マイル ※往復なら1,134マイル |

| 羽田→沖縄 | 984マイル ※往復なら1,968マイル |

| 東京→台北 | 1,330マイル ※往復なら2,660マイル |

| 東京→ロサンゼルス | 5,458マイル ※往復なら10,916マイル |

※いずれも早割などを利用しない場合の普通席・エコノミー席における目安値

ANAプレミアムカードとANAゴールドカードの損益分岐点は「年間586万円の決済」等(Visaの場合)

Visaブランド間の基本還元率を基準に損益分岐点を計算した場合、プレミアムカードを選んだ方がお得となるのは「年間決済額が586万円以上の方」です。

ANAのプレミアムカードは、Visaブランドを選択すると基本のマイル還元率が1.5%にアップします。

| ワイドゴールドカード(Visa) | プレミアムカード(Visa) | |

| 年会費 | 15,400円 | 88,000円 |

| 継続特典 | 2,000マイル | 10,000マイル |

| マイル還元率 | 1.0% | 1.5% |

この差異を元に、1マイル=2円相当として「プレミアムカードを選んだ方がお得となる年間決済額X」を計算すると、

- X×0.015×2+10,000×2≧X×0.01×2+2,000×2+(88,000-15,400)

を解いてX≧5,860,000。

つまり年間で586万円以上ANAカードを使用できる方であれば、7万円を超える年会費の差を考慮しても、プレミアムカードを選んだ方がお得と言えるでしょう。

損益分岐点はかなり高いところにありますが…。

プレミアムカード限定の特典(海外空港ラウンジサービス等)まで考慮すると、意外とハードルは高くないかもしれません。

その他、フライトマイルの差や「ANA Pay」利用時の還元率の差を元にした損益分岐点の計算は、以下のページで行っています。

【ANAカード】10マイルコース・2倍コースの損益分岐点【一般カード・ワイドカード】

一般カード・ワイドカード(と学生カード)を選ぶ場合に争点となるのが「10マイルコースや2倍コースに加入した方がお得なのか?」問題。

ここでは選択したブランド別の、「有料サービスに加入した方がお得になる条件」を計算していきます。

【JCB】10マイルコースの損益分岐点の目安は「年間55万円以上の決済」

▲JCBのANAカードのポイントシステム

JCBブランド(ソラチカカードを含む)の一般カード・ワイドカードを選択した場合に加入できるのが、年会費5,500円の「10マイルコース」。

このコースを選択すると、本来0.5%のマイル還元率が1.0%相当にアップします。

ということで1マイルを2円相当として見積もり、「10マイルコースに加入した方がお得となる年間決済額X」を計算すると、

- X×0.01×2≧X×0.005×2+5,500

を解いて、X≧550,000。

つまり年間決済額が55万円以上の方であれば、「10マイルコース」に加入した方がお得と考えられます。

月間平均決済額で言うと約45,833円。意外とハードルは低いですね!

【Visa・Mastercard】2倍コースの損益分岐点の目安は「年間66万円以上の決済」

▲Visa・MastercardのANAカードのポイントシステム

Visa・Mastercardブランドの一般カード・ワイドカードを選んだ場合に加入できるのが、年会費6,600円の「2倍コース」です。

JCBの場合と同様、1マイルを2円相当として「2倍コースに加入した方がお得となる年間決済額X」を計算すると、

- X×0.01×2≧X×0.005×2+6,600

を解いてX≧660,000。

つまり年間決済額が66万円(月平均で5万5000円)以上の方であれば、「2倍コース」に加入した方がお得と考えられます。

もしも年間決済額が損益分岐点に届かないようであれば、年会費無料でマイル還元率0.6%を達成できる「JCBカードW」等を選んだ方が良いかもしれません。

ANAカード共通!もっとお得にマイルを貯められるテクニック

ここからは選択したANAカードのグレードにかかわらず使用できる、「知っておくとお得なテクニック」を紹介していきます。

「ANAカードマイルプラス加盟店」を積極的に使ってマイル還元率アップ

ANAカードを以下の「マイルプラス加盟店」で使用すると、通常のポイントに加え、別途ANAマイルが加算されます。

例えばANAカードユーザーが「セブン-イレブン」を利用したなら、

- 通常の決済分

(カード会社のポイントとして進呈) - 「ANAカードマイルプラス加盟店」特典分0.5%

(直接ANAマイルとして進呈)

を同時に受け取れるわけですね。

マイル還元率1.0%のカードを使用しているのなら、この場合のマイル還元率は1.5%相当です!

積極的にANAマイルを貯めるためには、可能な限りこの「マイルプラス加盟店」を活用したいところです。

「ANAのふるさと納税」や「ANA Mall」等の活用でさらにマイルを貯められる

ANAカードユーザーを含むANAマイレージクラブの会員は、

- ANAのふるさと納税

- ANA Mall

(ANAのショッピングサイト) - ANAマイレージモール

(経由するだけでマイルが加算されるプラットフォーム)

といったサービスを利用することでもANAマイルを獲得可能。

インターネットショッピングを行う際や、ふるさと納税を行う際には優先的にANA系のサービスをチェックしてみると良いでしょう。

ちなみにANAのふるさと納税、ANA Mallの基本マイル還元率は1.0%。

これにANAカードの、通常決済分の還元がプラスされる形となりますね。

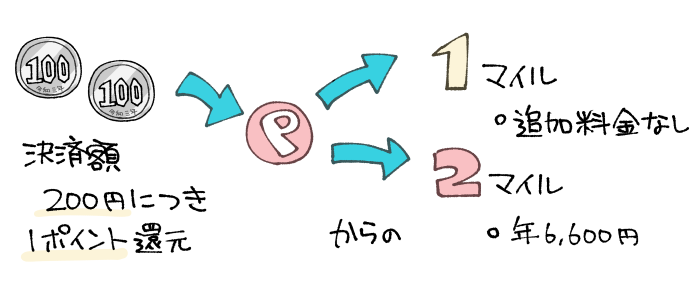

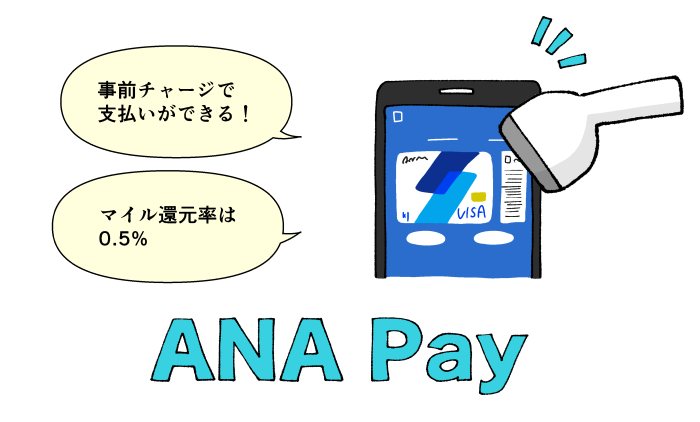

主にゴールドカード以上のANAカードなら「ANA Pay」の併用もお得

あなたが、

- 「ゴールド」以上のグレードのANAカードを選択した

- 「一般」「ワイド」グレードを選択し、マイル還元率をアップするための有料サービスに加入していない

という条件のいずれかに該当するのなら、「ANA Pay」というコード決済を活用するのも一考。

こちらはANAの公式アプリを通して利用できるサービスで、ANAカードを使って「チャージ」を行うと、以下の還元を受けられます。

| 一般・ワイドカード | 0.1% |

| ゴールドカード (ダイナースを含む) | 0.6% |

| プレミアムカード | 1.1% |

これに「ANA Pay」利用時の0.5%還元が追加されることから、例えばゴールドカードの会員であれば、合計1.1%のマイル還元を受けられる計算となりますね。

ANA Payは全国の「Smart Code」加盟店 、そして

- 「Visaタッチ決済」加盟店

(カードがVisa以外のブランドでもOK) - 「iD」加盟店

- インターネット上のVisa加盟店

といった広い用途に使用可能。

特にゴールドカード・プレミアムカードを利用する場合であれば、この決済方法を活用するのも良いでしょう。

ただしマイル還元率1.0%を達成している一般カード・ワイドカード会員の場合、ANA Payを利用すると逆に還元率が下がってしまう(1.0%→0.6%)ためご注意ください。

「ANAマイレージクラブモバイルプラス」への加入ならEdy併用で2.0%のマイル還元も

ANAマイレージモバイルプラスとは、

- ソフトバンクまとめて支払い(ワイモバイル不可)

- auかんたん決済

- spモード コンテンツ決済サービス(docomo)

の利用環境が整っている方のみ利用できる、月330円(キャリアによっては324円)の有料サービス。

この「ANAマイレージモバイルプラス」に加入すると、ANAカードに搭載された「楽天Edy」のマイル還元率が、0.5%から1.5%にアップします。

楽天Edyとは楽天系のチャージ式電子マネーのことで、ANAカードにはじめから搭載されています。

チャージが必要な楽天Edyの利用に抵抗がないなら、この有料サービスを活用してみるのも良いでしょう。

またANAマイレージモバイルプラスには他にも、

- ANAマイルを最大1.5%のレートで「ANA SKY コイン」に交換できる

- 国内線特典航空券の先行予約ができる

- グローバルWiFi(海外Wi-Fiレンタル)が月1回、1日分無料になる

といった特典が設けられています。

ANAカード→楽天Edyへのチャージは可能ですが、原則としてポイント還元の対象にはなりません。

ただし、

・ANA JCBワイドゴールドカード

・ANAダイナースカード

・ANA JCBカード プレミアム

・ANAダイナース プレミアムカード

・ANA VISAプラチナ プレミアムカード

に関してはチャージ時であっても0.5%のANAマイルを受け取れます。

(※各カードのSFCを含む/カード会社のポイントではなく直接ANAマイルで還元)

そのためこれらのカードであれば、Edy決済と合計して2.0%のマイル還元率を実現することができるでしょう。

参考元:ANA公式サイト

「ANAカードファミリーマイル」や家族カードを活用する

ANAカードの会員は、以下のサービスを利用することで家族複数人でマイルを貯めることが可能です。

| 家族カード | ・通常より安い年会費(ゴールドなら15,400円→4,400円)で、本会員とほぼ同じ機能を使えるカードを発行 ・明細を含む請求やポイント還元は本会員に向かう |

| ANAカードファミリーマイル | ・家族がそれぞれANAカードの本会員の場合、それぞれのカードで獲得したマイルを合算し、航空券の取得などに使える |

家族カード自体は他のクレジットカードにも存在する一般的なサービスですが、別名義で貯めたマイルを一本化できる「ANAカードファミリーマイル」はANAカード限定のサービス。

家族でマイルを貯め、旅行に行きたいという場合には、上のような仕組みを活用してみると良いでしょう。

ANAカードファミリーマイルの利用方法について詳しくは、こちらの公式サイト をご確認ください。

参考:主要路線における特典航空券(飛行機のチケット)との交換に必要なANAマイル数

ANAの特典航空券(マイルと交換できる航空券)を手に入れるため、必要なマイル数の例は以下の通りです。

ANAの場合、以下のように飛行機を利用するシーズン(繁忙期か閑散期か)によって、必要なマイルが変動しますのでご注意ください。

| 東京⇔大阪 大阪⇔福岡 | 12,000マイル (ローシーズン) 13,000マイル (レギュラーシーズン) 18,000マイル (ハイシーズン) ※以下同様 |

| 東京⇔広島 東京⇔福岡 東京⇔札幌 名古屋⇔福岡 | 14,000マイル 17,000マイル 21,000マイル |

| 東京⇔沖縄 札幌⇔福岡 | 16,000マイル 19,000マイル 24,000マイル |

| 日本⇔ソウル | 12,000マイル 15,000マイル 18,000マイル ※エコノミーの場合、以下同様 |

| 日本⇔中国各地 東京⇔台湾 日本⇔マニラ | 17,000マイル 20,000マイル 23,000マイル |

| 日本⇔シンガポール 日本⇔バンコク | 30,000マイル 35,000マイル 38,000マイル |

| 日本⇔シドニー | 37,000マイル 45,000マイル 50,000マイル |

| 日本⇔ハワイ | 35,000マイル 40,000マイル 43,000マイル |

| 日本⇔北米各地 | 40,000マイル 50,000マイル 55,000マイル |

| 日本⇔欧州各地 | 45,000マイル 55,000マイル 60,000マイル |

参考元:全日本航空公式サイト

「シーズン・必要マイルチャート(ANA国内線特典航空券)」

「シーズン・必要マイルチャート(ANA国際線特典航空券)」

その場合の必要マイルは、上に挙げた数字の半分です。

| ローシーズン | ・1/8~2/28 ・4/1~4/28 ・12/1~12/23 |

| レギュラーシーズン | ・3/1~3/12 ・5/12~7/17 ・8/31~11/30 |

| ハイシーズン | ・1/1~1/7 ・3/13~3/31 ・4/29~5/11 ・7/18~8/30 ・12/24~12/31 |

マイル還元率1.0%のANAカードであれば、単純計算で決済額150万円ごとに、東京⇔札幌等を往復できると考えられますね(レギュラーシーズンの場合)。

また入会特典やフライトマイルの積算率のアップを考慮するなら、必要な決済額はより小さくて済みそうです。

その他の路線の必要マイルや、国際線利用時のシーズン設定などについてはANAの公式サイトをご確認ください。

スターフライヤーズカード(SFC)とは?その入会方法と通常のANAカードとの比較

スーパーフライヤーズカード(SFC)とは、一定の条件を満たしたANAの「お得意様」のみが作成できる、特別なANAカード。

ここからはそんなSFCの入会条件や、特典について簡単に解説していきます。

スーパーフライヤーズカード(SFC)に入会する条件

ANAのスーパーフライヤーズカード(SFC)に入会する条件は以下の通りです。

| (1)ANA「プラチナサービス」以上のステイタスを手に入れる |

| 以下のいずれかの達成 (1)年間プレミアムポイント「50,000」(うちANAグループ運航便25,000以上)の獲得 (2)年間プレミアムポイント「30,000」を獲得した上でANAカード/ANA Payを年400万円以上利用、さらに所定の「ライフソリューションサービス」を7つ以上使用する |

| (2)ANAグループ運航便の搭乗で100万ライフタイムマイルに到達する |

| 区間基本マイレージの合計(特典や早割で加算・減額される前のフライトマイル)が累計100万に到達する ※現在のライフタイムマイルはこちらの公式サイト から確認可能 |

「プレミアムポイント」とは、ANAグループを利用するとマイルとは別口で与えられる、利用実績を測るためのポイントですね。

例えばANAグループの利用により、

- 福岡→羽田の移動なら1,050ポイント(早割利用時)

- 成田→ニューヨークの移動なら8,823ポイント(予約クラスDの場合)

の「プレミアムポイント」を受け取ることが可能です。

このプレミアムポイントを1年間で50,000以上獲得することが、SFCを手に入れる最も分かりやすい方法となっています。

その他のSFC加入方法について詳しくは、以下のページで解説しています。

スーパーフライヤーズカードと通常のANAカード(ゴールド)の比較

SFCの入会資格を満たした方のみが申し込める、「スーパーフライヤーズカード」と通常のANAカードを比較すると以下のようになります。

今回は価格帯的にも比較的申し込みやすいゴールドカードを例に挙げてみました。

| ANA ワイドゴールドカード | ANAスーパーフライヤーズ ゴールドカード | |

| デザイン |  |  |

| 年会費 | 15,400円 | 16,500円 |

| マイル還元率 | 1.0% | 1.0% |

| フライトマイル積算率 | +25% | +40% |

| 入会・継続ボーナス | 2,000マイル | 4,000マイル |

| その他の追加特典 | — | ・ANA Mall、ANA Festa等でマイル還元率2倍 |

このようにSFCの場合、若干年会費が高い代わりに各種ボーナスマイルのサービス等が充実しています。

またSFCの入会資格を満たすことで、自然と

- ANAラウンジへの無料入室

- 優先搭乗の案内(プラチナサービスの場合)

- 無料で預けられる手荷物の優待(プラチナサービスの場合)

といった特典が適用される点もポイントとなっています。

ANAカードやANAマイルに関連するよくある質問と回答

ここからは、ANAカードやANAマイルに関連するよくある質問にお答えしていきます。

年会費無料でANAマイルを貯められるクレジットカードはありますか?

- JCBカードW(マイル還元率0.6%/39歳以下限定)

- ANA JCBカードZERO(マイル還元率0.5%/29歳以下限定)

- 楽天カード(マイル還元率0.5%)

といったカードであれば、年会費無料でANAマイルを獲得可能です。

ただしマイル還元率1.0%を達成するためには、ANA一般カード等の有料カードが必要となります。

ANAカードの年会費をマイルで支払うことはできますか?

いいえ、ANAマイルの用途に年会費の支払いは含まれません。

ANAカードにおける、家族カードの年会費について教えてください。

ANAカードで家族カードを発行する場合の年会費は以下の通りです。

| 一般カード | 1,100円 ※本会員と同時入会なら初年度無料 ※アメックスのみ2,750円 |

| ワイドカード | 1,650円 |

| ゴールドカード | 4,400円 ※ダイナースは6,600円 ※アメックスは17,050円 |

| プレミアムカード | 4,400円 ※ダイナース、アメックスは無料 |

家族カードは入会のタイミング、もしくは入会後にインターネット会員サービスや電話を通して発行可能です。

※ANA VISA Suicaカードは家族カードの発行に対応していません。

ANAカードの年会費の請求はいつ行われますか?

発行元のカード会社によって異なります。

例えば発行元が株式会社ジェーシービー(JCBブランドのANAカードすべてが該当)である場合、「有効期限月の3ヶ月後の10日」が年会費の引き落とし日となります。

例えば有効期限が「1月」のカードなら、「4月10日」が毎年の引き落とし日となるわけですね(※JCBの場合)。

参考元:JCB公式サイト

ANAカードの締め日・引き落とし日は何日ですか?

原則として「毎月15日締め・翌10日払い」です。

例えば1月16日~2月15日にANAカードを使用した分の引き落としは、3月10日に行われることでしょう(10日が土日祝日の場合は次の平日に持ち越し)。

ただしアメックスブランドのANAカードの場合、カードの引き落とし日は利用者によって異なります。

詳しくはこちらの公式サイト をご確認ください。

ANAのゴールドカードやプラチナカードにインビテーションはありますか?

はい、ANAカードを継続して使用していると、上位カードのインビテーションが届く場合があります。

ついにANAゴールドカードのインビテーションが届いた👍 pic.twitter.com/UUbZYiTcZO

— みんくる (@aozora_hs) January 31, 2018

アメックス(ANAアメックスゴールド)に加入して約半年で、プレミアムのインビが来た😂

— Yoshiaki Matsuse (@yoshiNAhope) April 28, 2019

初めて作ったゴールドがアメックスしかもインビも初めてだから気持ちはかなり加入したいが年間費が15,6万円はそれ以上のメリットがないとなって思ってしまう。

どうしよう🤔🤔 pic.twitter.com/Rdf5aZecQv

ただしSNS上の報告を見る限り、インビテーションを受けられた場合でも、特に年会費の優遇などの恩恵はないようです。

クレジットなしのANAカードはありますか?

クレジット機能がない「ANAのマイルを貯められるカード」としては、

- ANAマイレージクラブカード

(マイルを貯める機能のみ/アプリ版なら誰でもすぐに利用可能) - ANAプリペイドカード

(事前チャージ式のプリペイドカード) - ANAマイレージクラブ / Sony Bank WALLET

(ソニー銀行のデビットカード機能が付いたマイレージクラブカード)

等が挙げられます。

ただしプリペイドカードやデビットカードのマイル還元率は0.5%止まりです。

クレカ積立に対応している(つみたて投資でマイルが貯まる)ANAカードはありますか?

三井住友カードが発行するANAカード、つまりVisa・MastercardブランドのANAカードであれば、「SBI証券」のつみたて投資で0.5%の「Vポイント」を獲得可能です。

「2倍コース」に加入しているのであれば、つみたて投資によって1.0%相当のマイル還元を受けることができるでしょう。

JALカードとANAカードの違いは何ですか?よりお得なのはどちらですか?

多くの場合でANAとJALのサービスは拮抗、あるいは「場合によってどちらがお得か異なる」状況で、一概にどちらが優れているとは言えません。

ただしマイル還元率1.0%を実現させるための必要年会費は、若干ながらJALの方が安い形となっています。

| ANAカード(一般) | JALカード(普通) | |

| デザイン |  |  |

| 年会費 | 実質7,700円~ ※マイル還元率1.0%達成時 ※Visa、Mastercardの場合は8,800円 | 実質7,150円~ ※マイル還元率1.0%達成時 |

| マイル還元率 | 0.5% 有料コース加入で1.0% | 0.5% 有料コース加入で1.0% |

| フライトマイル積算率 | +10% | +10% |

| 年間ボーナス | 1,000マイル | 1,000マイル ※年1回の搭乗が条件 |

JALカードについての詳細や、ANAとJALのサービス内容の違いについて詳しくは、以下のページをご覧ください。

ANAカードの種類や選び方についてのまとめ

- ANAカードのメリットは「ANAと関係のない決済でも、価値の高いANAマイルを貯められる」こと。

その他、フライトマイルの積算率アップなどのANA・空港関連の優待あり - ANAカードは4グレード×最大9種展開。

特性は券種やグレードによって異なるが、「マイル還元率1.0%」であれば一般カードであっても実現できる - 目安として年間決済額が55万円以上(JCBの場合)であれば、年会費をプラスしてでも「10マイルコース」に加入した方がお得となりやすい

- 「ANAカードマイルプラス加盟店」や「ANA Pay」その他ANAカード関連のサービスを活用すると、もっとマイルを貯めやすくなる

ANA系のサービスのみならず、日常の決済でも価値の高い「ANAマイル」を貯められる「ANAカード」。

あなたに合った1枚をメインカードとして据え、積極的に活用できたなら、今よりずっとお得に飛行機を利用できるはずです。

| 一般カード | ワイドカード | ワイドゴールドカード | プレミアム(プラチナ)カード | |

| デザイン |  |  |  |  |

| 年会費 | 2,200円 ※初年度無料 ※マイル還元率1.0%達成なら+5,500円~ | 7,975円~ ※マイル還元率1.0%達成なら+5,500円~ | 15,400円 ※Amex、Dinersを除く | 88,000円 ※VISAの場合 |

| マイル還元率 | 0.5% ※2倍コース/10マイルコース加入なら1.0% ┗別途年会費+5,500円~ | 0.5% ※2倍コース/10マイルコース加入なら1.0% ┗別途年会費+5,500円~ | 1.0% | 1.5% ※VISAの場合 |

| 入会・継続ボーナス | 1,000マイル | 2,000マイル | 10,000マイル | |

| フライトマイル | +10% | +25% | +50% | |

| 国内ラウンジ | × | × | 無料で利用可 | |

| 海外ラウンジ | × | × | JCBは有料で利用可 ダイナースは年10回無料 | 無料で利用可 |

| 付帯保険 | 最大2000万円 | 最大5000万円 | 最大1億円 (JCB) 最大5000万円 (VISA他) | 最大1億円 |

| 特徴 | 最も年会費が安い | 強いて言えばゴールド特典に興味がない空マイラ―向け | カード別のゴールド限定特典が適用される | コンシェルジュサービス等を利用できる 超高還元 |

| 詳細 |  |  |  |  |

最新の情報については各公式サイト情報をご確認ください。